Содержание

Что такое санация банка — длительность и порядок проведения

Опубликовано: 01.01.2019

Автор статьи: Владимир Семёнов

Большинство современных россиян самым активным образом сотрудничают с финансовыми структурами – банками, кредитными компаниями, открывая счета, формируя депозиты и практикуя иные варианты инвестирования свободных денежных средств. Любые колебания и кризисы, способные пошатнуть экономическую стабильность этих организаций, ввергают вкладчиков в панику и страх за сохранность своих активов. Чтобы минимизировать риски, практикуется оздоровительная мера воздействия, именуемая в юридической практике санацией банка.

Санация банка — что это такое простыми словами

С целью проведения политики оздоровления финансового учреждения к нему может быть применён специальный комплекс мероприятий, способных качественно улучшить его материальное положение и гарантировать стабильную платёжеспособность. В банковской сфере слово санация означает следующие последовательно выполненные действия:

- Структурная рационализация компании.

- Подготовка и проведение процедуры реструктуризации кредитных долговых обязательств.

- Полное или частичное закрытие отделений или филиалов проблемного банка.

- Долевое сокращение штатного персонала.

Как правило, процесс санации банка осуществляется в совокупности с частичной реорганизацией структурного порядка организации, назначением нового руководящего состава, коррекцией финансовой политики учреждения, выбором приоритетных направлений кредитования. В рамках действующего законодательства РФ данные меры восстановления прекрасно оздоравливают заведение. Потребность в проведении санации может определить учреждение самостоятельно, либо к таким действиям будет выдано соответствующее предписание полномочных органов. Целевое предназначение процедуры санации – сохранить компанию, избежав статуса банкротства.

Методика рекомендована для тех учреждений, которые играют существенную роль в общем экономическом положении государства. В основном это банки, деятельность которых была успешной на протяжении длительного периода времени, но по вине определённых обстоятельств не в состоянии в полном объёме исполнять свои финансовые обязательства перед клиентами, понизив, таким образом, собственную ликвидность. Санацию можно считать проведённой успешно, если удалось вернуть учреждению его прежние финансовые показатели и характеристики.

Санацию можно считать проведённой успешно, если удалось вернуть учреждению его прежние финансовые показатели и характеристики.

Процедура санации банка

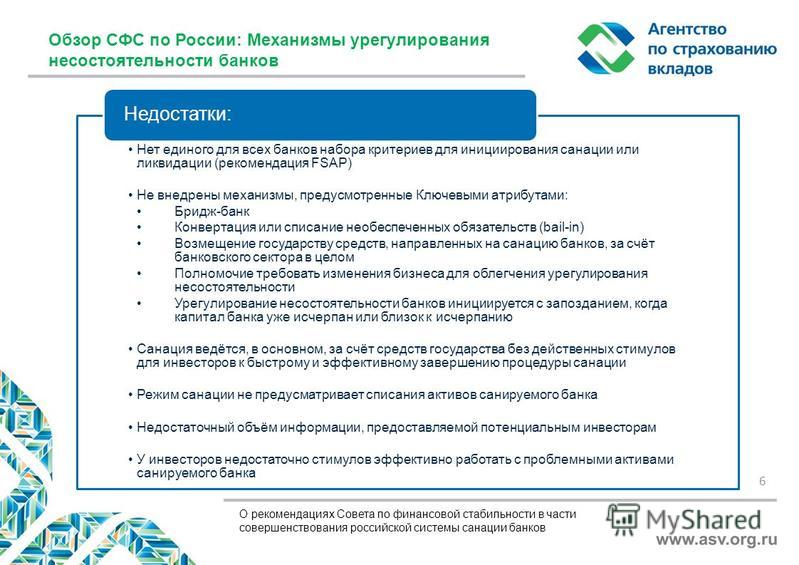

Санация банков в России проводится по следующему алгоритму действий:

- Предоставление необходимой отчетности, подтверждающей необходимость проведения процедуры – подаётся в уполномоченные инстанции руководством компании.

- Определение проблемных моментов – анализу подвергается финансовая политика банка. Эти действия выполняет Центральное агентство, в ведении которого находится страхование средств вкладчиков.

- Оформление предписания и выдача на руки руководителю, в чьём учреждении будет проводиться санация. Документ составляется на имя исполнительного директора и разъясняет необходимость осуществления мер, способных привести в соответствие как свой собственный капитал, так и уставные накопительные фонды. Кроме того, в предписании оговариваются временные рамки, в течение которых должен быть достигнут положительный результат.

- Передача полученных сведений сотрудниками Центрального банка РФ в специализированное страховое сообщество, защищающее интересы вкладчиков конкретного банка.

- Экспертная оценка – сотрудники агентства рассмотрят ситуацию и дадут объективную характеристику целесообразности осуществления процедуры.

- Принятие решения – его выносит комиссия, состоящая из сотрудников оценочной компании. Если оно положительное, все материалы передаются в вышестоящую контролирующую инстанцию. Если по итогам рассмотрения комиссия решит отказать банку в проведении санации, она в обязательном порядке должна мотивировать причины такого заключения. Одним из самых распространённых вариантов отказа является потребность значительных финансовых вливаний в учреждение, которое способно коренным образом изменить ситуацию и вернуть компании былую стабильность без дополнительных рычагов воздействия.

- Решение контролирующих служб – инстанция определит конкретную меру, например, официальный отзыв лицензии.

- Если принимается решение в пользу санации, инспекция разрабатывает перечень пошаговых действий, способных улучшить ситуацию. Основной упор при этом делается на совместность действий руководства кредитной компании и контролирующих органов.

- Привлечение средств массовой информации – информация о том, что банк понизил свою ликвидность. Необходимо опубликовать в прессе цель такой акции – привлечение потенциальных инвесторов, готовых вкладывать денежные средства в конкретную организацию.

- Выдача финансовому учреждению крупного денежного займа, способного в полном объёме выполнить договорные обязательства и погасить имеющуюся сумму долга третьим лицам.

Для более качественного результата руководство компании делает следующее:

- вносятся корректировки и поправки в нормативно-правовые документы, регламентирующие структурную организацию банка, а также конкретная его реализация в процессе ведения хозяйственной и финансовой политики;

- инициирование получения материальной помощи от физических и юридических лиц-инвесторов и совета учредителей;

- исполнение предписаний и рекомендаций контролирующих служб касательно вариантов решения проблемы и устранение несоответствий по всем группам капиталов — в том числе и уставному фонду.

Кто проводит санацию банков?

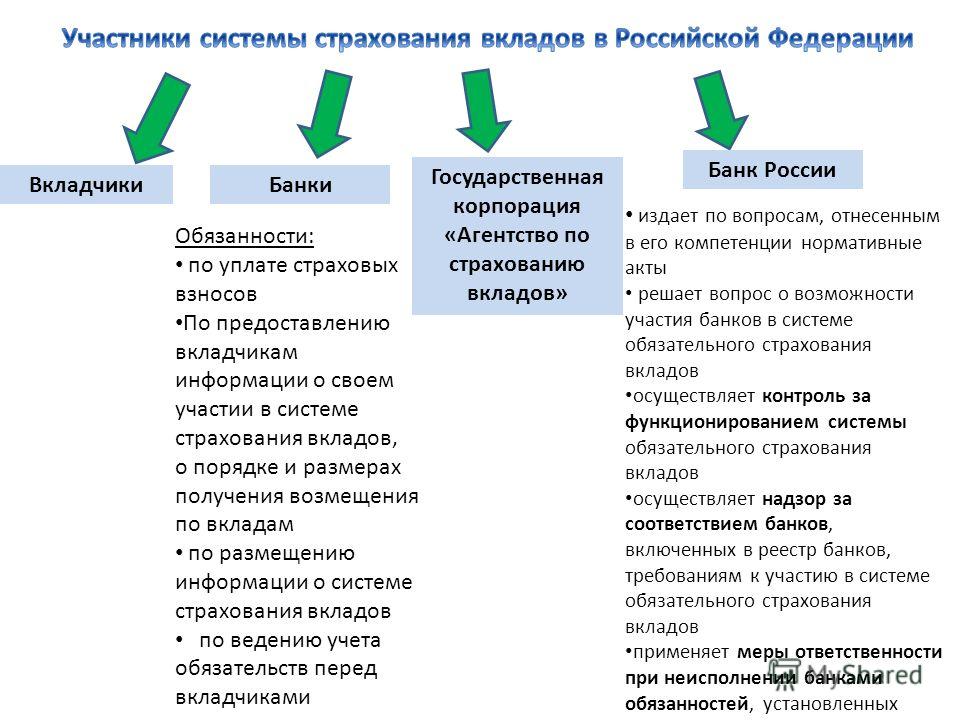

Главными государственными структурами, на которые на законодательном уровне возложены полномочия по проведению данного комплекса мероприятий, являются Центральный банк России и агентство, которое несёт юридическую ответственность за практическое воплощение всех страховых процедур своих клиентов, обслуживающихся в конкретном кредитном учреждении.

Эти два контролирующих органа имеют право не только осуществлять наблюдение за тем, как финансовая и экономическая ситуация приводится в состояние нормы, но и самостоятельно разрабатывать спектр оздоравливающих мероприятий, порядок и механизмы их реализации. Кроме того, только они уполномочены давать официальную оценку степени ликвидности предприятия и анализировать, насколько она соответствует первоначальному финансовому благополучию компании.

На практике инициатором данной процедуры является сам банк. В данном случае его руководство или совет директоров обращаются в указанные структуры путём подачи соответствующего ходатайства. Его рассмотрят и вынесут решение. Как правило, страховое агентство заинтересовано в привлечении руководства проблемной организации не только в разработке, но и участии в контроле и реализации всех пунктов программы по оздоровлению финансового учреждения.

Его рассмотрят и вынесут решение. Как правило, страховое агентство заинтересовано в привлечении руководства проблемной организации не только в разработке, но и участии в контроле и реализации всех пунктов программы по оздоровлению финансового учреждения.

Сколько длится санация банка?

Вся юридическая ответственность за ситуацию в процессе проведения санации возложена на страховое агентство, все действия которого направлены на предотвращение статуса банкротства. С оговоркой на нормативно-правовую документацию, длительность санации не может затягиваться на срок более чем полтора года с момента начала проведения мероприятия. Продление временных рамок возможно, только если на это есть решение арбитражного суда. Чтобы его получить, кредитной компании следует обратиться в судебные инстанции и подать соответствующий иск с просьбой о пролонгации санации. При этом само её время ограничено 6 месяцами и не может быть продлено ни при каких обстоятельствах.

Банки, которые находятся под санацией

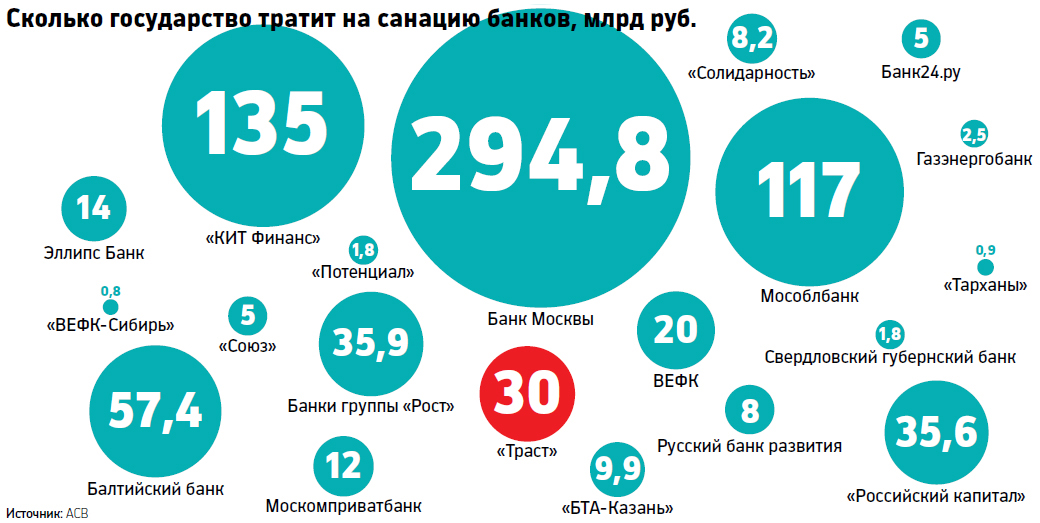

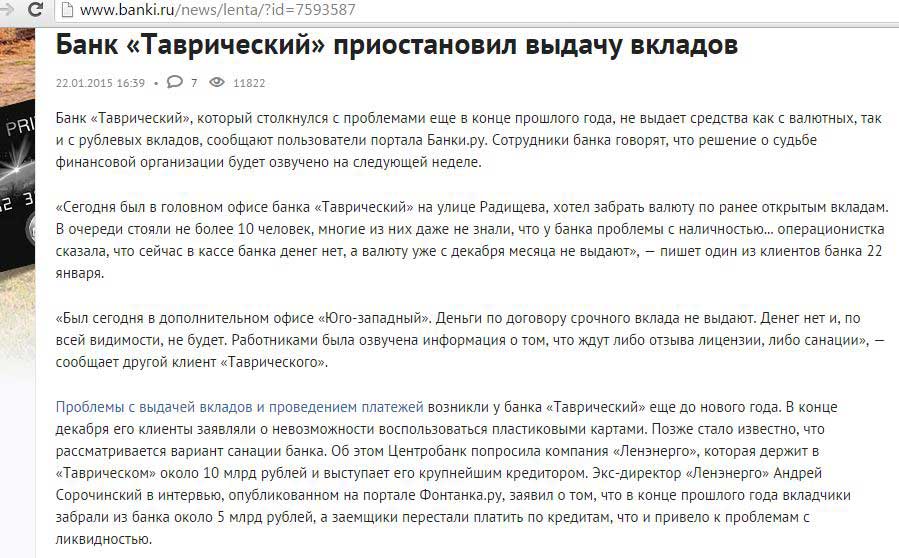

В 2018 году 6 десятков кредитных учреждений были ликвидированы путём лишения их лицензии. Практически все они – это мелкие финансовые организации, основной капитал которых формировался за счёт обслуживания небольших бизнес-проектов. Такая категория не несет масштабных убытков для экономики страны, и санация проблемных банков в данном случае направлена исключительно на их спасение.

Практически все они – это мелкие финансовые организации, основной капитал которых формировался за счёт обслуживания небольших бизнес-проектов. Такая категория не несет масштабных убытков для экономики страны, и санация проблемных банков в данном случае направлена исключительно на их спасение.

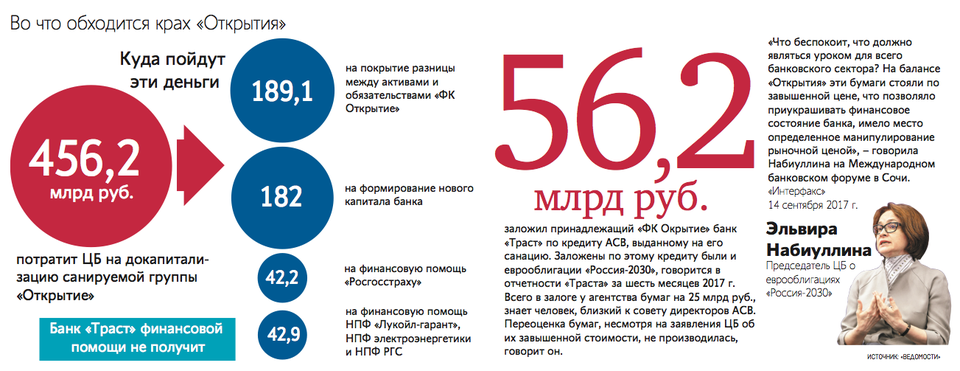

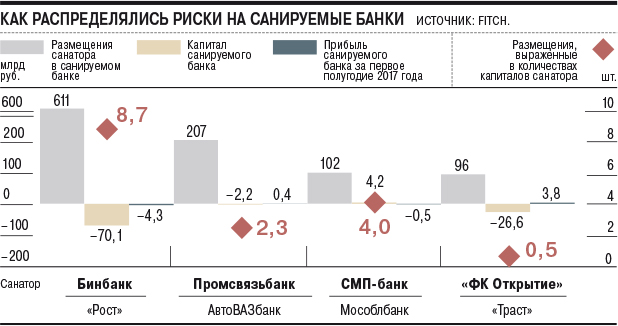

Но если кризис случается с крупными компаниями, входящими в 10 самых финансово состоятельных банков страны, то их финансовое оздоровление — крайне необходимая мера. Банкротства удалось избежать таким известным учреждениям, как Открытие, Бинбанк и Промсвязьбанк – величина уставного капитала этих заведений прочно удерживает лидирующие позиции среди отечественных финансовых структур.

Например, то же Открытие, в случае своего банкротства, могло бы потянуть за собой десятки мелких кредитных заведений – сработал бы принцип домино. Ведь под его контролем множество предприятий и коммерческих структур.

Чем грозит санация банка вкладчику?

Каковы риски санации банков для капитала частного инвестора, и чем чревата для вкладчиков данная процедура? Поскольку основная функция данного процесса предполагает обеспечение полной материальной платёжеспособности заведения, это прямая дорога от банкротства к стабильности. Следовательно, санация несёт прямую выгоду клиенту, позволив ему сохранить свои вложения, избавив при этом себя от необходимости заниматься процедурой стягивания страховых возмещений в рамках, предусмотренных законом, которые зачастую в несколько раз меньше вложенных в банк активов.

Следовательно, санация несёт прямую выгоду клиенту, позволив ему сохранить свои вложения, избавив при этом себя от необходимости заниматься процедурой стягивания страховых возмещений в рамках, предусмотренных законом, которые зачастую в несколько раз меньше вложенных в банк активов.

Если все проведённые мероприятия не принесли желаемого результата, и финансовые трудности не устранены, клиентов, особенно тех, кто занимается мелким и средним бизнесом, ожидают не слишком приятные времена. Вернуть обратно вложенный капитал будет непросто. Если организация будет официально признана банкротом, деньги будут возвращаться поэтапно, методом отбора клиентской базы. В таких ситуациях риск того, что с ними придётся попрощаться – довольно велик.

Во время реализации процедуры санации кредитное заведение гарантирует людям полную сохранность их средств и защиту финансовых интересов. Если по итогам её проведения наметилась положительная динамика, и ликвидность возросла, разрабатывается специальная инвестиционная схема, в рамках действия которой любой вкладчик может досрочно вывести свои средства. Пи этом в расчёт принимается не только само тело активов, но и процентные ставки по ним. Если методика «спасения» банка не сработала, его признают банкротом, а алгоритм действий обманутых вкладчиков будет проходить совсем по другому сценарию.

Пи этом в расчёт принимается не только само тело активов, но и процентные ставки по ним. Если методика «спасения» банка не сработала, его признают банкротом, а алгоритм действий обманутых вкладчиков будет проходить совсем по другому сценарию.

Лучшие кэшбэк-карты 2022

Tinkoff Black

Тинькофф Банк

Дебетовая карта

- до 15% кэшбэка

- до 4% на остаток

- 0-99₽ за обслуживание

Подробнее

Opencard

Открытие

Дебетовая карта

- до 2,5% кэшбэка на всё

- до 7% на остаток

- 0₽ за обслуживание

Подробнее

Польза

Хоум Кредит Банк

Дебетовая карта

- до 5% кэшбэка

- до 5% на остаток

- 0₽ за обслуживание

Подробнее

Следите за новостями на нашем телеграм-каналеПерейти

Автор публикации:

Владимир Семёнов

Специалист по кредитам и займам. На Много-Кредитов. ру пишет экспертные статьи с ноября 2019 года. Имеет большой опыт работы в банковской сфере. Подробнее об авторе.

ру пишет экспертные статьи с ноября 2019 года. Имеет большой опыт работы в банковской сфере. Подробнее об авторе.

Как реформировать процесс слияния банков

Банковская индустрия США сегодня выглядит совсем иначе, чем всего несколько десятилетий назад. Прошли те времена, когда большинство банков были небольшими местными учреждениями, которые в основном взаимодействовали с клиентами в физических отделениях банка. Отрасль превратилась в такую, в которой всего несколько мегабанков контролируют активы на сотни миллиардов, а в некоторых случаях и на триллионы долларов, а в последние годы закрылись тысячи банковских отделений по всей стране. Примечательно, что доля национального рынка депозитов 10 крупнейших банков США резко увеличилась с 16,8 процента в 19с 95 до 51,3 процента в 2020 году. Другими словами, банковская отрасль стала значительно более консолидированной вокруг меньшего числа более крупных фирм.

Доля депозитов 10 крупнейших банков США на национальном рынке резко увеличилась с 16,8 процента в 1995 году до 51,3 процента в 2020 году.

Хотя такое развитие событий может объясняться рядом факторов, таких как распространение Интернета и законодательные изменения, внесенные Конгрессом в 1990-х годах, которые ослабили ограничения в банковской сфере, одной из наиболее важных причин является то, что федеральные регулирующие органы одобрили слияния. для создания мегабанков, ранее не встречавшихся в Соединенных Штатах. Всего за последние полвека федеральные банковские агентства (FBA) одобрили слияние E*Trade и Morgan Stanley, BB&T и SunTrust, а также PNC и BBVA, чтобы создать то, что сейчас является шестым, девятым и десятым. крупнейших банковских холдингов соответственно в США. Хотя потенциальное влияние этих банков на финансовую стабильность увеличилось по мере увеличения их присутствия, неясно, какие финансовые услуги могут предложить эти объединенные холдинговые компании с консолидированными активами от 541 до 1,1 трлн долларов, чего не могли предложить их компоненты до слияния.

Возможно, признавая, что создание этих гигантских учреждений может создавать проблемы системного риска, не принося пользу сообществам, которым они служат, Федеральная корпорация страхования депозитов (FDIC) в марте выпустила запрос на информацию о процессе проверки слияния банков. Агентство отметило: «Значительные изменения, произошедшие за последние несколько десятилетий в банковской сфере и финансовой системе, требуют пересмотра нормативно-правовой базы, применимой к сделкам по слиянию банков».

Агентство отметило: «Значительные изменения, произошедшие за последние несколько десятилетий в банковской сфере и финансовой системе, требуют пересмотра нормативно-правовой базы, применимой к сделкам по слиянию банков».

В этой колонке рассматривается, как слияния банков могут нанести ущерб сообществам, которые они обслуживают, а также экономике, и описываются несколько шагов, которые федеральные регулирующие органы должны рассмотреть для улучшения процесса проверки слияний.

Значительные изменения, произошедшие за последние несколько десятилетий в банковской сфере и финансовой системе, требуют пересмотра нормативно-правовой базы, применимой к сделкам по слиянию банков.

FDIC в своем запросе информации о процессе проверки слияния банков

Слияние банков может нанести ущерб обществу и экономике

Модернизация процесса проверки имеет решающее значение из-за очевидных негативных последствий для потребителей, которые могут возникнуть в результате слияния банков. Некоторые слияния привели к более низким процентным ставкам по депозитам, а это означает, что потенциальные вкладчики могут вместо этого инвестировать в более рискованные активы в поисках дохода или просто не могут откладывать на будущее. Кредиты также становятся меньше, меньше и дороже, когда банки консолидируются, что может препятствовать созданию малого бизнеса и росту рабочих мест. Когда банки становятся больше, они, как правило, отказываются от банковских отношений с малыми предприятиями и отдельными лицами в своих сообществах. Слияние местных банков с региональными или национальными банками может привести к замедлению формирования малого бизнеса, развития коммерческой недвижимости и нового строительства, а также к росту безработицы и неравенства доходов. Примечательно, что создание так называемых банковских пустынь из-за закрытия физических банковских отделений может иметь крайне негативные последствия для обслуживаемых сообществ.

Некоторые слияния привели к более низким процентным ставкам по депозитам, а это означает, что потенциальные вкладчики могут вместо этого инвестировать в более рискованные активы в поисках дохода или просто не могут откладывать на будущее. Кредиты также становятся меньше, меньше и дороже, когда банки консолидируются, что может препятствовать созданию малого бизнеса и росту рабочих мест. Когда банки становятся больше, они, как правило, отказываются от банковских отношений с малыми предприятиями и отдельными лицами в своих сообществах. Слияние местных банков с региональными или национальными банками может привести к замедлению формирования малого бизнеса, развития коммерческой недвижимости и нового строительства, а также к росту безработицы и неравенства доходов. Примечательно, что создание так называемых банковских пустынь из-за закрытия физических банковских отделений может иметь крайне негативные последствия для обслуживаемых сообществ.

Кроме того, консолидация банковского сектора в несколько более крупных фирм представляет угрозу для стабильности финансовой системы и экономики. Один из уроков мирового финансового кризиса 2008 года заключается в том, что существование банков, слишком больших, чтобы обанкротиться, создает системный риск. Исследования показали, что крах крупного банка нанесет больше вреда экономике, чем крах пяти небольших банков с совокупными депозитами, равными депозитам более крупного банка. Этот риск по существу требует от федерального правительства выручать слишком большие, чтобы обанкротиться фирмы в случае финансового кризиса, создавая скрытую субсидию, которая приносит пользу крупным фирмам за счет их более мелких конкурентов.

Один из уроков мирового финансового кризиса 2008 года заключается в том, что существование банков, слишком больших, чтобы обанкротиться, создает системный риск. Исследования показали, что крах крупного банка нанесет больше вреда экономике, чем крах пяти небольших банков с совокупными депозитами, равными депозитам более крупного банка. Этот риск по существу требует от федерального правительства выручать слишком большие, чтобы обанкротиться фирмы в случае финансового кризиса, создавая скрытую субсидию, которая приносит пользу крупным фирмам за счет их более мелких конкурентов.

Исследования показали, что крах крупного банка нанесет больше вреда экономике, чем крах пяти небольших банков с совокупными депозитами, равными депозитам более крупного банка.

Рекомендации по обновлению процесса проверки слияний банков

Закон о слияниях банков 1960 г. запрещает трем FBA — Федеральной резервной системе, Управлению валютного контролера (OCC) и FDIC — одобрять слияния, которые, как ожидается, имеют эти вредные результаты. Закон требует, чтобы FBA рассмотрели влияние потенциального слияния на конкуренцию; соответствует ли слияние «удобствам и потребностям» сообщества; риски для стабильности финансовой системы США; и финансовые и управленческие ресурсы сливающихся банков. Явное включение Конгрессом каждого из этих факторов в закон дает понять, что органы банковского регулирования могут заблокировать слияние по любому из этих оснований, например, если они обнаружат, что предлагаемое слияние не принесет пользы обслуживаемым сообществам. Однако наблюдаемые последствия ранее одобренных слияний не соответствуют законодательству, и ученые обнаружили, что FBA неправомерно чрезмерно полагаются на измерения конкурентных эффектов слияния и иногда проводят лишь «поверхностный» анализ многих других факторов.

Закон требует, чтобы FBA рассмотрели влияние потенциального слияния на конкуренцию; соответствует ли слияние «удобствам и потребностям» сообщества; риски для стабильности финансовой системы США; и финансовые и управленческие ресурсы сливающихся банков. Явное включение Конгрессом каждого из этих факторов в закон дает понять, что органы банковского регулирования могут заблокировать слияние по любому из этих оснований, например, если они обнаружат, что предлагаемое слияние не принесет пользы обслуживаемым сообществам. Однако наблюдаемые последствия ранее одобренных слияний не соответствуют законодательству, и ученые обнаружили, что FBA неправомерно чрезмерно полагаются на измерения конкурентных эффектов слияния и иногда проводят лишь «поверхностный» анализ многих других факторов.

Чтобы убедиться, что проверки слияний банков должным образом достигают целей Конгресса, изложенных в Законе о слияниях банков, авторы предлагают следующие шаги, среди прочего, для рассмотрения FBA:

- FDIC должна взвешивать каждую слияние банков, одобренное OCC и ФРС, в том числе те, в которые вовлечены существующие крупные региональные банки или будут созданы новые.

- FBA должны принять опровержимую презумпцию отказа в случае слияния банков с активами более 100 миллиардов долларов или если у недавно объединенного учреждения будут активы на сумму более 100 миллиардов долларов, индексированные с учетом инфляции.

- FBA должны разработать и придерживаться четких стандартов на протяжении всего процесса проверки, например, для определения того, будут ли слитые банки иметь хорошее управление и хорошую капитализацию, а также будет ли слияние угрожать финансовой стабильности.

- FBA должны установить презумпцию того, что предлагаемые слияния не приносят пользы обществу, и потребовать от банков предоставить поддающиеся количественной оценке оценки того, как предлагаемые слияния повлияют на их сообщества.

- FBA должны изучить рынки для конкретных продуктовых линеек, предлагаемых банками, таких как ипотечные кредиты, кредиты для физических лиц и малого бизнеса, а также услуги цифровых платежей, и не повлияет ли слияние двух учреждений на доступ населения к этим продуктам.

.

. - Министерству юстиции США и FBA следует понизить стандарт индекса Херфиндаля-Хиршмана, установленный в Руководстве по анализу конкуренции банковских слияний 1995 г., которое регулирующие органы используют для проверки влияния слияний на конкуренцию, таким образом, чтобы потенциальное увеличение индекса потребовало более тщательный анализ слияния.

Принятие этих мер сделает процесс слияния банков более тщательным и снизит вероятность того, что слияние банков, представляющее риск для их сообществ или финансовой стабильности, будет одобрено.

Заключение

Решение Конгресса включить несколько факторов, в том числе потребности сообщества, в процесс проверки слияний является признанием уникальной и важной роли, которую банки играют в финансовой системе. Концентрация стала преобладающей чертой банковской отрасли с негативными последствиями для потребителей, и регулирующие органы не должны и впредь допускать беспрепятственное слияние.

Этот столбец основан на недавнем письме с комментариями CAP, которое можно найти здесь .

Ужесточенные обзоры слияний крупных банков представляют угрозу для начинающих конкурентов ФКСД.

В марте Федеральная корпорация по страхованию депозитов разослала исчерпывающий информационный запрос о возможных изменениях в процессе рассмотрения слияний. Эти усилия, наряду с проверкой Министерством юстиции процесса утверждения слияния банков, являются следствием указа президента Джо Байдена от 2021 года, призывающего федеральные агентства усилить конкуренцию в экономике США.

Вопросы о том, должны ли банковские сделки с активами на сумму не менее 100 миллиардов долларов предположительно быть отклонены из-за соображений «системного риска», преобладали в письмах с комментариями, представленных к 1 июня. принимать более активное участие в рассмотрении сделок.

Установка презумпции отказа возложит на банки бремя доказывания того, что крупное слияние не создаст рисков для более широкой финансовой системы США. Но такой подход может затруднить для региональных и других банков среднего уровня достижение масштаба, необходимого для конкуренции с крупнейшими банками США, что является полной противоположностью тому, чего пытается достичь FDIC.

«У крупнейших банков будет меньше проблем с их доминирующим положением на рынках по всей стране, и они будут иметь значительное конкурентное преимущество», — говорится в совместном письме бывшего председателя FDIC Шейлы Баир и бывшего вице-председателя FDIC Томаса Хенига.

Бэйр возглавлял FDIC во время финансового кризиса 2008 года и долгое время выступал за повышение стандартов капитала крупнейших банков, чтобы предотвратить повторение государственной помощи, характерной для того периода. Хениг также выступал за увеличение капитала крупнейших банков.

‘Check-the-Box’

Критики текущего процесса проверки слияний FDIC говорят, что он в значительной степени превратился в упражнение по галочке, поскольку агентство изучает детали предлагаемых сделок, Мичиганский университет, профессор Школы бизнеса Росса Джереми Кресс, бывший прокурор Федеральной резервной системы, сказал в письме с комментариями.

«Этот разрешительный подход к банковской консолидации не является тем, что имел в виду Конгресс», когда он возложил на регулирующие органы ответственность за рассмотрение банковских сделок в соответствии с Законом о банковских холдинговых компаниях и Законом о слияниях банков, сказал Кресс.

Федеральные банковские регуляторы не блокировали слияния с 2003 года, отметил Кресс.

Вместо того, чтобы предполагать, что сделка должна быть заключена, FDIC и другие регулирующие органы должны требовать от банков обоснования того, почему их сделка должна быть заключена, сказал он.

Это особенно верно для сделок на сумму более 100 миллиардов долларов, которые FDIC может определить как «системный риск».

FDIC в первую очередь контролирует и анализирует слияния с участием небольших и средних банков. ФРС и Управление валютного контролера осуществляют надзор за банковскими холдинговыми компаниями и крупными национальными банками соответственно.

Но FDIC также будет нести ответственность за ликвидацию вновь созданного крупного банка в случае его банкротства. Вот почему агентство должно взвешивать все слияния банков, независимо от того, какой регулятор возьмет на себя инициативу, говорится в письме Центра американского прогресса, прогрессивного аналитического центра.

«Порочное воздействие»

Крупные региональные банки с простой бизнес-моделью могут предложить альтернативу крупнейшим глобально системно значимым банкам (GSIB), работающим в США, таким как JPMorgan Chase & Co. и Bank of America Corp.

Но предположение о том, что любое слияние банков на сумму более 100 миллиардов долларов должно быть отклонено, «потенциально окажет сдерживающий эффект» на слияния и поглощения банков среднего размера, заявил управляющий директор Piper Sandler Томас У. Киллиан в письме в FDIC.

Банки, достигшие порога в 100 миллионов долларов или около него, скорее всего, откажутся от заключения сделок, что затруднит им конкуренцию с глобальными гигантами, сказал он.

«Плохое влияние этого будет заключаться в дальнейшей концентрации крупных банковских слияний и поглощений среди восьми существующих GSIB в США или в привлечении иностранных GSIB к дальнейшему росту в США», — сказал Киллиан.

Бэйр и другие задались вопросом, будет ли банк стоимостью 100 миллиардов долларов представлять настоящий системный риск. На банк стоимостью 100 миллиардов долларов будет приходиться менее 0,3% всех банковских активов США, поэтому даже сделка с участием двух таких банков вряд ли будет представлять угрозу, говорится в письме Бэра и Хенига.

На банк стоимостью 100 миллиардов долларов будет приходиться менее 0,3% всех банковских активов США, поэтому даже сделка с участием двух таких банков вряд ли будет представлять угрозу, говорится в письме Бэра и Хенига.

Помимо проблем с конкуренцией, усиление внимания к слияниям на сумму более 100 миллиардов долларов будет противоречить намерениям Конгресса, говорится в письме с комментариями отраслевой лоббистской группы Bank Policy Institute.

Закон Додда-Франка и другие законы о банковской деятельности уже устанавливают пороговые значения, по которым регулирующие органы могут отклонить предлагаемое слияние, включая сделки, при которых банк в конечном итоге будет владеть 10% или более от общего объема банковских депозитов США.

«Радикально отличное правило само по себе (или правило, имеющее такое же практическое значение) было бы отказом от обдуманного решения Конгресса о надлежащем ограничении слияний банков», — Грегг Розански, старший помощник генерального юрисконсульта BPI, и Брент Тьяркс, — говорится в письме исполнительного директора Коалиции средних банков Америки.

Роль CFPB?

Сторонники более жесткой проверки слияний также призвали к усилению роли CFPB в утверждении или отклонении сделок.

FDIC задалась вопросом, следует ли консультироваться с CFPB по оценке «удобства и потребностей» предлагаемых слияний, особенно в отношении соблюдения законов о защите прав потребителей.

Хотя CFPB не играет официальной роли в процессе проверки слияния банков, Центр американского прогресса заявил, что с ним следует консультироваться по любой сделке. Кресс пошел еще дальше, утверждая, что CFPB должен иметь возможность «заблокировать слияние банков по соображениям общественного интереса».

Директор CFPB Рохит Чопра, бывший член Федеральной торговой комиссии, сделал усиление конкуренции в сфере финансовых услуг ключевой целью своего пребывания в CFPB. Он также настаивал на рассмотрении политики проверки слияний в качестве члена совета директоров FDIC, что привело к битве, в результате которой бывший председатель FDIC Елена Маквильямс, назначенная Трампом, подала в отставку.

.

.