Как рассчитывают НДФЛ ИП на ЕНВД? Енвд как оплачивается

Куда платить налог ЕНВД|Как оплачивается налог ЕНВД для ИП и ООО

Доброго времени суток! Я продолжаю разбираться с налогом ЕНВД и очередным вопросом который мне довольно часто задают новички – это “Куда оплачивать налог ЕНВД ?”.

Место оплаты налога ЕНВД зависит от того где Вы вставали на учет ЕНВД.

Рассмотрим несколько вариантов оплаты налога ЕНВД которые могут быть:

Оплата налога ЕНВД по месту регистрации ИП

Как Вы должны знать, вставать на учет ЕНВД занимаясь грузоперевозками необходимо в ИФНС (налоговая служба) по месту регистрации предпринимателя или ООО.

Следовательно оплачивать налог ЕНВД за грузоперевозки необходимо в налоговую по месту регистрации ИП или ООО.

Так же сюда можно отнести рекламу на автотранспорте и разносную и развозную торговлю.

Оплата налога ЕНВД за торговлю, услуги и т.д.

Все остальные виды деятельности ставятся на учет ЕНВД по месту осуществления своей деятельности и оплачивать налог необходимо в ИФНС по месту осуществления деятельности.

Как понятно из всего вышесказанного оплачивать налог ЕНВД необходимо в налоговую в которой Вы вставали на учет ЕНВД.

Для того чтобы знать на какие счета переводить деньги за налог ЕНВД достаточно обратиться в налоговую в которую Вы становились на учет, так же нужные КБК за 2016 год можете взять с сайта налоговой.

Лучше всего это сделать сразу во время подачи уведомления о начале применения налога ЕНВД.

Как видите тут нет ничего сложного, куда встали на учет, туда и платите!

В настоящее время многие предприниматели для перехода на ЕНВД, расчета налога, взносов и сдачи отчетности онлайн используют данную Интернет-бухгалтерию, попробуйте бесплатно. Сервис помог мне сэкономить на услугах бухгалтера и избавил от походов в налоговую.

Процедура государственной регистрации ИП или ООО теперь стала еще проще, если Вы еще не зарегистрировали Ваш бизнес, подготовьте документы на регистрацию совершенно бесплатно не выходя из дома через проверенный мной онлайн сервис: Регистрация ИП или ООО бесплатно за 15 минут. Все документы соответствуют действующему законодательству РФ.

На этом все! По всем вопросам обращаться в мою группу в контакте ВК “ Секреты бизнеса для новичка”.

Успешного бизнеса! Пока!

biz911.net

ЕНВД — преимущества, расчет и как перейти — «Моё дело».

С системой налогообложения ЕНВД связано немало вопросов. Когда-то эта система была обязательной, сейчас ее применение возможно по желанию бизнесмена, а в будущем планируется и вовсе отмена этого режима. Тем не менее, он традиционно остается одним из самых популярных среди предпринимателей. Разберемся, как работать на «вмененке» правильно.

Пошаговая инструкция для регистрации ООО и ИПВ чем преимущества и недостатки ЕНВД?

Чтобы понять подходит ли вам ЕНВД, нужно оценить все плюсы и минусы этого налогового режима.

Неоспоримым достоинством этой системы является освобождение от ряда налогов. Так, бизнесмены, применяющие «вмененку», не платят налог на прибыль (для предпринимателей – НДФЛ), НДС и налог на имущество. Порядок ведения налогового учета при ЕНВД предельно прост. С ним справится даже тот, кто далек от всех тонкостей бухучета. Даже ведение книги учета доходов и расходов при этой налоговой системе не требуется.

Расчет налога сводится к вычислению по заранее известной формуле с заранее известными показателями. При этом зачастую платить вмененный налог оказывается гораздо выгоднее, чем работать на общей или упрощенной системе.

К сожалению, недостатков «вмененка» тоже не лишена. Прежде всего, работать на этой системе могут далеко не все (об этом мы расскажем далее). Расчет налога без привязки к реальной деятельности в отдельные периоды может оказаться невыгодным. Например, если деятельность только начинается или по каким-то причинам получены убытки.

Каким бы ни было ухудшение финансовых показателей, налог в любом случае будет рассчитываться от базовой доходности, которая иногда превышает реальные доходы бизнесмена.

К тому же применение ЕНВД, равно как и любого другого специального налогового режима, делает продавца невыгодным партнером для клиентов, работающих на общей системе. Ведь при сотрудничестве с «вмененщиком» они не получают счета-фактуры с выделенным НДС, а значит, теряют возможные вычеты этого налога.

Как рассчитать вмененный налог?

Расчет налога по ЕНВД не зависит от реальных показателей деятельности. Для него не нужно вести учет доходов и расходов. Налог рассчитывается по формуле. Для этого физический показатель деятельности умножается на базовую доходность. Для каждой деятельности предусмотрен свой физический показатель: численность персонала, площадь помещения, количество автомобилей и т.д. Базовая доходность устанавливается в твердой сумме на законодательном уровне.

Полученная величина корректируется на коэффициенты К1 и К2. Коэффициент-дефлятор К1 устанавливается ежегодно. Коэффициент К2 принимается региональными властями, которые также могут решить не использовать данный коэффициент вообще.

Путем указанных вычислений получается налоговая база, которую остается умножить на ставку налога 15%.

Налог по ЕНВД можно уменьшить на оплаченные страховые взносы. Компании и ИП-работодатели могут вычесть из налога взносы, оплаченные за сотрудников и выплаченные им больничные пособия. При этом уменьшить налог они могут только на половину.

Предприниматели, работающие самостоятельно, вычитают из налога по ЕНВД оплаченные за себя фиксированные взносы. Обратите внимание, как только ИП нанимает работника, право на вычет своих взносов он утрачивает.

Имейте в виду, поскольку вмененный налог рассчитывается от заведомо известных показателей и не зависит от реальной деятельности, платить налог придется даже по итогам тех кварталов, в которых дохода не было вовсе. Поэтому если вы принимаете решение приостановить деятельность на некоторое время, имеет смысл подать в ИФНС заявление и сняться с учета в качестве плательщика ЕНВД.

Кто может работать на ЕНВД?

Для возможности перейти на «вмененку» должно одновременно выполняться несколько условий. Самое главное: этот налоговый режим должен быть введен местным законом на территории региона, в котором ведется деятельность, и в этом законе должен быть поименован Ваш вид деятельности.

Существуют ограничения и в отношении непосредственно бизнеса. Так, во вмененной деятельности должно быть задействовано не более 100 работников. Также существуют и дополнительные ограничения в отношении некоторых видов деятельности. Например, для розничной торговли и услуг общепита площадь зала для обслуживания клиентов не должна превышать 150 кв.м. Если все необходимые условия выполнены, Вы можете подать заявление о переходе на ЕНВД.

Как перейти на «вмененку»?

Применение системы налогообложения ЕНВД является добровольным. Даже если в регионе введен налог ЕНВД в отношении вашей деятельности, только вам решать переходить на него или нет.

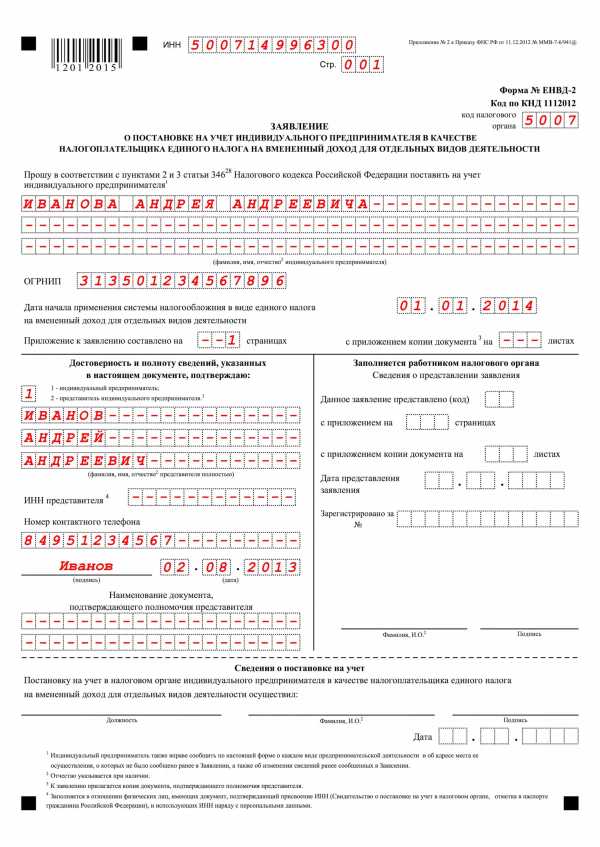

Чтобы работать на «вмененке» в налоговую инспекцию по месту ведения вмененной деятельности нужно подать заявление. Формы заявления для ООО и ИП различаются. Первые оформляют его на бланке по форме № ЕНВД-1, вторые – по форме № ЕНВД-2.

Заявление подается в течение 5 дней с даты начала ведения вмененной деятельности. Что понимается под таковым? Контролеры и чиновники сходятся во мнении, что началом деятельности является первый факт, связанный непосредственно с организацией будущей деятельности. Например, аренда помещения под магазин или набор соответствующего штата персонала.

Имейте в виду, если на ЕНВД планируется перевести деятельность, которая уже какое-то время ведется, или пропущен 5-дневный срок, перейти на «вмененку» можно будет только с 1 января очередного календарного года.

www.moedelo.org

Оплата ЕНВД для ИП

Единый налог на вмененный доход (ЕНВД или вмененка) в 2017 году является одним из самых простых налоговых режимов, который идеально подойдет для ИП разных направлений деятельности. Размер налога на вмененку никаким образом не может зависеть от фактического дохода, и именно поэтому учет на данной системе налогообложения минимален. Оплата ЕНВД для ИП проводится каждый год, и ее должны сдавать в виде налоговой декларации.

Порядок оплаты

Многих интересует вопрос: «Куда платить данный налог?» Все просто. Нужно представлять данную декларацию только в налоговый орган и делать это ежеквартально не позднее двадцатых чисел первого месяца, который следует за прошедшим кварталом. Оплачивать данный вид налога следует в строго указанные сроки, не позднее.

Для данной операции нужна квитанция для оплаты ЕНВД, которую можно получить в налоговой службе.

В этом плане ЕНВД очень отличается от УСН, так как декларацию по нему нужно сдавать всего лишь один раз в год в конце марта (для ООО) или в конце апреля (для ИП) года, следующего за отчетным. При условии, что у ИП есть сотрудники, происходит перечисление НДФЛ с з/п работников и уплата взносов за персонал на необходимые социальные страхования. Если же у ИП нет рабочего персонала, то отчетность ограничится всего лишь ежеквартальной декларацией, а также отчетами статистики.

Декларацию по ЕНВД нужно сдавать всего лишь один раз в год в конце марта (для ООО) или в конце апреля (для ИП) года, следующего за отчетным.

Основной выплатой для индивидуального предпринимателя, который находится на этой системе налогообложения, является вмененный налог. Его платеж можно рассчитать согласно правилам, прописанным в Налоговом кодексе РФ, или с помощью определенных рекомендаций. Вместе с «вмененным налогом» ИП на ЕНВД должны уплачивать за себя взносы страховки, которые имеют вид фиксированного платежа. Данные взносы перечисляются вне зависимости от наличия или отсутствия активной деятельности ИП. Сама регистрация в качестве ИП уже накладывает обязательства по уплате налогов.

Уменьшение налога на ЕНВД

ИП, находящийся на ЕНВД, имеет полное право уменьшить свою сумму налога, исчисляемую за весь налоговый период. Именно это делают на те суммы некоторых платежей или взносов, а также всевозможных пособий, уплаченных только в пользу физлиц, занятых в том виде деятельности ИП, по которой и уплачивается данный единый налог (согласно Налоговому кодексу). Но нужно помнить, что данная сумма уменьшения налога никак не может превышать половину налога исчисления.

ИП, не имеющий наемных работников, а следовательно, не производящий данные выплаты и другие вознаграждения персоналу, может сделать уменьшение суммы своего единого налога. Соответственно, на ЕНВД именно на ту сумму, которая платилась только «за себя», именно в том фиксированном виде взносов страховки и уже без применения того ограничения «вполовину».

ИП, не имеющий наемных работников, а следовательно, не производящий данные выплаты и другие вознаграждения персоналу, может сделать уменьшение суммы своего единого налога.

ЕНВД – чрезвычайно простой налог, чем и объясняется его популярность у предпринимателей всех калибров. Если вид деятельности не подразумевает ограничений на этот счет, стоит выбрать именно его. Однако будущее этой формы налогообложения сегодня под вопросом. С 1 января 2018 года форма может быть отменена, если правительство не продлит срок действия этого закона.

zhazhda.biz

Куда индивидуальный предприниматель на ЕНВД должен платить зарплатные налоги

Некоторые предприниматели ведут свой бизнес не там, где живут. Если деятельность, которая ведется не по месту жительства, подпадает под ЕНВД, предпринимателю, возможно, придется встать на учет в ИФНС по месту ведения деятельности как вмененщику (Пункт 1 ст. 83, п. 2 ст. 11, п. 2 ст. 346.28 НК РФ). В результате он будет состоять на учете в двух инспекциях: и по месту жительства (где платит налог при УСНО или НДФЛ), и по месту ведения деятельности (где платит ЕНВД). Когда такой предприниматель нанимает работников для "вмененной" деятельности или одновременно и для "вмененной", и для обычной деятельности, у него возникают вопросы: куда и как платить НДФЛ и страховые взносы за этих работников и куда сдавать отчетность?

Страховые взносы перечисляются по месту жительства

Со страховыми взносами все просто. Если у вас есть наемные работники, вы платите обязательные взносы (Части 1, 3 ст. 5 Федерального закона от 24.07.2009 N 212-ФЗ "О страховых взносах..."; ст. 6, п. 4 ст. 22 Федерального закона от 24.07.1998 N 125-ФЗ "Об обязательном социальном страховании от несчастных случаев на производстве и профессиональных заболеваний"): - за себя; - за работников. При регистрации в качестве ИП территориальные отделения ПФР и фонда обязательного медицинского страхования по месту жительства ставят вас на учет автоматически: на основании сведений, полученных из налоговой инспекции (Пункт 1 ст. 11 Федерального закона от 15.12.2001 N 167-ФЗ "Об обязательном пенсионном страховании..."; ст. 9.1 Закона РФ от 28.06.1991 N 1499-1 "О медицинском страховании граждан...").

А вот при найме работников вы должны сами зарегистрироваться во внебюджетных фондах по своему месту жительства, но уже как страхователь-работодатель (Пункт 1 ст. 11 Федерального закона от 15.12.2001 N 167-ФЗ; ст. 9.1 Закона РФ от 28.06.1991 N 1499-1; п. 3 ч. 1, ч. 3 ст. 2.1, п. 3 ч. 1 ст. 2.3 Федерального закона от 29.12.2006 N 255-ФЗ "Об обязательном социальном страховании на случай временной нетрудоспособности и в связи с материнством"; ст. 6 Федерального закона от 24.07.1998 N 125-ФЗ; п. 21 Порядка регистрации в территориальных органах ПФР, утв. Постановлением Правления ПФР от 13.10.2008 N 296п; п. п. 2, 3 разд. I, п. 6 разд. II Порядка регистрации в территориальных органах ФСС, утв. Приказом Минздравсоцразвития России от 07.12.2009 N 959).

А это значит, что страховые взносы за всех работников (в том числе и занятых во "вмененной" деятельности в муниципальном образовании) вы перечисляете в фонды по своему месту жительства, а не по месту ведения деятельности (Часть 1 ст. 3, ст. 6, ч. 8 ст. 15 Федерального закона от 24.07.2009 N 212-ФЗ). Это нам подтвердили и в ФСС РФ.

Из авторитетных источников Хутуева Лейля Артуровна, консультант отдела правового обеспечения в сфере бюджетного и финансового законодательства Правового департамента ФСС РФ "Страховые взносы на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством перечисляются на счета ФСС, открытые в территориальных органах Федерального казначейства. Взносы на обязательное социальное страхование от несчастных случаев на производстве страхователи уплачивают на единый централизованный счет ФСС. Банковские реквизиты этих счетов доводятся до страхователей территориальными органами ФСС РФ по месту их регистрации. Таким образом, когда предприниматель ведет деятельность не по месту жительства, страховые взносы за работников он уплачивает по тем реквизитам, которые ему сообщил орган ФСС по месту его жительства".

Аналогичной позиции придерживаются и в ПФР.

Из авторитетных источников Дашина Тамара Николаевна, заместитель управляющего отделением Пенсионного фонда РФ по г. Москве и Московской области "Все расчеты предприниматель ведет по месту своего жительства, независимо от того, платит он взносы за себя или за работников. Соответственно, по месту своего жительства он платит взносы за себя как за предпринимателя на один КБК, а за работников как работодатель - на другой КБК".

Отчитываться по страховым взносам за работников вы также должны в фонды по месту своего учета, то есть по своему месту жительства (Часть 9 ст. 15 Федерального закона от 24.07.2009 N 212-ФЗ; п. 1 ст. 24 Федерального закона от 24.07.1998 N 125-ФЗ).

Уплата НДФЛ зависит от места работы сотрудников

С перечислением НДФЛ и представлением сведений по этому налогу все иначе. Предприниматели как налоговые агенты обязаны перечислять НДФЛ, удержанный с доходов работников, в бюджет по месту своего учета (Пункты 1, 7 ст. 226 НК РФ). Туда же надо представлять и сведения о доходах работников по форме 2-НДФЛ (Пункт 2 ст. 230 НК РФ). Но, как мы уже говорили, предприниматель-вмененщик одновременно состоит на учете в двух налоговых инспекциях: и по месту жительства, и по месту ведения "вмененной" деятельности (Пункт 1 ст. 83, п. 2 ст. 346.28 НК РФ). И поскольку в НК РФ не прописан порядок перечисления НДФЛ вмененщиками, то непонятно, куда надо перечислять НДФЛ, удержанный с работников, занятых только во "вмененной" деятельности или одновременно во "вмененной" и обычной деятельности.

Работники заняты только во "вмененной" деятельности

Ранее контролирующие органы считали, что перечислять НДФЛ в этом случае вы должны по своему месту жительства (Письмо УФНС России по г. Москве от 10.04.2009 N 20-18/2/034920@). Такую же позицию заняли и некоторые суды. Однако потом ФНС и Минфин изменили свою точку зрения. И теперь они считают, что с доходов работников, занятых во "вмененной" деятельности, НДФЛ надо перечислять в бюджет по месту "вмененной" деятельности. В эту же инспекцию надо подавать и справки о доходах работников (Письма Минфина России от 01.09.2010 N 03-04-05/3-518, от 19.03.2010 N 03-11-11/60). То есть контролирующие органы предлагают вмененщикам перечислять НДФЛ за работников в порядке, установленном для организаций, имеющих обособленные подразделения (Абзацы 2, 3 п. 7 ст. 226 НК РФ). Безусловно, это менее удобно. Но всегда безопаснее выполнять разъяснения контролирующих органов (Статья 75, пп. 3 п. 1 ст. 111 НК РФ).

Примечание При ведении таких видов деятельности, как перевозка пассажиров и грузов, разносная и развозная розничная торговля, размещение рекламы на транспорте, вам не нужно вставать на учет в ИФНС по месту ведения "вмененной" деятельности (Статья 75, пп. 3 п. 1 ст. 111 НК РФ). А раз вы будете стоять на учете только в налоговой по своему месту жительства, то в эту же инспекцию вы будете перечислять НДФЛ за всех работников и представлять справки 2-НДФЛ.

Что делать, если НДФЛ перечислили "не туда"

А как быть, если вы все-таки перечислили НДФЛ за работников, занятых во "вмененной" деятельности, по месту своего жительства? Может ли ИФНС по месту ведения "вмененной" деятельности, когда при выездной проверке обнаружит у вас недоимку по НДФЛ, начислить вам штраф (Статья 123 НК РФ) и пени (Статья 75 НК РФ)? По мнению Минфина - нет.

Из авторитетных источников Стельмах Николай Николаевич, заместитель начальника отдела налогообложения доходов физических лиц Минфина России "Статья 123 НК РФ предусматривает налоговую ответственность за неисполнение обязанности, возложенной на налогового агента, - за неправомерное неудержание и (или) неперечисление (неполное перечисление) в установленный срок сумм налога, подлежащего удержанию и перечислению. Президиум ВАС РФ в Постановлении от 24.03.2009 N 14519/08, рассматривая аналогичную ситуацию, указал, что Кодекс не предусматривает ответственности за ненадлежащее исполнение налоговым агентом своих обязанностей, в частности за нарушение порядка перечисления удержанного НДФЛ. И поскольку НДФЛ был удержан и перечислен своевременно и в полном объеме, у инспекции не имелось оснований для привлечения налогового агента к ответственности по ст. 123 НК РФ. Пеней тоже не будет, в том числе и когда налог перечислен в другой субъект РФ".

Однако налоговики на местах могут потребовать пени уплатить. Как они это делают в том случае, если организация, имеющая обособленные подразделения, перечислила НДФЛ с доходов работников ОП по месту нахождения головного подразделения, а не ОП. Причем пени налоговики начисляют со дня, когда НДФЛ должен был быть уплачен в бюджет по месту ведения деятельности, и по день его поступления. Но это неправильно, так как для организаций, имеющих ОП, порядок перечисления НДФЛ по месту нахождения ОП закреплен в гл. 23 НК РФ (Пункт 7 ст. 226 НК РФ). А для предпринимателей в НК РФ нет обязанности перечислять НДФЛ за работников именно по месту ведения "вмененной" деятельности. Если инспекция по месту ведения "вмененной" деятельности начислит вам пени, вы можете выбрать один из трех вариантов действий.Вариант 1. Попытаться зачесть НДФЛ. В ИФНС по месту жительства надо написать заявление о зачете переплаты НДФЛ из одного местного бюджета в другой (Пункты 1, 4 ст. 78 НК РФ; п. 2 ст. 56, п. п. 2, 3 ст. 58, п. п. 2 - 4 ст. 61, п. п. 2, 3 ст. 61.1, п. п. 2, 3 ст. 61.2, ст. 63 Бюджетного кодекса РФ). В этом случае налоговикам придется делать межрегиональный зачет (Пункт 19 Порядка учета Федеральным казначейством поступлений в бюджетную систему Российской Федерации). Однако хотим вас предупредить, что это займет много времени. Чтобы выявить переплату по НДФЛ, налоговики по месту жительства, скорее всего, будут проводить выездную проверку. Кроме того, они могут и не согласиться сделать такой зачет. А все это время по месту ведения "вмененной" деятельности будут начисляться пени и вы будете терять свои деньги.Вариант 2. Заплатить НДФЛ по месту ведения "вмененной" деятельности и вернуть по месту жительства. Понятно, что вам придется перечислить налог за счет собственных средств. И хотя отвлекать свои деньги и не хочется, ничего не поделаешь. С работников-то НДФЛ уже удержан и перечислен, просто не в тот бюджет. Некоторые специалисты налоговых органов считают, что это единственно возможный вариант.

Из авторитетных источников Котов Кирилл Владимирович, советник отдела налогообложения физических лиц Управления налогообложения ФНС России "Сразу оговорюсь, что могу высказать лишь свою личную точку зрения. Когда сотрудники предпринимателя заняты во "вмененной" деятельности, предприниматель должен перечислять НДФЛ за них там, где эти сотрудники работают. То есть в ИФНС, в которой он состоит на учете как плательщик ЕНВД. Если он заплатил НДФЛ за этих работников по своему месту жительства, то деньги по назначению не поступили. Поэтому инспекция по месту "вмененного" учета имеет все основания начислить предпринимателю не только пени, но и штраф. Ни уточнить платеж, ни провести зачет предприниматель в такой ситуации не может. Так что советую как можно скорее заплатить НДФЛ за работников по месту ведения "вмененной" деятельности. А в ИФНС по месту жительства обратиться с заявлением о возврате платежа".

Вариант 3. Оспаривать в суде правомерность начисления пеней. При этом вам надо сделать акцент на том, что раз в НК РФ не прописан особый порядок перечисления НДФЛ вмененщиками, то вы правомерно перечислили всю сумму налога по одному месту учета - по месту жительства. А поскольку в бюджет по месту жительства НДФЛ перечислен полностью, то недоимки по налогу нет и пени вам начисляться не должны. Также укажите, что все неустранимые неясности по вопросу о том, куда надо перечислять НДФЛ в такой ситуации, должны толковаться в вашу пользу (Пункт 7 ст. 3 НК РФ). А чтобы в дальнейшем не спорить с налоговиками, за работников, занятых во "вмененной" деятельности, перечисляйте НДФЛ по месту ведения деятельности.

Работники заняты не только во "вмененной" деятельности

А как быть с работниками, которые заняты одновременно и в деятельности, по которой уплачивается ЕНВД, и в обычной деятельности, которую вы ведете по месту своего жительства? Куда перечислять НДФЛ и подавать справки 2-НДФЛ за этих работников? В Минфине нам разъяснили, что надо ориентироваться на то, где находится рабочее место работника.

Из авторитетных источников Стельмах Н. Н., Минфин России "Если рабочие места сотрудников (например, бухгалтера, секретаря, менеджера) расположены в регионе по месту жительства предпринимателя, то НДФЛ с доходов сотрудников надо перечислять в ИФНС, где предприниматель состоит на учете по месту жительства. В эту же инспекцию нужно представить и справки о доходах этих сотрудников".

* * *

С уплатой страховых взносов за работников нет никаких проблем - независимо от видов и мест деятельности взносы за всех работников надо платить по месту жительства. А вот НДФЛ придется платить двумя платежками: за работников, занятых во вмененке, - по месту ведения деятельности, а за остальных работников - по месту своего жительства.

Статьи по теме:

www.pnalog.ru

Как рассчитывают НДФЛ ИП на ЕНВД?

03 июня 2016

Просмотров: 1624

Как рассчитывается НДФЛ ИП ЕНВД? Такой вопрос интересует многих индивидуальных предпринимателей. Если бизнесмен платит НДФЛ, то он имеет право на получение налоговых вычетов при покупке жилья, на ребенка, на средства, потраченные на лечение, обучение и прочие виды, перечисленные в соответствующей ст. Налогового кодекса (ст. 218).

НДФЛ для индивидуального предпринимателя

Платежи НДФЛ ИП на ЕНВД или на другой системе налогообложения, которая им применяется, заметно отличаются от подоходного налога для обычных наемных работников. За простых тружеников налог на доходы платит работодатель, они практически этого процесса не ощущают. Простые граждане, работающие в штатной структуре любой организации, сталкиваются с декларированием дохода только в предусмотренных законом случаях: при продаже имущества, которое является их собственностью менее установленного законом для освобождения от уплаты налога срока. Как правило, этот срок равняется 3 годам.

Оплата подоходного налога индивидуальными предпринимателями осуществляется на основании декларации по форме 4-НДФЛ, сдаваемой в течение 5 дней после окончания месяца, за который отчитывается бизнесмен.

Доходы, показанные в этой форме декларации, документально не подтверждаются. Специалисты фискальных органов на основании таких документов исчисляют подоходный налог и предъявляют его к оплате.

Платить налог на доходы индивидуальному предпринимателю необходимо 4 раза в год: 3 авансовых платежа — в июле, октябре и январе и финальный платеж — до 30 апреля года, следующего за налоговым периодом. Авансовые платежи индивидуальному предпринимателю необходимо заплатить до 15 числа месяца платежа, соответственно, июля, октября и января.

А выверка налога и последующий финальный платеж по итогам года оплачивается на основании декларации по форме 3-НДФЛ. Способ оформления и предоставления отчета выбирается предпринимателем самостоятельно из двух возможных: на бумажном носителе или через электронные каналы связи путем скачивания и установки разработанной ФНС программы «Декларация».

Расчет налога на свои доходы индивидуальный предприниматель производит с учетом ряда особенностей. Если в вопросе с доходами от деятельности все более-менее понятно, то расходы должны быть подтверждены документально и носят наименование профессиональных налоговых вычетов. Если нет документов для обоснования таких расходов, то применяется минимальная норма вычета, приравненная к 20% доходов. От разницы между этими двумя показателями и исчисляется подоходный налог предпринимателя, который должен быть оплачен после подачи итоговой декларации.

Вернуться к оглавлению

Когда ИП находится на ЕНВД

ИП на ЕНВД платят НДФЛ не только за себя в случае получения дохода от деятельности, не подпадающей под такой режим налогообложения. По допустимым нормам при нахождении на вмененном доходе количество наемных работников может достигать 100 человек. За всех этих людей ИП должен платить подоходный налог и взносы во внебюджетные фонды, именуясь почетным званием налогового агента.

Кроме оплаты подоходного налога и платежей предприниматель с наемным персоналом несет на себе обязанность по отчетности в адрес различных учреждений:

- В Фонд социального страхования ежеквартально предоставляется отчет об уплаченных взносах за сотрудников.

- В налоговые органы подается ежегодный отчет о среднесписочной численности наемного персонала.

- Обязанность по уплате НДФЛ порождает необходимость предоставлять в ФНС справки по форме 2-НДФЛ на всех сотрудников, которые работали у бизнесмена в отчетном году.

- Взносы в ПФР платятся каждый месяц, их периодически сопровождает ежеквартальный отчет о начисленных и уплаченных взносах в Пенсионный фонд.

- В случае использования в предпринимательской деятельности земельного участка подается декларация по земельному налогу.

Сам же предприниматель при нахождении на ЕНВД не должен отчитываться по подоходному налогу, но существует разъяснение Министерства финансов, в котором оговаривается обязательность отчета в случаях получения дохода от видов деятельности, не подпадающих под единый налог («вмененку»).

Также предприниматель оплачивает НДФЛ в случае продажи основных средств или имущества, принадлежащего ему как физическому лицу в оговоренных в Налоговом кодексе случаях. При смене специального режима налогообложения по формальным признакам (например, при превышении количества наемного персонала планки в 100 человек) и сопутствующей этому смене формы налогового учета обязанность подачи декларации для оплаты подоходного налога возникает вновь. Поэтому внимательность и планирование в деятельности частного предпринимателя всегда были и остаются полезными навыками и умениями.

Автор:

Иван Иванов

Поделись статьей:

Оцените статью:

Загрузка...Похожие статьи

moeip.ru

Что такое ЕНВД и как его платить?

Выбор системы налогообложения – достаточно серьезная задача для бизнесмена, ведь в дальнейшем от нее будут зависеть размеры выплат в государственную казну. Перед каждым человеком, который только начинает заниматься предпринимательской деятельностью, стоит выбор между общей системой, «упрощенкой» и ЕНВД. И если с первыми двумя все понятно, то относительно последней возникает много вопросов. Что такое ЕНВД? Как его платить? И кто может пользоваться подобным налоговым режимом?

Перед каждым человеком, который только начинает заниматься предпринимательской деятельностью, стоит выбор между общей системой, «упрощенкой» и ЕНВД. И если с первыми двумя все понятно, то относительно последней возникает много вопросов. Что такое ЕНВД? Как его платить? И кто может пользоваться подобным налоговым режимом?

Как расшифровывается ЕНВД?Что такое ЕНВД простыми словами?Что такое ЕНВД для ИП?Что лучше – ЕНВД или УСН?Что выгоднее – ЕНВД или патент?

Как расшифровывается ЕНВД?

ЕНВД – это сокращенное наименование налога на вмененный доход. Долгое время он был обязательным, а с 2013 года стал добровольным. ЕНВД распространяется на определенные виды предпринимательской деятельности и используется только в отдельных регионах, областях и городах.

Например, в Москве его нет вообще, а в Санкт-Петербурге он не применяется по отношению к некоторым видам обслуживания населения (например, общественное питание, гостиничный сервис, аренда помещений).

Что такое ЕНВД простыми словами?

Простым языком, ЕНВД – это налог, который рассчитывается не из фактической выручки предприятия, а из вмененных, то есть предполагаемых показателей. Чаще всего на него переходят предприниматели, чей род деятельности не позволяет государству контролировать оборот средств. Его привлекательность для бизнесменов состоит в том, что зарабатывать можно достаточно много, а платить в казну – меньше, чем при стандартных системах налогообложения. В то же время, если доходы невысокие или предпринимательская деятельность не ведется, ЕНВД все равно нужно платить. В таких случаях целесообразнее переходить на общую или упрощенную систему.

Его привлекательность для бизнесменов состоит в том, что зарабатывать можно достаточно много, а платить в казну – меньше, чем при стандартных системах налогообложения. В то же время, если доходы невысокие или предпринимательская деятельность не ведется, ЕНВД все равно нужно платить. В таких случаях целесообразнее переходить на общую или упрощенную систему.

Под ЕНВД попадают не все предприниматели. В частности, налог на вмененный доход не могут применять крупные налогоплательщики, компании, которые предоставляют услуги в области питания, социального обеспечения или здравоохранения, а также предприятия, чей штат превышает 100 человек.

Виды деятельности, которые могут попасть под ЕНВД, устанавливаются каждым муниципальным районом или федеративным округом самостоятельно.

Что такое ЕНВД для ИП?

ЕНВД для индивидуальных предпринимателей – это практически упрощенная система, только с ограничением по видам деятельности и некоторыми дополнительными условиями. К примеру, бизнесмен, попадающий под налог на вмененный доход, может учитывать показатели своей деятельности в любом виде, который для него удобен. Если ИП осуществляет несколько видов деятельности, из которых не все попадают под ЕНВД, ему приходится вести раздельный учет каждого их направлений. Уплата такого налога не освобождает от обязательных взносов на пенсионное страхование, однако ИП имеют право полностью вычесть выплаты в Пенсионный фонд из суммы налога.

Если ИП осуществляет несколько видов деятельности, из которых не все попадают под ЕНВД, ему приходится вести раздельный учет каждого их направлений. Уплата такого налога не освобождает от обязательных взносов на пенсионное страхование, однако ИП имеют право полностью вычесть выплаты в Пенсионный фонд из суммы налога.

Что лучше – ЕНВД или УСН?

При выборе той или иной системы налогообложения нужно учитывать как род деятельности, так и фактические доходы. В некоторых случаях ЕНВД может быть более выгодным, чем УСН, поскольку после всех расчетов и вычетов сумма к уплате будет несколько меньше.

Вместе с тем, переход на систему вмененного налога требует от предпринимателя более частой сдачи отчетности и выплаты налога. Если по ЕНВД нужно отчитываться ежеквартально, то по упрощенной системе достаточно относить декларации раз в год.

В целом же, чем выше ваши доходы и чем эффективнее работает бизнес, тем лучше использовать ЕНВД. И наоборот, если предприятие только начинает свою деятельность, а доходы невелики, куда лучше будет работать по упрощенной системе.

Что выгоднее – ЕНВД или патент?

Сумма налога по патентной системе обычно выходит несколько ниже, чем по ЕНВД. К тому же работать по патенту и вести учет средств намного проще – нет необходимости ежеквартально подавать декларацию, делать налоговые расчеты или вести споры с проверяющими относительно числа сотрудников на предприятии. Однако у патентной системы имеются ограничения. В частности, ее могут использовать только индивидуальные предприниматели со строго определенными видами деятельности.

Однако у патентной системы имеются ограничения. В частности, ее могут использовать только индивидуальные предприниматели со строго определенными видами деятельности.

Если ИП имеет бизнес в нескольких регионах, патент приходится покупать на каждый филиал в отдельности. В любой системе есть свои плюсы и минусы, поэтому выбор налогового режима полностью зависит от предпринимателя.

www.mnogo-otvetov.ru