Какие есть формулы для расчета НДС (вычисление и выделение)? 15 ндс

Калькулятор НДС онлайн - расчет НДС

Инструкции по работе с Калькулятором НДС

Рекомендуем сначала выбрать "Тип расчета" (Выделить или Начислить НДС) так как калькулятор все расчеты показывает сразу, по мере ввода чисел.Режим работы можно изменить, нажав на соответствующую кнопку или кликнув по названию режима работы.Если нужно, измените ставку НДС.

Все расчеты на калькуляторе НДС можно производить, даже если нет подключения к интернет.Последние введенные "Режим работы" и "Ставка НДС" сохраняются в памяти калькулятора.Для копирования "Суммы НДС" или "Суммы Без/С НДС" кликните по цифрам, появится специальное окно.При нажатии на кнопку "Х" калькулятор сбрасывается к первоначальным настройкам (Выделение НДС по ставке 18%).

Результаты вычислений отображаются как в числовом виде, так и прописью. Суммы прописью удобно копировать из специальных полей.

Результаты вычислений можно сохранить, используя кнопку "Сохранить".Таблицу сохраненных результатов можно редактировать, удаляя не нужные расчеты.Кликнув по строке в таблице сохраненных результатов, можно перенести данные в основные расчеты.

Скопировав "Ссылку на результат", можно отправить ссылку на произведенные расчеты по e-mail или мессенджер.

Формула расчета НДС

Для выделения НДС из суммы нужно Цену с НДС умножить на 18 и разделить на 118.Попробуем посчитать НДС, выделим НДС из 550: 550х18/118=83.90. НДС равен 83.90, сумма без НДС - 550-83.90 = 466.10.

Начислять НДС тоже не сложно. Необходимо Цену без НДС умножить на 0.18 (получаем сумму НДС) и к получившемуся результату прибавить Цену без НДС.Для примера начислим НДС на 550: 550х0.18+550=649. НДС равен 99.00, сумма с НДС 649.00..

Из истории возникновения НДС

В России НДС (Налог на Добавленную Стоимость) впервые был введен в 1992 году. Первоначально правила и порядок начисления НДС регулировались отдельным законом "О налоге на добавленную стоимость", позже НДС стал регулироваться 21 главой Налогового кодекса.Изначально ставка НДС доходила до 28%, но позже была снижена до 20%.Сейчас основная ставка НДС, действующая на территории России - 18%. Пониженная ставка НДС 10% действует на медицинские и детские товары, печатные издания, книжную продукцию.

www.calculator888.ru

Возврат НДС 15% на покупку недвижимости (дом, квартира) на Кипре.

В случае покупки дома, который классифицируется как постоянная резиденция покупателя, площадью не более 250 кв. м, НДС возмещается до 10% (из 15%). Это означает, что НДС необходимо полностью уплатить, и затем власти будут требовать доказательства, что претендент использует собственность как его постоянное место жительства (с предоставлением счетов за воду, электричество, телефон, оплатой налогов и т.д.).Претендент обязан доказать, что он или она не имеет никакого другого жилья, также являющегося постоянным местом проживания. Иностранные покупатели должны жить в доме, по крайней мере, 186 дней в году. Поэтому необходимо, чтобы прошло, как минимум, шесть месяцев с момента покупки до подачи требования на возмещение НДС.

Этот налог уплачивается только один раз. Так, если вы при покупке недвижимости уплатили НДС, то при ее продаже этот налог не взимается. В случае если вы покупаете недвижимость, чтобы продать ее, и она не используется, вы можете НДС не платить, но при продаже этого объекта, НДС должен быть выплачен первоначальным покупателем новому покупателю (заплачен властям).

Если человек требует и получает возмещение, он должен жить в доме в течение десяти лет. Если он покидает дом, например, решает продать собственность на восьмой год, он должен вернуть возмещение НДС властям за невыполнение условий, в пропорции к этому временному периоду, в этом примере 2/10. Если человек живет в доме в течение десяти лет, он может приобрести другой объект недвижимости с теми же самыми правами на возмещение НДС (то есть используя его для постоянного проживания). В этом контексте под домом понимается также квартира и случаи, когда человек строит дом.

НДС взимается от всей стоимости покупки зданий, включая НДС на платежи при строительстве дома. Возмещение производится только владельцам квартиры/дома, и никому другому.

Коммерческая/производственная недвижимость, приобретенная для собственного использования, например, гостиницы, офисы, магазины и т.д., НДС не облагается (100%-ная скидка). Арендная плата налогом не облагается.

Примечание

Площадь вычисляется, исходя из полной крытой площади объекта, включая складские помещения, крытую стоянку, крытые веранды и исключая: •До 5 кв. м – двигатель/котельная; •До 7 кв. м – складские помещения; •До 36 кв. м – крытая стоянка; •До 40 кв. м – крытые веранды.

Мы слышали, что в 2014 году произошли изменения в законодательстве, касающиеся возвращения части НДС на строительство или приобретение первой недвижимости на Кипре. Что нужно сделать, чтобы вернуть часть НДС? Кто должен вернуть часть НДС? Как вернуть деньги за дополнительные работы (услуги), или за увеличение стоимости оригинального проекта?

Пониженная ставка НДС применяется при покупке или строительстве первого места жительства (при условии, что заявка подана до завершения постройки резиденции). Резиденция должна использоваться в качестве основного и постоянного места жительства, а контракты должны быть заключены или подписаны начиная с 1 октября 2011 года включительно. Ставка НДС в размере 5% применяется для первых резиденций общей площадью не более 275 квадратных метров в соответствии с архитектурными планами (после исключения площади помещений общего пользования – вплоть до 88 квадратных метров).Первые 200 квадратных метров подлежат ставке 5% НДС а все, что выше 200 квадратных метров, подлежит стандартной ставке НДС, в данный момент - 19%. Заинтересованная сторона подает заявление установленного образца в Налоговый департамент (Отдел НДС), в заявлении среди прочего он / она указывает, что он / она не обладает или не является собственником любого другого жилого объекта на территории Республики, который он / она использует в качестве его / ее основного места жительства. Установленные формы заявлений могут быть получены из соответствующих ведомств НДС, они также доступны на официальном сайте www.mof.gov.cy/vat .

Дополнительные документы, необходимые для подачи заявления, должны доказывать, что заявитель использует указанное место жительства как постоянное, они должны быть представлены в течение 6 месяцев после приобретения права на собственность и и могут быть следующими: телефонный счет, счет за электричество, счет за использование водных ресурсов, муниципальные налоги.

www.prokipr.ru

15. Возмещение НДС. Актуальные вопросы исчисления и уплаты НДС

15. Возмещение НДС

В правоприменительной практике встречаются споры о правомерности отказа в возмещении НДС в случае представления налогоплательщиком декларации неустановленной формы.

Судебная практика. В постановлении Президиума ВАС РФ от 06.03.2007 № 13661/06 содержится вывод о том, что налоговый орган не вправе принять решение об отказе в возмещении сумм налоговых вычетов без проведения проверки представленных налогоплательщиком документов.

ВАС РФ признал неправомерным отказ налогового органа в возмещении НДС, мотивированный тем, что налоговая декларация была представлена в ненадлежащей форме, в связи с чем ее проверка и проверка представленных налогоплательщиком документов не проводилась и не рассматривалось его заявление о возврате переплаты. Суд признал, что у налогового органа не имелось законных оснований для непринятия к рассмотрению представленной налогоплательщиком налоговой декларации по НДС по налоговой ставке 0 % и прилагаемых к ней документов. При установлении этого факта суду следовало обязать налоговый орган рассмотреть представленные налогоплательщиком документы в порядке, установленном ст. 88 НК РФ, и принять решение по результатам их рассмотрения, тем самым обязав налоговый орган устранить допущенное им нарушение.

Признавая неправомерными действия налогового органа, выразившиеся в отказе возвратить сумму налоговых вычетов, ВАС РФ счел обоснованным требование налогоплательщика об обязании налогового органа возвратить ему данную сумму, ссылаясь на то, что согласно абзацу пятому п. 4 ст. 176 НК РФ в случае, если налоговым органом в течение установленного срока не было вынесено решения об отказе и (или) вышеуказанное заключение не было представлено налогоплательщику, налоговый орган обязан принять решение о возмещении НДС на сумму, по которой не вынесено решение об отказе. Из содержания взаимосвязанных положений ст. 88, п. 1 и 2 ст. 171, п. 1 ст. 172 и ст. 176 НК РФ следует, что налоговый орган не вправе отказать налогоплательщику в налоговом вычете, если соответствующая налоговая проверка им не была проведена.

При этом были отклонены доводы налогового органа о том, что суд не должен был выполнять несвойственные ему функции по исследованию первичных документов, которые налоговым органом не рассматривались, что без анализа первичных документов, а также документов, подтверждавших право налогоплательщика на налоговый вычет, налоговый орган был не вправе принять решение о возмещении сумм НДС из бюджета, а также о том, что налогоплательщик не лишен возможности повторно представить в налоговый орган документы в порядке и сроки, установленные налоговым законодательством. Из содержания части 4 ст. 200 Арбитражного процессуального кодекса Российской Федерации следует, что налогоплательщик вправе представить, а арбитражные суды обязаны исследовать документы, являющиеся основанием получения налогового вычета, независимо от того, были ли эти документы истребованы и исследованы налоговым органом при решении вопроса о предоставлении налогового вычета.

Актуальная проблема. В правоприменительной практике встречаются споры по вопросу правомерности отказа в возмещении НДС со ссылкой на нарушение иностранным покупателем экспортированного товара требований законодательства другого государства.

Официальная позиция. Письмом МНС России от 19.11.2003 № 26-2-05/8120@-АР402 обращено внимание нижестоящих налоговых органов на то обстоятельство, что ответ Управления внутренних доходов США об отсутствии у американской компании идентификационного номера налогоплательщика и непредставлении налоговой отчетности не является официальным подтверждением фиктивности этой компании. Такое возможно в случае ведения деятельности компании за пределами США (то есть открытие банковского счета, поставки и закупки товаров осуществляются за пределами США).

Судебная практика. В постановлениях Президиума ВАС РФ от 13.02.2007 № 12264/06, от 05.12.2006 № 11801/06 и от 05.12.2006 № 11781/06 сделан вывод, что положения ст. 164, 165, 171, 172, 176 НК РФ, устанавливающие порядок и условия возмещения НДС из бюджета, не связывают право налогоплательщика на возмещение сумм этого налога с соблюдением иностранным лицом требований законодательства другого государства. Сведения, поступившие из Управления внутренних доходов США, не могли рассматриваться в качестве доказательства недобросовестности налогоплательщика. Более того, подобные сведения не являлись официальным подтверждением фиктивности иностранного лица.

Таким образом, нарушение иностранным покупателем требований законодательства другого государства не имело существенного значения для решения вопроса об обоснованности применения налогоплательщиком налоговой ставки 0 % по НДС и налоговых вычетов при реализации товаров, вывезенных в таможенном режиме экспорта.

Аналогичные выводы встречаются также в постановлениях ФАС округов.

В постановлении ФАС Восточно-Сибирского округа от 27.02.2007 № А19-27406/04-20-Ф02-107/07-С1 суд, признавая правомерным применение налогоплательщиком налоговой ставки 0 % по НДС и налоговых вычетов, отклонил довод налогового органа о том, что Служба внутренних доходов Великобритании не располагала сведениями о регистрации иностранного покупателя, указав, что сведения, поступившие из Службы внутренних доходов Великобритании, не могли рассматриваться в качестве доказательства недобросовестности налогоплательщика.

В постановлении ФАС Московского округа от 02.04.2007, 09.04.2007 № КА-А40/2228-07 суд отклонил доводы налогового органа о том, что у иностранного контрагента налогоплательщика отсутствовали идентификационный номер налогоплательщика, реальный американский юридический адрес, налоговая отчетность, следовательно, иностранная организация не осуществляла деятельность на территории США и налогоплательщиком не было подтверждено право на применение налоговой ставки 0 % по НДС по экспортному контракту. Суд указал, что сведения Управления внутренних доходов США не свидетельствовали о ведении иностранной организацией незаконной деятельности, а только содержали информацию о том, что вышеуказанная организация не осуществляла деятельности непосредственно на территории США. В письмах Управления внутренних доходов США указано, что организация являлась действовавшей, имела реальный юридический адрес, а те факты, что ей не присваивался федеральный идентификационный номер и иностранная организация не представляла налоговую отчетность, не означали, что она не была зарегистрирована в США в установленном законом порядке и не являлась иностранным юридическим лицом. Кроме того, нормы российского законодательства не содержат требований, в соответствии с которыми российский налогоплательщик должен нести ответственность за недобросовестность контрагента в отношениях с налоговыми органами его страны.

Аналогичные выводы сделаны в постановлениях ФАС Волго-Вятского округа от 11.09.2006 № А82-4000/2005-27, от 01.11.2006 № А11-877/2006-К2-23/170, ФАС Поволжского округа от 10.06.2005 № А12-31369/04-С36, ФАС Северо-Западного округа от 26.10.2006 № А56-29903/2005.

В то же время в постановлениях ФАС Поволжского округа от 14.04.2006 № А72-1667/05-12/121, ФАС Волго-Вятского округа от 29.09.2005 № А39-6505/2004-394/9, ФАС Центрального округа от 07.09.2005 № А62-7399/2004 суд признал обоснованным отказ налогового органа в возмещении НДС, поскольку те факты, что иностранному покупателю никогда не присваивался федеральный инентификационный номер налогоплательщика и с момента регистрации данная компания не представляла налоговую отчетность в совокупности с иными установленными судом обстоятельствами, позволяли сделать вывод о недобросовестности налогоплательщика.

Поделитесь на страничкеСледующая глава >

econ.wikireading.ru

Какие есть формулы для расчета НДС (вычисление и выделение)?

Подписывайтесь на наш бухгалтерский канал Яндекс.Дзен

ПодписатьсяФормула расчета НДС позволяет вычислить различные значения сумм, связанных с этим налогом. С помощью формул расчета НДС можно определить не только облагаемую налогом сумму, но и выделить его величину из суммарного значения. Об этих расчетах подробно говорится в настоящей статье.

Начисления НДС: основные требования

Как рассчитать НДС «сверху»?

Ставки налога, в том числе 18%, 10%, 0%

Как считать НДС: формулы вычисления и выделения НДС

Как вычислить НДС на онлайн-калькуляторе?

Начисления НДС: основные требования

Налог на добавленную стоимость был введен с 1992 года. Добавленная стоимость возникает на всех этапах производства продукции и при реализации облагается НДС. Этот налог позволяет государству изымать часть добавленной стоимости по утвержденным ставкам.

НДС оплачивают только в рублях. При использовании других валют НДС пересчитывается в рублях по курсу валюты на дату расчета. Фактической реализацией товара признается одна из более ранних дат: день отгрузки товара или день его оплаты.

Как рассчитать НДС «сверху»?

НДС рассчитывают как разницу стоимостей реализованной продукции и приобретенных для ее производства товаров, умноженную на ставку налога. По окончании налогового периода определяется сумма НДС для оплаты в бюджет. При этом фирмы используют право на вычеты согласно ст. 171 НК РФ.

Подробнее о вычетах по НДС читайте статью «Что такое налоговые вычеты по НДС?».

Как по формуле посчитать НДС по получаемым ТМЦ от продавца? Для этого достаточно стоимость товара умножить на коэффициент, полученный от деления ставки налога на 100.

Формула расчета НДС:

Нд = Ст * Нс / 100, где:

Нд — сумма НДС;

Ст — стоимость товара;

Нс — налоговая ставка.

Ставки налога, в том числе 18%, 10%, 0%

Согласно Налоговому кодексу к покупаемым товарам применяют следующие ставки: 0%, 10% и 18%.

Список реализуемых товаров с использованием ставки НДС 0% оговорен п. 1 ст. 164 НК. К ним относят драгметаллы и камни, товары космического назначения, экспортные товары и другие.

К продукции, облагаемой по ставке 10%, принадлежат продовольственные, детские, медицинские и другие виды товаров, оговоренных в п. 2 ст. 164 НК РФ.

Вся остальная продукция облагается налогом по ставке 18%.

Как считать НДС: формулы вычисления и выделения НДС

Налог начисляют на стоимость продаваемого товара или услуги. Для этого берут их стоимость и увеличивают ее на сумму налога. Получается сумма для оплаты покупателем. Формула расчета стоимости с НДС такова:

См = Ст * (1 + Нс / 100), где:

См — стоимость при продаже товара.

Пример: при величинах Ст = 15 000, Нс = 18%

См = 15 000 * 1,18 = 17 700.

Для определения стоимости товара без налога используют следующую формулу:

Ст = См / (1 + Нс / 100).

Для выделения суммы НДС из стоимости товара нужно применить такую формулу расчета НДС:

Нд = См / (1 + Нс / 100).

Таким образом, данные формулы расчета НДС позволяют определить не только сумму НДС, но и стоимостные показатели сделки.

Как вычислить НДС на онлайн-калькуляторе?

Сами по себе расчеты налога не представляют сложности. Единственное, что может их осложнить, это количество.

Все приведенные выше формулы для расчета НДС можно использовать, если под рукой нет специального калькулятора для расчета НДС.

На нашем сайте представлен онлайн-калькулятор для расчета НДС — см. материал «Расчет НДС калькулятор онлайн».

Благодаря калькулятору удается максимально упростить подсчеты по НДС. Для этого в окно программы вводится сумма стоимости товара, а затем указывается ставка налога. Нажатием кнопки «Начислить НДС» можно найти стоимость товара с НДС. Кнопка «Выделить НДС» позволяет узнать НДС из введенной суммы. Нажав на кнопку «Сумма», вы сможете определить по значению НДС:

- стоимость товара;

- стоимость товара с налогом.

Использование калькулятора позволяет избежать вероятных ошибок при ручном подсчете НДС.

Вам также может быть полезен калькулятор для расчета взносов — см. материал «Онлайн-калькулятор страховых взносов и пеней по ним».

nalog-nalog.ru

НДС - nalog-nalog.ru

Плательщики НДС

Как посчитать НДС к уплате

Как вычислить НДС к начислению

Документальное оформление НДС к начислению

Как рассчитать вычет по НДС

Регистрация исходящих и входящих счетов-фактур

Как высчитать НДС к восстановлению

Экспорт и импорт

Налоговый агент

Налоговая декларация по НДС

Уплата НДС (КБК и другие реквизиты)

НДС в 2017-2018 годах

Плательщики НДС

Основное, с чего нужно начать изучение НДС — это понять: является ли организация плательщиком налога. Перечень плательщиков и тех, кому НДС платить не нужно, прописан в ст. 143 НК РФ. Разобраться в правовых тонкостях вам поможет рубрика «Плательщики (НДС)». Некоторые хозяйствующие субъекты вообще освобождены от уплаты НДС (ст. 145 НК РФ). Найти их перечень и другую полезную информацию, касающуюся данной ситуации, можно в рубрике «Освобождение от НДС».

Как посчитать НДС к уплате

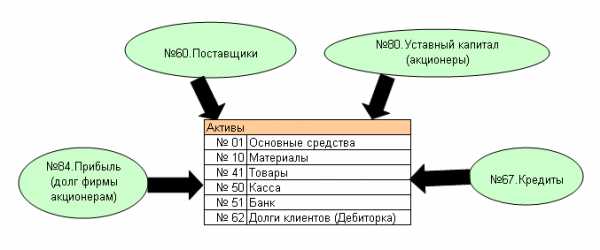

НДС к уплате в бюджет вычисляется как разница между начисленной суммой налога и суммой НДС к вычету. Каждая составляющая этой простой формулы расчета НДС определяется с учетом различных правил, установленных нормативными актами.

НДС к начислению формируется исходя из налогооблагаемой базы, умноженной на ставку налога. НДС к вычету — это сумма НДС, предъявленная поставщиками товарно-материальных ценностей, работ, услуг на основании выставленных ими счетов-фактур.

Кроме того, на сумму НДС к уплате могут повлиять и такие факторы, как восстановление налога, исполнение функций налогового агента, экспортные и импортные операции.

Как вычислить НДС к начислению

Чтобы правильно провести расчет НДС к начислению, нужно определиться с такими понятиями, как объект налогообложения, налоговая база и налоговая ставка.

В этом вам помогут соответствующие рубрики раздела «НДС» нашего сайта:

- «НДС: объект налогообложения». В этой рубрике представлены статьи, которые помогут разобраться с тем, какие хозяйственные операции облагаются НДС. Здесь подробно рассмотрены ст. 146 и 148 НК РФ, а также есть полный перечень того, что подпадает под налогообложение указанным налогом.

- «Налоговая база (НДС)». После определения объекта налогообложения нужно посчитать его величину в денежном выражении - это и будет налогооблагаемая база. В данном вопросе нужно также обратить внимание и на момент определения налоговой базы.

- «Ставка (НДС)». В статьях этой рубрики много полезной информации, которая поможет вам правильно выбрать ставку НДС в зависимости от вида реализуемых материальных ценностей, работ, услуг. Здесь же можно найти материалы про ставки 0%, 10%, 18% и расчетные ставки.

- «Льготы по НДС». Ст. 149 НК РФ позволяет не облагать НДС некоторые хозяйственные операции. И даже не выставлять счет-фактуру по таким сделкам. Статьи представленной рубрики помогут вам понять, как получить льготы по НДС, нужно ли ими пользоваться или лучше отказаться от их применения.

Документальное оформление НДС к начислению

Сумма НДС формируется в разрезе каждой хозяйственной операции, связанной с реализацией. Сюда попадают и те операции, которые нормативные акты приравнивают к реализации (например, безвозмездная передача). Суммы НДС, отраженные в счетах-фактурах, оформленных налогоплательщиком за квартал, в суммированном виде как раз и будут суммой НДС к начислению.

Чтобы не допустить ошибок при оформлении счетов-фактур, обратитесь к рубрике «Счет-фактура». С 2015 года наравне со счетом-фактурой применяется и УПД (счет-фактура и накладная в одном документе) - этому новшеству посвящена рубрика «Универсальный передаточный документ (УПД)».

Информация обо всех исходящих счетах-фактурах должна собираться в книге продаж. Правильному составлению этого регистра посвящены материалы рубрики «Книга продаж».

Как рассчитать вычет по НДС

Вычет по НДС уменьшает сумму налога к уплате. Если организация приобрела товары, работы или услуги, получила счет-фактуру с выделенной в ней суммой НДС, то она может принять этот НДС к вычету. Это общий порядок. Но из всех правил есть исключения.

НК определяет условия, при которых входной НДС можно принимать к вычету, а также условия, при которых этого делать нельзя. Более подробно описание таких условий, а также способы их определения и применения описаны в рубрике «Вычет (НДС)».

Когда некоторые виды деятельности организации попадают под налогообложение НДС, а некоторые — нет, то в таком случае необходим раздельный учет затрат по каждому виду деятельности, а это в свою очередь влияет на принятие НДС к вычету. Подробнее об этом — в рубрике «Раздельный учет (НДС)».

Все входящие счета-фактуры должны быть отражены в книге покупок. С правилами и нюансами заполнения этого сводного документа можно ознакомиться в рубрике «Книга покупок».

Регистрация исходящих и входящих счетов-фактур

По правилам, установленным постановлением Правительства от 26.12.2012 № 1137, все исходящие и входящие счета-фактуры должны быть зарегистрированы в специальном журнале (в случае если для налогоплательщика установлена такая обязанность). Материалы рубрики «Журнал счетов-фактур» помогут избежать ошибок при формировании этого документа.

Как высчитать НДС к восстановлению

Если НДС ранее был принят к вычету, то при наступлении определенных событий (п. 3 ст. 170 НК РФ) его нужно восстановить. За счет этой операции сумма НДС к уплате в текущем налоговом периоде увеличится. В материалах рубрики «Восстановление НДС» перечислены подобные хозяйственные ситуации. Здесь же можно узнать о том, как правильно отразить в учете восстановление НДС и в какой строке налоговой декларации показывать осуществленные по восстановлению операции.

Экспорт и импорт

Операции, связанные с взаимодействием с зарубежными партнерами, для налогообложения НДС выделяются обособленно.

Правильно поступать с НДС при импорте товаров, работ, услуг поможет подборка статей в рубрике «НДС при импорте».

За помощью по корректному отражению НДС при реализации на экспорт обращайтесь в нашу рубрику «НДС при экспорте».

Налоговый агент

Ситуация, когда организация выступает в роли налогового агента, заключается в том, что она выплачивает НДС за другую организацию. Подробнее о том, когда фирма должна принять на себя обязанности налогового агента, можно узнать из рубрики «Налоговый агент (НДС)». Кроме того, здесь расположены материалы, которые помогут правильно начислить НДС и отразить его в налоговой декларации.

Налоговая декларация по НДС

В налоговой декларации по НДС отражается вся информация, связанная с расчетом налога к уплате. В ее соответствующих разделах нужно заполнить сумму НДС к начислению и к вычету. Есть в ней и отдельный раздел для налоговых агентов, разделы, связанные с экспортом и импортом, а также по операциям, не подлежащим налогообложению. Правильное формирование такого документа позволит избежать вопросов и дополнительных проверок со стороны налоговых органов.

Рубрика «Декларация НДС 2016-2017» полностью посвящена порядку составления этого важного документа. В ней на конкретных примерах даны пояснения о том, как правильно заполнить декларацию. Здесь же вы найдете статьи, посвященные сдаче декларации через интернет.

Если после формирования декларации окажется, что сумма вычетов превышает сумму НДС к начислению, то, согласно ст. 176 НК РФ, сумму превышения можно возместить. Как правильно оформить документы для возмещения налога и как вести себя с налоговыми органами в такой ситуации, расскажет наша рубрика «Возмещение НДС».

Уплата НДС (КБК и другие реквизиты)

После составления налоговой декларации и определения суммы к уплате нужно заплатить НДС в бюджет. Для этого надо правильно заполнить платежное поручение и перечислить налог в установленный законодательством срок.

Материалы рубрики «Уплата НДС» помогут определиться со сроками уплаты налога, реквизитами платежного поручения, такими как КБК по НДС, очередность платежа. Кроме того, здесь представлен образец уже заполненного платежного поручения. В рубрике рассмотрен и такой вопрос, как ответственность за несвоевременную уплату налога, расчет и уплата пени.

НДС в 2017-2018 годах

Все основные правила, касающиеся НДС и существенные для применения этого налога, представлены в материалах рубрики «НДС 2017-2018». Здесь описаны все последние изменения законодательства, имеющие отношение к этому налогу, и приведены обзоры рассмотрения споров по нему арбитражными судами.

НДС является достаточно сложным налогом и для понимания, и для расчета. Новшества, вносимые в НК, очень часто требуют разъяснений. Письма Минфина и ФНС, которые поясняют, как применять ту или иную статью НК, порой противоречат друг другу.

В материалах, представленных на нашем сайте, в разделе «НДС» проводится анализ статей НК с точки зрения их практического применения, рассматриваются разъяснения финансовых ведомств и решения арбитражных судов. Это позволяет представить ситуацию в целом и принять правильное решение.

nalog-nalog.ru