Как рассчитать ЕНВД за год - пример. Енвд расчет формула

Порядок расчета ЕНВД в 2017-2018 годах (пример, формула и др.)

Основная информация о ЕНВД

Как рассчитать налог при ЕНВД, по какой формуле

Особенности расчета ЕНВД в 2017-2018 годах для ИП и компаний

Где найти пример расчета ЕНВД в 2017-2018 годах

Основная информация о ЕНВД

Прежде чем перейти к формуле расчета ЕНВД, вкратце напомним, что это за режим налогообложения. ЕНВД расшифровывается как «Единый налог на вмененный доход» и представляет собой специальный налоговый режим, порядок применения которого регулирует гл. 26.3 НК РФ. ЕНВД существует в налоговой практике страны почти 20 лет и пользуется популярностью у малого и среднего бизнеса, осуществляющего деятельность в сфере услуг.

Чтобы применять вмененку, предприниматель или организация должны соответствовать ряду критериев, определенных ст. 346.26 НК РФ: по виду деятельности, численности сотрудников и др. Кроме того, будущий «вмененщик» должен проверить, разрешен ли ЕНВД в его регионе (например, в Москве нельзя применять ЕНВД, так как этот налоговый режим здесь отменен).

Переход на вмененку добровольный: если компания оказывает услуги, по которым можно использовать спецрежим ЕНВД, то у нее остается право перейти на ЕНВД или использовать другие налоговые режимы.

ЕНВД можно совмещать с другими режимами налогообложения. Что касается налогов, плательщик вмененного дохода не платит НДС, НДФЛ (для ИП) или налог на прибыль (для организаций) по той деятельности, которая облагается ЕНВД. До 2014 года «вмененщики» не платили и налог на имущество, в настоящее время обязанность платить этот налог зависит от того, включена ли недвижимость «вмененщика» в кадастровый перечень.

«Вмененщику» пока разрешено не использовать в своей деятельности ККТ, а выдавать по просьбе клиента БСО.

Подробнее см. здесь.

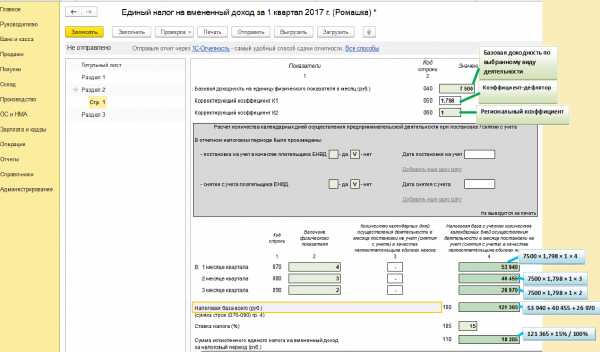

Декларации плательщик вмененного налога сдает 4 раза в год – каждый квартал. Декларация ЕНВД проста в заполнении: нужно указать физический показатель, корректирующие коэффициенты, базовую доходность, КБК и ОКТМО, а также данные самой компании. Таким образом, сведения для расчета сумм к уплате вмененного налога и данные для налоговой декларации по ЕНВД совпадают.

Похожим на ЕНВД налоговым режимом является ПСН – патентная система налогообложения. Патент приобретается на ограниченный период времени, а после окончания срока его действия нужно снова подавать документы для получения патента. Стоимость патента также рассчитывается исходя из предполагаемого дохода. Чиновники предлагают ПСН как замену вмененке. У ПСН есть свои преимущества, однако в большинстве случаев расчет ЕНВД показывает, что вмененка выгоднее в силу наличия ряда особенностей, о которых вы можете прочесть в этой рубрике.

Как рассчитать налог при ЕНВД, по какой формуле

Расчет ЕНВД имеет свои нюансы: формула расчета ЕНВД включает в себя как реальные показатели бизнеса (численность сотрудников, количество единиц транспорта, площадь магазина), так и предполагаемые – месячную доходность деятельности. Это фиксированная сумма, которую рассчитывают чиновники, она меняется довольно редко. А для учета инфляционных процессов и местных особенностей деятельности используются коэффициенты-дефляторы: К1, который устанавливает Минэкономразвития, и К2 – его определяют муниципальные чиновники.

Для расчета ЕНВД необходимо знать налоговую базу. Как рассчитать налоговую базу по ЕНВД – читайте здесь.

Редко какая компания начинает свою работу с первого дня нового квартала. В связи с этим возникает вопрос: а как нужно считать вмененный налог, если фирма начала свою работу в середине месяца? Подробный ответ со ссылками на разъяснения Минфина дает статья «Если новый бизнес начат в середине месяца, ЕНВД считают только за отработанные дни».

ВАЖНО! Изменять размер вмененного налога к уплате в зависимости от фактически отработанных дней компания может только в начале своей деятельности в качестве «вмененщика» или при закрытии бизнеса на ЕНВД. Читайте подробнее об этом в материале «Вмененный доход не зависит от количества фактически отработанных дней».

Итак, вы перешли на ЕНВД и хотите знать, как без ошибок рассчитать налоговую базу по ЕНВД и оградить себя от придирок налоговых инспекторов? Тогда вам нужно прочесть эту публикацию.

У вмененки есть один несомненный плюс, благодаря которому этот спецрежим в некоторых случаях выгоднее, чем ПСН, которую также можно применять для многих видов деятельности, подпадающих под ЕНВД. Плательщик ЕНВД может уменьшить налог к оплате на сумму страховых взносов. Как это сделать, расскажет вам статья «Порядок уменьшения ЕНВД на сумму обязательных страховых взносов».

Если вы являетесь руководителем компании и хотите проверить работу ваших бухгалтеров, то вам пригодится наша статья.

Данная публикация содержит формулу расчета вмененного налога, ссылки на регулирующие расчет законодательные акты, размеры коэффициентов-дефляторов и сам калькулятор для расчета ЕНВД. Зная размер физического показателя, вы можете рассчитать налог к уплате. Калькулятор будет полезен не только руководителям, но и бухгалтерам – используйте его для проверки своих вычислений.

Особенности расчета ЕНВД в 2017-2018 годах для ИП и компаний

Расчет ЕНВД в 2017-2018 годах для ИП и организаций не претерпел значительных изменений. Главная новость, которую должны учитывать бухгалтеры в работе – значение коэффициента-дефлятора К1 на соответствующий год. Для 2017 года значение этой величины можно посмотреть в публикации «Установлены коэффициенты - дефляторы на 2017 год».

Дефлятор на 2018 год см. здесь.

Налоговая ставка по вмененному налогу определяется согласно НК РФ. Максимальная ее величина составляет 15%, но у регионов с 2016 года есть право снижения ставки до 7,5%. Подробнее о ее размере можно узнать из этой статьи.

Налоговая база – обязательный элемент любого налога. Какие показатели входят в налоговую базу по ЕНВД и какие особенности нужно учесть при определении налоговой базы, расскажет публикация «Расчет налоговой базы ЕНВД в 2017 году».

А чтобы вы правильно могли рассчитать вмененный налог, мы подготовили специальный материал.

Данная публикация содержит информацию о том, как рассчитать ЕНВД для соответствующего года с приведением примеров и ссылок на нормативные акты, чтобы в случае возникновения претензий со стороны налоговых органов вы могли обосновать свои подсчеты.

Где найти пример расчета ЕНВД в 2017–2018 годах

Наша рубрика «Расчет ЕНВД» содержит не только публикации об общих правилах исчисления вмененного налога, но и разбор отдельных нюансов на примере расчета ЕНВД в определенной сфере деятельности.

Если предприниматель только открывает свой бизнес на ЕНВД, ему пригодится наша публикация «Пример расчета налоговой базы по ЕНВД в случае начала нового вида ”вмененной“ деятельности не с первого числа календарного месяца».

В большинстве розничных магазинов на стенде информации для потребителей указано, что торговая точка работает на вмененке. Почему ЕНВД для многих розничных продавцов является наиболее выгодным налоговым режимом? Ответ ищите в статье «Применение ЕНВД в розничной торговле в 2017-2018 годах».

Кризисная ситуация в российской экономике вынуждает налогоплательщиков экономить на всем. В целях снижения затрат «вмененщики» пытаются снизить размер аренды, а если это не получается, то переносят бизнес в другое помещение. Как платить ЕНВД при переезде магазина на новое место, читайте здесь.

ЕНВД в 2017-2018 годах может применяться для услуг в сфере грузоперевозок, ремонта и технического обслуживания транспортных средств, для автомоек. Подробнее о том, как применять вмененку при оказании услуг по перевозке грузов, читайте в этой статье.

А о том, какие физические показатели используются при расчете вмененного налога для станций СТО и автомоек, расскажет вам эта публикация.

Поскольку вмененку нередко совмещают с другими налоговыми режимами, например, упрощенкой или ОСН, то возникает вопрос: как учесть при расчете физического показателя численность административно-управленческого и общехозяйственного персонала (например, бухгалтеров, юристов, охранников)?

Здесь мы подготовили ответ на этот вопрос с учетом разъяснений Минфина.

Мы уже писали о том, что на ЕНВД бизнесмен может уменьшить налоговое бремя за счет уплаченных страховых взносов. А что делать в том случае, когда вы переплатили взносы и зачли их в счет предстоящих платежей, расскажет вам эта публикация.

Вы также можете ознакомиться с правилами уменьшения ЕНВД на сумму страховых взносов – они представлены в статьях:

Нужно ли платить налог и подавать декларацию в случае приостановки деятельности расскажет наш материал «ФНС разъяснила, как быть с ЕНВД при приостановке деятельности».

Хотя законодательство не предусматривает расчет ЕНВД за год, налогоплательщику эта информация может потребоваться для анализа налоговой нагрузки и выбора оптимальной системы налогообложения. Поможет с расчетом ЕНВД за год наша статья «Как рассчитать ЕНВД за год-пример».

Читайте нашу рубрику «Расчет ЕНВД», будьте в курсе законодательных нововведений и предстоящих инициатив.

nalog-nalog.ru

Как рассчитать ЕНВД за год - пример

Подписывайтесь на наш бухгалтерский канал Яндекс.Дзен

ПодписатьсяРассчитать ЕНВД за год — такого НК РФ не требует, но эту задачу может поставить перед собой сам налогоплательщик. Рассмотрим, зачем может понадобиться знание годовой величины вмененного налога и как можно сделать такой расчет.

Законодательно установленные принципы расчета ЕНВД

Какой расчет приводит декларация по вмененному налогу?

Зачем может понадобиться информация о годовом обороте ЕНВД?

Примеры расчета ЕНВД за год

Итоги

Законодательно установленные принципы расчета ЕНВД

ЕНВД — налог, не зависящий от фактически получаемых налогоплательщиком доходов. Он начисляется даже тогда, когда этих доходов нет вообще, при условии что плательщик вмененного налога не подал в ИФНС заявление о прекращении применения этого режима налогообложения.

Подробнее об этом — в материале «У вмененщика не может быть нулевых деклараций».

Объем начисляемого при применении ЕНВД налога определяют (ст. 346.29 НК РФ):

- вид осуществляемой деятельности;

- физический показатель, характеризующий этот вид деятельности;

- величина базовой доходности соответствующего физического показателя, законодательно установленная для полного месяца осуществления деятельности;

- коэффициент-дефлятор, устанавливаемый ежегодно приказом Минэкономразвития России;

- региональный коэффициент, учитывающий территориальные особенности ведения деятельности, облагаемой ЕНВД.

В качестве налогового периода для вмененного налога установлен квартал (ст. 346.30 НК РФ), и к его завершению привязываются и сдача декларации по итогам этого периода (п. 3 ст. 346.32 НК РФ), и уплата налога за квартал (п. 1 ст. 346.32 НК РФ).

Таким образом, формировать декларацию по ЕНВД за год законодательство не требует.

Какой расчет приводит декларация по вмененному налогу?

Сама форма утвержденной декларации по ЕНВД (приказ ФНС России от 04.07.2014 № ММВ-7-3/353@) содержит только то число строк для расчета налоговой базы, которое отвечает количеству месяцев в квартале. То есть расчет осуществляется помесячно.

Для каждого из месяцев расчета предусмотрена возможность корректировки величины вмененного дохода за месяцы неполного применения вмененки (п. 10 ст. 346.29 НК РФ).

Корректировка, учитывающая изменение физического показателя в течение месяца, в расчете не предусмотрена, т. к. такое изменение должно отражаться в нем с начала того месяца, в котором изменился показатель (п. 9 ст. 346.29 НК РФ).

Зачем может понадобиться информация о годовом обороте ЕНВД?

Величина оборота по ЕНВД за год может представлять интерес для самого налогоплательщика. Происходит это, например, в таких ситуациях:

- анализируются фактически осуществленные расходы по налогу за прошедший год, для чего рассматриваются все данные за этот период в целом;

- составляются прогнозные расчеты, касающиеся платежей по налогу на ближайший год;

- делается сопоставление налоговых нагрузок, сопровождающих разные системы налогообложения, с целью выбора оптимальной из них.

То есть целью получения подобных данных является их последующий анализ.

О том, какие аспекты характеризуют наиболее часто применяемые системы налогообложения, читайте в статье «Как организации выбрать режим налогообложения: ОСН, УСН или ЕНВД?».

Примеры расчета ЕНВД за год

Каким образом можно сделать расчет ЕНВД за год? В зависимости от цели создания и используемых данных он может делаться 2 путями:

- из фактических данных за прошедший год;

- на основании предполагаемых исходных данных.

В первом случае придется просто просуммировать данные из налоговых деклараций за все налоговые периоды прошедшего года.

Для второй ситуации нужно будет сначала спрогнозировать исходную информацию, необходимую для расчета налога по его обычной формуле. Расчет здесь может оказаться как ориентировочным, так и основанным на более точных данных. Например, возможен учет изменения физического показателя в периоде прогноза или сравнение результатов расчетов, сделанных с применением региональных коэффициентов, действующих в разных субъектах РФ.

О том, насколько различными могут оказаться региональные коэффициенты, читайте в материале «Коэффициент базовой доходности К2 ЕНВД в 2017 году».

При ориентировочной оценке расчет можно сделать, применив обычную расчетную формулу, используемую для получения величины налога за полный месяц, и умножив ее результат на 12.

Для более точной оценки можно выполнить вычисления с разбивкой периода прогноза на периоды, состоящие из определенного количества месяцев, и тогда в вышеприведенной формуле расчета число 12 будет последовательно заменяться на соответствующее число месяцев, а результат расчета по периодам просуммируется.

Если потребуется прогнозный расчет с помесячной детализацией, то он выполняется в обычном порядке, т. е. так же, как и для включения в декларацию, с той только разницей, что расчетов будет не 3, как для декларации, а 12.

Итоги

Налоговым периодом для налога на вмененный доход является квартал, по истечении которого составляется декларация и уплачивается начисленный по ней налог. Составление годовых расчетов по ЕНВД законодательством не предусмотрено. Однако получение информации о величине уплаченного налога или того, который может образоваться к уплате за год, может представлять интерес для самого налогоплательщика.

Расчет фактически уплаченной за год суммы получают простым сложением сумм налога, начисленного в декларациях. Прогнозный расчет может делаться по-разному: путем использования кратной нужному числу месяцев прогноза обычной формулы расчета, применяемой к 1 месяцу, или расчета, выполняемого с помесячной детализацией по образцу того, который приводится в декларации.

nalog-nalog.ru

ЕНВД: расчет 2018

ЕНВД: расчет 2018 зависит от вида предпринимательства и текущего коэффициента К1. Ошибки при расчете ЕНВД приводят к недоимке. Проверьте свой расчет по формулам!

Расчет ЕНВД имеет множество особенностей. Какие ставки нужно применять? Как считать налог за неполный квартал? Какие расходы можно вычитать из ЕНВД? Ответы на эти и другие вопросы вы найдете в этой статье.

Налоговый и отчетный периоды. Ставка

Налоговым периодом по ЕНВД является квартал. Отчетных периодов по этому налогу не установлено (ст. 346.30 НК). Поэтому налог, который нужно заплатить в бюджет, определяйте поквартально. ЕНВД рассчитать нужно по ставке, которая установлена местными властями. В зависимости от категории налогоплательщиков и видов предпринимательской деятельности она может варьироваться от 7,5 до 15 процентов (п. 2 ст. 346.31 НК).

Если в местных нормативных актах нет положений о пониженной ставке, применяйте общую ставку в размере 15 процентов вмененного дохода (налоговой базы) (п. 1 ст. 346.31 НК).

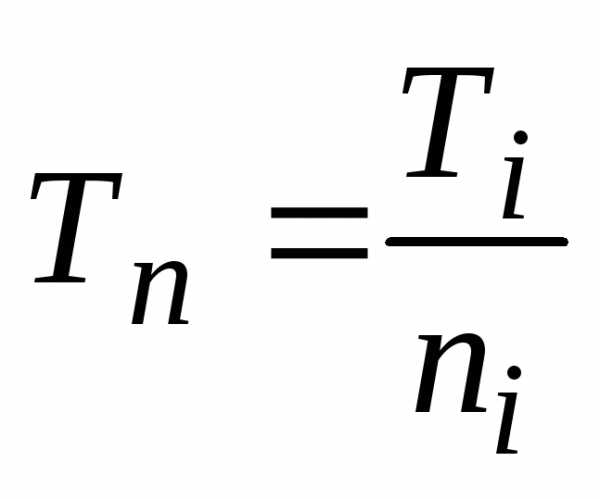

ЕНВД формула расчета

Для налога за квартал формула расчета ЕНВД:

|

ЕНВД |

= |

Налоговая база (вмененный доход) за квартал |

× |

Ставка налога |

Для вмененного дохода за квартал формула расчета ЕНВД:

Для расчета ЕНВД нужно знать:

Значение коэффициента К1 на 2018 год установлено в размере 1,868.

Налоговую базу определяйте в зависимости от того, весь этот период организация применяла ЕНВД или нет. Если организация была плательщиком налога в течение всего квартала, то формула ЕНВД будет выглядеть так:

|

Налоговая база (вмененный доход) за квартал |

= |

Базовая доходность за месяц |

× |

( |

Величина физического показателя за первый месяц |

+ |

Величина физического показателя за второй месяц |

+ |

Величина физического показателя за третий месяц |

) |

× |

К1 |

× |

К2 |

Если расчет ЕНВД ведется за период не с начала квартала, то для вмененного дохода за неполный месяц формула ЕНВД такая:

|

Налоговая база (вмененный доход) за месяц, в котором стали применять спецрежим |

= |

Базовая доходность за месяц |

× |

Величина физического показателя |

× |

Фактическое количество дней, когда велась деятельность с применением ЕНВД, в месяце, в котором организация стала применять спецрежим |

× |

К1 |

× |

К2 |

|

Количество календарных дней в месяце, в котором организация стала применять спецрежим |

Тогда для расчета за неполный квартал формула ЕНВД следующая:

ЕНВД = (ВД за неполный месяц + ВД за полный месяц х 2) х ставка ЕНВД

Как рассчитать ЕНВД: вмененный доход

Пример 1. ЕНВД, расчет налога, если организация стала плательщиком налога в середине квартала

Организация «Альфа» продает товары в розницу через собственный магазин с площадью торгового зала 80 кв. м. В городе, где работает организация, в отношении такой деятельности предусмотрено применение ЕНВД. Ставка ЕНВД для розничной торговли – 15 процентов. «Альфа» стала плательщиком ЕНВД с 28 января. Фактически в январе организация была плательщиком ЕНВД четыре дня, в феврале и марте – полные месяцы.

В 2018 году значение коэффициента-дефлятора К1 равно 1,868. Значение корректирующего коэффициента К2 местные власти установили в размере 0,7.

Базовая доходность для розничной торговли при наличии торговых залов составляет 1800 ₱/кв. м.

Вмененный доход для расчета ЕНВД за январь составил:

1800 ₱/кв. м × 80 кв. м : 31 дн. × 4 дн. × 0,7 × 1,868 = 24 296 ₱

Вмененный доход за февраль–март составил:

1800 ₱/кв. м × (80 кв. м + 80 кв. м) × 0,7 × 1,868 = 376 589 ₱

Таким образом, вмененный доход равен 400 885 ₱ (24 296 ₱ + 376 589 ₱).

Налог равен:

400 885 ₱ × 15% = 60 133 ₱

Цифры округлены до полного рубля в соответствии с п. 11 ст. 346.29 НК.

Пример 2. ЕНВД, расчет налога если организация перестала быть плательщиком налога в середине квартала

Организация «Альфа» продает товары в розницу через собственный магазин с площадью торгового зала 80 кв. м. В городе, где работает организация, в отношении такой деятельности предусмотрено применение вмененного налога. Ставка ЕНВД для розничной торговли – 15 процентов. С 21 марта площадь торгового зала в магазине «Альфы» превысила 150 кв. м, и организация перестала быть плательщиком налога.

Фактически в марте организация была плательщиком ЕНВД в течение 20 дней.

В 2018 году значение коэффициента-дефлятора К1 равно 1,868. Значение корректирующего коэффициента К2 местные власти установили в размере 0,7.

Базовая доходность для розничной торговли при наличии торговых залов составляет 1800 ₱/кв. м.

Вмененный доход для расчета налога за март составил:

1800 ₱/кв. м × 80 кв. м : 31 дн. × 20 дн. × 0,7 × 1,868 = 121 480 ₱

Вмененный доход за январь–февраль равен:

1800 ₱/кв. м × (80 кв. м + 80 кв. м) × 0,7 × 1,868 = 376 589 ₱

Таким образом, вмененный доход для расчета платежа за I квартал равен 498 069 ₱ (376 589 ₱ + 121 480 ₱).

Платеж равен:

498 069 ₱ × 15% = 74 710 ₱

Цифры округлены до полного рубля в соответствии с п. 11 ст. 346.29 НК.

Как рассчитать ЕНВД: налоговые вычеты

Расчет единого налога на вмененный доход подразумевает уменьшение суммы ЕНВД на следующие вычеты.

1. Перечисленные в отчетном квартале обязательные страховые взносы.

2. Платежи по договорам добровольного личного страхования сотрудников.

3. Больничные за первые три дня болезни.

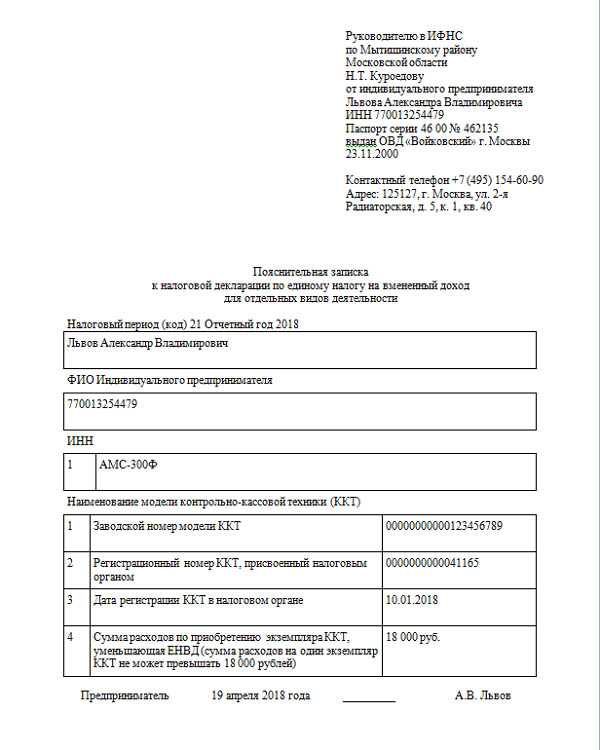

4. Расходы на приобретение онлайн-касс, которые включены в реестр ККТ и зарегистрированы в инспекции. В состав этого вычета входят:

- затраты на покупку контрольно-кассовой техники, фискальных накопителей, программного обеспечения;

- расходы на оплату услуг по настройке ККТ и сопутствующих работ и услуг;

- расходы на модернизацию ККТ и другие затраты, связанные с адаптацией техники к требованиям Закона от 22.05.2003 № 54-ФЗ.

Размер вычета – не более 18 000 ₱ на каждый экземпляр ККТ. Например, предприниматель, который купил две ККТ стоимостью 15 000 ₱ и 20 000 ₱, вправе уменьшить сумму платежа на 15 000 ₱ и 18 000 ₱ (в сумме 33 000 ₱). Вычетом можно воспользоваться, если выполнены такие условия:

1. ККТ входит в реестр контрольно-кассовой техники.

2. Предприниматель использует ККТ для расчетов в деятельности, облагаемой ЕНВД.

3. Инспекция зарегистрировала ККТ в период с 1 февраля 2017 года по 1 июля 2019 года. Исключение – ИП занимается розничной торговлей или услугами общепита и на дату регистрации ККТ имеет сотрудников, работающих по трудовым договорам. В этом случае вычет дадут, только если инспекция зарегистрировала ККТ в период с 1 февраля 2017 года по 1 июля 2018 года.

Чтобы подтвердить вычет на ККТ, в месте с декларацией в инспекцию подают пояснение – например, такое:

Можно ли уменьшить налог на сумму страховых взносов, уплаченных после перехода организации на другой режим? В середине квартала организация прекратила вмененную деятельность. Да, можно, если выполните два условия. Первое: взносы заплатили до конца квартала, за который подаете последнюю декларацию. Второе: к вычету приняли только сумму взносов с зарплаты, начисленной в рамках вмененной деятельности.

Пример 3. ЕНВД, расчет налога с применением вычетов.

С начала года ООО «Альфа» применяло вмененный налог. Во II квартале организация прекратила деятельность на спецрежиме и перешла на общую систему. 18 мая организацию сняли с учета как плательщика этого налога.

Зарплата сотрудников за май – 250 000 ₱ 15 июня бухгалтер перечислил страховые взносы с майской зарплаты в сумме 75 000 ₱, в том числе:

- 55 000 ₱ на обязательное пенсионное страхование;

- 7250 ₱ на обязательное социальное страхование;

- 12 750 ₱ на обязательное медицинское страхование.

Взносы за апрель в размере 70 000 ₱ организация заплатила 10 мая.

Для расчета вычета бухгалтер распределил страховые взносы за май. Во вмененной деятельности сотрудники были заняты с 1 по 17 мая. Поэтому уменьшить платеж за II квартал можно только на часть взносов с майской зарплаты. Бухгалтер определил эту часть так:

75 000 ₱: 31 дн. × 17 дн. = 41 129 ₱

Декларацию за II квартал «Альфа» подает 20 июля. Платеж за II квартал начислен в размере 300 000 ₱ К вычету за II квартал можно принять страховые взносы, уплаченные в мае и июне в сумме 111 129 ₱ (70 000 ₱ за апрель + 41 129 ₱ за май). Эта сумма не превышает 50-процентного ограничения, установленного пунктом 2.1 статьи 346.32 НК:

300 000 ₱ × 50% = 150 000 ₱

111 129 ₱ < 150 000 ₱

Зарплату, начисленную сотрудникам за период с 18 мая, и страховые взносы с этой части зарплаты бухгалтер включает в расходы при расчете налога на прибыль.

Пример 4. Как рассчитать ЕНВД

Предприниматель ИП Иванова платит ЕНВД с бытовых услуг и имеет наемный персонал. Сумма платежа за I квартал 2018 года – 22 500 ₱ В I квартале 2018 года взносы на свое обязательное страхование Иванова не перечисляла. В период с 1 января по 31 марта она уплатила только взносы на обязательное страхование за сотрудников – 9000 ₱, в том числе:

- за январь и февраль текущего года – в сумме 6000 ₱;

- за декабрь предыдущего года – в сумме 3000 ₱

Предельная величина вычета в части уплаченных страховых взносов в I квартале составляет 11 250 ₱ (22 500 ₱ × 50%). Поэтому по итогам I квартала Иванова вправе применить вычет на всю сумму уплаченных взносов (9000 ₱ < 11 250 ₱). Сумма налога за I квартал за вычетом уплаченных взносов – 13 500 ₱ (22 500 ₱ – 9000 ₱).

В I квартале 2018 года Иванова приобрела кассовый аппарат и зарегистрировала его в инспекции. Модель аппарата входит в реестр ККТ, Иванова использует его в деятельности на ЕНВД. Расходы на приобретение ККТ, фискального накопителя и программного обеспечения – 12 000 ₱ Расходов на оплату услуг по настройке ККТ и других сопутствующих услуг не было.

По итогам I квартала, помимо вычета на уплаченные взносы, Иванова вправе применить вычет на расходы по покупке ККТ. Фактические расходы на ККТ не превышают предельный размер вычета на один кассовый аппарат (12 000 ₱ < 18 000 ₱). Поэтому размер вычета – 12 000 ₱

Общая сумма расходов, которые Иванова вправе предъявить к вычету за I квартал, – 21 000 ₱ (12 000 ₱ + 9000 ₱). Сумма к уплате в бюджет – 1500 ₱ (22 500 ₱ – 21 000 ₱).

www.buhsoft.ru