Особенности налогообложения индивидуальных предпринимателей (стр. 2 из 15). Ип особенности налогообложения

Налогообложение ИП. Особенности налоговых режимов.

Организуя собственное дело, многие бизнесмены регистрируются в качестве индивидуальных предпринимателей, чтобы упростить ведение учета. Налогообложение ИП подразумевает использование всех существующих налоговых режимов, что дает возможность предпринимателю оптимизировать размер перечислений в бюджет. Для того чтобы определить наиболее выгодную систему налогообложения, необходимо познакомиться с особенностями каждой из них и выбрать ту, которая больше всего соответствует специфике предприятия.

Налогообложение ИП по упрощенной системе (УСН) позволяет значительно облегчить ведение бухгалтерии и уплачивать вместо НДС и НДФЛ единый налог. Режим УСН может применяться в двух вариантах на выбор предпринимателя:

- Доходы минус расходы (ставка налога – 15%), все затраты на бизнес, уменьшающие налоговую базу, должны быть документально подтверждены.

- Доходы (ставка налога – 6%). Наиболее простой способ налогообложения, не требующий учета расходов.

Несмотря на множество достоинств, использовать этот режим нужно очень осмотрительно. Поспешный переход на УСН может привести к увеличению налогового бремени, а также потере клиентов. Дело в том, что многие оптовые покупатели соглашаются сотрудничать с поставщиком лишь при условии предоставления счетов-фактур с выделенным НДС. Стоит отметить, что "упрощенцам" предоставлено право выдавать такие документы, но вместе с этим возникает обязанность уплачивать всю сумму НДС в бюджет без права на вычеты. Таким образом, переход на УСН выгоден только в следующих случаях: клиентами являются частные лица и предприятия, не нуждающиеся в вычетах по НДС; покупка реализуемых товаров и услуг не требуют от клиентов, находящихся на общем режиме, значительных затрат и не оказывает существенного влияния на исчисление НДС.

Налогообложение ИП по общей системе (ОСН) позволяет сотрудничать с любыми категориями клиентов. Она подразумевает уплату НДФЛ с доходов предпринимателя и НДС. Общий режим целесообразно использовать владельцам крупных компаний, занимающихся оптовой торговлей и производством.

Вмененная система налогообложения для ИП предназначена для малого бизнеса, она используется в обязательном порядке для определенных видов деятельности при соблюдении ряда условий. Налог исчисляется по специальной формуле с использованием значений базовой доходности и коэффициентов, установленных законодательством. Подтверждение расходов на предпринимательскую деятельность не требуется. Плательщики ЕНВД освобождаются от перечисления НДС и НДФЛ. При определенных условиях режим ЕНВД используется совместно с УСН и общей системой. К примеру, предприятие, находящееся на ОСН и занимающееся оптовыми продажами, применяет его при открытии розничных точек. Несмотря на строго ограниченные рамки применения этого режима, он может являться способом налоговой оптимизации. Так, если розничная точка не подпадает под ЕНВД по причине превышения ограничений, установленных для торговых площадей, можно зарегистрировать ее на двух предпринимателей и уплачивать единый налог.

Налогообложение ИП по патентной системе в настоящее время применяется достаточно редко, поскольку она практически полностью дублирует ЕНВД. Этот режим является добровольным, стоимость патента исчисляется расчетным путем и не зависит от доходов и расходов предпринимателя. Минусами этого режима являются достаточно жесткие рамки его использования: максимальный размер годовой выручки – 60 млн; количество наемных работников – не более 5 человек. При нарушении данных условий предприниматель должен вернуться на ОСН и начислить все соответствующие налоги с момента получения патента.

Упрощенные виды налогообложения для ИП не освобождают от уплаты транспортного, земельного, водного налогов и прочих платежей, связанных со спецификой деятельности. При наличии работников предприниматель должен перечислять сборы во внебюджетные фонды, НДФЛ с зарплаты, а также подавать соответствующую отчетность в порядке, предусмотренном для организаций.

загрузка...

dayswoman.ru

Налогообложение ИП. Особенности налоговых режимов.

Организуя собственное дело, многие бизнесмены регистрируются в качестве индивидуальных предпринимателей, чтобы упростить ведение учета. Налогообложение ИП подразумевает использование всех существующих налоговых режимов, что дает возможность предпринимателю оптимизировать размер перечислений в бюджет. Для того чтобы определить наиболее выгодную систему налогообложения, необходимо познакомиться с особенностями каждой из них и выбрать ту, которая больше всего соответствует специфике предприятия.

Налогообложение ИП по упрощенной системе (УСН) позволяет значительно облегчить ведение бухгалтерии и уплачивать вместо НДС и НДФЛ единый налог. Режим УСН может применяться в двух вариантах на выбор предпринимателя:

- Доходы минус расходы (ставка налога – 15%), все затраты на бизнес, уменьшающие налоговую базу, должны быть документально подтверждены.

- Доходы (ставка налога – 6%). Наиболее простой способ налогообложения, не требующий учета расходов.

Несмотря на множество достоинств, использовать этот режим нужно очень осмотрительно. Поспешный переход на УСН может привести к увеличению налогового бремени, а также потере клиентов. Дело в том, что многие оптовые покупатели соглашаются сотрудничать с поставщиком лишь при условии предоставления счетов-фактур с выделенным НДС. Стоит отметить, что "упрощенцам" предоставлено право выдавать такие документы, но вместе с этим возникает обязанность уплачивать всю сумму НДС в бюджет без права на вычеты. Таким образом, переход на УСН выгоден только в следующих случаях: клиентами являются частные лица и предприятия, не нуждающиеся в вычетах по НДС; покупка реализуемых товаров и услуг не требуют от клиентов, находящихся на общем режиме, значительных затрат и не оказывает существенного влияния на исчисление НДС.

Налогообложение ИП по общей системе (ОСН) позволяет сотрудничать с любыми категориями клиентов. Она подразумевает уплату НДФЛ с доходов предпринимателя и НДС. Общий режим целесообразно использовать владельцам крупных компаний, занимающихся оптовой торговлей и производством.

Вмененная система налогообложения для ИП предназначена для малого бизнеса, она используется в обязательном порядке для определенных видов деятельности при соблюдении ряда условий. Налог исчисляется по специальной формуле с использованием значений базовой доходности и коэффициентов, установленных законодательством. Подтверждение расходов на предпринимательскую деятельность не требуется. Плательщики ЕНВД освобождаются от перечисления НДС и НДФЛ. При определенных условиях режим ЕНВД используется совместно с УСН и общей системой. К примеру, предприятие, находящееся на ОСН и занимающееся оптовыми продажами, применяет его при открытии розничных точек. Несмотря на строго ограниченные рамки применения этого режима, он может являться способом налоговой оптимизации. Так, если розничная точка не подпадает под ЕНВД по причине превышения ограничений, установленных для торговых площадей, можно зарегистрировать ее на двух предпринимателей и уплачивать единый налог.

Налогообложение ИП по патентной системе в настоящее время применяется достаточно редко, поскольку она практически полностью дублирует ЕНВД. Этот режим является добровольным, стоимость патента исчисляется расчетным путем и не зависит от доходов и расходов предпринимателя. Минусами этого режима являются достаточно жесткие рамки его использования: максимальный размер годовой выручки – 60 млн; количество наемных работников – не более 5 человек. При нарушении данных условий предприниматель должен вернуться на ОСН и начислить все соответствующие налоги с момента получения патента.

Упрощенные виды налогообложения для ИП не освобождают от уплаты транспортного, земельного, водного налогов и прочих платежей, связанных со спецификой деятельности. При наличии работников предприниматель должен перечислять сборы во внебюджетные фонды, НДФЛ с зарплаты, а также подавать соответствующую отчетность в порядке, предусмотренном для организаций.

загрузка...

meetmarket.ru

Налогообложение ИП и особенности налогообложения малого бизнеса

Было время, когда работающий человек не мог представить себе ежедневной трудовой деятельности без управляющих, выговоров, «чистки на собраниях, бесконечных профсоюзных и прочих сборов…

Об индивидуальном предпринимательстве

Каждое рабочее утро сознательный трудяга задавался целью: в результате добросовестных коллективных стараний не только выполнить, но перевыполнить производственный план на благо Родины. Потом (не сочтите подобные мысли не патриотичными) люди стали задумываться больше о собственном благе. И те времена, о которых мы сейчас с вами вспомнили, постепенно канули в Лету. Медленно, но уверенно на смену государственной, коммунальной и им подобным формам собственности приходит частная.

В современном обществе, как нашем (имеем в виду РФ, РБ), так и зарубежном, все более отчетливо выражается тенденция развития малого бизнеса. Индивидуальное предпринимательство охватывает абсолютно разные сферы: производства, торговли, предоставления услуг населению, так далее.

Могли ли наши бабушки представить, что, к примеру, можно обучаться в частной гимназии, лицее; или решать проблемы со здоровьем у специалиста частной клиники? А ведь теперь мы соприкасаемся с индивидуальным предпринимательством гораздо чаще, чем можно представить: стрижемся в парикмахерской, покупаем продукты или хозяйственные товары в магазинах, читаем газеты и журналы…

Про налогообложение

Правда, даже несмотря на рост ип, довольно нередко приходится слышать о том, что собственное дело – не столь выгодно, налогообложение малого бизнеса ставит палки в колеса, не позволяя развиваться и получать желаемый доход. Может быть, все так и есть на самом деле? Работающий на предприятии, организации, учреждении человек не склонен заморачиваться насчет налогов, которые из его заработной платы высчитывает бухгалтерия.

Налогообложение ип – совсем иное, ведь предприниматель лично отчитывается о полученном за месяц доходе, сам делает отчисления в федеральную налоговую службу, пенсионный фонд, фонд социального страхования. Давайте детально разберемся в данном вопросе, рассмотрим особенности налогообложения малого бизнеса.

Для удобства составляем план, согласно которому будем давать ответы на вопросы темы. Нас интересуют такие моменты:

- налоги с доходов физлиц;

- уплата налогов коммерсантами;

- единый налог;

- упрощенная система налогообложения;

- специальные налоги;

- про НДФЛ и страховые отчисления.

Индивидуальные предприниматели – физические лица

Итак, первый вопрос – налогообложение доходов физических лиц. Если они, то есть доходы физлица, не связаны с предпринимательской деятельностью, то первое, что ему необходимо платить – НДФЛ. Далее оплачиваются налоги на землю (огород, приусадебный участок и так далее), имущество. Под имуществом подразумеваются любые виды недвижимости, такие, как дома, квартиры. В том случае, когда физическое лицо является собственником водных объектов налогообложения, это, к примеру, скважины, колодца, за них также нужно уплачивать водные налоги. За имеющийся транспорт – транспортные.

Для коммерсантов

Иной вид имеет налогообложение коммерческих организаций. Зависит перечень налогов от того, каким видом деятельности занимается ип. Если он решил построить свое дело на аграрном, сельскохозяйственном поприще, то нужно знать, что такая деятельность облагается единым сельхозналогом; торговля, скажем, алкогольными или табачными изделиями в РФ и соседних государствах, таких как РБ, не возможна без акцизов. Чтобы получить право трудиться в той или иной сфере, необходим патент.

При ведении индивидуальным предпринимателем предпринимательской деятельности, можно говорить о едином налоге, который включает (или правильней будет выразиться – заменяет) НДФЛ, налоги с прибыли, на недвижимость. НДФЛ (налог на доходы физического лица) индивидуальный предприниматель при осуществлении коммерческой деятельности уплачивает в том случае, когда имеет наемных работников.

Да, в отдельных случаях еще удерживается НДС. Только для тех операций, к которым данный налог применяют.

О едином налоге

Давайте определим, что представляет собой ЕНВД (то есть, единый налог на вмененные доходы). Для начала отметим, что если говорить о фиксированных отчислениях, то ЕНВД – не единственный налог из их числа. Существует еще понятие патента, о котором мы упоминали выше. Это своего рода разрешение на деятельность, которое выплачивается установленной суммой. Заплатив патент, индивидуальный предприниматель может смело приступать к деятельности, в ходе которой ему не придется дополнительно платить никаких отчислений, составлять отчеты и тому подобное.

Про фиксированную сумму идет речь и в случае, когда налогообложение малого бизнеса осуществляется посредством ЕНВД. Что это значит. А значит это следующее: каждый квартал ип обязан выплачивать сумму единого налога (которая, кстати, не определена какими-либо нормативно-правовыми актами на уровне государства, а устанавливается на местах, представителями местной власти). Причем абсолютно не имеет значения, был ли за данный период доход от предпринимательской деятельности, или нет. Сумма дохода не играет роли, не влияет на ЕНДВ.

Упрощенный вариант удержания налогов

Налогообложение субъектов малого предпринимательства может осуществляться по упрощенной системе. «Упрощенка» представляет собой выплату индивидуальным предпринимателем налога одним платежом. Мы уже рассматривали, какие налоги включает единый: на имущество, прибыль, НДФЛ.

Если ип предпочитает работать по упрощенной системе, он должен знать, что существует два пути в этом направлении.

- Первый объект имеет название «доходы». Означает, что с любых полученных доходов предприниматель обязан отчислить шесть процентов.

- Второй принято называть «доходы – расходы». Его суть заключается в следующем: налоги удерживаются с разницы, которая возникла между прибылью и расходами. Размеры процентных ставок не установлены государственными нормативно-правовыми актами, их определяют власти на местах. Однако, на федеральном уровне указаны максимальные и минимальные процентные соотношения: минимум 5, максимум – 15 процентов.

Если налогообложение малых предприятий осуществляется по упрощенной системе, но данными предприятиями были осуществлены операции, предусматривающие оплату налога НДС, такой налог платится помимо единого.

Специальные налоги

Их категории четко прописаны в законодательной базе. Определение несложно сделать на основе названия: «специальные» – потому, что такими налогами облагают доходы, полученные на особенных отраслях. К примеру, налог, который удерживается от дохода, полученного в результате добычи полезных ископаемых. Либо отчисления с производства продукции полиграфии; налоги, которые платят при осуществлении лотерейных розыгрышей. К числу специальных налогов относят сборы за осуществления охоты, рыболовства.

Про другие отчисления

В нашем плане остается еще одна графа, согласно которой мы должны разобрать такие понятия, кстати, уже упомянутые нами до этого, как налог НДФЛ и прочие отчисления, которые обязан делать предприниматель с полученных в результате деятельности доходов.

По сути, НДФЛ (налог на доходы физических лиц) может быть абсолютно не связан с бизнесом, предпринимательством. К примеру, ип решил продать личное авто за приличную сумму. Согласитесь, что данный факт не имеет ни малейшего отношения, скажем, к сети его мебельных салонов. Но давайте мыслить глобально: принципиален ли тот факт, за что (предпринимательскую деятельность, или нет) на ип будут наложены штрафные санкции федеральной налоговой службой? На наш взгляд, нет. А вот пострадает при этом личный бюджет как предпринимателя, так и человека в одном лице. Да еще и репутация среди налоговиков «захромает».

С предпринимательской деятельностью связаны отчисления в пенсионный фонд, фонд обязательного медицинского страхования (ФОМС), и фонд социального страхования от несчастных случаев, травм на производстве (ФСС). Если бы специалист трудился на государственной должности (или должности предприятия любой другой формы собственности, кроме ип), все вышеупомянутые отчисления за него делал бы работодатель, удерживая необходимые суммы с заработной платы. Но предпринимателю приходится все это делать самому (и не только за себя, но и за сотрудников, находящихся у него в подчинении, если таковые,конечно, имеются). Подробную информацию о данных взносах вы можете найти в одной из наших статей, полностью посвященной теме.

Медстраховка

Сейчас укажем лишь то, для чего они нужны. Медицинское страхование обязательно, наличие страхового полиса облегчит процедуру оказания при необходимости медицинской помощи. Выплаты в ПФР – это инвестиции в будущее. Залог того, что после выхода на заслуженный отдых в связи с достижением пенсионного возраста, государство будет выплачивать вам достойную пенсию (достойную – в случае аналогичных сумм взносов). Деньги, переведенные на счета фонда социального страхования – будущие выплаченные больничные листы как по внезапной болезни, травме, так и по беременности и родам.

Ни от болезни (не дай Бог), ни от старости (хочется надеяться) никто из нас не застрахован. Так что данные отчисления, четко прописанные в трудовом законодательстве и прочих нормативно-правовых актах, – вполне логичны.

Послесловие

Таким образом, мы с вами выяснили, какие особенности имеет налогообложение коммерческих организаций, физических лиц; рассмотрели все варианты налогов, в зависимости от сферы деятельности индивидуального предпринимателя, от наличия у него штата сотрудников.Остается лишь напомнить: неуплата налогов, либо осуществление их отчисления не полной мерой, является правонарушением. Карается оно согласно законам РФ. К слову, наказание за уклонение от уплаты налогов ип предусмотрено в законодательной базе всех стран: РБ, Украины, т.п.

https://youtu.be/h5qHmohVTKM

letip.ru

Налогообложение ИП. Особенности налоговых режимов.

Организуя собственное дело, многие бизнесмены регистрируются в качестве индивидуальных предпринимателей, чтобы упростить ведение учета. Налогообложение ИП подразумевает использование всех существующих налоговых режимов, что дает возможность предпринимателю оптимизировать размер перечислений в бюджет. Для того чтобы определить наиболее выгодную систему налогообложения, необходимо познакомиться с особенностями каждой из них и выбрать ту, которая больше всего соответствует специфике предприятия.

Налогообложение ИП по упрощенной системе (УСН) позволяет значительно облегчить ведение бухгалтерии и уплачивать вместо НДС и НДФЛ единый налог. Режим УСН может применяться в двух вариантах на выбор предпринимателя:

- Доходы минус расходы (ставка налога – 15%), все затраты на бизнес, уменьшающие налоговую базу, должны быть документально подтверждены.

- Доходы (ставка налога – 6%). Наиболее простой способ налогообложения, не требующий учета расходов.

Несмотря на множество достоинств, использовать этот режим нужно очень осмотрительно. Поспешный переход на УСН может привести к увеличению налогового бремени, а также потере клиентов. Дело в том, что многие оптовые покупатели соглашаются сотрудничать с поставщиком лишь при условии предоставления счетов-фактур с выделенным НДС. Стоит отметить, что "упрощенцам" предоставлено право выдавать такие документы, но вместе с этим возникает обязанность уплачивать всю сумму НДС в бюджет без права на вычеты. Таким образом, переход на УСН выгоден только в следующих случаях: клиентами являются частные лица и предприятия, не нуждающиеся в вычетах по НДС; покупка реализуемых товаров и услуг не требуют от клиентов, находящихся на общем режиме, значительных затрат и не оказывает существенного влияния на исчисление НДС.

Налогообложение ИП по общей системе (ОСН) позволяет сотрудничать с любыми категориями клиентов. Она подразумевает уплату НДФЛ с доходов предпринимателя и НДС. Общий режим целесообразно использовать владельцам крупных компаний, занимающихся оптовой торговлей и производством.

Вмененная система налогообложения для ИП предназначена для малого бизнеса, она используется в обязательном порядке для определенных видов деятельности при соблюдении ряда условий. Налог исчисляется по специальной формуле с использованием значений базовой доходности и коэффициентов, установленных законодательством. Подтверждение расходов на предпринимательскую деятельность не требуется. Плательщики ЕНВД освобождаются от перечисления НДС и НДФЛ. При определенных условиях режим ЕНВД используется совместно с УСН и общей системой. К примеру, предприятие, находящееся на ОСН и занимающееся оптовыми продажами, применяет его при открытии розничных точек. Несмотря на строго ограниченные рамки применения этого режима, он может являться способом налоговой оптимизации. Так, если розничная точка не подпадает под ЕНВД по причине превышения ограничений, установленных для торговых площадей, можно зарегистрировать ее на двух предпринимателей и уплачивать единый налог.

Налогообложение ИП по патентной системе в настоящее время применяется достаточно редко, поскольку она практически полностью дублирует ЕНВД. Этот режим является добровольным, стоимость патента исчисляется расчетным путем и не зависит от доходов и расходов предпринимателя. Минусами этого режима являются достаточно жесткие рамки его использования: максимальный размер годовой выручки – 60 млн; количество наемных работников – не более 5 человек. При нарушении данных условий предприниматель должен вернуться на ОСН и начислить все соответствующие налоги с момента получения патента.

Упрощенные виды налогообложения для ИП не освобождают от уплаты транспортного, земельного, водного налогов и прочих платежей, связанных со спецификой деятельности. При наличии работников предприниматель должен перечислять сборы во внебюджетные фонды, НДФЛ с зарплаты, а также подавать соответствующую отчетность в порядке, предусмотренном для организаций.

загрузка...

utyugok.ru

Особенности налогообложения индивидуальных предпринимателей - часть 3

Индивидуальные предприниматели, являющиеся плательщиками ЕНВД, не признаются плательщиками НДС (в отношении операций, признаваемых объектами налогообложения в соответствии с гл. 21 НК РФ [4], осуществляемых в рамках предпринимательской деятельности, облагаемой ЕНВД), за исключением НДС, подлежащего уплате в соответствии с настоящим Кодексом при ввозе товаров на таможенную территорию Российской Федерации.

Исчисление и уплата иных налогов и сборов индивидуальными предпринимателями, перешедшими на систему налогообложения в виде ЕНВД, осуществляются в соответствии с иными режимами налогообложения.

Индивидуальные предприниматели, являющиеся плательщиками ЕНВД, уплачивают страховые взносы на обязательное пенсионное страхование в соответствии с законодательством Российской Федерации.

Система налогообложения в виде ЕСХН - это система налогообложения, предназначенная для сельскохозяйственных товаропроизводителей и применяющаяся наряду с общим режимом налогообложения [15].

Переход на уплату ЕСХН и возврат к общему режиму налогообложения осуществляются индивидуальными предпринимателями добровольно в порядке, предусмотренном гл. 26.1 "Система налогообложения для сельскохозяйственных товаропроизводителей (единый сельскохозяйственный налог)" НК РФ [15].

Переход на уплату ЕСХН индивидуальными предпринимателями предусматривает замену уплаты НДФЛ (в отношении доходов, полученных от осуществления предпринимательской деятельности), НДС (за исключением НДС, подлежащего уплате в соответствии с НК РФ и Таможенным кодексом Российской Федерации при ввозе товаров на таможенную территорию Российской Федерации), налога на имущество физических лиц (в отношении имущества, используемого для осуществления предпринимательской деятельности) и ЕСН уплатой ЕСХН, [16] исчисляемого по результатам хозяйственной деятельности индивидуальных предпринимателей за налоговый период.

Индивидуальные предприниматели, перешедшие на уплату ЕСХН, уплачивают страховые взносы на обязательное пенсионное страхование в соответствии с законодательством Российской Федерации.

Иные налоги и сборы уплачиваются индивидуальными предпринимателями, перешедшими на уплату ЕСХН, в соответствии с общим режимом налогообложения.

Индивидуальные предприниматели, являющиеся плательщиками ЕСХН, не освобождаются от исполнения предусмотренных НК РФ обязанностей налоговых агентов.

Главным отличием двух других возможных для применения предпринимателями систем налогообложения - УСН и в виде ЕСХН является то, что целый ряд налогов заменяется одним [15].

Общий режим налогообложения - это система налогообложения, при которой индивидуальный предприниматель без образования юридического лица платит все необходимые налоги, сборы и вносит иные обязательные платежи, установленные законодательством, если он не освобожден от их уплаты.

При традиционной системе налогообложения структура налоговых платежей является наиболее обширной и, следовательно, сложной. В первую очередь данная система налогообложения предполагает, что ИП с доходов от своей предпринимательской деятельности производит исчисление и уплату налога на доходы физических лиц по правилам гл. 23 НК РФ [4].

Кроме того, в данном случае предприниматели обязаны уплачивать налог на добавленную стоимость (НДС), единый социальный налог (ЕСН) и взносы на обязательное пенсионное страхование с сумм, выплачиваемых наемным работникам по трудовым договорам и договорам гражданско-правового характера, предметом которых является выполнение работ или оказание услуг, а также ЕСН со своих доходов. Если предприниматель является работодателем, то он также перечисляет страховые взносы в Фонд социального страхования РФ [4].

Существует и ряд других налогов, уплачиваемых в данном случае предпринимателями (транспортный налог, налог на имущество физических лиц, земельный налог).

1.3 Место налога на доходы физических лиц в системе налогообложения предпринимательской деятельности

Правила исчисления и уплаты НДФЛ установлены гл. 23 "Налог на доходы физических лиц" НК РФ [4].

Практически все российские граждане (а в ряде случаев и иностранные), получающие доходы, уплачивают с них налог. Налог на доходы физических лиц перечисляют со своих доходов и индивидуальные предприниматели, которые не переведены на уплату ЕНВД и не используют упрощенную систему налогообложения или ЕСХН, то есть налогообложение которых производится по так называемой традиционной системе.

В соответствии со ст. 207 гл. 23 НК РФ [4] плательщиками НДФЛ признаются:

1) физические лица, которые являются резидентами Российской Федерации, - со всех своих доходов;

2) физические лица, которые не являются резидентами Российской Федерации, - с доходов, полученных от источников в Российской Федерации.

Понятие "физическое лицо" как другое название понятия "гражданин" введено Гражданским кодексом РФ (гл. 3) [2]. К физическим лицам по Налоговому кодексу РФ относятся граждане Российской Федерации, иностранные граждане и лица без гражданства (п. 2 ст. 11 НК РФ).

Налоговые резиденты, согласно п. 2 ст. 207 НК РФ [4], - это физические лица, фактически находящиеся в Российской Федерации не менее 183 календарных дней в течение 12 следующих подряд месяцев. Период нахождения физического лица в Российской Федерации не прерывается на периоды его выезда за пределы Российской Федерации для краткосрочного (менее шести месяцев) лечения или обучения.

В отдельную категорию плательщиков НДФЛ выделены индивидуальные предприниматели. К ним относятся физические лица, зарегистрированные в установленном порядке и осуществляющие предпринимательскую деятельность без образования юридического лица, главы крестьянских (фермерских) хозяйств (п. 2 ст. 11 НК РФ) [4].

Особенностью обложения НДФЛ индивидуальных предпринимателей является то, что в законодательстве они, с одной стороны, рассматриваются в качестве самостоятельных налогоплательщиков данного налога, а с другой - в качестве налоговых агентов, то есть лиц, которые обязаны исчислять и удерживать НДФЛ у физических лиц и перечислять его в бюджет.

Таким образом, особенности исчисления и уплаты сумм налога на доходы индивидуальными предпринимателями следует рассматривать также с двух сторон. Мы в первую очередь остановимся на вопросах, касающихся порядка расчета и уплаты НДФЛ предпринимателями именно в качестве самостоятельных налогоплательщиков.

В российской практике налогообложения, по данным ИФНС РФ, главными источниками доходов региональных бюджетов являются два налога: налог на прибыль организаций и налог на доходы физических лиц. Они обеспечивают более 75% поступлений [55]. Кроме того, эти два налога вкупе с единым социальным налогом и страховыми взносами на обязательное пенсионное страхование обеспечивают более 55% доходов бюджетной системы Российской Федерации [57].

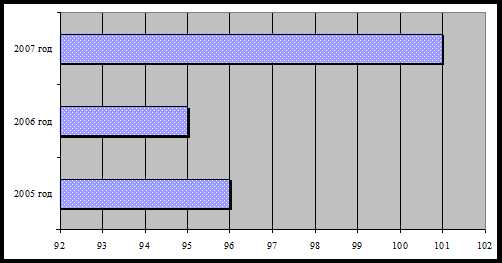

Сегодня отмечается высокий рост поступлений НДФЛ. За 2008 г. темп роста поступлений по НДФЛ составил 135% [57] (рис. 2).

Ускорение темпа роста поступлений НДФЛ во многом достигнуто в результате работы комиссий по легализации теневой зарплаты.

Рисунок 2 – Динамика поступления НДФЛ, зачисляемого в федеральный бюджет за 2006 - 2008 г.г.[1]

Ускорение темпа роста поступлений НДФЛ во многом достигнуто в результате работы комиссий по легализации теневой зарплаты.

По итогам работы комиссии за 2008 г. количество представленных сведений о доходах физических лиц увеличилось более чем на 6 млн. и составило 101 млн. сведений [57] (рис. 3).

Рисунок 3 – Количество предоставленных сведений о доходах физических лиц за 2006-2008 г.г.

Легализация трудовых отношений – это, прежде всего, социальные гарантии граждан: возможность заявить социальные и имущественные вычеты, получить пенсионное и социальное обеспечение. То есть эффект работы налоговых органов - это еще и социальные гарантии государства.

При расчете налогооблагаемого дохода предпринимателя учитываются все доходы, полученные им в налоговом периоде (календарном году). Такими доходами для него будут являться не только его доходы от предпринимательской деятельности, но и все прочие доходы, которые он получал как физическое лицо, то есть вне рамок предпринимательской деятельности.

К числу последних, например, могут относиться: оплата труда при работе на предприятии по трудовому договору (в том числе по совместительству), вознаграждения за выполнение работ (оказание услуг) по договорам гражданско-правового характера, доходы от размещения средств в банке и материальной выгоды при получении кредитов под процентную ставку ниже учетной ставки ЦБ РФ, авторские гонорары, доходы от продажи личного имущества и др.

При этом НДФЛ с доходов от предпринимательской деятельности ИП уплачивает самостоятельно, а с прочих доходов, полученных им в качестве физического лица, НДФЛ, как правило, удерживает работодатель.

Однако и те и другие доходы указываются предпринимателями в единой налоговой декларации, представляемой по итогам года, только в разных ее частях (листах).

Механизм расчета облагаемого дохода для граждан, ведущих предпринимательскую деятельность, отражается порядком декларирования физическими лицами подлежащего налогообложению дохода.

В соответствии с п. 5 ст. 227 НК РФ граждане-предприниматели в любом случае независимо от размера и вида полученных доходов обязаны подавать в налоговый орган по месту регистрации декларацию о фактически полученных ими доходах и произведенных расходах.

mirznanii.com

Особенности налогообложения индивидуальных предпринимателей - часть 2

Например, в виде общего правила установлено, что лицо, не исполнившее или ненадлежащим образом исполнившее обязательство, отвечает при наличии своей вины. Если же такое нарушение связано с предпринимательской деятельностью, то ответственность наступает независимо от вины. Поэтому, исходя из положения ст.23 ГК РФ [2], если гражданин, занимающийся предпринимательской деятельностью и не зарегистрированный в качестве индивидуального предпринимателя, нарушит обязательство, то к нему по решению суда могут быть применены положения, регулирующие ответственность индивидуального предпринимателя.

Необходимо обратить внимание, что согласно ст.24 ГК РФ [2] гражданин отвечает по своим обязательствам всем принадлежащим ему имуществом, за исключением имущества, на которое в соответствии с законом не может быть обращено взыскание.

Налоговый кодекс РФ дает следующее определение индивидуального предпринимателя (ст.11 НК РФ) [3].

Индивидуальные предприниматели - физические лица, зарегистрированные в установленном порядке и осуществляющие предпринимательскую деятельность без образования юридического лица, главы крестьянских (фермерских) хозяйств.

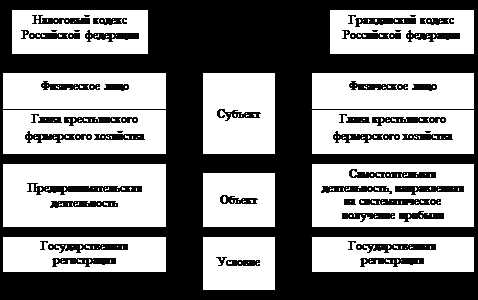

Таким образом, обобщая данные налоговым и гражданским законодательством определения индивидуального предпринимательства, можно отметить, что:

- Определения можно структурировать по элементам, таким как объект, субъект и обязательное условие.

- В обоих определениях есть сходство и различия по структурным элементам.

Рисунок 1 – Определение индивидуального предпринимателя

Для ясности, представим обобщенную характеристику определения правового статуса индивидуального предпринимателя на рис. 1.1.

На рисунке 1 видно, для НК РФ характерно наличие субъекта – физического лица и главы фермерского хозяйства, объекта – предпринимательской деятельности, и обязательного условия государственной регистрации предпринимателя. Отличие определения в ГК РФ, проявляется в объекте правоотношений – самостоятельной деятельности индивидуального предпринимателя, направленной на систематическое получение прибыли.

Современный экономический словарь содержит определение предпринимательства, как – «инициативной, самостоятельной, осуществляемой от своего имени, на свой риск, под свою имущественную ответственность деятельность граждан, физических и юридических лиц, направленной на систематическое получение дохода, прибыли от пользования имуществом, продажи товаров, выполнения работ, оказания услуг». Отсюда, следует, что объект предпринимательской деятельности как в НК, так и в ГК один и тот же, однако, в ГК РФ он трактуется шире.

Таким образом, можно сделать вывод [52] о том, что правовой статус индивидуального предпринимателя характеризуется признаками физического лица как субъекта налогового права и носителя статуса налогоплательщика.

В настоящее время федеральное законодательство о государственной регистрации состоит из Гражданского кодекса Российской Федерации, Федерального закона от 8 августа 2001 г. N 129-ФЗ "О государственной регистрации юридических лиц и индивидуальных предпринимателей" [6] (далее - Закон о госрегистрации) и издаваемых в соответствии с ними иных нормативных правовых актов Российской Федерации. Регулирование данной сферы отношений осуществляется актами гражданского законодательства, которое, в свою очередь, относится к исключительному ведению Российской Федерации (ст.71 Конституции РФ [1], ст.3 ГК РФ [2]). Это означает, что субъекты Федерации не вправе принимать правовые акты в целях регулирования отношений, связанных с государственной регистрацией, перечисленных в ст.1 указанного Федерального закона, иначе такие акты вступят в очевидное противоречие с Конституцией РФ.

Государственная регистрация индивидуальных предпринимателей - это акт уполномоченного федерального органа исполнительной власти, осуществляемый посредством внесения в государственный реестр сведений о приобретении физическими лицами статуса индивидуального предпринимателя, прекращении физическими лицами деятельности в качестве индивидуальных предпринимателей, иных сведений об индивидуальных предпринимателях в соответствии с Законом о госрегистрации (ст.1 Закона) [6].

Моментом государственной регистрации, т.е. моментом, начиная с которого этот административный акт считается совершенным, юридически значимым и влечет правовые последствия, признается внесение регистрирующим органом соответствующей записи в государственный реестр индивидуальных предпринимателей. Основанием для этого является решение о государственной регистрации, принятое регистрирующим органом.

Сведения о приобретении гражданами статуса индивидуального предпринимателя, о прекращении ими деятельности в этом качестве и иные сведения об индивидуальных предпринимателях, предусмотренные Законом о госрегистрации, регистрирующие органы вносят в Единый государственный реестр индивидуальных предпринимателей (далее - государственный реестр, реестр). Данный реестр является федеральным информационным ресурсом и находится в федеральной собственности.

Принципы ведения реестра, его содержание, правила и условия предоставления содержащихся в нем сведений и документов определяются в соответствии Постановление Правительства РФ от 16.10.2003 N 630 «О едином государственном реестре индивидуальных предпринимателей…» [7].

В соответствии с п.1 ст.2 Федерального закона от 24.07.2008 N 209-ФЗ «О развитии малого и среднего предпринимательства в Российской Федерации» (далее - Закон N 209-ФЗ) [5] физические лица, занимающиеся предпринимательской деятельностью без образования юридического лица, являются субъектами малого предпринимательства.

Федеральный закон №209-ФЗ регулирует отношения, возникающие между юридическими лицами, физическими лицами, органами государственной власти Российской Федерации, органами государственной власти субъектов Российской Федерации, органами местного самоуправления в сфере развития малого и среднего предпринимательства, определяет понятия субъектов малого и среднего предпринимательства, инфраструктуры поддержки субъектов малого и среднего предпринимательства, виды и формы такой поддержки.

1.2 Особенности налогообложения физических лиц - предпринимателей

Законодательством Российской Федерации о налогах [4] и сборах предусмотрено несколько систем налогообложения индивидуальных предпринимателей без образования юридического лица:

- общий режим налогообложения,

- упрощенная система налогообложения (УСН),

- система налогообложения в виде единого налога на вмененный доход для отдельных видов деятельности (ЕНВД) и

- система налогообложения в виде единого сельскохозяйственного налога (ЕСХН).

Каждая из четырех вышеперечисленных систем налогообложения имеет свою структуру налоговых платежей и особые сроки их уплаты. Остановимся кратко на отличительных чертах каждой из них.

УСН - это система налогообложения, при которой ряд налогов заменяется уплатой единого налога, исчисляемого по результатам хозяйственной деятельности за налоговый период.

УСН применяется на всей территории Российской Федерации и не требует принятия какого-либо законодательного акта субъекта Российской Федерации.

Применение УСН регулируется гл. 26.2 "Упрощенная система налогообложения" НК РФ [4].

Индивидуальные предприниматели применяют УСН наряду с иными системами налогообложения, предусмотренными законодательством Российской Федерации о налогах и сборах.

Переход к УСН или возврат к иным режимам налогообложения осуществляется индивидуальными предпринимателями добровольно в порядке, предусмотренном НК РФ [4].

Таким образом, индивидуальный предприниматель имеет право выбора системы налогообложения, учета и отчетности, то есть он может как перейти к УСН, так и вернуться к принятой ранее системе.

Применение УСН индивидуальными предпринимателями предусматривает их освобождение от обязанности по уплате НДФЛ (в отношении доходов, полученных от предпринимательской деятельности), налога на имущество физических лиц (в отношении имущества, используемого для предпринимательской деятельности) и ЕСН (в отношении доходов, полученных от предпринимательской деятельности, а также выплат и иных вознаграждений, начисляемых ими в пользу физических лиц).

Индивидуальные предприниматели, применяющие УСН, производят уплату страховых взносов на обязательное пенсионное страхование в соответствии с законодательством Российской Федерации.

Индивидуальные предприниматели, применяющие УСН, уплачивают иные налоги в соответствии с общим режимом налогообложения.

Для индивидуальных предпринимателей, применяющих УСН, сохраняются действующие порядок ведения кассовых операций и порядок представления статистической отчетности.

Система налогообложения в виде ЕНВД - это система налогообложения, в основе которой лежит уплата ЕНВД, заменяющего НДФЛ, ЕСН и другие налоги, и которая регулируется гл. 26.3 "Система налогообложения в виде единого налога на вмененный доход для отдельных видов деятельности" НК РФ [4].

В отличие от УСН система налогообложения в виде ЕНВД устанавливается и вводится в действие нормативными правовыми актами законодательных (представительных) органов муниципальных районов, городских округов, городов федерального значения Москвы и Санкт-Петербурга.

Таким образом, ЕНВД действует в отношении определенных видов деятельности и только при условии принятия соответствующего нормативного акта. Если индивидуальный предприниматель осуществляет виды деятельности, переведенные в данной местности на ЕНВД, то он обязан уплачивать этот налог.

Уплата индивидуальными предпринимателями ЕНВД предусматривает их освобождение от обязанности по уплате НДФЛ (в отношении доходов, полученных от предпринимательской деятельности, облагаемой единым налогом, и выплат, производимых физическим лицам в связи с ведением предпринимательской деятельности, облагаемой ЕНВД).

mirznanii.com

Налогообложение ИП. Особенности налоговых режимов.

Организуя собственное дело, многие бизнесмены регистрируются в качестве индивидуальных предпринимателей, чтобы упростить ведение учета. Налогообложение ИП подразумевает использование всех существующих налоговых режимов, что дает возможность предпринимателю оптимизировать размер перечислений в бюджет. Для того чтобы определить наиболее выгодную систему налогообложения, необходимо познакомиться с особенностями каждой из них и выбрать ту, которая больше всего соответствует специфике предприятия.

Налогообложение ИП по упрощенной системе (УСН) позволяет значительно облегчить ведение бухгалтерии и уплачивать вместо НДС и НДФЛ единый налог. Режим УСН может применяться в двух вариантах на выбор предпринимателя:

- Доходы минус расходы (ставка налога – 15%), все затраты на бизнес, уменьшающие налоговую базу, должны быть документально подтверждены.

- Доходы (ставка налога – 6%). Наиболее простой способ налогообложения, не требующий учета расходов.

Несмотря на множество достоинств, использовать этот режим нужно очень осмотрительно. Поспешный переход на УСН может привести к увеличению налогового бремени, а также потере клиентов. Дело в том, что многие оптовые покупатели соглашаются сотрудничать с поставщиком лишь при условии предоставления счетов-фактур с выделенным НДС. Стоит отметить, что "упрощенцам" предоставлено право выдавать такие документы, но вместе с этим возникает обязанность уплачивать всю сумму НДС в бюджет без права на вычеты. Таким образом, переход на УСН выгоден только в следующих случаях: клиентами являются частные лица и предприятия, не нуждающиеся в вычетах по НДС; покупка реализуемых товаров и услуг не требуют от клиентов, находящихся на общем режиме, значительных затрат и не оказывает существенного влияния на исчисление НДС.

Налогообложение ИП по общей системе (ОСН) позволяет сотрудничать с любыми категориями клиентов. Она подразумевает уплату НДФЛ с доходов предпринимателя и НДС. Общий режим целесообразно использовать владельцам крупных компаний, занимающихся оптовой торговлей и производством.

Вмененная система налогообложения для ИП предназначена для малого бизнеса, она используется в обязательном порядке для определенных видов деятельности при соблюдении ряда условий. Налог исчисляется по специальной формуле с использованием значений базовой доходности и коэффициентов, установленных законодательством. Подтверждение расходов на предпринимательскую деятельность не требуется. Плательщики ЕНВД освобождаются от перечисления НДС и НДФЛ. При определенных условиях режим ЕНВД используется совместно с УСН и общей системой. К примеру, предприятие, находящееся на ОСН и занимающееся оптовыми продажами, применяет его при открытии розничных точек. Несмотря на строго ограниченные рамки применения этого режима, он может являться способом налоговой оптимизации. Так, если розничная точка не подпадает под ЕНВД по причине превышения ограничений, установленных для торговых площадей, можно зарегистрировать ее на двух предпринимателей и уплачивать единый налог.

Налогообложение ИП по патентной системе в настоящее время применяется достаточно редко, поскольку она практически полностью дублирует ЕНВД. Этот режим является добровольным, стоимость патента исчисляется расчетным путем и не зависит от доходов и расходов предпринимателя. Минусами этого режима являются достаточно жесткие рамки его использования: максимальный размер годовой выручки – 60 млн; количество наемных работников – не более 5 человек. При нарушении данных условий предприниматель должен вернуться на ОСН и начислить все соответствующие налоги с момента получения патента.

Упрощенные виды налогообложения для ИП не освобождают от уплаты транспортного, земельного, водного налогов и прочих платежей, связанных со спецификой деятельности. При наличии работников предприниматель должен перечислять сборы во внебюджетные фонды, НДФЛ с зарплаты, а также подавать соответствующую отчетность в порядке, предусмотренном для организаций.

загрузка...

4responsible.ru