ЕНВД: сроки сдачи и преимущества системы налогообложения. Енвд сдается до какого числа

Срок уплаты и сдачи ЕНВД в 2016 и 2017 году

От чего зависит размер налога

Размер налога – величина, которая не зависит от реального дохода предпринимателя или ООО. В целях упрощения налогового контроля государство устанавливает следующее допущение: чем большим количество единиц физического показателя (ФП) располагает коммерческая структура, тем больший доход она может получить. Неважно, ведет ли ИП и юрлицо деятельность: сумма обязательного платежа остается неизменной.

Физический показатель – это количество квадратных метров торговой площади, число нанятых работников или автомобилей, используемых в рамках хозяйственной деятельности. Параметр, принимаемый к учету, определяется законодательно для каждого вида бизнеса, на который распространяется «вмененка».

Согласно действующим нормативно-правовым актам, плательщики ЕНВД обязаны вести учет ФП. Как делать это на практике – решать самой коммерческой структуре. Часто в этих целях используется обычная школьная тетрадка, в которой указывается количество сотрудников ООО или ИП или, например, число автомобилей. Налоговый период ЕНВД – квартал, а потому вносить значение ФП следует раз в три месяца.

Порядок исчисления налога

Для расчета суммы, подлежащей перечислению в бюджет, используется формула:

Налог = ФП*БД*К1*К2*Ставка.

В ней:

- БД – базовая доходность – сумма выручки, которая, по мнению властей, способна принести одна единица физического показателя. Этот параметр можно уточнить в НК РФ.

- К1 – дефлятор, устанавливаемый Минэкономразвития ежегодно исходя из темпов роста цен.

- К2 – коэффициент, определяемый муниципальными властями. Его следует уточнять в ИФНС по месту деятельности ИП или ООО.

- Ставка – значение от 7,5% до 15%, устанавливаемое местными властями.

Сумма, исчисленная единожды, остается верной в течение всего года, потому что множители формулы остаются неизменными.

ЕНВД: сроки сдачи и уплаты 2017

Согласно положениям действующего законодательства, по «вмененке» ведется поквартальный учет. Это означает, что ИП и ООО, перешедшие на упрощенный режим, обязаны предоставлять отчетность и перечислять деньги в государственную казну раз в три месяца.

Совершить налоговый платеж нужно не позднее, чем до 25 числа месяца, следующего за отчетным периодом. На 2016 год сроки таковы:

Если указанные даты – праздники или выходные, то совершить налоговый платеж нужно в первый рабочий день, который за ними последует. Несоблюдение срока уплаты ЕНВД грозит коммерческой структуре денежными санкциями: за каждый день просрочки им начисляется пеня, составляющая 1/300 от ставки рефинансирования. Также нарушитель облагается штрафом.

ООО или ИП обязаны перечислять налог в бюджет той ИФНС, за которой они закреплены. Для уплаты используется специальная квитанция. В ней указывается сумма, рассчитанная по формуле для ЕНВД.

Срок подачи декларации по ЕНВД

Отчетность по «вмененке» предоставляется в уполномоченные органы каждый квартал. Делать это необходимо в срок до 20 числа месяца, идущего за отчетным периодом.

Точные сроки на 2016 год указаны в таблице:

Основной документ, который обязаны заполнять «вменщики», – декларация по ЕНВД. Ее бланк можно скачать в любой информационно-правовой системе. Он включает четыре листа: титульник и три раздела. Заполнять нужно их все.

Титульник содержит общую информацию о коммерческой структуре и ее деятельности: ИНН, КППП, наименование ООО или ИП, коды ОКВЭД, код ИФНС, в которую подается документ. Следует вписать все данные, а в пустых клеточках поставить прочерки.

Второй и третий разделы документа отражают наличие единиц физического показателя и наемных работников. В них прописываются коэффициенты, необходимые для расчета налога и характерные для конкретного направления деятельности. В первом разделе проставляется полученная сумма бюджетного платежа.

Если вы нашли ошибку, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter.

raszp.ru

Сроки сдачи декларации по ЕНВД в 2017 году: таблица

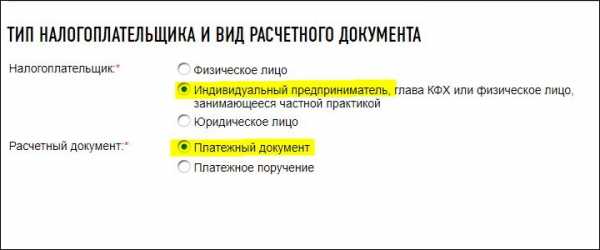

В какие сроки сдавать декларацию по ЕНВД в 2017 году? По какой форме сдавать декларацию? Таблица со сроками представления декларации приведена в данной статье.

Кто и зачем должен сдавать декларацию

Декларацию по ЕНВД должна представлять в ИФНС все плательщики единого налога на вмененный доход (п. 3 ст. 346.32 НК РФ). Ее нужно сдавать, чтобы отчитаться о сумме ЕНВД, уплачиваемой в бюджет и заявить о видах деятельности и о том, где их ведут. Доходы и расходы указывать в декларации не нужно, поскольку ЕНВД рассчитывают исходя из базовой доходности.

Заметим, что на 2017 год коэффициент-дефлятор для определения базовой доходности по ЕНВД остался на прежнем уровне – 1,798. См. «Утверждены коэффициенты-дефляторы для ЕНВД, УСН, ПСН и торгового сбора на 2017 год». Поэтому в 2017 году значения базовой доходности и суммы ЕНВД к уплате не возрастут.

Изменения с 2017 года

С 2017 года по ЕНВД произойдут некоторые изменения. Так, к примеру, с 2017 года изменится перечень бытовых услуг населению, которые можно перевести на ЕНВД (Федеральный закон от 3 июля 2016 г. № 248-ФЗ). Действующий ОКУН ОК 002-93 утратит силу с 1 января 2017 года. Вместо него введут новый классификатор с кодами бытовых услуг.

Кроме этого, с 2017 года ИП, имеющий наемный персонал, будет вправе уменьшить ЕНВД на страховые взносы «за себя» и за своих сотрудников. Это предусмотрено Федеральным законом от 02.06.2016 № 178-ФЗ. Но не больше, чем на 50 процентов. Заметим, что до 2017 года ЕНВД можно было уменьшать только на взносы за сотрудников. Страховые взносы «за себя» единый налог ИП не уменьшали.Подробнее об изменениях по ЕНВД см. «Что изменится в 2017 году: налоги, страховые взносы, пособия, отчетность, бухучет и онлайн кассы».

Новая форма декларации по ЕНВД

Поскольку предприниматели с наемным персоналом смогут включать в налоговый вычет фиксированные страховые взносы за себя, декларацию по ЕНВД изменят. Соответственно, за отчетные периоды 2017 года декларацию по ЕНВД нужно будет сдавать по новой форме.

Сроки сдачи в 2017 году: таблица

Декларацию по ЕНВД в 2017 году нужно представлять не позднее 20-го числа первого месяца, следующего за налоговым периодом (кварталом). То есть не позднее 20 апреля, 20 июля, 20 октября и 20 января (пункт 3 статьи 346.32 Налогового кодекса РФ). Если последний срок подачи декларации по ЕНВД в 2017 году приходится на нерабочий день, представляйте декларацию в ближайший рабочий день (п. 7 ст. 6.1 НК РФ).

Далее в таблице обобщим сроки сдачи декларации по ЕНВД в 2017 году.

| Отчетный период | Срок сдачи |

| за IV квартал 2016 г. | не позднее 20.01.2017 г. |

| за I квартал 2017 г. | не позднее 20.04.2017 г. |

| за II квартал 2017 г. | не позднее 20.07.2017 г. |

| за III квартал 2017 г. | не позднее 20.10.2017 г. |

Если вы нашли ошибку, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter.

buhguru.com

сроки сдачи и преимущества системы налогообложения

У системы ЕНВД сроки сдачи равномерно распределены на протяжении всего года. Всего декларации подаются четыре раза за год. ЕНВД - это единый налог на вмененный доход. Такое налогообложение работает только для определенных сфер бизнеса. Все остальные участники бизнес-пространства вынуждены либо довольствоваться общей формой налогообложения, либо переходить на упрощенную.

Первый срок подачи декларации ЕНВД - 20 апреля. Затягивать со сдачей отчетности не стоит, потому что за этим могут последовать серьезные проблемы с ФНС. Сроки сдачи отчетности по ЕНВД идут через каждые три меяца в строго определенный период. Апрель, июль, октябрь и январь - это те периоды, когда для предпринимателей наступает момент оформить декларацию. Чтобы по ЕНВД сроки сдачи не срывать, можно воспользоваться удобными интернет-сервисами и перенаправлять готовые декларации в электронном виде прямо в налоговую службу. Однако если нет возможности воспользоваться интернетом, то можно также пересылать запечатанный документ почтой.

Письмо идет дольше, зато не придется тратить время, подавая декларацию лично. На ЕНВД сроки сдачи жесткие, но и послабления определенные имеются. Однако не стоит злоупотреблять ими. Документы лучше подать пораньше, чтобы потом не было авральных ситуаций. Под систему ЕНВД подпадают такие виды деятельности, как розничная торговля, автотранспортные услуги, сервисы общепита, ремонта и хранения автомобилей. Также сюда можно отнести все предприятия, которые находятся в ветеринарной сфере. Бытовые услуги в обязательном порядке подлежат ЕНВД. Владельцы комплексов и площадей, сдаваемых в аренду, относятся сюда же. Это, конечно, далеко не полный перечень.

Узнать точно, подлежит ли какая-либо сфера под ЕНВД, можно в налоговой. Лучше это делать перед оформлением юридического лица или ИП. На ЕНВД сроки сдачи каждый год одни и те же. Они не изменяются. Да и в самой форме подачи деклараций мало что варьируется. Рассчет ЕНВД происходит за счет коэффициентов. Базовая доходность компании умножается на значение физического показателя, а потом на два коэффициента. Первый показатель (К1) задается законодательством. Второй (К2) определяется родом деятельности и сферой.

Налоговую ставку можно найти в кодексе налогов. ЕНВД облагаются предприниматели без образования юридического лица. Такая форма налогообложения очень удобна в первую очередь для самих основателей предприятий. Она позволяет существенно сэкономить на уплате налоговым органам за контроль деятельности организаций. Таким образом, с фискальных служб также снимается ряд обязательств.

ЕНВД снимает с налогоплательщика обязательство платить ряд других налогов, которые в обязательном порядке должны вносить предприниматели, осуществляющие деятельность на другой налоговой базе. От некоторых налогов, однако, не освобождаются даже предприятия на налоговой базе ЕНВД. Это, например, государственная пошлина, а также таможенные пошлины и сборы. Представители этой группы также выплачивают земельные налоги, сборы владельцев транспортных средств и другие формы налога. Поэтому не стоит считать, что единый налог на вмененный доход освобождает от всех других сборов и является одним из самых легких. Несмотря на то, что он действительно очень удобен, свои недостатки у него есть.

Стоит отметить, что единый налог довольно сраведлив. Его величина рассчитывается, исходя из региона, населенного пункта и района, а также дислокации компании. Обычно предприятия, которые расположены в крупных городах, в самом центре, платят более высокий налог, но при этом и количество клиентов у них тоже на нужном уровне. К тому же, расценки в этих местах соответствующие. Характер товара тоже имеет значение. Товар вроде хлеба, который пользуется неизменным спросом, разумеется, повлечет более высокий процент, чем другие группы продуктов или услуг.

fb.ru

Какой срок сдачи декларации и уплаты налогов по ЕНВД?

Срок действия режима ЕНВД и порядок исчисления налога

Кто сдает ЕНВД в 2017 году

Срок подачи отчетности: до какого числа сдавать, когда сдается ЕНВД за 4-й квартал, нужна ли специальная таблица для определения срока в 2017 году

Сроки оплаты ЕНВД в 2017 году: до какого числа оплатить, до какого числа следует уплатить ЕНВД за 4-й квартал

Можно ли платить ЕНВД ежемесячно и до какого числа

Срок подачи ЕНВД-2

Срок действия режима ЕНВД и порядок исчисления налога

На такой специальный режим налогообложения налогоплательщики переходят по собственному желанию, если соблюдены требования, установленные ст. 346.26 Налогового кодекса РФ, в частности:

- вид деятельности хозсубъекта входит в перечень допускающих использование этого спецрежима;

- количество сотрудников хозсубъекта — не более 100;

- доля участия других юрлиц в составе хозсубъекта не превышает 25%;

- введение данного спецрежима согласовано соответствующим органом власти на территории ведения деятельности или по местонахождению хозсубъекта и т. д.

Более подробно об этих и иных ограничениях читатель может узнать из нашей статьи Кто может применять и платить ЕНВД — условия и ограничения.

Хозсубъект может по собственной инициативе отказаться от использования такого спецрежима (см. статью Как происходит снятие с учета ЕНВД — заявление об отказе). Кроме того, территориальный орган ФНС РФ может автоматически перевести хозсубъекта на общую систему налогообложения при нарушении им упомянутых выше требований и несоответствии регламентированным законом критериям.

Что же касается отмены возможности использования такой системы налогообложения в будущем, то согласно закону «О внесении изменений…» от 02.06.2016 № 178-ФЗ данный спецрежим будет отменен с 01.01.2021 (подробнее об этом читайте в статье Отменят ли ЕНВД и когда?).

Сумма названного налога к уплате исчисляется как произведение налоговых базы и ставки (по общему правилу она равна 15%) за вычетом суммы страховых взносов.

Кто сдает ЕНВД в 2017 году

В текущем годусроки сдачи и уплаты ЕНВДне изменились в сравнении с предыдущим. К субъектам, которые обязаны сдавать по нему отчетность, относятся:

- юрлица и ИП, в данный момент использующие указанный спецрежим;

- юрлица и ИП, отказавшиеся от применения спецрежима в предыдущий налоговый период;

- юрлица и ИП, переведенные налоговым органом на иную систему налогообложения по собственному предписанию.

Срок подачи отчетности: до какого числа сдавать, когда сдается ЕНВД за 4-й квартал, нужна ли специальная таблица для определения срока в 2017 году

Срок сдачи декларации по ЕНВД— по 20-е число первого месяца после квартала, по итогам которого представляется отчетная документация.

Аналогичный срок сдачи ЕНВД предусмотрен и для всех хозсубъектов независимо от их юридического статуса.

Определить срок сдачи ЕНВД в 2017году совсем несложно, для этого не требуются специальные графики и таблицы. Сдать отчетность нужно:

- до 20 апреля, июля, октября того же года — за I, II, III кв. текущего года соответственно;

- до 20 января последующего года — за IV кв. текущего года.

Сроки оплаты ЕНВД в 2017 году: до какого числа оплатить, до какого числа следует уплатить ЕНВД за 4-й квартал

Срок уплаты налога ЕНВД регламентируется налоговым законодательством таким образом:по 25-е число первого месяца нового квартала, наступающего за отчетным, указанный налог должен быть перечислен. Срок оплаты ЕНВД в 2017году установлен в соответствии с этой нормой.

Сроки уплаты ЕНВД в 2017 годуза последний квартал — до 25 января следующего года включительно. Сроки сдачи отчетности ЕНВДв этом случае точно так же определяются общими правилами п. 3 ст. 346.32 НК РФ, т. е. сдать декларацию нужно до 20-го числа первого месяца после отчетного квартала.

Можно ли платить ЕНВД ежемесячно и до какого числа

Периодом отчетности в рамах данного спецрежима признается квартал, и, соответственно, налог должен быть уплачен по результатам отчетного периода, т. е. раз в квартал, а не на ежемесячной основе.

Вместе с тем, если хозсубъект отказался от ЕНВД или был автоматически переведен на иной режим налогообложения, расчет суммы налога производится за фактическое количество дней месяца, в котором был осуществлен отказ от спецрежима (п. 10 ст. 346.29 НК РФ).

Срок подачи ЕНВД-2

Заявление по такой форме (утв. приказом ФНС России от 11.12.2012 № ММВ-7-6/941@) представляется ИП в территориальный орган ФНС РФ для регистрации перехода на соответствующий спецрежим. Юрлица в этой ситуации используют ЕНВД-1.

Указанное заявление надлежит подать в срок, не превышающий 5 дней с момента начала фактической деятельности на спецрежиме (п. 3 ст. 346.28 НК РФ).

Итак, предельным сроком уплаты ЕНВД является 25-е число месяца, следующего за периодом отчетности. Этим же правилом надлежит руководствоваться, определяя,до какого числа оплата ЕНВДдолжна быть осуществлена по итогам года.

Срок же для представления соответствующей декларации не идентичен сроку уплаты ЕНВД. Данная обязанность по представлению отчетной документации подлежит исполнению налогоплательщиком до 25-го числа первого за отчетным кварталом месяца.

rusjurist.ru

сроки сдачи и уплаты в 2016 году

В 2016-2017 году налогоплательщики, уплачивающие ЕНВД, должны отчитываться по новой форме декларации, которая введена в действие, начиная с отчетности за 1 квартал 2016 года. Но сроки сдачи и уплаты ЕНВД в 2016 году не изменились – подать декларацию надо до 20-го числа (п.3 ст.346.32 НК РФ), и уплатить налог необходимо до 25-го числа месяца, следующего за окончанием налогового периода (п.1 ст.346.32 НК РФ).

Так, срок уплаты ЕНВД за 3 квартал 2016 года – до 25 октября, а срок подачи декларации по ЕНВД – до 20 октября. Надо отметить, что, как правило, сроки сдачи и уплаты налога за год отличаются. Но в отношении ЕНВД за 4 квартал сроки неизменны – декларация до 20 января, а срок уплаты ЕНВД до 25 января.

Изменения законодательства по ЕНВД в 2016 году

Важное изменение 2016 года – местным органам власти предоставлена возможность снижать ставку налога с 15% до 7,5%. Необходимо проверить при расчете налога в 2016-2017 году, не введены ли эти изменения там, где зарегистрированы или ведёте деятельность. Причём пониженная ставка может устанавливаться в отношении только одного вида деятельности.Также необходимо уточнить корректирующий коэффициент К2, принимаемый местными органами власти в отношении видов деятельности, так как коэффициент может меняться ежегодно, если изменений нет, то принимается К2, который действовал

Помимо изменений законодательства, у налогоплательщика также могут быть изменения или изменится практика. Остановимся на двух моментах – на изменениях в деятельности налогоплательщика, влияющие на расчет налога, и на страховых взносах, которые уменьшают налог.

Если произошли изменения в деятельности налогоплательщика

В том случае, если в течение 2016-2017 года налогоплательщик:

- начал вести деятельность, облагаемую ЕНВД, и подал заявление о переходе на уплату ЕНВД;

- прекратил вести деятельность, которая подпадала под ЕНВД, и, кроме этого, подал заявление о том, что деятельность прекращена;

- изменились физические показатели, то

при расчете налога все эти изменения должны учитываться. ЕНВД исчисляется исходя из фактически проработанных дней в том месяце, когда было подано заявление о постановке или снятия учета в качестве плательщика налога.

Если изменился физический показатель, то изменения учитываются том месяце, когда изменился такой показатель.

Например, при подаче заявления о постановке на учет в качестве плательщика ЕНВД 10 июня 2016 года, в декларации за 3 квартал надо указать в строке 070 количество дней – 21, так как учитывается и день подачи заявления.

Если изменился физический показатель, например, один из пяти автомобилей был продан 7 июля, то в строке 080 декларации количество физических показателей надо указать 4.

Изменения физических показателей необходимо подтвердить документально – договоры, акты и другие документы.

Уменьшение налога на сумму страховых взносов

Налог можно уменьшить на сумму уплаченных страховых взносов, и это один из наиболее спорных моментов для плательщиков ЕНВД. Размер и порядок такого уменьшения зависит от того, является ли налогоплательщик работодателем.

Работодатель, вне зависимости от того, организация или ИП, платит взносы за работников. И на эту сумму может уменьшить налог, но максимум на 50% . Причём работодатель-ИП, который платит взносы и за себя, не может уменьшить налог на сумму этих, уплаченных за себя, взносов. Это было подтверждено Определением Конституционного Суда РФ от 29.03.2016 N 697-О.

Если же индивидуальный предприниматель ведёт деятельность самостоятельно, не привлекая работников, то уменьшить налог он может на всю сумму уплаченных за себя взносов, но это уменьшение не может быть больше, чем сумма исчисленного налога.

В каком периоде учитывать уплаченные взносы? Мнение налоговых органов — налог можно уменьшить на сумму взносов, фактически оплаченных в налоговом периоде ЕНВД. Это было указано и в Письме Минфина от 26.01.2016 N 03-11-09/2852. То есть если страховые взносы за 2 квартал по сроку оплаты прошли в 3 квартале 2016 года, то в декларации ЕНВД можно уменьшить налог на сумму уплаченных страховых взносов.

Но изменилась позиция в отношении взносов, оплаченных после окончания налогового периода ЕНВД. Так, в Определении Верховного Суда РФ от 16.02.2015 N 307-КГ14-6614 по делу N А26-8666/2013 указано, что если такая оплата произведена до подачи декларации, то уменьшение правомерно.

Таким образом, если уплата страховых взносов будет произведена до окончания срока сдачи ЕНВД за 3 квартал 2016 года, а именно до 20 октября 2016 года, то на эту сумму можно будет уменьшить и сумму единого налога, даже если декларация подана в день уплаты страховых взносов.

okbuh.ru

Срок сдачи отчётности ЕНВД в 2018 году. Уплата и подача декларации ЕНВД — «Моё дело»

Сдача отчетности ИП на ЕНВД

В этом материале мы расскажем бизнесменам, как подготовить и сдать налоговую отчетность ИП на ЕНВД.

Заполнение декларацииКуда сдавать декларациюМожно ли сдать нулевую декларациюОтчетность ИП с работниками

Заполнение декларации

У вас 4 отчетных периода в году.

Раз в квартал до 20 числа следующего месяца нужно заполнить и сдать декларацию по форме, утвержденной приказом ФНС РФ от 04.07.2014 № ММВ-7-3/353.

Она доступна для скачивания зарегистрированным пользователям сервиса «Моё дело».

Фактические доходы и расходы при применении ЕНВД на расчет налога не влияют, поэтому учитывать их и вносить в декларацию не нужно.

Вместо этого вносится количество физических показателей (квадратных метров, работников, транспортных средств), корректирующие коэффициенты.

Посчитайте налог к уплате за квартал по формуле:

(базовая доходность) х К1 х К2 х (кол-во физических показателей) х 15% х 3

Таблица базовой доходности приведена в статье 346.29 НК РФ.

Коэффициент К1 одинаков для всех, в 2018 году его значение 1,868.

Понижающий коэффициент К2 зависит от региона, в котором ведется бизнес.

Его значение надо искать в местных нормативных актах.

Их список размещен на сайте ФНС России в разделе «Единый налог на вмененный доход для отдельных видов деятельности».

Нужно выбрать свой субъект РФ и перейти во вкладку «Особенности регионального законодательства».

Если в регионе К2 не установлен, его значение принимают за единицу.

В сервисе «Моё дело» есть все коэффициенты для расчета, искать их не придется. Такой расчет делается отдельно по каждому виду деятельности на ЕНВД в разделе 2 декларации.

На каждый вид заполняется отдельный раздел 2.

В третьем разделе нужно указать сумму платежа по всем видам деятельности и произведенные страховые взносы за себя и работников, если они есть.

Там же необходимо вывести сумму к уплате за вычетом страховых взносов.

Полученная сумма за соответствующий квартал переносится в раздел 1.

Образец заполнения отчетной формы доступен в разделе «Бланки».

Зарегистрируйтесь, чтобы получить 3 дня бесплатного доступа и воспользоваться базой актуальных бланков на все случаи жизни.

В сервисе «Моё дело» отчет заполнится автоматически с учетом страховых взносов.

Куда сдавать декларацию

Налоговую отчетность ЕНВД ИП сдают в ту инспекцию, где стоят на учете в качестве плательщика ЕНВД.

Если на учет вставали в нескольких инспекциях, отчет отправляется в каждую только по тем видам деятельности, которые регистрировали в каждой отдельной ИФНС.

Можно ли сдать нулевую декларацию

Если деятельность не велась, или не было доходов, это не дает право не сдавать декларацию или сдавать с нулевыми показателями.

Налог считается с предполагаемой прибыли и платится в любом случае, поэтому фактическая прибыль значения не имеет.

При отсутствии физического показателя ситуация иная.

Допустим, организация считала налог с квадратных метров арендованной торговой площади, но расторгла договор аренды.

Что в таком случае указывать в отчете? Чиновники Минфина считают, что нужно брать показатель из предыдущей декларации, а суд – что можно подать нулевую форму.

Постановление Арбитражного суда Западно-Сибирского округа от 17 августа 2016 г. № Ф04-3635/2016 говорит в пользу налогоплательщиков.

Отчетность ИП с работниками

Предпринимателям, использующим наемный труд, помимо налоговой необходимо сдавать отчетность по работникам:

1. В ИФНС: 2-НДФЛ, 6-НДФЛ, расчет по страховым взносам, сведения о среднесписочной численности.2. В ПФР: СЗВ-М, СЗВ-стаж.3. В ФСС форму 4-ФСС.

Подробнее об этом читайте в статье «Отчетность ИП на ЕНВД с сотрудниками».

Если хотите иметь под рукой график отчетов и платежей по ЕНВД, воспользуйтесь этим календарем.

Ну а если хотите еще и получать напоминания о том, что пора платить налоги и сдавать отчеты, регистрируйтесь в сервисе «Моё дело».

При регистрации система сформирует для вас персональный налоговый календарь, который будет присылать уведомления на почту или по SMS.

Если законодатели введут новый отчет, поменяют форму, сроки или правила заполнения, вы это не пропустите.

Любые отчеты в сервисе заполняются с помощью пошагового электронного мастера, который большую часть работы делает сам.

Готовые формы в один клик отправляются в нужную инстанцию прямо из личного кабинета, а рассчитанные налоги и взносы перечисляются в бюджет.

Узнать подробнее про:

www.moedelo.org

Как определяется для ИП срок сдачи ЕНВД?

30 мая 2016

Просмотров: 887

Как определяется для ИП срок сдачи ЕНВД? Такой вопрос волнует начинающих бизнесменов. Индивидуальное предпринимательство подразумевает ведение налогового учета и своевременной уплаты налогов. Независимо от выбранного налогового режима, коммерсант обязан платить процент от дохода государству, в котором совершает деятельность.

Некоторые предприятия предпочитают систему единого налога на вмененный доход. Иногда сфера деятельности не позволяет выбрать другую систему налогообложения.

Организации, выбравшие для себя ЕНВД, платят фиксированный налог, установленный в начале года, независимо от дохода. Для фирм, набирающих обороты, это является огромным плюсом. Преимущественно то, что вместо 4 видов выплат предприниматель платит только один, что упрощает ведение бухгалтерского и налогового учета. Упрощенная форма ведения декларации значительно облегчает деятельность предпринимателя.

У неопытного коммерсанта могут возникнуть вопросы, связанные с налогообложением: когда необходимо его оплатить? как считать налог и при каких условиях можно рассчитывать на его снижение?

Сроки сдачи отчетов по ЕНВД

Каковы сроки сдачи отчетности ИП на ЕНВД? Предприниматель обязан вести декларацию в течение всего времени, пока ведет деятельность. В случае других налоговых режимов он обязан предоставлять декларацию и отчетность ежеквартально. В случае с ЕНВД в этом нет необходимости. Подавать документы нужно только 1 раз в год, не позднее 30 апреля года, следующего за тем, в течение которого совершалась деятельность.

Основной документ, который необходим для сдачи в налоговый орган, — это декларация по ЕНВД за год, в течение которого совершалась предпринимательская деятельность.

Помимо декларации, необходимо сдать другие документы: это ведомость расчетов по Пенсионному фонду, учет по пенсионному страхованию, отчеты по количеству работников в организации и документы, подтверждающие своевременную оплату взносов по социальному страхованию.

Предприниматель, который действует самостоятельно и не имеет зарегистрированных работников, не обязан предоставлять отчеты по персонифицированному учету.

В отличие от других налоговых систем при ЕНВД нет необходимости предъявлять бухгалтерские отчетности в налоговую инспекцию.

Сумма ЕНВД определяется по основному доходу, числу сотрудников, площади используемого помещения, коэффициенту, установленному местными властями и правительством.

Ставка ЕНВД составляет 15% от общей суммы.

Как и когда сдавать:

- Сдавать декларацию необходимо до 20 числа ежеквартально.

- В случае если сроки сдачи приходятся на выходные или праздничные дни, то сдать можно и на следующий день.

- Отчеты отправляются в налоговый орган по адресу ведения предпринимательской деятельности.

- В некоторых случаях документы отправляются по прописке предпринимателя, если сложно установить точное местонахождение организации.

Вернуться к оглавлению

Критерии, позволяющие уменьшить сумму налога

Многие предприниматели заинтересованы в том, чтобы понизить сумму выплаты. Не все предприятия могу рассчитывать на льготы и понижения. Уменьшить сумму коммерсант может, если он совершает деятельность без наемных работников. Возможно уменьшение суммы налога на страхование. Если у предпринимателя зарегистрированы работники, то он может снизить налог лишь наполовину и только по вмененной деятельности работников.

В случае если предприниматель прекратил деятельность в течение квартала или начал ее не сначала, то он также имеет право на снижение вычета на этот срок.

Есть разные способы передачи документов. Лицо, совершающее предпринимательскую деятельность, может предоставить документы в налоговый орган лично или отправить заказным письмом по почте. С недавнего времени появилась новая возможность передачи отчетов: через интернет в электронном виде.

Обычно после передачи отчетностей необходимо оплачивать данную сумму. При системе ЕНВД бизнесмен должен совершать уплату не позднее 27 числа текущего месяца.

Несоблюдение правил налогообложения предусматривает наложениие штрафных санкций или пени. В случае несвоевременной подачи декларации в налоговый орган на предпринимателя налагают штраф в размере 5% от налога.

При несвоевременной оплате предусматриваются более жесткие меры наказания. Сумма штрафа может колебаться от 20% до 40% от суммы общего налога. В случае если доказано, что предприниматель умышленно уклонился от выплаты, то сумма штрафа будет 40%.

Доказать, что погрешность была совершена неумышленно достаточно сложно. Поэтому многие специалисты советуют держать на лицевом счете квартальную переплату, которую впоследствии учтут в случае неумышленной просрочки.

Уплата налогов является обязательным мероприятием при ведении предпринимательской деятельности, поэтому необходимо соблюдать все правила, чтобы избежать ненужных проблем с налоговыми органами.

Автор:

Иван Иванов

Поделись статьей:

Оцените статью:

Загрузка...Похожие статьи

moeip.ru