Какие налоги платит работодатель за иностранного работника. Если работать по патенту официально и с зарплаты еще снимают налог

Какие налоги платит работодатель за иностранного работника

Российский законодатель создал такое нагромождение нормативных актов, посвященных социальному обеспечению, что разобраться, по каким ставкам работодателю необходимо уплачивать за иностранных работников страховые взносы, одному бухгалтеру без участия юриста бывает не под силу.

Ниже мы приводим таблицу ставок налога на доходы физических лиц и размеров страховых взносов для различных категорий иностранных работников во всех возможных комбинациях. Некоторые сочетания никак не регламентированы российским законодательством, и применение существующих законодательных норм, порой приводит к абсурдным заключениям. В частности, с начислений в пользу дистанционного работника, находящегося, например, в Австралии, следует уплачивать страховые взносы на социальное страхование от несчастных случаев на производстве и профессиональных заболеваний, т.к. действие Федерального закона, выводящего таких работников из категории застрахованных, не распространяется на другой Федеральный закон, который регулирует именно эту область страхования.

Другие сочетания существуют лишь в теории, наподобие новых сверхтяжелых элементов таблицы Менделеева, существование которых теоретически доказано, но в природе не обнаруженных. Например, первые 183 дня доходы от трудовой деятельности иностранных граждан, имеющих разрешение на временное проживание или вид на жительство, не относящихся при этом к высококвалифицированным специалистам и не прибывшим из стран Евразийского экономического союза, должны облагаться по ставке 30%. Другое дело, где сыскать такого иностранца, который получит разрешение на временное проживание или вид на жительство в России быстрее чем за полгода, если это не Депардье или не тренер сборной по дзюдо? А изменение налогового статуса с резидента на неризидента для лиц, уже имеющих разрешение на временное проживание или вид на жительство, чревато их потерей.

При составлении данной таблицы мы руководствовались принципами высшей юридической силы международного договорного права над федеральным законодательством и главенства нормативных актов над разъяснениями министерств и ведомств по вопросам применения законодательства Российской Федерации по налогам и сборам.

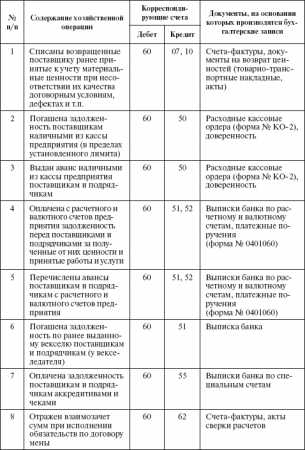

| НДФЛ | ПФ | ФСС | ФОМС | |||

| Статус иностранного работника | до 183 дней | свыше 183 дней | НС и ПЗ | ВН и М | ||

| ИГ временно пребывающий с РнР по ТД | 30%(1) | 13%(1) | 22%(4) | Да(11) | 1,8%(13) | 0 %(17) |

| ИГ временно пребывающий с РнР по ГПД | 30%(1) | 13%(1) | 22%(4) | 0(19) | 0%(20) | 0 %(17) |

| ИГ временно пребывающий с патентом по ТД | 13%(1) | 13%(1) | 22%(4) | Да(11) | 1,8%(13) | 0 %(17) |

| ИГ временно пребывающий с патентом по ГПД | 13%(1) | 13%(1) | 22%(4) | 0(19) | 0%(20) | 0 %(17) |

| ИГ временно пребывающий из ЕАЭС по ТД | 13%(2) | 13%(2) | 22%(5) | Да(11) | 2,9%(5) | 5,1%(5) |

| ИГ временно пребывающий из ЕАЭС по ГПД | 13%(2) | 13%(2) | 22%(5) | 0(21) | 0(21) | 5,1%(22) |

| ИГ ВКС временно пребывающий по ТД | 13%(1) | 13%(1) | 0%(6) | Да(11) | 0%(14) | 0 %(17) |

| ИГ ВКС временно пребывающий по ГПД | 13%(1) | 13%(1) | 0%(6) | 0(19) | 0%(20) | 0 %(17) |

| ИГ ВКС временно пребывающий из ЕАЭС по ТД | 13%(1) | 13%(1) | 0%(7) | Да(11) | 2,9%(15) | 5,1%(18) |

| ИГ ВКС временно пребывающий из ЕАЭС по ГПД | 13%(1) | 13%(1) | 0%(7) | 0(21) | 0(21) | 5,1%(18) |

| ИГ - дистанционный работник вне РФ по ТД | 0 %(3) | 0 %(3) | 0 %(8) | Да(12) | 0 %(8) | 0 %(8) |

| ИГ - дистанционный работник вне РФ по ГПД | 0 %(3) | 0 %(3) | 0 %(8) | 0(19) | 0 %(8) | 0 %(8) |

| ИГ – беженец по ТД | 13%(1) | 13%(1) | 22%(9) | Да(11) | 2,9%(9) | 5,1 %(17) |

| ИГ – беженец по ГПД | 13%(1) | 13%(1) | 22%(9) | 0(19) | 0%(20) | 5,1 %(17) |

| ИГ, получивший временное убежище по ТД | 13%(1) | 13%(1) | 22%(9) | Да(11) | 1,8%(9) | 5,1 %(9) |

| ИГ, получивший временное убежище по ГПД | 13%(1) | 13%(1) | 22%(9) | 0(19) | 0%(20) | 5,1 %(9) |

| ИГ с РВП по ТД | 30%(1) | 13%(1) | 22%(4) | Да(11) | 2,9%(16) | 5,1 %(17) |

| ИГ с РВП по ГПД | 30%(1) | 13%(1) | 22%(4) | 0(19) | 0%(20) | 5,1 %(17) |

| ИГ с РВП из ЕАЭС по ТД | 13%(2) | 13%(2) | 22%(4) | Да(11) | 2,9%(16) | 5,1 %(17) |

| ИГ с РВП из ЕАЭС по ГПД | 13%(2) | 13%(2) | 22%(4) | 0(21) | 0(21) | 5,1 %(17) |

| ИГ - ВКС с РВП по ТД | 13%(1) | 13%(1) | 22%(4) | Да(11) | 2,9%(16) | 0 %(17) |

| ИГ - ВКС с РВП по ГПД | 13%(1) | 13%(1) | 22%(4) | 0(21) | 0(21) | 0 %(17) |

| ИГ - ВКС с РВП из ЕАЭС по ТД | 13%(1) | 13%(1) | 22%(4) | Да(11) | 2,9%(16) | 5,1%(18) |

| ИГ - ВКС с РВП из ЕАЭС по ГПД | 13%(1) | 13%(1) | 22%(4) | 0(21) | 0(21) | 5,1%(18) |

| ИГ с ВНЖ по ТД | 30%(1) | 13%(1) | 22%(10) | Да(11) | 2,9%(16) | 5,1 %(17) |

| ИГ с ВНЖ по ГПД | 30%(1) | 13%(1) | 22%(10) | 0(21) | 0(21) | 5,1 %(17) |

| ИГ с ВНЖ из ЕАЭС по ТД | 13%(2) | 13%(2) | 22%(10) | Да(11) | 2,9%(16) | 5,1 %(17) |

| ИГ с ВНЖ из ЕАЭС по ГПД | 13%(2) | 13%(2) | 22%(10) | 0(21) | 0(21) | 5,1 %(17) |

| ИГ - ВКС с ВНЖ по ТД | 13%(1) | 13%(1) | 22%(10) | Да(11) | 2,9%(16) | 0 %(17) |

| ИГ - ВКС с ВНЖ по ГПД | 13%(1) | 13%(1) | 22%(10) | 0(21) | 0(21) | 0 %(17) |

| ИГ - ВКС с ВНЖ из ЕАЭС по ТД | 13%(1) | 13%(1) | 22%(10) | Да(11) | 2,9%(16) | 5,1%(18) |

| ИГ - ВКС с ВНЖ из ЕАЭС по ГПД | 13%(1) | 13%(1) | 22%(10) | 0(21) | 0(21) | 5,1%(18) |

| ЛБГ временно пребывающий с патентом по ТД | 13%(1) | 13%(1) | 22%(4) | Да(11) | 1,8%(13) | 0 %(17) |

| ЛБГ временно пребывающий с патентом по ГПД | 13%(1) | 13%(1) | 22%(4) | 0(21) | 0(21) | 0 %(17) |

| ЛБГ временно пребывающий с РнР по ТД | 30%(1) | 13%(1) | 22%(4) | Да(11) | 1,8%(13) | 0 %(17) |

| ЛБГ временно пребывающий с РнР по ГПД | 30%(1) | 13%(1) | 22%(4) | 0(21) | 0(21) | 0 %(17) |

| ЛБГ с РВП по ТД | 30%(1) | 13%(1) | 22%(4) | Да(11) | 2,9%(16) | 5,1 %(17) |

| ЛБГ с РВП по ГПД | 30%(1) | 13%(1) | 22%(4) | 0(21) | 0(21) | 5,1 %(17) |

| ЛБГ с ВНЖ по ТД | 30%(1) | 13%(1) | 22%(10) | Да(11) | 2,9%(16) | 5,1 %(17) |

| ЛБГ с ВНЖ по ГПД | 30%(1) | 13%(1) | 22%(10) | 0(21) | 0(21) | 5,1 %(17) |

(1) Часть 3 статьи 224 Налогового кодекса РФ;

(2) Статья 73 Договора о ЕАЭС от 29.05.2014 г., Письмо Минфина от 27 января 2015 г. N 03-04-07/2703;

(3) Письма Минфина от 16 октября 2015 г. N 03-04-06/59439, от 2 апреля 2015 г. N 03-04-06/18203. В отношении налогообложения отпускных дистанционного иностранного работника в указанных письмах Минфина высказывается противоположная точка зрения;

(4) Часть 2 статьи 22.1. Федерального закона 167-ФЗ от 15.12.2001 «Об обязательном пенсионном страховании в Российской Федерации», часть 1.1. статьи 58.2 Федерального закона №212-ФЗ от 24.07.2009 г. «О страховых взносах в Пенсионный фонд Российской Федерации, Фонд социального страхования Российской Федерации, Федеральный фонд обязательного медицинского страхования»;

(5)Письмо Минтруда от 31 марта 2015 г. N 17-3/В-155;

(6) Часть 1 статьи 7 и часть 2 статьи 22.1. Федерального закона №167-ФЗ от 15.12.2001 г. «Об обязательном пенсионном страховании в Российской Федерации»;

(7) Пунктом 3 статьи 98 Договора о ЕАЭС определено, что пенсионное обеспечение трудящихся государств-членов Евразийского экономического союза и членов семьи регулируется законодательством государства постоянного проживания, а также в соответствии с отдельным международным договором между государствами-членами. Учитывая, что Договор не содержит специальных положений, определяющих условия обязательного пенсионного страхования трудящихся государств-членов, а также учитывая, что отдельный договор по пенсионному страхованию и обеспечению не принят, в части вопросов пенсионного страхования применяется законодательство страны трудоустройства. В соответствии с пунктом 1 статьи 7 Федерального закона N 167-ФЗ от 15.12.2001 «Об обязательном пенсионном страховании в Российской Федерации» иностранные граждане - высококвалифицированные специалисты временно пребывающие на территории Российской Федерации не являются застрахованными лицами в системе обязательного пенсионного страхования;

(8) Часть 4 статьи 7 Федерального закона №212-ФЗ от 24.07.2009 г. «О страховых взносах в Пенсионный фонд Российской Федерации, Фонд социального страхования Российской Федерации, Федеральный фонд обязательного медицинского страхования»;

(9)Письмо Минтруда от 19 декабря 2014 г. N 17-3/В-620;

(10) Часть 1 статьи 22.1. Федерального закона 167-ФЗ от 15.12.2001 «Об обязательном пенсионном страховании в Российской Федерации», часть 1.1. статьи 58.2 Федерального закона №212-ФЗ от 24.07.2009 г. «О страховых взносах в Пенсионный фонд Российской Федерации, Фонд социального страхования Российской Федерации, Федеральный фонд обязательного медицинского страхования»;

(11) Часть 2 статьи 5 Федерального закона от 24.07.1998 N 125-ФЗ «Об обязательном социальном страховании от несчастных случаев на производстве и профессиональных заболеваний»;

(12) В соответствии с частью 4 статьи 7 Федерального закона №212-ФЗ от 24.07.2009 г. «О страховых взносах в Пенсионный фонд Российской Федерации, Фонд социального страхования Российской Федерации, Федеральный фонд обязательного медицинского страхования» не признаются объектом обложения выплаты и иные вознаграждения, начисленные в пользу физических лиц, являющихся иностранными гражданами, в связи с осуществлением ими трудовой деятельности за пределами территории Российской Федерации. Однако в соответствии с частью 2 статьи 1 указанного Федерального закона положения статьи 7 не распространяются на правоотношения, связанные с исчислением и уплатой страховых взносов на обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний, регулируемые Федеральным законом от 24.07.1998 N 125-ФЗ «Об обязательном социальном страховании от несчастных случаев на производстве и профессиональных заболеваний». В свою очередь в статье 5 Федерального закона от 24.07.1998 N 125-ФЗ отсутствуют какие либо исключения по уплате страховых взносов для различных категорий работников;

(13) Часть 3 статьи 58.2 Федерального закона №212-ФЗ от 24.07.2009 г. «О страховых взносах в Пенсионный фонд Российской Федерации, Фонд социального страхования Российской Федерации, Федеральный фонд обязательного медицинского страхования»;

(14) Часть 1 статьи 2 Федерального закона №255-ФЗ от 29.12.2006 г. «Об обязательном социальном страховании на случай временной нетрудоспособности и в связи с материнством»;

(15) Согласно пункту 1 статьи 2 Федерального закона N 255-ФЗ от 29.12.2006 г. «Об обязательном социальном страховании на случай временной нетрудоспособности и в связи с материнством» иностранные граждане - высококвалифицированные специалисты, временно пребывающие в Российской Федерации и работающие по трудовым договорам, обязательному социальному страхованию на случай временной нетрудоспособности и в связи с материнством не подлежат. Одновременно частью 2 статьи 1.1 указанного Федерального закона определено, что в случаях, если международным договором Российской Федерации установлены иные правила, чем предусмотренные Федеральным законом N 255-ФЗ, то применяются правила международного договора Российской Федерации. Исходя из положений пункта 3 статьи 98 Договора о ЕАЭС от 29.05.2014 г., социальное страхование трудящихся из ЕАЭС осуществляется на тех же условиях и в том же порядке, что и граждан государства трудоустройства. При этом согласно пункту 5 статьи 96 Договора о ЕАЭС к социальному страхованию, в частности, относится обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством. Таким образом, работодатели должны уплачивать за такую категорию работников страховые взносы в Фонд социального страхования Российской Федерации в тех же размерах, что и с выплат гражданам Российской Федерации, т.е. в ФСС РФ по тарифу 2,9%;

(16) Часть 1 статьи 2 Федерального закона №255-ФЗ от 29.12.2006 г. «Об обязательном социальном страховании на случай временной нетрудоспособности и в связи с материнством», часть 1.1 статьи 58.2 Федерального закона №212-ФЗ от 24.07.2009 г. «О страховых взносах в Пенсионный фонд Российской Федерации, Фонд социального страхования Российской Федерации, Федеральный фонд обязательного медицинского страхования»;

(17) Статья 10 Федерального закона №326-ФЗ от 29.11.2010 г. «Об обязательном медицинском страховании в Российской Федерации»;

(18) В соответствии со статьей 10 Федерального закона №326-ФЗ от 29.11.2010 г. «Об обязательном медицинском страховании в Российской Федерации» иностранные граждане - высококвалифицированные специалисты обязательному медицинскому страхованию не подлежат. Одновременно частью 2 статьи 2 указанного Федерального закона определено, что в случаях, если международным договором Российской Федерации установлены иные правила, чем предусмотренные Федеральным законом N 326-ФЗ, то применяются правила международного договора Российской Федерации. Исходя из положений пункта 3 статьи 98 Договора о ЕАЭС от 29.05.2014 г., социальное страхование трудящихся из ЕАЭС осуществляется на тех же условиях и в том же порядке, что и граждан государства трудоустройства. При этом согласно пункту 5 статьи 96 Договора о ЕАЭС к социальному страхованию, в частности, относится обязательное медицинское страхование. Таким образом, работодатели должны уплачивать за такую категорию работников страховые взносы в Фонд обязательного медицинского страхования Российской Федерации в тех же размерах, что и с выплат гражданам Российской Федерации, т.е. по тарифу 5,1%.

(19) Абзац 4 п. 1 ст. 5 Закона N 125-ФЗ определяет, что физические лица, выполняющие работу на основании гражданско-правового договора, подлежат обязательному социальному страхованию от несчастных случаев на производстве и профессиональных заболеваний, если обязанность страхователя уплачивать страховщику страховые взносы установлена в договоре. В противном случае данная обязанность на организацию не возлагается;

(20) На основании п. 2 ч. 3 ст. 9 Закона N 212-ФЗ в базу для начисления страховых взносов не включаются (в части страховых взносов, подлежащих уплате в Фонд социального страхования Российской Федерации) любые вознаграждения, выплачиваемые физическим лицам по договорам гражданско-правового характера;

(21) Часть 3 статьи 98 Договора о ЕАЭС от 29.05.2014 г.;

(22) Абзац 1 и 2 Статьи 10 Федерального закона №326-ФЗ от 29.11.2010 г. «Об обязательном медицинском страховании в Российской Федерации».

Список основных сокращений, используемых в профессиональной среде кадровиков:

ЕАЭС – Евразийский экономический союз;

РВП – разрешение на временное проживание;

ВНЖ – вид на жительство;

РнР – разрешение на работу;

ИГ – иностранный гражданин;

ВКС – высококвалифицированный специалист;

ЛБГ – лицо без гражданства;

ТД – трудовой договор;

ГПД (ГПХ) – гражданско-правовой договор (договор гражданско-правового характера).

legallabor.ru

Правила работы на патенте лучше не нарушать | Журнал «Главная книга»

Статья из журнала «ГЛАВНАЯ КНИГА» актуальна на 2 августа 2013 г.

Светлана Борисовна, предприниматель теряет право на применение патентной системы, если не уплатит налог в установленные сроки.

Может ли он получить патент, но не оплачивать его стоимость, если получилось так, что не ведется никакой деятельности? Когда предприниматель сможет вновь начать предпринимательскую деятельность на патентной системе?

С.Б. Пахалуева: Если налогоплательщик приобрел патент, но налог вовремя не уплатил, он теряет право на применение патентной системы и считается перешедшим на общий режим налогообложения со дня начала действия патентаподп. 3 п. 6 ст. 346.45 НК РФ.

Но в этом случае предприниматель обязан заявить в налоговую инспекцию об утрате права на применение патентной системы в течение 10 календарных дней со дня, когда он обязан был заплатить, но не заплатил налогп. 8 ст. 346.45 НК РФ. То есть в данной ситуации предприниматель обязан сообщить об утрате права на применение патента не позднее чем через 35 дней после даты начала действия патентап. 2 ст. 346.51 НК РФ.

Вновь перейти на патентную систему налогообложения по этому же виду деятельности предприниматель сможет только со следующего календарного года. Для применения патентной системы по другим видам деятельности ограничений нет.

Предприниматель оплатил первую часть стоимости патента, а потом прекратил деятельность и остальную часть не оплатил. По итогам года получилось, что причитающаяся к уплате сумма НДФЛ меньше оплаченной предпринимателем части стоимости патента. Вернет ли налоговая инспекция эту разницу?

С.Б. Пахалуева: Если сумма НДФЛ больше, чем оплаченная стоимость патента, предприниматель доплачивает только разницуп. 7 ст. 346.45 НК РФ. Но в обратной ситуации, когда сумма НДФЛ меньше оплаченной части стоимости патента, сумма НДФЛ будет равна нулю и предпринимателю просто не надо будет ничего доплачивать. К сожалению, возврат разницы между оплаченной частью стоимости патента и суммой налога на доходы физических лиц Налоговым кодексом не предусмотрен.

Возможно ли при патентной системе досрочное добровольное прекращение или приостановление деятельности (если у предпринимателя нет заказов, расторгнуты договоры)?

С.Б. Пахалуева: Предприниматель на патенте может добровольно прекратить деятельность. Не позже чем через 10 календарных дней после прекращения деятельности он должен заявить об этом в налоговую инспекциюп. 8 ст. 346.45 НК РФ. Налоговый период по патентной системе у такого предпринимателя будет начинаться в день начала действия патента и заканчиваться в день прекращения патентной деятельности.

А вот приостановление патентной деятельности Налоговым кодексом не предусмотрено. Но предприниматель может прекратить деятельность на патенте, а потом, когда снова захочет ею заниматься, приобрести новый патент.

Нужно ли переоформлять патент, если предприниматель переезжает в другой населенный пункт в пределах одного субъекта РФ?

С.Б. Пахалуева: Если в патенте указан вид деятельности предпринимателя и регион (без указания конкретного населенного пункта), а размер потенциально возможного годового дохода в населенном пункте, куда переезжает предприниматель, такой же, как и в населенном пункте, где он жил и работал до этого, патент переоформлять не надо. Разумеется, при соблюдении всех условий применения патентной системы.

Если же размеры потенциального годового дохода в старом и новом населенных пунктах будут различаться, предпринимателю при переезде нужно будет обратиться в налоговый орган по старому месту жительства с заявлением о прекращении предпринимательской деятельности на патентной системе. А потом — в налоговый орган по новому месту жительства с заявлением о получении нового патента.

Предприниматель оказывает бытовые услуги физическим лицамподп. 2 п. 8 ст. 346.43 НК РФ. При этом в НК предусмотрено только три основания для потери права на применение патента: превышение лимита доходов, численности работников и неуплата в установленные сроки налогап. 6 ст. 346.45 НК РФ. Если предприниматель все же оказал услугу организации, теряет ли он право на применение патентной системы?

С.Б. Пахалуева: Если предприниматель оказывает такие услуги организациям, в отношении этих услуг он должен применять иные режимы налогообложения. Но права на применение патентной системы налогообложения в отношении оказания таких услуг физическим лицам он при этом не теряет.

То есть предприниматель должен вести раздельный учет и рассчитывать налоги по-разному для услуг, которые он оказывает физическим лицам и юридическим лицам.

Если вы решили открыть салон красоты, то патентную систему однозначно можно будет применять только по парикмахерским и косметическим услугам

В середине года, после окончания срока действия патента, перейти на УСНО нельзя. А может ли предприниматель перед началом года подать заявление о переходе со следующего года на УСНО, а потом приобрести патент на несколько месяцев? И когда патент закончится, оставшиеся месяцы применять УСНО?

С.Б. Пахалуева: Да, так можно сделать. В Налоговом кодексе нет запрета на совмещение упрощенной и патентной систем налогообложения. Предприниматель, который ведет несколько видов деятельности, может по одним из них применять УСНО, а по другим — патентную систему.

Предприниматель, который ведет только один вид деятельности в одном субъекте РФ, также вправе в течение года перейти по этому виду деятельности на патентную систему, оставаясь при этом и на УСНО. И за те месяцы, когда срок действия патента закончится, он будет рассчитывать налог при УСНО.

У предпринимателя сложилась такая ситуация: он был на УСНО, потом приобрел патент, но до окончания срока его действия потерял право на этот спецрежим. В соответствии с каким режимом он должен уплатить налоги за то время, когда действовал патент? В Письмах МинфинаПисьма Минфина от 28.03.2013 № 03-11-09/9894, от 20.05.2013 № 03-11-11/17542 указано, что такой предприниматель должен будет с начала налогового периода уплатить налоги по общей системе, а не по УСНО. В то же время ФНС считает, что конкретный порядок уплаты налогов в этой ситуации «требует дальнейшей проработки»Письмо ФНС от 13.06.2013 № ЕД-4-3/10628@.

С.Б. Пахалуева: Такой предприниматель будет применять УСНО с начала года до дня, когда начал действовать патент.

За период, на который был выдан патент (но право на него предприниматель утратил), он должен по этому виду деятельности пересчитать налоги по общему режиму. Если у него есть другие виды деятельности на УСНО, по ним он может применять УСНО. Если есть другие патенты и право на них предприниматель не утратил, по ним он продолжает применять патентную систему.

А с того дня, когда срок действия выданного патента закончился, предприниматель снова может применять по этой деятельности УСНО.

Тогда получится, что предприниматель задним числом применяет одновременно и УСНО, и общий режим. Разве это возможно? Ведь и упрощенка, и общий режим применяются к деятельности предпринимателя в целом, а не к отдельному ее виду.

С.Б. Пахалуева: По-другому сделать не получится. Придется, оставаясь на УСНО, одновременно применять общий режим по виду деятельности, для которого приобретался патент. Об этом есть еще одно Письмо МинфинаПисьмо Минфина от 11.06.2013 № 03-11-12/21725.

То есть общий режим надо применять именно до дня окончания действия патента, а не до дня, когда предприниматель нарушил условия работы на патентной системе, потерял право ее использовать и сообщил об этом в инспекцию?

РАССКАЗЫВАЕМ ПРЕДПРИНИМАТЕЛЮ

При «слете» с патента придется платить налоги и подавать отчетность по общему режиму за весь период, на который был выдан патент. Причем даже в том случае, если вы применяете упрощенку.

С.Б. Пахалуева: Да, например, если предприниматель на УСНО приобрел патент на срок с 1 апреля по 30 сентября, а «слетел» с патентной системы в июле, то:

за январь — март он будет по этому виду деятельности применять УСНО;за апрель — сентябрь — общий режим;а за октябрь — декабрь — опять УСНО.

Теперь вопросы о конкретных видах деятельности на патенте. Начальник отдела специальных налоговых режимов А.И. Косолапов рассказал нам в интервью, что один из совладельцев находящейся в долевой собственности квартиры может от своего имени сдавать ее в аренду или внаем, если другие совладельцы уполномочат его на это. Он может зарегистрироваться как предприниматель и применять УСНО. А патентную систему в такой ситуации он тоже может применять?

Об уплате налога при УСНО при сдаче в аренду квартиры, находящейся в долевой собственности, читайте в интервью А.И. Косолапова: 2013, № 11, с. 10С.Б. Пахалуева: Сдавать квартиру в аренду или внаем может ее собственник либо лицо, управомоченное собственникомстатьи 608, 671 ГК РФ. Так что если такого предпринимателя остальные совладельцы квартиры управомочат сдавать ее внаем или в аренду, то он может делать это от своего имени. При этом он может применять патентную систему налогообложения — запретов на использование этого спецрежима в такой ситуации нетподп. 19 п. 2 ст. 346.43 НК РФ.

В некоторых регионах при сдаче в аренду недвижимости стоимость потенциально возможного годового дохода (и соответственно, стоимость патента) определяется на каждый обособленный объектподп. 3 п. 8 ст. 346.43 НК РФ. Будет ли в нашей ситуации таким обособленным объектом вся квартира в целом? Или же отдельный обособленный объект — это доля каждого из совладельцев?

С.Б. Пахалуева: Обособленным объектом здесь будет вся квартира в целом. Но еще раз подчеркну: все остальные собственники должны заранее уполномочить предпринимателя сдавать квартиру (и желательно, чтобы это было заверено нотариально). Тогда отдельно платить налог со сдачи в аренду своих долей в этой квартире им не надо.

Если предприниматель имеет две торговые точки в одном городе или, например, два косметических салона и работает там один, без наемных работников, в разное время (в одном — в первой половине дня, в другом — во второй половине дня), достаточно ли ему приобрести один патент?

С.Б. Пахалуева: Да, в этом случае предприниматель вполне может приобрести лишь один патент. Причем, если речь идет о косметических салонахподп. 3 п. 2 ст. 346.43 НК РФ, размер потенциального дохода предпринимателя, а поэтому и налога, не зависит от того, один у него салон или два.

А в отношении розничной торговлиподп. 45 п. 2 ст. 346.43 НК РФ субъекты РФ вправе устанавливать размер потенциального возможного дохода в зависимости от количества обособленных объектовподп. 3 п. 8 ст. 346.43 НК РФ. И если региональные законодатели пошли по такому пути, предпринимателю, работающему по очереди в двух магазинах, придется платить налог больше, чем если бы он целый день работал только в одном магазине.

Если же в регионе размер потенциального дохода зависит от наличия и численности наемных работников, то предприниматель, работающий в одиночку, будет платить одинаковый налог независимо от того, в одном магазине он ведет торговлю или в двух. Разумеется, площадь каждого из магазинов не должна превышать 50 кв. м.

Парикмахерские и косметические услуги — это один вид деятельности. Можно ли приобрести один патент, если у предпринимателя отдельно парикмахерская и отдельно косметический салон?

С.Б. Пахалуева: Патент предпринимателю выдается на вид деятельности «парикмахерские и косметические услуги»подп. 3 п. 2 ст. 346.43 НК РФ. И он будет действовать для всех парикмахерских и косметических салонов предпринимателя на территории субъекта РФ, где этот патент был получен.

При этом количество работников предпринимателя, указанных в патенте в качестве занятых в этом виде деятельности, за время действия патента не должно увеличиватьсяПисьмо Минфина от 22.05.2013 № 03-11-09/18174.

Светлана Борисовна, предприниматели на патенте не могут уменьшать налог на уплаченные страховые взносы. Планируется ли разрешить им делать это со следующего года?

С.Б. Пахалуева: Пока не планируется. Налоговую нагрузку на таких предпринимателей регулируют субъекты РФ. И если она окажется чрезмерной, региональные законодатели могут снизить величину потенциально возможного годового дохода на патентной системе.

glavkniga.ru

Авансовые платежи НДФЛ по патенту 2016: инструкция по оплате налога на патент, сумма патента в 2016 году, расчет патента на 2016 год и коэффициент дефлятор

В данной статье мы подробно рассматриваем все вопросы, связанные с внесением авансового платежа по патенту на работу в 2016 году. В том числе описываем, какие изменения по оплате патента были в 2016 году и даем подробную таблицу с текущими суммами налога НДФЛ по патенту с примерами расчета патента на 2016 год для каждого региона РФ.

В данной статье мы подробно рассматриваем все вопросы, связанные с внесением авансового платежа по патенту на работу в 2016 году. В том числе описываем, какие изменения по оплате патента были в 2016 году и даем подробную таблицу с текущими суммами налога НДФЛ по патенту с примерами расчета патента на 2016 год для каждого региона РФ.Из нашей статьи вы также узнаете о способах оплаты патента и сроках внесения авансовых платежей.

Для более удобного перемещения по статье, вы можете воспользоваться навигацией:Фиксированный авансовый платеж НДФЛ по патенту Сроки оплаты патента иностранному гражданину Ежемесячный платеж за патент в 2016 - сколько надо платить за патент в 2016 году? Таблица с указанием суммы авансовых платежей НДФЛ по патенту для каждого региона РФРасчет стоимости патента на 2016 год по формулеПример расчета стоимости патента на 2016 год в московской областиПример расчета патента на 2016 год в МосквеКак произвести оплату патента и внести авансовый платеж за патент в 2016 году Формирование квитанции и оплата квитанции Пошаговая инструкция по оплате патента через терминал Сбербанка Об изменении суммы авансового платежа по патенту на работу в 2017 году читайте в нашей статье по этой ссылке. Об изменении суммы авансового платежа по патенту на работу в 2018 году читайте в нашей статье по этой ссылке.

Фиксированный авансовый платеж НДФЛ по патенту

Как известно, иностранные граждане из безвизовых стран, которые работают на территории РФ по патенту на работу, ежемесячно делают фиксированные авансовые платежи по патенту для продления действия этого разрешительного документа.Платеж патента за месяц – это оплата НДФЛ по патенту иностранными гражданами, которые получают доходы от своей работы.

Оплата патента на работу делается каждый месяц, при этом авансовая сумма патента, он же фиксированный авансовый платеж за патент, должна быть оплачена точно в срок, так как неуплата или просрочка оплаты даже на 1 день ведет к аннулированию патента на работу для иностранного гражданина.

Важно! Обязательно сохраняйте все чеки оплаты квитанции на патент иностранного гражданина по каждому платежу в течение действия разрешительного документа.

Сроки оплаты патента иностранному гражданину

Ежемесячный платеж за патент 2016 надо производить заранее, минимум за 3-5 дней до даты, которая указана в первом чеке оплаты патента на работу. В случае внесения ежемесячного платежа за патент на работу позднее даты, которая указана на первом чеке хотя бы на один день, то документ будет автоматически аннулирован в базе ФМС за просрочку оплаты патента.Что касается периода оплаты патента, единоразово иностранец может внести платеж патента на сумму максимум за 12 месяцев и таким образом продлить патент на год. Однако продлить документ более чем на 12 месяцев не получится, так как патент действует максимум год со дня выдачи.

То есть даже если был внесен 13й фиксированный платеж за патент иностранному гражданину, патент все равно перестанет действовать через 12 месяцев со дня получения. Соответственно, максимальный срок оплаты патента составляет 12 месяцев со дня выдачи. Иностранный гражданин может оплатить патент на работу сразу на год вперед, сделав взнос авансовых платежей НДФЛ по патенту за 12 месяцев или оплачивать авансовый платеж по патенту каждый месяц в течение года.

Ежемесячный платеж за патент в 2016 - сколько надо платить за патент в 2016 году?

Сумма оплаты патента в 2016 году была несколько изменена по сравнению с 2015 годом за счет изменения регионального коэффициента дефлятора на 2016 год для патента, исходя из которого и рассчитывается ежемесячный налог на патент иностранному гражданину.Соответственно, на территории некоторых субъектов РФ сумма патента для иностранных граждан в 2016 изменилась и теперь ежемесячный платеж за патент в 2016 году оплачивается с учетом нового регионального коэффициента дефлятора, который представлен в таблице ниже в третьем столбике.

Также в таблице представлена сумма оплаты патента в 2016 по каждому региону Российской федерации. Сколько платить за патент на работу иностранному гражданину в 2016 году, отображено в последнем столбике представленной таблицы.

Другими словами, в последнем столбике вы можете посмотреть размер фиксированного авансового платежа за патент на работу для иностранцев в 2016 году по регионам РФ.

Скачать таблицу с информацией о том, сколько будет стоить патент в 2016 можно по ссылке.

Размер фиксированного ежемесячного авансового платежа НДФЛ за патент в 2016 году

Размер авансовых платежей по патенту 2016 в Центральном федеральном округе

*Установленный региональный коэффициент-дефлятор указан в скобках (). **Сумма ежемесячного налога на доходы физических лиц по патенту в 2016 году выделена жирнымСубъект РФ *( ) **Налог на патент Белгородская область (2,168) 3938,8 Брянская область (1,7) 3089 Владимирская область (1,651) 3000 Воронежская область (1,7) 3088,56 Ивановская область (1,71) 3106 Калужская область (1) 1816,8 Костромская область (1,368) 2485,4 Курская область (2,1) 3815,3 Липецкая область (2) 3633,6 г. Москва (2,3118) 4200 Московская область (2,2017) 4000 Орловская область (1,746) 3172,1 Рязанская область (1,83) 3325 Смоленская область (1,7534) 3186 Тамбовская область (1,6512) 3000 Тверская область (1,9128) 3475,2 Тульская область (1,9264) 3500 Ярославская область (1,8) 3270Сумма платежа по патенту в 2016 году в Северо-Западном федеральном округе

*Установленный региональный коэффициент-дефлятор указан в скобках (). **Сумма ежемесячного налога на доходы физических лиц по патенту в 2016 году выделена жирнымСубъект РФ *( ) **Налог на патент

Архангельская область (1,7) 3088,6 Вологодская область (2,32) 4215 Калининградская область (1,95) 3543 Республика Карелия (2,01) 3651,8 Республика Коми (1,22) 2216,5 Мурманская область (1) 1816,8 Ненецкий АО (3,85) 7000 Новгородская область (2,1) 3815 Псковская область (1,594) 2896 Санкт-Петербург и ЛО (1,651) 3000 Ленинградская область (1,651) 3000

Сумма налога на 2016 год на доходы физических лиц по патенту в Южном федеральном округе

*Установленный региональный коэффициент-дефлятор указан в скобках (). **Сумма ежемесячного налога на доходы физических лиц по патенту в 2016 году выделена жирнымСубъект РФ *( ) **Налог на патент

Республика Адыгея (1,5302) 2780,06 Республика Калмыкия (1,2752) 2316,8 Краснодарский край (1,786) 3244,8 Астраханская область (1,2752) 2316,8 Волгоградская область (1,43109) 2600 Ростовская область (1) 1816

Сумма ежемесячной оплаты патента в 2016 году в Северо-Кавказском федеральном округе

*Установленный региональный коэффициент-дефлятор указан в скобках (). **Сумма ежемесячного налога на доходы физических лиц по патенту в 2016 году выделена жирным Субъект РФ *( ) **Налог на патентРеспублика Дагестан (1) 1816,8 Республика Ингушетия (1) 1816,8 Республика Кабардино-Балкария (1) 1816,8 Республика Карачаево-Черкесия (1) 1816,8 Республика Северная Осетия-Алания (1) 1816,8 Чеченская Республика (1) 1816,8 Ставропольский край (1,7) 3088,6

Авансовая сумма оплаты налога по патенту в 2016 году в Приволжском федеральном округе

*Установленный региональный коэффициент-дефлятор указан в скобках (). **Сумма ежемесячного налога на доходы физических лиц по патенту в 2016 году выделена жирнымСубъект РФ *( ) **Налог на патент

Республика Башкортостан (1,6) 2906,9 Республика Марий Эл (1) 1816,8 Республика Мордовия (1,942) 3528,2 Республика Татарстан (1,81) 3288,4 Удмуртская Республика (1,651) 3000 Чувашская Республика (2) 3633,6 Пермский край (1,785) 3243 Кировская область (1,657) 3010,4 Нижегородская область (1) 1816,8 Оренбургская область (1,76) 3197,6 Пензенская область (1,5) 2725,2 Самарская область (1,651) 2999,5 Саратовская область (1,7) 3088,6 Ульяновская область (1,44) 2616,2

Сколько ежемесячно платить за патент в 2016 году в Уральском федеральном округе

*Установленный региональный коэффициент-дефлятор указан в скобках (). **Сумма ежемесячного налога на доходы физических лиц по патенту в 2016 году выделена жирнымСубъект РФ *( ) **Налог на патент

Свердловская область (1,5742) 2860Челябинская область (1,9265) 3500

Тюменская область (2,278) 4139

Курганская область (1,88) 3416

Ханты-Мансийский АО (1,9121) 3475

Ямало-Ненецкий АО (4,08) 7412,5

Стоимость авансового платежа на патент в 2016 году в Сибирском федеральном округе

*Установленный региональный коэффициент-дефлятор указан в скобках (). **Сумма ежемесячного налога на доходы физических лиц по патенту в 2016 году выделена жирнымСубъект РФ *( ) **Налог на патент

Республика Алтай (1) 1816,8

Республика Бурятия (2,35) 4269,5

Республика Тыва (1,1913) 3475,5

Республика Хакасия (2) 3633,6

Алтайский край (1,52) 2762

Забайкальский край (2,35) 4269,5

Красноярский край (1,67) 3034

Иркутская область (1,91) 3470

Кемеровская область (1,913) 3475,5

Новосибирская область (1,67) 3034

Омская область (1,594) 2896

Томская область (1,377) 2501,7

Налог за патент иностранному гражданину в 2016 в Дальневосточном федеральном округе

*Установленный региональный коэффициент-дефлятор указан в скобках (). **Сумма ежемесячного налога на доходы физических лиц по патенту в 2016 году выделена жирнымСубъект РФ *( ) **Налог на патент

Республика Саха (Якутия) (4,499) 8173,8

Хабаровский край (1,75) 3179,4

Амурская область (2,72252) 4946,3

Камчатский край (2,75) 4996,2

Магаданская область (2,5) 4542

Сахалинской область (1,75) 3179,4

Еврейская автономная область (2,12) 3851,6

Чукотский АО (2,5) 4542

Размер фиксированного авансового платежа за патент в 2016 году в г. Севастополь

*Установленный региональный коэффициент-дефлятор указан в скобках (). **Сумма ежемесячного налога на доходы физических лиц по патенту в 2016 году выделена жирным Субъект РФ *( ) **Налог на патентгород Севастополь (1) 1816,8

Размер фиксированного авансового платежа за патент за месяц в 2016 году в Республике Крым

*Установленный региональный коэффициент-дефлятор указан в скобках (). **Сумма ежемесячного налога на доходы физических лиц по патенту в 2016 году выделена жирнымСубъект РФ *( ) **Налог на патент

Республика Крым (1,5939) 2895

Расчет стоимости патента на 2016 год

В этой части статьи мы подробно расскажем, по какой формуле и как рассчитать стоимость патента на 2016 год и дадим примеры расчета с цифрами.Расчет патента на 2016 год производится по следующей формуле: ЕП = БС*КД*РК, Где ЕП – это ежемесячный платеж по патенту на работу, БС – Базовая ставка, КД – коэффициент-дефлятор НДФЛ – равен 1,514, РК – региональный коэффициент.

Пример расчета стоимости патента в свердловской области на 2016 год в цифрах

1200*1,514*1,5742=2860, Где 1200 – это базовая ставка, 1,514 – фиксированный коэффициент-дефлятор НДФЛ на 2016 год, 1,5742 - региональный коэффициент для свердловской области на 2016 год, 2860 – итоговая стоимость авансового платежа на патент в свердловской области на 2016 год.Пример расчета стоимости патента на 2016 год в московской области

Теперь попробуем рассчитать патент на 2016 в московской области и узнать сколько платить за патент каждый месяц: 1200*1,514*2,2017=4000, Где 1200 – это базовая ставка, 1,514 – фиксированный коэффициент-дефлятор НДФЛ на 2016 год, 2,2017 - региональный коэффициент для Московской области на 2016 год, 4000 – сумма оплаты патента по московской области в 2016 году.Пример расчета патента на 2016 год в Москве

1200*1,514*2,3118=4200, Где 1200 – это базовая ставка, 1,514 – фиксированный коэффициент-дефлятор НДФЛ на 2016 год, 2,3118 - региональный коэффициент для Москвы на 2016 год, 4200 – стоимость оплаты патента в г. Москва в 2016 году.Теперь вы знаете, как правильно рассчитать стоимость патента на 2016 год самостоятельно.

Как произвести оплату патента и внести авансовый платеж за патент в 2016 году

Внести авансовый платеж за патент иностранного гражданина в 2016 году можно разными способами.Оплата патента принимается через терминал Сбербанка или через сервис Сбербанк-онлайн, так же вы всегда можете оплатить налог на патент на работу квитанцией в кассе банка.

Рассмотрим каждый способ более подробно.

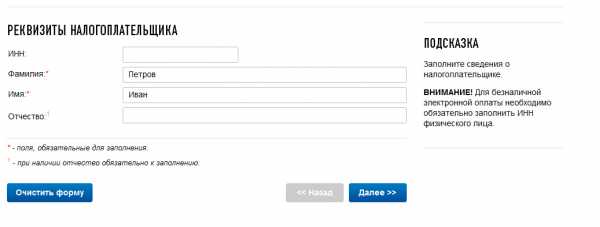

Оплата квитанции в банке или через терминал

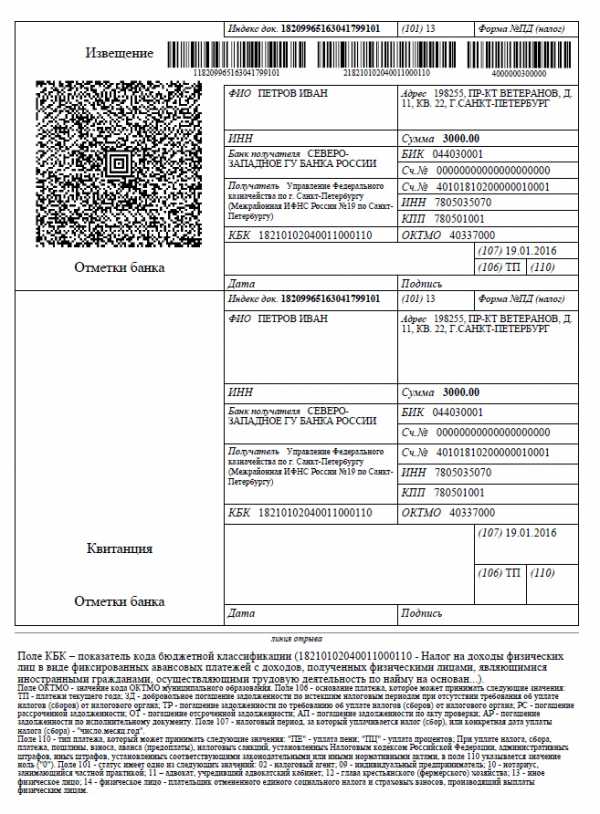

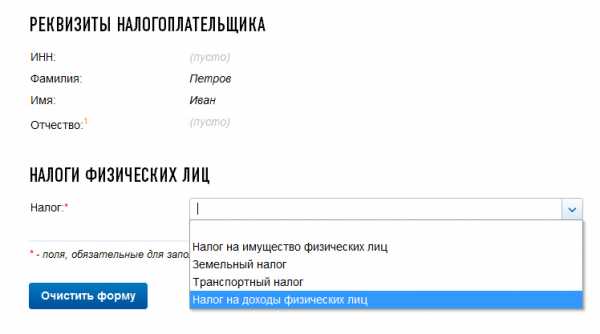

Первым делом необходимо сформировать квитанцию на оплату патента иностранному гражданину. Для этого переходим на сайт налоговой nalog ru по ссылке, где квитанция для оплаты патента формируется после заполнения всех необходимых полей формы.Чтобы скачать бланк квитанции на оплату патента на работу, сначала вводим фамилию и имя и нажимаем кнопку «Далее». Если вы планируете безналичную оплату патента, вам необходимо ввести ИНН.  Далее выбираем, какой налог мы хотим оплатить. Так как нам нужна квитанция на оплату патента, выбираем из выпадающего меню пункт «Налог на доходы физических лиц».

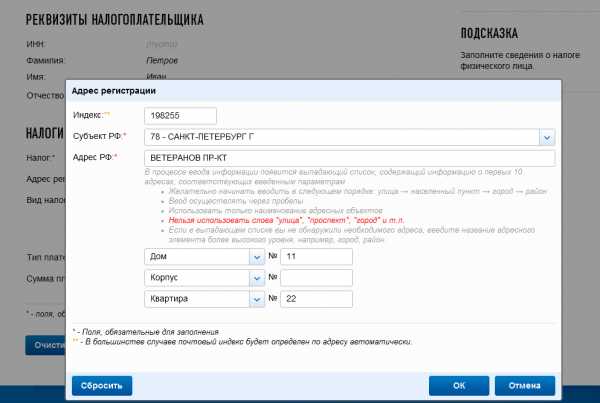

Далее выбираем, какой налог мы хотим оплатить. Так как нам нужна квитанция на оплату патента, выбираем из выпадающего меню пункт «Налог на доходы физических лиц».  Далее необходимо ввести адрес регистрации. При клике в строку открывается новая форма, которую необходимо заполнить.

Далее необходимо ввести адрес регистрации. При клике в строку открывается новая форма, которую необходимо заполнить.

В ней нужно ввести индекс регистрации иностранного гражданина, который формирует новую квитанцию на оплату патента, выбрать субъект РФ, в котором был получен патент на работу на 2016 год и ввести название улицы, проспекта, переулка и пр., однако без использования слов «улица, проспект», только название.

Далее необходимо указать номер дома, корпус (если есть) и номер квартиры и нажать кнопку «Ок».

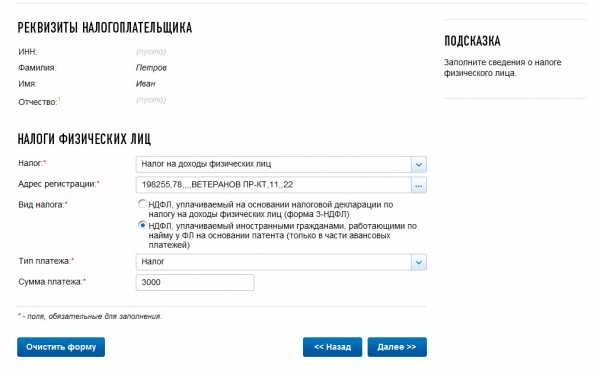

Далее необходимо выбрать вид оплачиваемого налога - НДФЛ, уплачиваемый иностранными гражданами, работающими по найму у ФЛ на основании патента (только в части авансовых платежей).

И вписать сумму, которая будет в квитанции на оплату патента в 2016 году. Так как мы рассматриваем пример в городе Санкт-Петербург, сумма авансового платежа по патенту в 2016 составляет 3000 в соответствии с представленной выше таблицей.

Нажимаем кнопку «Далее»

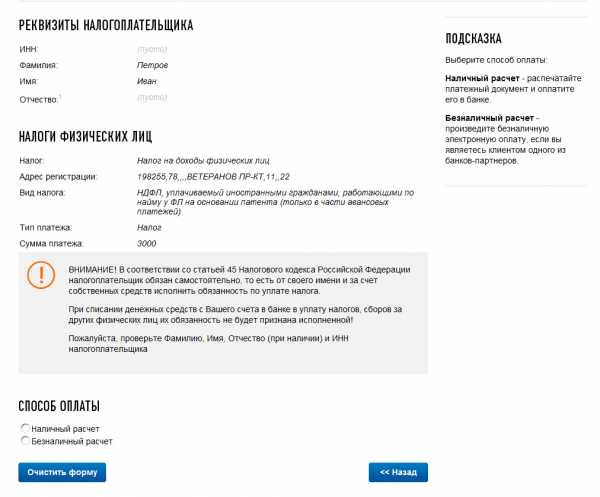

Затем выбираем способ оплаты: наличный или безналичный расчет.

Наличный расчет

При выборе пункта «Наличный расчет» система формирует квитанцию на оплату НДФЛ на оплату патента в pdf формате после нажатия кнопки «Сформировать ПД».

Появляется ссылка по которой можно скачать квитанцию об оплате патента иностранному гражданину.

Получившийся образец квитанции на оплату патента выглядит следующим образом:

Образец заполнения квитанции на оплату патента вы можете скачать по ссылке.

Безналичный расчет

При выборе пункта «Безналичный расчет» предлагает выбрать банк через который будет производится платеж. Выберите свой банк и внесите платеж.

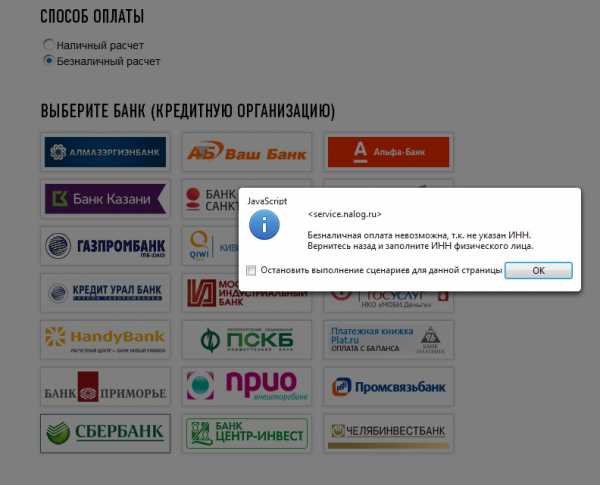

Внимание! Безналичный расчет по оплате квитанции патента можно осуществить, только если заполнено поле «ИНН» из первой формы.

Если ИНН не введен, появляется сообщение: Безналичная оплата невозможна, т.к. не указан ИНН. Вернитесь назад и заполните ИНН физического лица.

Пошаговая инструкция по оплате патента через терминал Сбербанка

Чтобы оплатить сумму ежемесячного платежа по патенту через терминал Сбербанка, необходимо приготовить реквизиты для оплаты.

Чтобы оплатить сумму ежемесячного платежа по патенту через терминал Сбербанка, необходимо приготовить реквизиты для оплаты.Их можно взять из квитанции на оплату патента иностранному гражданину. Как сделать квитанцию на оплату патента мы описали в предыдущем разделе данной статьи. Итак, реквизиты готовы, можно приступать к оплате.

Оплату патента через терминал Сбербанка можно осуществить как с карты, так и наличными.

Если вы хотите оплатить картой, вставьте карту и введите пин-код. Если вы планируете внести ежемесячный платеж за патент наличными – дотроньтесь до экрана терминала.

Далее точно следуйте приведенной инструкции пошаговой оплаты патента через банкомат Сбербанк или через терминал Сбербанка. 1. Выбрать «Платежи в вашем регионе».

2. Выбрать «Поиск получателя платежей». 3. Выбрать «Поиск по ИНН».

4. Ввести ИНН с квитанции на оплату патента иностранному гражданину и нажать «Продолжить».

5. Появляется строка с получателем, которую необходимо выбрать.

6. Затем нужно поднести крайний левый штрих-код квитанции-бланка оплаты миграционного патента к сканеру.

7. Далее появляется информация об авансовом платеже за патент.

8. Тщательно проверьте все данные и нажмите «Продолжить»

9. Если вы оплачиваете картой – денежные средства за оплату патента на работу спишутся автоматически. Если оплата патента для иностранных граждан производится наличными, то вам необходимо будет ввести деньги в купюроприемник, при этом сумма не должна быть меньше, чем размер налога за патент иностранному гражданину в 2016 году в вашем субъекте РФ. Если введенная сумма превышает сумму по налогу, перечислите сдачу на счет мобильного телефона, так как терминал сдачу не дает.

Оплата патента через терминал – это удобный способ внесения фиксированного авансового платежа НДФЛ по патенту, так как это можно сделать в любое удобное время, даже ночью. Терминалы оплаты патента есть в любом отделении Сбербанка, вы можете найти ближайший к вам на сайте Сбербанка по ссылке.

Важно! Обязательно сохраняйте чеки оплаты патента весь период действия документа.

Важно! Обязательно производите ежемесячный платеж за патент заранее, максимум за три до той даты, которая указана на первом чеке, чтобы не было просрочки оплаты патента и иностранному гражданину не аннулировали документ.

Если наша статья об оплате патента в 2016 году была вам полезна, пожалуйста, нажмите «Мне нравится» или порекомендуйте друзьям информацию о том, как внести авансовый платеж за патент в 2016 году и как правильно рассчитать патент на 2016 год.

migrantmedia.ru

подоходный налог 13%,платится только когда работаешь по договору или когда взяли официально с трудовой

Налог на доходы физических лиц уплачивается с любых доходов: и с выплат по трудовому договору (он заключается при приеме на работу официально с трудовой книжкой) , и с вознаграждений по договорам подряда (договор гражданско-правового характера) . Удержать этот налог с физического лица, с которым заключен договор, - это обязанность того, с кем договор заключен (работодателя в первом случае или заказчик - во втором) - то есть того, кто выплачивает работнику вознаграждение по договору. Налог не удерживается в одном случае - если заключен договор подряда и Вы (подрядчик, вторая сторона в договоре) официально являетесь индивидуальным предпринимателем. В этом случае Вы сами исчисляете и уплачиваете налоги со своего дохода - в зависимости от того, какую систему налогообложения Вы используете: 13 % (если общую) , 6 или 15 % - если упрощенную, фиксированную - если пользуетесь ЕНВД или патентом. Хотите подробностей - пишите, о каком договоре идет речь (их много) и какой статус Вы сами имеете.

По трудовой книжке)))

в обоих случаях работодатель перечисляет 13% в налоговою

Это уж Вам нужно следить, перечисляет работодатель за Вас какие-то средства в налоговую! Вообще, за любого работника работодатель обязан перечислять налоги (ПФР, ФСС и т. д.) , только часто работодатели уклоняются от этой уплаты. На моей практике был случай, когда работник работали в муниципальном учреждении, по трудовому договору, с трудовой книжкой, а нечестный работник брал с них 13% и клал себе в карман, да и еще 30% не платил никуда.

В любом случае. Это обязательные отчисления

touch.otvet.mail.ru