Содержание

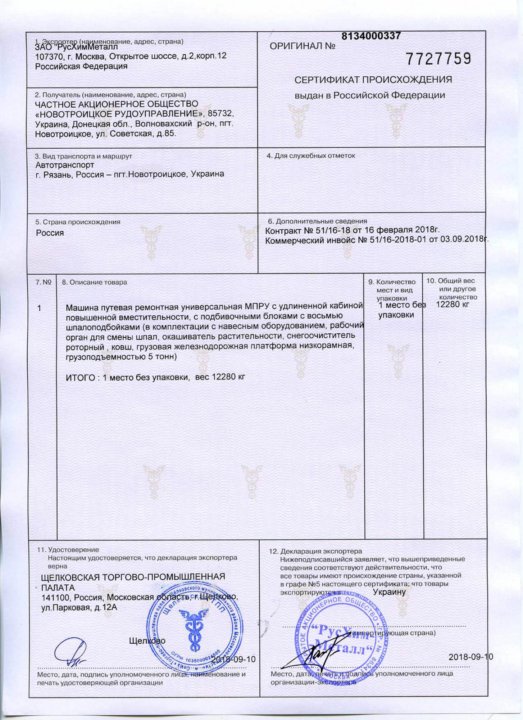

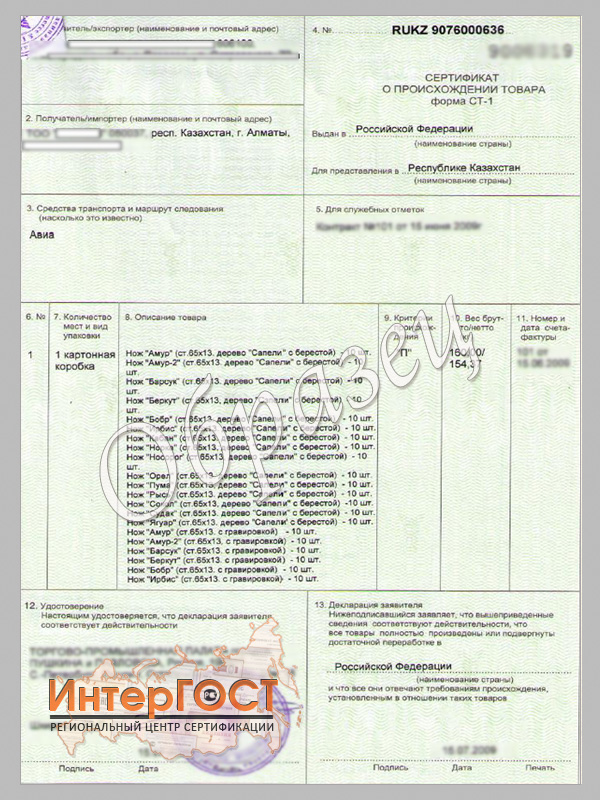

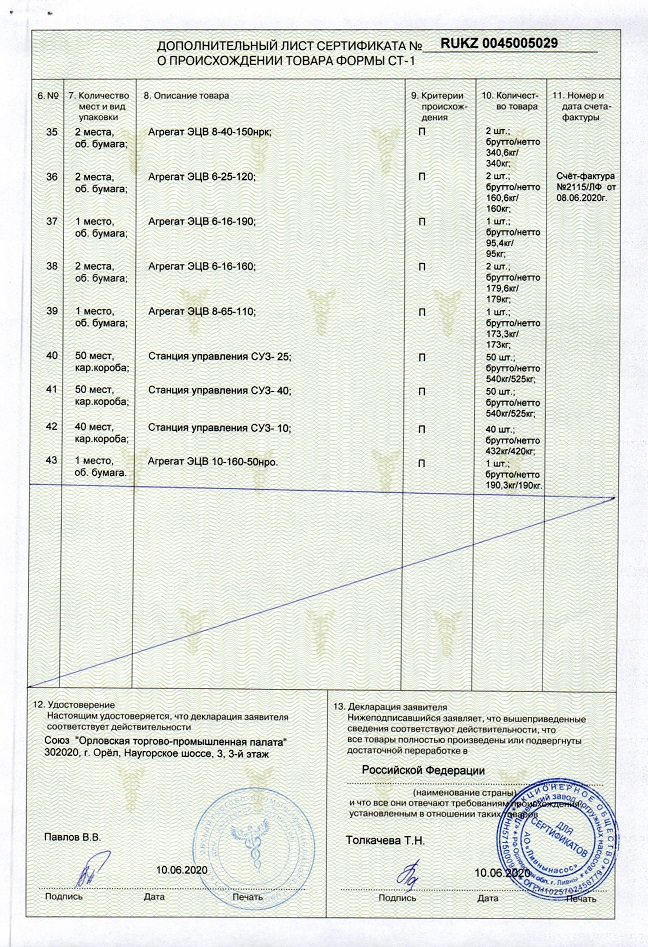

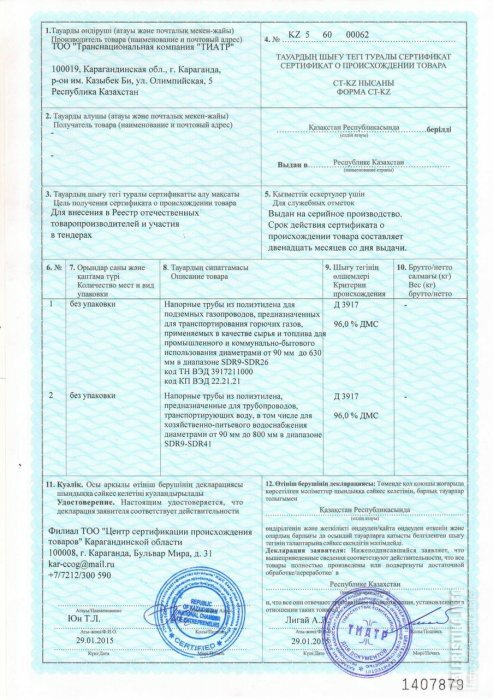

Сертификаты происхождения товаров. СТ-1, СТ-2, общая форма, форма А

Предоставляем интересы производителей и экспортеров в Торгово-промышленной палате России. Оказываем консультационные и организационные услуги по оформлению сертификатов происхождения товаров.

Подробнее о сертификатах происхождения товаров.

Сертификат, подтверждающий страну происхождения товаров, требуется, как правило, таможенным органам импортирующей страны с целью осуществления тарифных и нетарифных мер регулирования ввоза товара на таможенную территорию соответствующей страны и вывоза товара с этой территории (например, для начисления соответствующей ставки импортной пошлины, в том числе и льготной в случае предоставления товарам режима преференций).

Выдаются сертификаты происхождения на специальных защищенных бланках, напечатанных типографским способом и удостоверяются уполномоченными отделениями Торгово-промышленной палаты России на основании Закона РФ от 7 июля 1993 года № 5340-1 «О торгово-промышленных палатах в Российской Федерации и Положения о порядке оформления, удостоверения и выдачи сертификатов происхождения товаров, а также других документов, связанных с осуществлением внешнеэкономической деятельности, утвержденного постановлением Правления ТПП России от 16 июня 2005 года (с изменениями от 21 декабря 2011 года).

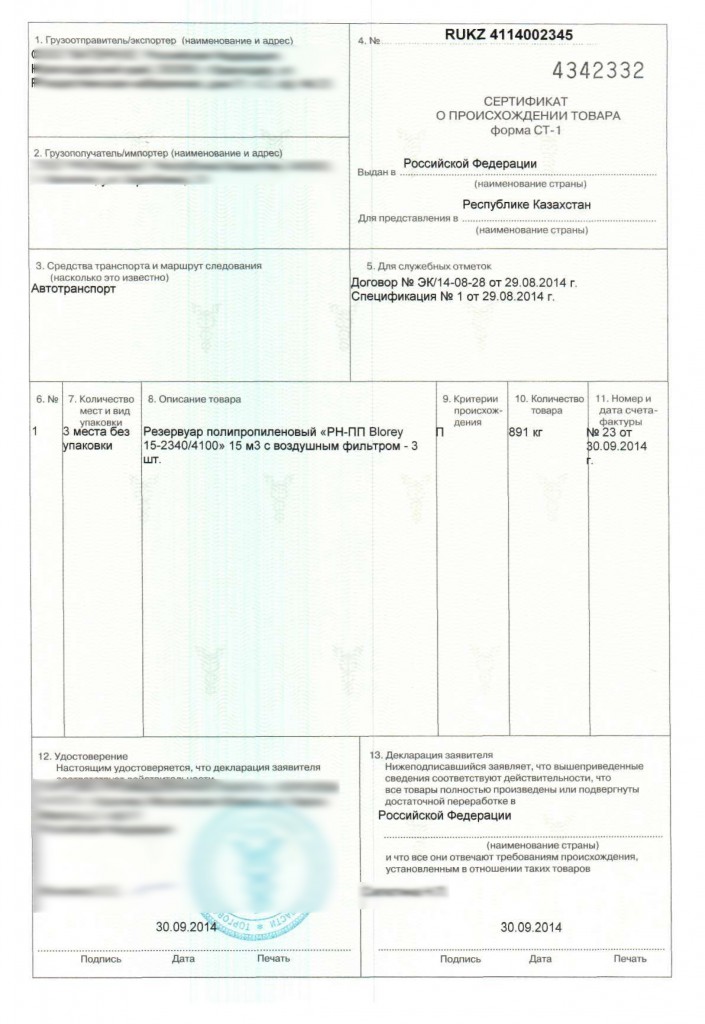

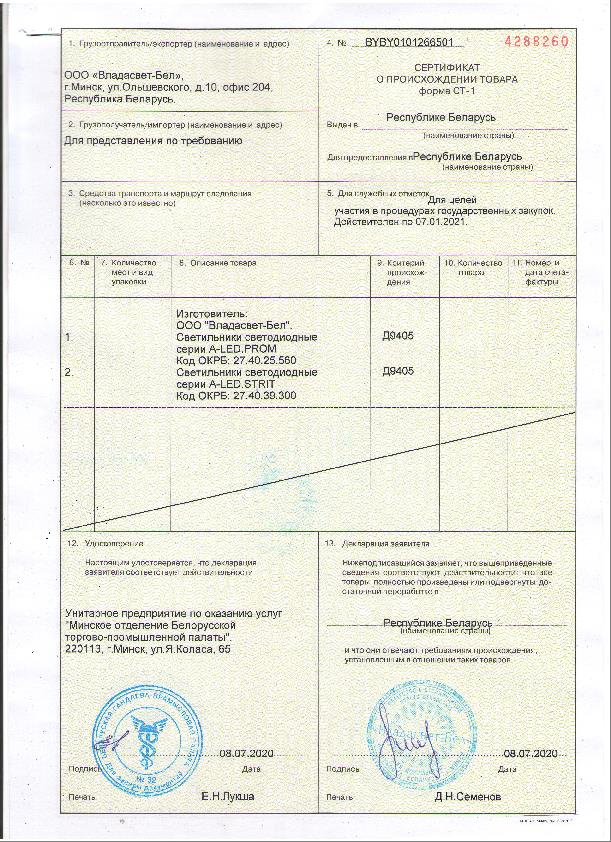

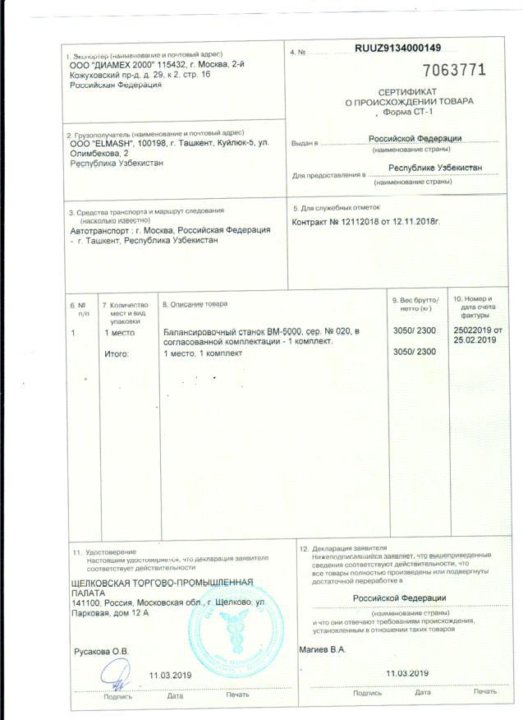

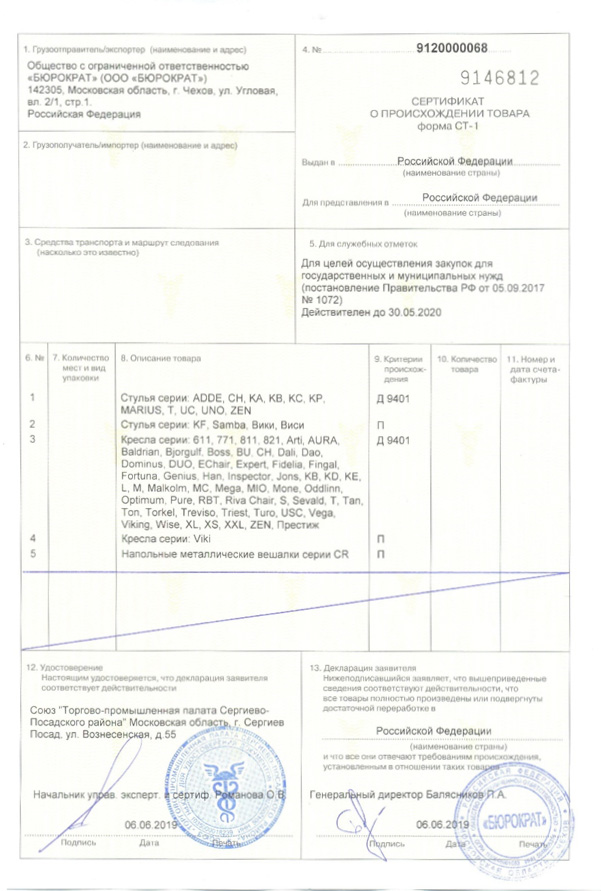

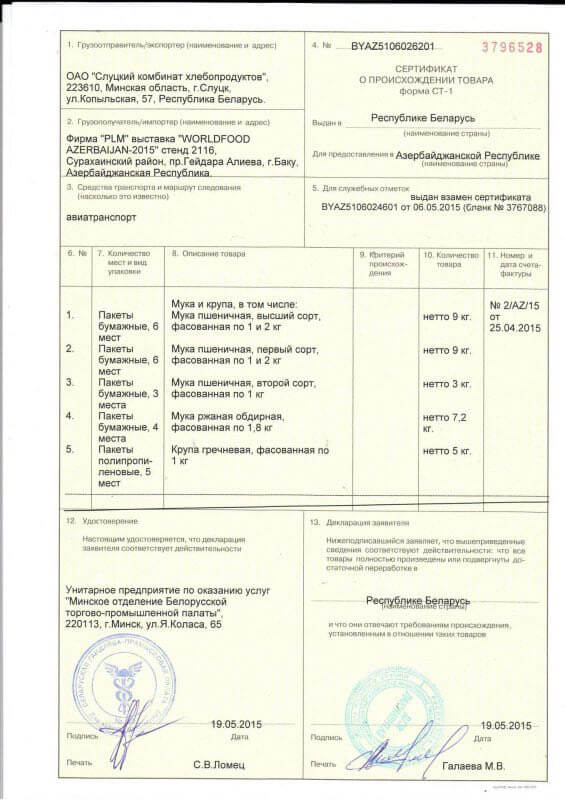

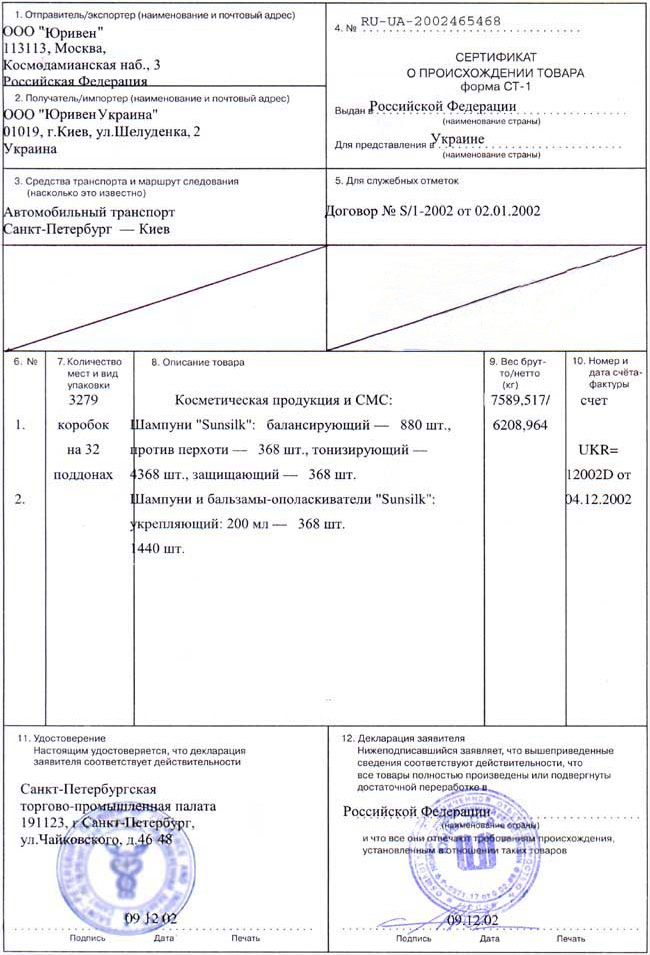

Сертификат происхождения товара. Форма СТ-1

Сертификат о происхождении товаров формы СТ-1 выдается в соответствии с Соглашением Правительств государств-участников стран СНГ от 20 ноября 2009 года «О Правилах определения страны происхождения товаров в Содружестве Независимых Государств», на товары, произведенные и вывозимые из Российской Федерации в государства-участники Содружества Независимых Государств (СНГ), такие как: Республика Армения, Азербайджанская Республика, Республика Беларусь, Республика Казахстан, Республика Кыргызстан, Республика Молдова, Республика Таджикистан, Республика Туркменистан, Республика Узбекистан, а также в Грузию, Республику Южная Осетия и Республику Абхазия.

ВНИМАНИЕ!

— со 2 января 2016 года прекращено оформление сертификатов СТ-1 в Украину. С указанной даты, на товары, экспортируемые в Украину, оформляются сертификаты общей формы.

Срок применения сертификата СТ-1 в целях предоставления режима свободной торговли составляет 12 месяцев со дня выдачи.

Сертификат СТ-1 оформляется и выдается на одну партию товаров. Партией товара являются товары, которые поставляются одновременно по одному или нескольким товаротранспортным документам в адрес одного грузополучателя от одного грузоотправителя, а также товары, пересылаемые по одной почтовой накладной либо перемещаемые в качестве багажа одним лицом, пересекающим границу Российской Федерации.

Сертификат происхождения товара. Форма СТ-2

Сертификат о происхождении товара формы СТ-2 выдается на товары, произведенные и вывозимые из Российской Федерации в Республику Сербия в соответствии с Протоколом между Правительством Российской Федерации и Правительством Республики Сербии об изъятиях из режима свободной торговли и Правилах определения страны происхождения товаров к Соглашению между Правительством Российской Федерации и Союзным Правительством Союзной Республики Югославии о свободной торговле между Российской Федерацией и Союзной Республикой Югославией от 28 августа 2000 года.

Сертификат СТ-2 оформляется и выдается на одну партию товаров. Срок действия сертификата в целях предоставления режима свободной торговли — 12 месяцев, с момента удостоверения Торгово-промышленной палатой. Сертификат происхождения СТ-2 может быть заполнен, как на английском, так и на русском языке.

Сертификат происхождения товара. ОБЩАЯ форма (общенациональная)

Сертификаты о происхождении товаров общей формы оформляются на английском языке, на товары, экспортируемые во все страны за исключением стран СНГ, а также в случае, если не требуется оформление иных сертификатов происхождения.

В ряде случаев, при вывозе товаров из Российской Федерации в страны СНГ, может быть оформлен сертификат о происхождении товара общей формы на русском языке.

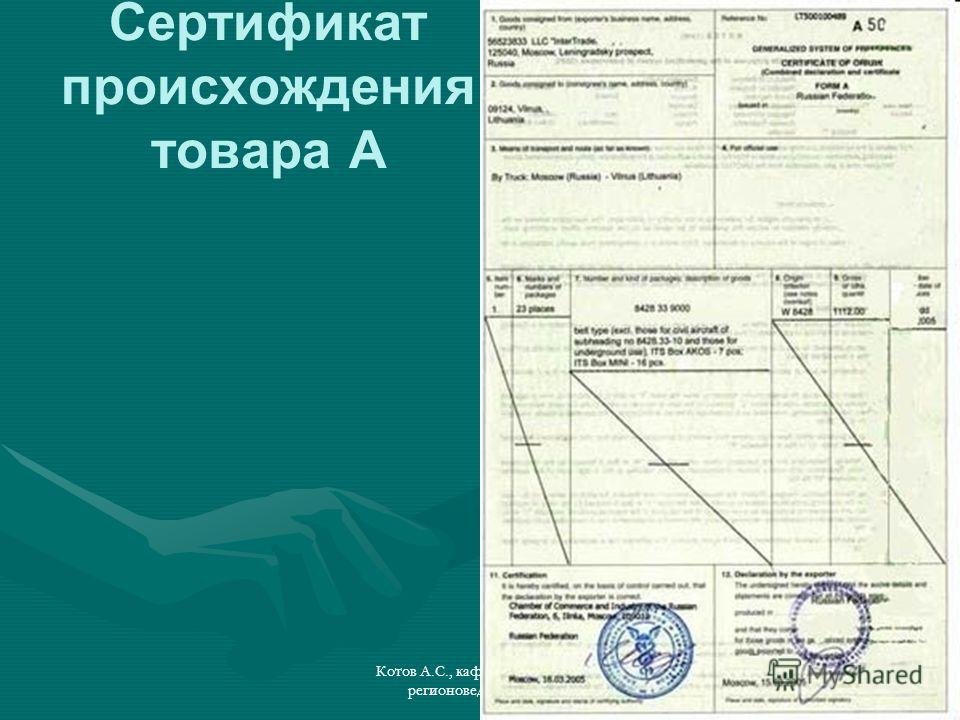

Cертификат происхождения товара. Форма А (ГСП)

Сертификат о происхождении товаров формы А оформляется на товары, подпадающие под действие тарифных преференций, представляемых Российской Федерации и экспортируемые в Черногорию.

ВНИМАНИЕ!

— с 1 января 2014 года Россия исключена из схемы Генеральной системы преференций Евросоюза (ГСП ЕС)

— с 3 октября 2014 года Российская Федерация исключена из стран бенефициаров ГСП США и, соответственно, с указанной даты не оформляются сертификаты происхождения товаров формы «А» на страны ЕС и в США.

— c 1 января 2015 года не оформляются сертификаты формы «А» в Канаду.

Сертификат о происхождении формы А оформляется во время непосредственного экспорта товара (прохождения таможенных формальностей для отправки товара грузополучателю) или когда дата такой отправки подтверждена. При этом сертификат должен быть предоставлен в таможенные органы страны грузополучателя вместе с документами, необходимыми для выпуска товара в свободное обращение.

Проверить сертификат происхождения,

можно на информационном ресурсе Торгово-промышленной палаты Российской Федерации, пройдя по следующей ссылке:

По всем вопросам, касающихся оформления сертификатов происхождения, Вы можете

обратиться к нашим специалистам, позвонив по телефонам:

+7(495) 620-08-95

+7(903) 112-20-75

или отправив письмо по электронной почте:

info@gn-c. ru

ru

- СТ-1, СТ-2, общая форма, форма А, EAV

- Нормативно-правовые акты

- Документы, необходимые для оформления сертификата происхождения

- Оформление СТ-1 на автомобили

- Проверка выданных сертификатов происхождения

- прайс сертификаты происхождения 2022

СТ-1 Сертификат происхождения товара — получить в ГлобалСертСервис

Сертификат происхождения товаров форма СТ-1 — официальный документ, которым Вы подтверждаете, что продукция локально была произведена в пределах Российской Федерации из местного сырья либо достаточно переработана, чтобы считаться продукцией российского производства.

Документ оформляется на специально установленном бланке со степенями защиты, заполняется на русском языке, заверяется печатью и подписью уполномоченного органа — территориального подразделения Торгово-промышленной палаты РФ. Для возможности выдачи документа ТПП проводит экспертизу определения страны происхождения товара.

Сертификат происхождения СТ-1 оформляется при поставках товаров, если принимающей стороной (страной назначения) является одна из стран, входящих в СНГ. Со 2 января 2016 года на товары, экспортируемые в Украину, сертификаты СТ-1 не оформляются, а выдаются сертификаты общей формы.

Также сертификат формы СТ-1 оформляется для участия компании в госзакупках. Предъявление сертификата происхождения товара в составе тендерной документации обусловлено осуществляемой на государственном уровне политикой импортозамещения с целью ограничения доступа иностранных компаний к поставке отдельных категорий продукции и повышения конкурентоспособности российских производителей.

Узнать, как проходит оформление сертификата происхождения СТ-1 для возможности вывоза продукции в страны СНГ или для участия в госзакупках, можно у наших специалистов.

Для точного расчета стоимости оформления документа обратитесь к специалистам.

Экспертный центр «ГлобалСертСервис» выдает сертификаты СТ-1 в максимально сжатые сроки, в среднем 1-2 дня.

Для точного определения сроков оформления данного разрешительного документа на Вашу продукцию рекомендуем обратиться к нашим специалистам.

Сертификат происхождения СТ-1 действует в течение 12 месяцев со дня его выдачи.

В случае, если документ оформляется для госзакупок, действие его прекращается после окончания закупок продукции для госнужд, для которой сертификат был затребован.

Оперативно заказать сертификат СТ-1

Для чего нужен сертификат происхождения СТ-1?

Для Вашего предприятия сертификат СТ-1 — это:

-

документальное подтверждение, что товар произведен в России, -

основание для получения налоговых льгот при таможенном оформлении, -

сокращение расходов при экспорте продукции, -

возможность участия компании в государственных тендерах, -

отсутствие проблем со стороны надзорных и таможенных органов.

Наш экспертный центр «ГлобалСертСервис» поможет качественно и своевременно получить сертификат происхождения СТ-1 для Вашей продукции. Оставьте заявку и мы оперативно с Вами свяжемся, проведем подробную индивидуальную консультацию по всем нюансам получения разрешительной документации.

Все выданные нашей компанией сертификаты происхождения заносятся в реестр ТПП. Проверить сертификат для эскпортных поставок можно в реестре «Проверка сертификатов происхождения, заключений и актов экспертизы» ТПП, для госзакупок здесь.

Рассчитать стоимость сертификата СТ-1

*Обязательны для заполнения

** Подобрать код на странице “Подбор кодов ТН ВЭД”

Также Вам может понадобиться:

Добровольный сертификат

Заключение ФСТЭК

Сертификат ISO 9001

С нами работать просто!

Связаться с менеджером ГлобалСертСервис

Заполнить заявку и направить менеджеру пакет документов

Успешно пройти все требуемые процедуры и быть довольным результатом

Налог на продажу и использование автомобилей и прицепов

Общие правила и сроки уплаты

6,25%

налог с продаж или использование

Если вы являетесь покупателем, получателем или пользователем, у которого есть право собственности на автомобиль или прицеп, вы несете ответственность за уплату налога с продаж или использования.

Налог на продажу или использование автомобиля или прицепа уплачивается до 20-го числа месяца, следующего за покупкой, использованием, хранением или любым другим потреблением в Массачусетсе.

Если налог с продаж или налог на пользование не уплачен вовремя, покупателю придется заплатить проценты и штрафы.

Налог с продаж применяется к передаче права собственности или владения посредством розничных продаж зарегистрированными дилерами или арендодателями во время ведения бизнеса. Если продажа осуществляется зарегистрированным дилером или арендодателем автомобилей или прицепов, ставка налога с продаж составляет 6,25% .

Налог на использование применяется ко всем другим видам передачи права собственности или владения, когда переданное транспортное средство хранится, используется или потребляется в штате Массачусетс.

Если автомобиль продается случайно (не продается дилером или арендодателем), ставка налога на использование составляет 6,25% от большего из:

- Фактическая цена продажи автомобиля или

- Чистая стоимость автомобиля при сдаче в аренду (балансовая стоимость)

- Примечание : Для прицепов налогом облагается фактическая цена продажи.

Правила балансовой стоимости не применяются.

Правила балансовой стоимости не применяются.

- Примечание : Для прицепов налогом облагается фактическая цена продажи.

Если вы покупаете автомобиль или прицеп за пределами штата Массачусетс и ввозите его в штат Массачусетс в течение 6 месяцев для постоянного использования, налог на использование должен быть уплачен до 20-го числа месяца, следующего за месяцем, когда автомобиль въехал в штат Массачусетс.

Например, если вы приобрели автомобиль в Нью-Гемпшире 1 января и привезли его в Массачусетс 30 июня, налог на использование должен быть уплачен до 20 июля.

Чтобы узнать больше, посетите 830 CMR 64H.25.1: Автомобили.

Регистрация

Каждый покупатель, который должен зарегистрировать или назвать автомобиль в штате Массачусетс, должен подать заявление о регистрации и праве собственности в течение 10 дней с момента покупки, передачи или использования автомобиля в штате Массачусетс и уплатить все применимые налоги в RMV. .

Каждый покупатель, которому не требуется регистрировать или называть автомобиль в штате Массачусетс, должен подать заполненную форму ST-7R: Свидетельство об уплате налога с продаж или налога на пользование автотранспортным средством до 20-го числа месяца, следующего за месяцем после покупки, передачи , или используя транспортное средство, и уплатить любой применимый налог в DOR или RMV. Для более быстрой обработки DOR рекомендует вам подать и оплатить форму ST-7R онлайн через MassTaxConnect.

Для более быстрой обработки DOR рекомендует вам подать и оплатить форму ST-7R онлайн через MassTaxConnect.

Посетите :

- Зарегистрируйте и назовите свой автомобиль

- Реестр транспортных средств штата Массачусетс (RMV)

Балансовая стоимость (не относится к прицепам)

Сумма налога на случайные продажи (недилерские продажи) основана на большей из следующих величин:

- Фактическая продажная цена автомобиля или

- Чистая стоимость автомобиля, сданного в счет оплаты нового, скорректирована либо путем корректировки большого пробега (уменьшает значение), либо корректировки малого пробега (увеличивает значение).

RMV корректно настраивается на пробег во время регистрации. Корректировка стоимости, основанная на механическом или структурном состоянии автомобиля, не рассматривается в соответствии с действующим законодательством о налогах с продаж и использования. Например, если двигатель автомобиля или двери нуждаются в замене, балансовая стоимость автомобиля не будет скорректирована.

Например, если двигатель автомобиля или двери нуждаются в замене, балансовая стоимость автомобиля не будет скорректирована.

Если вы считаете, что уплатили налог с продаж или налог на использование по неверной балансовой стоимости, посетите страницу Запрос на продажу автомобиля или использование налоговой скидки.

Аварийно-спасательные автомобили

Исключением из правила балансовой стоимости является аварийный автомобиль. Спасательным транспортным средством является любое транспортное средство, которое страховая компания:

- признала полностью утраченным в результате пожара, кражи, столкновения, наводнения или подобного события, и

- Имеет титул с печатью или пометкой «спасение» RMV.

Если RMV выдало продавцу право собственности на транспортное средство как «аварийное транспортное средство», налог с продаж или использования основывается на фактической цене продажи.

Исключения

Передача по конкурсу, розыгрышу или лотерее (Форма МВУ-21)

Переброска пожарной или скорой помощи (Форма МВУ-22)

Автомобиль, прицеп или другое транспортное средство, переданное страховщику (форма МВУ-23)

Подарки (Форма MVU-24) — Если даритель уплатил какой-либо налог с продаж или налога штата Массачусетс до передачи права собственности на автомобиль, прицеп или другое транспортное средство от дарителя получателю (и предназначенный для донорская часть в подарок) не облагается налогом.

Чтобы это исключение применялось, все из следующего должны быть истинными:

- Ни одна из сторон не производила и не получала платеж (связанный с передачей) в любой форме

- Ни одна из сторон не обещала оплату за транспортное средство, и ни одна из сторон не ожидает выплаты в будущем

- Ни одна из сторон не взяла на себя никаких долгов, связанных с передачей, и

- На момент передачи даритель намеревался подарить транспортное средство получателю.

- Передача хозяйственному субъекту или от него (форма МВУ-25). Продажа или передача автомобиля, прицепа или другого транспортного средства хозяйственному субъекту или от него обычно облагается налогом. Однако продажа или передача не облагаются налогом, если лицо, передающее право, ранее уплатило налог с продаж или использование штата Массачусетс, и продажа или передача:

- Передача семьи (Форма MVU-26) – Если передающее лицо уплатило какой-либо налог с продаж или использования штата Массачусетс до случайной продажи или передачи автомобиля или прицепа:

Передача по закону, завещанию или иным образом (Форма МВУ-27)

Покупатели из других штатов (Форма MVU-29) – Как правило, покупка автомобиля или прицепа за пределами Массачусетса, который впоследствии ввозится в Массачусетс или используется в нем, освобождается от уплаты налогов, если выполняются все следующих требований:

- Покупатель автомобиля уплатил налог с продаж в том штате или на территории, в которой он его купил

- Этот налог юридически причитается этому штату или территории

- Покупатель транспортного средства не получил и не имеет права на получение возмещения налога от штата или территории, где он приобрел его, и

- Штат, в который был уплачен налог , разрешает соответствующее освобождение от налога с продаж транспортных средств, уплачиваемого в штате Массачусетс

.

- Однако, если автомобиль или прицеп были куплены за пределами штата Массачусетс и ввезены в штат Массачусетс в течение 6 месяцев с даты покупки, применяется 1 из следующих сценариев:

- Покупатель не должен платить налог на использование штата Массачусетс:

- Если штат или территория, в которой он был куплен, имеет взаимное соглашение с Массачусетсом (разрешает соответствующее освобождение/зачет налогов с продаж/использования, уплачиваемых Массачусетсу), и

- Ставка налога, уплачиваемого этому штату или территории, больше или равна ставке налога на использование штата Массачусетс.

- Покупатель должен оплатить часть налога на использование штата Массачусетс:

- Если штат или территория, в которой он был куплен, разрешает соответствующее освобождение/зачет налога с продаж/использования, уплачиваемого в Массачусетсе, и ставка налога, уплачиваемого в этом штате или территории, меньше ставки налога на использование в Массачусетсе.

- Налог на использование рассчитывается путем умножения разницы между ставкой налога на использование в штате Массачусетс (6,25%) и ставкой налога в другом штате на цену продажи.

- Если штат или территория, в которой он был куплен, разрешает соответствующее освобождение/зачет налога с продаж/использования, уплачиваемого в Массачусетсе, и ставка налога, уплачиваемого в этом штате или территории, меньше ставки налога на использование в Массачусетсе.

- Покупатель должен заплатить полную сумму налога на использование штата Массачусетс:

Формы освобождения и скидки

Если вы имеете право на освобождение, посетите Налоговые формы с продаж и использования транспортных средств (MVU).

Если вы по ошибке заплатили налог с продаж или использование, когда вы имеете право на освобождение, посетите Запрос на продажу автомобиля или использование налоговых льгот.

Нерезиденты, покупающие автомобили или прицепы в штате Массачусетс

Если нерезидент штата Массачусетс покупает автомобиль или прицеп в штате Массачусетс и получает право собственности и/или владение транспортным средством в штате Массачусетс, продажа облагается налогом с продаж или использования в штате Массачусетс, независимо от намерения нерезидента использовать автомобиль или трейлер в или за пределами Массачусетса.

Скидки

Если дилер продает автомобиль покупателю, который применяет скидку производителя для снижения продажной цены во время продажи скидка рассматривается как скидка при оплате наличными и исключается из облагаемой налогом продажной цены.

Однако, если дилер продает автомобиль покупателю, который получит скидку после продажи, налог с продаж основывается на полной покупной цене. После получения скидки клиент не имеет права на возмещение налога, первоначально уплаченного на сумму скидки.

Чтобы узнать больше, посетите 830 CMR 64H.1.4: Скидки, купоны и скидки.

Отказ от продажи

Отмена продажи — это отмененная продажа. Вы имеете право на возмещение уплаченного налога с продаж или использования, если вы являетесь покупателем, который:

- возвращает автомобиль продавцу в течение 180 дней с даты продажи

- Возврат прицепа продавцу в течение 90 дней с даты продажи

- Получает уплаченное вознаграждение в полном объеме за вычетом предварительно установленных комиссий продавца за обработку.

На запросите этот возврат , подать и отправить в DOR, все вместе:

- Скидка

- Заполненная форма MV-AB2, аффидевит — отказ от продажи автомобиля

- Копия свидетельства о регистрации с указанием суммы налога, которую вы уплатили в RMV.

Покупатель автомобиля, прицепа или другого транспортного средства, который хочет оспорить сумму налога или начисленных процентов и штрафов, должен подать заявление о снижении налога.

Возврат средств по «лимонному закону» от производителя транспортного средства не считается аннулированной продажей («отказом» от продажи) между продавцом и розничным покупателем. Скидка по налогу на эти операции не допускается. Когда производитель возмещает розничному покупателю «лимонный закон», производитель также должен возместить розничному потребителю «непредвиденные расходы, включая налог с продаж, регистрационный сбор, финансовые расходы и любую стоимость опций, добавленных авторизованным дилером».

Трейд-ин Кредит

Если автомобиль или прицеп продаются или обмениваются на другой автомобиль или прицеп, налог рассчитывается следующим образом:

Продажи зарегистрированными дилерами/арендодателями

покупатель либо:

- Уплатил налог на автомобиль, сданный в счет оплаты нового, либо

- Освобождается от налога на транспортное средство, проданное по программе trade-in

Налог с продаж основан на цене продажи за вычетом суммы обмена.

Случайные и разрозненные продажи

Не допускается снижение налогооблагаемой цены продажи в результате обмена.

Запрос на снижение налога на продажу или использование автомобиля или прицепа

Чтобы подать заявление на снижение налога с продаж или налога на использование, вам потребуется следующая информация о транспортном средстве:

- Год

- Сделать

- Модель

- Идентификационный номер

- Номер титула

- Дата продажи

Вам также потребуется:

- Копия купчей

- Копия свидетельства о регистрации с указанием суммы налога, которую вы уплатили в RMV

- Если применимо:

- Дата возврата

- Налоговые льготы – Соответствующая форма аффидевита или свидетельства об освобождении от уплаты налогов

- Проблемы с балансовой стоимостью, используемой RMV — показания одометра на момент покупки

- Начисление штрафа — объяснение с подробным описанием разумной причины несвоевременной подачи декларации и уплаты налога.

Начисление процентов не является дискреционным, и Департамент доходов не имеет полномочий уменьшать проценты, начисленные на неуплаченный или просроченный налог.

Начисление процентов не является дискреционным, и Департамент доходов не имеет полномочий уменьшать проценты, начисленные на неуплаченный или просроченный налог. - Отмененные продажи («отказы от продажи») — заполненная и подписанная форма MV-AB2 «Отмена продажи автомобиля» Аффидевит

Чтобы начать работу, посетите Запрос на продажу автомобиля или воспользуйтесь налоговой льготой.

Лодки, внедорожники для отдыха и снегоходы

Если резиденту или нерезиденту штата Массачусетс необходимо зарегистрировать лодку, снегоход или другой внедорожник для отдыха, он должен предъявить доказательство уплаты налога штата Массачусетс с продаж или налога на использование в рамках процесса подачи заявления.

Посетите страницу Налог с продаж и использования лодок, внедорожников для отдыха и снегоходов , чтобы узнать больше.

Автомобильный акциз

Если у вас есть зарегистрированный автомобиль или прицеп, вы должны ежегодно платить налог, называемый акцизом на автомобиль и прицеп. Когда вы получите счет за автомобильный акциз, вы также получите инструкции о том, как его оплатить. Посетите Руководство по акцизам на автотранспортные средства, чтобы узнать больше.

Когда вы получите счет за автомобильный акциз, вы также получите инструкции о том, как его оплатить. Посетите Руководство по акцизам на автотранспортные средства, чтобы узнать больше.

Также посетите:

- Ваш город или ратуша

- Информация об акцизах на автотранспортные средства от Секретаря Содружества

Контакт

Налоговый департамент: Контакт-центр работает с 9:00 до 16:00 с понедельника по пятницу.

- (617) 887-6367 или

- (800) 392-6089 (звонок бесплатный в Массачусетсе).

Дополнительные способы подключения см. на странице Contact DOR.

У вас есть вопрос о вашем налоговом учете?

Войдите в MassTaxConnect и отправьте сообщение DOR.

Вы можете отправить защищенное электронное сообщение, если вы зарегистрированы в MassTaxConnect.

Нужно ли вам регистрироваться в MassTaxConnect?

В верхней правой части главного экрана MassTaxConnect:

- Выберите Зарегистрироваться

- Выберите Создать мой вход в систему .

Вы также можете зарегистрироваться, нажав Зарегистрировать нового налогоплательщика в разделе Быстрые ссылки .

Помощь в переводе

Вам нужно изменить язык этой страницы?

Посетите страницу Как перевести веб-сайт, веб-страницу или документ на нужный вам язык.

Кредиты изображений:

Вождение в Бэк-Бэй (Shutterstock)

Связанные руководства

Обратная связь

Спасибо, ваше сообщение было отправлено в Департамент доходов штата Массачусетс!

Присоединиться к панели пользователя

Часто задаваемые вопросы об удаленном продавце и посреднике на торговой площадке

Ссылки для входа на эту страницу

MassTaxConnect

Зарегистрируйте свой бизнес

Вступающие в силу 1 октября 2019 г. новые требования штата Массачусетс по взиманию налога с продаж и использования применяются к «удаленным» продавцам и организаторам торговых площадок («торговые площадки») за пределами штата.

новые требования штата Массачусетс по взиманию налога с продаж и использования применяются к «удаленным» продавцам и организаторам торговых площадок («торговые площадки») за пределами штата.

Обновлено: 10 июня 2022 г.

Пропустить оглавление

Содержание

Вы пропустили раздел оглавления.

Новые требования, включая авансовые платежи

С 1 октября 2019 г. в штате Массачусетс вступают в силу новые требования по взиманию налога с продаж и использования, которые применяются к «удаленным» продавцам и организаторам торговых площадок («торговые площадки») за пределами штата. Удаленные продавцы должны взимать налог с продаж материального личного имущества или услуг в штате Массачусетс, если их продажи в штате Массачусетс превышают 100 000 долларов США в течение календарного года. Торговые площадки должны взимать налог от имени третьих лиц («продавцов торговых площадок»), продающих на торговой площадке, когда общий объем продаж торговой площадки в Массачусетсе (включая продажи, осуществляемые от имени продавцов торговой площадки и , сделанные непосредственно торговой площадкой от своего имени) превышают 100 000 долларов США в календарном году.

Требования к авансовым платежам

Начиная с апреля 2021 года в бюджете на 2021 финансовый год предусмотрено положение, согласно которому некоторые поставщики и операторы, в зависимости от суммы налоговых или акцизных обязательств за предыдущий год, должны вносить авансовый платеж до того, как будет подана соответствующая налоговая декларация. Это требование вступит в силу для налоговых периодов, заканчивающихся после 1 апреля 2021 года.

Это изменение касается налоговых деклараций, подаваемых по следующим видам налогов:

- Налог с продаж/использования

- Налог с продаж на услуги

- Налог на питание

- Акциз на аренду помещений

- Розничные налоги на марихуану

Для получения дополнительной информации о новых требованиях к авансовым платежам посетите:

- Требования к авансовым платежам

- Новое требование об авансовом платеже для поставщиков и операторов в G.L. c. 62С, § 16

TIR 21-4: Налоговые положения в бюджете на 2021 финансовый год

Часто задаваемые вопросы Обзор

Ниже приведены некоторые часто задаваемые вопросы об общем применении этих требований, в том числе о том, как зарегистрироваться в качестве продавца в штате Массачусетс, уплачивать налоги и подавать декларации в электронном виде. Обратите внимание, что удаленным продавцам и торговым площадкам, возможно, придется взимать налоги в течение последнего квартала 2019 года, а также за календарные годы, начинающиеся 1 января 2020 года или позже. Учтите также, что DOR может время от времени обновлять эти часто задаваемые вопросы. Для получения дополнительной информации об этих требованиях см. 830 CMR 64H.1.9.: Удаленные розничные продавцы и фасилитаторы торговых площадок. Чтобы получать уведомления о будущих разработках DOR, вы можете получать обновления от DOR.

Обратите внимание, что удаленным продавцам и торговым площадкам, возможно, придется взимать налоги в течение последнего квартала 2019 года, а также за календарные годы, начинающиеся 1 января 2020 года или позже. Учтите также, что DOR может время от времени обновлять эти часто задаваемые вопросы. Для получения дополнительной информации об этих требованиях см. 830 CMR 64H.1.9.: Удаленные розничные продавцы и фасилитаторы торговых площадок. Чтобы получать уведомления о будущих разработках DOR, вы можете получать обновления от DOR.

Удаленные продавцы

Кто является удаленным продавцом?

Удаленный продавец — это, как правило, продавец, не имеющий физического присутствия в Массачусетсе, который продает материальное личное имущество или услуги штату. Торговая площадка, у которой нет физического присутствия в Массачусетсе, но которая способствует или осуществляет прямые продажи в Массачусетсе, также является удаленным продавцом.

Чем удаленный продавец отличается от продавца в штате?

В отличие от удаленных продавцов, продавцы в штате физически присутствуют в Массачусетсе, например, магазины в штате, сотрудники, инвентарь или представители.

Каковы обязательства удаленных продавцов по налогу с продаж/использования?

Если продажи удаленного продавца в штате Массачусетс в предыдущем или текущем календарном году превышают 100 000 долларов США, он должен зарегистрироваться в качестве продавца, собирать налог со своих продаж в штате Массачусетс и перечислять налог в DOR.

Торговая площадка

Что такое рынок?

Торговая площадка, также известная как посредник рынка, представляет собой бизнес, который предоставляет электронный или физический форум, такой как магазин, магазин, интернет-сайт или специальное программное приложение, где предприятия продают материальное личное имущество или услуги. Торговые площадки занимаются одним или несколькими из следующих видов деятельности:

Торговые площадки занимаются одним или несколькими из следующих видов деятельности:

- Заключение договоров с продавцами для облегчения продажи товаров продавцов покупателям;

- Обеспечение возможности передачи или передачи предложения или акцепта между покупателями и продавцами; или

- Заключение договоров со сторонними коммерческими организациями, которые взимают оплату с покупателей и передают платеж продавцу.

Предприятие, предоставляющее только услуги по обработке платежей или рекламные услуги, включая выставление на продажу товаров, не считается торговой площадкой. Торговая площадка также может продавать материальное личное имущество или услуги от своего имени, а не от имени продавцов торговой площадки.

В зависимости от характера своего присутствия в Массачусетсе торговая площадка может быть либо удаленным продавцом, либо продавцом в штате (то есть физически присутствующим) в отношении этих прямых продаж в Массачусетсе.

Кто является продавцом на торговой площадке?

Продавец на торговой площадке — это бизнес, продающий материальное личное имущество или услуги через торговую площадку. В зависимости от характера своего присутствия в Массачусетсе продавец на рынке может быть удаленным продавцом или продавцом в штате (т. Е. Физически присутствующим) в отношении своих продаж в Массачусетсе.

В зависимости от характера своего присутствия в Массачусетсе продавец на рынке может быть удаленным продавцом или продавцом в штате (т. Е. Физически присутствующим) в отношении своих продаж в Массачусетсе.

Каковы налоговые обязательства торговой площадки?

Если торговая площадка является удаленным продавцом, она должна зарегистрироваться в качестве продавца и собирать и перечислять налог с продаж и использования со всех своих упрощенных продаж в Массачусетсе и прямых продаж в Массачусетсе, когда общая сумма всех таких продаж превышает 100 000 долларов США в календарном году. .

Если торговая площадка физически присутствует, она должна взимать налог со всех своих прямых продаж в Массачусетсе, независимо от объема. Тем не менее, торговая площадка будет обязана собирать и перечислять налог только в отношении своих продаж в Массачусетсе, осуществляемых через упрощенную систему, когда эти продажи в сочетании с его прямыми продажами в Массачусетсе (если таковые имеются) превышают 100 000 долларов США.

Применяются ли правила торговой площадки к упрощенным продажам программного обеспечения, включая подписки на программное обеспечение?

Да. Продажа программного обеспечения, в том числе настольных и мобильных приложений, облагается налогом как продажа материального личного имущества. Предприятия, которые способствуют продаже программного обеспечения, должны зарегистрироваться в качестве торговой площадки, а также собирать и перечислять налоги с этих продаж. Это требование распространяется также на предприятия, которые упрощают продажу подписки на использование программного обеспечения.

Применяются ли правила рынка к упрощенной аренде автомобилей?

DOR в настоящее время не требует от посредников рынка, которые облегчают аренду автомобилей, применять правила рынка к этой аренде, если продавцы рынка (т. е. лица, арендующие автомобили через посредника) зарегистрированы для сбора и перечислить налог.

Применяются ли правила рынка к упрощенным продажам, облагаемым налогом на питание?

Торговая площадка в настоящее время не включает бизнес, который способствует продаже еды. Такие предприятия не обязаны собирать и уплачивать налог с продаж блюд, если сами рестораны зарегистрированы для сбора и уплаты налога. Однако, если бизнес, который содействует продаже блюд, покупает блюда для перепродажи, бизнес должен предоставить ресторану свидетельство о перепродаже и взимать налог с продажи этих блюд; см. Директиву DOR 04-6. DOR может издавать дополнительные инструкции, касающиеся обязанностей предприятий, содействующих продаже блюд. Любые более поздние изменения, которые будут применять правила рынка к этим предприятиям, будут применяться DOR на перспективной основе.

Если вы являетесь рестораном, зарегистрированным для сбора и уплаты налогов, вы должны продолжать собирать и уплачивать налог с продаж ваших блюд, если только вы не принимаете свидетельство о перепродаже от предприятия, перепродающего блюда в соответствии с Директивой DOR 04-6.

Определение продаж в Массачусетсе и требуемой даты подачи

Что такое продажи в Массачусетсе?

Продажи в штате Массачусетс включают все продажи продавцом материального личного имущества или услуг, оказываемых в штате, включая продажи, освобожденные от налогов. В случае торговой площадки расчет включает продажи в Массачусетсе, которые осуществляются рынком, и прямые продажи в Массачусетсе, осуществляемые рынком (если таковые имеются).

Как удаленный продавец или торговая площадка определяет, есть ли у него обязательство по подаче заявок с 1 октября 2019 г. на короткий период с 1 октября по 31 декабря 2019 г.?

Удаленный продавец или торговая площадка должны суммировать свои продажи в Массачусетсе с 1 октября 2018 г. по 30 сентября 2019 г. и определить, превышают ли эти продажи 100 000 долларов США. Если это так, удаленный продавец или торговая площадка должны собирать и перечислять налог за короткий период с 1 октября по 31 декабря 2019 г. .

.

Как удаленный продавец или торговая площадка определяют, должны ли они начать сбор и перечисление налогов за календарный год (или неполный календарный год), начинающийся 1 января 2020 г. или после этой даты?

Удаленный продавец или торговая площадка должны суммировать свои продажи в Массачусетсе за предыдущий календарный год. Если эти продажи в Массачусетсе превысили 100 000 долларов США до 1 ноября предыдущего года, продавец или торговая площадка должны начать сбор и перевод денег с 1 января. Если эти продажи в Массачусетсе превысили 100 000 долларов США после 1 ноября того же года, продавец или торговая площадка должны начать сбор и перевод денежных средств с 1 st день 1 st месяца, начинающегося через два месяца после месяца, в котором был превышен порог в 100 000 долларов США.

Удаленный продавец или торговая площадка также должны отслеживать свои продажи в Массачусетсе в течение текущего календарного года. Если эти продажи в Массачусетсе превышают 100 000 долларов США в течение календарного года, продавец или торговая площадка должны начать сбор и перевод денег с 1 st числа 1 st месяца, начиная через два месяца после месяца, в котором был превышен порог в 100 000 долларов США. .

Если эти продажи в Массачусетсе превышают 100 000 долларов США в течение календарного года, продавец или торговая площадка должны начать сбор и перевод денег с 1 st числа 1 st месяца, начиная через два месяца после месяца, в котором был превышен порог в 100 000 долларов США. .

Существует ли требование, чтобы удаленный продавец или удаленная торговая площадка имели определенное количество транзакций в Массачусетсе, прежде чем подпадать под действие требования о сборе платежей?

Нет, удаленные продавцы или удаленные торговые площадки должны взимать налог со своих продаж в Массачусетсе, когда их продажи в Массачусетсе превышают 100 000 долларов США за календарный год, как указано выше, независимо от количества их транзакций в Массачусетсе.

Когда торговая площадка взимает налог с продажи в штате Массачусетс от имени продавца на торговой площадке, засчитывается ли эта продажа в счет порога продавца в размере 100 000 долларов США?

Нет, только прямые продажи в Массачусетсе, совершенные продавцом на торговой площадке, учитываются при расчете порога в 100 000 долларов США для такого продавца.

Другие требования торговой площадки

Какую информацию торговая площадка должна сообщать продавцу торговой площадки?

Торговая площадка, которая обязана взимать налог со своих упрощенных продаж, должна проинформировать продавцов торговой площадки, которые продают через торговую площадку, об этом требовании по сбору до того, как она начнет взимать налог. В целях передачи этой информации торговая площадка должна предоставить или иным разумным образом предоставить этим продавцам свидетельство о взимании платы с торговой площадки (см. образец), в котором указано, что она будет взимать и перечислять налоги от имени продавцов с определенной даты. Торговые площадки получат этот сертификат о сборе средств на торговой площадке, форма ST-16, от DOR после регистрации в качестве торговой площадки.

Несут ли продавцы на торговой площадке уплату налога на свои продажи в Массачусетсе, когда эти продажи осуществляются через торговую площадку?

Торговые продавцы, как правило, не несут ответственности за уплату налога на свои продажи в штате Массачусетс, организованные рынком, если рынок собирает и уплачивает налог с таких продаж. В целях обеспечения такого обращения продавец торговой площадки должен добросовестно с помощью электронных средств связи или иным образом получить от торговой площадки свидетельство о взимании налога с торговой площадки, в котором будет указано, что торговая площадка будет взимать и перечислять такой налог.

В целях обеспечения такого обращения продавец торговой площадки должен добросовестно с помощью электронных средств связи или иным образом получить от торговой площадки свидетельство о взимании налога с торговой площадки, в котором будет указано, что торговая площадка будет взимать и перечислять такой налог.

Существует ли процедура отказа, посредством которой продавец на торговой площадке может запросить удаление из требований торговой площадки, поскольку они применялись бы в противном случае?

Да, в некоторых случаях продавец на торговой площадке может запросить освобождение от налогов, при этом налог будет перечислять продавец на торговой площадке, а не торговая площадка. Отказ продавца на торговой площадке может быть запрошен только продавцами, которые занимаются продажей телекоммуникационных услуг.

Лицо, запрашивающее отказ продавца, должно доказать DOR, что сбор и перечисление налога не будет поставлено под угрозу. Кроме того, запрос об отказе от продавца на торговой площадке требует, чтобы затронутая торговая площадка была заблаговременно уведомлена.

Запросы или запросы об отказе от прав можно направить в DOR по адресу [email protected]. Для получения дополнительной информации о процессе отказа см. 830 CMR 64H.1.9(6).

Если продавец продает товар на торговой площадке и дает указание своему поставщику доставить товар покупателю из Массачусетса, какую документацию продавец может предоставить грузоотправителю, чтобы продемонстрировать, что при доставке налог не взимается отгрузка? (Добавлено: 10.06.22)

Продавец может предъявить курьеру сертификат о сборе на торговой площадке, форма ST-16. Следовательно, грузоотправителю не нужно будет взимать налог с продавца.

Существует ли процедура отказа, посредством которой торговая площадка может запросить удаление из требований торговой площадки, поскольку они применялись бы в противном случае?

Да, в некоторых случаях торговая площадка может запросить отказ, при этом торговая площадка будет взимать налог от имени продавцов на торговой площадке и предоставлять налог продавцам для перевода.

В этом случае лицо, подающее запрос на освобождение от уплаты налогов, должно предоставить DOR подтверждение того, что сбор и перечисление налога не будет поставлено под угрозу. Кроме того, запрос об отказе от торговой площадки требует одобрения соответствующего продавца торговой площадки.

Запросы или запросы об отказе от прав можно направить в DOR по адресу [email protected]. Для получения дополнительной информации о процессе отказа см. 830 CMR 64H.1.9(6).

Информация о регистрации и подаче документов

Как удаленные продавцы и торговые площадки регистрируются в качестве продавцов в Массачусетсе?

Удаленные продавцы и торговые площадки, которые еще не зарегистрированы в качестве поставщиков в штате Массачусетс, должны зарегистрироваться онлайн с помощью MassTaxConnect.

Как удаленные продавцы и торговые площадки оформляют возвраты и осуществляют платежи?

После регистрации удаленные продавцы и торговые площадки должны подавать декларации и производить платежи через MassTaxConnect.

Как часто удаленные продавцы и торговые площадки должны подавать декларации и платить налоги?

Удаленные продавцы и торговые площадки обязаны ежемесячно подавать налоговые декларации штата Массачусетс о продажах и использовании. Возврат должен быть произведен не позднее 30 th день, следующий за месяцем, представленным в отчете. Уплата налога производится при каждой декларации.

Начиная с апреля 2021 года, в бюджете на 21 финансовый год предусмотрено положение, согласно которому налогоплательщики с совокупным налоговым обязательством более 150 000 долларов США в предыдущем году должны будут вносить авансовые платежи.

Чтобы узнать больше, посетите

- Новый срок подачи налоговых деклараций по продажам и использованию

- Новое требование об авансовом платеже для поставщиков и операторов в G.L. c. 62С, § 16В

Если я являюсь иностранным (не американским) юридическим лицом, как мне зарегистрироваться в качестве удаленного розничного продавца или координатора торговой площадки?

Если вы являетесь иностранным (не американским) юридическим лицом, которому Налоговая служба (www.

Правила балансовой стоимости не применяются.

Правила балансовой стоимости не применяются.

Начисление процентов не является дискреционным, и Департамент доходов не имеет полномочий уменьшать проценты, начисленные на неуплаченный или просроченный налог.

Начисление процентов не является дискреционным, и Департамент доходов не имеет полномочий уменьшать проценты, начисленные на неуплаченный или просроченный налог.