Ответы ФНС на вопросы по переходу на онлайн-кассы с 2017 года. Информация в чеке ккм с 2018 года

Содержание кассового чека | juridicheskii.ru

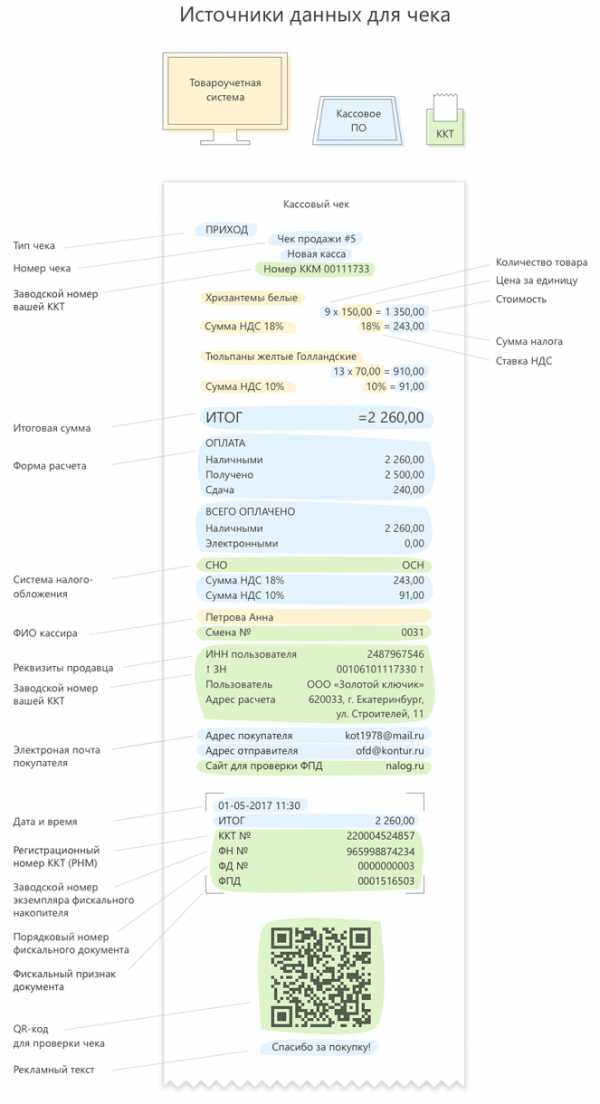

Образец чека онлайн-кассы

Перечень того, что должно быть в чеке онлайн-кассы, приводится законом № 54-ФЗ, датируемым 22.05.2003 г. По обновленным правилам покупателям следует выдавать не только бумажные, но и рассылать электронные их варианты на персональные адреса e-mail. Чтобы работать по измененным правилам, необходимо обеспечить подключение ККТ к интернету.

Образец онлайн-кассы предполагает наличие не только более двух десятков обязательных реквизитов, но и ежедневную передачу сведений о выручке по чекам в ИФНС.

Кассовый чек ККМ, расшифровка, перечень реквизитов

Заголовок чека печатается каждый раз один и тот же вплоть до его перепрограммирования, которое возможно только после закрытия смены. В заголовке чека обязательно должно быть запрограммированное в ККМ наименование организации.

Также по желанию владельца ККМ в заголовке или в окончании может быть дополнительная информация о предприятии, например телефон, логотип.

Заканчивается тело чека блоком данных фискального накопителя.

В этом блоке указываются регистрационный номер ККТ, номер фискального накопителя, номер фискального документа, номер фискального признака. В окончании чека выводится QR-код, с помощью которого можно проверить чек на сайте налоговой инспекции. Дополнительная информация и нефискальные документы, например купоны, могут распечатываться как после кассового чека, так и перед ним.

Как быть с названием товаров (работ, услуг) в кассовом чеке

Обновленная редакция Закона о ККТ содержит требование об указании в кассовом наименования товаров (работ, услуг).

Печатать этот реквизит в чеке обязательно с 01.07.2018 или с момента перехода на онлайн-кассу, если это произошло ранее указанного срока.

Однако для некоторых ИП предусмотрены иные сроки.

— С какой даты вводится требование об указании в кассовом чеке наименования товаров (работ, услуг)? Правильно мы понимаем, что наименования товаров должны быть указаны в чеках, выдаваемых не только онлайн-кассами, но и автономной ККТ нового образца? — Требование к указанию в кассовом чеке наименования товаров (работ, услуг) действует только в отношении нового порядка применения контрольно-кассовой техники, а значит, эта обязанность возникает у владельцев онлайн-ККТ с момента регистрации таких касс.

Но и для пользователей, применяющих автономную ККТ, никаких исключений нет.

Содержание кассового чека ККМ Штрих-М-ФР-К

Заголовок кассового чека – информация, печатаемая на чековой ленте. Она расположена в верхней части документа перед основным текстом.

Каждый заголовок содержит поля, необходимые для идентификации печатаемого документа.

Первые одиннадцать строк заголовка могут быть запрограммированы – это клише (см.

Таблицу 4 в разделе «Программирование ККМ», ряды 4.

14). В фиксированную часть заголовка входят заводской номер, идентификационный номер налогоплательщика, сквозной номер документа, дата и время формирования документа, получаемые с помощью часов‐календаря ФП, реквизиты оператора, а также тип документа и номер. Фискальный документ – документ, содержащий фискальные данные.

Обязательные реквизиты кассового чека и БСО с 2018 года

Недавно принятые изменения в правилах применения контрольно-кассовой техники влекут за собой и дополнительные требования к кассовым чекам и бланкам строгой отчетности.

Это логично, поскольку появилось новое звено в цепочке взаимодействия между предпринимателями и налоговой – оператор фискальных данных.

Поэтому данные ОФД, к которому подключен продавец-пользователь онлайн-кассы, включены в обязательные реквизиты бсо и кассового чека с 2018 года .

Что должно быть в чеке новой он-лайн кассы?

Закон о введении он-лайн касс вызывает много вопросов.

В этой статье я постараюсь ответить на два из них: какие обязательные реквизиты должны быть на кассовом чеке новой ККТ, и с какого срока станет обязательным указание наименования товара или услуги в чеке?

Закон не устанавливает единой, унифицированной формы кассового чека для всех продавцов.

Поэтому кассовый чек, полученный в гипермаркете, очень сильно отличается от кассового чека, который вам выдадут на автозаправке или при оплате квитанций за коммунальные услуги. Но и общее у этих чеков, конечно, есть.

Кассовый чек в деятельности индивидуального предпринимателя

Принимая платежи наличными либо безналичную оплату банковской картой, предприниматель обязан использовать ККТ. Это значит, что в момент внесения оплаты за товар или услугу продавец должен выдать покупателю правильно оформленный кассовый чек (КЧ). Но, к некоторым категориям предпринимателей, это правило не относится.

Это первичный документ, напечатанный на бумажном носителе при помощи ККТ.

juridicheskii.ru

Как работать с наличными денежными средствами в 2018 году

Поправки 2018 года, внесенные в налоговое законодательство, коснулись главного требования по работе с наличкой – фискализации.

Если предприниматель использует наличность не только для выдачи средств в подотчет, но и принимает оплату за товары, услуги и работы наличными средствами и (или) пластиковой карточкой, то он должен иметь кассовую машину (ККМ).

Существует два вида кассовых машин:

- контрольно-кассовые машины (ККМ) обычные

- контрольно-кассовые машины с функцией фиксации и (или) передачи данных (ККМ с ФПД)

В чем отличие?

Кассовые машины, которыми все предприниматели пользовались до недавних пор, внутри оснащены фискальной памятью, которая записывает итоговые суммы всех чеков, пробитых за смену. Такие же данные предприниматель указывает в книге учета наличных денег и отражает приход в кассовой книге. При проверке, считываются данные из фискальной памяти и сравниваются с показателями, которые записаны в кассовой книге. При совпадении данных к предпринимателю вопросов со стороны проверяющих органов не возникает.

Недавно внедренные ККМ работают по другому принципу. Они, как сотовые телефоны, имеют в своей конструкции передающее устройство, модем. При помощи данного модема, вся информация о каждом пробитом чеке, сразу передается на сервер оператора фискальных данных, где её может просмотреть проверяющий.

Такие аппараты именуются контрольно-кассовыми машинами с функцией фиксации и (или) передачи данных (ККМ с ФПД).

Продавцы различных видов топлива (бензин, дизель) и алкоголя уже установили кассовые машины с функцией фиксации и передачи данных с 1 июля 2015 года.

А вот, салоны красоты и парикмахерские, гостиницы и рестораны смогли оценить преимущества ККМ с ФПД с 01 января 2016 года.

Также законодательство обязало поставить ККМ с функцией фиксации и (или) передачи данных предпринимателей, осуществляющих оптовую торговлю лесоматериалами, строительными материалами и сантехническим оборудованием, металлическими изделиями, водопроводным и отопительным оборудованием и инвентарем.

Не обошли стороной и розничную торговлю компьютерами, периферийным оборудованием и программным обеспечением, аудио- и видеотехникой, электробытовыми приборами.

Вспомнили и предпринимателей торгующих мебелью в розницу, осветительным оборудованием и прочими бытовыми принадлежностями. Список пополнили также услуги по доставке продуктов питания и показ кинофильмов.

На сегодняшний день, перечень тех, кто обязан при осуществлении денежных расчетов применять ККМ с ФПД, НЕ ИЗМЕНИЛСЯ.

Если вы предприниматель, который принимает наличные платежи, помните о том, что при применении контрольно-кассовых машин:- осуществляется постановка ККМ на учет до начала деятельности, связанной с денежными расчетами по месту использования ККМ;

- Имейте ввиду, что постановке подлежат технически исправные контрольно-кассовые машины, модели которых включены в государственный реестр.

- осуществляется выдача чека ККМ или товарного чека (в случае отсутствия электроэнергии или неисправности контрольно-кассовой машины) на сумму, уплаченную за товар, работу, услугу покупателю;

- заполняется книгу учета наличных денег;

- при завершении смены выполняется процедура "конец смены" путем снятия сменного отчета (Z-отчет) согласно техническим требованиям изготовителя модели ККМ.

- Для контрольно-кассовых машин период смены не должен превышать двадцать четыре часа.

Обратите внимание, на тот факт, что в местах отсутствия сети телекоммуникаций общего пользования подлежат постановке на учет в налоговых органах контрольно-кассовые машины без функции передачи данных. Информация о таких административно-территориальных единицах размещена на интернет-ресурсе КГД МФ РК.

Что ждет предпринимателей в будущем?

Индивидуальные предприниматели, торгующие на базарах через киоски, палатки и лотки и работающие на упрощенном режиме, обязаны будут применять ККМ с 2019 года.

С 01 января 2020 года не применять ККМ при осуществлении денежных расчетов смогут только:

- физические лица;

- адвокаты и медиаторы;

- оказания услуг населению по перевозкам в общественном городском транспорте с выдачей билетов

- Национальный Банк Республики Казахстан;

- банки второго уровня.

Таким образом, в скором будущем почти все будут применять ККМ не зависимо от вида деятельности и режима налогообложения.

Управление государственных доходов по г.Балхаш

Источник: ДГД по Карагандинской области.

pro1c.kz

Ответы ФНС на вопросы по переходу на онлайн-кассы с 2017 года

Да, необходимо будет пересмотреть программу. Работа с производителями ККТ идет достаточно давно. Должны быть переработаны и программы обеспечения работы ККТ.

Какую технику следует применять для печати бланков строгой отчетности?

Бланки строгой отчетности должны печататься с использованием автоматизированной системы для БСО. Сама эта автоматизированная система представляет собой также ККТ. При этом наименование документа, выдаваемом покупателю, в данном случае будет – «Бланк строгой отчетности».

На текущий момент на сайте налоговой службы представлены те модели, которые уже включены в реестр ККТ. В указанном реестре содержатся также сведения о возможности использования контрольно-кассовой техники только в качестве автоматизированной системы для бланков строгой отчетности.

Каков срок действия фискального накопителя?

Требования к фискальному накопителю изложены в новой статье 4.1 Федерального закона № 54-ФЗ. Срок действия – не менее 36 месяцев со дня регистрации ККТ в налоговых органах установлен для тех, кто оказывает услуги, применяет УСН, ЕСХН, патентную систему налогообложения, ЕНВД, и передает данные в ФНС. Не подпадают под эту норму организации и ИП, осуществляющие торговлю подакцизными товарами.

Срок действия не менее 13 месяцев установлен для тех, кто, например, совмещает перечисленные налоговые режимы с общей системой налогообложения; если деятельность носит временный (сезонный) характер, или если кассы работают в автономном режиме, то есть данные в ФНС не передаются.

Могут ли операторы фискальных данных зарегистрироваться после 01.07.2017? Сколько их всего будет?

Эти организации не регистрируются, а получают от ФНС разрешение на обработку фискальных данных. Оператором можно стать уже сегодня, необходимо подать заявление в ФНС России с приложением соответствующий копий документов, а также соответствовать требованиям статьи 4.5 Федерального закона № 54-ФЗ.

Сегодня по России зарегистрировано порядка 2,5 млн единиц ККТ. Если говорить о «живой» технике, то порядка 1-1,5 млн. Такой объем информации необходимо будет обрабатывать оператору фискальных данных. Соответственно, его программное обеспечение должно позволять обрабатывать такие объемы данных в режиме 24х7.

Упростится ли порядок снятия кассы с учета?

Здесь надо разделять кассы, работающие по старому и новому порядку. Кассы, зарегистрированные до 01.02.2017, будут сниматься с учета так, как снимались ранее (по старому порядку) до 01.07.2017 (п. 3 ст. 7 Закона № 290-ФЗ). То есть нужно будет снять показания фискальной памяти, заполнить формы, прийти в налоговый орган, подать заявление, получить карточку с отметкой о снятии.

В новом порядке все проще – можно использовать кабинет ККТ в личном кабинете налогоплательщика на сайте ФНС. Порядок регистрации, перерегистрации и снятия с регистрационного учета контрольно-кассовой техники описан в новой статье 4.2 Закона № 54-ФЗ (в ред. Закона № 290-ФЗ)

Каков порядок авторизации на сайте ФНС в личном кабинете?

Кабинет ККТ встроен в функционал личного кабинета налогоплательщика юридического лица и личного кабинета налогоплательщика индивидуального предпринимателя. Это сделано для удобства. Порядок авторизации в личном кабинете налогоплательщика юридического лица и личном кабинете налогоплательщика индивидуального предпринимателя описан на сайте ФНС России.

Сохранится ли регистрация касс налогоплательщика непосредственно в ФНС?

Да, сохранится. При этом, дополнительно сообщается, что Федеральным законом № 54-ФЗ предусмотрен также и другой способ регистрации ККТ – через кабинет ККТ, что значительно сокращает время, затрачиваемое на регистрацию ККТ.

Что делать, если еще нет списка регионов с плохой связью для регистрации автономного режима?

Передача данных в ФНС предусматривает наличие сети связи. Но не во всех местностях такая сеть имеется. Министерство связи и массовых коммуникаций РФ определяет критерии, по которым субъекты своим нормативным актом определят, где сеть связи есть, а где нет. На данный момент Минкомсвязи разрабатывает проект приказа. В качестве критерия, который определяет, имеется связь или нет, указана численность населения (не менее 10 тыс. чел.). Это еще не утвержденный документ, он проходит обсуждение.

Если конструкция останется такой, то субъекту необходимо будет определить, где у него нет связи. После утверждения Минкомсвязи документа, до 01.02.2017 регионы должны издать указы, в каких местностях отсутствует связь. До 01.02.2017 предусмотрено добровольное подключение к оператору фискальных данных. Можно купить кассу уже сейчас, зарегистрировать, но не подключать к ОФД.

Если чеки не передались в ОФД, будет ли ответственность на налогоплательщике?

Новая редакция Федерального закона № 54-ФЗ (п. 6 ст. 1.2) четко определяет: пользователь обязан обеспечить передачу фискальных данных в налоговый орган через оператора. До 01.02.2017 ответственность за нарушение порядка применения ККТ, соответствующей Федеральному закону № 54-ФЗ (в новой редакции), не предусмотрена.

Дополнительно сообщается, что при непередаче чека эта информация отображается в отчетах, которые формирует ККТ. То есть кассир увидит, что часть чеков не ушла в ОФД. В случае если с момента формирования фискального признака для фискального документа не будет получено подтверждение оператора в течение 30 дней (касса будет в режиме передачи), то ККТ блокируется.

Когда ККТ будет блокироваться – через 72 часа или через 30 суток?

ККТ работает по тем параметрам, которые настроены в ней. И если связь отсутствует, все данные сохраняются в фискальном накопителе в течение 30 календарных дней (п. 4 ст. 4.1 Закона № 54-ФЗ в ред. Закона № 290-ФЗ). Через 30 суток ККТ заблокируется.

Как быть с резервными кассами, которые работают время от времени? Они заблокируются?

Порядок применения резервных ККТ в Федеральном законе № 54-ФЗ не предусмотрен. Вместе с тем, следует отметить следующее. Если организация приобрела ККТ и зарегистрировала ее, то у этой ККТ формируется отчет о регистрации. С этого момента, если он не отправлен в ФНС, начинают идти 30 календарных дней. Но если этот отчет был отправлен, то ККТ не заблокируется. Здесь надо понимать, что идет другой срок – срок действия ключа фискального признака, содержащегося в фискальном накопителе. Получается, что в случае с резервными кассами более правильно, если у вас включен личный кабинет ККТ, и вы можете зарегистрировать кассу в любой момент, просто ее купить, но не активировать и не регистрировать. Она может находиться какое-то время просто без регистрации. В случае необходимости вы заходите в кабинет, регистрируете технику на тот адрес, по которому ее необходимо установить.

Каким образом можно организовать обмен информацией при отсутствии интернета?

Места отсутствия интернета определяются субъектами Российской Федерации. В таких местностях применяется ККТ, работающая в режиме, не предусматривающем передачу фискальных данных в налоговые органы в электронном виде через оператора фискальных данных.

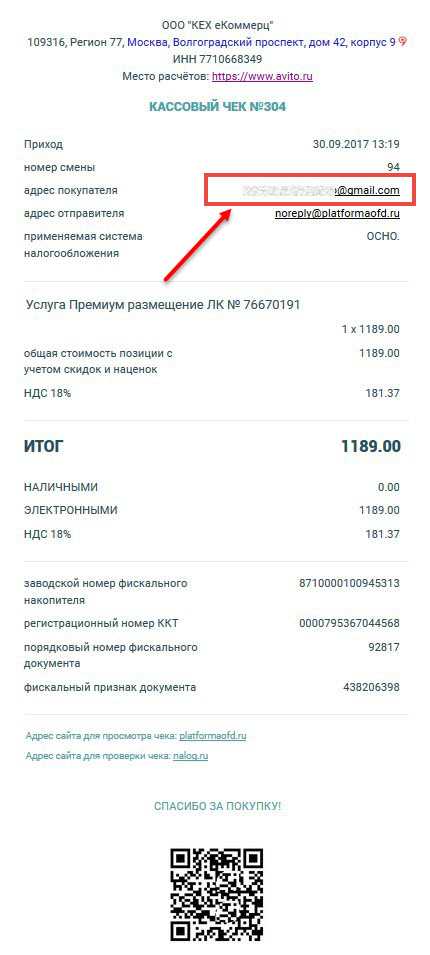

Как должна происходить выдача электронной версии чека покупателю?

Федеральным законом № 54-ФЗ предусмотрена передача покупателю электронного чеке на адрес электронной почты покупателя (клиента) при наличии технической возможности или на абонентский номер телефона (п. 1 ст. 4.7 Закона № 54-ФЗ в ред. Закона № 290-ФЗ). Покупатель должен заявить о желании получить электронный чек заранее. Если чек уже сформирован, у него есть возможность получить этот чек в электронном виде через мобильное приложение, которое разрабатывается ФНС. Это позволит получать чеки по реквизитам с бумажного носителя. На каждом чеке, кстати, будет QR-код (п. 1 ст. 4 Закона № 54-ФЗ в ред. Закона № 290-ФЗ).

Обязательно ли в чеке указывать наименование товара для каждой строки или можно наносить эту сумму целиком на весь чек?

Требования к кассовому чеку и бланку строгой отчетности изложены в новой статье 4.7 Закона № 54-ФЗ (в ред. Закона № 290-ФЗ). Наименование товара, его цена с учетом скидок и наценок, количество, стоимость с учетом скидок и наценок, НДС указывается для каждой позиции. При этом чек должен также содержать общую стоимость расчета.

ИП на ЕНВД имеет обособленное подразделение торговой точки. Должен ли иметь онлайн-кассы и с какой даты?

В данном случае обязанность по применению онлайн-кассы возникает с 01.07.2018.

Возможно ли онлайн-магазину работать с одной ККТ, при этом у него будет несколько пунктов обслуживания?

Есть норма, которая говорит о том, что ККТ после регистрации в налоговом органе применяется на месте осуществления расчета с покупателем (ст. 4.3 Закона № 54-ФЗ (в ред. Закона № 290-ФЗ)). В данном случае нужно на каждом пункте иметь ККТ.

Когда будет готов личный кабинет налогоплательщика для регистрации ККТ?

Кабинет ККТ интегрирован в личный кабинет налогоплательщика ЮЛ и личный кабинет налогоплательщика ИП.

Передается ли через оператора фискальных данных вид операции по чеку? Будут ли введены коды платежей?

Все, что отражается на чеке, передается в налоговые органы.

Как регистрировать резервную кассу, которая перемещается между магазинами?

Понятие «резервной кассы» не предусмотрено Федеральным законом № 54-ФЗ. Формально эта касса будет зарегистрирована с указанием конкретного адреса (места) установки (применения) ККТ, а при изменении адреса (места) установки (применения) ККТ (например, при установке в другом магазине) пользователь перерегистрирует ККТ через кабинет ККТ.

Или второй вариант – вы ее никак не регистрируете, а в случае необходимости ее использования регистрируете через кабинет.

Что делать, если нельзя подключить интернет по режиму безопасности?

По данному вопросу, скорее всего, будет разъяснение Минфина России. Если объект режимный, то, вероятнее, будет предоставлена возможность подключиться автономно. Думаю, что здесь будет работать касса в режиме без передачи данных.

Как быть с переносными кассами? Как регистрировать кассы у курьеров?

Если курьер получает деньги, то должен быть выдан контрольно-кассовый чек. Для таких разносных вещей будет установлена регистрация кассы по юридическому адресу организации и с пометкой, что касса работает в режиме разносной торговли.

Какие будут последствия, если открыли смену, но ни одного чека не пробили?

Последствий никаких не будет. Единственное, есть ограничение – вы должны закрыть смену не позднее 24 часов, и все. Это техническое ограничение.

С какого периода ИП, которые работают на УСН, но по бланкам строгой отчетности, должны применять технику нового образца?

Если это услуги, то с 01.07.2018.

Когда должны применять новую технику организации, осуществляющие сельскохозяйственную и фермерскую деятельность?

Если это не подпадает под те исключения, которые указаны в Законе № 54-ФЗ, - а это не подпадает, - они должны применять онлайн-кассы с 01.07.2017. В принципе, такие организации не имели исключений и в старом порядке применения ККТ.

В чем будет заключаться передача в ФНС наименования товара?

Пока отсутствуют единый справочник по наименованию товаров, товар будет передаваться так, как он отражается в учетной системе продавца. Здесь пока унификации не предусмотрено.

Правильно ли мы понимаем, что магазины будут очень сильно зависеть от интернет-провайдеров? Интернет сейчас достаточно монополизированная услуга. Зависимость от интернета позволит компаниям увеличить плату за пользование сетью. Если для крупных игроков это несущественно, то более мелкие ритейлеры будут вынуждены увеличивать цены. Вы прогнозировали такое развитие событий или будете ограничивать провайдеров в их аппетитах?

Наверное, можно сказать, что компания попадает в точно такую же зависимость от электричества, тепла и так далее. Если мы говорим о передаче данных из ККТ, такая передача может осуществляться по различным каналам связи, не только по проводным. Когда ФНС России рассматривала проект в целом, то туда закладывалась и стоимость передачи данных. Но такие моменты, как злонамеренное блокирование канала связи и подведение своего, являются форс-мажорными обстоятельствами. Если касса не подключена, и объект находится не в местности, удаленной от сетей связи, здесь появляется необходимость такой канал связи получить.

Что делать, если налогоплательщики сталкиваются с ситуацией, когда арендодатели блокируют канал связи и предлагают свой? Они могут куда-то обратиться?

ФНС не тот орган, который отвечает за отключение от связи. Для передачи данных вполне подойдет сотовая связь.

Если в одном магазине пять рабочих мест кассира, то должно быть пять касс?

Да, так и есть. Если кассир осуществляет расчеты, то у него должна быть ККТ.

Какой вид платежа нужно указать в чеке при продаже в кредит? В «Оплате» указывать наличный или безналичный расчет? Как оформлять оплату бонусом или сертификатом?

Ситуация не новая и возникла она до введения изменений в Закон № 54-ФЗ. Были судебные решения, были разъяснения по данному вопросу. При продаже подарочной карты пробивается чек, и при обмене на товар тоже получаем кассовый чек. Мы подумаем над тем, как учесть суммы и не провести дважды. Над вопросами, связанными с продажей товаров в кредит, оплатой бонусами, сертификатами также надо еще подумать. Пока применяем по старой схеме, как заведено в самой организации.

Сколько должны храниться данные отчетов, которые сформировались при замене фискального накопителя?

В соответствии с пунктом 4 статьи 4.1 Федерального закона от 22.05.2003 № 54-ФЗ в редакции Федерального закона от 03.07.2016 № 290-ФЗ реквизиты отчета о регистрации, отчета об изменении параметров регистрации, сформированного в связи с заменой фискального накопителя, а также отчета о закрытии фискального накопителя должны храниться в фискальном накопителе в течение срока его эксплуатации и в течение пяти лет со дня окончания срока его эксплуатации.

Собираемся переходить на онлайн-кассу. Что делать, если после того, как мы начнем с ней работать, будут установлены новые требования к ККТ? Нам придется опять менять кассу?

По новым правилам, если будут установлены дополнительные требования к контрольно-кассовой технике и (или) фискальному накопителю, то ККТ и фискальный накопитель, включенные в реестры, могут применяться организациями и предпринимателями, и не исключаются из реестров ККТ и фискальных накопителей в течение одного года со дня вступления в соответствующего нормативного правового акта. Если в течение этого срока ККТ и фискальные накопители не приведены в соответствие с вновь принятыми нормативными правовыми актами, то они исключаются из реестров (п. 8 ст. 1.2 Федерального закона от 22.05.2003 № 54-ФЗ в редакции Федерального закона от 03.07.2016 № 290-ФЗ).

БУХ.1С теперь в мессенджере Telegram! Присоединиться к каналу можно по ссылке: https://t.me/buhru (или набрать@buhru в строке поиска в Telegram).buh.ru

Применение «ККМ-онлайн» сейчас и с 2019 года

В соответствии с пунктом 1 статьи 167 Налогового кодекса, с 1 января 2018 года, на регистрационный учет в налоговых органах можно поставить только контрольно-кассовые машины с функцией фиксации и (или) передачи данных (ККМ с ФПД).

Регистрация обычных ККМ без функции передачи данных в 2018 году возможна только в местах отсутствия сети телекоммуникаций общего пользования. Информация об административно-территориальных единицах РК, на территории которых отсутствуют сети телекоммуникаций общего пользования, размещена на сайте КГД МФ РК (http://kgd.gov.kz/ru).

При этом ККМ без ФПД, зарегистрированные в налоговых органах до 1 января 2018 года, могут применяться до 2024 года.

С 1 января 2019 года предприниматели, осуществляющие деятельность в рамках специального налогового режима для субъектов малого бизнеса через нестационарные торговые объекты на территории открытых торговых рынков, обязаны применять ККМ, а с 2020 года обязанность по применению ККМ возникает также у налогоплательщиков, работающих по патенту.

Уклонение от применения ККМ лицами, которым законодательство РК предписывает данное требование в обязательном порядке, наказуемо.

Согласно части первой и второй статьи 284 КоАП РК, неприменение ККМ при осуществлении на территории РК денежных расчетов, производимых при торговых операциях, выполнении работ, оказании услуг посредством наличных денег, а также применение ККМ, являющейся неисправной или не состоящей на учете в органе государственных доходов по месту использования - влекут предупреждение.

Действия (бездействие), предусмотренные частью первой настоящей статьи, совершенные повторно в течение года после наложения административного взыскания, - влекут штраф:- на частных нотариусов, частных судебных исполнителей, субъектов малого предпринимательства в размере 15 МРП;

- на субъектов среднего предпринимательства - в размере 30 МРП;

- на субъектов крупного предпринимательства - в размере 50 МРП.

pro1c.kz

Наименование товара в чеке онлайн-кассы

Согласно 54-ФЗ, в чеке онлайн-кассы обязательно наименование товара. Хотя ИП на спецрежимах могут его не указывать до 2021 года. В статье рассмотрим требования к наименованию товаров и разберем случаи, когда его можно вообще не указывать.

Требования 54-ФЗ к номенклатуре в чеке (фискальном документе)

Обновление закона № 54-ФЗ «О применении ККТ» обязало ИП и организации устанавливать новые кассы, которые передают информацию в ФНС. Смена касс изменила и требования к реквизитам в документах.

Список обязательных реквизитов чека расширился с 7 позиций до 25. Одна из них — наименование товара или услуги. И если раньше компания могла просто указать в документах общую стоимость покупки, то теперь нужно перечислять все товары, за которые заплатил клиент.

Читайте также: Образец чека онлайн-кассы — как выглядит, требования и реквизитыКто не указывает наименование в чеке онлайн-касс

ИП на спецрежимах: ЕНВД, ПСН, УСН, ЕСХН — не указывают номенклатуру товара в чеке онлайн-кассы до 1 июля 2021 года. Исключение — ИП, торгующие подакцизной продукцией. Они указывают наименование товара сразу, как только купят кассу.

ИП и компании при получении аванса. Название товара или услуг не указывается, если на момент оплаты их объем нельзя точно определить. Например, при предоплате ремонта, когда полная стоимость работ неизвестна. Или если покупатель оставляет аванс за товар и неизвестно, сколько он потом купит.

Когда получаете аванс, в чеке укажите сумму предоплаты. Наименование и количество товара не указывайте. В номенклатуре чека ККТ указывается обобщенное название платежа с номером заказа.

В чеке коррекции также не нужно указывать название товара. А вот в чеке на возврат этот реквизит обязателен.

За день запрограммируем наименованияи научим работать с ККТ

Оставьте заявку и получите консультациюв течение 5 минут.

Требования к названию товара в чеке: в каком виде писать

В 54-ФЗ нет конкретных требований к наименованию услуги или товара в чеке онлайн-кассы. Единственное условие — по названию покупатель должен 100% отличить один товар от другого.

Но безопаснее всего писать название, которое определил производитель.

В письме от 4.08.17 Минфин советует для определения наименований использовать общероссийский классификатор продукции по видам экономической деятельности ОК 034-2014.

Но тут есть подводные камни.

Например, в классификаторе есть название «Сливочное мороженое». Если вы продаете несколько видов пломбира, нельзя для обоих указывать в чеке одно название. В наименовании придется уточнять производителя, сорт или другую информацию, которая поможет отличить мороженое друг от друга.

Иногда в классификаторе вообще нет названий для товаров. Например, вы продаете спиннеры, а в классификаторе есть только «Игры и игрушки». Написать в чеке общую категорию нельзя. В этом случае можете взять название из учета или первички.

Также можете брать названия из других источников:

- технический регламент Таможенного союза «Пищевая продукция в части ее маркировки» ТР ТС 022/2011;

- бухгалтерский справочник.

Чтобы упростить внесение товара в онлайн-кассу, налоговая планирует создать единый справочник товаров. В нем у каждого товара будет свой код номенклатуры. Но пока такого справочника нет.

В каком формате передается названия товара в налоговую

Название товара или услуги передается в ФНС в том виде, в котором отображается в системе кассира.

Новости от Минфина о названии товара в чеке

Популярные вопросы о названии товара в чеке

Я продаю товары оптом. Можно ли в чеке указать общую категорию «Продукты питания»?

В документе обязательно наименование товаров, их количество, цена за единицу и стоимость с учетом скидок и наценок. У каждого из товаров, который вы продаете, есть цена и количество, поэтому нельзя писать общее название «Продукты питания». Каждый товар нужно указывать в чеке отдельно.

Исключение — только если вам вносят предоплату и в этот момент вы еще не знаете, что и сколько купит клиент.

Мы продаем алкоголь на ЕНВД, можно ли не указывать наименование товара?

Нет. Если продаете алкоголь или другие акцизные товары, например, машинное масло, то в чеке обязательно название товара.

Как вводить наименование товара в онлайн-кассу

Подпишитесь на обновления в один клик.У нас много полезной информации.

online-kassa.ru

Утверждены Правила применения ККМ с 2018 года

Приказом министра финансов РК от 16 февраля 2018 года № 208 «О некоторых вопросах применения контрольно-кассовых машин» утверждены Правила применения контрольно-кассовых машин.

Приказ вводится в действие по истечении десяти календарных дней после дня его первого официального опубликования.

В целях настоящих Правил ответственное лицо налогоплательщика – налогоплательщик либо лицо, состоящее в трудовых отношениях с налогоплательщиком или действующее от его имени на основании доверенности, договора или ином законном основании, осуществляющее денежные расчеты с покупателем (клиентом) с применением контрольно-кассовой машины и отвечающее за ее работу.

Применение контрольно-кассовых машин включает в себя:

-

постановку контрольно-кассовой машины на учет;

-

внесение изменений в регистрационные данные;

-

снятие контрольно-кассовой машины с учета;

-

эксплуатацию контрольно-кассовых машин.

Постановка контрольно-кассовой машины на учет в органах государственных доходов

На территории Республики Казахстан денежные расчеты производятся с обязательным применением контрольно-кассовых машин, за исключением случаев установленных пунктом 2 статьи 166 Налогового кодекса.

Контрольно-кассовые машины подлежат постановке на учет в налоговых органах по месту использования, за исключением случаев установленных настоящим пунктом.

В органах государственных доходов по месту нахождения налогоплательщиков подлежат постановке на учет контрольно-кассовые машины:

1) используемые при осуществлении деятельности через нестационарные или иные передвижные (мобильные) объекты;

2) являющиеся банковскими компьютерными системами, в том числе банковскими компьютерными системами, которыми оснащены терминалы оплаты услуг.

При постановке на учет контрольно-кассовой машины, являющейся аппаратно-программным комплексом, налогоплательщик представляет в орган государственных доходов по месту своего нахождения документы, указанные в пункте 3 статьи 167 Налогового кодекса.

Должностное лицо органа государственных доходов при постановке на учет контрольно-кассовой машины без функции передачи данных, за исключением аппаратно-программных комплексов:

1) проверяет соответствие сведений, указанных в налоговом заявление о постановке контрольно-кассовой машины на учет в налоговом органе (далее – Налоговое заявление), представленным документам;

2) сверяет заводской номер контрольно-кассовой машины, указанный на маркировочной табличке, с номером, указанным в налоговом заявлении;

3) проверяет правильность оформления книги учета наличных денег и книги товарных чеков;

4) устанавливает фискальный режим работы контрольно-кассовой машины;

5) устанавливает пломбу органа государственных доходов на корпус контрольно-кассовой машины с блоком фискальной памяти;

6) оформляет регистрационную карточку контрольно-кассовой машины;

7) заверяет регистрационную карточку контрольно-кассовой машины, книги учета наличных денег и товарных чеков личной подписью и печатью, предусмотренной для их заверения;

8) проверяет соответствие модели контрольно-кассовой машины с моделями, внесенными в государственный реестр;

9) возвращает налогоплательщику:

контрольно-кассовую машину с блоком фискальной памяти с установленным фискальным режимом работы и пломбой органа государственных доходов;

заверенные книги учета наличных денег и товарных чеков;

10) выдает налогоплательщику регистрационную карточку контрольно-кассовой машины.

Должностное лицо органа государственных доходов при постановке на учет контрольно-кассовой машины с функцией фиксации и (или) передачи данных, за исключением аппаратно-программных комплексов:

1) проверяет соответствие сведений, указанных в Налоговом заявлении, представленным документам;

2) сверяет заводской номер контрольно-кассовой машины, указанный на маркировочной табличке, с номером, указанным в Налоговом заявлении;

3) проверяет правильность оформления книги товарных чеков;

4) оформляет регистрационную карточку контрольно-кассовой машины; 5) заверяет регистрационную карточку контрольно-кассовой машины и книгу товарных чеков личной подписью и печатью, предусмотренной для их заверения;

5) проверяет соответствие модели контрольно-кассовой машины с моделями, внесенными в государственный реестр;

6) возвращает налогоплательщику:

контрольно-кассовую машину с функцией фиксации и (или) передачи данных;

заверенную книгу товарных чеков;

8) выдает налогоплательщику регистрационную карточку контрольно-кассовой машины.

При постановке на учет контрольно-кассовой машины, являющейся аппаратно-программным комплексом, – должностное лицо органа государственных доходов осуществляет следующие действия:

1) проверяет соответствие сведений, указанных в Налоговом заявлении, представленным документам;

2) устанавливает фискальный режим работы аппаратно-программного комплекса;

3) оформляет регистрационную карточку контрольно-кассовой машины;

4) заверяет регистрационную карточку контрольно-кассовой машины личной подписью и печатью, предусмотренной для заверения;

5) проверяет соответствие модели контрольно-кассовой машины с моделями, внесенными в государственный реестр;

6) выдает налогоплательщику регистрационную карточку контрольно-кассовой машины.

Регистрационная карточка контрольно-кассовой машины выдается налогоплательщику при постановке контрольно-кассовой машины на учет в органах государственных доходов, хранится в течение всего срока эксплуатации контрольно-кассовой машины и предъявляется по требованию должностного лица органов государственных доходов.

Внесение изменений в регистрационные данные контрольно-кассовой машины

Налогоплательщиком в течение пяти рабочих дней со дня возникновения изменений, указанных в регистрационной карточке контрольно-кассовой машины, в орган государственных доходов представляются документы, указанные в пункте 1 статьи 168 Налогового кодекса.

Должностное лицо органа государственных доходов в течение трех рабочих дней со дня приема Налогового заявления производит изменение регистрационных данных в части изменения наименования налогоплательщика и (или) места использования контрольно-кассовой машины, оформляет и выдает налогоплательщику регистрационную карточку контрольно-кассовой машины с измененными регистрационными данными.

Снятие контрольно-кассовой машины с учета в органах государственных доходов

Должностное лицо органа государственных доходов при снятии с учета контрольно-кассовой машины без функции передачи данных, за исключением аппаратно-программных комплексов:

1) снимает фискальный отчет;

2) проводит камеральный контроль и сопоставление данных книги учета наличных денег с показаниями фискального отчета и данными книги товарных чеков;

3) делает запись о закрытии книги учета наличных денег и книги товарных чеков;

4) производит снятие пломбы органа государственных доходов с корпуса контрольно-кассовой машины с блоком фискальной памяти;

5) возвращает налогоплательщику:

контрольно-кассовую машину;

книги учета наличных денег и товарных чеков;

регистрационную карточку с отметкой о снятии с учета контрольно-кассовой машины.

Должностное лицо органа государственных доходов при снятии с учета контрольно-кассовой машины с функцией фиксации и (или) передачи данных, за исключением аппаратно-программных комплексов:

1) снимает фискальный отчет;

2) делает запись о закрытии книги товарных чеков;

3) возвращает налогоплательщику:

контрольно-кассовую машину;

книгу товарных чеков;

регистрационную карточку с отметкой о снятии с учета контрольно-кассовой машины.

При снятии с учета контрольно-кассовой машины, являющейся аппаратно-программным комплексом, должностное лицо органа государственных доходов снимает фискальный отчет и возвращает налогоплательщику регистрационную карточку с отметкой о снятии с учета контрольно-кассовой машины.

Снятие фискального отчета

Фискальные отчеты снимаются органами государственных доходов в случаях:

1) проведения налоговых проверок;

2) замены блока фискальной памяти;

3) снятия с учета контрольно-кассовой машины;

4) осуществления ремонта контрольно-кассовой машины, требующего введение пароля доступа к фискальной памяти;

5) полного заполнения книги учета наличных денег;

6) утери (порчи) книги учета наличных денег.

Для снятия фискального отчета, за исключением случая, предусмотренного подпунктом 1) пункта 14 настоящих Правил, в орган государственных доходов представляются контрольно-кассовая машина и следующие документы:

1) пронумерованные, прошнурованные, заверенные подписью руководителя и печатью органа государственных доходов книги учета наличных денег и товарных чеков;

2) сменные отчеты с даты снятия последнего фискального отчета.

При снятии фискального отчета составляется акт снятия фискального отчета по форме согласно приложению 1 к настоящим Правилам, данные которого подлежат вводу в информационную систему органов государственных доходов.

Эксплуатация контрольно-кассовых машин

Ответственное лицо налогоплательщика при эксплуатации контрольно-кассовой машины:

1) осуществляет ввод информации о денежном расчете в соответствии с руководством по эксплуатации контрольно-кассовой машины;

2) в случае отсутствия электроэнергии или неисправности контрольно-кассовой машины заполняет и выдает товарный чек;

3) в случае временного отсутствия сети телекоммуникаций, предоставляемых оператором фискальных данных, использует автономный режим работы контрольно-кассовой машины с функцией фиксации и передачи данных;

4) заполняет книгу учета наличных денег;

5) при завершении смены выполняет процедуру «конец смены» путем снятия сменного отчета (Z-отчет) согласно техническим требованиям изготовителя модели контрольно-кассовой машины.

Сменные отчеты, книги учета наличных денег и товарных чеков, а также чеки аннулирования, возврата и контрольные чеки, по которым проведены операции аннулирования и возврата, хранятся налогоплательщиком в течение пяти лет с даты их печати или полного заполнения.

Для контрольно-кассовых машин период смены не должен превышать двадцать четыре часа.

Операции аннулирования ошибочно введенной суммы или возврат денежного расчета производятся в соответствии с техническими требованиями изготовителя модели контрольно-кассовой машины при наличии:

оригинала контрольного чека контрольно-кассовой машины без функцией фиксации и (или) передачи данных и произведенной записи в книге учета наличных денег;

оригинала контрольного чека контрольно-кассовой машины с функцией фиксации и (или) передачи данных либо контрольного чека распечатанного с сайта оператора фискальных данных с приложением иного документа, содержащего сведения о наименовании, стоимости товара (работы, услуги), дате приобретения, продавце (изготовителе, исполнителе).

Положение части первой настоящего пункта не распространяется на операции по возврату денежного расчета за неиспользованные железнодорожные, автобусные и авиационные билеты, оформленные автоматизированным способом в установленном законодательством порядке.

Данные книги учета наличных денег должны соответствовать показаниям сменных отчетов на соответствующую дату.

Показания отчета с учетом сумм платежей при использовании платежных карточек о текущем состоянии кассы должны соответствовать сумме наличных денег в кассе на момент снятия фискального отчета, суммам приема и выдачи наличных денег, не связанных с реализацией товаров, выполнением работ, оказанием услуг, отраженных в книге учета наличных денег.

При снятии фискального отчета о текущем состоянии кассы в соответствии с подпунктом 1) пункта 14 настоящих Правил подсчет наличных денег в кассе производится налогоплательщиком (его должностным лицом) в присутствии проверяющего лица органа государственных доходов.

В случае технической неисправности контрольно-кассовой машины, устранение которой невозможно без нарушения целостности пломбы органа государственных доходов, налогоплательщик в течение пяти рабочих дней с момента возникновения неисправности подает в орган государственных доходов, в котором произведена постановка на учет контрольно-кассовой машины:

1) налоговое заявление об исполнении обязательств, возникающих при эксплуатации контрольно-кассовой машины с указанием номера, даты выдачи регистрационной карточки контрольно-кассовой машины и суммарных показаний счетчика на начало дня, в который произошла неисправность;

2) заключение центра технического обслуживания с обоснованным указанием сроков проведения ремонта и причины неисправности.

Орган государственных доходов отказывает в приеме документов на получение разрешения на нарушение целостности пломбы в случаях непредставления или представления с неполным составом сведений документов, предусмотренных подпунктами 1) и 2) настоящего пункта.

Орган государственных доходов в день приема налогового заявления принимает решение о выдаче или отказе в выдаче разрешения на нарушение целостности пломбы контрольно-кассовой машины по форме согласно приложению 2 к настоящим Правилам для устранения неисправности.

Разрешение органа государственных доходов на нарушение целостности пломбы контрольно-кассовой машины выдается по форме, установленной уполномоченным органом, должностным лицом органа государственных доходов, ответственным за установку пломбы, в день принятия решения о его выдаче.

Срок представления контрольно-кассовой машины с блоком фискальной памяти в орган государственных доходов для установки пломбы после устранения технической неисправности не может быть меньше срока проведения ремонта, указанного в заключение центра технического обслуживания, но не более пятнадцати рабочих дней со дня выдачи разрешения органа государственных доходов на нарушение целостности пломбы.

В случае технической неисправности контрольно-кассовой машины с функцией фиксации и (или) передачи данных, устранение которой невозможно без обращения в центр технического обслуживания, налогоплательщик в течение трех рабочих дней с даты возникновения неисправности обращается в центр технического обслуживания, в котором произведена постановка на учет контрольно-кассовой машины и (или) производится ее обслуживание.

Заключение центра технического обслуживания о причинах неисправности с указанием сроков проведения ремонта контрольно-кассовой машины с функцией фиксации и передачи данных, хранятся налогоплательщиком в течение пяти лет с даты их выдачи.

Контрольно-кассовая машина считается технически неисправной в случаях, если:

1) не печатает, печатает неразборчиво или реквизиты на контрольном чеке, определенные статьей 166 Налогового кодекса, печатаются не полностью;

2) отсутствует возможность получить данные с фискальной памяти либо с накопителя фискальных данных;

3) отсутствует или повреждена пломба органа государственных доходов контрольно-кассовой машины с блоком фискальной памяти;

4) отсутствует маркировка завода-изготовителя;

5) отсутствует возможность передачи данных с контрольно-кассовой машины с функцией фиксации и (или) передачи данных при наличии исправной связи, предоставляемой оператором фискальных данных.

В случае полного заполнения книги учета наличных денег и (или) книги товарных чеков либо в случае их утери (порчи) налогоплательщик для их замены (восстановления) в течение пяти рабочих дней представляет в орган государственных доходов по месту постановки на учет контрольно-кассовой машины:1) налоговое заявление об исполнении обязательств, возникающих при эксплуатации контрольно-кассовой машины;

2) пронумерованные, прошнурованные, заверенные подписью и (или) печатью налогоплательщика новые книги учета наличных денег и (или) товарных чеков;

3) регистрационную карточку контрольно-кассовой машины;

4) контрольно-кассовую машину.

В случае полного заполнения или утери (порчи) книги учета наличных денег в орган государственных доходов дополнительно представляется контрольно-кассовая машина для снятия фискального отчета.

Органами государственных доходов замена книг учета наличных денег и (или) товарных чеков производится в течение трех рабочих дней с момента регистрации налогового заявления в органе государственных доходов.

Рассказать друзьям:uchet.kz

Новые обязательные реквизиты кассового чека с 2017 года по 54-ФЗ

Новый тип ККТ — онлайн-касса, предполагает выдачу магазином покупателю кассового чека также нового образца. Он должен содержать большое количество реквизитов, и применение многих из них имеет нюансы, на которые стоит обратить внимание. Изучим специфику применения соответствующих «инновационных» реквизитов чека онлайн-кассы подробнее.

Поможем разобраться с обязательными реквизитами кассового чека.

Оставьте номер телефона, мы перезвоним Вам и ответим на вопросы!

Новые обязательные реквизиты кассового чека онлайн-кассы: на что обратить внимание?

Нормативно-правовые акты, в соответствии с которыми российские предприниматели стали обязаны использовать онлайн-кассы, устанавливают весьма внушительный спектр требований и к кассовым чекам. Например, об этом говорится в ст. 4.7 Закона 54-ФЗ (ССЫЛКА) и Приказе ФНС России от 21.03.2017 № ММВ-7-20/229@ (ССЫЛКА), который утвердил дополнительные реквизиты и форматы фискальных документов

Формируемые на онлайн-кассах чеки нового образца имеют сразу несколько категорий реквизитов, не применявшихся на чеках, которые распечатывались на кассовых аппаратах с ЭКЛЗ.

Кроме того, во взаимодействии продавца, покупателя и ФНС — как контролирующего органа, появился еще один игрок — Оператор фискальных данных. Его задача заключается:

- в приеме и обработке платежных данных от торговых точек;

- в передаче обработанных данных в ФНС;

- в формировании электронных кассовых чеков и их отправке покупателям.

Сведения о формируемых на онлайн-кассе чеках, таким образом, подлежат передаче в ОФД. В этих целях Оператору отдельно направляется особый кассовый чек в установленном формате. Такой чек также должен соответствовать определенным требованиям в части реквизитов. При этом, среди них — большое количество тех, что не связаны с реквизитами, отображаемыми непосредственно на кассовом чеке. В числе таковых, к примеру - ИНН торгового предприятия.

Примеры включения реквизитов в кассовые чеки в различных ситуациях можете посмотреть ЗДЕСЬ (файл PDF).

В данном материале рассмотрены примеры при:

- реализации товаров, работ, услуг;

- внесении предоплаты и аванса, продажи подарочного сертификата;

- наличии предоплаты или аванса;

- возврате денежных средств;

- закрытии авансов реализацией и частичной оплате по безналу.

Одни и те же реквизиты чека могут идентифицироваться по-разному. Например, если на «покупательском» чеке выводится название документа, то в адрес ОФД будет передан реквизит 3, обозначающий, что онлайн-касса сформировала именно кассовый чек.

Программный алгоритм формирования кассового чека устанавливается исходя из применяемого на кассовом аппарате формата фискальных данных. Сейчас такие форматы представлены в версиях 1.0, 1.05, 1.1. Используемый кассовый аппарат должен поддерживать хотя бы одну из указанных версий.

Перечни реквизитов чека ККТ на онлайн-кассе сами по себе «инновационны» и потому особенно интересны в части установления степени их полезности. Однако, для рядового пользователя онлайн-кассы (как и для покупателя) больший интерес могут представлять требования по содержанию таких реквизитов. То есть — когда имеет значение не то, есть ли тот или иной реквизит в чеке (и для чего он нужен), а то, каким образом он применен.

Если рассматривать самые неоднозначные, и часто вызывающие вопросы моменты пользования онлайн-кассой - в части выполнения магазином требований по формированию чеков, то к таким вопросам правомерно отнести:

- отражение реквизита «фискальный признак» в 2 разновидностях — как признак документа и сообщения;

- указание в чеке координат точки продаж;

- отражение режима налогообложения в чеке;

- указание в чеке признака и предмета расчета, способа оплаты товара и расчета;

- отражение должности и персональных данных кассира в чеке;

- применение «коммуникационных» реквизитов.

Изучим специфику указанных реквизитов подробнее.

Специфика некоторых реквизитов чека

Фискальный признак

Данный признак, как мы отметили выше, представлен в 2 разновидностях:

- Как признак документа.

Он применяется как идентификатор чека и позволяет установить тот факт, что он распечатан на онлайн-кассе. Использовать данный идентификатор можно для проверки чека через приложение от ФНС или на сайте Оператора фискальных данных.

Данный реквизит — как подвид реквизита «фискальный признак», обязательно печатается на кассовом чеке. Это логично: у покупателя должна быть возможность оперативно удостовериться в том, что выданный магазином чек корректен.

- Как признак сообщения.

Данный признак, в принципе, решает аналогичную задачу, что и предыдущий — однако, позволяет установить факт распечатки чека на полностью легальной онлайн-кассе — той, что прошла регистрацию в ФНС и отправляет чеки в ОФД в соответствии с законодательством.

Данный реквизит, в свою очередь, указывать на чеке необязательно (однако он должен быть передан вместе с другими идентификаторами чека в ОФД с использованием соответствующих форматов).

Координаты точки продаж

На кассовом чеке нового образца обязательно указываются координаты точки продаж. Это может быть:

- Адрес магазина — если торговля ведется в стационарном формате.

- Государственный номер транспортного средства — если торговля ведется в передвижном формате.

- Адрес сайта — если продажа ведется интернет-магазином.

При этом, с помощью одной и той же онлайн-кассы магазин может вести расчеты, продавая товары на разных сайтах. Нет необходимости регистрировать отдельные онлайн-кассы на каждый сайт, даже если все сайты расположены на разных доменах.

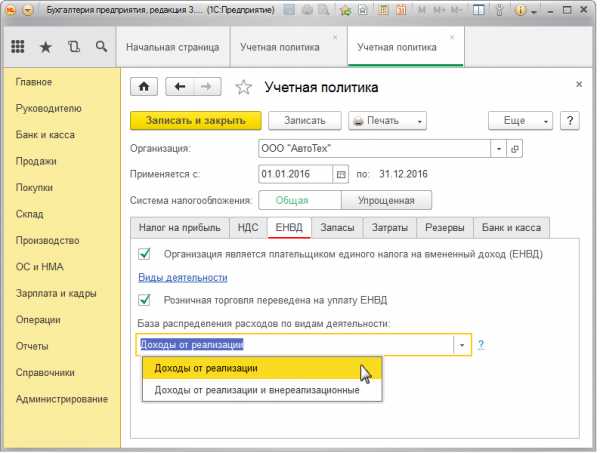

Режим налогообложения

Указание режима налогообложения на чеке ККТ — одно из новшеств в части законодательного регулирования применения контрольно-кассовой техники. Применяется рассматриваемый реквизит только при формировании кассового чека в версии для ОФД. На чеке для покупателя отражение таких сведений необязательно (хотя и часто осуществляется на практике).

Примечательно, что одна и та же онлайн-касса может применяться при расчетах с использованием нескольких систем налогообложения. Например — если магазин продает товары по ЕНВД, а оказывает услуги — по УСН. В этом случае важна корректная настройка ПО, отвечающего за работу кассового аппарата. Но если места расчетов — разные (и это подтверждается указанием разных адресов на чеках), то для каждой точки нужно будет зарегистрировать отдельную онлайн-кассу.

Признак расчета

Один из типичных «инновационных» реквизитов чека ККТ — признак расчета. Законодательством об онлайн-кассах предусмотрены следующие признаки расчетов:

- «Приход»;

- «Расход»;

- «Возврат прихода»;

- «Возврат расхода».

Особых сложностей в применении таких реквизитов у магазина возникать не должно. Реквизит «Приход» отражает факт приема денежных средств у покупателя, «Расход» — выдачу (например, при покупке овощей у дачников). Реквизит «Возврат прихода» оформляется, если человек возвращает товар магазину (например, если товар некачественный), а «Возврат расхода» - если человек передумал продавать магазину свое имущество.

При этом, если оформляется чек «Возврат прихода», то его рекомендуется дополнять различными оправдательными документами. Например — заявлением от покупателя. Дело в том, что данная операция аннулирует полученную продавцом выручку и, соответственно, налоговую базу. Если ФНС не сможет удостовериться в обоснованности такой операции, то у ведомства появится повод доначислить налог.

Предмет расчета

Реквизит «Предмет расчета» - один из самых емких. Дело в том, что он, фактически, представлен последовательностью отдельных реквизитов со сведениями:

- о наименовании каждого купленного товара;

- о количестве товаров;

- о стоимости товаров с учетом возможных скидок или наценок;

- об НДС.

Если магазин работает на ЕНВД или УСН, то он вправе не указывать на чеке наименования и количество товаров — но только до 1 февраля 2021 года.

В экспертном сообществе ходят слухи о том, что с появлением новых форматов кассовых чеков указанный перечень характеристик предмета расчета, возможно, будет дополнен новыми позициями. Поэтому, владельцам торговых бизнесов стоит внимательно знакомиться с любыми новостями законодателя, касающимися стандартизации кассовых чеков.

Что касается указания в чеке онлайн-кассы сведений о скидке, то здесь нужно обратить внимание на следующий нюанс: скидка должна отражаться по каждой товарной позиции. При этом, даже если условие получения преференции — покупка товара на определенную общую сумму, данное требование, тем не менее, должно выполняться. Сначала устанавливается, таким образом, достаточна ли сумма для применения скидки, затем — рассчитывается скидка по каждой позиции (за исключением тех, по которыми скидка не распространяется).

Фото: pro126.ru

Сведения об НДС отражаются, если торговая точка платит данный налог. То есть — скорее всего, работает по общей системе налогообложения. В чеке обязательно указывается величина ставки по НДС по каждому товару. По желанию магазина — размер НДС в абсолютной величине. Кроме того, в чеке прописывается общая сумма НДС в соотнесении с конкретной ставкой. Самые распространенные ставки, которые применяются в розничной торговле в России — 10% и 18%.

Не знаете, на что обратить внимание в новшествах? Мы поможем разобраться.

Оставьте номер телефона, мы перезвоним Вам и ответим на вопросы!

Способ оплаты и расчета

Что касается отражения в чеке способа оплаты, то здесь, как правило, не возникает каких-либо сложностей: указывается, что покупатель рассчитался за товары наличными либо электронно (в общем случае — банковской картой). Возможно принятие оплаты частично по карте, частично — наличными, и в этом случае суммы, принятые разными способами, отражаются в отдельных строках.

Более сложный вопрос — выбор метода расчета.

Здесь возможно применение следующих реквизитов:

- «Полная оплата».

Данный реквизит проставляется, если посетитель магазина расплатился обычным способом — предъявив товары на кассе, оплатив их и получив после этого.

- «Частичная оплата».

Здесь также все понятно: оплата может быть частичной, если она представляет собой задаток за товар (например, в целях его резервирования на складе). Оставшаяся сумма платежа может быть внесена в кассу позже, и сразу после ее внесения товар можно будет забрать.

- «Аванс».

Данный реквизит проставляется на чеке, если денежные средства вносятся покупателем в кассу магазина в счет предстоящих покупок (предполагается, что их перечень заранее не известен).

Классический пример такой транзакции — оплата подарочной карты или сертификата, который впоследствии может быть использован для оплаты товаров в магазине.

- «Полная оплата с зачетом аванса либо предоплаты».

Такой реквизит проставляется в чеке, который:

- выдан покупателю, сначала оплатившему товар частично, а затем — доплатившему и получившему право забрать товар;

- выдан покупателю, частично оплатившему товар за счет подарочной карты, сертификата либо иных авансовых инструментов.

- «Передача покупки в кредит».

Данная опция выбирается, если товар оформлен в кредит без первоначального взноса.

- «Частичная оплата при передаче покупки в кредит».

В свою очередь, данный реквизит применяется, если по товару, оформленному в кредит, внесен первоначальный взнос.

- «Погашение кредита».

Такой реквизит вносится в структуру кассового чека при внесении в кассу магазина сумм в счет погашения кредита.

Должность и персональные данные кассира

В кассовом чеке нового образца указывается должность сотрудника магазина, который выдал товар на кассе, а также его ФИО. Отметим, что в чеках, передаваемых в установленном порядке в ОФД (если используется формат передачи данных в версии 1.05 и выше), также указываются ИНН кассиров.

«Коммуникационные» реквизиты

Следующая важная категория реквизитов — та, в которую входят реквизиты, которые можно условно назвать «коммуникационными». Дело в том, что они предназначены для обеспечения дистанционного доступа к чеку со стороны тех или иных заинтересованных лиц.

Прежде всего — со стороны самого покупателя. Человек, купивший товар, который был пробит на онлайн-кассе, вправе попросить кассира направить электронную копию чека ККТ на e-mail или сотовый телефон в виде SMS. При получении такого запроса кассир обеспечивает формирование кассового чека, в котором указываются соответствующие контакты покупателя.

В любом случае магазину нужно указать на кассовом чеке адрес сайта ФНС, на котором покупатель при необходимости может проверить чек ККТ. Кроме того, магазин вправе обеспечивать распечатку на чеках QR-кодов, в которых зашифрованы ключевые реквизиты чека. Просканировав QR-код с помощью специального приложения от ФНС, покупатель также без труда сможет проверить кассовый чек.

Такова специфика применения реквизитов чека ККТ нового образца. Безусловно, отдельные особенности характеризуют применение кассовых чеков коррекции, различных фискальных документов, которые формируются в соответствии с Законом № 54-ФЗ. Но, так или иначе, владельцу бизнеса следует уделять самое приоритетное внимание структуре кассового чека, адресуемого покупателю (и направляемому в установленном формате в ОФД). Данный фискальный документ — самый часто используемый. Ошибки в его структуре могут привести к неприятным штрафным санкциям от ФНС.

Поможем разобраться со спецификой реквизитов чека в ККТ.

Оставьте номер телефона, мы перезвоним Вам и ответим на вопросы!

Видео - какой кассовый чек соответствует закону, подробное разъяснение:

online-kassa.pro