Заполнение и ведение книги учета доходов и расходов. Как заполнять книгу учета доходов и расходов для ип

Книга доходов и расходов ИП: правила ведения, особенности

Добавлено в закладки: 0

При выборе системы налогообложения в виде УСН у индивидуального предпринимателя (ИП) возникает обязанность завести себе книгу учета доходов и расходов ип. Форма этой книги доходов и расходов ИП утверждена приказом Минфина России от 22.10.2012 N 135н. Этот документ прекратил действие Приказа Минфина России от 31.12.2008 N 154н, которым утверждена действовавшая ранее книга доходов и расходов ИП.

Как вести книгу доходов и расходов ИП

Первым оформляется титульный лист книги доходов и расходов ИП. Это первый лист книги, и в нем указывают:

- фамилия, имя, отчество ИП;

- ИНН предпринимателя;

- объект налогообложения: «доходы» или «доходы минус расходы»;

- адрес места регистрации по месту жителя предпринимателя;

- номера расчетных и любых других счетов, используемых для расчетов, если таковые имеются;

- банк, в котором открыт расчетный счет;

- С 01.01.2013г. книгу доходов и расходов ИП не надо регистрировать в налоговой инспекции.

Обязательно нужно книгу учета доходов и расходов ИП пронумеровать и, конечно же, сшить. А на последней странице, на сшивке сделать надпись “Прошнуровано и пронумеровано N страниц”, где N- это количество страниц в книге. На сделанную сшивку ИП ставит свою подпись и, если у него есть, печать.

Книга содержит 4 раздела. В налоговом законодательстве предусмотрены определенные правила и нормы по их заполнению:

- все записи в книге учета доходов и расходов ИП делаются в хронологическом порядке и только на русском языке. Документ, составленный не на русском языке, обязательно переводится;

- денежные показатели доходов и расходов вписываются в целых рублях, то есть без копеек;

- если расчеты производились в иностранной валюте, то их следует перевести в рубли по курсу Центробанка на дату операции;

- все записи осуществляются на основании первичных документов.

Предприниматель имеет право вести книгу учета доходов и расходов, как на бумаге, так и в электронном виде. Как именно это будет происходить, ИП решает сам. Еще недавно предприниматель был обязан сообщать налоговой инспекции, как ведется его книга доходов и расходов. Эта обязанность отменена с 01.01.2013г. Когда учет доходов и расходов происходит в электронном виде, по истечении отчетного периода, книгу следует распечатать и сшить в том же порядке, как и её бумажный аналог.

Бывает, что при внесении записи в бумажную книгу доходов и расходов ИП допущена ошибка. В этом случае необходимо внести исправление. Для этого ошибочная запись зачеркивается, а рядом указывается верная. Исправительная запись заверяется подписью предпринимателя и печатью (если она есть). Применение корректоров для исправления или удаления записей запрещено законом.

Правила и нормы ведения книги учета доходов и расходов

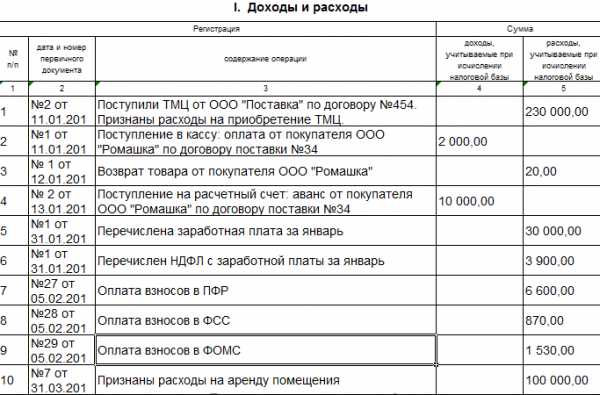

В разделе 1 книги отражаются налогооблагаемые доходы и расходы, которыми следует уменьшать налог. Раздел 1 содержит таблицу из 5 граф:

- В графе 1 указывается порядковый номер хозяйственной операции.

- В графу 2 вписывают дата и номер документа, по которому получена выручка в этот день или сделаны выплаты. Для расчета налога имеет значение только день оплаты, а не день совершения сделки. Поэтому в этой графе указывается номер платежного документа.

- В графу 3 вписывается краткое содержание произошедшей операции. Необходимо указать, от кого получены средства или кому оплачены, и за что именно произошел расчет.

- В графу 4 вносится запись о сумме фактически полученного дохода. Если расчет произошел не в деньгах, а имуществом или другим любым способом, то запись все рано необходимо сделать. Иногда предприниматель делает клиенту возврат аванса, учтенного ранее по этой графе. В этом случае на сумму возврата делается «минусовая» запись. То есть возвращенные деньги записывается со знаком “минус” той датой, когда аванс был возвращен.

- В графе 5 указывают расходы, которыми уменьшают налогооблагаемую базу. Тут необходимо быть предельно внимательным, ведь в расходы можно выписывать только затраты, указанные в Налоговом кодексе. И ничего более. Они обязательно должны иметь документальное подтверждение. Эти затраты обязательно должны носить производственный характер, то есть они четко увязываются с полученными предпринимателем доходами.

Особенности заполнения разделов книги

Раздел 1 заполняется с учетом следующих положений:

- При объекте налога «доходы», предприниматель не регистрируют свои расходы в книгу учета доходов и расходов ип.

- Когда предприниматель, оказывает агентские услуги, то он в графе «Доходы» записывает только агентское вознаграждение, а не все поступающие по безналичному расчету или в кассу деньги.

- По окончании каждого квартала по графам 4 и 5 обязательно подсчитываются итоги.

Раздел 2 имеет следующие особенности заполнения:

- если в течение года предприниматель приобретал или создавал основные средства и нематериальные активы, и понес затраты для извлечения дохода, то цена этих расходов записывается в раздел 2;

- сюда же записываются расходы на реконструкцию и модернизацию. Стоимостью этих капитальных затрат предприниматель сможет уменьшить свою базу налогооблагаемую базу;

- при объекте налога «доходы», предприниматель не регистрирует свои расходы в книгу учета доходов и расходов ИП.

Предпринимателями, получившим убытки в предыдущих годах , заполняется раздел 3:

- суммы убытка вписываются в книгу учета доходов и расходов первой датой текущего года;

- убытки записываются не более чем за 10 лет;

- в конце года в этом разделе подсчитывается сумма убытка, уменьшающего налог УСН, и остаток суммы убытка;

- остаток суммы убытка предприниматель переносит в книгу следующего года;

- при объекте налога «доходы», предприниматель не регистрируют свои расходы в книгу учета доходов и расходов ИП.

Четвертый раздел книги подлежит заполнению только ИП, уплачивающими налог по объекту “доход”. Следовательно, предпринимателю, рассчитывающему налог по объекту «доходы минус расходы» этот раздел заполнять не надо. Вписываемые сюда затраты:

- взносы в пенсионный фонд и на социальное страхование;

- пособия по больничным листам, выплаченные в течение года;

- взносы по договорам добровольного личного страхования работников.

При заполнении этого раздела обязательно следует указывать дату и номер платежного документа, номер больничного листа. Так же указывается и месяц, за который произведена уплата этих взносов.

Таким образом, книга учета расходов и доходов является основным документом, на основании которого рассчитывается сумма налога с индивидуального предпринимателя. Она состоит из 4 разделов и имеет определенные законодательно нормы к заполнению. Сдавать на проверку ее не надо, но вести учет доходов (и расходов в зависимости от объекта налогообложения) вменено в обязанность предпринимателям на УСН.

biznes-prost.ru

Как предпринимателю вести книгу учета доходов и расходов на разных налоговых режимах

Как известно, индивидуальные предприниматели не ведут бухгалтерию, а вот налоговый учет они вести обязаны. Основным документом для этого является Книга учета доходов и расходов (КУДиР) — именно в ней формируется база для исчисления налога. Форма этой книги и порядок заполнения различаются в зависимости от того, какой налоговый режим применяет ИП.

Кто должен и не должен вести КУДиР

Книгу учета доходов и расходов обязаны вести большинство предпринимателей. Не заполнять ее могут лишь те из них, кто применяет ЕНВД в чистом виде. Если же ИП совмещает этот налоговый режим с другими, то вести КУДиР он обязан. Причем в этом случае он ведет книгу отдельно по ЕНВД и по другому налоговому режиму, обеспечивая тем самым раздельный учет своих активов и операций.

Предприниматели, применяющие прочие режимы, кроме ЕНВД, введут КУДиР в безусловном порядке. Для каждой системы налогообложения утверждена собственная форма Книги.

Основная система налогообложения

КУДиР для ИП на ОСНО состоит из таких разделов:

- Сведения об ИП. Указываются его ФИО, адрес, контактные данные, ИНН, реквизиты свидетельства о статусе ИП, данные об основном виде деятельности, лицензиях, банковских счетах, а также информация о налоговом органе.

- Содержание. Перечислены разделы, из которых состоит КУДиР, и входящие в них таблицы.

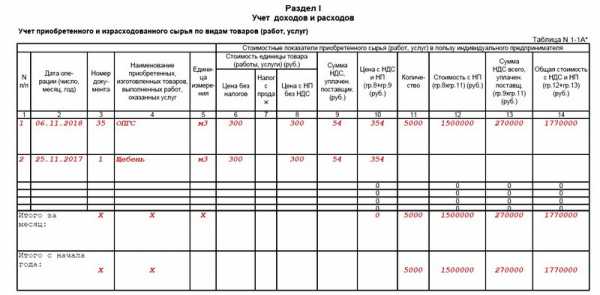

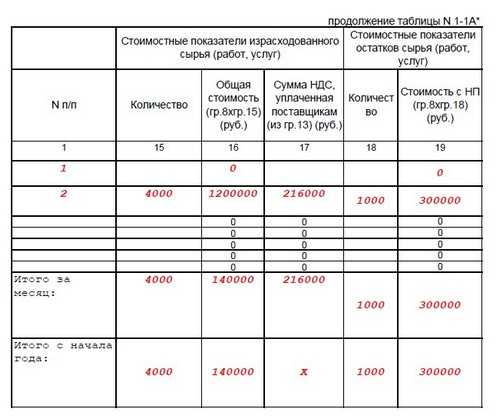

- Раздел I. Учет доходов и расходов. Указывается приобретенное и израсходованное сырье и полуфабрикаты по видам продукции, а также иные материальные затраты по видам деятельности.

- Раздел II. Расчет амортизации основных средств. Указываются данные о времени приобретения, сроке использования и стоимости ОС, которые ИП применяет в своей предпринимательской деятельности. Производится расчет суммы амортизации, которая включается в расходы.

- Раздел III. Расчет амортизации по малоценным и быстроизнашивающимся предметам, не списанным на 01.01.2002.

- Раздел IV. Расчет амортизации НМА. Отражаются данные в отношении нематериальных активов о времени их приобретения и периоде использования, нормах амортизации и так далее. Рассчитывается сумма амортизации, подлежащая включению в расходы.

- Раздел V. Расчет начисленной и выплаченной оплаты труда. По каждому работнику отражаются данные о начислении заработной платы и иных вознаграждений, а также об удержание НДФЛ.

- Раздел VI. Определение налоговой базы по налогу на доходы физических лиц. Отражаются сводные данные по доходам и расходам. Рассчитывается налогооблагаемая база по НДФЛ, который ИП уплачивает за себя.

Образец заполнения КУДиР на ОСНО, начало таблицы 1-1А

Образец заполнения КУДиР на ОСНО, продолжение таблицы 1-1А

Упрощенная система налогообложения

Книга учета доходов и расходов при УСН состоит из титульного листа и четырех разделов. В следующей таблице указаны особенности заполнения Книги в зависимости от выбранного ИП объекта налогообложения.

Таблица 1. Разделы КУДиР для УСН и их заполнение при выборе разных объектов налогообложения

| Раздел | Кто заполняет и что отражает | |

| Объект «Доходы» | Объект «Доходы — Расходы» | |

| Титульный лист | Основная информация о предпринимателе: ФИО, адрес, контактные данные, ИНН, объект налогообложения, банковские реквизиты | |

| Раздел I | Доходы и расходы за I квартал, полугодие, 9 месяцев и год нарастающим итогом | |

| Заполняют графы 1-4 | Заполняют графы 1-5 | |

| Раздел II | — | Расчет расходов на приобретение ОС и НМА, которые учитываются в налоговой базе |

| Раздел III | — | Расчет суммы убытка, который уменьшает налоговую базу |

| Раздел IV | Сумма уплаченных предпринимателем страховых взносов и некоторых других расходов, указанных в пункте 3.1 статьи 346.21 НК РФ, уменьшающая сумму налога | — |

Пример заполнения Раздела I — на следующем изображении.

Так заполняют Раздел 1 КУДиР ИП на УСН с объектом Доходы-Расходы

Единый сельскохозяйственный налог

Книга учета доходов и расходов для ИП на ЕСХН включает:

- Титульный лист с данными о плательщике.

- Раздел I. Доходы и расходы. Указывются сведения за I и II полугодие.

- Раздел II. Расходы на приобретение ОС и НМА, которые уменьшают базу по налогу.

Форма основного раздела КУДиР для ИП на ЕСХН, в котором отражаются доходы и расходы, похожа на аналогичный раздел Книги для УСН. С той лишь разницей, что данные группируются по полугодиям.

Патентная система налогообложения

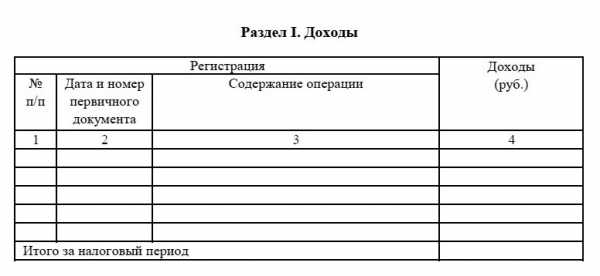

Для предпринимателей на патенте КУДиР представляет собой максимально простой регистр, состоящий всего из двух разделов:

- Титульный лист, на котором отражается основная информация о предпринимателе.

- Раздел I, в котором указываются доходы.

ИП на ПСН не должны вести учет своих расходов, поскольку они никоим образом не влияют на размер налога. Доходы же при ПСН учитывать необходимо, ведь от их размера зависит возможность применения патента.

ИП на ПСН ведет отдельную Книгу по каждому «патентному» виду деятельности.

Раздел 1 КУДиР для ИП на патентной системе

Общие правила ведения КУДиР

Вне зависимости от режима налогообложения, ИП должны при ведении Книги придерживаться таких правил:

- КУДиР заводится на год, со следующего года открывается новая Книга.

- Операции отражаются на основании первичных документов.

- Данные в Книге указываются в хронологическом порядке, доходы и расходы учитываются кассовым методом (в момент фактической оплаты или поступления денежных средств).

- Если в Книге отражаются операции по расчетам через ККТ, запись можно делать в конце рабочего дня на основании Z-отчета.

- По окончании года КУДиР нужно распечатать, прошить, пронумеровать, указать общее количество страниц и поставить подпись. При отсутствии деятельности нужно распечатать и прошить пустую Книгу.

- КУДиР и первичные документы следует хранить 4 года.

kontursverka.ru

❶ Как оформить книгу учета доходов и расходов 🚩 Книга учета доходов и расходов 2017 бланк word 🚩 Налоги

Автор КакПросто!

При ведении предпринимательской деятельности, основывающейся на общей системе налогообложения, немало вопросов возникает по поводу ведения Книги учета доходов и расходов. А между тем, ничего в этом сложного нет, главное - быстро ориентироваться в терминах и знать некоторые правила учета.

Статьи по теме:

Инструкция

Перед тем как начать ведение книги доходов и расходов, вам необходимо уяснить содержание основных понятий. Под термином «доход» понимается выручка, полученная от продажи товаров, работ, услуг наличным путем, безналичная выручка на счетах в банках, оплата в натуральной форме или предоплата за товары или услуги. Доход в книге доходов и расходов определяется по «кассовому методу», т.е. по фактическому поступлению средств.Под «расходами» при оформлении книги доходов и расходов следует понимать те расходы, которые связаны с доходами, полученными в отчетном периоде и которые можно подтвердить с помощью первичных документов. Это могут быть товарные чеки, товарно-транспортные накладные, счета-фактуры, договора, акты к договорам и др.

Книга доходов и расходов имеет определенную форму. Она подлежит регистрации в налоговых органах и заполняется на основании данных первичных документов. При этом доходы и расходы определяются нарастающим итогом с начала отчетного периода. Книга доходов и расходов может вестись как в бумажном, так и в электронном виде.

Данный документ состоит из нескольких граф, в каждой из которых заполняется необходимая информация. В графе 1 указывается текущая дата, во 2-й отражается сумма остатков на начало отчетного периода. Для предприятий торговли это будет остаток товаров, для производственных – сырья и материалов, для предприятий, предоставляющих услуги – остаток сопутствующих материалов. Данные в графу 2 заносятся на основе актов инвентаризации.

В графе 3 указывается сумма полученного дохода, в графе 4 – документы, подтверждающие расход. Каждый их них лучше заносить в отдельную строку, чтобы быстрее ориентироваться при налоговой проверке.В 5-й графе отражается стоимость приобретенных товаро-материальных ценностей, которая должна подтверждаться соответствующими расходными документами. В графе 6 фиксируется ведение учета стоимости проданных товаров, материалов, продукции по ценам закупки.

Если учет ведется в нескольких торговых точках, то заполняется графа 7. В ней указывается адрес осуществления операции, указывается ИНН и паспортные данные наемных работников. Если заполняется графа 7, то в графе 8 будет отражаться стоимость перемещаемого товара с положительным знаком при получении, с отрицательным – при возврате. В день перечисления налогов, связанных с выплатой заработной платы, заполняется графа 9. В 10 графе отражаются расходы, необходимые для получения дохода, те, что не вошли в 6 и 9 графы. Это могут быть проценты по кредитам, арендная плата и т.д. В 11-й графе указывается остаток товаро-материальных ценностей на конец отчетного периода. Он рассчитывается следующим образом графа: 11 = (графа 2 + графа 5) – (графа 6 + графа 8). В графе 12 определяется размер чистого дохода, т.е. разница между полученным доходом и документальной подтвержденной величиной расхода.Источники:

- Книга учета доходов и расходов 2013 бланк word

Налоговый кодекс не содержит обязательств для налогоплательщика регистрировать книгу доходов и расходов в налоговом органе. Однако такая обязанность предусмотрена в Порядке ведения книги, и, если налогоплательщик не хочет потом доказывать в суде, что такая книга у него вообще была, ему лучше выполнить эту несложную процедуру.

Вам понадобится

- Книга доходов и расходов за текущий налоговый период.

Инструкция

Книгу доходов и расходов, обязательную для организаций и предпринимателей, находящихся на упрощенной системе налогообложения, можно вести как в бумажном, так и в электронном виде. В обоих случаях ее нужно регистрировать (заверять) в налоговом органе. Процедура заверения состоит в том, что должностное лицо налоговой инспекции ставит на ней подпись и печать, а также дату заверения. Основанием для регистрации книги служит обращение налогоплательщика.Представитель организации/предпринимателя обязательно должен принести книгу лично и присутствовать при заверении. Прислать ее по почте, тем более электронной, нельзя.

Если книга доходов и расходов ведется в бумажном виде, то она оформляется должным образом и регистрируется еще до начала ее ведения. Если же вы ведете книгу в электронном виде, то после окончания налогового периода (то есть календарного года) вы должны ее распечатать, после чего произвести все манипуляции, предусмотренные Порядком ведения книги для бумажного ее варианта (прошнуровать, пронумеровать, заверить подписью руководителя и печатью и т.д.), и заверить в налоговом органе. Срок предоставления книги для заверения в этом случае устанавливается такой же, как и для подачи налоговой декларации, то есть не позднее 31 марта года, следующего за истекшим налоговым периодом, для плательщиков-организаций и не позднее 30 апреля для индивидуальных предпринимателей.

Представитель налогового органа обязан заверить книгу доходов и расходов непосредственно в тот же день, когда вы к нему за этим обратились.

Даже если ваша книга «нулевая», то есть записей в ней нет по причине отсутствия у вас деятельности в отчетном году, вы все равно должны ее зарегистрировать. И вам ее обязаны заверить.

Обратите внимание

Заверять новую книгу необходимо ежегодно.

Источники:

- Приказ Минфина РФ от 31.12.2008 г. №154н

- «Информационный бюллетень «Экспресс-бухгалтерия», «Налоговый регистр на УСН: доверяй, но заверяй», О.Привольнова, март 2011

- Книга учета доходов и расходов за 2012 год: надо ли заверять?

Совет полезен?

Распечатать

Как оформить книгу учета доходов и расходов

Похожие советы

www.kakprosto.ru

основные требования к внесению записей

Своевременная оплата налогов – это необходимое условие нормальной работы и будущего развития любого, даже самого маленького предприятия. После принятия упрощенного порядка налогообложения большинство субъектов предпринимательской деятельности переходят на работу в упрощенной системе налогообложения.

Такая тенденция вполне понятна – количество отчетности при этом переходе существенно сокращается, как сокращается и время, затраченное на заполнение разнообразных форм. Таким образом, становится минимальной вероятность допустить ошибку, а в следствии и возможные санкции и штрафы.

Для правильного расчета налогов всем хозяйствующим субъектам, которые работают по упрощенной или патентной системе налогообложения, необходимо вести учет доходов и расходов в соответствующей Книге.

Кратко о главном

Что такое КУДиР? Это журнал, отпечатанный типографским способом, который вы можете приобрести и заполнять вручную в течении года, либо же вести в электронном виде, а потом распечатывать. В любом случае ведение книги обязательно для всех субъектов малого бизнеса.

Кроме типографского журнала любой желающий в свободном доступе может скачать из интернета чистый формуляр Книги и заполнять его. На сегодняшний день Книга утверждена в трех формах. Существует отдельно форма для упрощенной системы налогообложения, для патентной системы налогообложения, а также для сельскохозяйственных товаропроизводителей.

Сдавать Книгу в налоговую инспекцию необходимо ежегодно, после окончания отчетного периода. Индивидуальные предприниматели обязаны сдать ее не позднее 30 апреля, а организации – до 31 марта текущего года после отчетного.

Какие операции не стоит отображать в КУДиР? Об этом рассказывается в видео.

Основные требования к внесению записей

Книга заполняется строго в соответствии с установленными правилами. Любой образец заполнения КУДиР соответствует общим требованиям, применимым по отношению ко всем формам.

Книга заполняется строго в соответствии с установленными правилами. Любой образец заполнения КУДиР соответствует общим требованиям, применимым по отношению ко всем формам.

Налогоплательщик обязан обеспечить достоверность, полноту, а также непрерывность учета показателей хозяйствования.

Все без исключения записи вносятся в Книгу на русском языке. Первичные документы, которые были оформлены на иностранных языках, подлежат переводу на русский язык.

Бланки КУДиР заполняются в хронологическом порядке постоянно в течении отчетного периода и является зеркальным отражением всех производимых субъектом хозяйственных операций.

Основанием для записей являются первичные документы (накладные, приходно-кассовые ордера, товарные чеки). Если предприниматель оказывает услуги населению, в книгу вносят информацию об адресах и фамилиях получателей услуг.

Любая отдельная хозяйственная операция вносится в отдельную строку.

Исправление ошибок, если таковые возникли, должно быть надлежащим образом аргументировано, а также подтверждено датой, подписью руководителя и печатью предприятия. Слово с ошибкой, или целое неверное предложение аккуратно зачеркивается ровной горизонтальной линией, над которой разборчиво вписывается корректная информация. Если подпись и печать при этом отсутствуют, исправление считается недействительным.

Учет денежных средств ведется исключительно в рублях.

Некоторые особенности ведения Книги

Систематическое, регулярное внесение записей в Книгу – это обязательная процедура, независимо от количества операций. Даже если по роду своей деятельности предприниматель совершает 6-8 операций в квартал, он должен последовательно вносить соответствующие записи. За нарушение данного требования предполагается привлечение к ответственности.

Систематическое, регулярное внесение записей в Книгу – это обязательная процедура, независимо от количества операций. Даже если по роду своей деятельности предприниматель совершает 6-8 операций в квартал, он должен последовательно вносить соответствующие записи. За нарушение данного требования предполагается привлечение к ответственности.

Книга может вестись по желанию также и в электронном виде. В данном случае после окончания отчетного года она распечатывается, пронумеровывается, прошнуровывается. На последней странице обязательно указывается общее количество страниц, что подтверждается подписью руководителя и печатью предприятия.

В целом и для бумажной Книги, которая заполнялась вручную на протяжении отчетного года, и для распечатанной Книги принято следующее правило – наклейка на последней странице со словами «прошито и пронумеровано __ страниц», подпись и печать.

При заверении Книги в налоговом органе последняя страница также заверяется подписью представителя налогового органа и соответствующей печатью.

С началом нового отчетного периода записи вносятся в новую Книгу.

После закрытия Книга хранится у предпринимателя на протяжении 4 лет, на протяжении которых она может быть истребована налоговой в случае выявления каких-либо неточностей или ошибок.

Некоторые тонкости, которые следует учитывать налогоплательщикам

Заверение Книги в налоговой больше не является обязательным требованием. Раньше старые правила ведения Книги предусматривали ее обязательное заверение в начале года у налогового инспектора. Стоит отметить, что опытные бухгалтера и теперь предпочитают все-таки заверять ее для собственного спокойствия.

Заверение Книги в налоговой больше не является обязательным требованием. Раньше старые правила ведения Книги предусматривали ее обязательное заверение в начале года у налогового инспектора. Стоит отметить, что опытные бухгалтера и теперь предпочитают все-таки заверять ее для собственного спокойствия.

В новой форме введен четвертый раздел, в котором нужно отражать суммы, уменьшающие налог. Сюда следует отнести больничные, страховые взносы и взносы на добровольное личное страхование. Обратите внимание на то, что больничное пособие за счет фонда социального страхования в четвертом разделе не отражается.

В связи с изменениями законодательства в Книге больше не нужно отражать курсовые разницы по операциям в иностранной валюте. Теперь обязательства и имущество, выраженные в иностранной валюте, не подлежит переоценке.

Есть общее правило, в соответствии с которым расходы в Книгу не заносят. Исключением является учет потраченных сумм субсидий, которые были выделены предприятию из бюджета для целевого использования.

Еще одним нюансом индивидуальной предпринимательской деятельности является обязательная своевременная оплата налогов и платежей. В случае нарушения этого требования субъекту малого бизнеса будет грозить уголовная ответственность, невзирая на оплату всех выставленных штрафов в полном размере.

Подытоживая особенности заполнения и ведения Книги нужно отметить, что новая ее форма не предполагает каких-либо осложнений и привлечения к этой работе большего количества компетентных специалистов. Кроме того, большое количество дополнительной информации, которую теперь нужно вносить, помогает сделать учет более четким и безошибочным.

Самостоятельное ведение Книги учета доходов и расходов, как и в целом, ведение малого бизнеса, предполагает знание некоторых тонкостей и особенностей разных систем налогообложения. Надеемся, наша статья станет вам помощником в работе и поможет избежать штрафов и неприятных неожиданностей.

О том, как заполнить 4-й раздел в Книге в программе 1С, говорится в видеоролике.

Не нашли ответа на свой вопрос? Узнайте, как решить именно Вашу проблему - позвоните прямо сейчас: +7 (495) 212-90-15 (Москва)+7 (812) 332-54-12 (Санкт-Петербург) Это быстро и бесплатно!

101million.com