Изменение КБК по страховым взносам с 2018 года и сравнительная таблица. Кбк 2018 и 2018 сравнительная таблица

Изменение КБК по страховым взносам с 2018 года и сравнительная таблица

Все налогоплательщики при осуществлении налоговых платежей должны использовать актуальные КБК. Если в платежном поручении указать недействующий код, то сумма не дойдет до получателя. Важно отслеживать изменения КБК и правильно их указывать, в частности, и при уплате страховых взносов в 2018.

Классификационными кодами (КБК) шифруются все платежи в бюджет. Кодирование налогов, сборов, прочих бюджетных перечислений позволяет оперативно и правильно сгруппировать сведения о поступлениях и расходах разноуровневых бюджетов: федерального, субъектов РФ, муниципальных. Кодируются как платежи от юрлиц, граждан, так и между бюджетами, источники финансирования.

Изменения КБК связаны с миграцией счетов и прочих сведений в Казначействе, появлением новых видов платежей, уточнениями и корректировками действующих.

Государство вводит новые коды или корректирует существующие. Юридические и физические лица должны внимательно следить за данными изменениями. При указании в платежке старого шифра деньги поступят в бюджет, но на их идентификацию уйдет время, и потребуются уточнения.

ИФНС не корректирует ошибочные коды. Инспектор получит платеж, но не сможет зачислить его на счет соответствующего налога, сбора, штрафа и т. д. При этом отправитель платежки вынужден будет подготовить и представить в налоговую или в ПФР заявление с просьбой изменить КБК в платежном документе.

Что означают коды бюджетной классификации

Визуально КБК — это набор 20 цифр. Однако каждая из них имеет определенное значение.

Из шифровки должностное лицо узнает следующие сведения:

- администратора дохода бюджета и распорядителя средств;

- вид расхода или поступления: налог, госпошлина, взнос и прочие обязательные перечисления;

- классификацию операции госсектора управления.

Для каждого вида платежа предусмотрен определенный КБК. Для налогоплательщиков Минфин ежегодно публикует перечень действующих кодов. В таблице платежи сгруппированы по видам, поэтому нужный шифр найти достаточно просто.

В форме также приведены коды для перечисления пеней и штрафов, которые налоговики начисляют за неуплату или просрочку регулярных обязательных платежей. В них тоже произошли изменения, которые нужно учитывать в 2018.

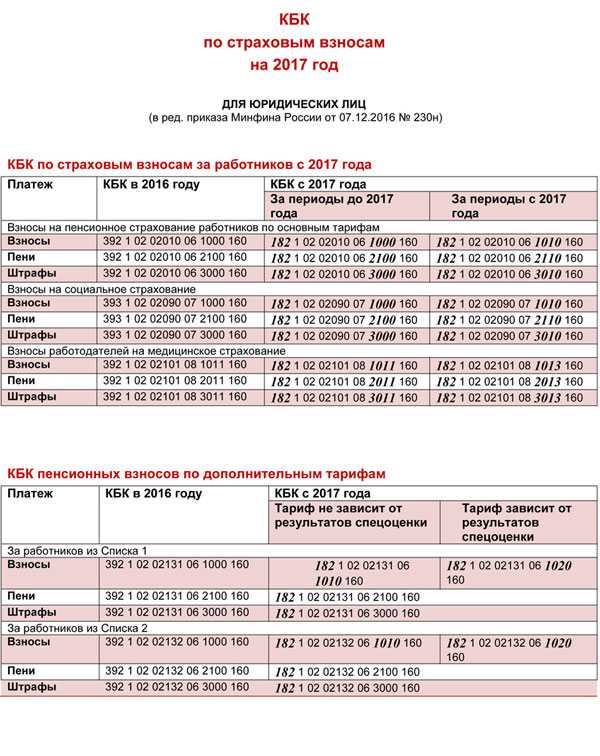

КБК по страховым взносам с 2018 года и сравнительная таблица подготовлена налоговиками и размещена на официальном портале ИФНС: nalog.ru.

Сфера применения

С помощью КБК систематизируются все платежи в бюджет. Эти денежные потоки должны постоянно контролироваться. По поступлениям в госказну необходима детализированная отчетность.

Основной функцией КБК является отслеживание платежей в бюджет и контроль над исполнением бюджетов разных уровней.

Система шифровки способствует составлению бюджетов. Благодаря КБК, финансисты следят за расходами и поступлениями по каждой статье.

Наиболее значимы коды для чиновников, они помогают регулировать финансовые потоки на госуровне.

КБК необходимы и для коммерческой деятельности. Все предприниматели периодически производят платежи в бюджеты РФ. Шифры помогают им учитывать свои перечисления и быстро выбирать нужные из общей массы.

Наличие кодировки в платежке позволяет легко ее идентифицировать. КБК указывается в документе в специальной ячейке с номером 104. Итак, КБК — это коды нужного получателя платежа, особый счет, на который плательщик перечисляет в бюджет свои средства.

Изменения при оплате

С начала года все вопросы, связанные с исчислением и уплатой взносов пенсионного, медицинского, социального назначения за исключением травматизма, курирует налоговая инспекция. Делать соответствующие перечисления теперь необходимо не в фонды, а в ИФНС.

Платежные бумаги по взносам в текущем году следует оформлять с учетом введенных поправок:

- в поля с ИНН и КПП получателя вносятся данные реквизиты ИФНС, в которую направляется платеж;

- в графе «Получатель» ставится краткое название Казначейского управления, а в скобках — краткое название налоговой;

- в ячейку для КБК вписывается 20-числовой шифр, первые 3 знака которого обозначают код распорядителя бюджетных поступлений, он имеет значение «182», соответствующее Федеральной налоговой инспекции.

Корректировки в КБК внес Минфин Приказом № 230н от 07.12.16. Они действуют с начала 2018 года.

Общий режим

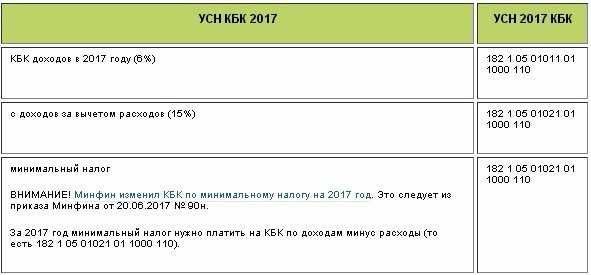

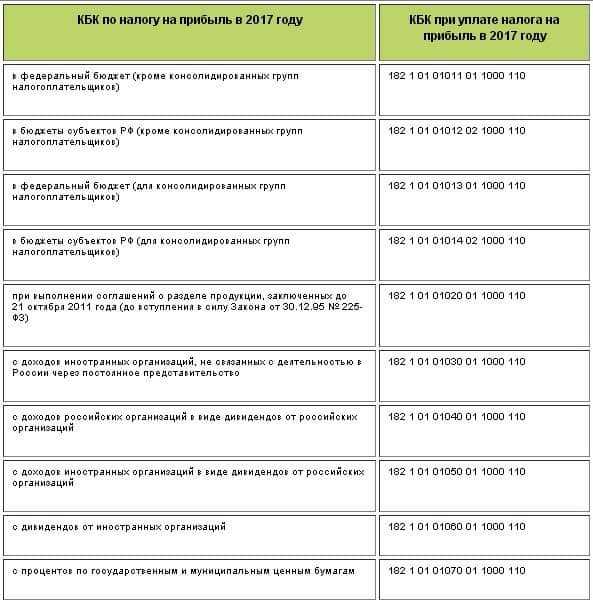

В 2018 году для работающих на ОСНО фирм, получающих доход от контролируемых зарубежных организаций, введен шифр по налогу на прибыль: 182 101 01080 01 1000110.

В 2018 году для дивидендов зарубежных фирм использовался КБК 182 101 01040 01 1000110, для прочих доходов, которые получены не через постоянный филиал в РФ — 182 101 01030 01 1000110.

Упрощенная система налогообложения

Упрощенцы, которые уменьшают свою выручку на величину издержек, должны в этом году вносить в бюджет предоплату, годовой и минимальный налог (1%) по КБК 182 105 01021 01 0000110.

В 2018 году для 1-процентного сбора использовался шифр 182 105 01022 01 0000110, а для единого — 182 105 01050 01 1000110.

КБК по страховым взносам с 2018 года и сравнительная таблица

С 2018 корректировки КБК коснулись:

- сбора на прибыль;

- единого сбора по упрощенке;

- платежей пенсионного назначения;

- сборов по ОМС;

- взносов по соцстраху.

Ниже даны КБК по страховым взносам с 2018 года и сравнительная таблица:

| Вид перечисления | С 2018 | По 2018 | |

| Сбор на прибыль | |||

| с выручки контролируемых зарубежных фирм | 182101 01080 01 1000110 | — | |

| Единый налог по УСН | |||

| минимальный сбор (за периоды с 2018) | 182105 01021 01 1000110 | 182105 01050 01 1000110 | |

| Сборы пенсионного характера | |||

| страховые | — | 392102 02010 06 1000160 | |

| — до 2018 года | 182102 02010 06 1000160 | — | |

| — после 2018 года | 182102 02010 06 1010160 | — | |

| накопительные | 182102 02020 06 1000160 | 392102 02020 06 1000160 | |

| доплаты персоналу авиации | — | 392102 02080 06 1000160 | |

| — до 2018 года | 182102 02080 06 1000160 | — | |

| — после 2018 года | 182 102 02080 06 1010160 | — | |

| доплаты труженикам, добывающим уголь | — | 392102 02120 06 1000160 | |

| — до 2018 года | 182102 02120 06 1000160 | — | |

| — после 2018 года | 182102 02120 06 1010160 | — | |

| фиксированные страховые (с доходов ниже предела) | — | 392102 02140 06 1100160 | |

| — до 2018 года | 182102 02140 06 1100160 | — | |

| — после 2018 года | 182102 02140 06 1110160 | — | |

| фиксированные страховые (с доходов выше максимума) | — | 392102 02140 06 1200160 | |

| — до 2018 | 182102 02140 06 1200160 | — | |

| — с 2018 | 182102 02140 06 1210160 | — | |

| Страховые по доптарифу (список I) | — | 392102 02131 06 1000160 | |

| — предыдущие периоды | 182102 02131 06 1000160 | — | |

| — с 2018 | 182102 02131 06 1010160 (спецоценка не влияет на процент) 182102 02131 06 1020160 (спецоценка влияет на процент) | — | |

| на страховую часть по доптарифу (список II) | — | 392102 02132 06 1000160 | |

| — до 2018 | 182102 02132 06 1000160 | — | |

| — после 2018 | 182102 02132 06 1010160 (тариф постоянный) 182102 02132 06 1020160 (на тариф влияет спецоценка) | — | |

| Взносы по социальному страхованию | |||

| НС и ПЗ | 393102 02050 07 1000160 | ||

| болезни и материнство | — | 393102 02090 07 1000160 | |

| — за предыдущие периоды | 182102 02090 07 1000160 | — | |

| — с 2018 | 182102 02090 07 1010160 | ||

| Взносы по ОМС | |||

| ФФОМС | — | 392102 02101 08 1011160 | |

| — за интервал 2012-2016 | 182102 02101 08 1011160 | — | |

| — с 2018 | 182102 02101 08 1013160 | — | |

| Фиксированные в ФФОМС | — | 392102 02103 08 1011160 | |

| — за интервал 2012-2016 | 182102 02103 08 1011160 | — | |

| — с 2018 | 182102 02103 08 1013160 | — | |

Из таблицы видно, что взносы за 2018 год и более раннее время следует перечислять в 2018 году на специальный шифр, например, для платежей по соцстраху (кроме НС и ПЗ) это КБК 182 102 02090 07 1000160. Оплата штрафов и пеней производится по такому же принципу.

Коды для данных перечислений отражены в таблице:

| Вид санкции | За 2018 год | За 2018 год |

| Пенсионные пени; | 182102 02010 06 2100160 | 182102 02010 06 2110160 |

| -штрафы | 182102 02010 06 3000160 | 182102 02010 06 3010160 |

| Пени по ОМС; | 182102 02101 08 2011160 | 182102 02101 08 2013160 |

| -штрафы | 182102 02101 08 3011160 | 182102 02101 08 3013160 |

| Пени по соцстраху; | 182102 02090 07 2100160 | 182102 02090 07 2110160 |

| -штрафы | 182102 02090 07 3000160 | 182102 02090 07 3010160 |

Как правильно заполнять коды в платежных документах

Перечисление платежей в бюджет производится на основании платежного поручения. Для уплаты налогов и взносов оно имеет форму 0401060. Для грамотного оформления документа следует ознакомиться с Правилами заполнения реквизитов, которые утвердил Минфин Приказом № 107н от 12.11.13. С 2018 года контроль над перечислением налогов и взносов осуществляет ИФНС. Значение КБК в платежке заполняется так же, как и ранее.

Некоторые изменения при оформлении платежного поручения, действующие с 2018 года, отражены в таблице:

| № строки | Описание | Особенности оформления в 2018 году |

| 16 | Получатель | Территориальное отделение ИФНС |

| 22 | Уникальный идентификатор (УИН) | Для текущих платежей имеет значение «0» |

| 106 | Основание перечисления | Код выбирается из п. 7 Приложений 2 и 3 Приказа № 107н |

| 107 | Налоговый период | Оформление аналогично налоговой платежке |

| 108 | Документ-основание платежа | |

| 109 | Данные бумаги-основания |

Зная структуру КБК и используя вспомогательную таблицу 2018 года, бухгалтер может грамотно заполнить платежку и своевременно произвести нужные платежи в бюджет. Можно облегчить работу и снизить вероятность ошибки. Если использовать интернет-сервисы для подготовки платежных документов.

Итак, указание верного КБК — гарантия поступления денег по назначению. Неправильное оформление платежки может привести к уплате пеней за просрочку и штрафов за недоимку.

Иногда суды встают на сторону налогоплательщиков, ссылаясь на то, что неверно указанный КБК не является основанием для применения санкций. Однако налоговики нередко применяют их. Чтобы избежать наказания, нужно подать заявление на уточнение платежных реквизитов еще до того, как ошибку обнаружит фискальный орган. Актуальные КБК можно найти на сайте ИФНС.

Внимание!

- В связи с частыми изменениями в законодательстве информация порой устаревает быстрее, чем мы успеваем ее обновлять на сайте.

- Все случаи очень индивидуальны и зависят от множества факторов. Базовая информация не гарантирует решение именно Ваших проблем.

Поэтому для вас круглосуточно работают БЕСПЛАТНЫЕ эксперты-консультанты!

- Задайте вопрос через форму (внизу), либо через онлайн-чат

- Позвоните на горячую линию:

ЗАЯВКИ И ЗВОНКИ ПРИНИМАЮТСЯ КРУГЛОСУТОЧНО и БЕЗ ВЫХОДНЫХ ДНЕЙ.

buhuchetpro.ru

| Налог на прибыль | ||

| с прибыли контролируемых иностранных компаний | 182 1 01 01080 01 1000 110 | – |

| Единый налог при упрощенке | ||

| минимальный налог (налоговые периоды начиная с 2016 года)* | 182 1 05 01021 01 1000 110 | 182 1 05 01050 01 1000 110 |

| Пенсионные взносы | ||

| на страховую пенсию | 392 1 02 02010 06 1000 160 | |

| – за периоды до 1 января 2017 года | 182 1 02 02010 06 1000 160 | |

| – за периоды после 31 декабря 2016 года | 182 1 02 02010 06 1010 160 | |

| на накопительную пенсию | 182 1 02 02020 06 1000 160 | 392 1 02 02020 06 1000 160 |

| на доплату к пенсии для членов летных экипажей воздушных судов гражданской авиации: | 392 1 02 02080 06 1000 160 | |

| – за периоды до 1 января 2017 года | 182 1 02 02080 06 1000 160 | |

| – за периоды после 31 декабря 2016 года | 182 1 02 02080 06 1010 160 | |

| на доплату к пенсии сотрудникам организаций угольной промышленности: | 392 1 02 02120 06 1000 160 | |

| – за периоды до 1 января 2017 года | 182 1 02 02120 06 1000 160 | |

| – за периоды после 31 декабря 2016 года | 182 1 02 02120 06 1010 160 | |

| в фиксированном размере на страховую пенсию (с доходов не больше предельной величины): | 392 1 02 02140 06 1100 160 | |

| – за периоды до 1 января 2017 года | 182 1 02 02140 06 1100 160 | |

| – за периоды после 31 декабря 2016 года | 182 1 02 02140 06 1110 160 | |

| в фиксированном размере на страховую пенсию (с доходов свыше предельной величины): | 392 1 02 02140 06 1200 160 | |

| – за периоды до 1 января 2017 года | 182 1 02 02140 06 1200 160 | |

| – за периоды после 31 декабря 2016 года | 182 1 02 02140 06 1210 160 | |

| на страховую часть трудовой пенсии по дополнительному тарифу за сотрудников по списку 1: | 392 1 02 02131 06 1000 160 | |

| – за периоды до 1 января 2017 года | 182 1 02 02131 06 1000 160 | |

| – за периоды после 31 декабря 2016 года | 182 1 02 02131 06 1010 160, если тариф не зависит от спецоценки; | |

| 182 1 02 02131 06 1020 160, если тариф зависит от спецоценки | ||

| на страховую часть трудовой пенсии по дополнительному тарифу за сотрудников по списку 2: | 392 1 02 02132 06 1000 160 | |

| – за периоды до 1 января 2017 года | 182 1 02 02132 06 1000 160 | |

| – за периоды после 31 декабря 2016 года | 182 1 02 02132 06 1010 160, если тариф не зависит от спецоценки; | |

| 182 1 02 02132 06 1020 160, если тариф зависит от спецоценки | ||

| Страховые взносы на обязательное социальное страхование | ||

| на страхование от несчастных случаев на производстве и профессиональных заболеваний | 393 1 02 02050 07 1000 160 | 393 1 02 02050 07 1000 160 |

| на случай временной нетрудоспособности и в связи с материнством: | 393 1 02 02090 07 1000 160 | |

| – за периоды до 1 января 2017 года | 182 1 02 02090 07 1000 160 | |

| – за периоды после 31 декабря 2016 года | 182 1 02 02090 07 1010 160 | |

| strong>Взносы на обязательное медицинское страхование | ||

| в ФФОМС: | 392 1 02 02101 08 1011 160 | |

| – за периоды с 2012 по 2016 год включительно | 182 1 02 02101 08 1011 160 | |

| – за периоды после 31 декабря 2016 года | 182 1 02 02101 08 1013 160 | |

| в ФФОМС в фиксированном размере: | 392 1 02 02103 08 1011 160 | |

| – за периоды с 2012 по 2016 год включительно | 182 1 02 02103 08 1011 160 | |

| – за периоды после 31 декабря 2016 года | 182 1 02 02103 08 1013 160 |

buhguru.com

Переходную таблицу по КБК 2018 года 2018

Ежегодно законодательство нашей страны претерпевает некоторые изменения. Вот и 2018 год не стал исключением, принося очередные нововведения, например, в Налоговый кодекс. Перемены законодательства провоцируют перестройку действий тех, кто им пользуется. Поскольку нормативные акты, направлены именно на то, чтобы скоординировать действия граждан. Например, в новом году, придется пользоваться новыми КБК, для оплаты страховых взносов. Но есть и другие нововведения по этому поводу. Стоит рассматривать Переходную таблицу по КБК 2018 года, для того, чтобы правильно указать реквизиты в платежных документах.

Что означает КБК

КБК – это далеко не простая комбинация цифр, которая наверняка приводит в недоумение тех, кому приходится сталкиваться с указанием этих кодов. Количество числовых знаков – 20, именно поэтому тяжело не то, что запомнить, а даже проанализировать состав каждого кода. Но знание общих принципов этого процесса непременно поможет.

Цифры в коде размещаются особым образом, по группам, каждую группу составляет от 1 до 5 цифр, и все они несут свое, собственное значение.

- Цифры с 1 по 3-ю, несут информацию о том, кому предназначаются переводимые средства в денежном виде. Например, ФНС отображают кодом 182, ФСС 293 и т.д.

- 4-я цифра определяет ту группу, в какую поступят деньги

- 5я и 6я цифры, предназначены для того, чтобы показать характер денежного взноса. Государственные пошлины имеют код 08, акцизы 03.

- Статья, а также определенная подстатья дохода, отображаются цифрами от 7й, до 11й

- Цифры 12 и 13, показывают, к какому уровню бюджетных средств, переводимая сумма будет зачислена. Например, 01 – означает федеральный уровень, о 02 – региональный

- Цифры с 14й по 17ю, предназначены для отражения причины, породившей финансовый платеж. Так, если платится основной взнос, то значение будет 1000, если пеня 2100 и т.д.

- 18 и 20 значения, скажут о категории переводимой суммы. Безвозмездные взносы имеют код 150, налоги – 100.

Как можете видеть, в КБК заключено огромное количество информации, которая используется для направления и перенаправления платежа. Действительно, эти коды нужны и удобны, главным образом, самому казначейству, для того, чтобы систематизировать и организовать в порядок, получаемые средства. Но тем, кто осуществляет переводы, просто необходимо знать правильные значения КБК, так как от этого напрямую зависит, будет ли считаться налог, который надо оплатить, уже оплаченным.

Важность правильного КБК

Налоговым Кодексом предусматривается, что за ошибки в КБК, признавать платеж не сделанным нельзя. Практика показывает обратное – если в КБК оказывается ошибочная цифра, мало того, что по налогу возникает пеня и штраф, еще и деньги остаются в «подвешенном» состоянии до выяснения обстоятельств.

Если Налоговый орган принуждает к оплате штрафа по налогу, в котором вы уверенны, что произвели оплату, стоит запросить сведения в банке, провести сверку. Предоставив в налоговые структуры банковские справки, которые засвидетельствуют оплату, хоть и с не правильным КБК, вы имеете право подать уточняющие документы, для зачисления денежных средств в правильном направлении.

Даже если вы уже сделали ошибку, стоит воспользоваться переходной таблицей КБК на 2018 год, так как это предоставит вам достоверные данные по необходимому коду.

Суть перемен

Благодаря изменениям, принятым в Налоговом Кодексе, под его юрисдикцию попадут страховые взносы. Событие это спровоцировано тем, что по взносам, контролируемым именно налоговиками, оплаты всегда были более упорядоченными и регулярными, чем в фонды. То есть так правительство желает установить больший контроль за осуществлением предпринимателями страхования как себя самих, так и своих сотрудников.

Надо сказать, что такие перемены стали основным фактором, провоцирующим изменения в кодах. Именно в связи с этим событием отмечается наибольшее количество изменившихся КБК. Суть изменений состоит в том, что теперь, платеж будет направлен не в Фонд, а в ИФНС, поэтому вместо цифр вначале, обозначающих фонды, будут стоять цифры 182 – означающие ФНС.

Просто структурное изменение претерпели те коды, которые будут использоваться для оплат еще по 2016 году, а те, которые утверждаются на периоды нового года, имеют и другие структурные изменения.

Еще перемены

Скачав переходную таблицу КБК 2018 года и проанализировав ее, можно отметить такие изменения, по сравнению с прошлым годом:

— Изменения по страховым взносам. Причем поддались переменам пенсионные, медицинские и социальные взносы, кроме взноса на травматизм. Эта категория страхования будет находиться в руках ФСС, как и прежде, а страхование по ней имеет чисто добровольный характер.

— Минимальный налог и Единый, по УСН, отныне будут уплачиваться по одному коду 182 1 05 01021 01 1000 110.

— Теперь иностранные компании также обязаны оплачивать налог на прибыль, при определенных условиях. Использовать для этой цели они будут КБК 182101 01080011000110.

Итак, как видим, в современных условиях, любые нововведения, вносимые в законодательство, провоцируют еще ряд изменений за собой. Это не такой сложный процесс, как может показаться в самом начале, если правильно и своевременно использовать актуальную информацию о грядущих и уже свершившихся переменах. Особенно удобно использовать табличный формат такой информации.

saldovka.com

КБК на 2018 год. Изменения

Чтобы выполнять свои обязанности по уплате налогов, индивидуальным предпринимателям и физическим лицам важно ответственно подходить к вопросу заполнения платежной документации. Немаловажное значение имеют КБК страховых взносов, вводимые в действие в наступающем году.

СОДЕРЖАНИЕ

Изменения КБК в 2018 году

КБК – это специально разработанные обозначения бюджетной классификации, указывающие на вид платежа. Код делится на 4 подгруппы, каждая из которых имеет свою расшифровку. В настоящее время все таблицы кодов опубликованы в сети Интернет и находятся в свободном доступе. Все больший интерес к КБК возникает у предпринимателей и других юридических лиц.Коммерсанты обязаны ежегодно вносить страховые взносы на счет налоговой инспекции:

• за себя;• за своих непосредственных сотрудников, если таковые в штате фирмы значатся.

Взнос за себя предполагает уплату дополнительного сбора не больше 6%. КБК в новом году для внесения страхового взноса для индивидуального предпринимателя за себя – 18210202103081013160.

Если же доходы предпринимателя в разы превышают общие показатели зарплат, то применяются дополнительные сборы. Код для внесения взносов при высоких доходах – 18210202140061200160.

Для внесения взносов за своих работников, находящихся в штате предприятия, в платежном документе нужно использовать следующий код – 18210202010061010160. Выплачиваемый процент по страхованию равен 2,9.

Утверждение системы кодов напрямую зависит от изменений в налоговой сфере. О новшествах и перспективах развития налоговой системы говорит заместитель начальника отдела одного из территориальных органов УФНС:

Таблица кодов

| № п/п | Род платежа | КБК |

| 1. | Налог | 18210102050011000110 |

| 2. | Штраф | 18210102050013000110 |

| 3. | Пени | 18210102050012100110 |

| 4. | Процент | 18210102050012200110 |

Для поиска интересующего кода можно воспользоваться Приказом Минфина от 2016 года за № 230н.

Что делать, если в поручении неверно указали КБК?

Человеку свойственно делать ошибки. Если в платежном документе неправильно указан КБК, то плательщик должен обратиться непосредственно к сотрудникам налоговой службы с просьбой провести проверку реквизитов платежа. В противном случае перечисленная сумма на счет необходимого органа не поступит, в результате чего могут образоваться пени за просрочку. Формой обращения служит заявление, в котором лицо признает свою ошибку в заполнении платежного документа и просит произвести замену в части КБК. В заявлении важно указать дату операции, неверный код, прописанный изначально, а также верный код. Унифицированного образца заявления не существует, оно составляется в произвольной форме.

По результатам проверки платежа налоговая служба принимает решение об уточнении и корректировке реквизитов. Если внесенные поправки плательщика будут приняты, то просрочек и штрафов по платежу быть не должно. Если они успели образоваться, то суммы подвергаются перерасчету.

Таким образом, важно обращать особое внимание на заполнение кодов бюджетной классификации при составлении платежных документов. В связи с изменениями в налоговом законодательстве усовершенствуется система кодов. Подробные сведения по КБК можно найти в Приказе Минфина.

god2018.su

| Акцизы по товарам, производимым в России | |||

| этиловый спирт из пищевого сырья. Кроме дистиллятов винного, виноградного, плодового, коньячного, кальвадосного, вискового | 182 1 03 02011 01 1000 110 | 182 1 03 02011 01 2100 110 | 182 1 03 02011 01 3000 110 |

| этиловый спирт из непищевого сырья | 182 1 03 02012 01 1000 110 | 182 1 03 02012 01 2100 110 | 182 1 03 02012 01 3000 110 |

| дистилляты винный, виноградный, плодовый, коньячный, кальвадосный, висковый | 182 1 03 02013 01 1000 110 | 182 1 03 02013 01 2100 110 | 182 1 03 02013 01 3000 110 |

| спиртосодержащая продукция | 182 1 03 02020 01 1000 110 | 182 1 03 02020 01 2100 110 | 182 1 03 02020 01 3000 110 |

| табачная продукция | 182 1 03 02030 01 1000 110 | 182 1 03 02030 01 2100 110 | 182 1 03 02030 01 3000 110 |

| электронные системы доставки никотина | 182 1 03 02360 01 1000 110 | 182 1 03 02360 01 2100 110 | 182 1 03 02360 01 3000 110 |

| никотинсодержащие жидкости | 182 1 03 02370 01 1000 110 | 182 1 03 02370 01 2100 110 | 182 1 03 02370 01 3000 110 |

| табак и табачные изделия, предназначенные для потребления путем нагревания | 182 1 03 02380 01 1000 110 | 182 1 03 02380 01 2100 110 | 182 1 03 02380 01 3000 110 |

| автомобильный бензин | 182 1 03 02041 01 1000 110 | 182 1 03 02041 01 2100 110 | 182 1 03 02041 01 3000 110 |

| прямогонный бензин | 182 1 03 02042 01 1000 110 | 182 1 03 02042 01 2100 110 | 182 1 03 02042 01 3000 110 |

| автомобили легковые и мотоциклы | 182 1 03 02060 01 1000 110 | 182 1 03 02060 01 2100 110 | 182 1 03 02060 01 3000 110 |

| дизельное топливо | 182 1 03 02070 01 1000 110 | 182 1 03 02070 01 2100 110 | 182 1 03 02070 01 3000 110 |

| моторные масла для дизельных, карбюраторных (инжекторных) двигателей | 182 1 03 02080 01 1000 110 | 182 1 03 02080 01 2100 110 | 182 1 03 02080 01 3000 110 |

| фруктовые, игристые (шампанские) и прочие вина, винные напитки, без ректификованного этилового спирта | 182 1 03 02090 01 1000 110 | 182 1 03 02090 01 2100 110 | 182 1 03 02090 01 3000 110 |

| пиво | 182 1 03 02100 01 1000 110 | 182 1 03 02100 01 2100 110 | 182 1 03 02100 01 3000 110 |

| алкогольная продукция с объемной долей этилового спирта свыше 9 процентов. Кроме пива, вин, винных напитков, без ректификованного этилового спирта | 182 1 03 02110 01 1000 110 | 182 1 03 02110 01 2100 110 | 182 1 03 02110 01 3000 110 |

| алкогольная продукция с объемной долей этилового спирта до 9 процентов. Кроме пива, вин, винных напитков, без ректификованного этилового спирта | 182 1 03 02130 01 1000 110 | 182 1 03 02130 01 2100 110 | 182 1 03 02130 01 3000 110 |

| сидр, пуаре, медовуха | 182 1 03 02120 01 1000 110 | 182 1 03 02120 01 2100 110 | 182 1 03 02120 01 3000 110 |

| бензол, параксилол, ортоксилол | 182 1 03 02300 01 1000 110 | 182 1 03 02300 01 2100 110 | 182 1 03 02300 01 3000 110 |

| авиационный керосин | 182 1 03 02310 01 1000 110 | 182 1 03 02310 01 2100 110 | 182 1 03 02310 01 3000 110 |

| средние дистилляты | 182 1 03 02330 01 1000 110 | 182 1 03 02330 01 2100 110 | 182 1 03 02330 01 3000 110 |

| вина с защищенным географическим указанием, с защищенным наименованием места происхождения, кроме игристых вин (шампанских) | 182 1 03 02340 01 1000 110 | 182 1 03 02340 01 2100 110 | 182 1 03 02340 01 3000 110 |

| игристые вина (шампанские) с защищенным географическим указанием, с защищенным наименованием места происхождения | 182 1 03 02350 01 1000 110 | 182 1 03 02350 01 2100 110 | 182 1 03 02350 01 3000 110 |

| Акцизы по товарам, импортируемым из государств – участников Таможенного союза (уплата акциза через налоговые инспекции) | |||

| этиловый спирт из пищевого сырья. Кроме дистиллятов винного, виноградного, плодового, коньячного, кальвадосного, вискового | 182 1 04 02011 01 1000 110 | 182 1 04 02011 01 2100 110 | 182 1 04 02011 01 3000 110 |

| дистилляты – винный, виноградный, плодовый, коньячный, кальвадосный, висковый | 182 1 04 02012 01 1000 110 | 182 1 04 02012 01 2100 110 | 182 1 04 02012 01 3000 110 |

| сидр, пуаре, медовуха | 182 1 04 02120 01 1000 110 | 182 1 04 02120 01 2100 110 | 182 1 04 02120 01 3000 110 |

| этиловый спирт из непищевого сырья | 182 1 04 02013 01 1000 110 | 182 1 04 02013 01 2100 110 | 182 1 04 02013 01 3000 110 |

| спиртосодержащая продукция | 182 1 04 02020 01 1000 110 | 182 1 04 02020 01 2100 110 | 182 1 04 02020 01 3000 110 |

| табачная продукция | 182 1 04 02030 01 1000 110 | 182 1 04 02030 01 2100 110 | 182 1 04 02030 01 3000 110 |

| электронные системы доставки никотина | 182 1 04 02180 01 1000 110 | 182 1 04 02180 01 2100 110 | 182 1 04 02180 01 3000 110 |

| никотиносодержащие жидкости | 182 1 04 02190 01 1000 110 | 182 1 04 02190 01 2100 110 | 182 1 04 02190 01 3000 110 |

| табак и табачные изделия, предназначенные для потребления путем нагревания | 182 1 04 02200 01 1000 110 | 182 1 04 02200 01 2100 110 | 182 1 04 02200 01 3000 110 |

| автомобильный бензин | 182 1 04 02040 01 1000 110 | 182 1 04 02040 01 2100 110 | 182 1 04 02040 01 3000 110 |

| легковые автомобили и мотоциклы | 182 1 04 02060 01 1000 110 | 182 1 04 02060 01 2100 110 | 182 1 04 02060 01 3000 110 |

| дизельное топливо | 182 1 04 02070 01 1000 110 | 182 1 04 02070 01 2100 110 | 182 1 04 02070 01 3000 110 |

| моторные масла для дизельных, карбюраторных (инжекторных) двигателей | 182 1 04 02080 01 1000 110 | 182 1 04 02080 01 2100 110 | 182 1 04 02080 01 3000 110 |

| фруктовые, игристые (шампанские) и прочие вина, винные напитки, без ректификованного этилового спирта | 182 1 04 02090 01 1000 110 | 182 1 04 02090 01 2100 110 | 182 1 04 02090 01 3000 110 |

| пиво | 182 1 04 02100 01 1000 110 | 182 1 04 02100 01 2100 110 | 182 1 04 02100 01 3000 110 |

| алкогольная продукция с объемной долей этилового спирта свыше 9 процентов. Кроме пива, вин, винных напитков, без ректификованного этилового спирта | 182 1 04 02110 01 1000 110 | 182 1 04 02110 01 2100 110 | 182 1 04 02110 01 3000 110 |

| алкогольная продукция с объемной долей этилового спирта до 9 процентов. Кроме пива, вин, винных напитков, без ректификованного этилового спирта | 182 1 04 02130 01 1000 110 | 182 1 04 02130 01 2100 110 | 182 1 04 02130 01 3000 110 |

| прямогонный бензин | 182 1 04 02140 01 1000 110 | 182 1 04 02140 01 2100 110 | 182 1 04 02140 01 3000 110 |

| средние дистилляты | 182 1 04 02170 01 1000 110 | 182 1 04 02170 01 2100 110 | 182 1 04 02170 01 3000 110 |

| Акцизы по товарам, импортируемым из других государств (уплата акциза на таможне) | |||

| этиловый спирт из пищевого сырья. Кроме дистиллятов винного, виноградного, плодового, коньячного, кальвадосного, вискового | 153 1 04 02011 01 1000 110 | 153 1 04 02011 01 2100 110 | 153 1 04 02011 01 3000 110 |

| дистилляты – винный, виноградный, плодовый, коньячный, кальвадосный, висковый | 153 1 04 02012 01 1000 110 | 153 1 04 02012 01 2100 110 | 153 1 04 02012 01 3000 110 |

| сидр, пуаре, медовуха | 153 1 04 02120 01 1000 110 | 153 1 04 02120 01 2100 110 | 153 1 04 02120 01 3000 110 |

| этиловый спирт из непищевого сырья | 153 1 04 02013 01 1000 110 | 153 1 04 02013 01 2100 110 | 153 1 04 02013 01 3000 110 |

| спиртосодержащая продукция | 153 1 04 02020 01 1000 110 | 153 1 04 02020 01 2100 110 | 153 1 04 02020 01 3000 110 |

| табачная продукция | 153 1 04 02030 01 1000 110 | 153 1 04 02030 01 2100 110 | 153 1 04 02030 01 3000 110 |

| электронные системы доставки никотина | 153 1 04 02180 01 1000 110 | 153 1 04 02180 01 2100 110 | 153 1 04 02180 01 3000 110 |

| никотиносодержащие жидкости | 153 1 04 02190 01 1000 110 | 153 1 04 02190 01 2100 110 | 153 1 04 02190 01 3000 110 |

| табак и табачные изделия, предназначенные для потребления путем нагревания | 153 1 04 02200 01 1000 110 | 153 1 04 02200 01 2100 110 | 153 1 04 02200 01 3000 110 |

| автомобильный бензин | 153 1 04 02040 01 1000 110 | 153 1 04 02040 01 2100 110 | 153 1 04 02040 01 3000 110 |

| легковые автомобили и мотоциклы | 153 1 04 02060 01 1000 110 | 153 1 04 02060 01 2100 110 | 153 1 04 02060 01 3000 110 |

| дизельное топливо | 153 1 04 02070 01 1000 110 | 153 1 04 02070 01 2100 110 | 153 1 04 02070 01 3000 110 |

| моторные масла для дизельных, карбюраторных (инжекторных) двигателей | 153 1 04 02080 01 1000 110 | 153 1 04 02080 01 2100 110 | 153 1 04 02080 01 3000 110 |

| фруктовые, игристые (шампанские) и прочие вина, винные напитки, без ректификованного этилового спирта | 153 1 04 02090 01 1000 110 | 153 1 04 02090 01 2100 110 | 153 1 04 02090 01 3000 110 |

| пиво | 153 1 04 02100 01 1000 110 | 153 1 04 02100 01 2100 110 | 153 1 04 02100 01 3000 110 |

| алкогольная продукция с объемной долей этилового спирта свыше 9 процентов. Кроме пива, вин, винных напитков, без ректификованного этилового спирта | 153 1 04 02110 01 1000 110 | 153 1 04 02110 01 2100 110 | 153 1 04 02110 01 3000 110 |

| алкогольная продукция с объемной долей этилового спирта до 9 процентов. Кроме пива, вин, винных напитков, без ректификованного этилового спирта | 153 1 04 02130 01 1000 110 | 153 1 04 02130 01 2100 110 | 153 1 04 02130 01 3000 110 |

| прямогонный бензин | 153 1 04 02140 01 1000 110 | 153 1 04 02140 01 2100 110 | 153 1 04 02140 01 3000 110 |

| средние дистилляты | 153 1 04 02170 01 1000 110 | 153 1 04 02170 01 2100 110 | 153 1 04 02170 01 3000 110 |

xn--63-9kcq1cfhmhavz.xn--p1ai