Справка об отсутствии задолженности по налогам: где и как получить? Кнд справка

КНД 1166112 — справка о состоянии расчетов по налогам 2018

Справка о состоянии расчетов по налогам — это документ, позволяющий налогоплательщику узнать о состоянии его дел, касающихся взаиморасчетов с бюджетом. Ранее использовавшийся бланк КНД 1166112 сейчас не действует. В статье приведены данные по действующей форме, а также сведения о ранее применяемых и ныне действующих бланках по расчету с бюджетом.

Налогоплательщик вправе узнать о состоянии своих расчетов с бюджетом. Далеко не всегда организации, особенно крупные, могут своевременно и оперативно получить такие сведения из собственных источников по различным объективным причинам. Налоговая инспекция предоставляет необходимую информацию по запросу. Ранее, вплоть до 2017 г., для этого использовалась форма КНД 1166112. Далее расскажем, чем заменена КНД 1166112, что это за справка — о состоянии расчетов, почему старый бланк сейчас не применяется, как получить нужную информацию и какой бланк для этого используется.

Какая форма действует сейчас

В настоящее время справка о состоянии расчетов по налогам выдается в виде документа со значением 1160080, который рекомендован Приказом ФНС РФ от 28.12.2016 № ММВ-7-17/[email protected]. Для ее получения налогоплательщику достаточно обратиться в местную налоговую инспекцию с заявлением в письменном или электронном виде. Предоставляются данные на текущую или определенную дату.

Суть у документов одинаковая, однако кодировка документа имеет значение, так как если будет указан, например, в запросе другой код КНД, налоговая будет иметь формальные основания для отказа в предоставлении информации, так как бланк является недействительным.

Какие формы были утверждены ранее

До 2017 года в разные периоды использовались следующие образцы:

- о взаиморасчетах с бюджетом по форме 39-1 или 39-1ф, которые были рекомендованы к использованию в приложениях к Приказу ФНС РФ от 04.04.2005 № САЭ-3-01/[email protected] В настоящий момент они также не применяются;

- с кодом 1166112, введенный в приложении к распорядительному акту ФНС РФ от 28.01.2013 № ММВ-7-12/[email protected] Сейчас он не применятся, о чем прямо указано в пункте 2 Приказа ФНС РФ от 21.04.2014.

Таким образом, справки 39-1 и 39-1ф действовали с 2005 года по февраль 2013-го. Далее было рекомендовано применять бланк с кодом 1166112, его использовали до мая 2014 г. Затем уже вступил в силу обсуждаемая форма, просуществовавшая до конца 2016 года.

Подробно о справках сверки мы писали в отдельной статье.

Актуальный бланк КНД 1160080

Дорогие читатели, если вы увидели ошибку или опечатку, помогите нам ее исправить! Для этого выделите ошибку и нажмите одновременно клавиши «Ctrl» и «Enter». Мы узнаем о неточности и исправим её.

ppt.ru

КНД 1160077. Справка о подтверждении неполучения налогоплательщиком социального налогового вычета либо подтверждении факта получения налогоплательщиком суммы предоставленного социального налогового вычета, указанного в подпункте 4 пункта 1 статьи 219 НК РФ

Home Справочник Бланки и формы КНД 1160077. Справка о подтверждении неполучения налогоплательщиком социального налогового вычета либо подтверждении факта получения налогоплательщиком суммы предоставленного социального налогового вычета, указанного в подпункте 4 пункта 1 статьи 219 НК РФСкачать бланк (форму) бесплатно: КНД 1160077. Справка о подтверждении неполучения налогоплательщиком социального налогового вычета либо подтверждении факта получения налогоплательщиком суммы предоставленного социального налогового вычета, указанного в подпункте 4 пункта 1 статьи 219 НК РФ

Форма актуальна на 2015 год

Похожие статьи

wfinbiz.com

КНД 1120101 | Современный предприниматель

Справка по налогам и сборам может иметь две формы. Одна из них оформляется по коду КНД 1160080 и предполагает отражение текущих расчетов с бюджетом. В ней будет показано, сколько и в каком размере за предприятием числится непогашенных налоговых платежей, штрафов, процентов или пеней.

Второй вариант код по КНД 1120101 – справка, образец которой содержит основную информацию о налогоплательщике и стандартную формулировку о том, имеется задолженность перед бюджетом или нет. В этой справке не будет указан размер задолженности, только коды ИФНС, в базе данных которых числится долг за обратившимся предприятием или физическим лицом.

КНД 1120101 – что за справка и где ее брать?

20 января 2017 года появился обновленный приказ ФНС о форме справки по отсутствию задолженности и порядке ее оформления, код по КНД 1120101. Регистрационный номер приказа ММВ-7-8/20@. Справка о наличии/отсутствии задолженности по налогам юридическому лицу может потребоваться в случае:

- добровольного удовлетворения просьбы контрагента о предоставлении официального подтверждения отсутствия долгов перед государственными органами;

- ликвидационных мероприятий;

- участия в торгах;

- оформления государственной дотационной помощи;

- КНД 1120101 необходима при обращении в банковское учреждение для получения займа;

- накануне смены ключевых фигур в руководстве предприятия;

- на этапе подготовки расширения компании;

- форма КНД 1120101 потребуется и при изменении места регистрации или проживания, которое повлекло перевод в другой налоговый орган.

Справка об исполнении налогоплательщиком из числа физических лиц всех своих обязательств перед бюджетом может понадобиться:

- при регистрации в качестве ИП;

- при смене гражданства;

- при оформлении займа в банковской структуре на большой срок или крупную сумму;

- справка о задолженности по налогам нужна при желании воспользоваться льготами в налогообложении;

- накануне заключения сделки по продаже недвижимости и прочего дорогостоящего имущества.

Заполненный бланк выдает ФНС, справка об отсутствии задолженности имеет унифицированную форму, на ней обязательно проставляются подписи и печать. Для получения документа требуется обратиться в ИФНС с письменной формой запроса. Допускается формирование и отправка запроса в электронном формате с помощью специальных сервисов. Бланк запроса не установлен, можно составить его в произвольном виде или воспользоваться образцом из приложения 8 Административного регламента (он утвержден приказом от 2 июля 2012 г. под № 99н).

Справка об отсутствии задолженности по налогам – как заказать и получить

Способы подачи заявления на выдачу справки:

- передача письменного запроса при личной явке;

- отправка по почте заказным письмом с приложенной описью;

- через личный кабинет налогоплательщика.

Справка об отсутствии задолженности по налогам, образец которой унифицирован (код по КНД 1120101), составляется по состоянию на дату, указанную в запросе. Если заявитель указал период, который еще не закончился, или не указал никаких временных точек для отражения состояния расчетов, искомой датой будет считаться день регистрации запроса.

Выдать заполненную справку должны в течение 10 рабочих дней после получения органом ФНС запроса. Процедура выдачи может происходить несколькими способами:

- передача в руки заявителю при предъявлении документа, удостоверяющего личность;

- пересылка заказным письмом;

- отправка в электронном виде с цифровой подписью и печатью;

- выдача третьему лицу при наличии доверенности, заверенной нотариально.

Справка КНД 1120101 может содержать требуемую формулировку об отсутствии задолженности при фактическом наличии таковой, если:

- на сумму задолженности предоставлена рассрочка или существует официальная договоренность об отсрочке платежа;

- долг был реструктуризирован;

- если решение судебного органа о признании обязательства по уплате сумм долга или штрафа по состоянию на дату запроса не вступили в силу (п. 3 Приложения 2 приказа № ММВ-7-8/20@).

Справка об отсутствии задолженности по налогам через личный кабинет налогоплательщика заказывается во вкладке «Расчеты с бюджетом». По почте заполненные бланки справок рассылаются только в пределах Российской Федерации. Если заявитель не может явиться лично, физически находится в другой стране, то он может в запросе указать другой адрес из базы ЕГРН для почтового отправления. Образец справки КНД 1120101 допускается заполнять в электронном формате, может по желанию налогоплательщика быть отправлена на электронный адрес.

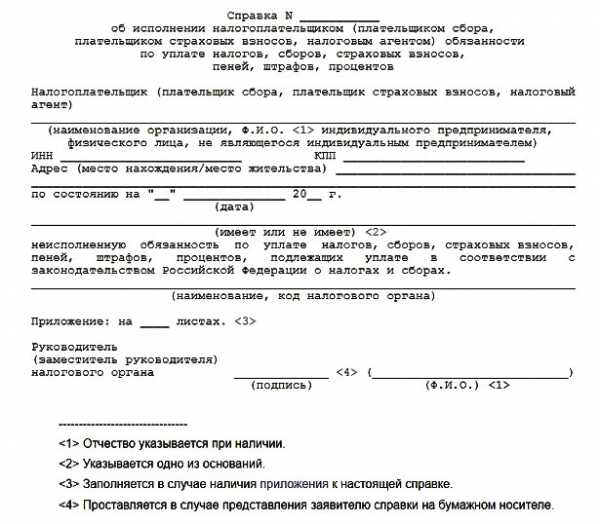

Справка по КНД 1120101 – образец:

spmag.ru

Cправка (КНД 1120101) об отсутствии задолженности по налогам (бланк и образец)

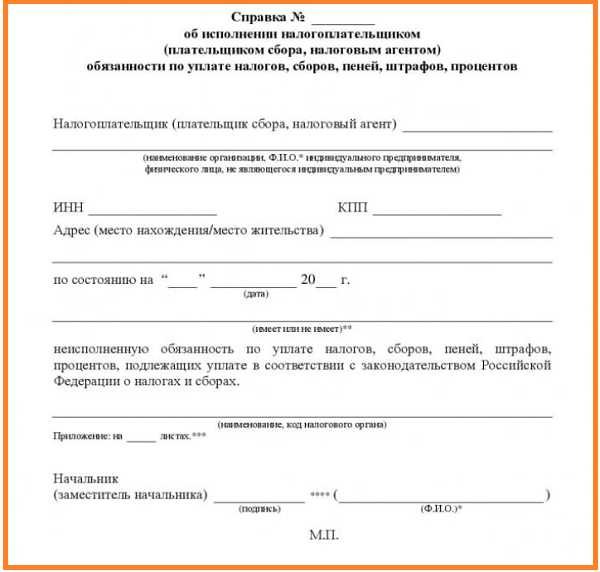

Официальное название справки об отсутствии задолженности по налогам – справка об исполнении налогоплательщиком (плательщиком сбора, налоговым агентом) обязанности по уплате налогов, сборов, пеней, штрафов, процентов (код по КНД 1120101). Она представляется плательщикам по утвержденной форме (Приложение N 1 к Приказу ФНС от 21.07.2014 N ММВ-7-8/378@). Такая справка по налогам и сборам может понадобиться, если, к примеру, организации или ИП решит обратиться в банк за кредитом или поучаствовать в госзакупках (Письмо Минфина от 17.06.2016 N 03-02-08/35413).

Справка: код по КНД 1120101 (бланк)

Справка об исполнении налогоплательщиком всех обязательств перед бюджетом может быть выдана организации (ИП) в том случае, если у нее действительно нет недоимок ни по каким налогам, а также нет задолженности по пеням, штрафам, процентам (п. 166, 167 Административного регламента ФНС, утв. Приказом Минфина от 02.07.2012 N 99н, –далее Административного регламента ФНС). Но если выяснится, что долги у плательщика есть, то ему фактически выдадут справку о наличии задолженности по налогам по той же форме с кодом КНД 1120101. И в приложении к ней будут отражены коды инспекций, по данным которых организация или ИП имеет долги (п. 168, 172 Административного регламента ФНС).

Как получить в ИФНС справку об отсутствии задолженности

Для того, чтобы получить справку о наличии/отсутствии задолженности по налогам, нужно подать в инспекцию запрос (п. 161, 176 Административного регламента ФНС) по рекомендованной форме. Его можно:

- составить в письменном виде (Приложение N 8 к Административному регламенту ФНС) и передать в ИФНС лично (либо через представителя) или направить по почте ценным письмом с описью вложения;

- сформировать в электронном виде (Приложение N 9 к Административному регламенту ФНС) и отправить в налоговую по телекоммуникационным каналам связи.

При этом в самом запросе необходимо указать, на какую дату должна быть составлена справка. Если конкретная дата не будет отражена или будет указана еще не наступившая дата, то справка будет сформирована по сведениям налоговиков, актуальным на день регистрации запроса в ИФНС (п. 167 Административного регламента ФНС).

Скачать форму для письменного запроса на получение справки об отсутствии задолженности по налогам

Справку должны будут выдать в течение 10 рабочих дней с даты получения запроса инспекцией (пп. 10 п. 1 ст. 32 НК РФ, п. 163, 177 Административного регламента ФНС). Плата за ее выдачу не предусмотрена (п. 32 Административного регламента ФНС).

pravobez.ru

Справка об отсутствии задолженности по налогам и сборам

Содержание статьи

Справка об отсутствии задолженности по налогам – это справка подтверждающая отсутствие разного рода долгов по обязательным платежам в гос бюджет страны.

Но прежде чем ее получать нужно быть уверенным, что вы действительно ничего не должны. Проверить данную информацию можно здесь.

Ее форма не регламентирована, однако если вы четко не знаете что вам конкретно и для каких целей нужно, налоговая служба вам может предложить 2-ве формы КНД 1160080 и КНД 1120101.

Форма КНД 1160080 отражает общее состояние взаиморасчетов с налоговой службой по налогам, пеням, штрафам, сборам организаций или ИП.

Форма КНД 1120101 отражает тоже самое, но включает в себя в том числе и существующие долги по расчетам с ФНС.

Подобные справки можно получить в своей ИФНС по месту жительства или регистрации компании, ИП, которая составляется исходя из вашей налоговой истории, хранящейся в единой федеральной базе налогоплательщика.

Для этого документа устанавливается определённый срок, то есть действуют определённые временные рамки, так как из-за постоянных взаимоотношений налогоплательщиков и налоговых служб, актуальность информации в справке может устаревать, поэтому она не выдается на длительный срок, грубо говоря имеет срок годности.

Это важный фактор для банков при выдаче кредита, при определённых юридических изменениях внутри компании, для поставщиков товаров и услуг, это также является условием гарантии, что партнёр не имеет долгов и может отвечать по своим обязательствам без финансовых накладок.

Что-то более конкретное сказать о сроках годности нельзя, нет такого положения, здесь нужно руководствоваться логикой актуальности информации и обращать внимание на требования контрагентов – ведь чаще всего именно им нужно предоставить данный документ, чтобы доказать свою благонадежность.

Кому-то нужна справка не позднее 10-и дневного срока давности, кому-то необходим более длительный срок.

Справка об отсутствии задолженности по налогам периодически необходима всем, и юридическим лицам, и физическим лицам, ведущим экономическую деятельность.

Назначение документа

Документ, подтверждающий, что вы не имеете задолженности по налогам и сборам, может быть необходим вам в следующих случаях:

- если организация или индивидуальный предприниматель прекращают свою экономическую деятельность

- если меняется юридический адрес

- при участии в государственных тендерах, дотациях и т.п. основанных на конкурсе

- если вы оформляете документы на займ

- если меняется бухгалтер в организации

- при расширении компании

- если требует справку контрагент

Все вышеперечисленные случаи требуют определённых гарантий, что у вас нет долгов перед бюджетом. Поэтому роль справки важна, как подтверждение надёжности и финансовой стабильности для осуществления различного рода сделок, в том числе и гражданских.

Содержание

Официальное название документа — Справка об исполнении налогоплательщиком обязанности по уплате налогов, сборов, пеней, штрафов, процентов.

Из формы справки можно отследить следующую информацию:

- наименование организации

- ФИО ИП или физ. лица

- ИНН И КПП организации

- фактический/юридический адрес

- дата, на которую приходятся сведения о налоговой чистоте

- информация о наличии или отсутствии задолженности по налогам

- наименование и код налогового органа, выдавшего справку

- ФИО и подпись начальника (заместителя) налоговой инспекции подтверждающего данные по справке

- печать налогового органа, выдавшего справку

Кому выдадут

Налоговая инспекция выдаёт справки об отсутствии задолженности по налогам на основании того, что у налогоплательщика нет непогашенных долгов, штрафов, набежавших процентов.

Это постановление прописано в п.п. 166,167 Административного регламента ФНС по приказу Минфина России от 02.07.2012 г. #99н.

При условии, что у налогоплательщика есть непогашенные долги, штрафы, пени, налоговики выдают документ, в которой будет помечено, что имеется задолженность.

Также в справке на основании п.172 Регламента ФНС будет указан специальный код налоговой инспекции, перед которой у налогоплательщика есть задолженность.

При несовпадении в бланке документа данных по долгам, производится сверка расчётов должника с инспекцией.

Каналы получения

Справка об отсутствии задолженности по налогам выдаётся налоговым органом в двух вариантах:

- на бумажном носителе

- в электронном виде

На бумажном носителе

Чтобы получить справку в обычном понимание на бумаге, нужно написать в налоговую инспекцию запрос в определённой форме ФНС России(п.п.161,164).

Запрос подаётся в налоговую службу по месту жительства, на учёте которой стоит налогоплательщик.

Что должно содержаться в запросе?

Информация, необходимая для указания в запросе в соответствие с п.п. 27,130,169:

- Кому? — Наименование налогового органа и ФИО начальника инспекции

- От кого? — Наименование организации или физ. лица(ФИО), ИНН/КПП, юридический/фактический адрес нахождения

- пометки о состоянии расчётов по уплате/ об отсутствии долгов

- указать дату

- Реквизиты заявителя — наименование организации или физ. лица(ФИО), юридический/фактический адреса проживания физ. лица

- ИНН/КПП

- указать способ получения: лично или по почте (указать адрес)

- подпись представителя организации/физ. лица

- ФИО получателя и дата получения справки (отмечается при непосредственном указании получателя справки)

- ФИО при наличии исполнителя

- контактный телефон

Справку выдают в течение 10 дней с момента принятия налоговиками запроса.

Дата получения ФНС обращения устанавливается следующим образом и зависит от метода подачи запроса:

- дата указывается сотрудником ФНС в момент когда им было получено обраращение (в том случае, если оно было передано лично в канцелярию инспекции в письменном виде)

- если запрос был отправлен по почте, то датой будет считаться тот день, когда сотрудник лично получил запрос

На сайте Почты России по адресу pochta.ru через специальный сервис можно отследить и узнать дату вручения запроса.

Сервис так и называется «Отследить».

В электронном виде

Чтобы получить справку об отсутствии задолженности по налогам в электронном виде, запрос нужно будет оформить в специальной электронной форме по телекоммуникационному каналу связи (ТКС) (п. п. 176, 178 Регламента ФНС), если у вас в компании практикуется электронный обмен информацией с налоговыми службами.

Что необходимо будет указать в форме ТКС:

- наименование организации

- ИНН

- адрес

- дату, на которую запрашивается информация

После того, как обращение было отправлено в налоговую инспекцию, в течение 10 дней с момента получения запроса, налогоплательщику направляется электронная справка об отсутствии задолженности. День поступления запроса в инспекцию, будет днём приёма, который будет указан в квитанции.

Также можно отправить запрос дистанционно через личный кабинет на сайте по адресу lkul.nalog.ru.

Получить справку в данном случае можно двумя способами, если сделать пометку «получить лично», то налоговая инспекция направит письмо, что справка готова. И вам придется лично подъехать в ближайшее отделение ФНС.

Если указать получение почтовым отправление, налоговый инспектор направит уведомление с датой, до которой налогоплательщик получит справку по своему адресу.

Процесс подачи запроса лично или почтой

Что необходимо для подачи запроса:

- нужно скачать бланк анкеты-заявки

- сделать приложение с описью всех документов, которые прилагаются, в случае отправки запроса заказным письмом

- приложить оплаченные квитанции по уплате налогов и копии чеков (желательно, но не обязательно)

- приложить доверенность, заверенную нотариусом, если обращение в налоговую происходит от представителя компании

В случае если при оформлении справки в ИФНС по форме КНД 1160080, выявляются данные по небольшим долгам и просрочкам со стороны налогоплательщика, то придётся эти задолженности погасить и повторно подать запрос.

Справка об отсутствии задолженности по налогам

3 (60%) 2 votesnalogtoday.ru

Справка об отсутствии задолженности по налогам: где и как получить?

Справка об отсутствии задолженности по налогам – назначение документа + когда он может понадобиться + 4 способа, как узнать о наличии неисполненных обязательств перед бюджетом + инструкция, как получить справку.

Все мы знаем, что обязательства перед бюджетом — дело серьезное. Последствия за наличие долгов не ограничиваются начислением одних лишь штрафов. Оно может «перекрыть кислород» для осуществления ряда важных сделок, так как никто не хочет иметь ничего общего с недобросовестным должником.

Справка об отсутствии задолженности по налогам — один из наиболее запрашиваемых документов, который необходимо получать не только при возникновении определенных обстоятельств, но и для собственного спокойствия. Наличие этой бумаги подтверждает вашу «чистоту» перед государством. Особенно она актуальна для предпринимателей — именно она покажет вас, как надежного партнера, выполняющего обязательства.

Справка об отсутствии задолженности по налогам КНД 1120101: разбираем законодательство

1. Что это такое?

В справке фиксируется всего один факт: есть ли у вас невыполненные обязательства перед бюджетом государства или нет. Если вы хотите получить «чистый» документ, то в начале вам придется рассчитать по долгам в полном объеме и затем заказать ее вновь.

Справка выдается налоговой службой по письменному запросу гражданина РФ или предпринимателя.

2017 был годом изменений в налоговом праве РФ. Так, 20 января вступил в силу обновленный Приказ ФНС № ММВ-7-8/20@, который определяет новую форму и порядок оформления справки. Его актуальный текст вы найдете при переходе по ссылке: https://www.consultant.ru/document/cons_doc_LAW_214672/

Также есть еще одна форма документа, который отображает задолженность налогоплательщика.

Справка представлена в двух вариантах:

| 1. | Справка о состоянии расчетов по налогам, сборам, страховым взносам, пеням, штрафам, процентам организаций и индивидуальных предпринимателей. | Форма по КНД 1160080 |

| 2. | Справка о состоянии расчетов по налогам, сборам, страховым взносам, пеням, штрафам, процентам физических лиц, не являющихся индивидуальными предпринимателями. | Форма по КНД 1160081 |

Ее отличие состоит в том, что в ней отображаются текущие расчеты с бюджетом государства.

Порядок и форму заполнения регулирует Приказ ФНС № ММВ-7-17/722@ от 28.12.2016 года. Ссылка на источник:https://www.consultant.ru/document/cons_doc_LAW_211817/0e17fe2d4040ca4a03aa5232ce55b38b4fba8cf4/

2. Что отображает документ?

Справка об отсутствии задолженности по налогам заполняется по установленному бланку. Его можно найти в приложении вышеупомянутого приказа.

Для определения наличия долга специалист учитывает все сведения из баз данных ФНС, а также проверяет своевременную уплату налогов в других отделениях, если заявитель имел с ними дело. Сведения в документе фиксируются на дату принятия или регистрации заявки налогоплательщика.

В ней отображается такая информация:

- Наименование организации / ФИО индивидуального предпринимателя или физического лица.

- Реквизиты налогоплательщика: ИНН, КПП, адрес нахождения организации / места жительства.

- Дата, на которую приходится актуальная задолженность или ее отсутствие.

- Факт наличия или отсутствия долгов, штрафов и пени.

- Наименование и код отделения ФНС, которое выдает документ,

- ФИО руководителя или его заместителя отделения, подпись и печать.

Готовая справка составляется на таком бланке: (код 1120101):

3. Когда вам нужно получить справку об отсутствии задолженности по налогам?

Как мы уже говорили, этот простой документ подтверждает финансовую надежность физлица и предпринимателя. Чаще всего за его оформлением обращаются именно бизнесмены.

Перечень случаев, когда он нужен, довольно обширен:

| 1. | Прекращение деятельности ИП или ликвидация юрлица. |

| 2. | Открытие кредитной линии в банке. |

| 3. | Сотрудничество с новым контрагентом или осуществление крупной сделки с покупателем или поставщиком (в этом случае вторая сторона имеет право попросить документ). |

| 4. | Получение государственной дотации или субсидии. |

| 5. | Участие в тендере. |

| 6. | Открытие нового отделения фирмы или филиала. |

| 7. | Смена места жительства ИП или регистрации юрлица. |

| 8. | Назначение нового руководителя или главного бухгалтера. |

Физические лица также могут сделать запрос на получение документа.

Перечень случаев, при которых они нуждаются в справке, выглядит так:

| 1. | Регистрация бизнеса. |

| 2. | Смена места жительства. |

| 3. | Отказ от российского гражданства. |

| 4. | Взятие крупной суммы кредита. |

| 5. | Возможность воспользоваться налоговыми льготами. |

| 6. | Приватизация недвижимости. |

| 7. | Устройство на работу в крупную корпорацию или на финансовую должность. |

| 8. | Совершение крупной сделки (покупка / продажа дорогого авто или недвижимости). |

Обратите внимание! Если вы пожелаете свериться с ФНС по начислению и уплате налогов, вам обязательно нужна свежая справка об отсутствии налогового долга.

Как узнать о своих долгах перед государством?

Представим, вам предстоит важное событие, которое предполагает подтверждение своей добросовестности. Для начала вам необходимо выяснить, не упустили ли вы что-то из вида.

Незнание того, что на вас «висит» неоплаченный налог, не является оправданием. Если вовремя не внесете платеж, вам грозит штраф и ежедневная пеня. Поэтому так важно периодически проверять свой статус в налоговой службе. И делается это несколькими способами:

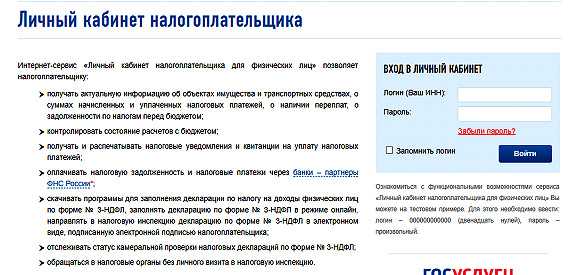

«Личный кабинет налогоплательщика».

Ссылка для перехода: https://lkfl.nalog.ru/lk/. Накануне посетите отделение ФНС, где вас авторизуют в системе. Такой визит позволит в будущем сэкономить время.

После получения доступа вы сможете не только следить за текущими начислениями, но и заполнять декларации, получать сообщения и общаться с налоговыми специалистами. Количество посещений в налоговую сократится в разы.

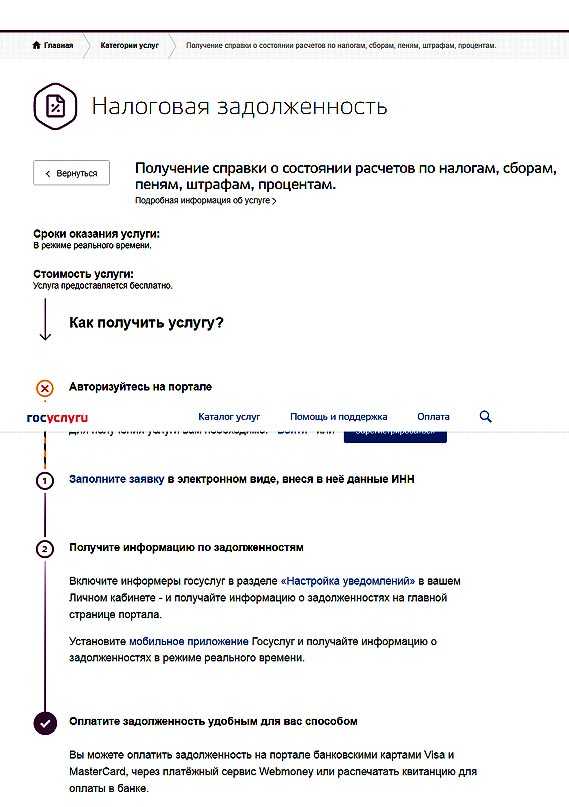

- Сервис «Налоговая задолженность» на портале Госуслуг: https://www.gosuslugi.ru/

Здесь также нужна авторизация. После ее прохождения вы получите доступ к своему аккаунту. Чтобы узнать свою задолженность, введите ИНН.

Если у вас под рукой нет номера, введите свои паспортные данные, после чего можете приступать к оформлению заявки.

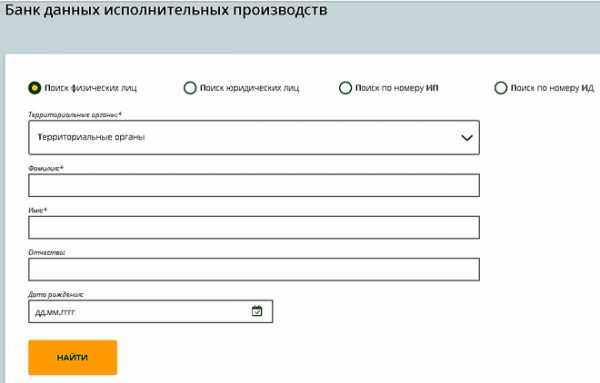

Сервис «Банк данных исполнительных производств».

Ссылка для проверки на официальном портале ФССП: https://fssprus.ru/iss/ip/. Преимущество способа — он подходит как физлицам, так и организациям.

По ссылке вы найдете форму, которую необходимо заполнить. Инструкция, указанная на сайте, упростит составление заявки.

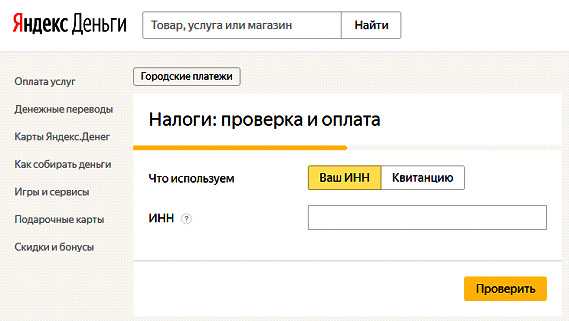

- Сервис «Проверка и оплата» на портале «Яндекс. Деньги»: https://money.yandex.ru

Здесь можно увидеть как свои невыполненные обязательства (по своему ИНН), так и начисление налогов (по индексу из квитанции). Более того, тут вы можете рассчитаться по долгам перед бюджетом. После чего с чистой совестью можно заказывать справку.

Справка об отсутствии задолженности по уплате налогов: куда за ней обращаться и как получить?

Она выдается только по вашему личному запросу. Налоговая самостоятельно не берется за ее оформление и не высылает уведомления о необходимости ее оформления.

После регистрации заявки специалисты ФНС приступают к сбору информации о наличии или отсутствии задолженности.

1) Куда идти за справкой КНД 1120101?

Местное отделение ФНС — то место, куда вам нужно обратиться. Если вам нужна справка, как гражданину РФ, то отправляйтесь в налоговую по своей прописки. Бизнесмены идут по месту регистрации бизнеса.

Есть три способа подачи заявки:

| 1. | Отправиться в местное отделение ФНС | Работник канцелярии проверит правильность заполнения заявления и примет пакет документов, а также сообщит, когда ждать ответ. |

| 2. | Отправить запрос по почте | Для этого вам нужно отправить заказное письмо с заявлением и копиями документов. Если вы допустите ошибку или же не приложите необходимые документы, то справку никто вам не выпишет |

| 3. | Через «Личный кабинет налогоплательщика» | Самый простой способ. На сайте вы заполняете электронную форму и указываете, в каком виде хотите получить ответ. |

2) Как правильно составить запрос?

Свою просьбу о выдаче справки об отсутствии задолженности по налогам нужно оформить письменно в заявлении. Его вы составляете самостоятельно или можете обратиться к работнику канцелярии, у которого наверняка найдется бланк.

Но независимо от того, какой способ составления заявки вы выберите, в ней обязательно указываются такие моменты:

| 1. | Паспортные данные физлица или реквизиты организации. |

| 2. | Адрес прописки физлица или ИП / юридический адрес компании. |

| 3. | Наименование налогового органа. |

| 4. | Цель, для которой нужно подтвердить отсутствие невыполненных обязательств перед бюджетом. |

В случае неверно составленной заявки и наличия ошибок в ней, справку никто не выпишет, а вы только потеряете время. Поэтому если вы будете отправлять заявление заказным письмом, то рекомендуем написать его по такому бланку:

К заявлению от физлица или ИП прикладываться копии паспорта и ИНН.

Также вы можете добавить копии квитанций по налоговым платежам, особенно если накануне оплатили долги.

Сколько налогов платит ИП: подробный расчет

При необходимости справки для юрлица в налоговую обращается владелец / директор / уполномоченное ответственное лицо (при наличии нотариально заверенной доверенности).

3) Получение справки об отсутствии задолженности по налогам.

У добросовестного налогоплательщика не возникнет никаких проблем в получении положительного ответа, который будет готов уже в десятидневный срок после поступления заявления (учитываются только рабочие будни). Следовательно, ожидать документ придется до двух недель, поэтому заранее планируйте свое время.

Если у вас есть непогашенные долги, в том числе штрафы и пени, то к справке КНД 1120101 вы получите приложение. В нем будут указаны отделения ФНС, перед которыми вы задолжали.

Есть несколько случаев, в которых справка выписывается с пометкой «не имеет неисполненную обязанность» при ее наличии:

- Налогоплательщик получил рассрочку или отсрочку налоговых платежей.

- Физ/юрлицо получило реструктуризацию долга.

- Решение суда по неуплате налогов и штрафов еще не вступило в силу.

Справка выдается заявителю бесплатно несколькими способами:

- личная явка в отделение;

- заказ ответа по почте;

- получение письма в электронном виде с готовым документом;

- через доверенное лицо.

4) Есть невыполненные бюджетные обязательства: что делать?

Единственный ответ на этот вопрос — конечно же, все оплатить. Если новая справка срочно необходима, а вы и так потратили много времени проверку, то у вас есть такой вариант действий — просто приложить к старому экземпляру квитанции об оплате долгов. Если у вас требуют «чистый» заполненный бланк с обязательным указанием «не имеет неисполненную задолженность» в кратчайшие сроки, то вы имеете право запросить срочное оформление документа:

- путем уплаты государственной пошлины — бумага будет готова в течение трех дней;

- обратившись в юридические фирмы — цена ускоренной процедуры зависит от тарифов коммерческой организации.

Но все же рекомендуем рассчитывать время и заранее узнавать о своих долгах вышеперечисленными способами.

Справка об отсутствии задолженности по уплате налогов.

Как получить? Перечень необходимых документов.

5) Как часто нужно запрашивать справку об отсутствии задолженности по уплате налогов?

Срок действия документа небольшой — до 10 дней. Он быстро теряет актуальность по причине регулярного перечисления налогов (особенно это важно для юридических лиц, которые оплачивают сразу несколько сборов).

Поэтому заказывайте справку впритык к событию, для которого она требуется. Например, банкам и самому государству нужен «свежий» документ.

ФНС РФ рекомендует делать заявку 2 раза в год — для юрлица, 1 раз в год — для физлиц и ИП. Скажем так, это нужно делать для собственного спокойствия. К тому же никому не помешает свериться с суммами начисления и оплаты налогов.

Но каждый налогоплательщик имеет право подавать неограниченное количество запросов на оформление документа, который подтвердит его добросовестность в плане оплаты налогов. Особенно это важно для тех, кто постоянно работает с новыми заказчиками, оптовыми покупателями или поставщиками. Кстати, и вам с целью обезопасить себя не помешает просить такую справку у своих контрагентов.

Справка об отсутствии задолженности по уплате налогов — важный документ, наличие которого с соответствующей отметкой служит гарантом вашей финансовой надежности. Банк, государство, новый партнер по бизнесу хотят иметь дело с добросовестным лицом, которое не имеет привычки накапливать долги и уклоняться от обязательств перед бюджетом. Поэтому не ленитесь и периодически по собственной инициативе делайте запрос.

yuristotboga.com

Справка об исполнении налогоплательщиком обязанности по уплате налогов | Образец - бланк - форма

Справка об исполнении налогоплательщиком (плательщиком сбора, налоговым агентом) обязанности по уплате налогов, сборов, пеней, штрафов, процентов формируется с использованием программного обеспечения налоговых органов по данным информационных ресурсов инспекций ФНС России и содержит информацию об исполнении обязанности по уплате налогов, сборов, пеней, штрафов, процентов заявителем - налогоплательщиком (плательщиком сбора, налоговым агентом), в том числе в связи с исполнением обязанности ответственного участника консолидированной группы налогоплательщиков.

Справка формируется на дату, указанную в запросе заявителя. В случае, если в запросе заявителя не указана дата, по состоянию на которую формируется справка, или в запросе указана будущая дата, справка формируется на дату регистрации этого запроса в налоговом органе.

При формировании Справки запись "не имеет неисполненную обязанность по уплате налогов, сборов, пеней, штрафов, процентов, подлежащих уплате в соответствии с законодательством Российской Федерации о налогах и сборах" делается в случае отсутствия по данным инспекций ФНС России по состоянию на дату, на которую формируется Справка, недоимки, задолженности по пеням, штрафам, процентам, за исключением сумм:

- на которые предоставлены отсрочка (рассрочка), инвестиционный налоговый кредит в соответствии с законодательством Российской Федерации о налогах и сборах;

- которые реструктурированы в соответствии с законодательством Российской Федерации;

- по которым имеется вступившее в законную силу решение суда о признании обязанности заявителя по уплате этих сумм исполненной.

При наличии на дату, по состоянию на которую формируется Справка, недоимки, задолженности по пеням, штрафам, процентам, за исключением сумм, указанных в подпунктах 1 - 3 пункта 3 настоящего Порядка, по данным хотя бы одной инспекции ФНС России, делается запись "имеет неисполненную обязанность по уплате налогов, сборов, пеней, штрафов, процентов, подлежащих уплате в соответствии с законодательством о налогах и сборах".

При этом в приложении к Справке указываются коды инспекций ФНС России, по данным которых заявитель имеет неисполненную обязанность.

blanker.ru