Содержание

что выбрать — Контур.Экстерн — СКБ Контур

Законодательство предусматривает возможность представить в ИФНС единую (упрощенную) декларацию вместо нескольких нулевых. Такое право есть как у организаций и ИП на спецрежимах, так и у плательщиков на ОСНО.

Налогоплательщики должны представлять в ФНС налоговую отчетность (пп. 4 п. 1 ст. 23, пп. 4 п. 3 ст. 24 НК РФ). В ее числе декларации, расчеты авансовых платежей, сведения о доходах, выплаченных «физикам», и т.п. (ст. 80, 230, п. 4 ст. 310 НК РФ).

На первых этапах после регистрации фирмы у налогоплательщика может просто не быть деятельности, а значит, и налоги будут равны нулю. Сдать отчетность в налоговую инспекцию все равно нужно, даже несмотря на отсутствие соответствующих показателей.

По некоторым налогам нужно отчитываться и платить, даже если организация не ведет деятельность. К примеру, налог на имущество уплачивается в любом случае при наличии налогооблагаемой недвижимости.

Правомерность такого порядка подтверждают судьи. По их мнению, если у налогоплательщика нет налога к уплате по итогам конкретного налогового периода, это не повод не сдавать отчетность (ст. 80 НК РФ, п. 7 информационного письма Президиума ВАС РФ от 17.03.2003 № 71).

По их мнению, если у налогоплательщика нет налога к уплате по итогам конкретного налогового периода, это не повод не сдавать отчетность (ст. 80 НК РФ, п. 7 информационного письма Президиума ВАС РФ от 17.03.2003 № 71).

Сдайте всю необходимую отчетность через Контур.Экстерн.

Отправить заявку

Несколько нулевых деклараций можно заменить одной — единой упрощенной налоговой декларацией (ЕУНД).

Такое право есть как у организаций и индивидуальных предпринимателей на спецрежимах, так и у налогоплательщиков на ОСНО.

Представить единую (упрощенную) декларацию можно только по тем налогам, для которых отчетный период равен кварталу, полугодию, 9 месяцам или году. Это следующие декларации:

- по налогу на прибыль;

- УСН;

- ЕСХН;

- НДС.

Остальную отчетность нужно сдавать отдельно, даже если налога к уплате по ней нет. Например, предприниматели на общей системе в обязательном порядке должны отчитываться по форме 3-НДФЛ, поэтому могут сдать в составе ЕУНД только НДС (п. 5 ст. 227 НК РФ).

Например, предприниматели на общей системе в обязательном порядке должны отчитываться по форме 3-НДФЛ, поэтому могут сдать в составе ЕУНД только НДС (п. 5 ст. 227 НК РФ).

Единая (упрощенная) декларация — это право, а не обязанность организации. Даже если все условия для сдачи единой декларации выполняются, налогоплательщик может вместо нее сдать комплект нулевых отчетов.

Давайте рассмотрим условия, при выполнении которых компания или ИП может упростить себе работу, сдав единую декларацию:

- В течение отчетного периода на банковских счетах и в кассе не было списаний и поступлений (проанализируйте оборотно-сальдовую ведомость по счетам 50 и 51).

- За отчетный период не должно быть объекта налогообложения по налогам, которые входят в состав ЕУНД.

Эти условия таят в себе и подводные камни. Некоторые плательщики ошибочно полагают, что комиссия банка, списываемая со счета за его ведение, не относится к оборотам. Однако даже один рубль, списанный со счета, свидетельствует о том, что произошло движение банковских средств. Таким образом, комиссия может стать препятствием для сдачи единой декларации (письмо ФНС России от 31.07.2012 № ЕД-3-3/2683). Отправив единую упрощенную декларацию, несмотря на банковскую комиссию, отраженную в выписке, плательщик рискует получить штраф (ст. 119 НК РФ).

Однако даже один рубль, списанный со счета, свидетельствует о том, что произошло движение банковских средств. Таким образом, комиссия может стать препятствием для сдачи единой декларации (письмо ФНС России от 31.07.2012 № ЕД-3-3/2683). Отправив единую упрощенную декларацию, несмотря на банковскую комиссию, отраженную в выписке, плательщик рискует получить штраф (ст. 119 НК РФ).

Единая упрощенная налоговая декларация — образец за 2021 год

Единая упрощенная декларация: кто сдает

Кто подает единую упрощенную налоговую декларацию и в каких ситуациях это можно сделать? Субъекты бизнеса, которые по каким-либо причинам не вели финансово-хозяйственную деятельность в отчетном периоде, имеют право вместо нескольких «нулевых» деклараций подать одну единую упрощенную налоговую декларацию (ЕУД).

Алгоритм заполнения нулевых деклараций см. в статьях:

- «Как заполнить нулевую декларацию по НДС?»;

- «Нулевая декларация по налогу на прибыль: как правильно заполнить?».

Какие еще отчеты можно заменить на ЕУД, читайте здесь.

Обязательными условиями, позволяющими подавать единую упрощенную налоговую декларацию, являются:

- отсутствие операций в отчетном периоде, в результате которых происходит движение денежных средств на счетах или в кассе организации или индивидуального предпринимателя;

- отсутствие объектов налогообложения по тем налогам, плательщиком которых является организация или ИП.

По сути, обозначенные выше условия могут относиться к налогоплательщикам, которые только что были зарегистрированы и не успели провести каких-либо операций. На практике единая упрощенная налоговая декларация сдается крайне редко в связи с тем, что налогоплательщиков, удовлетворяющих указанным выше условиям, практически нет. Некоторые субъекты бизнеса ошибочно считают, что имеют право подавать единую упрощенную налоговую декларацию, если у них отсутствует прибыль либо они не оказывали услуг, однако это неверно. Ведь в данном случае к движению денежных средств относятся и расходы организации.

Ведь в данном случае к движению денежных средств относятся и расходы организации.

Об ответственности за ошибочное представление единой (упрощенной) декларации вместо декларации по налогам вы можете узнать из Готового решения от КонсультантПлюс. Для этого получите бесплатный пробный доступ к К+.

Иногда вы можете услышать, как кто-то сказал «единая декларация по страховым взносам». Что он имел в виду? Скорее всего, отчетность по страховым взносам, которую мы сдаем в ИФНС. Конечно, это не декларация, а расчет. Но в речи можно встретить и такой термин. Все о едином расчете по страховым взносам вы можете узнать из материалов нашей одноименной рубрики.

Когда налогоплательщик может сдать единую упрощенную декларацию: примеры

Для более понятного объяснения того, кто сдает единую упрощенную налоговую декларацию, рассмотрим несколько наглядных примеров:

Пример 1

Допустим, ООО «Огонек», находящееся на ОСНО, в 2021 году не оказывало услуг, на расчетный счет и в кассу компании денежные средства не поступали. Имущества на балансе ООО «Огонек» не имеет. Однако в отчетном периоде оно оплачивало коммунальные платежи со своего расчетного счета, а также была начислена и выплачена заработная плата единственному сотруднику — руководителю. В данном случае ООО «Огонек» не имеет права подавать единую упрощенную налоговую декларациюв связи с тем, что движение денежных средств на расчетном счете происходило, несмотря на то, что доходов в этом периоде не было.

Имущества на балансе ООО «Огонек» не имеет. Однако в отчетном периоде оно оплачивало коммунальные платежи со своего расчетного счета, а также была начислена и выплачена заработная плата единственному сотруднику — руководителю. В данном случае ООО «Огонек» не имеет права подавать единую упрощенную налоговую декларациюв связи с тем, что движение денежных средств на расчетном счете происходило, несмотря на то, что доходов в этом периоде не было.

Пример 2

Борисов А. И. зарегистрирован в качестве индивидуального предпринимателя с 01.08.2021, в качестве системы налогообложения им была выбрана УСН. Однако в связи с непредвиденными обстоятельствами Борисов А. И. за весь 2021 год так и не оказал ни одной услуги. Расчетный счет он не открывал, в кассу поступлений не было. В данном случае Борисов А. И. имеет право подать единую упрощенную налоговую декларацию за 2021 год не позднее 20.01.2022.

Подтверждение указанного выше примера содержит письмо ФНС от 08. 08.2011 № АС-4-3/12847@.

08.2011 № АС-4-3/12847@.

Пример 3

ООО «Темп» находится на ОСНО. В 2021 году на расчетный счет и в кассу денежные средства не поступали, каких-либо платежей также не совершалось; плательщиком по налогам на имущество, транспорт и землю ООО «Темп» не является в связи с отсутствием объектов налогообложения. В данном случае организация имеет право подать единую упрощенную налоговую декларацию, в которую включит налог на прибыль и налог на добавленную стоимость.

Сроки подачи единой упрощенной декларации в 2022 году

Когда сдается единая упрощенная налоговая декларация? Срок подачи единой упрощенной налоговой декларации установлен по 20-е число месяца, следующего за отчетным периодом: кварталом, полугодием, 9 месяцами, календарным годом.

ОБРАТИТЕ ВНИМАНИЕ! Ежемесячную отчетность нельзя заменить единой упрощенной декларацией.

В зависимости от организационно-правовой формы субъекта бизнеса она представляется:

- индивидуальными предпринимателями — по месту регистрации ИП;

- организациями — по месту нахождения головного офиса (юридического адреса).

Для представления в 2022 году сроки сдачи единой упрощенной налоговой декларации будут такими:

- 20.01.2022 — за 2021 год;

- 20.04.2022 — за 1-й квартал 2022 года;

- 20.07.2022 — за полугодие 2022 года;

- 20.10.2022 — за 9 месяцев 2022 года.

До 20.01.2023 нужно будет отчитаться за 2022 год.

Об ответственности за несвоевременное представление единой (упрощенной) декларации рассказано в Готовом решении от КонсультантПлюс. Это пробный доступ к К+, бесплатно.

На сегодняшний день существует 3 варианта подачи единой упрощенной налоговой декларации в налоговый орган:

- По почте с описью вложения. Квитанция об оплате в данном случае будет являться документом, подтверждающим сдачу декларации.

- Можно лично принести декларацию в налоговый орган — в таком случае она предоставляется в 2 экземплярах, на которых проставляется штамп о приеме; 1 экземпляр остается в налоговой, а 2-й возвращается налогоплательщику и служит подтверждением о сдаче.

- Третьим вариантом является подача декларации в электронном виде через специализированных операторов либо через сайт ФНС России.

Подробности см. здесь.

Порядок заполнения единой упрощенной налоговой декларации в 2022 году

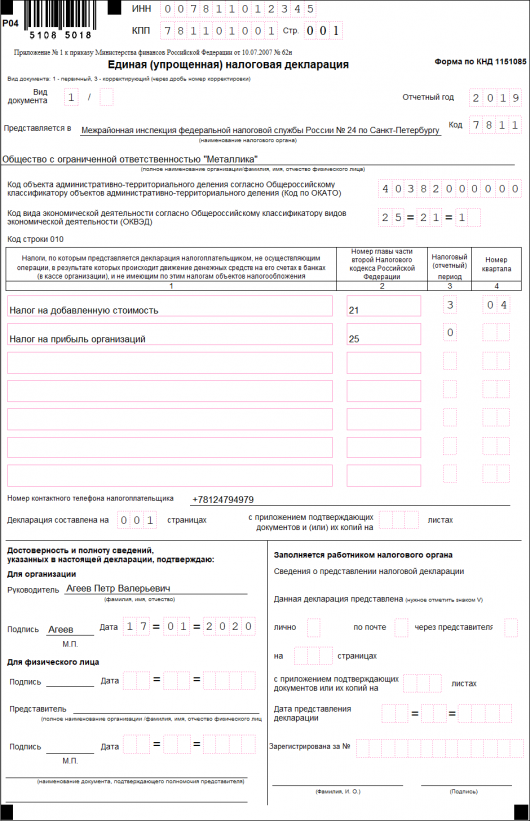

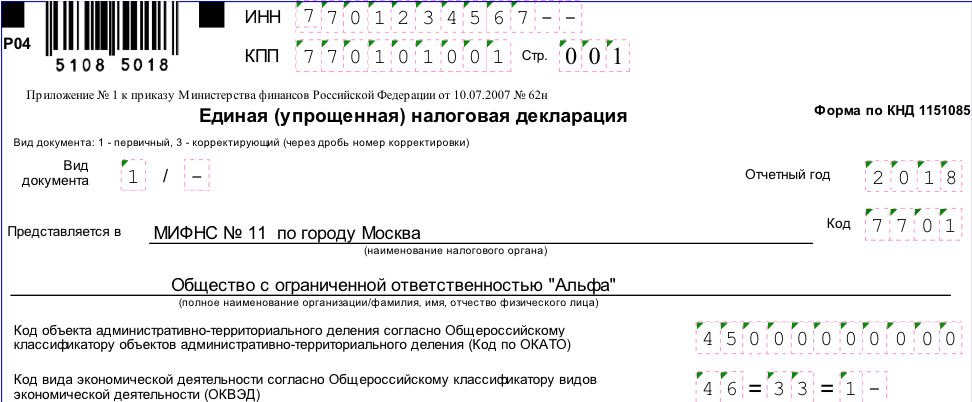

Как заполнить единую упрощенную налоговую декларацию? Форма и порядок заполнения единой упрощенной налоговой декларации утверждены приказом Минфина России от 10.07.2007 № 62н. Правилам, содержащимся в этом документе, подчиняется и процедура оформления единой упрощенной налоговой декларации в 2021-2022 годах.

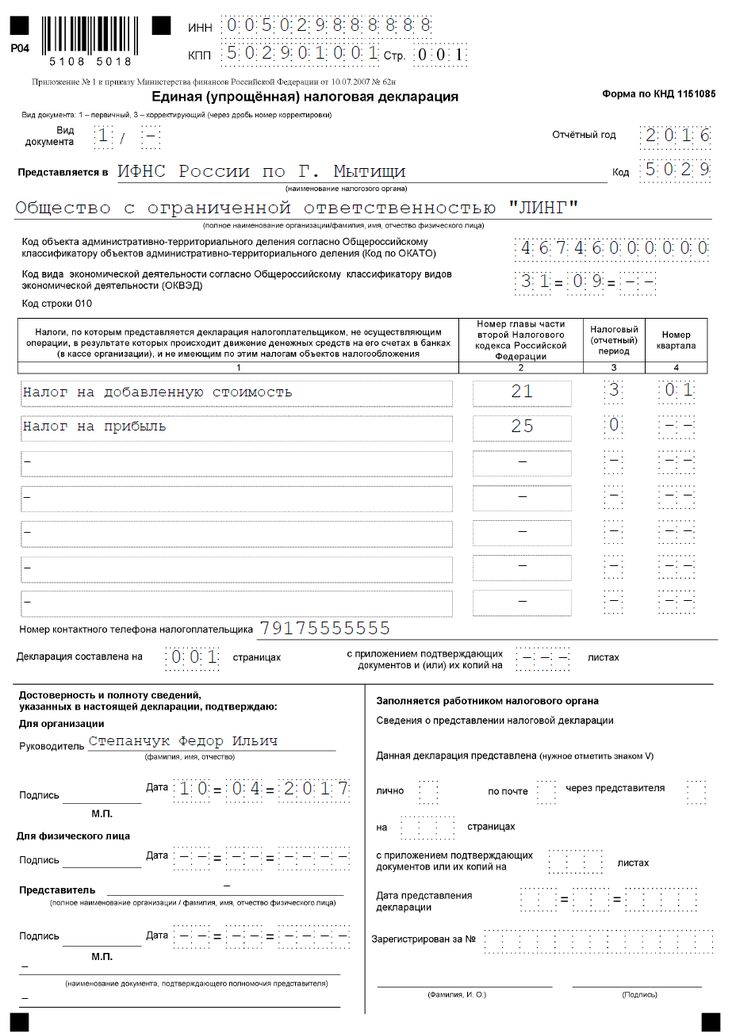

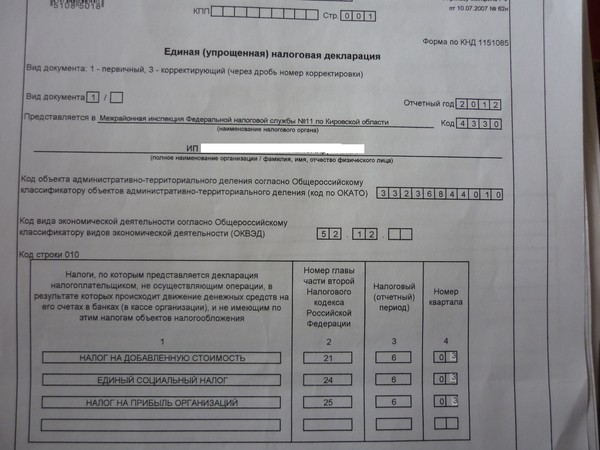

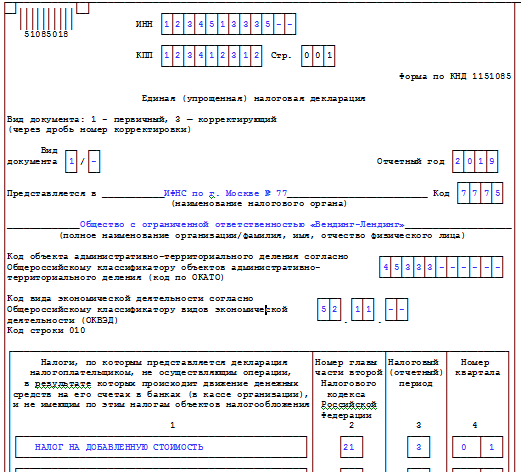

Общие требования к заполнению единой упрощенной налоговой декларации (или формы КНД 1151085) следующие:

- заполняется от руки черными или синими чернилами либо распечатывается;

- запрещается вносить исправления с использованием корректирующего средства;

- организации и ИП заполняют только 1-ю страницу, 2-ю заполняют физлица.

Теперь рассмотрим порядок заполнения страницы 1 упрощенной декларации.

В полях «ИНН» и «КПП» организации указывают ИНН и КПП согласно свидетельству о постановке на учет налоговым органом. Индивидуальные предприниматели указывают только ИНН, также на основании полученного свидетельства.

В поле «Вид документа» проставляется:

- в случае первичной подачи декларации — «1»;

- в случае подачи корректирующего отчета — «3» и через дробь номер корректировки: «1», «2», «3» и т.д.

В поле «Отчетный год» указывается год, за который подается декларация.

В поле «Предоставляется в» указывается наименование налоговой инспекции — получателя, в поле «Код» — ее код.

В поле «ОКАТО» проставляется код ОКТМО (письмо ФНС России от 17.10.2013 № ЕД-4-3/18585).

В поле «Код вида экономической деятельности» указывается код по ОКВЭД отчитывающейся организации или ИП.

Теперь расскажем, как заполняется таблица налогов.

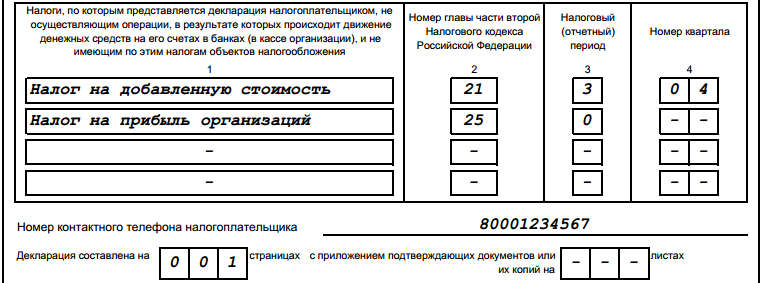

В графе 1 указывается наименование налога, в графе 2 — номер соответствующей ему главы НК РФ. Графы 3 и 4, отведенные в единой упрощенной декларации для данных по налоговому (отчетному) периоду, заполняются следующим образом:

Графы 3 и 4, отведенные в единой упрощенной декларации для данных по налоговому (отчетному) периоду, заполняются следующим образом:

- в случае, когда налоговым периодом по налогу является квартал, графа 3 принимает значение 03, а графа 4 заполняется по номеру квартала: 01, 02, 03 и 04;

- в случае, когда налоговый период по налогу — год, а отчетные периоды определяются нарастающим итогом, графу 4 не заполняют, а в графе 3 указывают номер, соответствующий отчетному (налоговому) периоду:

- 3 — квартал;

- 6 — полугодие;

- 9 — 9 месяцев;

- 0 — год.

О том, как заполнить строку 010 единой (упрощенной) декларации при ОСН и при УСН, подробно рассказано в Готовом решении от КонсультантПлюс. Получите пробный доступ к К+ бесплатно.

Ниже указываются номер контактного телефона, количество страниц декларации и количество страниц подтверждающих документов.

В случае заверения декларации руководителем организации или самим ИП далее проставляются Ф. И. О руководителя (или ИП), его подпись, печать организации (при ее наличии) и дата составления декларации. Если декларация удостоверяется уполномоченным лицом, указывается его Ф. И. О. В качестве документа, подтверждающего полномочия лица:

И. О руководителя (или ИП), его подпись, печать организации (при ее наличии) и дата составления декларации. Если декларация удостоверяется уполномоченным лицом, указывается его Ф. И. О. В качестве документа, подтверждающего полномочия лица:

- для организации достаточно доверенности на бланке организации с печатью и подписью руководителя;

- для ИП необходима нотариальная доверенность на уполномоченное лицо.

Подробности см. здесь.

Страница 2 заполняется только физическими лицами — там указываются стандартные данные о человеке, поэтому проблем при заполнении данной страницы возникнуть не должно.

Единая упрощенная декларация — образец заполнения

Бланк единой упрощенной налоговой декларации можно бесплатно скачать, кликнув по картинке ниже:

Бланк единой упрощенной налоговой декларации

Скачать

Скачать бланк

Однако полезным может оказаться также знакомство с образцом заполнения единой упрощенной налоговой декларации. Особенно в свете вопроса о том, возможно ли существование образца заполнения нулевой единой упрощенной налоговой декларации. Единая упрощенная декларация изначально создавалась как нулевая (т. е. не имеющая цифровых показателей, характеризующих ведение налогоплательщиком деятельности), поэтому она даже не содержит полей для проставления в ней прочерков по отсутствующим для заполнения данным. Кроме того, в ней отражаются сведения об отсутствии оснований для уплаты сразу нескольких налогов. Обычную же нулевую декларацию составляют на бланке конкретного налога, применяемого для внесения в него исходных сведений для расчета базы по этому налогу, которые при отсутствии этих сведений заменяют прочерками.

Особенно в свете вопроса о том, возможно ли существование образца заполнения нулевой единой упрощенной налоговой декларации. Единая упрощенная декларация изначально создавалась как нулевая (т. е. не имеющая цифровых показателей, характеризующих ведение налогоплательщиком деятельности), поэтому она даже не содержит полей для проставления в ней прочерков по отсутствующим для заполнения данным. Кроме того, в ней отражаются сведения об отсутствии оснований для уплаты сразу нескольких налогов. Обычную же нулевую декларацию составляют на бланке конкретного налога, применяемого для внесения в него исходных сведений для расчета базы по этому налогу, которые при отсутствии этих сведений заменяют прочерками.

Заполненный образец единой упрощенной налоговой декларации за 2 квартал 2021 года для организации вы также можете скачать в КонсультантПлюс, получив пробный демо-доступ к системе К+. Это бесплатно.

Скачать бесплатно образец ЕУД в К+

Итоги

Подводя итог, еще раз отметим, что сдавать единую упрощенную налоговую декларацию могут далеко не все налогоплательщики. Для возникновения права на сдачу такой декларации субъекту бизнеса необходимо соблюсти определенные условия: на его счете и в кассе не должно быть движения денежных средств, у него должны отсутствовать объекты налогообложения.

Для возникновения права на сдачу такой декларации субъекту бизнеса необходимо соблюсти определенные условия: на его счете и в кассе не должно быть движения денежных средств, у него должны отсутствовать объекты налогообложения.

Источники:

- Приказ Минфина РФ от 10.07.2007 № 62н

- Письмо ФНС России от 17.10.2013 № ЕД-4-3/18585

- Налоговый кодекс РФ

Подать заявку на использование упрощенной декларации для импорта

Когда вы подаете импортную декларацию, вы можете подать упрощенную декларацию, когда ваши товары прибудут в порт или аэропорт Великобритании.

Вам необходимо разрешение на использование упрощенной процедуры декларирования.

Вы можете ввести товары в свободное обращение и специальные процедуры:

- внутренняя переработка

- внешняя обработка

- разрешенное использование

- временный въезд

- таможенное складирование

Упрощенное декларирование не может быть использовано, если товары вводятся в специальную процедуру с использованием авторизации по декларированию.

При переходе в Службу таможенного декларирования можно подать упрощенную пограничную декларацию на CHIEF и дополнительную декларацию на Службу таможенного декларирования.

Если в Службу таможенного декларирования подается дополнительная декларация, система примет номер записи CHIEF против «YSDE» в элементе данных 2/1.

Окончательная дополнительная декларация должна быть введена в ту же систему, в которой была введена дополнительная декларация.

Ввоз неконтролируемых товаров в Великобританию (Англию, Шотландию и Уэльс)

Вы можете задекларировать свои товары, внося их в свои записи без предварительного разрешения, и подавать дополнительные декларации в течение 175 дней, если вы:

- ввозите товары из свободного обращения в Ирландии (включая товары, которые начали свое движение в Северной Ирландии) в свободное обращение в Великобритании

- ввоз товаров, подлежащих декларированию, из Северной Ирландии (включая товары, начавшие свое движение в Ирландии) в свободное обращение в Великобритании

Узнайте больше о декларировании товаров в своих документах без разрешения.

Если вы ввезли товары в Великобританию из

ЕС в 2021 году

Если вы ввезли товары в Великобританию из ЕС в период с 1 января 2021 года по 31 декабря 2021 года, вы должны связаться с HMRC, если оба:

- вы решили отложить подачу декларации на эти товары

- вы еще не подали дополнительную декларацию на эти товары

Вы должны сообщить HMRC о просроченных декларациях как можно скорее. Если вы добровольно сообщите HMRC о декларациях, не представленных вовремя, мы можем помочь вам сделать это правильно в будущем.

Объединение дополнительных деклараций

Можно объединять данные дополнительных деклараций, если у каждой позиции один и тот же поставщик, получатель и код товара. Это позволит вам делать меньше дополнительных деклараций и особенно полезно при вывозе товаров с идентичными данными с таможенного склада.

В рамках вашего разрешения вы можете выбрать объединение элементов за один день или максимум за 10 дней.

Узнайте, как составить дополнительную импортную декларацию с использованием агрегирования.

Использовать упрощенную декларацию

Для использования упрощенной декларации необходимо:

Проверить возможность ввоза товаров в упрощенную пограничную декларацию.

Подать упрощенную пограничную декларацию.

Подать дополнительную декларацию.

Подать окончательную дополнительную декларацию.

Запись в дело декларанта

Для использования записи в дело декларанта необходимо:

Проверьте, могут ли товары быть введены в ваши собственные записи.

Выпускайте свои товары в свободное обращение, вводя их данные в свои записи.

Подать дополнительную декларацию.

Подать окончательную дополнительную декларацию.

Сторонние представители, подающие заявку на авторизацию

Вы можете действовать от имени своих клиентов.

Вам необходимо решить, хотите ли вы подать заявление в качестве уполномоченного косвенного представителя или уполномоченного прямого представителя.

Для клиентов, которые не зарегистрированы в Великобритании, необходимо использовать непрямое представительство. Если вы будете действовать в качестве косвенного представителя, вы не сможете использовать свое собственное разрешение на упрощенную процедуру при подаче заявлений в любые разрешения на специальную процедуру, имеющиеся у вашего клиента.

В качестве уполномоченного прямого представителя вы сможете действовать только в качестве прямого представителя товаров, импортируемых в Великобританию, и ваш клиент должен быть зарегистрирован в Великобритании.

Что вам понадобится

Прежде чем ввозить товары по упрощенной декларации, вам необходимо:

- номер EORI

- для авторизации HMRC

- доступ к компьютерному программному обеспечению, которое обменивается данными со службой таможенного декларирования для целей подачи дополнительных деклараций

- , чтобы позволить HMRC протестировать вашу систему, чтобы убедиться, что она может взаимодействовать со службой таможенного декларирования

- счет отсрочки уплаты пошлины по уплате пошлины и НДС

Получение счета для отсрочки уплаты долга

У вас должен быть открыт счет для отсрочки уплаты долга, прежде чем мы сможем авторизовать вас для упрощенных процедур, однако вы все равно можете подать заявку до того, как он у вас появится, указав «ожидает рассмотрения» рядом со «счет отсрочки исполнения долга» в вашем форма заявки.

Уполномоченный прямой представитель или уполномоченный косвенный представитель может использовать отсрочку платежа клиента с разрешения своего клиента.

Кто может подать заявку

Чтобы получить разрешение, вам необходимо:

- быть зарегистрированным в Великобритании

- иметь хорошую репутацию по соблюдению таможенных правил, включая декларации по НДС и платежи по счетам отсрочки уплаты пошлин

- у вас нет записей о серьезных уголовных преступлениях, связанных с вашей предпринимательской деятельностью

- вести учет всех деклараций, сделанных в течение 4 лет после даты подачи, и предоставлять их таможне по запросу

- предоставлять и поддерживать письменные процедуры

Ваша запись о соответствии будет основываться на последних 3 годах перед подачей заявления. В этот период вы не должны были совершать серьезных нарушений или неоднократных нарушений таможенных правил. Если вы были созданы менее 3 лет назад, ваше соответствие будет оцениваться на основе имеющихся записей и информации, включая ваше участие в предыдущих предприятиях.

Использование кого-либо для предоставления вам деклараций

Самостоятельное обращение за разрешением

Вы можете подать заявку на авторизацию самостоятельно, но использовать представителя (прямого представителя) для подачи упрощенных деклараций от вашего имени. Вам нужно будет предоставить подробную информацию о заявлении любых прямых представителей, которые будут нести ответственность за подачу ваших дополнительных деклараций. Если кто-то подавал заявления от вашего имени и хранит записи, они должны быть предоставлены HMRC по запросу.

Полномочия сторонних представителей

Вы можете попросить кого-то другого, кто имеет право на упрощенные декларации, сделать их для вас.

Ответственность за таможенную задолженность

Ответственность за уплату НДС и таможенных пошлин зависит от того, будут ли они действовать прямо или косвенно.

Если кто-то делал заявления от вашего имени и хранит записи, эти записи должны быть доступны в вашем помещении.

Как подать заявление

Чтобы подать заявление на получение разрешения на использование упрощенных деклараций, вам необходимо заполнить форму C&E48.

Вы также должны предоставить:

- письменные процедуры

- перечень кодов таможенных процедур и кодов товаров

- список клиентов (если вы подаете заявку на то, чтобы быть уполномоченным прямым представителем или уполномоченным косвенным представителем)

Содержание

Подать заявку на использование упрощенной декларации для экспорта

Вы можете подать упрощенную декларацию до вывоза товаров из Великобритании.

Этот процесс декларации состоит из 2 частей. Возможно, вам придется использовать его, если полная информация об экспортной партии неизвестна. Например, партии зерна навалом, когда вес или стоимость экспортируемых товаров неизвестны до загрузки судна.

Первая часть вашей декларации не требует столько информации, сколько полная декларация.

Когда декларация будет принята, вы можете переместить свои товары или вывезти их из вашего помещения.

Вам все равно нужно будет предоставить таможне дополнительную информацию, но вы отправляете ее позже в дополнительной декларации.

Вы должны сделать это в течение 14 дней после того, как ваши товары отправятся из Великобритании.

Нельзя декларировать в упрощенном порядке товары:

- , подпадающие под действие Аграрной политики

- при условии экспортного лицензирования (применяются исключения)

- облагается акцизом (применяются исключения)

- , требующие полной таможенной декларации

Упрощенное декларирование не может быть использовано, если товары вводятся в специальную процедуру с использованием авторизации по декларированию.

Виды деклараций

Вы можете использовать 2 вида упрощенной декларации:

- Упрощенная процедура декларации

- запись в учете декларанта

Упрощенная процедура декларации

В первой части этой декларации вы представляете таможне основные сведения о своих товарах.

Вам необходимо будет предъявить товары и декларацию в порту или аэропорту. Упрощенные процедуры декларирования также могут быть представлены в указанном месте экспорта. Назначенное место экспорта – это внутреннее место, утвержденное таможней.

Когда ваши товары прошли таможенную очистку, вы обычно можете загрузить и отправить их без необходимости предоставления каких-либо подтверждающих документов.

Подтверждающие документы могут потребоваться для некоторых контролируемых товаров, ввоз которых запрещен или ограничен.

Вам все равно нужно будет предоставить таможне дополнительную информацию, но вы отправляете ее позже в дополнительной декларации.

Обе части декларации подаются в таможню в электронном виде. В обеих частях декларации должен использоваться один и тот же уникальный номер груза (DUCR). Это делается для того, чтобы их можно было связать и рассматривать как полную экспортную декларацию.

Узнайте, как отправить предотгрузочную консультацию.

Запись в записи декларанта

Это позволяет вносить сведения об экспортной партии в записи декларанта до экспорта без предварительного уведомления во время экспорта.

Вы можете сделать это, когда ваши товары находятся в вашем собственном помещении. Этот тип подачи может использоваться только для товаров, которые не нуждаются в предварительном декларировании. Однако вы должны предоставить «уведомление о предъявлении» таких товаров, используя форму C21.

Запись в дело декларанта ( EIDR ) при экспорте довольно ограничительна. Это связано с тем, что он может использоваться только для прямого экспорта и требует отказа от любого уведомления перед отъездом. По этим причинам вы можете использовать EIDR только для:

- отправлений стоимостью менее 900 фунтов стерлингов, экспортируемых в соответствии с Меморандумом о взаимопонимании Express Industries

- Экспорт на континентальный шельф Великобритании

- товары, вывозимые по трубопроводу

Вы не можете очистить акцизные товары или товары, для которых требуется лицензия, введя их данные в свои записи.

Вам все равно нужно будет предоставить таможне дополнительную информацию, но вы отправите ее позже в дополнительной декларации. Дополнительная декларация обычно не требуется в течение 14 дней после отбытия ваших товаров из Великобритании. Для фиксированных транспортных инстилляций с использованием EIDR вам нужно отправить только одну дополнительную декларацию в месяц.

Узнайте, как составить экспортную декларацию в собственных записях.

Кто может подать заявку

Условия авторизации отличаются для упрощенной процедуры декларирования и записи в дело декларанта.

Упрощенная процедура декларирования

Чтобы получить разрешение на использование упрощенной процедуры декларирования, вам необходимо:

- иметь хорошую историю соблюдения таможенных правил, включая возврат НДС и отсрочки уплаты пошлин

- иметь регулярный образец таможенных деклараций против вашего регистрационного идентификационного номера экономического оператора (EORI)

- показать, как вы будете регистрировать все декларации не менее чем за четыре года после даты их подачи

Внесение в реестр декларанта

Вы должны соответствовать тем же условиям, что и для упрощенной процедуры декларирования.

Вы также должны показать, что:

- вы управляете своим бизнесом таким образом, чтобы таможня могла проводить эффективные проверки соблюдения требований – например, как вы ведете контрольный журнал, как резервируются и хранятся ваши деловые записи и как вы выявлять и обрабатывать ошибки, связанные с движением товаров и использованием таможенных агентов

- у вас есть процедуры, гарантирующие, что вы не экспортируете запрещенные товары или товары, на которые распространяется лицензия

- у вас нет записей о серьезных уголовных преступлениях, связанных с вашей предпринимательской деятельностью

Ваша запись о соответствии будет основываться на последних трех годах перед подачей заявления. В этот период вы не должны были совершать серьезных нарушений или неоднократных нарушений таможенных правил.

Как подать заявку

Вам необходимо заполнить форму C&E48, чтобы подать заявку на получение разрешения на использование упрощенных деклараций для экспорта.