Содержание

практические советы — Контур.Закупки — СКБ Контур

Банковская гарантия — удобный инструмент, который позволяет поставщикам обеспечить участие в закупке, исполнение контракта и гарантийные обязательства по нему. При этом участнику торгов не нужно выводить из оборота большие суммы, чтобы подтвердить свои намерения. Платить заказчику будет банк, если поставщик не исполнит своих обязательств.

Однако на рынке банковских гарантий появляются мошенники, которые могут выдать поддельный документ. О том, что гарантия липовая, поставщик может узнать только тогда, когда его заявку на участие отклонят или заказчик откажется подписывать контракт. Чтобы этого избежать, участники торгов сами проводят проверку подлинности банковской гарантии.

Критерии, которым должна соответствовать настоящая банковская гарантия

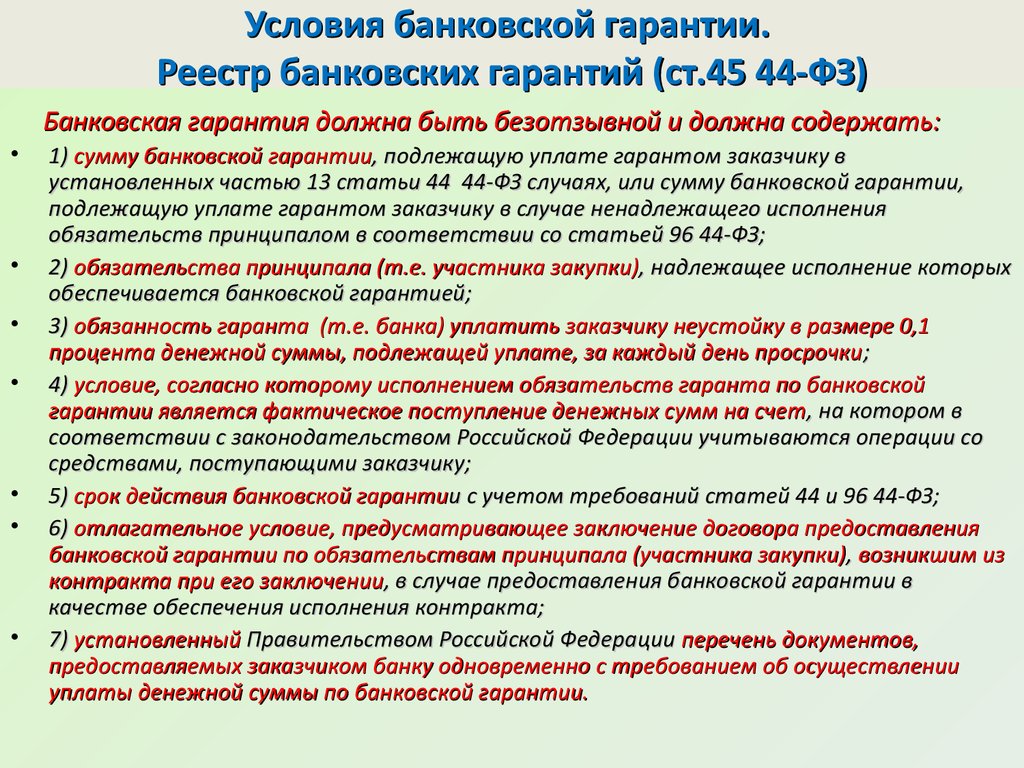

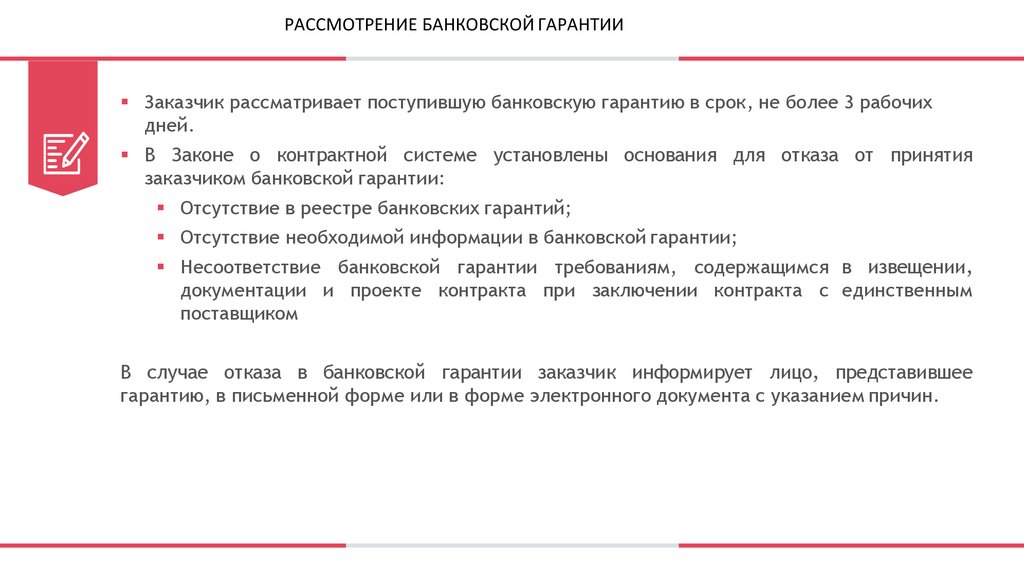

Согласно статье 45 44-ФЗ банковская гарантия должна соответствовать нескольким обязательным условиям.

- Ее должен выдать банк из списка Минфина. В этом списке более 200 финансовых организаций, которым министерство дало право выдавать банковские гарантии для госзакупок.

Перечень обновляется каждый раз, когда в него добавляется или из него исключается один из банков.

Перечень обновляется каждый раз, когда в него добавляется или из него исключается один из банков. - Банковская гарантия должна быть безотзывной.

- В тексте документа обязательно нужно указать:

- сумму, которую банк-гарант должен выплатить заказчику, если поставщик нарушит свои обязательства;

- обязательства участника закупки, а также обязанность банка платить неустойку за несвоевременную оплату по БГ;

- условие о том, что выплата денег заказчику засчитывается только тогда, когда они фактически поступят на его счет;

- сроки действия гарантии и перечень документов, которые заказчик должен предоставить банку, чтобы получить оплату по гарантии;>

- если гарантию предоставляют для обеспечения контракта, то в ней должно содержаться отлагательное условие: гарантия выдается по обязательствам, которые возникнут при подписании контракта.

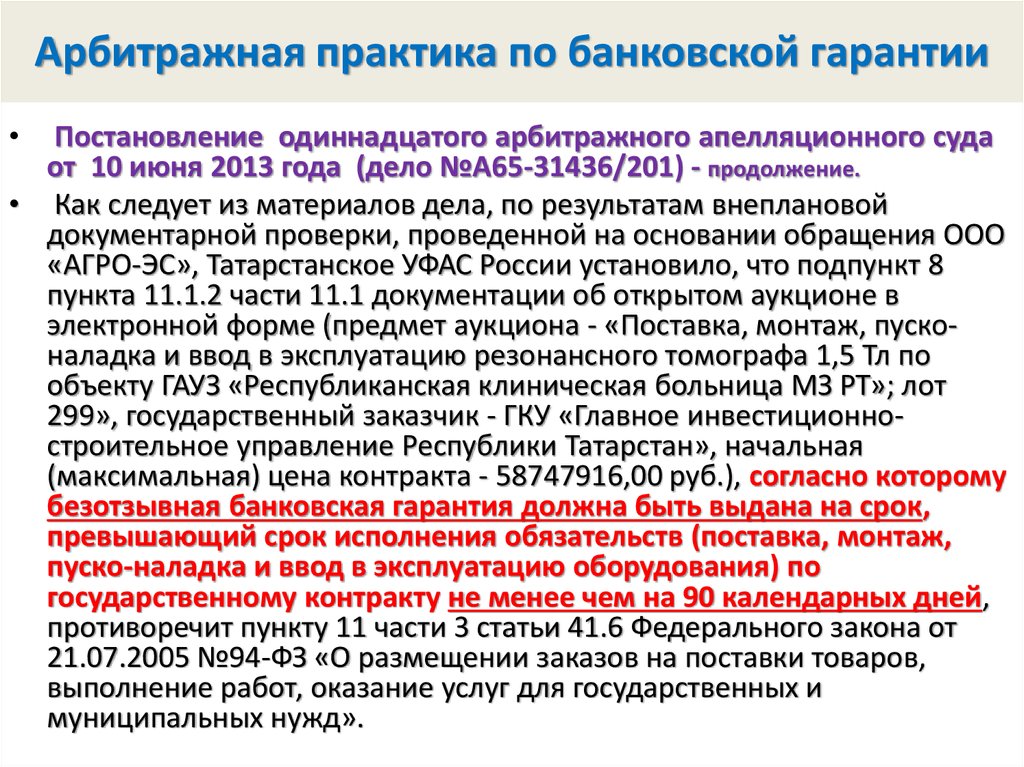

- Сроки действия гарантии должны соответствовать 44-ФЗ. Если поставщик берет гарантию для обеспечения заявки, то она должна действовать еще два месяца после даты окончания подачи заявок.

Например, последний день подачи заявок — 23 августа 2019 года. Тогда гарантия должна действовать минимум до 23 октября.

Например, последний день подачи заявок — 23 августа 2019 года. Тогда гарантия должна действовать минимум до 23 октября.

Если гарантией обеспечивают исполнение контракта или гарантийные обязательства, то срок ее действия должен быть минимум на один месяц дольше, чем обязательства, прописанные в договоре. Например, при строительстве здания заказчик просит дать гарантию на пять лет — до 5 сентября 2024 года. Значит гарантийный документ должен действовать до 5 октября 2024 года.

При этом заказчики могут установить требование о большем сроке действия гарантии. Это они отразят в закупочной документации.

Способы проверки гарантии в электронном виде

На сайте Минфина

До того, как получить гарантию в банке, проверьте, состоит ли он в перечне Минфина. Кредитные организации из перечня соответствуют высоким требованиям, предъявляемым к капиталу, собственным средствам и кредитному рейтингу банка. Они несут ответственность за то, чтобы вовремя включать гарантию в реестр банковских гарантий. А значит вероятность того, что заказчик не сможет проверить гарантию и не найдет ее в реестре, намного меньше.

А значит вероятность того, что заказчик не сможет проверить гарантию и не найдет ее в реестре, намного меньше.

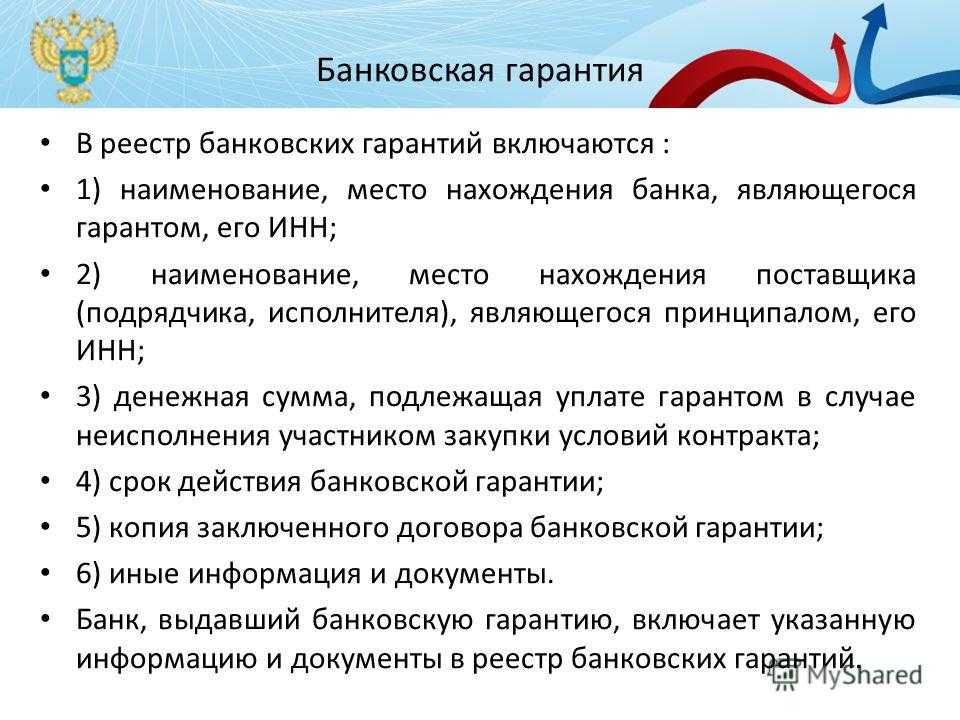

В Едином Реестре банковских гарантий

До 1 июля 2018 года участники закупок могли увидеть свою гарантию в специальном реестре на сайте госзакупок — ЕИС. Это был простой способ проверить подлинность банковской гарантии. Но сейчас реестра выпущенных банковских гарантий в ЕИС нет в открытом доступе. Только банк или заказчик могут посмотреть, есть ли в нем ваша гарантия.

Чтобы проверить, включена ли гарантия в реестр банковских гарантий, можно обратится к заказчику. Если он идет на контакт, то может посмотреть, есть ли в реестре ваша гарантия. Ведь он тоже заинтересован в подлинности гарантии. Это, например, поможет без проблем и затягивания сроков подписать контракт, а значит поставщик быстрее приступит к его выполнению, а заказчик — получит результат.

Сообщить вам, что гарантия включена в реестр, может и банк. В соответствии с ч.8. ст.45 44-ФЗ, в течение суток после выпуска гарантии он должен направить участнику закупок выписку из реестра банковских гарантий. Такая выписка подтвердит, что гарантия не поддельная.

Такая выписка подтвердит, что гарантия не поддельная.

Однако часто выписка из реестра не имеет юридической силы — она может выглядеть, как скриншот или распечатка из ЕИС. Такой файл легко могут подделать мошенники. Чтобы снизить вероятность того, что ваша банковская гарантия окажется поддельной, еще раз проверьте, входит ли банк-гарант в перечень Минфина.

Проверка гарантии через ЦБ РФ

Косвенно проверить, действительно ли тот или иной банк предлагает вам выдать банковскую гарантию, можно на сайте Центробанка РФ. В разделе «Справочник по кредитным организациям» в строке поиска введите название интересующего вас банка. Кликните на его название и перейдите на страницу сведений о банке. Найдите данные оборотной ведомости за последний отчетный период. В них вам нужна строчка счета №91315, в которой указаны обязательства по выданным гарантиям.

Сумма в этой строчке должна быть не меньше той, которую вы хотите получить в банковской гарантии. Если это не так, то есть вероятность, что гарантию вам предлагают мошенники, действующие от имени банка.

Другие способы проверки банковской гарантии

Ошибки в тексте банковской гарантии — случайные или умышленные — приведут к тому, что заказчик ее отклонит. Чтобы обезопасить себя, поставщику стоит внимательно проверить текст гарантии и ее оформление.

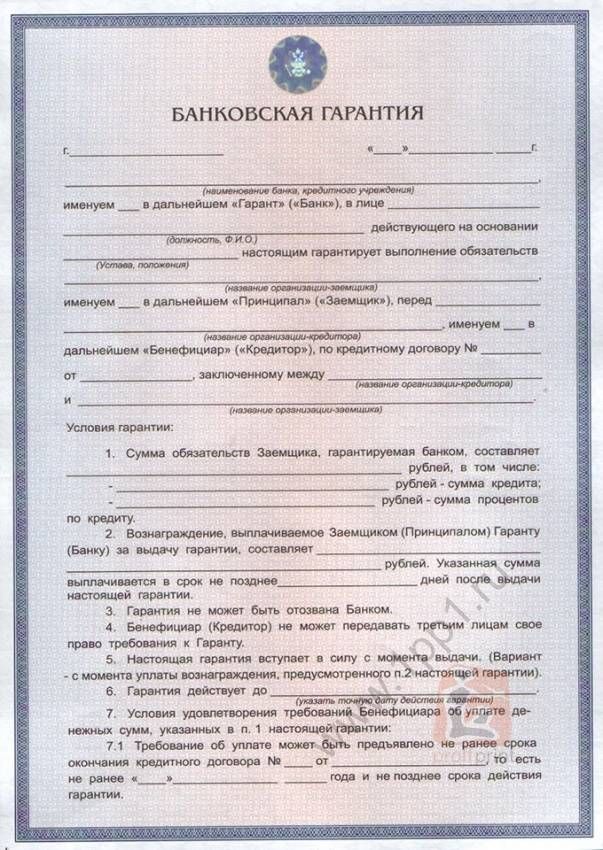

Гарантия должна быть оформлена на официальном бланке банка, в ней прописываются дата и место выдачи, все условия, предусмотренные ст.45 44-ФЗ и также, сведения об участнике закупки (принципале), заказчике (бенефициаре) и банке-гаранте. Обратите внимание, что бенефициаром должен быть указан заказчик, а не торговая площадка или организатор закупки.

Единой формы банковской гарантии не существует. Форму могут утвердить региональные власти (например, в Москве), но это встречается редко. Чаще всего заказчики сами прописывают в документации, какие сведения должны содержаться в тексте гарантии. При возможности итоговый текст гарантии стоит согласовать с заказчиком.

При этом в тексте гарантии нельзя указывать условия, которые накладывают на заказчика дополнительные обязательства.

- Банк не может отказаться выплачивать деньги заказчику, если последний не предоставит уведомление о том, что поставщик нарушил свои обязательства или контракт расторгли.

- Заказчик не обязан предоставлять в банк отчет об исполнении контракта.

- Если заказчик требует оплатить сумму по гарантии, то он должен предоставить документы, включенные в перечень из постановления Правительства РФ от 08.11.2013 г. № 1005. Дополнительные документ банк потребовать не может.

Признаки поддельной банковской гарантии

Проверить подлинность банковской гарантии можно по реквизитам банка, указанным в счете на оплату. Например, ИНН и КПП получателя должен соответствовать реквизитам банка или его филиалу (филиалы отличаются от головного банка только КПП). Корректные данные можно найти на официальном сайте банка, на сайте налоговой или в сервисах проверки контрагентов таких, как Контур.Фокус.

Электронная банковская гарантия должна быть подписана квалифицированной электронной подписью. В подписи должны быть указаны ФИО специалиста банка, который подписал вашу гарантию, а также реквизиты самого банка или его филиала. Если вы сомневаетесь, что специалист действительно может подписывать документы от имени банка, то можете потребовать копию доверенности, по которой он работает с гарантиями.

В подписи должны быть указаны ФИО специалиста банка, который подписал вашу гарантию, а также реквизиты самого банка или его филиала. Если вы сомневаетесь, что специалист действительно может подписывать документы от имени банка, то можете потребовать копию доверенности, по которой он работает с гарантиями.

Если в составе подписи не указаны сведения о банке — гарантия поддельная, ее выдали мошенники, а не кредитная организация. Тогда начните оформлять документ в другом банке и обратитесь в полицию, чтобы заказчик не обвинил вас в подделке гарантии и срыве заключения контракта.

Чем поставщику грозит поддельная банковская гарантия

Если участник предоставит поддельную банковскую гарантию при обеспечении участия, то его заявку отклонят и компанию не допустят к участию в закупке.

Более серьезные последствия ждут поставщика, который попытается обеспечить контракт поддельной гарантией. Участника закупки признают уклонившимся от заключения договора. Заказчик внесет его в реестр недобросовестных поставщиков (РНП) на два года, а также заберет обеспечение заявки.

Внесение в РНП и отказ от заключение контракта можно обжаловать в суде. Если поставщику удастся доказать, что он действительно пытался получить банковскую гарантию, но стал жертвой мошенников, суд может встать на его сторону.

Без подлинной гарантии на обеспечение гарантийных обязательств, заказчик не подпишет акт приемки работ по контракту, а значит не оплатит его.

Узнайте вероятность одобрения заявки для вашей организации и комиссию банка онлайн. Получите решение по заявке в течение суток.

основной смысл, стороны соглашения, процесс оформления

Заключение контрактов и участие в конкурсах по госзакупкам требуют финансового обеспечения. Для этого предприниматель или организация может извлечь деньги из своего бизнеса, но это невыгодно. Более рационально решить вопрос поможет банковская гарантия. Она выдается по соглашению между сторонами сделки и сочетает в себе признаки кредита и страховки.

Смысл применения банковской гарантии

Допуск к участию в тендерах подразумевает внесение определенной денежной суммы на счет заказчика. Такая необходимость обусловлена тем, что некоторые недобросовестные исполнители отказываются от своих обязательств после заключения контракта, чем наносят ущерб заказчику. Избежать такого рода инцидентов позволяет банковская гарантия. Она выступает в качестве залога того, что после выигрыша в конкурсе подрядчики или поставщики исполнят в полной мере условия договора. В противном случае заказчик получит соответствующую финансовую компенсацию.

Помимо этого, банковская гарантия помогает своевременно выявить и отсечь сомнительных претендентов на участие в госконтрактах. Перед заключением соглашения банк тщательно проверяет компании на платежеспособность, проводит анализ их активов и прочих важных аспектов деятельности. На основании этих данных принимается решение о предоставлении гарантии. Понятно, что фирмы-однодневки и компании из «черных списков» получить ее не смогут.

Стороны гарантийного соглашения

Участниками договора о выдаче банковской гарантии являются заказчик-бенефициар, исполнитель-принципал и банк-гарант. Первый из них выступает в роли кредитора и выгодоприобретателя, именно его права призвано защищать гарантийное соглашение. Принципалом может быть физическое или юридическое лицо (индивидуальный предприниматель или организация), которое вступает в контрактные отношения под поручительство гаранта. Им, в свою очередь, может быть банк, страховая компания либо микрофинансовая организация.

Чем отличается банковская гарантия от кредита?

Основное и принципиальное отличие гарантии от кредита или иного вида займа состоит в том, что лицо, за которое гарант дает поручительство, никаких денег не получает. Вместо этого заключается официальное письменное соглашение, в тексте которого прописывается, что банк или иное кредитно-финансовое учреждение выплатит определенную сумму заказчику в случае несоблюдения условий контракта или отказа от исполнений обязательств со стороны подрядчика или поставщика. Размер гарантийной выплаты определяется суммой контракта.

Размер гарантийной выплаты определяется суммой контракта.

Разновидности банковской гарантии

Предоставляемая гарантия определяется в первую очередь типом сделки. Существует пять основных ее видов:

- тендерная — применяется в госзакупках и госконтрактах, призвана предотвращать случаи отказов исполнителей выполнять условия договора;

- платежная — обеспечивает своевременную оплату работ или поставок;

- таможенная — гарантирует ФТС, что временно ввезенное без уплаты пошлины оборудование будет вывезено обратно;

- налоговая — используется компаниями-экспортерами, производителями подакцизной продукции. Дает возможность освободиться от авансовых платежей по акцизам, а также вернуть НДС сразу, без камеральной проверки;

- авансовая – обеспечивает возврат аванса, выданного заказчиком исполнителю, в случае нарушения контракта.

Помимо прочего банковские гарантии различаются условиями предоставления. Они бывают прямыми и обратными, отзывными и безотзывными, условными и безусловными, обеспеченными или необеспеченными залоговым имуществом.

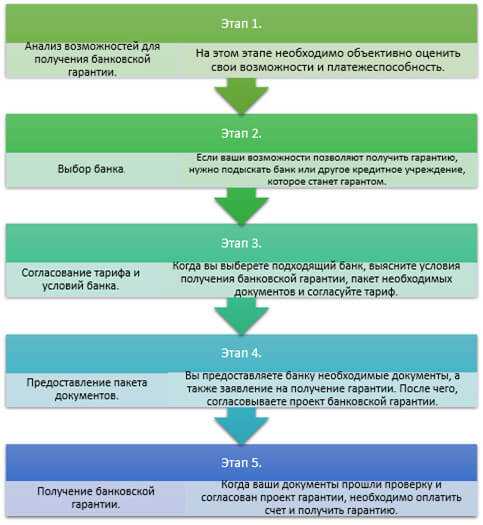

Процесс оформления

Получение банковской гарантии представляет собой поэтапный процесс. Прежде всего потенциальному принципалу следует адекватно оценить возможности своей компании. Она должна удовлетворять следующим требованиям:

- наличие оборота, достаточного для выполнения контрактных обязательств;

- отсутствие продолжительных убыточных периодов и просроченных задолженностей.

Если бизнес соответствует данным критериям, можно переходить к выбору банка-гаранта. Желательно, чтобы он был включен в список Минфина и в соответствующий реестр. К таким организациям больше доверия. Если в учреждении уже открыт расчетный счет фирмы, получить в нем банковскую гарантию будет проще, если ещё счёта нет, то вы можете открыть расчётный счёт онлайн в ЛокоБанке.

Третий этап — это подготовка и предоставление пакета документов. Если гарантия оформляется онлайн, понадобится подкрепление отсканированных бумаг личной подписью, а иногда и нотариальным заверением. После приема документации банк приступает к рассмотрению заявки. Этот этап может занять разное время — от одной недели до двадцати дней. Быстрее всего оформляется электронная банковская гарантия на небольшие суммы.

После приема документации банк приступает к рассмотрению заявки. Этот этап может занять разное время — от одной недели до двадцати дней. Быстрее всего оформляется электронная банковская гарантия на небольшие суммы.

При одобрении заявки заключается договор между принципалом и гарантом. Один из ключевых пунктов соглашения — права и обязанности сторон. Другие важные моменты касаются сроков действия банковской гарантии, ее суммы и размера вознаграждения банку. Его принципал должен уплачивать до наступления гарантийного случая.

На последнем этапе выдается непосредственно текст банковской гарантии в бумажной или электронной форме.

Как работает БГ?

Принцип работы банковской гарантии достаточно простой. Согласно общим положениям, бенефициар имеет право требовать компенсационных выплат в нескольких случаях:

- если принципал не выполнил условия контракта;

- при отказе документально подтвердить исполнение договора;

- по иным причинам, если они прописаны в соглашении.

Принципал в процессе гарантийных выплат участия не принимает. Этот вопрос решается между банком и заказчиком, а уже потом с исполнителя востребуется денежная компенсация. Также банковская гарантия может быть отозвана бенефициаром, если контракт выполнен без претензий и по некоторым другим причинам.

Быстро развивающийся рынок заставляет иметь высокую конкурентоспособность и нести ответственность за взятые обязательства перед партнерами. Банковская гарантия является надежным механизмом защиты интересов заказчиков. Заключая договор, исполнитель подтверждает свое участие в тендерах с незначительными затратами на обеспечение, а банк-гарант получает дополнительный доход.

Использование, приемлемость и процесс, преимущества

Гарантия означает предоставление чего-либо в качестве обеспечения. Банковская гарантия — это когда банк предлагает поручительство и гарантии по различным деловым обязательствам от имени своих клиентов в рамках определенных правил. Кредитные учреждения предоставляют банковскую гарантию, которая действует как обещание покрыть убытки клиента, если он/она не выполнит обязательства по кредиту. Это заверение бенефициара в том, что финансовое учреждение будет поддерживать договор между клиентом и третьей стороной, если клиент не сможет этого сделать.

Это заверение бенефициара в том, что финансовое учреждение будет поддерживать договор между клиентом и третьей стороной, если клиент не сможет этого сделать.

Значение банковской гарантии

Банковская гарантия обещание, данное банком любому третьему лицу, взять на себя платежный риск от имени своих клиентов. Банковская гарантия дается по договорному обязательству между банком и его клиентами. Такие гарантии широко используются в деловых и личных сделках для защиты третьих лиц от финансовых потерь. Эта гарантия помогает компании приобретать то, что она обычно не могла купить, тем самым способствуя развитию бизнеса и стимулируя предпринимательскую активность.

Например, компания Xyz — это недавно созданная текстильная фабрика, которая хочет закупить 1 крор тканевого сырья. Поставщик сырья требует, чтобы компания Xyz предоставила банковскую гарантию для покрытия платежей, прежде чем они отправят сырье компании Xyz. Компания Xyz запрашивает и получает гарантию от кредитной организации, которая ведет свои денежные счета. По сути, банк подписывает договор купли-продажи с продавцом. Если компания Xyz не выполняет платеж, продавец может взыскать его с банка.

По сути, банк подписывает договор купли-продажи с продавцом. Если компания Xyz не выполняет платеж, продавец может взыскать его с банка.

Точно так же крупный производитель мебели желает заключить контракт с небольшим продавцом столярной мастерской. Крупный производитель потребует от мелкого поставщика предоставить банковскую гарантию перед заключением контракта на древесный материал на сумму 50 лакхов. В этом случае крупный производитель является бенефициаром, который требует гарантии перед заключением контракта. Если мелкий продавец не может доставить древесный материал, крупный производитель мебели может потребовать у банка возмещения убытков.

Образец банковской гарантии для справки: https://www.nlcindia.com/tenders/format_bgp.pdf

Использование банковской гарантии банки, прежде чем предоставлять такие возможности для бизнеса.

Несмотря на то, что у заявителя есть много вариантов использования банковской гарантии, банк должен обрабатывать ее только после обеспечения финансовой стабильности заявителя/бизнеса. Риск, связанный с предоставлением такой гарантии, должен быть тщательно проанализирован банком.

Преимущества и недостатки банковских гарантий

Банковская гарантия имеет свои преимущества и недостатки. Преимущества:

- Банковская гарантия снижает финансовый риск, связанный с хозяйственной операцией.

- Низкий уровень риска побуждает продавца/бенефициаров расширять свой бизнес на кредитной основе.

- Банки обычно берут низкие комиссионные за гарантии, что выгодно даже малому бизнесу.

- Когда банки анализируют и подтверждают финансовую устойчивость бизнеса, доверие к нему повышается, а это, в свою очередь, расширяет возможности для бизнеса.

- В основном гарантия требует меньше документов и быстро обрабатывается банками (если все документы представлены).

С другой стороны, есть некоторые недостатки, такие как:

- Иногда банки очень жестко оценивают финансовое положение бизнеса. Это усложняет процесс и отнимает много времени.

- При строгой оценке банков очень сложно получить банковскую гарантию убыточным субъектам.

- Для некоторых гарантий, связанных с операциями с высокой стоимостью или высоким риском, банкам потребуется залоговое обеспечение для обработки гарантии.

Типы банковской гарантии

Существует два основных типа банковской гарантии, используемых в бизнесе, а именно:

Финансовая гарантия

Эти гарантии обычно выдаются вместо гарантийных депозитов. Некоторые контракты могут потребовать от покупателя финансовых обязательств, таких как залог. В таких случаях вместо внесения денег покупатель может предоставить продавцу финансовую банковскую гарантию, с помощью которой продавец может получить компенсацию в случае каких-либо убытков.

Гарантия исполнения

Эти гарантии выдаются для выполнения контракта или обязательства. В случае неисполнения, неисполнения или несвоевременного исполнения договора убыток бенефициара возмещается банком.

Например, А заключает контракт с В на завершение определенного проекта, и контракт поддерживается банковской гарантией. Если А не завершит проект вовремя и не возместит В убытки, В может потребовать возмещения убытков от банка с предоставлением банковской гарантии.

Банковская гарантия (BG) Право на участие и процесс

Любое лицо с хорошим финансовым послужным списком имеет право подать заявление на получение BG. BG может быть применен бизнесом в своем банке или любом другом банке, предлагающем такие услуги. Перед утверждением BG банк проанализирует предыдущую банковскую историю, кредитоспособность, ликвидность, рейтинг CRISIL и CIBIL заявителя.

Банк также проверит период BG, стоимость, сведения о бенефициаре и валюту, необходимые для утверждения. В некоторых случаях банки потребуют от заявителя предоставления обеспечения для покрытия стоимости BG. Как только сотрудники банка будут удовлетворены всеми критериями, они предоставят необходимые разрешения, необходимые для обработки BG.

В некоторых случаях банки потребуют от заявителя предоставления обеспечения для покрытия стоимости BG. Как только сотрудники банка будут удовлетворены всеми критериями, они предоставят необходимые разрешения, необходимые для обработки BG.

Сборы за банковскую гарантию

Как правило, сборы BG основаны на риске, принимаемом банком в каждой транзакции. Например, считается, что финансовая BG берет на себя больший риск, чем производительная BG. Следовательно, плата за финансовую BG будет выше, чем плата, взимаемая за производительность BG. В зависимости от типа BG сборы обычно взимаются ежеквартально в зависимости от значения BG в размере 0,75% или 0,50% в течение срока действия BG.

Кроме того, банк может также взимать плату за обработку заявления, плату за документацию и плату за обработку. В некоторых случаях банк требует от заявителя обеспечения, которое обычно составляет 100% от стоимости BG. В некоторых случаях банк-эмитент также может принять залоговое обеспечение или денежную маржу.

Разница между BG и аккредитивом (LOC)

LOC представляет собой финансовый документ, который налагает на банк обязательство произвести платеж бенефициару после выполнения определенных услуг, как того требует заявитель. LOC выдается банком, когда покупатель просит свой банк произвести платеж продавцу при получении определенных товаров или услуг. То есть, когда покупатель сталкивается с трудностями с наличностью или подобными ситуациями и, таким образом, не может произвести немедленный платеж продавцу, он обращается в свой банк, чтобы произвести платеж продавцу после представления определенных документов.

Позднее банк возместит уплаченную покупателем сумму вместе с требуемыми расходами. С другой стороны, в соответствии с BG банк обязан произвести платеж третьему лицу только в том случае, если заявитель не производит платеж третьему лицу или не выполняет требуемые обязательства по договору.

BG в основном используется для защиты продавца от убытков или ущерба из-за неисполнения другой стороной договора. LOC обычно неправильно понимают как BG, поскольку они имеют некоторые общие характеристики. Оба они играют значительную роль в торговом финансировании, когда стороны сделок не установили деловые отношения. Однако между LOC и BG есть много различий.

LOC обычно неправильно понимают как BG, поскольку они имеют некоторые общие характеристики. Оба они играют значительную роль в торговом финансировании, когда стороны сделок не установили деловые отношения. Однако между LOC и BG есть много различий.

Основные различия между аккредитивом (LOC) и банковской гарантией (BG) заключаются в следующем: платеж получателю при оказании определенных услуг.

Получите эксперта по доступной цене

Для ITR, возврата GST, регистрации компании, регистрации товарного знака, регистрации GST

Банковская гарантия против аккредитива: в чем разница?

Банковская гарантия и аккредитив представляют собой обещания финансового учреждения о том, что заемщик сможет погасить долг другой стороне, независимо от финансового положения должника. Несмотря на различие, как банковские гарантии, так и аккредитивы гарантируют третьей стороне, что, если сторона-заемщик не сможет погасить свою задолженность, финансовое учреждение вмешается от имени заемщика.

Несмотря на различие, как банковские гарантии, так и аккредитивы гарантируют третьей стороне, что, если сторона-заемщик не сможет погасить свою задолженность, финансовое учреждение вмешается от имени заемщика.

Предоставляя финансовую поддержку стороне-заемщику (часто по просьбе другой стороны), эти обещания служат для снижения факторов риска, стимулируя транзакцию. Но работают они немного по-разному и в разных ситуациях.

Аккредитивы особенно важны в международной торговле из-за расстояния, потенциально различающихся законов в странах вовлеченных предприятий и сложности личной встречи сторон. В то время как аккредитивы в основном используются в глобальных сделках, банковские гарантии часто используются в контрактах с недвижимостью и инфраструктурных проектах.

Key Takeaways

- Банковская гарантия — это обещание кредитного учреждения, которое гарантирует, что банк сделает все возможное, если должник не сможет погасить долг.

- Аккредитивы также представляют собой финансовые обещания от имени одной стороны в сделке и имеют особое значение в международной торговле.

- Банковские гарантии часто используются в сделках с недвижимостью и инфраструктурных проектах, тогда как аккредитивы в основном используются в глобальных сделках.

Банковская гарантия

Банковские гарантии представляют собой более существенное договорное обязательство для банков, чем аккредитивы. Банковская гарантия, как и аккредитив, гарантирует бенефициару денежную сумму. Банк выплачивает эту сумму только в том случае, если противная сторона не выполняет обязательства, изложенные в договоре. Гарантия может использоваться для того, чтобы по существу застраховать покупателя или продавца от убытков или ущерба из-за неисполнения обязательств другой стороной по договору.

Банковские гарантии защищают обе стороны договорного соглашения от кредитного риска. Например, строительная компания и ее поставщик цемента могут заключить контракт на строительство торгового центра. Обеим сторонам, возможно, придется выдать банковские гарантии, чтобы доказать свою финансовую добросовестность и дееспособность. В случае, если поставщик не доставляет цемент в течение указанного времени, строительная компания уведомляет об этом банк, который затем выплачивает компании сумму, указанную в банковской гарантии.

В случае, если поставщик не доставляет цемент в течение указанного времени, строительная компания уведомляет об этом банк, который затем выплачивает компании сумму, указанную в банковской гарантии.

Виды банковских гарантий

Банковские гарантии, как и любой другой вид финансового инструмента, могут принимать самые разные формы. Например, прямые гарантии выдаются банками как в отечественном, так и в зарубежном бизнесе. Косвенные гарантии обычно выдаются, когда предметом гарантии является государственное учреждение или другое государственное учреждение.

К наиболее распространенным видам гарантий относятся:

- Гарантия доставки: Этот вид гарантии предоставляется перевозчику для груза, который прибывает до получения каких-либо документов.

- Гарантия по кредиту: Учреждение, выдающее гарантию по кредиту, обязуется взять на себя финансовое обязательство в случае невыполнения заемщиком своих обязательств.

- Гарантия авансового платежа: Эта гарантия служит подтверждением выполнения контракта. По сути, эта гарантия является формой обеспечения возмещения авансового платежа в случае, если продавец не поставит товар, указанный в контракте.

- Подтвержденные платежные гарантии: С этим безотзывным обязательством банк выплачивает определенную сумму бенефициару от имени клиента к определенной дате.

Банковские гарантии обычно используются подрядчиками, в то время как аккредитивы выдаются для компаний-импортеров и экспортеров.

Аккредитив

Аккредитив, иногда называемый документарным аккредитивом, действует как вексель финансового учреждения — обычно банка или кредитного союза. Он гарантирует, что платеж покупателя продавцу или платеж заемщика кредитору будет получен вовремя и в полном объеме. В нем также говорится, что если покупатель не может оплатить покупку, банк покроет полную или оставшуюся сумму долга.

Аккредитив представляет собой обязательство, взятое на себя банком, произвести платеж после выполнения определенных условий. После того, как эти условия будут выполнены и подтверждены, банк перечислит средства. Аккредитив гарантирует, что платеж будет производиться до тех пор, пока предоставляются услуги. Аккредитив в основном заменяет кредит банка на кредит его клиента, обеспечивая правильную и своевременную оплату.

Например, скажем, оптовик из США получает заказ от нового клиента, канадской компании. Поскольку у оптовика нет возможности узнать, сможет ли этот новый клиент выполнить свои платежные обязательства, он запрашивает аккредитив, предусмотренный в договоре о закупках.

Компания-покупатель подает заявку на аккредитив в банке, где у нее уже есть средства или кредитная линия (LOC). Банк, выпустивший аккредитив, удерживает платеж от имени покупателя до тех пор, пока не получит подтверждение того, что товары по сделке отгружены. После того, как товары будут отправлены, банк будет выплачивать оптовику причитающийся ей при условии соблюдения условий договора купли-продажи, таких как доставка до определенного времени или подтверждение от покупателя о том, что товар был получен неповрежденным.

Типы аккредитивов

Как и банковские гарантии, аккредитивы также различаются в зависимости от потребности в них. Ниже приведены некоторые из наиболее часто используемых аккредитивов:

- Безотзывный аккредитив обеспечивает обязательство покупателя перед продавцом.

- Подтвержденный аккредитив исходит от второго банка, который гарантирует аккредитив, когда первый имеет сомнительный кредит. Подтверждающий банк обеспечивает платеж в случае невыполнения компанией или банком-эмитентом своих обязательств.

- Импортный аккредитив позволяет импортерам производить платежи немедленно, предоставляя им краткосрочный денежный аванс.

- Экспортный аккредитив сообщает банку покупателя, что он должен заплатить продавцу при условии соблюдения всех условий контракта.

- Револьверный аккредитив позволяет клиентам делать ставки — в определенных пределах — в течение определенного периода времени.

Особые указания

Как банковские гарантии, так и аккредитивы снижают риск в деловых соглашениях или сделках. Стороны с большей вероятностью согласятся на сделку, потому что они несут меньшую ответственность, когда действует аккредитив или банковская гарантия. Эти соглашения особенно важны и полезны в сделках, которые в противном случае были бы рискованными, таких как определенные сделки с недвижимостью и международные торговые контракты.

Банки тщательно проверяют клиентов, заинтересованных в одном из этих документов. После того, как банк определит, что заявитель является кредитоспособным и имеет разумный риск, на соглашение накладывается денежный лимит. Банк соглашается взять на себя обязательства в пределах, но не более лимита. Это защищает банк, обеспечивая определенный порог риска.

Еще одно ключевое различие между банковскими гарантиями и аккредитивами заключается в сторонах, которые их используют. Банковские гарантии обычно используются подрядчиками, участвующими в тендерах на крупные проекты.

Например, последний день подачи заявок — 23 августа 2019 года. Тогда гарантия должна действовать минимум до 23 октября.

Например, последний день подачи заявок — 23 августа 2019 года. Тогда гарантия должна действовать минимум до 23 октября.