Содержание

ТК РФ Статья 20. Стороны трудовых отношений \ КонсультантПлюс

- Главная

- Документы

- Статья 20. Стороны трудовых отношений

Подготовлены редакции документа с изменениями, не вступившими в силу

«Трудовой кодекс Российской Федерации» от 30.12.2001 N 197-ФЗ

(ред. от 07.10.2022)

ТК РФ Статья 20. Стороны трудовых отношений

(в ред. Федерального закона от 30.06.2006 N 90-ФЗ)

(см. текст в предыдущей редакции)

Сторонами трудовых отношений являются работник и работодатель.

Работник — физическое лицо, вступившее в трудовые отношения с работодателем.

Если иное не предусмотрено настоящим Кодексом, другими федеральными законами, вступать в трудовые отношения в качестве работников имеют право лица, достигшие возраста шестнадцати лет, а в случаях и порядке, которые установлены настоящим Кодексом, — также лица, не достигшие указанного возраста.

(в ред. Федеральных законов от 23. 07.2013 N 204-ФЗ, от 01.12.2014 N 409-ФЗ)

07.2013 N 204-ФЗ, от 01.12.2014 N 409-ФЗ)

(см. текст в предыдущей редакции)

Работодатель — физическое лицо либо юридическое лицо (организация), вступившее в трудовые отношения с работником. В случаях, предусмотренных федеральными законами, в качестве работодателя может выступать иной субъект, наделенный правом заключать трудовые договоры.

Для целей настоящего Кодекса работодателями — физическими лицами признаются:

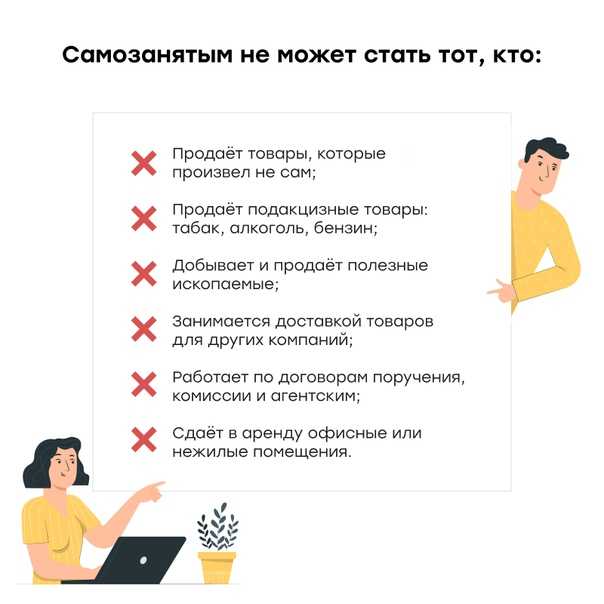

физические лица, зарегистрированные в установленном порядке в качестве индивидуальных предпринимателей и осуществляющие предпринимательскую деятельность без образования юридического лица, а также частные нотариусы, адвокаты, учредившие адвокатские кабинеты, и иные лица, чья профессиональная деятельность в соответствии с федеральными законами подлежит государственной регистрации и (или) лицензированию, вступившие в трудовые отношения с работниками в целях осуществления указанной деятельности (далее — работодатели — индивидуальные предприниматели). Физические лица, осуществляющие в нарушение требований федеральных законов указанную деятельность без государственной регистрации и (или) лицензирования, вступившие в трудовые отношения с работниками в целях осуществления этой деятельности, не освобождаются от исполнения обязанностей, возложенных настоящим Кодексом на работодателей — индивидуальных предпринимателей;

физические лица, вступающие в трудовые отношения с работниками в целях личного обслуживания и помощи по ведению домашнего хозяйства (далее — работодатели — физические лица, не являющиеся индивидуальными предпринимателями).

Права и обязанности работодателя в трудовых отношениях осуществляются: физическим лицом, являющимся работодателем; органами управления юридического лица (организации) или уполномоченными ими лицами, иными лицами, уполномоченными на это в соответствии с федеральным законом, в порядке, установленном настоящим Кодексом, другими федеральными законами и иными нормативными правовыми актами Российской Федерации, законами и иными нормативными правовыми актами субъектов Российской Федерации, нормативными правовыми актами органов местного самоуправления, учредительными документами юридического лица (организации) и локальными нормативными актами.

(в ред. Федерального закона от 28.12.2013 N 421-ФЗ)

(см. текст в предыдущей редакции)

Заключать трудовые договоры в качестве работодателей имеют право физические лица, достигшие возраста восемнадцати лет, при условии наличия у них гражданской дееспособности в полном объеме, а также лица, не достигшие указанного возраста, — со дня приобретения ими гражданской дееспособности в полном объеме.

Физические лица, имеющие самостоятельный доход, достигшие возраста восемнадцати лет, но ограниченные судом в дееспособности, имеют право с письменного согласия попечителей заключать трудовые договоры с работниками в целях личного обслуживания и помощи по ведению домашнего хозяйства.

От имени физических лиц, имеющих самостоятельный доход, достигших возраста восемнадцати лет, но признанных судом недееспособными, их опекунами могут заключаться трудовые договоры с работниками в целях личного обслуживания этих физических лиц и помощи им по ведению домашнего хозяйства.

Несовершеннолетние в возрасте от четырнадцати до восемнадцати лет, за исключением несовершеннолетних, приобретших гражданскую дееспособность в полном объеме, могут заключать трудовые договоры с работниками при наличии собственных заработка, стипендии, иных доходов и с письменного согласия своих законных представителей (родителей, опекунов, попечителей).

В случаях, предусмотренных частями восьмой — десятой настоящей статьи, законные представители (родители, опекуны, попечители) физических лиц, выступающих в качестве работодателей, несут дополнительную ответственность по обязательствам, вытекающим из трудовых отношений, включая обязательства по выплате заработной платы.

По вытекающим из трудовых отношений обязательствам работодателя — юридического лица субсидиарную ответственность несут собственник имущества, учредитель (участник) юридического лица в случаях, в которых федеральными законами и иными нормативными правовыми актами Российской Федерации установлена субсидиарная ответственность собственника имущества, учредителя (участника) по обязательствам юридического лица.

(часть двенадцатая в ред. Федерального закона от 02.04.2014 N 55-ФЗ)

(см. текст в предыдущей редакции)

ТК РФ, Статья 19.1. Трудовые отношения, возникающие на основании трудового договора в результате признания отношений, связанных с использованием личного труда и возникших на основании гражданско-правового договора, трудовыми отношениями

ТК РФ, Статья 21. Основные права и обязанности работника

Ст. 20 ТК РФ. Стороны трудовых отношений

Физическое лицо, оформляющее работника — кто может быть работодателем

Статья 20 ТК РФ дает определения, кто из физических лиц может выступать в качестве работодателя. Помимо этого, в ней содержатся условия, которым должно отвечать физ. лицо, не оформленное как индивидуальный предприниматель (далее — ИП), для того, чтобы иметь право заключать трудовые договоры:

Помимо этого, в ней содержатся условия, которым должно отвечать физ. лицо, не оформленное как индивидуальный предприниматель (далее — ИП), для того, чтобы иметь право заключать трудовые договоры:

1. Достигнуть 18 лет или получить гражданскую дееспособность раньше.

2. При отсутствии дееспособности и наличии собственного дохода заключать договора с согласия опекунов.

Всех работодателей — физических лиц можно разделить на несколько групп.

Индивидуальные предприниматели

Если гражданин получил статус индивидуального предпринимателя, он получает право нанимать работников так же, как и юридическое лицо, для выполнения любой деятельности, не противоречащей законодательству РФ.

Нотариусы и адвокаты

В качестве работодателя — физического лица также могут выступать адвокаты, нотариусы и прочие граждане, чья индивидуальная трудовая деятельность возможна только после регистрации и получения лицензии. Нанимать работников они могут только для выполнения вышеуказанной деятельности.

Наниматели помощников для домашнего хозяйства

Все остальные категории граждан могут нанимать работников и заключать с ними трудовой для помощи по хозяйству и с целью личного обслуживания.

Как заключаются трудовые отношения?

При заключении трудового договора с работодателем — физическим лицом работник обязуется выполнять не запрещенную настоящим Кодексом или иным федеральным законом работу, определенную этим договором.

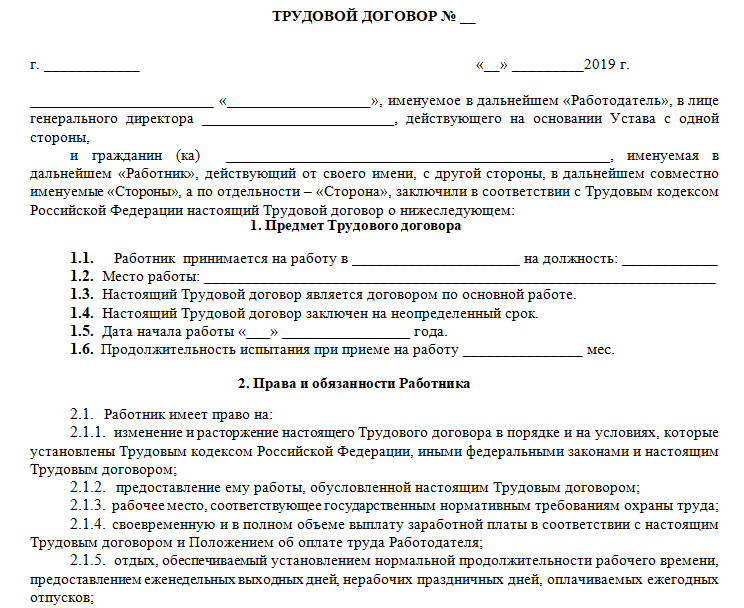

В письменный трудовой договор в обязательном порядке включаются все условия, существенные для работника и для работодателя.

Работодатель — физическое лицо обязан:

- оформить трудовой договор с работником в письменной форме;

-

уплачивать страховые взносы и другие обязательные платежи в порядке и размерах, которые определяются федеральными законами; -

представлять в соответствующий территориальный орган Пенсионного фонда Российской Федерации сведения, необходимые для регистрации в системе индивидуального (персонифицированного) учета лиц, поступающих на работу впервые, на которых не был открыт индивидуальный лицевой счет.

Какие документы нужны для заключения договора?

Отдельно в ТК РФ не оговорено, какие документы можно потребовать у работника в этом случае, поэтому нужно руководствоваться общими положениями. Исходя из них, для заключения трудового договора нужны следующие документы:

1. Паспорт или другое удостоверение личности.

2. СНИЛС. В случае если человек устраивается на работу впервые, то этот документ ему должен оформить работодатель, независимо от его статуса.

3. Военный билет, для соответствующих категорий граждан.

4. Прочие документы. Например, если человека принимают для того, чтобы он выступал в роли личного водителя, то он должен предъявить водительское удостоверение.

Единственный документ, которого не будет в этом списке, это трудовая книжка и то только в том случае, если работодатель — физическое лицо не оформлен как ИП.

Что должно отображаться в трудовом договоре?

Статья 303 ТК РФ говорит, что в трудовом договоре должны присутствовать все условия, установленные данным сводом законов:

1. Трудовая функция.

Трудовая функция.

2. Место работы.

3. Дата начала и окончания (при необходимости) работы.

4. Порядок оплаты труда.

5. Режим работы и отдыха.

Единственное условие, которое может отсутствовать в таком договоре, это сведения об условиях труда на рабочем месте, но только в том случае, если физическое лицо не имеет статуса ИП.

Режим работы и отпуск

Режим работы и его особенности оговариваются в тексте трудового договора, законодатель регламентирует каким он должен быть. Единственные ограничения, которые устанавливает ТК РФ это:

1. Максимальное отработанное время не должно превышать законной нормы.

2. Отпуск, предоставляемый работнику должен быть не менее 28 дней.

Все остальные условия устанавливаются по согласованию с работодателем.

Об изменении определенных сторонами условий трудового договора работодатель — физическое лицо в письменной форме предупреждает работника не менее чем за 14 календарных дней.

Сроки и даты

По соглашению сторон трудовой договор может заключаться как на неопределенный, так и на определенный срок. То есть, договор может быть временным даже без наличия условий, которые обязательны для других работодателей.

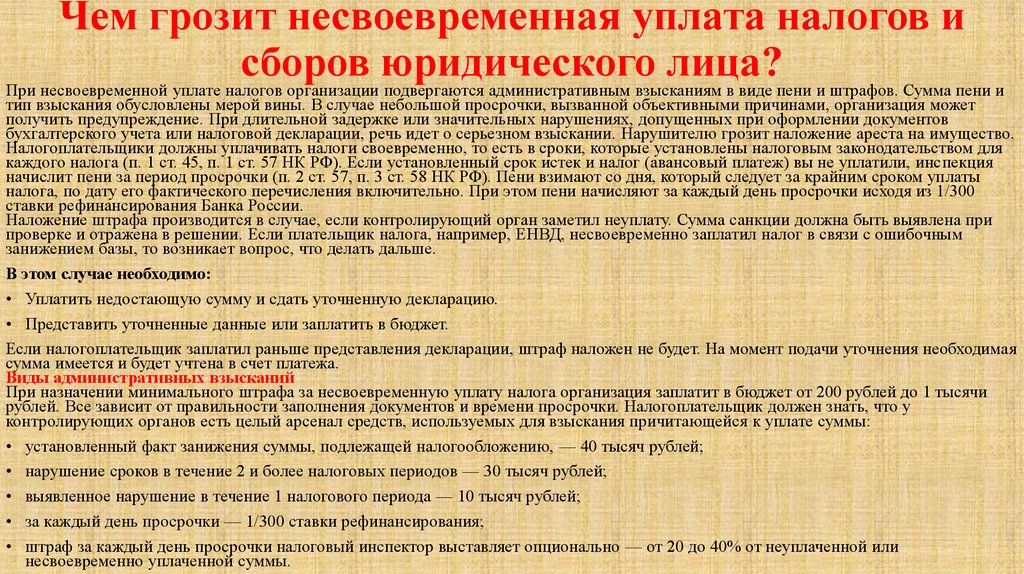

Оплата труда и налоги

Порядок оплаты труда устанавливается в трудовом договоре. Составляющие зарплаты (оклад, премия, тариф и т. д.) определяются работодателем самостоятельно.

Работодатель — физическое лицо обязан уплачивать все страховые взносы за своего работника, а обязанность удерживать и перечислять НДФЛ возлагается только на тех, кто является ИП.

Особенности

Работодатель — физическое лицо, не являющийся ИП, также обязан в уведомительном порядке зарегистрировать трудовой договор с работником в органе местного самоуправления по месту своего жительства (в соответствии с регистрацией).

Также и о факте прекращения трудовых отношений в случае расторжения трудового договора необходимо сообщить.

В ситуации, когда работодатель не сообщил, то работник сам может это сделать. Если работнику неизвестно местонахождение нанимателя в течение двух месяцев, то он может самостоятельно обратиться в органы самоуправления, в котором был зарегистрирован трудовой договор, с целью расторжения. Такая же последовательность действий производится в случае наступления смерти нанимателя.

Документы, подтверждающие период работы у работодателей — физических лиц

Работодатель — физическое лицо, не являющийся ИП, не имеет права производить записи в трудовых книжках работников и оформлять трудовые книжки работникам, принимаемым на работу впервые. Документом, подтверждающим период работы у такого работодателя, является трудовой договор, заключенный в письменной форме. Но даже если договор зарегистрирован не был, это не делает его недействительным.

Должен ли я регистрироваться в качестве работодателя?

Испанский

Если вы управляете бизнесом и нанимаете одного или нескольких сотрудников, вы должны зарегистрироваться у нас в качестве работодателя, если ваша заработная плата превышает 100 долларов США в календарном квартале. Если вы являетесь домашним работодателем одного или нескольких домашних работников, вы должны зарегистрироваться у нас при выплате денежной заработной платы в размере 750 долларов США или более за календарный квартал.

Если вы являетесь домашним работодателем одного или нескольких домашних работников, вы должны зарегистрироваться у нас при выплате денежной заработной платы в размере 750 долларов США или более за календарный квартал.

Работодатели, которые управляют бизнесом , могут быть физическими или юридическими лицами и включать:

- Индивидуальные предприниматели

- Партнерство

- Корпорации

- Некоммерческие и благотворительные организации

- Компании с ограниченной ответственностью (ООО)

- Товарищества с ограниченной ответственностью (ТОО)

- Государственные организации (включая государственные и федеральные агентства)

- Школы

- Ассоциации и тресты

- Поместья

- Совместные предприятия

- Индейские племена

Домашние работодатели , которые нанимают домашних работников, могут быть:

- Частные домохозяйства

- Клубы местных колледжей

- Местные отделения студенческих братств или женских клубов

Как правило, предприятие должно платить налог штата на заработную плату, если оно выплачивает более 100 долларов США в качестве заработной платы в течение календарного квартала одному или нескольким работникам. Заработная плата состоит из вознаграждения за оказанные услуги, в том числе:

Заработная плата состоит из вознаграждения за оказанные услуги, в том числе:

- Денежные выплаты.

- Комиссии.

- бонусов.

- Разумная денежная стоимость безналичных платежей (например, питание и проживание) за услуги.

Работодатель должен зарегистрироваться у нас в течение 15 дней после того, как стал работодателем, который выполнил это требование.

Примеры случаев, когда предприятие обязано платить государственный налог на заработную плату, могут включать:

- Индивидуальный предприниматель (работодатель) нанимает работника в марте с заработной платой 75 долларов в месяц. Работодатель требуется с 1 апреля, поскольку работодатель не выплатил работнику более 100 долларов в течение первого квартала года (январь-март), но заплатит более 100 долларов во втором квартале (апрель-июнь).

- Корпорация работает без каких-либо сотрудников, кроме президента корпорации. Корпорация является работодателем и обязана зарегистрироваться, если президенту корпорации выплачивается заработная плата более 100 долларов в календарном квартале.

- Партнерство из двух человек ведет бизнес, в котором каждый партнер получает зарплату в размере 1000 долларов США в течение первого квартала года. Когда один из партнеров уходит в отпуск, нанимается сотрудник, которому в течение квартала выплачивается 95 долларов. Партнерство не обязано регистрироваться в качестве работодателя, поскольку выплаты партнерства не считаются заработной платой, а нанятый сотрудник не получил заработную плату более 100 долларов США в календарном квартале.

Для получения дополнительной информации

Вы можете узнать больше о заработной плате, заработной плате с учетом налога на доходы физических лиц из следующих ресурсов:

- Что такое заработная плата?

- Информационный лист: Заработная плата (DE 231A) (PDF)

- Информационный бюллетень: Заработная плата подоходного налога с населения, указанная в квартальной декларации о взносах и отчете о заработной плате (продолжение) (DE 9C) (DE 231PIT) (PDF)

Как наниматель домохозяйства вы должны сообщать, когда вы нанимаете одного или нескольких человек для выполнения работы и выплаты денежной заработной платы в размере 750 долларов США или более в календарном квартале.

Зарегистрируйтесь у нас с помощью электронных услуг для бизнеса. Вы должны подать форму регистрации и обновления работодателей домашних работников (DE1 HW) (PDF) в течение 15 дней после того, как вы выплатите 750 долларов США общей заработной платы наличными.

Узнайте, как успешно зарегистрироваться. Чтобы узнать больше, выберите один из следующих типов бизнеса:

- Коммерческие предприниматели-индивидуальные владельцы, совместные владения, полные товарищества

- Коммерческие корпорации-работодатели, общества с ограниченной ответственностью (ООО), товарищества с ограниченной ответственностью (ТОО), партнеры с ограниченной ответственностью (LP)

- Работодатели домашних работников

- Некоммерческие работодатели

- Сельскохозяйственные работодатели

- Работодатели церковных и религиозных орденов

- Выборочное страхование по нетрудоспособности (DIEC)

- Государственные организации-работодатели

- Работодатели, уплачивающие только подоходный налог (только НДФЛ) Удержание (включая плательщиков пенсий и аннуитетов)

- Работодатели государственных школ

- Работодатели индейских племен

Как зарегистрироваться онлайн

Воспользуйтесь электронными услугами для бизнеса, чтобы зарегистрировать номер налогового счета на заработную плату работодателя. Это быстро, просто, безопасно и доступно 24 часа в сутки, 7 дней в неделю.

Это быстро, просто, безопасно и доступно 24 часа в сутки, 7 дней в неделю.

- Перейти к электронным услугам для бизнеса.

- Выберите Зарегистрируйте .

- Введите необходимую информацию и выберите Продолжить .

- Выберите ссылку подтверждения в электронном письме, отправленном вам нами, чтобы завершить процесс регистрации.

Важно : Вы получите автоматическое электронное письмо для подтверждения вашей учетной записи, содержащее ссылку. Выберите эту ссылку, чтобы завершить регистрацию. В целях безопасности срок действия ссылки истекает в течение 48 часов.

Если вы не получили это сообщение во входящих, проверьте папку со спамом или нежелательной почтой.

- Выберите Новый клиент .

- Выберите Зарегистрируйтесь для получения номера счета налога на заработную плату работодателя .

- Отправьте заполненную онлайн-заявку на регистрацию, чтобы завершить этот шаг.

В ходе этого процесса будет создан номер счета налога на заработную плату работодателя.

После того, как вы зарегистрируете свой бизнес у нас, вам будет выдан восьмизначный номер налогового счета работодателя (пример: 000-0000-0), также известный как идентификационный номер работодателя штата, SEIN или идентификационный номер штата. Ваш номер счета налога на заработную плату работодателя необходим для всех ваших взаимодействий с нами, чтобы убедиться, что ваш счет точен.

Вы должны указать номер налогового счета вашего работодателя при подаче налоговых деклараций и внесении депозитов во всех электронных и бумажных документах. Если агент, банк или служба расчета заработной платы готовит вашу налоговую декларацию, они также должны указать номер налогового счета вашего работодателя при подаче декларации от вашего имени.

- Укажите заработную плату, выплаченную вашим сотрудникам, и государственный подоходный налог (НДФЛ), удержанный из их заработной платы.

- Уплачивать страховку по безработице (UI) и налог на обучение при трудоустройстве (ETT) из заработной платы вашего сотрудника, а также удерживать и перечислять государственное страхование по нетрудоспособности (SDI) и подоходный налог с населения (PIT), причитающиеся с заработной платы, выплачиваемой вашим работникам (см. Расписания, питание и стоимость проживания).

- Сообщайте обо всех новых сотрудниках в Реестр новых сотрудников в течение 20 дней с даты их начала работы.

- Если вы пользуетесь услугами независимых подрядчиков, возможно, вам также придется сообщить о них. Дополнительные сведения см. в разделе «Отчетность независимых подрядчиков».

- Размещайте объявления на своем рабочем месте и предоставляйте своим сотрудникам информацию о льготах. Дополнительные сведения о требованиях к публикации см. в разделе «Обязательные уведомления и брошюры».

Законодательство штата требует, чтобы все работодатели представляли нам в электронном виде налоговые декларации, отчеты о заработной плате и налоговые депозиты с заработной платы.

Для получения дополнительной информации

- Электронный файл и E-pay для работодателей

- Требуемые документы и сроки сдачи

- Полезные ресурсы для нового работодателя

- Семинары по налогам на заработную плату

Электронные услуги для бизнеса — это ваш быстрый , простой и безопасный способ управлять налоговыми счетами работодателя в режиме онлайн.

Особенности:

- Зарегистрируйте номер счета налога на заработную плату работодателя.

- Возврат файлов и отчеты.

- Осуществлять платежи.

- Просмотр, корректировка и печать возвратов и отчетов, ранее поданных в Интернете.

- Просмотр и обновление информации об учетной записи.

Чтобы получить дополнительную информацию или зарегистрироваться, обратитесь к электронным услугам для бизнеса.

Поощряйте своих сотрудников удерживать правильную сумму государственного подоходного налога. Попросите своих сотрудников заполнить следующие формы:

Попросите своих сотрудников заполнить следующие формы:

- Калифорния Свидетельство об удержании подоходного налога с сотрудника (DE 4) (PDF)

- Форма Федерального налогового управления США W-4

Дополнительную информацию можно найти в Графиках удержания налогов штата Калифорния на странице Ставки и удержания.

Если вы являетесь должностным лицом корпорации и , единственным акционером (или единственным акционером, кроме вашего супруга) частной корпорации, вы можете исключиться из государственного страхования по нетрудоспособности в отношении пособий и взносов. См. Заявление об исключении для единственного акционера/корпоративного директора .0081 (DE 459) (PDF) для получения дополнительной информации.

Если вы уже зарегистрировались онлайн, не используйте этот альтернативный метод.

Включите свой федеральный идентификационный номер работодателя (FEIN) в регистрационную форму, чтобы обеспечить правильное применение налоговых льгот по страхованию от безработицы, когда они заявлены в годовой налоговой декларации работодателя FUTA (форма IRS 940).

Обратитесь в IRS за информацией о федеральных требованиях к подаче документов.

Регистрация по почте

Заполните регистрационную форму для вашего типа бизнеса:

- Форма регистрации и обновления учетной записи коммерческого работодателя (включая Pacific Maritime и Fishing Boats) (DE 1) (PDF)

- Форма регистрации и обновления учетной записи сельскохозяйственного работодателя (DE 1AG) (PDF)

- Форма регистрации и обновления государственных организаций, государственных школ и индейских племен (DE 1GS) (PDF)

- Форма регистрации и обновления некоммерческих работодателей (ДЭ 1НП) (PDF)

- Форма регистрации и обновления для работодателей, вносящих только подоходный налог с физических лиц (DE 1P) (PDF)

- Работодатель домашних работников (DE1HW) (PDF)

Отправьте заполненную регистрационную форму по почте или факсу по указанному ниже адресу или номеру факса.

Адрес электронной почты:

Отдел развития занятости

Account Services Group, MIC 28

PO Box 826880

Sacramento CA 94280-0001

Факс: 1-916-654-9211

Примечание: Регистрация по почте может занять 10–14 дней.

- Электронный файл и E-pay Мандат для работодателей

- CalGOLD – Бизнес-разрешения стали проще

- Золото в Калифорнии (PDF) – Что вам нужно знать о налогах и вашем малом бизнесе.

- Калифорнийский центр налоговой службы — предоставление налогоплательщикам необходимых форм и услуг

- Семинары по налогу на заработную плату – бесплатные семинары для оказания помощи работодателям в соблюдении законов штата Калифорния о налоге на заработную плату.

- Изменения в вашем бизнесе

- Требуемые документы и сроки сдачи

Для получения дополнительной помощи

Позвоните в Центр помощи налогоплательщикам по телефону 1-888-745-3886 или обратитесь в местное налоговое управление по трудоустройству.

- Проверить необходимые документы и сроки сдачи

- Найти семинары по налогам на заработную плату

- Посетите новости и обновления работодателя

- Получать уведомления EDD по электронной почте

- Получить формы и публикации

Если у вас есть вопросы, обратитесь в отдел налогов по заработной плате. Вы также можете связаться с Центром помощи налогоплательщикам по телефону 1-888-745-3886 или посетить местную налоговую инспекцию по трудоустройству.

- Руководство для работодателей штата Калифорния (DE 44) (PDF)

- Информационный бюллетень – Налоги на заработную плату (DE 8714E) (PDF)

- Часто задаваемые вопросы

- Определение налогооблагаемой заработной платы и расчет налогов к уплате

Наем работников на дому: юридические требования

Нужна помощь няни, домработницы или разнорабочего по дому? Прежде чем нанимать кого-либо, узнайте о практических и юридических проблемах, с которыми вы можете столкнуться. Например, вам нужно будет определить, классифицируется ли работник по закону как наемный работник или независимый подрядчик. Как только это будет решено, вам нужно будет следовать IRS и другим правилам.

Например, вам нужно будет определить, классифицируется ли работник по закону как наемный работник или независимый подрядчик. Как только это будет решено, вам нужно будет следовать IRS и другим правилам.

Кого нанять

После предварительного изучения квалификации, которую вы ищете (например, плотник с прекрасными навыками работы по дереву или няня с опытом работы в области развития детей), у вас, вероятно, будет несколько вариантов:

Нанять компанию. Обычно, если вы нанимаете компанию для выполнения работы, компания присылает квалифицированных рабочих и отвечает за их оплату. Он также будет платить налоги на заработную плату и иметь страховое покрытие, чтобы защитить вас в случае травмы работника или повреждения вашего имущества. (Попросите подтверждение этой страховки.) Нередко нанимают компании для уборки вашего дома или сада или для обслуживания вашего бассейна.

Нанять работника через агентство. Если вам нужен квалифицированный специалист, но вы не знаете, где его искать, или хотите, чтобы специалист уже прошел индивидуальную проверку третьей стороной, вы можете нанять его через агентство. Вы можете платить агентству напрямую, и в этом случае агентство, вероятно, будет фактическим работодателем и будет покрывать страховку, уплачивать налоги и платить работникам. (Сначала вы должны подтвердить это в агентстве.)

Вы можете платить агентству напрямую, и в этом случае агентство, вероятно, будет фактическим работодателем и будет покрывать страховку, уплачивать налоги и платить работникам. (Сначала вы должны подтвердить это в агентстве.)

Другие агентства могут взимать с вас плату за поиск квалифицированного сотрудника, но вы будете работодателем и будете выполнять эти задачи. Это обычное дело, например, при найме няни.

Нанять человека. Если вы хотите проверить и выбрать своего собственного поставщика услуг, платить и вести переговоры напрямую, а также руководить работой человека, лучше всего нанять человека. Как мы объясним ниже, у вас как у работодателя больше обязательств, если вы выберете этот маршрут.

Сотрудник или независимый подрядчик?

Если вы решите нанять человека, а не компанию или агентство, для работы у вас дома, возникает вопрос, считается ли работник вашим сотрудником или независимым подрядчиком. Ответ будет иметь большое значение в том, какие налоговые законы и другие правила вы должны соблюдать. Вообще говоря, у вас больше ответственности за сотрудника, чем за независимого подрядчика.

Вообще говоря, у вас больше ответственности за сотрудника, чем за независимого подрядчика.

Ситуация усложняется еще и тем, что не существует единого определения того, кто считается «сотрудником». Разные государственные органы имеют разные определения, с которыми вам придется ознакомиться, чтобы следовать соответствующим законам. Например:

- Определение работника, данное IRS и налоговыми органами штата, определяет, обязаны ли вы платить и удерживать налоги из заработной платы вашего работника.

- Определения штата и федерального департамента труда в отношении того, кто является наемным работником, играют ключевую роль в определении того, имеют ли ваши сотрудники право на определенные меры защиты, такие как минимальная заработная плата и положения о сверхурочной работе, на которые не имеют права независимые подрядчики.

- Государственное страхование по безработице или советы по компенсациям работников Определения термина «работник» имеют значение, потому что когда-нибудь работник может подать заявление на пособие по безработице или получить травму на работе, и вам потребуется страховка для покрытия таких ситуаций.

В целом, чем больше вы контролируете работника, тем выше вероятность того, что вы будете считаться «работодателем» в любом из этих агентств. Если вы нанимаете человека на работу в определенное время, указываете, что он делает и как это делается, и он работает только на вас, вы, вероятно, работодатель. Например, няня, которую вы нанимаете для ежедневного присмотра за детьми, скорее всего, будет считаться вашим сотрудником.

С другой стороны, если лицо предлагает услуги населению, предоставляет необходимое оборудование или инструменты и контролирует, как и когда выполняется работа, то это лицо, скорее всего, является независимым подрядчиком. Садовники или обученные специалисты, такие как электрики, обычно являются независимыми подрядчиками. (Чтобы узнать больше о том, кто считается наемным работником, прочитайте статью Ноло «Независимый подрядчик или работник: как государственные органы делают вызов».)

Ваши налоговые обязательства

Если работник является независимым подрядчиком, ваши федеральные налоговые обязательства невелики. На самом деле вам даже не нужно заполнять форму IRS (1099-MISC), которая обычно требуется при найме независимых подрядчиков, потому что исключение не распространяется на домашних работников.

На самом деле вам даже не нужно заполнять форму IRS (1099-MISC), которая обычно требуется при найме независимых подрядчиков, потому что исключение не распространяется на домашних работников.

Другое дело, если вы работодатель работника. Вот некоторые из ваших обязанностей:

Получите идентификационный номер работодателя. Для начала вам необходимо сообщить IRS, что вы являетесь работодателем, и получить идентификационный номер работодателя (EIN), что вы можете сделать на веб-сайте IRS по адресу www.irs.gov.

Проверить иммиграционные документы. Кроме того, вам необходимо будет подтвердить, что работник имеет законное право работать в Соединенных Штатах, попросив его или ее заполнить форму I-9 Службы гражданства и иммиграции США (USCIS), Подтверждение права на трудоустройство и представить документальное подтверждение. права на работу . Вам не нужно будет никому предоставлять форму I-9, но вы должны будете держать ее под рукой на случай проверки или расследования.

Платить налоги. Если вы платите работнику 1900 долларов США в год или более в 2014 году (сумма меняется каждый год), вы и работник должны уплатить по 7,65% от заработной платы работника в виде налогов на социальное обеспечение и медицинскую помощь. В дополнение к вашей половине, вы несете ответственность за удержание доли работника от этих налогов. И вам нужно будет проконсультироваться с налоговым органом вашего штата, чтобы узнать его требования к удержанию налогов.

Если вы платите сотруднику 1000 долларов или более в любом календарном квартале (любом трехмесячном периоде), вы также должны будете заплатить федеральный налог на безработицу (FUTA). Ставка варьируется от штата к штату, но обычно составляет 6% от первых 7000 долларов годовой заработной платы, выплачиваемой работнику.

Кроме того, в конце года вам нужно будет заполнить форму IRS W-2. Некоторые люди предпочитают нанимать службу расчета заработной платы для решения этих задач.

Ваши обязанности по страхованию

Что произойдет, если ваш сотрудник получит травму на работе? Обычно работодатели несут ответственность за оплату производственных травм, и закон штата требует, чтобы работодатели имели страховку компенсации работникам для их покрытия. Понадобится ли вам это или нет, зависит от штата, в котором вы находитесь — некоторые штаты полностью исключают домашних работников, в то время как другие ограничивают его работниками, которые работают определенное количество, или работодателями минимального размера. (У Министерства труда США на сайте www.dol.gov есть таблица со списком правил каждого штата.)

Понадобится ли вам это или нет, зависит от штата, в котором вы находитесь — некоторые штаты полностью исключают домашних работников, в то время как другие ограничивают его работниками, которые работают определенное количество, или работодателями минимального размера. (У Министерства труда США на сайте www.dol.gov есть таблица со списком правил каждого штата.)

Если вам необходимо приобрести компенсационное страхование работников, вы можете получить страховое покрытие через страховой полис вашего домовладельца. Хотя покрытие для рабочих, как правило, исключается, вы потенциально можете купить райдер или одобрение, в зависимости от законов вашего штата.

Кроме того, вам, вероятно, придется платить государственную страховку по безработице для вашего домашнего работника. Это обеспечивает замещение дохода и другие услуги по трудоустройству для работника, если вы прекращаете трудовые отношения, а человек является безработным. Стоимость этой страховки зависит от штата.

Оплата труда ваших сотрудников

Если вы нанимаете домашнюю прислугу, вам придется соблюдать законы штата и федеральные законы в отношении оплаты труда этого работника.