Содержание

Обновление сайтов и типовых конфигураций 9.11–16.11.2020

Бухгалтерия предприятия, редакция 3.0, обновление 3.0.84.42 от 12.11.2020

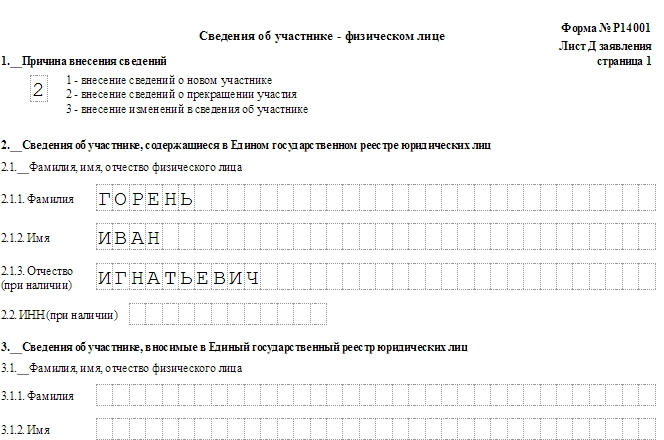

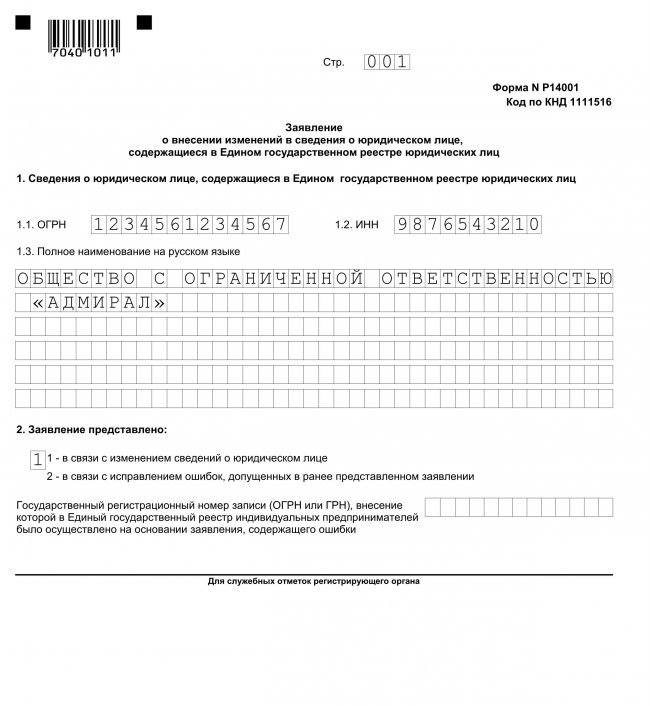

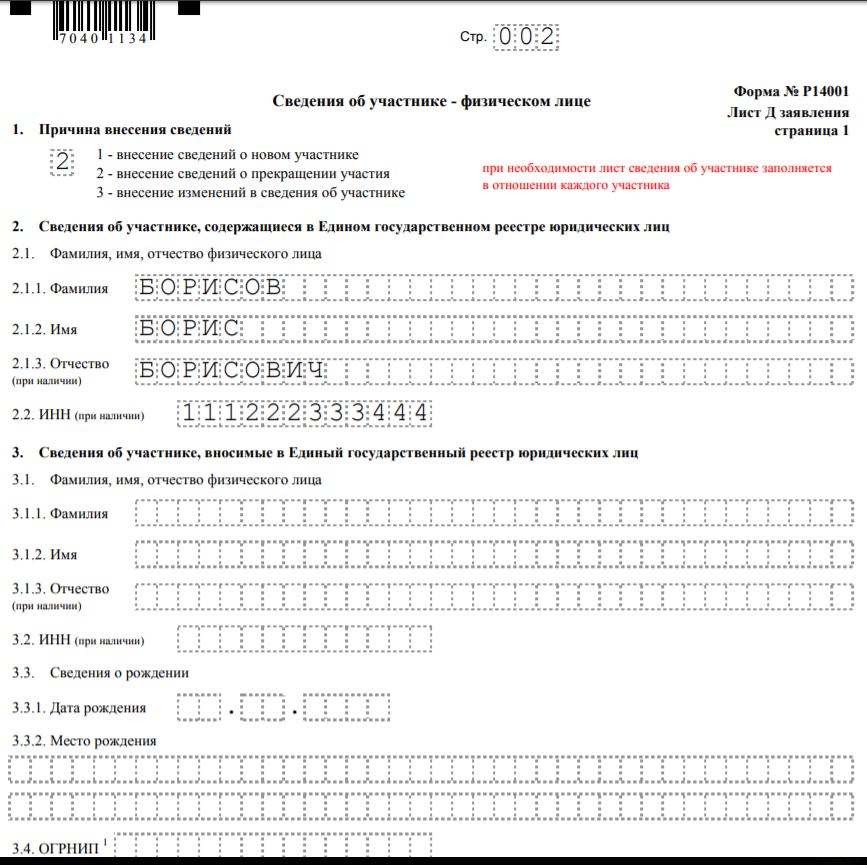

Заявление о регистрации изменений в ЕГРЮЛ

С 25.11.2020 добавлена новая форма заявления Р13014 о регистрации изменений в ЕГРЮЛ. Она заменяет две старых формы — Р13001 и Р14001.

Организации с формой собственности «общество с ограниченной ответственностью» теперь могут перейти на типовые уставы.

Заявление о внесении изменений в ЕГРИП

С 25.11.2020 добавлена новая форма заявления Р24001 о внесении изменений в ЕГРИП

Регламентированная отчетность

Документы для взаимодействия с налоговой

Добавлены документы, которые предоставляются при государственной регистрации юридических лиц, индивидуальных предпринимателей и крестьянских (фермерских) хозяйств:

- Р11001 — Заявление о государственной регистрации юридического лица при создании;

- Р13014 — Заявление о государственной регистрации изменений, внесенных в учредительный документ юридического лица, и (или) о внесении изменений в сведения о юридическом лице, содержащиеся в Едином государственном реестре юридических лиц;

- Р21001 — Заявление о государственной регистрации физического лица в качестве индивидуального предпринимателя;

- Р24001 — Заявление о внесении изменений в сведения об индивидуальном предпринимателе, содержащиеся в Едином государственном реестре индивидуальных предпринимателей.

Изменение в электронном представлении форм отчетности

В формат выгрузки декларации по налогу на имущество организаций внесены изменения, введенные xsd-схемой версии 02:

- если код региона — 99, может присутствовать реквизит «МуниципРайон»;

- реквизит СЗПК стал необязательным.

Изменения применяются с 03.11.2020.

Для формы статистики № С-2 «Сведения о ходе строительства строек и объектов, включенных в федеральную адресную инвестиционную программу» (ОКУД 0612009) реализована выгрузка в электронном виде в соответствиис XML-шаблоном от 27.10.2020.

Бухгалтерия предприятия, редакция 2.0, обновление 2.0.66.122 от 10.11.2020

Коды бюджетной классификации

Перечень КБК соответствует Приказу Минфина России от 28.09.2020 № 215н. Изменения применяются с 10.11.2020.

Бухгалтерия государственного учреждения, редакция 2. 0, обновление 2.0.74.35 от 09.11.2020

0, обновление 2.0.74.35 от 09.11.2020

Обмен с системами учета начислений и платежей

В обработке «Распределение платежей ГИС ГМП» добавлена возможность установить нераспределенным платежам признак распределения без начисления.

Распределение платежей без начислений необходимо для платежей, которые не предусматривают начислений. Также начисления могут отсутствовать в базе данных — например, за платежи прошлых периодов.

Новая обработка «Создание документов начисления»

В форме документа «Платеж, принятый банком» добавлено создание документов «Квитанция на оплату» и «Начисление доходов» по данным документа.

Дополнения к конфигурации

В поставку включены обновленные настройки обмена:

- с ГИС ГМП версии 2.1 → файл GISGMP21.defx;

- подсистемы управления расходами ГИИС управления общественными финансами Электронный бюджет с НУБП версии альбома 2.0 → файл GIISEBNUBP20.defx.

Зарплата и Управление Персоналом, редакция 3, обновление 3. 1.14.305 от 12.11.2020

1.14.305 от 12.11.2020

В свежей версии сервиса добавлены:

- Возможность автоматического заполнения кода основания исчисляемого страхового стажа ВИРУС в формах СЗВ-СТАЖ и СЗВ-КОРР.

- Отчет «Анализ экономии от пониженного тарифа страховых взносов» для удобства соблюдения условий Федерального закона от 13.07.2020 № 204-ФЗ.

- Автоматическое заполнение формы статистики 1-Т с отчета за 2020 год.

- Расшифровка в РСВ к показателям строки 010 разделов 1.1 и 1.2 Приложения 1 и той же строки Приложения 2.

- Доработки интеграции с сервисом «1С:Кабинет сотрудника».

Также обновлена печатная форма согласия застрахованного лица для СЭДО.

Зарплата и кадры государственного учреждения, редакция 3, обновление 3.1.14.305 от 12.11.2020

В свежей версии сервиса добавлены:

- Возможность автоматического заполнения кода основания исчисляемого страхового стажа ВИРУС в формах СЗВ-СТАЖ и СЗВ-КОРР.

- Отчет «Ведомость дополнительных доходов физических лиц, облагаемых НДФЛ, страховыми взносами» (ф. 0504094) согласно приказу Минфина России от 15.06.2020 № 103н.

- Отчет «Анализ экономии от пониженного тарифа страховых взносов» для удобства соблюдения условий Федерального закона от 13.07.2020 № 204-ФЗ.

- Автоматическое заполнение формы статистики 1-Т с отчета за 2020 год.

- Расшифровка в РСВ к показателям строки 010 разделов 1.1 и 1.2 Приложения 1 и той же строки Приложения 2.

- Доработки интеграции с сервисом «1С:Кабинет сотрудника».

Также обновлена печатная форма согласия застрахованного лица для СЭДО.

Комплексная автоматизация, редакция 2, обновление 2.4.13.71 от 12.11.2020

Добавлено автозаполнение декларации НДС по приказу ФНС России от 19.08.2020 № ЕД-7-3/591@.

Форма N Р14001 утратила силу

Верховный Суд РФ признал недействующей со дня вступления решения суда в законную силу форму N Р14001 «Заявление о внесении изменений в сведения о юридическом лице, содержащиеся в Едином государственном реестре юридических лиц» (приложение N 6), утвержденную приказом ФНС России от 25 января 2012 г. N ММВ-7-6/25@, в той мере, в какой данная форма заявления в системе действующего правового регулирования не позволяет осуществить государственную регистрацию изменений в сведения о юридическом лице, содержащиеся в Едином государственном реестре юридических лиц, в случае принятия участниками юридического лица решения о том, что юридическое лицо будет действовать на основании типового устава.

N ММВ-7-6/25@, в той мере, в какой данная форма заявления в системе действующего правового регулирования не позволяет осуществить государственную регистрацию изменений в сведения о юридическом лице, содержащиеся в Едином государственном реестре юридических лиц, в случае принятия участниками юридического лица решения о том, что юридическое лицо будет действовать на основании типового устава.

Суд указал, в частности, следующее.

Приказом Минэкономразвития России от 1 августа 2018 г. N 411 утверждены 36 типовых уставов, на основании которых могут действовать общества с ограниченной ответственностью, этот нормативный правовой акт вступил в силу с 24 июня 2019 г.

Согласно абзацу второму пункта 23 Административного регламента предоставления Федеральной налоговой службой государственной услуги по государственной регистрации юридических лиц, физических лиц в качестве индивидуальных предпринимателей и крестьянских (фермерских) хозяйств, утвержденного приказом Минфина России от 30 сентября 2016 г. N 169н, в случае внесения в ЕГРЮЛ изменений, касающихся сведений о том, что юридическое лицо будет действовать на основании типового устава, предусмотренного подпунктом «е» пункта 1 статьи 5 Федерального закона «О государственной регистрации юридических лиц и индивидуальных предпринимателей», для предоставления государственной услуги в инспекцию представляются документы, указанные в пункте 22 данного административного регламента, и решение участников юридического лица о том, что юридическое лицо будет действовать на основании типового устава.

N 169н, в случае внесения в ЕГРЮЛ изменений, касающихся сведений о том, что юридическое лицо будет действовать на основании типового устава, предусмотренного подпунктом «е» пункта 1 статьи 5 Федерального закона «О государственной регистрации юридических лиц и индивидуальных предпринимателей», для предоставления государственной услуги в инспекцию представляются документы, указанные в пункте 22 данного административного регламента, и решение участников юридического лица о том, что юридическое лицо будет действовать на основании типового устава.

Вместе с тем утвержденная ФНС России форма N Р14001 «Заявление о внесении изменений в сведения о юридическом лице, содержащиеся в Едином государственном реестре юридических лиц» не была актуализирована в соответствии с требованиями упоминаемых федеральных законов и взаимосвязанных с ними в системе правового регулирования нормативных правовых актов, предусматривающих право юридического лица действовать на основании типового устава и необходимость своевременного отражения в ЕГРЮЛ таких сведений. Как следует из представленных материалов, используемая в правоприменительной деятельности регистрирующего органа форма N Р14001 не может быть применена при предоставлении государственной услуги по государственной регистрации внесения в ЕГРЮЛ изменений, касающихся сведений о том, что юридическое лицо будет действовать на основании типового устава, так как соответствующее дополнительное содержание в ней не предусмотрено.

Как следует из представленных материалов, используемая в правоприменительной деятельности регистрирующего органа форма N Р14001 не может быть применена при предоставлении государственной услуги по государственной регистрации внесения в ЕГРЮЛ изменений, касающихся сведений о том, что юридическое лицо будет действовать на основании типового устава, так как соответствующее дополнительное содержание в ней не предусмотрено.

Таким образом, в системе действующего правового регулирования Форма заявления N Р14001 не позволяет осуществить государственную регистрацию изменений в сведения о юридическом лице, содержащиеся в Едином государственном реестре юридических лиц, в случае принятия участниками юридического лица решения о том, что юридическое лицо будет действовать на основании типового устава.

Следовательно, указанное правовое регулирование не соответствует приведенным выше нормативным правовым актам, имеющим большую юридическую силу, нарушает права юридического лица, участники которого приняли решение о том, что юридическое лицо действует на основании типового устава.

14001 Ставка налога с продаж (2022 г.)

{{/каждый}}

Значение минимальной комбинированной ставки налога с продаж

{{totalTax}}

Точные ставки налога с продаж определяются конкретным местоположением.

Что означает эта разбивка ставки налога с продаж?

Ставки налога с продаж определяются по точному почтовому адресу. Показанные ставки для конкретной юрисдикции складываются из вашей минимальной комбинированной ставки налога с продаж. Общая ставка для вашего конкретного адреса может быть больше.

Нужна точная ставка налога с продаж для вашего адреса?

Получить таблицы ставок

Какова ставка налога с продаж для почтового индекса 14001?

Ориентировочная ставка налога с продаж на 2022 год для 14001 составляет .

Решение Верховного суда США от 2018 года по делу Южная Дакота против Wayfair, Inc. повлияло на многие законы штатов о взаимосвязях и требования о сборе налога с продаж. Чтобы ознакомиться с этими изменениями, посетите наше руководство по штатам.

Автоматизация соблюдения налогового законодательства может помочь вашему бизнесу соответствовать изменяющимся законам о налогах с продаж. AvaTax предоставляет ставки налога с продаж в режиме реального времени и использует передовые технологии для сопоставления ставок с точными адресами на основе последних требований юрисдикции.

ПРИМЕЧАНИЕ: Вспышка COVID-19 (вызванная коронавирусом) могла повлиять на сроки подачи налоговых деклараций в 14001. Для получения более подробной информации обратитесь в местный налоговый орган. Для получения дополнительной информации посетите нашу текущую информацию о вирусе и его влиянии на соблюдение налоговых требований.

НАЛОГ С ПРОДАЖ УПРОЩЕННЫЙ

Быстрый и доступный автоматический возврат

Найдите простую и экономичную подачу налоговой декларации для вашего бизнеса. Автоматизируйте подготовку налога с продаж, онлайн-подачу документов и денежные переводы с помощью Avalara Returns for Small Business.

Автоматизируйте подготовку налога с продаж, онлайн-подачу документов и денежные переводы с помощью Avalara Returns for Small Business.

Начать бесплатную пробную версию

Получите точную ставку налога с продаж на основе адреса

улица

Город

Регион

StateAlabamaAlaskaArizonaArkansasCaliforniaColoradoConnecticutDelawareFloridaGeorgiaHawaiiIdahoIllinoisIndianaIowaKansasKentuckyLouisianaMaineMarylandMassachusettsMichiganMinnesotaMississippiMissouriMontanaNebraskaNevadaNew HampshireNew JerseyNew MexicoNew YorkNorth CarolinaNorth DakotaOhioOklahomaOregonPennsylvaniaPuerto RicoRhode IslandSouth CarolinaSouth DakotaTennesseeTexasUtahVermontVirginiaWashingtonWashington, DCWest VirginiaWisconsinWyoming

— Или —

Использовать мое текущее местоположение

Ваша ставка налога с продаж

Комбинированная налоговая ставка

%

Местоположение

Структура юрисдикции

Получайте нашу ежемесячную рассылку

Ресурсы по соблюдению налогового законодательства для вашего бизнеса

Получите ответы на вопросы о налогах

Найдите ответы на распространенные вопросы о соблюдении налогового законодательства и вашем бизнесе в разделе «Часто задаваемые вопросы о малом бизнесе».

Узнайте, где вы можете платить налог с продаж

Пройдите бесплатную оценку налоговых рисков с продаж для экономической взаимосвязи и определите штаты, в которых вы можете платить налог с продаж.

Упростите процесс подачи налоговых деклараций

Узнайте, как бесплатно попробовать Avalara Returns for Small Business на срок до 60 дней .

Места, относящиеся к 14001 ZIP Code

№ 14001 Обзор просроченного налога и дополнительного налога

- Домашний (японский)

- Английский

- Информация для налогоплательщиков

- Прочее

- №14001 Обзор просроченного налога 901 и дополнительных налогов0038 Предусматривается ли штраф, если я не подам декларацию или не уплачу налог в установленный срок?

В принципе, просроченный налог или дополнительный налог будет налагаться на основную сумму налога, если налогоплательщик подает окончательную налоговую декларацию или уплачивает налог после установленного срока.

Основная сумма налога означает сумму любого вида национального налога, подлежащую уплате к установленному сроку.

Просроченный налог будет взиматься, если вы просрочили уплату основной суммы налога, и дополнительный налог будет взиматься, если вы не подадите окончательную налоговую декларацию в установленный срок или занизите свои налоговые декларации.

1 Просроченный налог

В принципе, просроченный налог рассчитывается на основе количества дней в течение периода со дня, следующего за установленной законом датой уплаты налога (Примечание 1), до дня полной уплаты основного налога.

(Формула расчета)

Основная сумма налога × Ставка просроченного налога × количество прошедших дней * / 365 дней

* Если ваша налоговая декларация, которая была первоначально подана в пределах срок уплаты, измененный или исправленный по истечении одного года или более, период со дня, когда прошел один год с установленной законом даты уплаты налога, до дня внесения измененной налоговой декларации подается или уведомляется о налоговой корректировке, исключаются из «прошедших дней».

Кроме того, если ваша налоговая декларация, которая была первоначально подана после даты подачи, изменена или исправлена по прошествии одного года или более, период со дня, когда прошел один год со дня первоначальная подача до дня подачи измененной налоговой декларации или уведомления о налоговой корректировке, исключаются из «прошедших дней».

Тем не менее, эти методы, упомянутые выше, не должны применяться в случае, когда большой дополнительный налог взимается в связи с изменением или исправлением налоговых деклараций.(Ставка просроченного налога)

(1) Срок в течение двух месяцев со дня, следующего за установленной датой уплаты налога (Примечание 2)

В принципе применяется 7,3% годовых.

Однако для следующих периодов применяются альтернативные ставки:

В период с 1 января 2014 г. по 31 декабря 2020 г. к специальной стандартной ставке добавляется 7,3% годовых или 1% (Примечание 3), в зависимости от того, что ниже.

На период с 1 января 2021 г. к специальной стандартной ставке просроченного налога (Примечание 4) добавляется 7,3% годовых или 1%, в зависимости от того, что ниже.

(2) Срок по истечении двух месяцев со дня, следующего за установленной датой уплаты налога

В принципе применяется 14,6% годовых.

Однако для следующих периодов применяются альтернативные ставки:

За период с 1 января 2014 г. по 31 декабря 2020 г. к специальной стандартной ставке (Примечание 3) добавляется 14,6% годовых или 7,3% в зависимости от того, что ниже.

На период с 1 января 2021 г. к специальной стандартной ставке налога на просроченные платежи (Примечание 4) добавляется 14,6% годовых или 1% в зависимости от того, что ниже.

В таблице ниже приведены конкретные тарифы в соответствии с пунктами (1) и (2) выше.

Для справки, рассчитанная сумма просроченного налога должна быть округлена в меньшую сторону до ближайших 100 иен, и тогда, если общая сумма меньше 1000 иен, просроченный налог не взимается.

Расчетный период (год) 2014 2015–2016 2017 2018–2020 2021 2022 (1) Период после определенного срока

Дата уплаты налога

+

Срок в течение двух месяцев

после установленного срока уплаты налога2,9% 2,8% 2,7% 2,6% 2,5% 2,4% (2) Период более (1) 9,2% 9,1% 9,0% 8,9% 8,8% 8,7% (Примечание 1) Установленный законом срок уплаты налогов означает срок, в который должны быть уплачены национальные налоги в соответствии с национальным налоговым законодательством. (Примечание 2) Конкретный срок уплаты налога означает по-разному в зависимости от случая:

— В случае, если налогоплательщик подал окончательную налоговую декларацию к установленной законом дате подачи налоговой декларации, в тот же день.

— В случае, если налогоплательщик подал окончательную налоговую декларацию после установленной законом даты подачи налоговой декларации или подал исправленную декларацию, день заполнения этой декларации.

— В случае исправления или определения, на следующий день после месяца уведомления об исправлении или определении, которое должно быть выдано.

(Примечание 3) Специальная стандартная ставка определяется как ставка, равная 1%, которая добавляется к среднегодовой договорной процентной ставке по новому краткосрочному банковскому кредиту за каждый месяц с октября двух лет до сентября предыдущего года, объявляется Министр финансов до 15 декабря предыдущего года. (Примечание 4) Специальная стандартная ставка налога на просроченные платежи определяется как ставка, равная 1%, добавляемая к среднегодовой договорной процентной ставке по новому краткосрочному банковскому кредиту за каждый месяц с сентября двух лет до августа предыдущего года.  , объявлено министром финансов к 30 ноября предыдущего года.

, объявлено министром финансов к 30 ноября предыдущего года.2 Дополнительный налог

Существуют следующие виды дополнительного налога, различающиеся по налоговой ставке:

(1) Дополнительный налог за непредставление

Если окончательная налоговая декларация подается после установленной законом даты, обычно предполагается взимание дополнительного налога в размере 15% от основной суммы налога.

В случае, когда основная сумма, подлежащая задержке, превышает 500 000 иен, к сумме превышения применяется дополнительный налог в размере 20%.

Кроме того, дополнительные 10% добавляются к ставке вышеизложенного, если либо дополнительный налог за непредставление декларации, либо большой дополнительный налог был наложен в течение 5 лет в отношении той же статьи налога.

Невзирая на указанное выше общее правило, в случае, если налогоплательщик, не уведомленный о начале налоговой проверки, подает декларацию добровольно после установленного законом срока, применяется дополнительный налог в размере 5%.

Кроме того, в случаях, когда налогоплательщик, извещенный о начале налоговой проверки, представляет декларацию добровольно, не зная о возможных исправлениях или уточнениях по результатам проверки, дополнительно уплачивается 10 % налога (15 % к сумме превышения основного долга). налог свыше 500 000 иен).

(2) Дополнительный налог за занижение

Если в вашу налоговую декларацию вносятся поправки или исправления из-за недостаточного налога, обычно предполагается наложить дополнительный налог в размере 10% от суммы увеличения налога.

В случае, когда сумма увеличения налога превышает сумму налога, указанную в первоначальной налоговой декларации, поданной к установленному сроку или 500 000 иен, в зависимости от того, что больше, к сумме превышения применяется дополнительный налог в размере 15%.

Невзирая на указанные выше общие правила, в случае добровольного представления налогоплательщиком, не извещенным о начале налоговой проверки, уточненной декларации, доначисление налога не производится.

Кроме того, в случае добровольного представления изменений налогоплательщиком, который был уведомлен о начале налоговой проверки, не зная о возможном исправлении по результатам проверки, применяется дополнительный налог в размере 5%. В связи с этим, если сумма увеличения налога превышает сумму налога в первоначальной налоговой декларации к установленному сроку или 500 000 иен, в зависимости от того, что больше, к сумме превышения применяется дополнительный налог в размере 10%.

(3) Доначисление налога за неуплату

Если удерживаемый подоходный налог уплачивается после установленной даты или выдается уведомление о причитающемся налоге в отношении удерживаемого подоходного налога, обычно предполагается наложить дополнительный налог, который составляет 10% от неуплаты основной суммы удерживаемого подоходного налога.

Невзирая на указанное выше общее правило, в случае, если налогоплательщик, не уведомленный о начале налоговой проверки, добровольно уплачивает подоходный налог у источника после установленного законом срока, применяется дополнительный налог в размере 5%.

, объявлено министром финансов к 30 ноября предыдущего года.

, объявлено министром финансов к 30 ноября предыдущего года.