Содержание

Налоговые каникулы для ИП

- Главная

- Информация

- Статьи

- Налоговые каникулы для ИП

В 2015 году законодательство РФ ввело такое понятие как налоговые каникулы, которые дают право Индивидуальным предпринимателям не платить налоги. На языке бухгалтера это звучит как ставка налога в размере 0% для определенных видов деятельности.

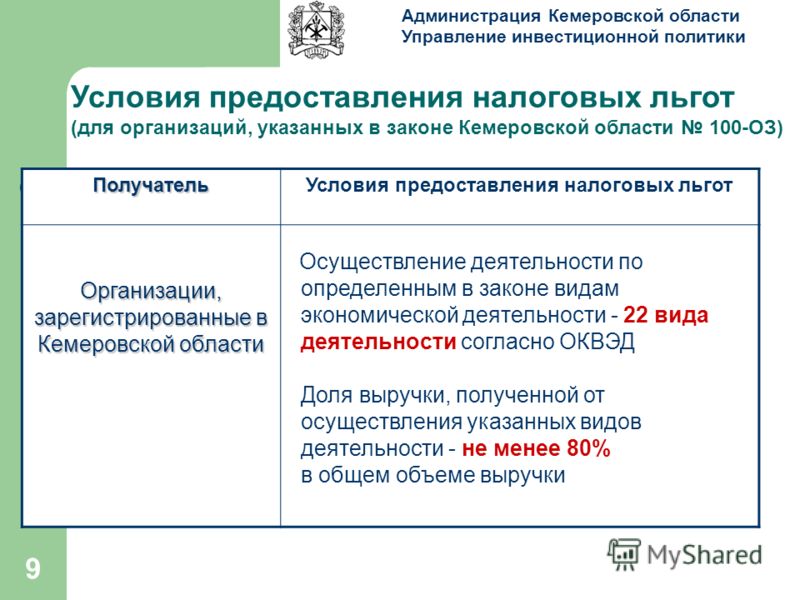

Применение налоговых каникул в том или ином регионе РФ зависит от решения местных властей. Именно они устанавливают виды деятельности (по ОКУН и ОКВЭД), которые подпадают под действие налоговых каникул.

Условия, при которых будут действовать налоговые каникулы:

-

ИП должен быть зарегистрированными после 25 марта 2015 года.

-

Применять или УСН, или ПСН. -

Средняя численность работников ИП не должна быть более 15 человек. -

Виды деятельности, для которых предусмотрены налоговые каникулы можно найти в региональных законах по месту осуществления деятельности ИП. -

Налоговые каникулы для ИП в 2018 году распространяются только на тех предпринимателей, которые ведут деятельность в следующих сферах:

-

социальная; -

научная; -

производственная.

При этом доля дохода ИП в вышеперечисленных видах деятельности не может быть менее 70% от общей суммы дохода предпринимателя. Учитывайте это, если у вас несколько видов деятельности.

6. Применять льготу можно только первые два года деятельности ИП.

Применять льготу можно только первые два года деятельности ИП.

7. ИП освобождается от уплаты налога на два года, но при этом он все равно платит фиксированные платежи за себя и налоги с заработной платы, если принял на работу сотрудников.

8. Обязательно проверьте коды ОКВЭД в ваших документах, если у вас нет подходящего кода экономической деятельности, то его нужно срочно добавить.

Как начать применять нулевую ставку и кого нужно уведомлять?

Если вы применяете УСН, то уведомлять никого не нужно. Как только вы попадете под льготу, вы автоматически начинаете ее применять. В конце года вы подадите налоговую декларацию по УСН, в которой укажете, что применяете ставку 0%.

Если вы применяете патент, то при подаче заявления на патент в нем можно сразу указать ставку 0%. Но если вы не указали такую ставку, а вид деятельности подпадает под налоговые каникулы, то патент вы не оплачиваете и применяете налоговые каникулы.

Нужно ли сдавать декларацию?

Тем, кто применяет УСН, нужно подавать годовую декларацию. Тем, кто применяет патент, подавать в ИФНС ничего не нужно.

Когда закончатся каникулы?

Действие льготы закончится 01 января 2021 года.

Это были основные условия для применения налоговых каникул, ищите ваши виды деятельности в Законе города Москвы от 18.03.2015 № 10 и Законе Московской области Закон от 09.04.2015 № 48/2015-ОЗ, регистрируйте ИП и экономьте на налогах!

Категории

- Бизнес-советы5

- Законодательство9

1 месяц бесплатно

Оформите заявку на обслуживание до 31.10.2022

Мы всегда рядом

Ваша бухгалтерия работает непрерывно

Неограниченное

количество консультаций

Ваш бухгалтер вас разоряет

Узнайте — как!

Налоговые каникулы для ИП: спешите воспользоваться!

22. 10.2018

10.2018

Налоговые каникулы для ИП: спешите воспользоваться!

До окончания налоговых каникул осталось немного. Воспользоваться ими в полном объеме смогут лишь те ИП, которые откроются до 1 января 2019.

Что такое налоговые каникулы?

К налоговым каникулам правительство решило прибегнуть после 2012 года. Тогда в свете резко увеличившихся страховых взносов количество ИП-ников резко сократилось. Чтобы простимулировать активность малого бизнеса, в НК РФ были внесены поправки. Благодаря им появилась нулевая ставка для ИП, находящихся на спецрежимах (УСН и ПСН). Принятые меры позволили вернуться к докризисным показателям: к 2018 году количество зарегистрированных ИП в России составляет порядка 4 млн.

Следует помнить, что данные условия прекратят свои действия с 1 января 2021 года.

Сколько они продлятся?

Нужно понимать, что применение нулевой ставки на спецрежимах ограничено во времени. Она может применяться в 2-х идущих друг за другом налоговых периодах. Поскольку налоговый период равняется 1 году, соответственно, 2019 станет последним годом, когда каникулами можно будет воспользоваться в полном объеме. Остальные предприниматели, открывшие ИП (и перешедшие на один из спецрежимов) после 1 января 2019 смогут использовать лишь сокращенный срок действия налоговых каникул.

Она может применяться в 2-х идущих друг за другом налоговых периодах. Поскольку налоговый период равняется 1 году, соответственно, 2019 станет последним годом, когда каникулами можно будет воспользоваться в полном объеме. Остальные предприниматели, открывшие ИП (и перешедшие на один из спецрежимов) после 1 января 2019 смогут использовать лишь сокращенный срок действия налоговых каникул.

Налоговые каникулы для ИП: условия поучения каникул

-

Предоставляются только для физических лиц: распространяются только на ИП, но никак не на ООО или АО. -

ИП должно быть «молодым», т.е. зарегистрированным впервые. -

ИП находится на упрощенке либо патенте. Возможен вариант переход с ОСНО на один из этих спецрежимов. -

Доля услуг, работ или товаров, на которые распространяется налоговая ставка 0%, составляет порядка 70% от общего дохода.

Налоговые каникулы: виды деятельности

Согласно общим правилам, ИП должны осуществлять деятельность в областях производства, науки, социальной или бытового обслуживания населения. На практике же вам следует уточнить, подпадают ли заявленные вами при регистрации ИП ОКВЭДы под перечень видов деятельности, по которым предоставляются налоговые каникулы в вашем регионе.

Ограничения при получении налоговых каникул

- Региональная привязка

Дело в том, что каждый регион РФ конкретизирует положения ФЗ на местном уровне, самостоятельно определяя, каким направлениям малого бизнеса необходимо помочь в первую очередь. Если конкретный вид работ, которым вы занимаетесь, не попадает под льготы, налоговые каникулы вы, к сожалению, получить не сможете. Для уточнения вопроса по видам деятельности стоит обратиться в территориальные органы ФНС.

- Размер предприятия

К числу других ограничений относятся численность работников и размер доходов ИП. Как вы знаете, сам по себе переход на спецрежимы предполагает, что ваше предприятие относится к малому бизнесу. У компании нет филиалов, численность работников не превышает 100 человек и т.д.

Как вы знаете, сам по себе переход на спецрежимы предполагает, что ваше предприятие относится к малому бизнесу. У компании нет филиалов, численность работников не превышает 100 человек и т.д.

Критичную величину по предоставлению каникул также устанавливает местное законодательство. Цель – защита интересов малого и микропредпринимательства. Только они могут воспользоваться льготами, заложенными в налоговые каникулы.

Не забывайте, что даже в режиме налоговых каникул обязанность выплачивать другие виды налогов по-прежнему остается за ИП. К ним относятся земельный, транспортный, акцизы и т.д. Также продолжаем оплачивать страховые взносы и за себя, и за наемных работников.

Как получить налоговые каникулы?

В НК РФ не прописан особый порядок или формы, которыми надо воспользоваться, если вы хотите открыть (или перевести) ИП на спецрежимы. В случае с УСН вы можете воспользоваться рекомендованной формой, выложенной на официальном сайте Минфина. Ее нужно будет подать в налоговую либо со всеми остальными документами, либо в течение 1 месяца с момента регистрации ИП. В данном варианте по истечению года сдается отчет по УСН с указанием ставки ноль процентов.

Ее нужно будет подать в налоговую либо со всеми остальными документами, либо в течение 1 месяца с момента регистрации ИП. В данном варианте по истечению года сдается отчет по УСН с указанием ставки ноль процентов.

При патенте исходной будет подача в налоговую заявления на патент. И уже в нем нужно будет указать налоговую ставку. По ПСН не нужно ни оплачивать патент, ни отчитываться в ФНС.

Вам также будет интересно:

Поделитесь с друзьями!

13.11.2018

«1С:Фреш»: удобный формат работы в любом месте и в любое время

Сервис «1С:Фреш» – это наиболее современный и удобный способ ведения бухгалтерского учета за минимальную стоимость.

08.11.2018

Что ждет бухгалтеров в 2019 году

С наступлением Нового года в силу вступят поправки, касающиеся расчета налогов, оформления и ведения отчетности, а также оплаты труда. К чему готовиться и что ждать бухгалтерам в 2019 году, читайте в нашем материале.

К чему готовиться и что ждать бухгалтерам в 2019 году, читайте в нашем материале.

17.01.2018

Патентная система налогообложения: что нужно знать ИП для получения патента в 2018

Патентной системе налогообложения – почти 5 лет. Рассмотрим нововведения и тонкости, которые будут важны в 2018 году.

Обсудить

Налоговые изменения для самозанятых в 2018 году — Блог Stride

Если вы похожи на многих самозанятых, вам, вероятно, удобно копаться в деталях, чтобы принимать наилучшие финансовые решения. Что касается Закона о снижении налогов и занятости (TCJA), то здесь есть много деталей, которые нужно раскрыть. Чтобы помочь вам разобраться во всем этом, мы составили список налоговых изменений 2018 года для самозанятых.

Пять основных изменений налога на самозанятость в 2018 году, о которых вам следует знать

Просмотрите наш список, чтобы понять, как налоговая реформа повлияет на ваш доход от самостоятельной занятости. Обратите внимание, что после 2025 г. каждый из них возвращается к прежним законам, за исключением амортизационных отчислений, которые начинают поэтапно сокращаться в 2023 г. наемные работники должны принять к сведению это квалифицированный вычет дохода бизнеса. Это новое положение позволяет некоторым владельцам бизнеса вычитать до 20% своего квалифицированного дохода от бизнеса. Вы можете воспользоваться этим вычетом, если ваш бизнес является «сквозным».

Обратите внимание, что после 2025 г. каждый из них возвращается к прежним законам, за исключением амортизационных отчислений, которые начинают поэтапно сокращаться в 2023 г. наемные работники должны принять к сведению это квалифицированный вычет дохода бизнеса. Это новое положение позволяет некоторым владельцам бизнеса вычитать до 20% своего квалифицированного дохода от бизнеса. Вы можете воспользоваться этим вычетом, если ваш бизнес является «сквозным».

Не знаете, что означает этот термин? Как правило, ваш бизнес является сквозным, если вы указываете свой доход непосредственно в своей личной налоговой декларации, а не в отдельной декларации. Примеры сквозных юридических лиц:

Индивидуальные предприниматели: Это любой, кто заполняет График C (например, самозанятые агенты по недвижимости, водители Uber, фрилансеры любого рода). Большинство членов Stride являются индивидуальными владельцами.

S Corps, ООО, товарищества и трасты: Это все виды бизнеса или доверительных соглашений (в случае траста), которые имеют сквозной доход.

Большинство членов Stride имеют , а не бизнес-структуры такого типа.

Большинство членов Stride имеют , а не бизнес-структуры такого типа.

Так как же работает 20%-й вычет квалифицированного дохода от бизнеса? Допустим, ваш бизнес имеет прибыль в размере 50 000 долларов. В соответствии с новым законом вы сможете получить вычет в размере 10 000 долларов США (0,20% x 50 000 долларов США) ниже черты в вашей форме 1040.

2. Расходы на питание и развлечения

До налоговой реформы расходы, которые вы могли понести, чтобы «развлечь» клиентов, могли вычитаться как деловые расходы, такие как билеты на спортивные мероприятия или аренда помещения для развлечений. Теперь эти расходы больше не подлежат вычету.

Как насчет расходов на встречу за чашкой кофе или обедом или еду, купленную на бейсбольном матче, на котором вы присутствовали с клиентами? Не волнуйтесь, даже с учетом налоговых изменений 2018 года для самозанятых предприятий вы все равно можете вычесть 50% стоимости этих блюд.

3. Надбавка к амортизационной премии

Надбавка к амортизационной премии

Амортизирующая премия позволяет вам требовать определенного процентного вычета в год ввода имущества в эксплуатацию, что позволяет снизить налогооблагаемый доход по сравнению с обычной амортизацией.

После налоговой реформы, если вы приобретете коммерческую недвижимость в период с 27 сентября 2017 г. по 31 декабря 2022 г., вы сможете воспользоваться преимуществами новых правил амортизационных отчислений, которые позволят вам: Это увеличение с 50%.

Получите бонусный вычет на амортизацию по бывшему в употреблении имуществу. Ранее это было доступно только для нового имущества.

4. Увеличение лимита по статье 179

Другой вид амортизации, отчисления по статье 179, получил увеличение лимита благодаря налоговой реформе. TCJA увеличил лимит вычетов по Разделу 179 с 500 000 до 1 000 000 долларов. Конечно, когда вы покупаете недвижимость (активы) для своего бизнеса, вы по-прежнему можете выбрать:

Вычесть всю стоимость актива до 1 000 000 долларов США (с учетом вычета по Разделу 179).

Амортизировать актив (вычитать часть стоимости каждый год в течение установленного количества лет). Например: если предмет, который вы приобрели, будет использоваться в течение пяти лет, вы можете вычесть пятую часть стоимости актива за пятилетний период.

5. Чистые операционные убытки

До TCJA убыточные предприятия могли перенести свои убытки обратно в налоговые декларации за два предыдущих года, а перенести остальную часть своих убытков в будущие налоговые декларации. Например, если у вас был убыток в третий год ведения бизнеса, вы можете использовать его для компенсации прибыли за первый и/или второй год.

После налоговой реформы предприятия, работающие с убытком, все еще могут переносить свои убытки на будущие налоговые периоды, но они больше не могут переносить свои убытки обратно в налоговые декларации за предыдущий год. Кроме того, предприятия не могут уменьшить свой налогооблагаемый доход в измененной налоговой декларации более чем на 80% . Это новое налоговое правило может затронуть многих владельцев бизнеса, работающих не по найму, которые работают в убыток.

Это новое налоговое правило может затронуть многих владельцев бизнеса, работающих не по найму, которые работают в убыток.

Включены ли вычеты по коммерческим расходам после изменения налогов для самозанятых?

Да! Все предприятия могут по-прежнему вычитать свои коммерческие расходы, чтобы уменьшить налогооблагаемый доход. Ваш пробег, телефонный счет, канцелярские товары и любые другие категории расходов, которые вы видите в приложении Stride Tax, по-прежнему подлежат вычету. Как всегда, ваши расходы должны быть обычными и необходимыми для вашего вида бизнеса, чтобы их можно было вычесть.

Примечание. Возникла некоторая путаница из-за изменения невозмещаемых расходов на сотрудников при первом принятии TCJA. Однако это изменение не распространяется на самозанятых налогоплательщиков; на самом деле это связано с расходами на сотрудников W-2.

Налоговые изменения 2018 г.: помощь для налогоплательщиков, работающих не по найму

Не уверены, стоит ли заниматься своими налогами в одиночку? Вам не нужно. Члены Stride могут получить 25% скидку на федеральную регистрацию с помощью продуктов TurboTax для самозанятых. Если вы еще не являетесь участником, вы можете зарегистрироваться сейчас, чтобы получить свои сбережения. Если вы уже зарегистрированы, войдите в систему.

Члены Stride могут получить 25% скидку на федеральную регистрацию с помощью продуктов TurboTax для самозанятых. Если вы еще не являетесь участником, вы можете зарегистрироваться сейчас, чтобы получить свои сбережения. Если вы уже зарегистрированы, войдите в систему.

Ограниченное по времени предложение для TurboTax 2021. Скидка распространяется только на федеральные продукты TurboTax. Фактические цены определяются на момент печати или электронного файла и могут быть изменены без предварительного уведомления. Сроки, условия, функции, доступность, цены, сборы, варианты обслуживания и поддержки могут быть изменены без предварительного уведомления. Intuit, TurboTax и TurboTax Online, помимо прочего, являются зарегистрированными товарными знаками и/или знаками обслуживания Intuit Inc. в США и других странах.

Некоторым владельцам бизнеса еще не поздно снизить налоги за 2018 год

Сроки подачи налоговых деклараций за 2018 год

Налоговый день зависит от организации вашего бизнеса. Вот основы.

Вот основы.

Для индивидуальных предпринимателей и ООО с одним участником

Крайний срок подачи заявок в 2018 году для физического лица, которое ведет бизнес в качестве индивидуального предпринимателя или компании с ограниченной ответственностью с одним участником (ООО), которая рассматривается как индивидуальное предприятие для целей налогообложения. совпадает со сроком подачи индивидуальной налоговой декларации. Обычно это 15 апреля 2019 года.. Однако для налогоплательщиков в штатах Массачусетс и Мэн крайний срок — 17 апреля 2019 года из-за праздников. (15 апреля — День патриотов в штате Мэн и Массачусетс; 16 апреля — День эмансипации в Вашингтоне, округ Колумбия, где находится IRS.)

Эти даты быстро приближаются. Ваш крайний срок может быть продлен до 15 октября 2019 года. Но вы все равно должны заплатить свои налоговые обязательства до крайнего срока в апреле.

Чтобы избежать штрафов за 2018 налоговый год, ваши платежи в виде удержаний и расчетных платежей (в совокупности), как правило, должны составлять не менее 80% налоговых обязательств за текущий год или 100% налоговых обязательств за предыдущий год. Налогоплательщики с более высоким доходом могут быть обязаны уплатить не менее 110% налоговых обязательств за предыдущий год, чтобы избежать пени по процентам за неадекватные расчетные налоговые платежи.

Налогоплательщики с более высоким доходом могут быть обязаны уплатить не менее 110% налоговых обязательств за предыдущий год, чтобы избежать пени по процентам за неадекватные расчетные налоговые платежи.

Для других сквозных юридических лиц

Для партнерств, LLC, рассматриваемых как партнерства для целей налогообложения, и корпораций S, которые используют календарный год для целей налогообложения, крайний срок подачи заявок в 2018 году – 15 марта 2019 года. Но ваш налоговый консультант мог продлить крайний срок до 15 сентября 2019 г., чтобы дать вам дополнительное время для рассмотрения изменений, включенных в Закон о снижении налогов и занятости (TCJA).

Когда эти типы сквозных организаций используют конец финансового года для целей федерального подоходного налога, декларации должны быть представлены не позднее 15-го числа 9-го числа.0027 третий месяц после окончания финансового года. Срок может быть продлен на шесть месяцев.

Например, корпорация S с окончанием налогового года 31 марта должна подать или продлить свою декларацию за налоговый год, начинающийся в 2018 г. , до 17 июня 2019 г., а продленная дата должна быть 16 декабря 2019 г. (Эти крайние сроки с поправкой на выходные и праздничные дни.)

, до 17 июня 2019 г., а продленная дата должна быть 16 декабря 2019 г. (Эти крайние сроки с поправкой на выходные и праздничные дни.)

Для корпораций C

В 2018 году крайний срок подачи налоговой декларации для корпораций C, которые используют календарный год для целей федерального подоходного налога, как правило, 15 апреля 2019 г.. Это 17 апреля 2019 года для корпораций с календарным годом, зарегистрированных в Массачусетсе или Мэне. Крайний срок может быть продлен на шесть месяцев до 15 октября 2019 года.

Как правило, корпорация с окончанием налогового года должна подать декларацию до 15-го числа -го числа четвертого -го месяца после окончания налогового года. Однако корпорация, финансовый налоговый год которой заканчивается 30 июня, должна подать заявление до 15-го числа третьего месяца после окончания налогового года.

29 марта 2019 г.

Благодаря изменениям, внесенным Законом о сокращении налогов и занятости (TCJA), большинство предприятий будут платить меньший налог за 2018 налоговый год, чем в соответствии с предыдущим законом. Но сделали ли вы все возможное, чтобы снизить свой налог на прибыль за прошлый год? Несмотря на то, что 2018 год находится в вашем зеркале обзора, у владельцев бизнеса есть некоторые возможности рассмотреть, если ваша декларация за последний налоговый год еще не подготовлена.

Но сделали ли вы все возможное, чтобы снизить свой налог на прибыль за прошлый год? Несмотря на то, что 2018 год находится в вашем зеркале обзора, у владельцев бизнеса есть некоторые возможности рассмотреть, если ваша декларация за последний налоговый год еще не подготовлена.

Новый вычет QBI для сквозных организаций

До TCJA чистый налогооблагаемый доход от так называемых «сквозных» коммерческих организаций просто передавался вам как индивидуальному владельцу и облагался налогом по вашим личным ставкам. Сюда входят индивидуальные предприниматели, товарищества, компании с ограниченной ответственностью (ООО), рассматриваемые как индивидуальные предприниматели или товарищества для целей налогообложения, и корпорации типа S.

Для налоговых периодов, начинающихся в 2018 году, TCJA разрешает новый вычет для индивидуальных владельцев сквозных организаций на основе их доли квалифицированного коммерческого дохода (QBI) от этих организаций. Вычет может составлять до 20% от QBI с учетом ограничений, которые могут применяться при более высоком уровне дохода владельца.

Если вы соответствуете требованиям, вычет указывается в вашей личной налоговой декларации. (См. «Сроки подачи деклараций за 2018 год» справа.) Налоговое управление США выпустило инструкции о том, как рассчитать вычет QBI, но они длинные и сложные. Поэтому важно обсудить детали с вашим налоговым консультантом.

100% Амортизация за первый год

В рамках программы амортизации бонусов предприятиям разрешается вычитать 100% стоимости определенных активов в первый год вместо того, чтобы капитализировать их в своих балансовых отчетах и постепенно амортизировать. Эта льгота применяется к квалифицируемым активам, введенным в эксплуатацию в период с 28 сентября 2017 г. по 31 декабря 2022 г. (или до 31 декабря 2023 г. для определенных активов с более длительным периодом производства и для воздушных судов). После этого процент бонусной амортизации снижается на 20% в год, пока он не будет полностью упразднен после 2026 года (или после 2027 года для некоторых активов с более длительным периодом производства и для самолетов).

Премиальная амортизация допускается как для новых, так и для бывших в употреблении квалифицируемых активов, которые включают большинство категорий материальных амортизируемых активов, кроме недвижимости. Это изменение станет основным преимуществом для экономии налогов по многим бизнес-декларациям за 2018 год, включая декларации для индивидуальных предпринимателей и владельцев сквозных организаций.

Расширенный раздел 179 Амортизационные отчисления за первый год

Для квалифицируемых активов (включая расходы на некоторые улучшения зданий), введенных в эксплуатацию в налоговых годах, начинающихся в 2018 году, TCJA увеличил максимальный размер Раздела 179амортизационный вычет за первый год до 1 миллиона долларов (по сравнению с 510 000 долларов в 2017 году). TCJA также расширил определение квалифицируемых активов, включив в него амортизируемое материальное личное имущество, используемое в основном для обустройства жилья (например, мебель и бытовая техника).

Определение квалификации недвижимого имущества, подпадающего под действие гл. 179 вычет был также расширен за счет включения приемлемых расходов на нежилую недвижимость:

179 вычет был также расширен за счет включения приемлемых расходов на нежилую недвижимость:

- Крыши,

- HVAC оборудование,

- Противопожарные системы и

- Системы сигнализации и безопасности.

Эти благоприятные сек. Изменения в вычете 179 обеспечат налоговые льготы по многим бизнес-декларациям за 2018 год, включая декларации для индивидуальных предпринимателей и владельцев транзитных организаций. Однако вычет имеет ряд ограничений.

Важно: Когда и 100%-ная амортизационная премия за первый год, и Sec. 179 привилегий на вычеты доступны для одного и того же актива, как правило, более выгодно требовать 100% амортизации бонуса, потому что для этого перерыва нет ограничений.

Щедрые амортизационные отчисления для пассажирских транспортных средств, используемых в коммерческих целях

Для новых или подержанных пассажирских транспортных средств, которые были введены в эксплуатацию в 2018 году и использовались более чем на 50% в коммерческих целях, максимальные годовые амортизационные отчисления, разрешенные в соответствии с TCJA, следующие:

- 10 000 долларов США за 2018 год (или 18 000 долларов США, если вы требуете амортизации бонуса за первый год),

- 16 000 долларов США на 2019 год,

- 9600 долларов на 2020 год и

- 5760 долларов США на 2021 год и далее до тех пор, пока автомобиль не будет полностью амортизирован.

В соответствии с ранее принятым законодательством ограничения для легковых автомобилей на 2017 год были следующими:

- 11 160 долларов США в первый год за новый автомобиль (или 3 160 долларов США за подержанный автомобиль),

- 5100 долларов на второй год,

- 3050 долларов на третий год и

- 1875 долларов на четвертый год и последующие годы.

Несколько более высокие ограничения применяются к легким грузовикам и легким фургонам. Таким образом, ограничения TCJA гораздо более удобны для налогоплательщиков.

Благоприятные новые правила налогового учета

Начиная с налоговых периодов, начинающихся в 2018 году, новый налоговый закон увеличивает предел валовой выручки до 25 миллионов долларов США для соответствующих корпораций и товариществ категории C, которые хотят:

- Выбрать кассовый метод учета (вместо метода начисления),

- Отказ от требования использовать метод процента завершения для отчетности о доходах от долгосрочных строительных контрактов,

- Выбрать упрощенные варианты учета запасов или

- Избегайте сложных правил единой капитализации (UNICAP), которые обычно требуют, чтобы производители и перепродавцы недвижимого и личного имущества включали в инвентарные запасы прямые затраты и некоторые косвенные затраты.

Предел валовой выручки в размере 25 миллионов долларов будет ежегодно корректироваться с учетом инфляции после 2018 года. Выгодно ли использовать эти альтернативы бухгалтерского учета, зависит от вашей деловой ситуации — и это не только налоги.

Например, кассовый метод учета обычно откладывает признание доходов для целей налогообложения и обеспечивает большую гибкость налогового планирования. Тем не менее, метод начисления соответствует Общепринятым принципам бухгалтерского учета США (GAAP) и, следовательно, облегчает комплексную проверку слияний и поглощений и сравнение с публичными компаниями.

Вычеты на питание, связанное с работой

В соответствии с предыдущим законодательством вы могли вычитать 50% расходов на развлечения, связанные с работой. Для сумм, понесенных в 2018 году и в последующий период, TCJA обычно запрещает вычеты на развлечения, связанные с бизнесом.

Тем не менее, расходы на питание, понесенные в связи с деловыми развлечениями (например, питание на спортивных мероприятиях), а также расходы на питание клиентов, клиентов и потенциальных клиентов по-прежнему подлежат вычету в размере 50%. Убедитесь, что квитанции от продавцов отделяют стоимость еды от общего счета, а не предоставляют только общую сумму.

Убедитесь, что квитанции от продавцов отделяют стоимость еды от общего счета, а не предоставляют только общую сумму.

Планы SEP

Если вы владеете малым бизнесом и еще не создали для себя налоговый льготный пенсионный план, вы можете установить упрощенную пенсию для сотрудников (SEP). В отличие от других типов пенсионных планов для малого бизнеса, SEP может быть создан в этом году и по-прежнему будет генерировать вычет из прошлогоднего дохода.

На самом деле, если вы работаете не по найму и продлеваете свою налоговую декларацию за 2018 календарный год, у вас будет время до 15 октября 2019 года, чтобы оформить документы и внести вычитаемый взнос за прошлый год. Вычитаемый взнос может быть до:

- 20% вашего дохода от индивидуальной предпринимательской деятельности в 2018 г. или

- 25% от вашей зарплаты в 2018 году, если вы работаете в собственной корпорации.

Абсолютная максимальная сумма, которую вы можете внести в 2018 налоговом году, составляет 55 000 долларов США.

Большинство членов Stride имеют , а не бизнес-структуры такого типа.

Большинство членов Stride имеют , а не бизнес-структуры такого типа.