Содержание

1.2. Принципы налогообложения — НАЛОГООБЛОЖЕНИЕ

В финансово-бюджетной системе существуют

отношения по поводу формирования и использования финансов

государства:

бюджета и внебюджетных фондов. Она призвана

обеспечивать эффективную реализацию социальной, экономической, оборонной и

других функций государства. Важной «артерией» финансово-бюджетной системы

являются налоги.

Налоги возникли вместе с товарным

производством, разделением общества на классы и появлением государства, которому

требовались средства на содержание армии, судов, чиновников и другие

нужды.

«В налогах воплощено экономически выраженное

существование государства», —

подчеркивал К. Маркс. В эпоху становления и развития капиталистических отношений

значение налогов стало усиливаться: для содержания армии и флота, обеспечивающих

завоевание новых территорий —

рынков сырья и сбыта готовой продукции, казне нужны были дополнительные

средства.

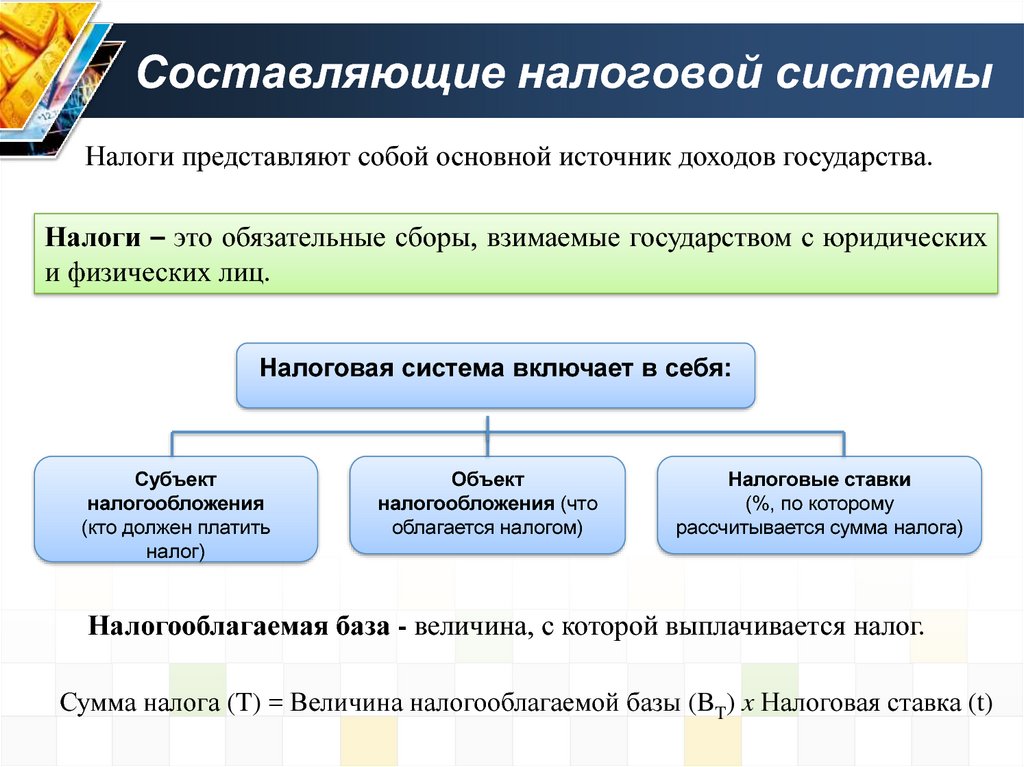

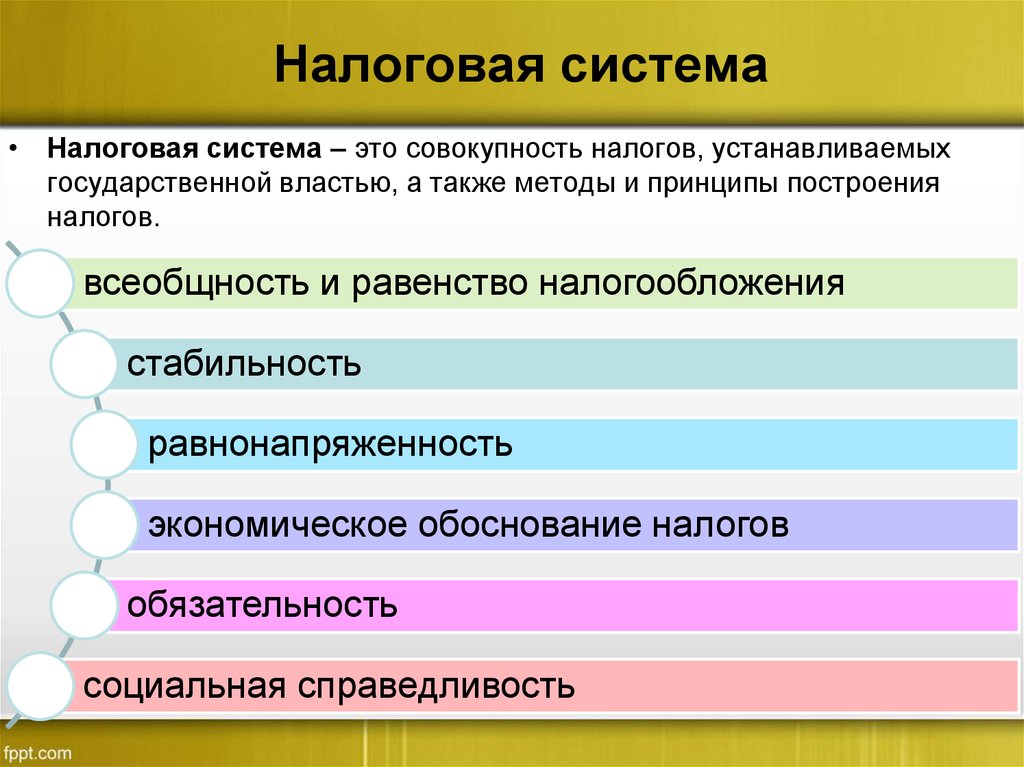

Исходя из необходимости наиболее полного

удовлетворения потребностей государства в финансовых ресурсах государство

устанавливает совокупность налогов, которые должны взиматься по единым правилам

и на единых принципах. Первые такие принципы были сформулированы Адамом Смитом,

который в своем труде «Исследование о природе и причинах богатства народов»,

изданном в 1776 г., впервые сформулировал четыре основных принципа

налогообложения.

Принцип равенства и справедливости:

все граждане обязаны участвовать в формировании

финансов государства соразмерно получаемым доходам и возможностям.

Принцип определенности: налог, который должен уплачивать каждый, должен быть точно

определен, определено время его уплаты, способ и размер налога должны быть ясны

и известны как самому налогоплательщику, так и всякому другому.

Принцип экономности: должна быть обеспечена максимальная эффективность каждого

конкретного налога, выражаемая в низких издержках государства на сбор налогов и

содержание налогового аппарата. Иными словами, административные расходы по

Иными словами, административные расходы по

управлению налоговой системой и соблюдению налогового законодательства должны

быть минимальными.

Принцип удобства: каждый налог должен взиматься в такое время и таким способом, какие

удобны для налогоплательщика. Это означает устранение формальностей и упрощение

акта уплаты налогов.

Сформулировав и научно обосновав эти принципы,

Адам Смит заложил фундамент (начало) теоретической разработки принципиальных

основ налогообложения.

Немецкий экономист Адольф Вагнер расширил

перечень ранее предложенных принципов, изложив их в девяти основных правилах,

объеденных в четыре группы.

Финансовые принципы:

- достаточность налогообложения, т.е. налоговых поступлений должно

быть достаточно для покрытия государственных расходов; - эластичность, или подвижность, налогообложения, т.е. государство

должно иметь возможность вводить новые и отменять действующие налоги, а также

варьировать налоговые ставки.

Экономике-хозяйственные принципы:

- надлежащий выбор объекта налогообложения, т.е. государство должно

иметь возможность устанавливать объект налогообложения; - разумность построения системы налогов, считающейся с последствиями

и условиями их предложения.

Этические принципы:

- всеобщность налогообложения;

- равномерность налогообложения.

Принципы налогового

администрирования:

- определенность налогообложения;

- удобство уплаты налогов;

- максимальное уменьшение издержек взимания.

Таким образом, в теории налогообложения была

заложена основа системы принципов налогообложения, сочетающей в себе интересы

как государства, так и налогоплательщиков.

Практическое применение перечисленные принципы

нашли лишь в начале XX в., когда после Первой мировой войны в экономике многих

стран назрели и стали осуществляться налоговые реформы. Между тем налоговая

Между тем налоговая

теория не ограничивается этими классическими принципами и правилами. По мере

развития и совершенствования налоговых систем эволюционировала и финансовая

наука, уточняя старые и выделяя новые принципы налогообложения. Разработанные в

XVIII-XIX вв. и уточненные в XX в. с учетом современных реалий экономической и

финансовой теории и практики принципы налогообложения в настоящее время

сформированы в определенную систему. Эта система состоит из трех

направлений.

Первое направление — экономические принципы.

Принцип равенства и справедливости.

Согласно этому принципу все юридические и физические

лица должны принимать материальное участие в финансировании потребностей

государства соразмерно доходам, получаемым ими под покровительством

и при поддержке государства. При этом

равенство и справедливость должны быть обеспечены в вертикальном и

горизонтальном аспектах.

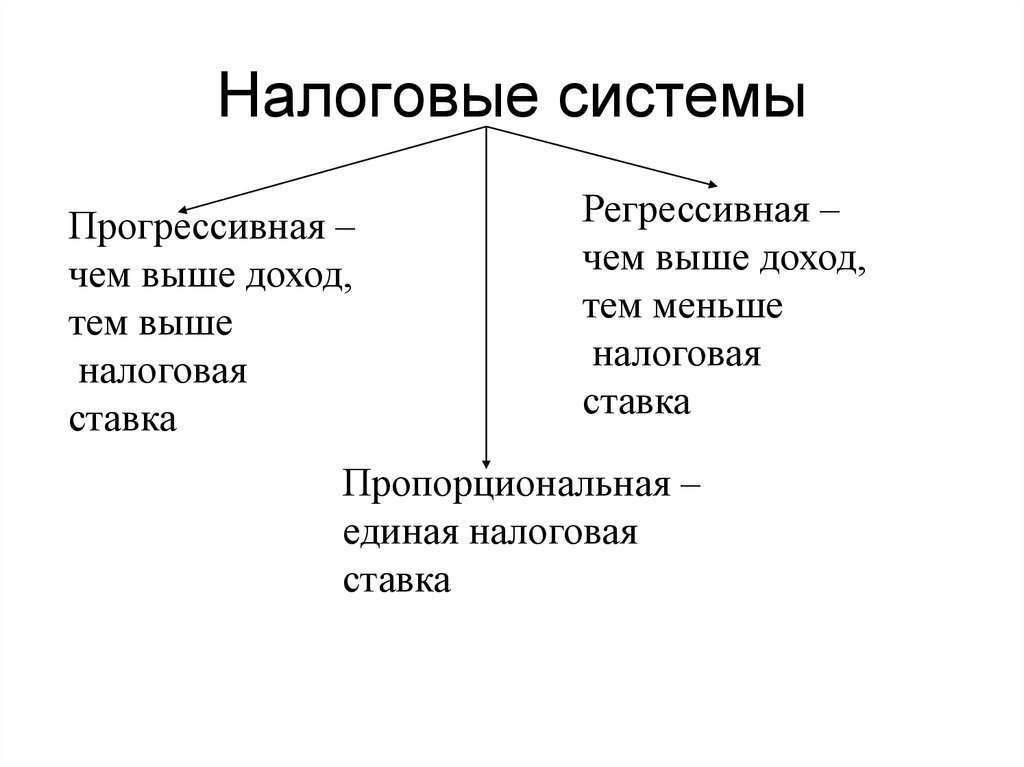

Вертикальный аспект предполагает,

что:

- с увеличением дохода должны повышаться налоговые ставки;

- больше налогов должны платить налогоплательщики, которые получают

больше материальных благ от государства.

Горизонтальный аспект предполагает, что

налогоплательщики с одинаковыми доходами должны уплачивать налог по единой

ставке.

В построении мировых налоговых систем эти два

аспекта, как правило, успешно сочетаются, что создает наиболее благоприятные

условия для реализации данного важнейшего принципа налогообложения. Считается,

что прогрессивное налогообложение более справедливо, поскольку обеспечивает

большее равенство среди налогоплательщиков.

Принцип эффективности. Суть этого принципа заключается в том, что налоги не должны мешать

развитию производства, одновременно содействуя проведению политики стабилизации

и развитию экономики страны. Эффективная налоговая система должна стимулировать

экономический рост, хозяйственную активность граждан и организаций.

Принцип соразмерности налогов. Этот принцип заключается в соотношении наполняемости бюджета и

последствий налогообложения. При установлении налогов и определении их основных

элементов должны учитываться экономические последствия как для бюджета, так и

для перспективного развития национальной экономики и воздействия на

хозяйственную деятельность налогоплательщиков.

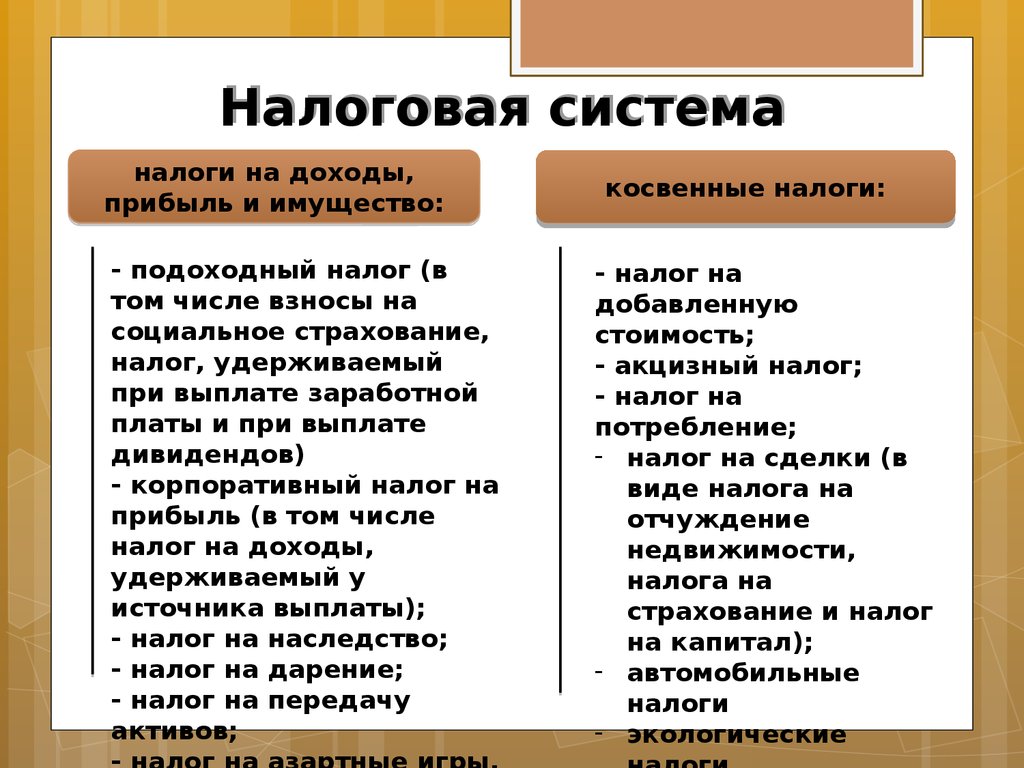

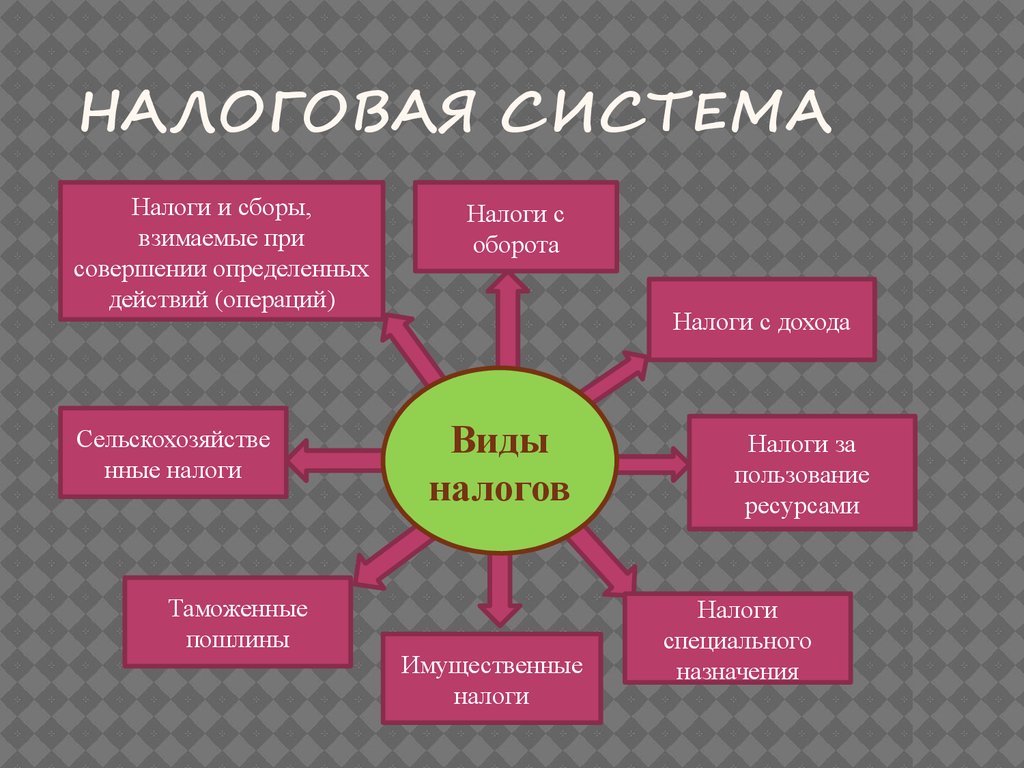

Принцип множественности. Множественность налогов позволяет создавать предпосылки для

проведения государством гибкой налоговой политики, в большей мере принимать во

внимание платежеспособность налогоплательщиков, выравнивать налоговое бремя,

воздействовать на потребление и накопление и др. Практическое применение данного

принципа должно строиться на разумном сочетании прямых и косвенных налогов. Для

реализации этого принципа нужно использовать все разнообразие видов налогов,

позволяющее учитывать как имущественное положение налогоплательщиков, так и

получаемые ими доходы.

Ко второму направлению относятся

организационные принципы налогообложения.

Принцип универсализации налогообложения.

Его суть заключается в том, что нельзя допускать

установления дополнительных налогов, повышенных или дифференцированных ставок

налогообложения в зависимости от форм собственности, организационно-правовых

форм организаций, их отраслевой принадлежности, гражданства физического лица, а

также должен быть обеспечен одинаковый подход к исчислению налогов вне

зависимости от источников или места образования дохода.

Принцип удобства и времени взимания налога для

налогоплательщика. Исходя из этого принципа при

введении любого налога нужно устранить все формальности: акт уплаты налога

должен быть максимально упрощен; уплачивает налог не получатель дохода, а

организация, в которой он работает, налоговый платеж должен приурочиваться ко

времени получения дохода. Согласно этому принципу наилучшими являются налоги на

потребление, когда уплата налога осуществляется одновременно с покупкой

товара.

Принцип разделения налогов по уровням власти.

Этот принцип, имеющий исключительное значение, особенно

в условиях федеративного государства, должен быть закреплен законом. Он

устанавливает, что каждый орган власти (федеральный, региональный, местный)

наделяется конкретными полномочиями в области введения, отмены налогов,

установления налоговых льгот, ставок налогов и других элементов

налогообложения.

Принцип единства налоговой системы.

Исходя из этого принципа нельзя устанавливать налоги,

нарушающие единство экономического пространства и налоговой системы страны. В

связи с этим недопустимы налоги, которые прямо или косвенно ограничивают

свободное перемещение в пределах территории страны товаров, работ и услуг или

финансовых средств; нельзя как-то иначе ограничивать осуществление не

запрещенной законом экономической деятельности физических и юридических лиц или

создавать препятствия на ее пути.

Принцип гласности. Это требование официального опубликования налоговых законов,

нормативных актов, затрагивающих налоговые обязанности налогоплательщика. Исходя

из этого принципа государство обязано информировать налогоплательщика о

действующих налогах и сборах, давать разъяснения и консультации о порядке

исчисления и уплаты налогов.

Принцип одновременности. В нормально функционирующей налоговой системе не допускается

обложение одного и того же объекта несколькими налогами. Иными словами, один и

Иными словами, один и

тот же объект может облагаться налогом только одного вида и только один раз за

определенный законодательством налоговый период.

Принцип определенности. Без соблюдения этого принципа невозможна рациональная и устойчивая

налоговая система. Данный принцип означает, что налоговые законы не должны

толковаться произвольно, а налоговые законы должны быть законами прямого

действия, исключающими необходимость издания поясняющих их инструкций, писем,

разъяснений и других нормативных актов. Вместе с тем налоговая система должна

быть гибкой и легко адаптируемой к изменяющимся социально-экономическим

условиям, должна существовать возможность ее уточнения с учетом изменений

политической и экономической конъюнктуры.

Третье направление — юридические принципы

налогообложения.

Принцип законодательной формы установления.

Этот принцип предусматривает, что налоговое требование

государства о необходимости заплатить налог и обязательство налогоплательщика

должны следовать из закона, значит, налоги не могут быть произвольными. Нельзя

Нельзя

допускать установления налогов и сборов, препятствующих реализации гражданами их

конституционных прав. Но поскольку налогообложение всегда означает определенное

ограничение прав, при установлении налогов нужно принимать во внимание то, что

права и свободы человека и гражданина могут быть ограничены законом только в той

мере, в какой это необходимо в целях защиты основ конституционного строя,

нравственности, здоровья, обеспечения обороноспособности и безопасности

государства.

Принцип приоритетности налогового

законодательства. Его суть заключается в том, что акты,

регулирующие отношения в целом и не связанные с вопросами налогообложения, не

должны содержать норм, устанавливающих особый порядок налогообложения. Это

означает, что если в неналоговых законах присутствуют нормы, касающиеся

налоговых отношений, то применять их можно только в том случае, когда они

соответствуют нормам, содержащимся в налоговом законодательстве.

В российской экономической литературе нередко

выделяют еще один принцип налогообложения, а именно научный подход к формированию налоговой системы. Суть этого принципа авторы видят в том, что величина налоговой

нагрузки на налогоплательщика должна позволять ему иметь доход после уплаты

налогов, обеспечивающий нормальную жизнедеятельность. Недопустимо при

определении ставок налога исходить из сугубо сиюминутных интересов пополнения

государственной казны в ущерб развитию экономики и интересам

налогоплательщика.

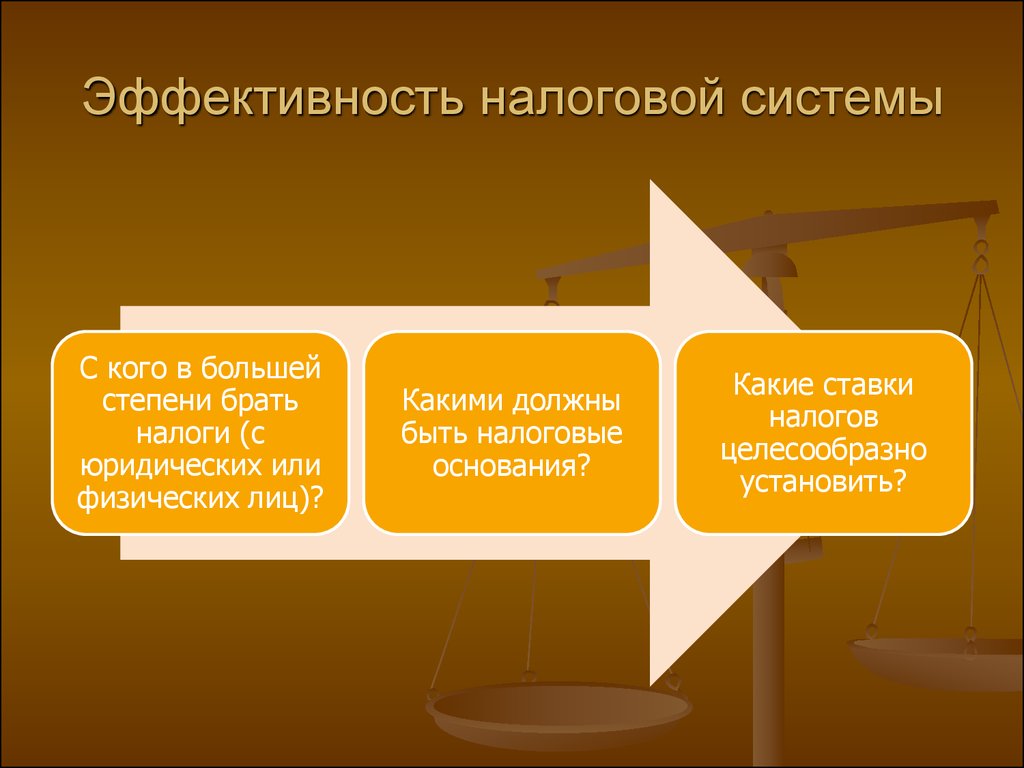

Отметим, что использование любого принципа

налогообложения требует серьезного научного подхода и анализа. Применение всей

системы принципов либо отдельно взятого принципа не является общепринятым в

мировой теории и практике. Вместе с тем существуют принципы, которые неоспоримы

и признаются в качестве аксиомы. Исторически основополагающими принципами,

которые должны быть заложены в основу любой налоговой системы, являются

принципы, разработанные Адамом Смитом и Адольфом Вагнером.

Некоторые принципы, такие как множественность налогов,

удобство, экономность, достаточно легко выполнимы. Абсолютное же следование

другим принципам, например принципам равенства и справедливости, соразмерности,

невозможно, но государство должно стремиться к их соблюдению при построении

эффективной налоговой системы.

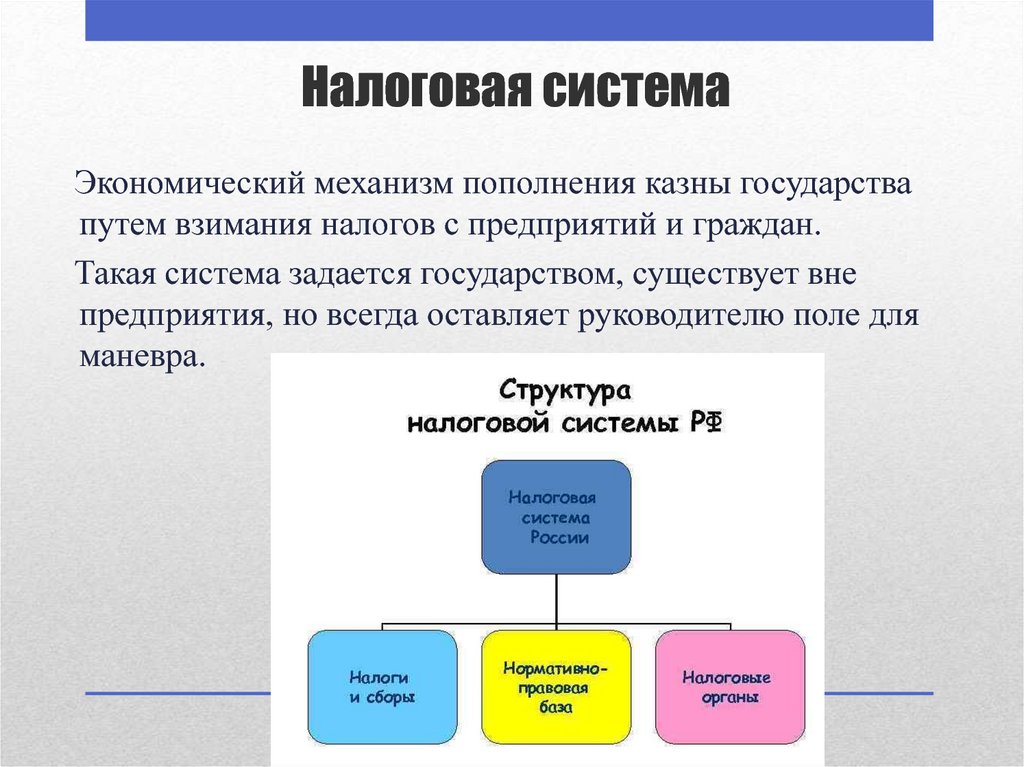

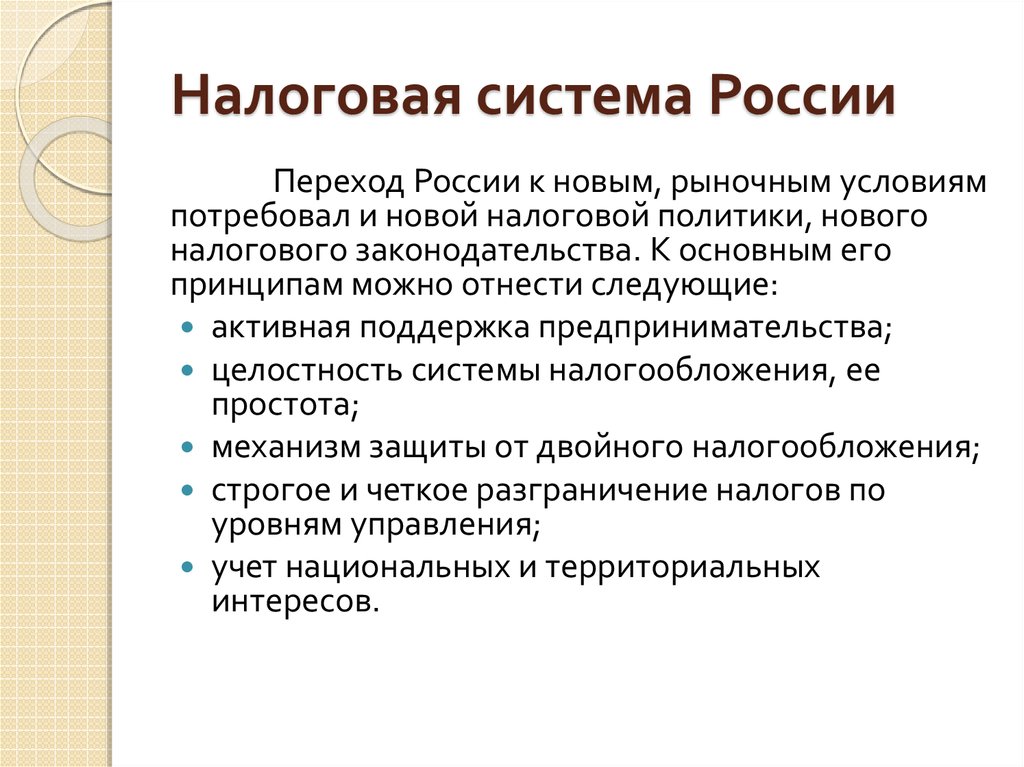

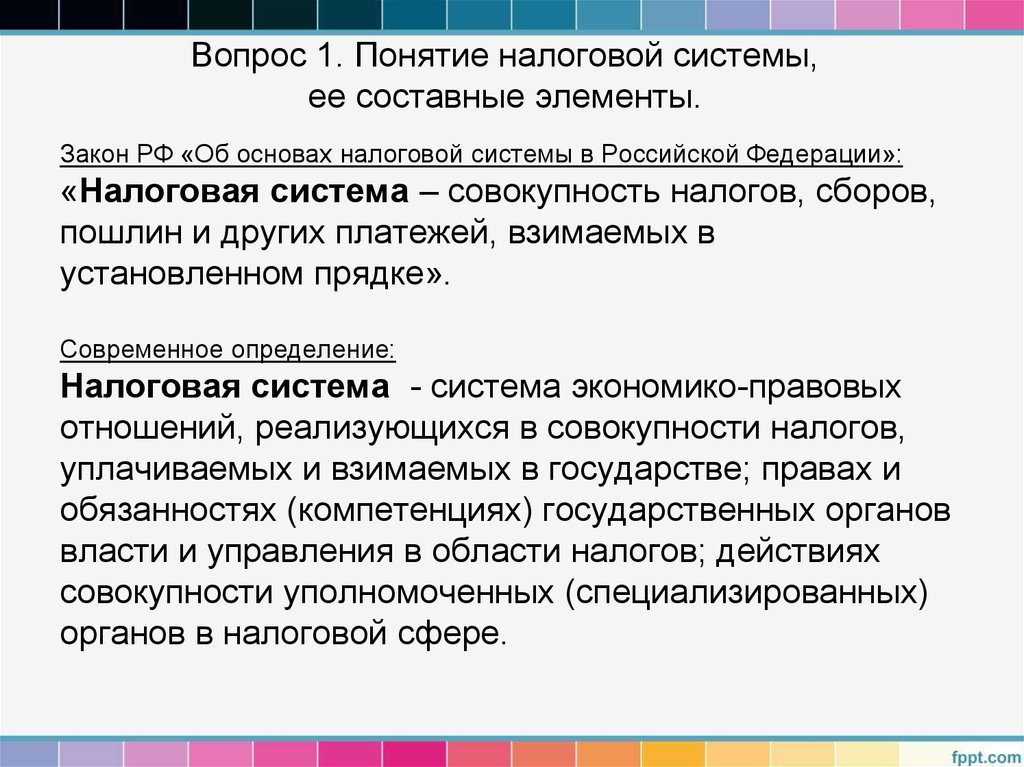

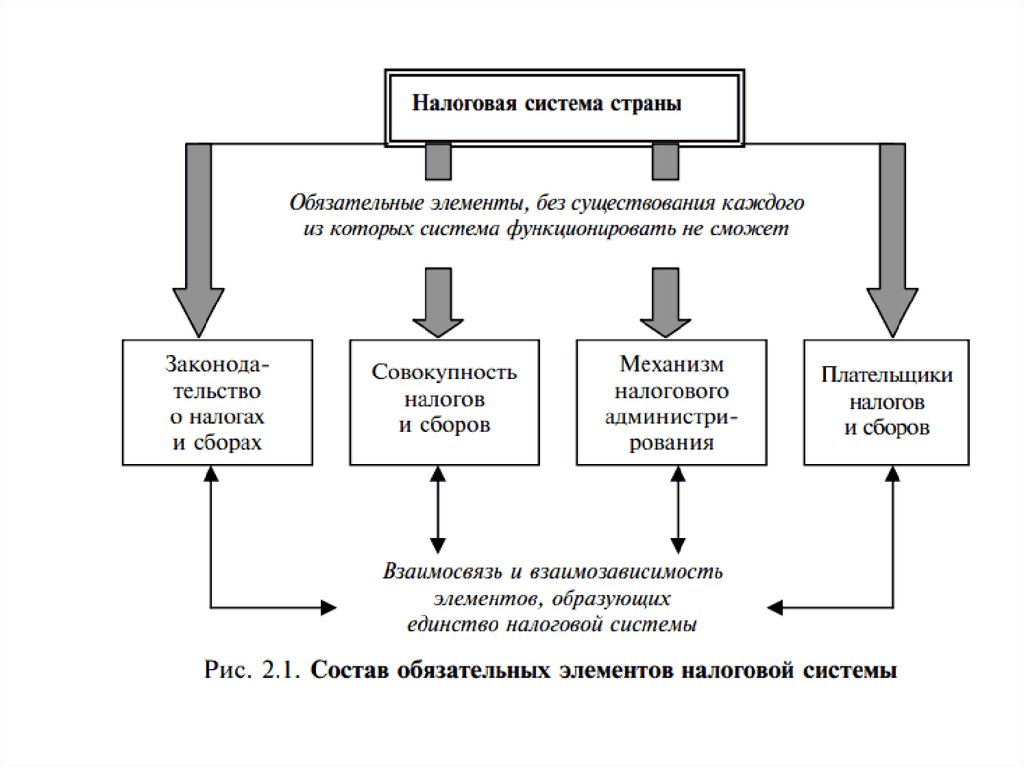

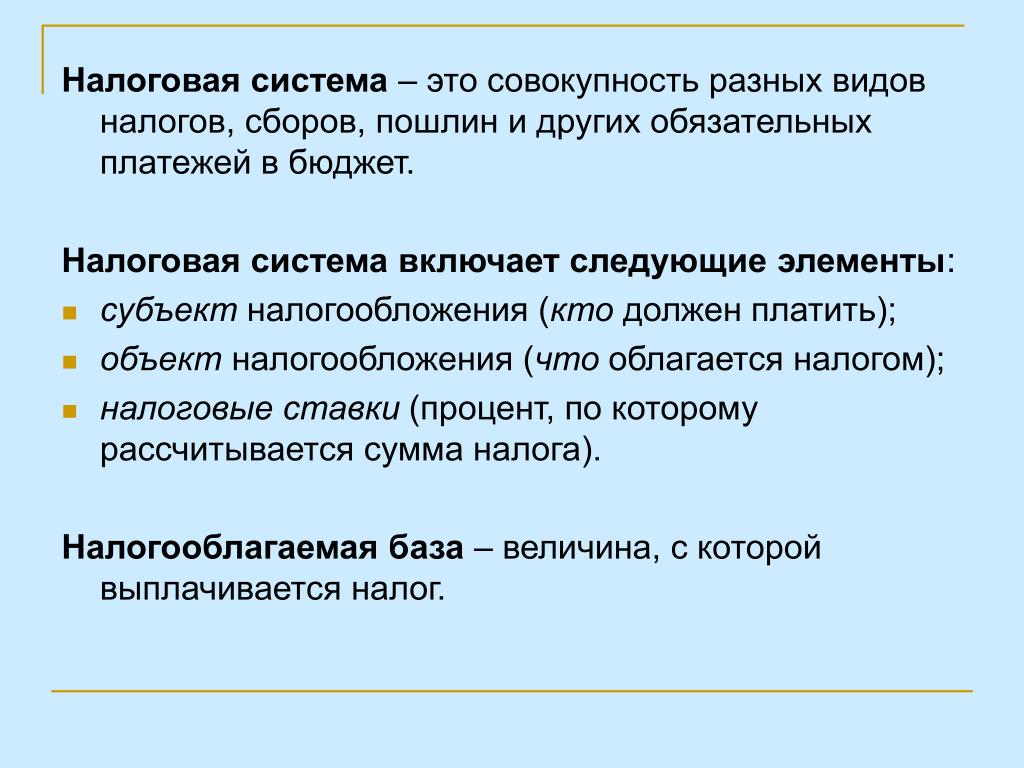

Налоговая система России | Законодательство стран СНГ

Общие сведения

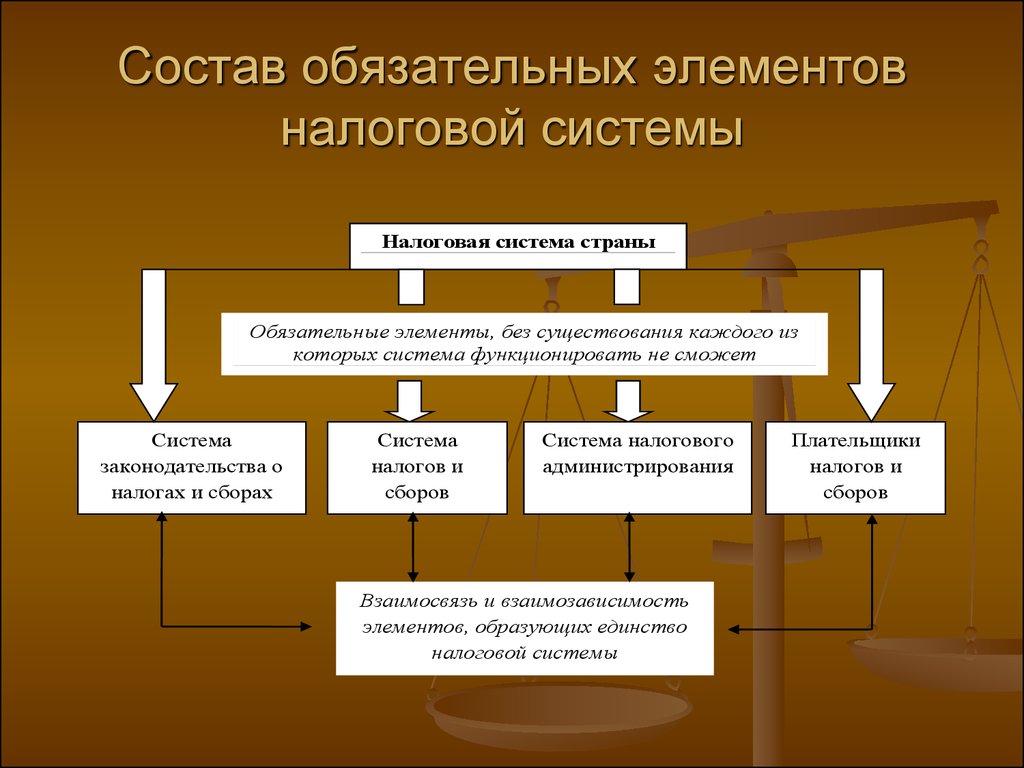

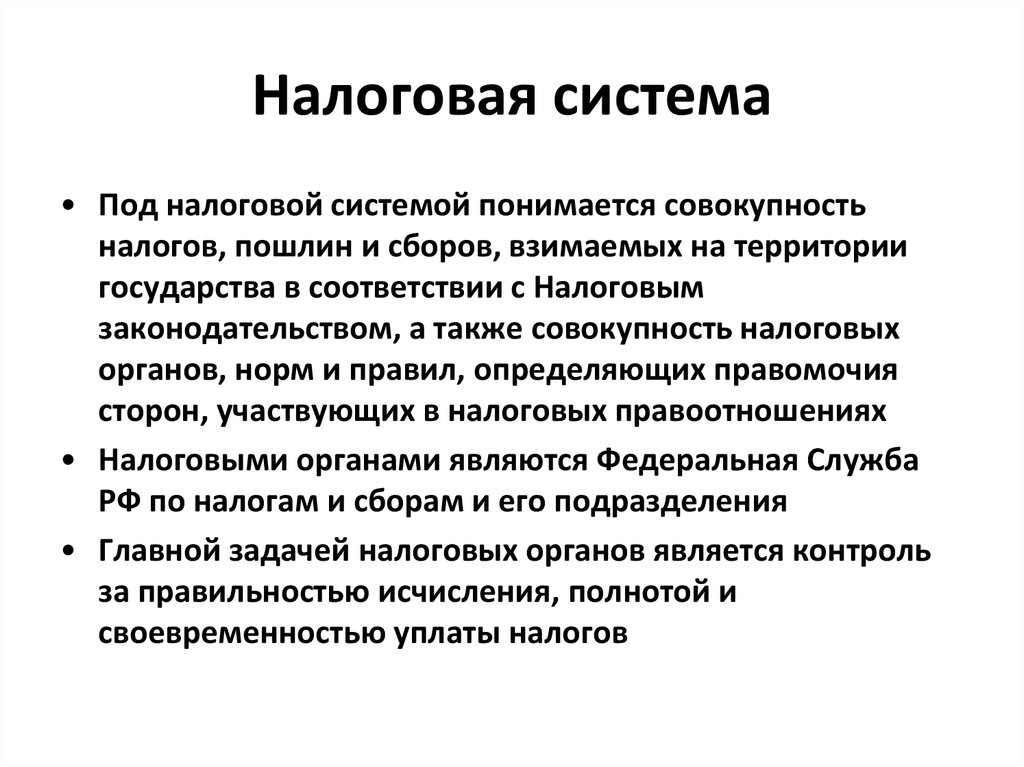

Главным налоговым законом России является

Налоговый кодекс Российской Федерации. Также в систему налогового законодательства входят федеральные, региональные и муниципальные нормативно-правовые акты, регулирующие данный вид правоотношений.

Налоговой кодекс РФ состоит из двух частей.

Первая часть регулирует общие вопросы налогообложения. В ней указаны все виды налогов и иных платежей, действующие на территории нашего государства, регламентирован порядок исполнения налоговых обязательств, права, обязанности и ответственность

участников налоговых отношений и многие другие общие аспекты.

Вторая часть устанавливает ставки или способ их определения, порядок, сроки уплаты всех налогов, действующих на территории РФ.

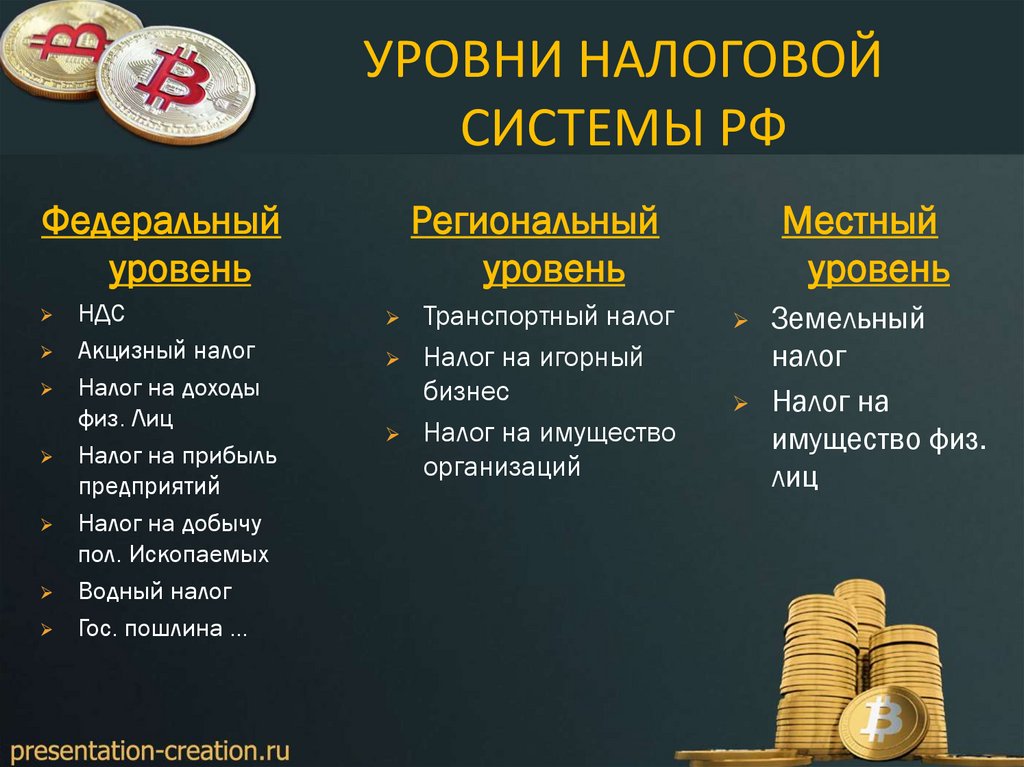

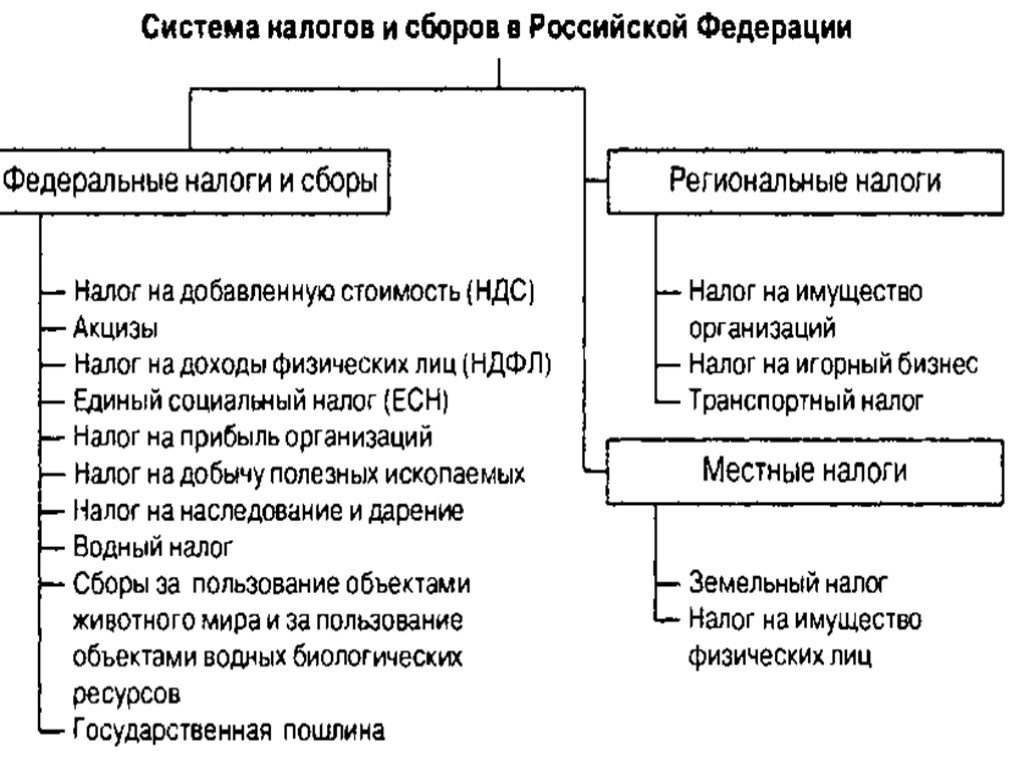

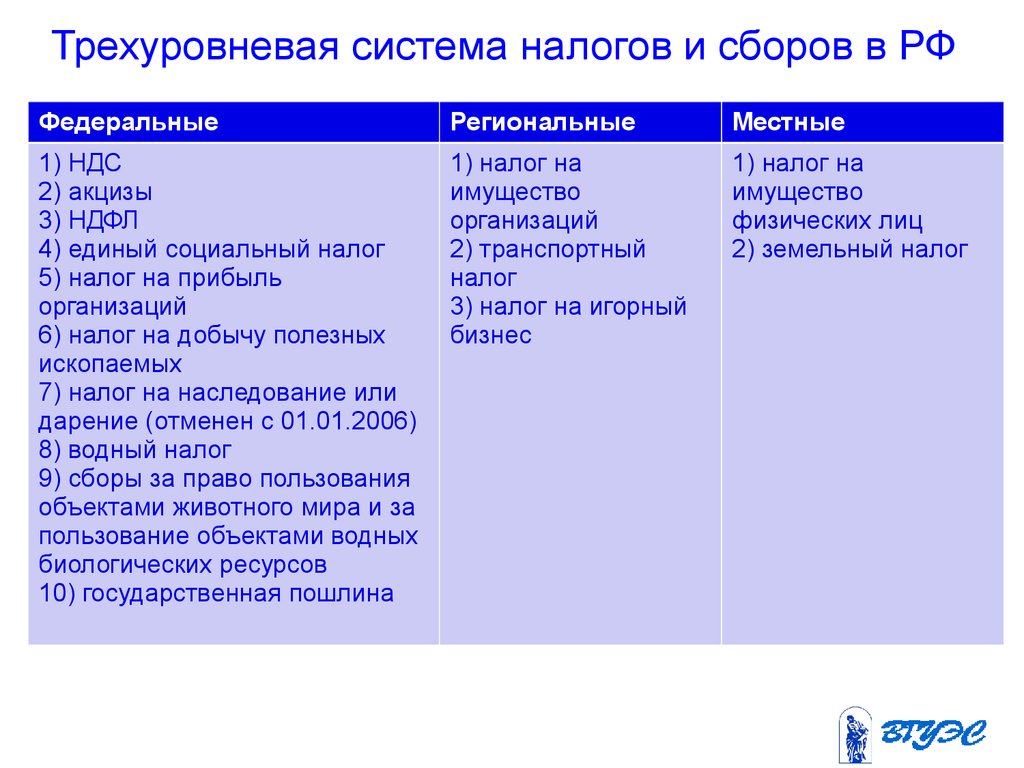

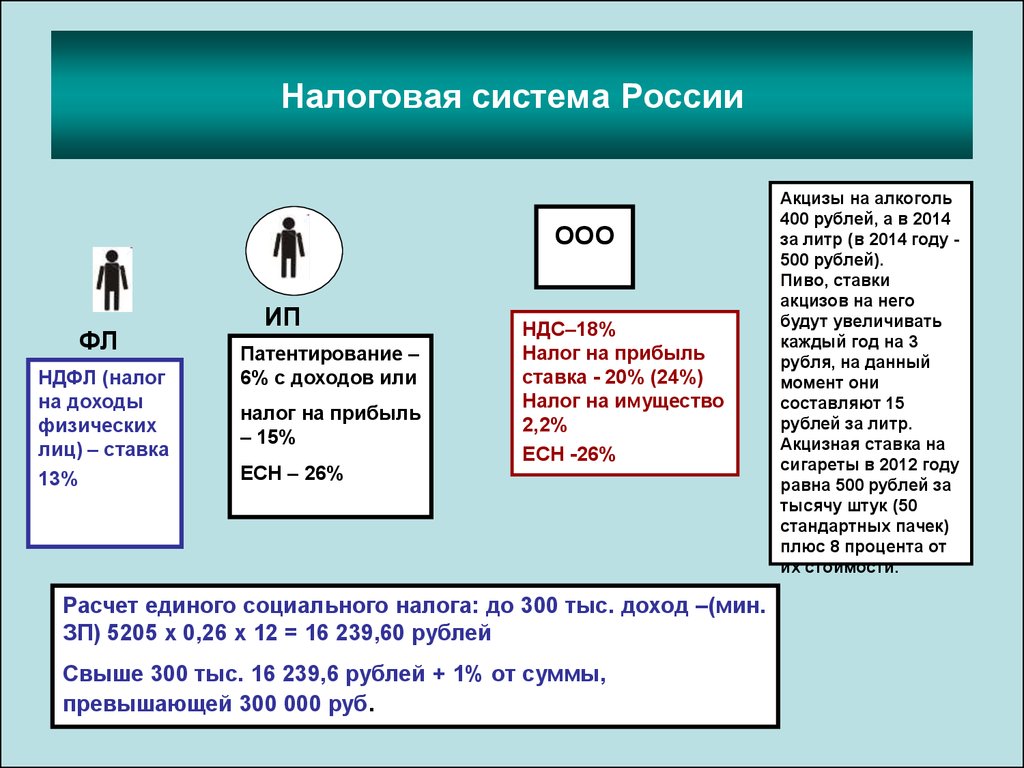

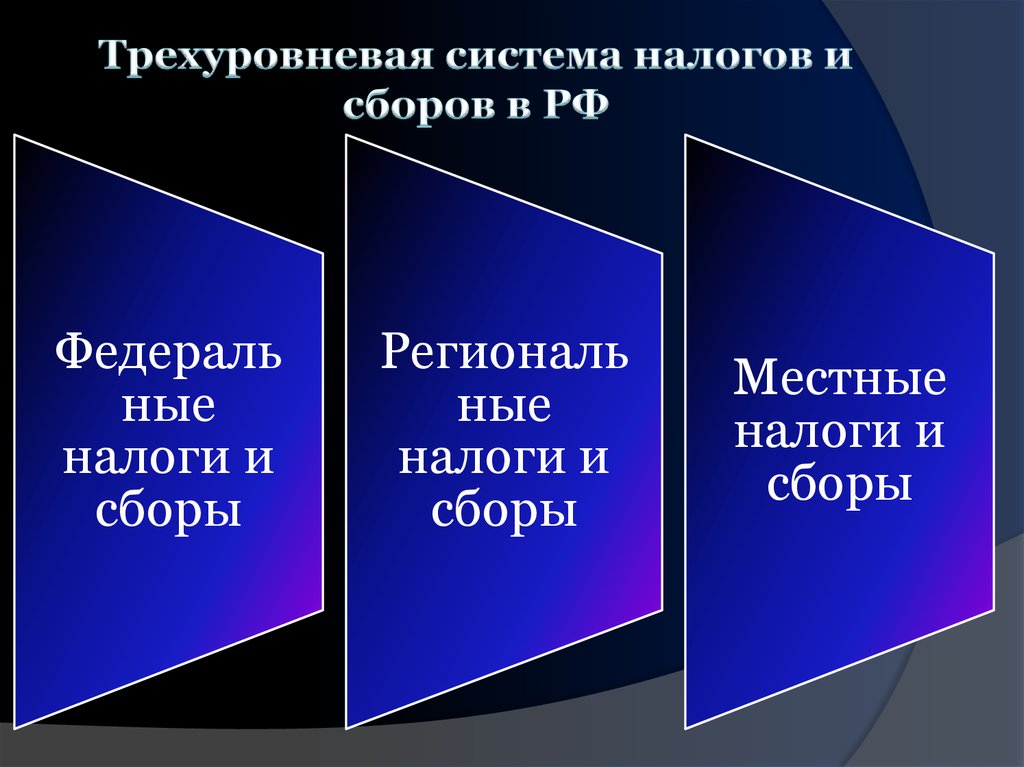

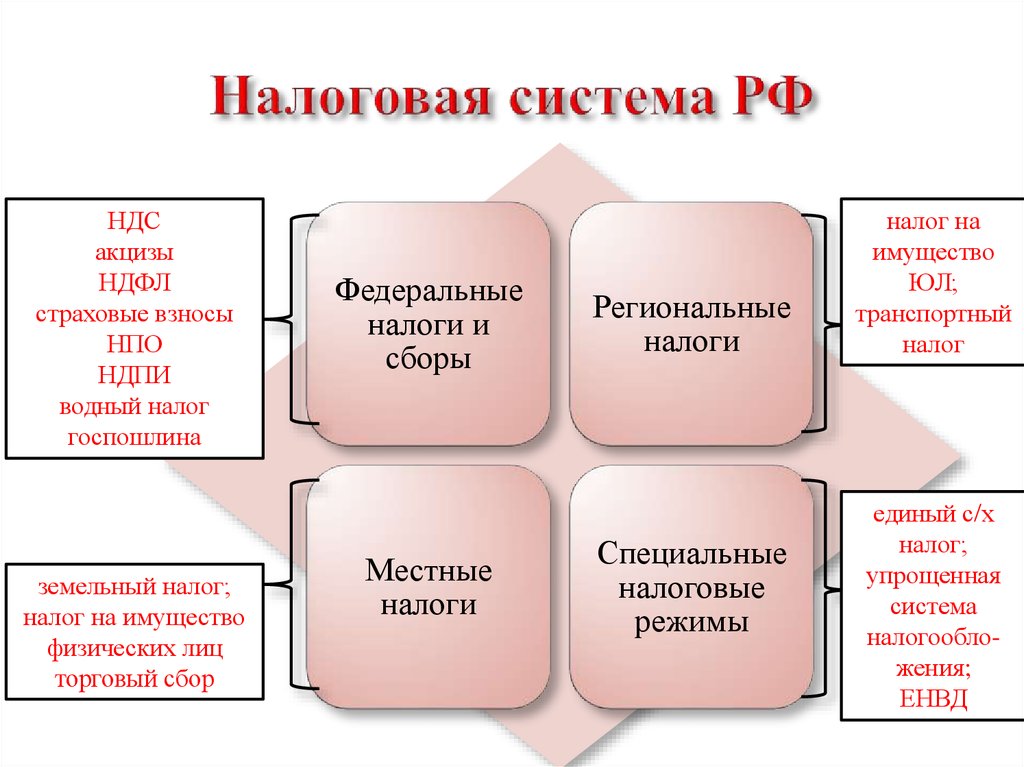

Поскольку Россия является федеративным государством, ее налоговая система, так же, как и вертикаль власти, состоит из трех уровней:

федеральные налоги,

региональные налоги,

местные налоги

Федеральные налоги и сборы

Налог на добавленную стоимость. Плательщики – лица, реализующие определенную продукцию на территории страны, в том числе перемещающие ее через границу. Общая ставка равна восемнадцати процентам, имеются льготные ставки, равные нулю и

десяти процентам.

Акцизы. Плательщики – лица, осуществляющие различные операции с подакцизной продукцией, (производители, реализаторы, импортеры). К ней относятся: алкогольная, спиртосодержащая, продукция, табачные изделия, нефтепродукты, газ, автотранспорт,

некоторые химические вещества. Ставки зависят от вида товара, различны на 2016 и 2017 годы.

Ставки зависят от вида товара, различны на 2016 и 2017 годы.

Налог на доходы физических лиц. Общая ставка – тринадцать процентов, для определенных видов доходов ставки равны девяти, тридцати и тридцати пяти процентам. Предусмотрены вычеты.

Налог на прибыль организаций. Объект – доходы за минусом понесенных в налоговом периоде расходов. База – прибыль в денежном выражении. Общая ставка – двадцать процентов.

Сборы за пользование объектами животного мира. Плательщики – лица, получившие разрешение на использование таких объектов на территории РФ. Ставка зависит от вида объекта.

Водный налог. Плательщики – пользователи водными объектами на основании лицензии. Налоговая база определяется в зависимости от способа водопользования (это может быть объем забранной воды, площадь водного пространства и т.д.). Ставки

различны, зависят от вида использования, наименования используемого водного объекта.

Государственная пошлина. Плательщики – лица, обращающиеся в уполномоченные органы государственной власти и местного самоуправления за совершением различных юридически значимых действий (в суды, к нотариусам, органы ЗАГС и т.д.) Размер

зависит от вида испрашиваемого действия.

Налог на добычу полезных ископаемых. Плательщики – пользователи недр. Налоговая база – стоимость извлеченного ископаемого. Налоговые ставки различны, устанавливаются, как в твердой сумме, так и в процентном соотношении к стоимости ресурса.

Размер ставки зависит от вида добычи.

Региональные налоги и сборы.

Транспортный налог. Плательщики – лица, на чье имя зарегистрировано транспортное средство. Объекты – разные виды автомобильного, водного, воздушного транспорта. Ставка налога прогрессивная, зависит от мощности двигателя.

Налог на игорный бизнес. Плательщики – организаторы проведения азартных игр. Объект – игровое оборудование. Ставки различны, зависят от вида игрового оборудования, устанавливаются в ежемесячной твердой сумме за единицу оборудования.

Объект – игровое оборудование. Ставки различны, зависят от вида игрового оборудования, устанавливаются в ежемесячной твердой сумме за единицу оборудования.

Налог на имущество организаций. Плательщики – собственники и титульные владельцы движимого и недвижимого имущества, учтенного на балансе как основные средства. База – среднегодовая стоимость. Ставка устанавливается региональными властями

и не может превышать 2.2 процента стоимости.

Местные налоги и сборы.

Земельный налог. Плательщики – собственники и владельцы земельных участков. База – кадастровая стоимость. Ставки устанавливаются местными властями и не могут превышать предельный размер, установленный

НК РФ. Такой предел различен для земель различных категорий и равен, по общему правилу, полутора процентам, кроме земель сельхозназначения, земель жилищного фонда и некоторых других, для которых предельный размер равен 0.3 процентам.

Налог на имущество физических лиц. Плательщики – собственники недвижимости. База – кадастровая стоимость. Ставка устанавливается местными властями и не может превышать предельного размера. Этот размер зависит от вида имущества, его стоимости

Плательщики – собственники недвижимости. База – кадастровая стоимость. Ставка устанавливается местными властями и не может превышать предельного размера. Этот размер зависит от вида имущества, его стоимости

и варьируется в пределах от 0.1 процента до двух процентов.

Торговый сбор. Плательщики – лица, осуществляющие торговую деятельность на территории муниципального района, где действует сбор. Ставка устанавливается муниципалитетами.

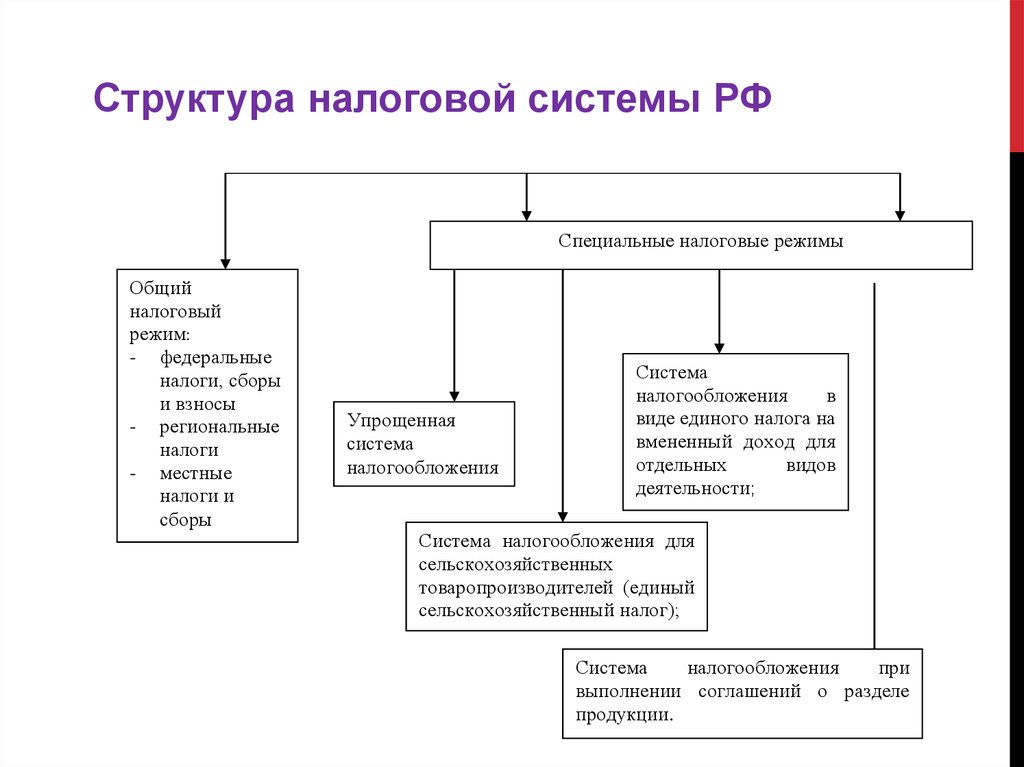

Специальные налоговые режимы.

В целях создания благоприятных условий для предпринимательства для некоторых плательщиков в РФ введены и действуют несколько специальных налоговых режимов, таких как:

Единый сельскохозяйственный налог. Применяется производителями сельхозпродукции, заменяет уплату налогов на прибыль и имущество организаций. Объект налогообложения – доходы за минусом произведенных расходов. Общая ставка составляет шесть

процентов. Для плательщиков Крыма и Севастополя предусмотрены льготы в виде нулевой ставки на 2015-2016 годы и четырехпроцентной ставки с 2017 по 2021 год.

Упрощенная система налогообложения. Плательщики – организации и предприниматели, отвечающие определенным требованиям. Освобождает от уплаты подоходного налога, налогов на имущество, налога на прибыль. Объект – доходы и доходы за вычетом

расходов. Ставка устанавливается региональными законами, для объекта в виде доходов варьируется от одного до шести процентов. Для объекта в виде доходов за вычетом расходов, ставка колеблется от пяти до пятнадцати процентов. Для Крыма и

Севастополя предусмотрены льготы.

Единый налог на вмененный доход(далее – ЕНВД). Применяется для определенных видов деятельности, поименованных в

НК РФ. Заменяет уплату налога на прибыль, налогов на имущество, подоходного налога. Плательщики — организации и предприниматели, осуществляющие деятельность, в отношении которой введен ЕНВД на территории муниципального района, пожелавшие

перейти на данную систему налогообложения и отвечающие определенным требованиям закона. Объект налогообложения – вмененный доход. Его размер зависит от вида деятельности, установлен НК РФ и подлежит корректировке на местные коэффициенты.

Объект налогообложения – вмененный доход. Его размер зависит от вида деятельности, установлен НК РФ и подлежит корректировке на местные коэффициенты.

Ставка – пятнадцать процентов от вмененного дохода.

Налогообложение при выполнении соглашений о разделе продукции, заключенных на основании

ФЗ «О соглашениях о разделе продукции». Предусматривает замену части налогов и сборов разделом произведенной продукции. Инвесторы освобождаются от уплаты различных региональных и местных налогов, а также получают возмещение некоторых

федеральных налогов.

Патентная система. Применяется предпринимателями при осуществлении некоторых видов предпринимательской деятельности, перечисленных в законе. Освобождает от уплаты: подоходного налога и налога на имущество. Объект налогообложения – потенциально

возможный годовой доход. Ставка равна шести процентам, для Крыма и Севастополя предусмотрены льготы.

Завершая краткий обзор налогового законодательства России, можно сделать следующие выводы.

В целом основной налоговый закон можно назвать современным, удобным, и понятным. Он очень подробно регулирует как общие вопросы налогообложения, так и особенности исчисления и уплаты каждого отдельно взятого налога.

Налоговое бремя нельзя назвать чрезмерным, ставки по основным налогам – средние, не сильно высокие, но и не слишком низкие. Тенденций к постоянному повышению их размера, как имеет место в некоторых государствах СНГ, в настоящее время не наблюдается.

На многие налоги, уплачиваемые исключительно бизнесом, на длительное время (до 2021 года включительно) предусмотрены серьезные преференции для Крыма и Севастополя, что представляется верным в сложившейся политической и экономической ситуации.

Также налоговое законодательство можно характеризовать как «аграрно ориентированное», то есть содержащее множество льгот по уплате налогов для сельхозпроизводителей.

Хочется надеяться, что в будущем государство будет и дальше стремиться повысить свои доходы от налоговых поступлений не экстенсивным, а интенсивным путем, то есть за счет повышения эффективности их взимания и платежной дисциплины, а не путем

увеличения налоговых ставок, а все прогнозы о возможном повышении после выборов Президента в 2018 году основных налогов – подоходного, НДС и акцизов – останутся лишь слухами.

Статья подготовлена специалистами ООО «СоюзПравоИнформ».

© СоюзПравоИнформ. При перепечатке ссылка на источник обязательна.

Что такое прогрессивный налог? Преимущества и недостатки

Что такое прогрессивный налог?

Прогрессивный налог включает налоговую ставку, которая увеличивается (или прогрессирует) по мере увеличения налогооблагаемого дохода. Он устанавливает более низкую ставку налога для лиц с низким доходом и более высокую ставку налога для лиц с более высоким доходом. Обычно это достигается путем создания налоговых категорий, которые группируют налогоплательщиков по диапазонам доходов.

Обычно это достигается путем создания налоговых категорий, которые группируют налогоплательщиков по диапазонам доходов.

Система подоходного налога в США считается прогрессивной, хотя в последние десятилетия она стала более плоской. На 2022 и 2023 годы существует семь налоговых категорий со ставками 10%, 12%, 22%, 24%, 32%, 35% и 37%. В 19 году было 16 налоговых категорий.85.

Ключевые выводы

- Прогрессивный налог предусматривает более высокую ставку налога на более высокие налогооблагаемые доходы, чем на более низкие.

- Регрессивный налог взимает больший процент дохода с лиц с низким доходом, чем с лиц с высоким доходом.

- Налог с продаж является примером регрессивного налога.

- Единый налог представляет собой единую ставку подоходного налога, которая применяется ко всем налогооблагаемым доходам, независимо от того, насколько они велики или малы.

- Налог на фонд социального обеспечения США считается фиксированным налогом (с потолком дохода).

Прогрессивный налог

Понимание прогрессивного налога

Обоснование прогрессивного налога заключается в том, что фиксированный процентный налог будет непропорциональным бременем для людей с низкими доходами. Сумма долга в долларах может быть меньше, но влияние на их реальную покупательную способность больше.

Степень прогрессивности налоговой структуры зависит от того, какая часть налогового бремени переносится на более высокие доходы. Если в одном налоговом кодексе установлена низкая ставка 10 % и высокая ставка – 30 %, а в другом – от 10 % до 80 %, последний является более прогрессивным.

Преимущества прогрессивного налога

С другой стороны, прогрессивная налоговая система снижает налоговое бремя для людей, которые меньше всего могут позволить себе платить. Это оставляет больше денег в карманах низкооплачиваемых работников, которые, вероятно, потратят больше из них на товары первой необходимости и в процессе стимулируют экономику.

Прогрессивная налоговая система также, как правило, собирает больше налогов, чем фиксированные налоги или регрессивные налоги, поскольку самый высокий процент налогов взимается с тех, у кого самые большие суммы денег.

Прогрессивный налог также приводит к тому, что те, у кого больше всего ресурсов, финансируют большую часть услуг, на которые полагаются все граждане и предприятия, таких как содержание дорог и общественная безопасность.

Недостатки прогрессивного налога

Критики прогрессивных налогов считают их препятствием на пути к успеху. Они также выступают против системы как средства перераспределения доходов, которое, по их мнению, несправедливо наказывает богатых, высший класс и даже средний класс.

Противники прогрессивного налога, как правило, являются сторонниками низких налогов и, соответственно, минимальных государственных услуг.

Прогрессивный налог и регрессивный налог

В отличие от прогрессивного налога, регрессивный налог забирает большую долю располагаемого дохода у низкооплачиваемых работников, чем у высокооплачиваемых.

Налог с продаж является примером регрессивного налога. Если два человека, один богатый и один бедный, покупают один и тот же пакет продуктов, оба платят одинаковую сумму налога с продаж. Но более бедный человек выложил больший процент своего дохода, чтобы купить эти продукты.

Прогрессивный налог в сравнении с фиксированным налогом

Плоская система подоходного налога облагает одинаковую процентную ставку налога для всех, независимо от дохода. В США налог на заработную плату, который финансирует Social Security и Medicare, часто считается фиксированным налогом, потому что все наемные работники платят одинаковый процент. Однако для социального обеспечения этот налог имеет предел.

В 2022 году налог на заработную плату социального обеспечения применяется только к доходам до 147 000 долларов США. На 2023 год эта цифра составляет 160 200 долларов. Это делает его фиксированным налогом для всех, вплоть до этих уровней.

Налог Medicare распространяется на всю покрываемую заработную плату (потолка заработной платы нет, как для налога на социальное обеспечение).

Плачу ли я одинаковый процент налога со всего своего дохода?

Нет. При прогрессивном налоге вы платите только самый высокий процент с той части дохода, которая превышает минимальный порог. Например, если один человек заработает 100 000 долларов в 2022 году, он попадает в группу 24% (а также в более низкие группы). Однако только та часть их дохода, которая превышает минимальный порог группы в размере более 89 долларов США,075 облагается налогом по этой ставке. Таким образом, доход облагается налогом по ставке 10% на первые 10 275 долларов, затем 12% на доход до 41 775 долларов и 22% на доход до 89 075 долларов. В этом сценарии только 10 925 долларов США (100 000 долларов США — 89 075 долларов США) будут облагаться налогом по ставке 24%.

Как часто меняются налоговые группы?

Налоговые категории устанавливаются Конгрессом и обеспечиваются Налоговой службой (IRS). Изменения обычно приходят в форме законодательства, такого как Закон о сокращении налогов и занятости от 2017 года, который сохранил семь скобок, но снизил ставки, которые применялись почти ко всем.

Какова цель прогрессивного налога?

Прогрессивные налоги существуют для того, чтобы бремя оплаты государственных услуг, надзора и инфраструктуры не ложилось непропорционально на тех, кто зарабатывает более низкие доходы. При прогрессивной системе налогообложения те, кто зарабатывает меньше, облагаются меньшим налогом. Те, кто зарабатывают больше, платят больше. Поскольку самые высокооплачиваемые лица облагаются налогом в большей степени и на более крупные суммы денег, прогрессивный налог также увеличивает сумму поступающих налоговых поступлений.

Практический результат

Прогрессивный налог — это налог, ставка которого повышается по мере увеличения налогооблагаемого дохода. Это означает, что лица с низкими доходами облагаются налогом по более низким ставкам, чем лица с более высокими доходами.

Прогрессивный подоходный налог в США включает налоговые категории, каждая из которых имеет свою налоговую ставку. Для 2022 и 2023 налоговых лет эти налоговые ставки составляют 10%, 12%, 22%, 24%, 32%, 35% и 37%. Хотя налоговые ставки не менялись с 2022 по 2023 год, диапазон доходов, охватываемых каждой группой, увеличился, чтобы отразить инфляцию.

Хотя налоговые ставки не менялись с 2022 по 2023 год, диапазон доходов, охватываемых каждой группой, увеличился, чтобы отразить инфляцию.

Определение и виды регрессивных налогов

Что такое регрессивный налог?

Регрессивный налог – это налог применяемый единообразно, взимающий больший процент дохода с лиц с низким доходом, чем с лиц со средним и высоким доходом. Это противоречит прогрессивному налогу, который берет больший процент с лиц с высоким доходом. При регрессивном налоге налоговая нагрузка уменьшается по мере роста дохода.

Некоторые примеры регрессивного налога включают налог с продаж, налог на газ и налог на заработную плату.

Ключевые выводы

- Регрессивный налог — это тип налога, который начисляется независимо от дохода, при котором лица с низким и высоким доходом платят одинаковую сумму в долларах.

- Этот вид налога ложится большим бременем на лиц с низким доходом, чем на лиц с высоким доходом, для которых одна и та же сумма в долларах соответствует гораздо большему проценту от общего заработанного дохода.

- Регрессивная система отличается от прогрессивной системы, в которой лица с более высокими доходами платят более высокий процент подоходного налога, чем лица с более низкими доходами.

- В США и некоторых других развитых странах к доходам применяется прогрессивный налог, но другие налоги, такие как налог с продаж и сборы с пользователей, взимаются одинаково.

Регрессивный налог

Понимание регрессивных налогов

Регрессивный налог сильнее влияет на людей с низкими доходами, чем на людей с высокими доходами, потому что он применяется единообразно ко всем ситуациям, независимо от налогоплательщика. Хотя в некоторых случаях может быть справедливо облагать всех налогом по одинаковой ставке, в других случаях это считается несправедливым. Таким образом, в большинстве систем подоходного налога используется прогрессивная шкала, при которой лица с высоким доходом облагаются налогом по более высокой процентной ставке, чем лица с низким доходом, в то время как другие виды налогов применяются единообразно.

Хотя в Соединенных Штатах действует прогрессивная система налогообложения, когда речь идет о подоходном налоге, а это означает, что лица с более высоким доходом ежегодно платят более высокий процент налогов по сравнению с лицами с более низким доходом, мы все же платим определенные сборы, которые считаются регрессивными налогами. Некоторые из них включают государственные налоги с продаж, сборы с пользователей и, в некоторой степени, налоги на имущество.

Регрессивная налоговая система более распространена в менее развитых странах, где может быть большее количество людей с одинаковым доходом, что снижает негативное влияние регрессивного налога.

Налоги с продаж

Правительство единообразно применяет налог с продаж ко всем потребителям в зависимости от того, что они покупают. Несмотря на то, что налог может быть единым (например, налог с продаж в размере 7%), в большей степени страдают потребители с низкими доходами.

Например, представьте, что два человека покупают одежду на 100 долларов каждый в неделю, и каждый из них платит налог по 7 долларов со своих розничных покупок. Первый человек зарабатывает 2000 долларов в неделю, поэтому ставка налога с продаж на его покупку составляет 0,35% от дохода. Напротив, другой человек зарабатывает 320 долларов в неделю, поэтому налог с продаж ее одежды составляет 2,2% от дохода. В этом случае, хотя ставка налога одинакова в обоих случаях, лицо с более низким доходом платит более высокий процент от дохода, что делает налог регрессивным.

Первый человек зарабатывает 2000 долларов в неделю, поэтому ставка налога с продаж на его покупку составляет 0,35% от дохода. Напротив, другой человек зарабатывает 320 долларов в неделю, поэтому налог с продаж ее одежды составляет 2,2% от дохода. В этом случае, хотя ставка налога одинакова в обоих случаях, лицо с более низким доходом платит более высокий процент от дохода, что делает налог регрессивным.

Плата за пользование

Плата за пользование, взимаемая государством, является еще одной формой регрессивного налога. Эти сборы включают вход в финансируемые государством музеи и государственные парки, расходы на водительские права и удостоверения личности, а также плату за проезд по дорогам и мостам.

Например, если две семьи едут в национальный парк Гранд-Каньон и платят за вход 30 долларов, семья с более высоким доходом платит меньший процент от своего дохода за доступ в парк, а семья с более низким доходом платит более высокий процент. . Хотя сумма сбора такая же, она ложится более значительным бременем на семью с более низким доходом, что опять-таки делает его регрессивным налогом.

Налоги на имущество

Налоги на имущество в своей основе регрессивны, потому что, если два человека в одной и той же налоговой юрисдикции проживают в собственности с одинаковой стоимостью, они платят одинаковую сумму налога на имущество, независимо от их доходов. Однако на практике они не являются чисто регрессивными, поскольку основаны на стоимости имущества. Как правило, считается, что люди с более низким доходом живут в менее дорогих домах, что частично индексирует налоги на недвижимость в зависимости от дохода.

Фиксированные налоги

Фраза «фиксированный налог», часто используемая в дебатах о подоходном налоге, относится к системе налогообложения, в которой правительство облагает налогом все доходы по одному и тому же проценту, независимо от заработка. При фиксированном налоге не предусмотрены специальные вычеты или кредиты. Скорее, каждый человек платит установленный процент со всего дохода, что делает его регрессивным налогом. В результате люди с низким доходом фактически платят по той же ставке, что и люди с более высоким доходом, а не с более низким.