Содержание

на имущество и НДС, виды ставок организации

Этим термином называют величину налога на единицу обложения. Что может быть единицей обложения? Как правило, налогом может облагаться:

Налоговая ставка ЕНВД

Налоговые ставки доходов

Налоговая ставка на имущество

Налоговые ставки организации

Виды налоговых ставок

Налоговые ставки НДС

Налоговая ставка по транспортному налогу

Ставка социального налога

Предельная налоговая ставка

Налоговый кодекс ставки

Ставка налога УСН

- Денежная единица, в которой получаются доходы

- Единица площади земли

- Единица, в которой измеряется товар

Иными словами, в каких бы измерениях ни выражался доход, на него всегда найдётся налоговая ставка. Она может быть:

- Твёрдой – то есть, выраженной в сумме за единицу и не зависящей от размера дохода.

- Пропорциональной – какова бы ни была величина дохода, всегда платится одинаковый процент от него.

- Прогрессивной – возрастающей вместе с ростом дохода.

Налоговая ставка ЕНВД

Это налог, который вводится государством на такие виды деятельности:

- Ремонт, техническое обслуживание, услуги автомоек и автостоянок

- Услуги автомобильной транспортировки

- Услуги бытового характера

- Услуги врачей-ветеринаров

- Услуги, связанные с общественным питанием

- Сдача в аренду жилых и нежилых зданий и помещений, а также торговых точек и участков для организации торговли

- Размещение рекламных объявлений на растяжках, бигбордах, транспорте и т.д.

На всё это распространяется налоговая ставка ЕНВД. Действуя параллельно с обычной системой налогообложения, она заменяет собой уплату некоторых сборов и налогов.

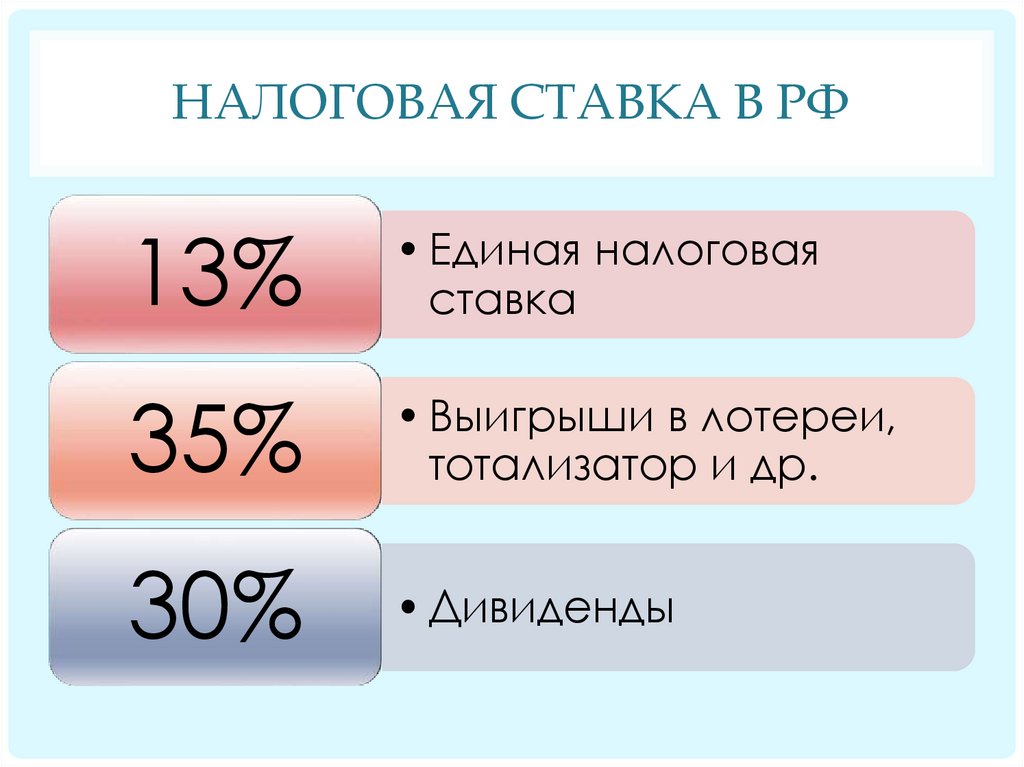

Налоговые ставки доходов

На сегодняшний день налоговые ставки доходов могут начисляться по двум системам, признанным во всём мире:

- Шедулярной

- Глобальной

В первом случае доходы налогоплательщика дробятся на части. Каждая из этих частей изучается индивидуально, после чего облагается подходящим налогом. Получается, что ставка налогообложения предприятия может не раз смениться в течение нескольких лет, если это предприятие периодически меняло специфику деятельности.

Получается, что ставка налогообложения предприятия может не раз смениться в течение нескольких лет, если это предприятие периодически меняло специфику деятельности.

Что же касается глобальной системы, то здесь всё гораздо проще: любой доход любого лица (физического, юридического) облагается совершенно одинаковым налогом. Такая упрощённая система характерна для западных стран.

Налоговая ставка на имущество

Если речь идёт об организации, то такой налог считается региональным и не должен превышать 2,2% от стоимости самого имущества. Что же облагается этим налогом? Это недвижимость (даже арендованная или доверенная), а также движимые вещи, приобретённые до 2013 года. Причём плательщиками должны быть не только отечественные фирмы, но и иностранные предприятия, действующие на территории РФ.

Есть и налоговая ставка на имущество физических лиц. В этом случае налог считается местным, а не региональным. Им облагается любая собственная недвижимость: дом, коттедж, квартира или её часть, гараж и другие сооружения. Прерогатива устанавливать ставку принадлежит органам местного самоуправления.

Прерогатива устанавливать ставку принадлежит органам местного самоуправления.

Налоговые ставки организации

Российский портал по применению Международных Стандартов Финансовой Отчётности разъясняет, каким образом распределяются 20-процентные налоговые ставки организации. Они зачисляются:

- В федеральный бюджет государства (2%)

- В бюджеты субъектов Российской Федерации (18%)

В некоторых случаях ставка снижается – например, если предприятие добывает углеводородное сырьё в новом морском месторождении, или контролирует деятельность иностранных компаний.

Существует и специальная, нулевая ставка для медицинских и образовательных учреждений – разумеется, не для всех, а только для тех, чей перечень утверждён Постановлением Правительства от 10 ноября 2011 года.

Виды налоговых ставок

В России действуют такие виды налоговых ставок:

- Касающиеся прибыли организации

- Касающиеся прибыли по УСН

- По транспортному налогу

- По налогу на недвижимую собственность физических лиц

- По земельному налогу

- По сбору, которым облагается имущество организаций

- НДФЛ

- ЕНВД

- НДС

Есть и другие классификации – скажем, для разных предприятий ставка налога может быть базовой, повышенной или пониженной (совокупность льгот и привилегий может снизить ставку вплоть до 0%). Можно разделить ставки и с точки зрения юрисдикции – на федеральные, региональные (на уровне субъекта РФ) и местные (на уровне муниципалитета).

Можно разделить ставки и с точки зрения юрисдикции – на федеральные, региональные (на уровне субъекта РФ) и местные (на уровне муниципалитета).

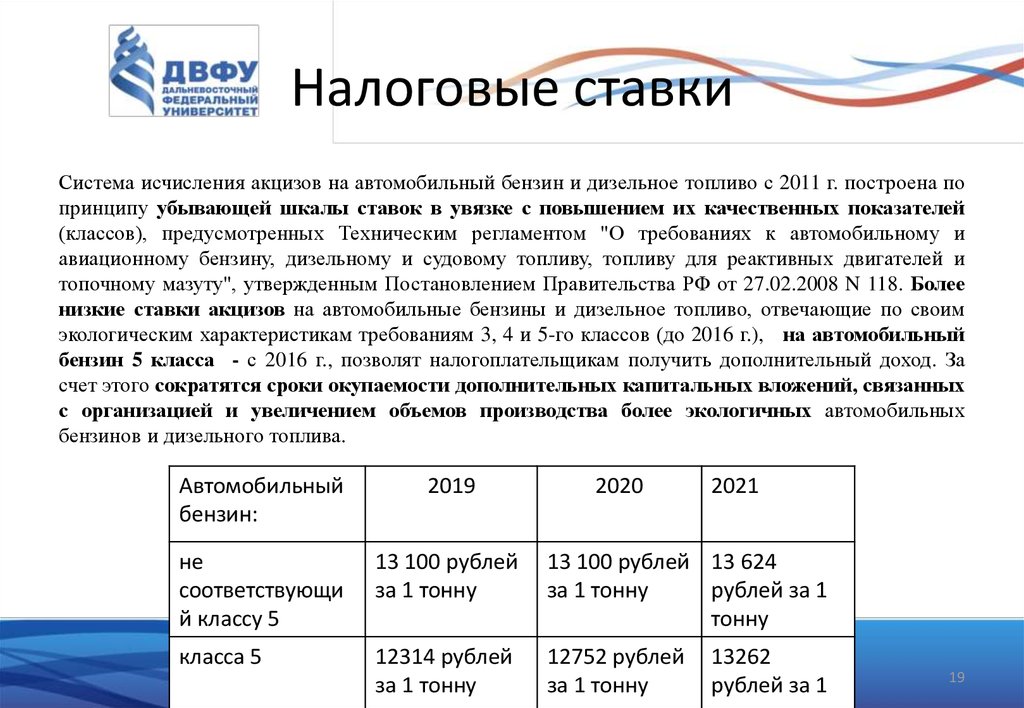

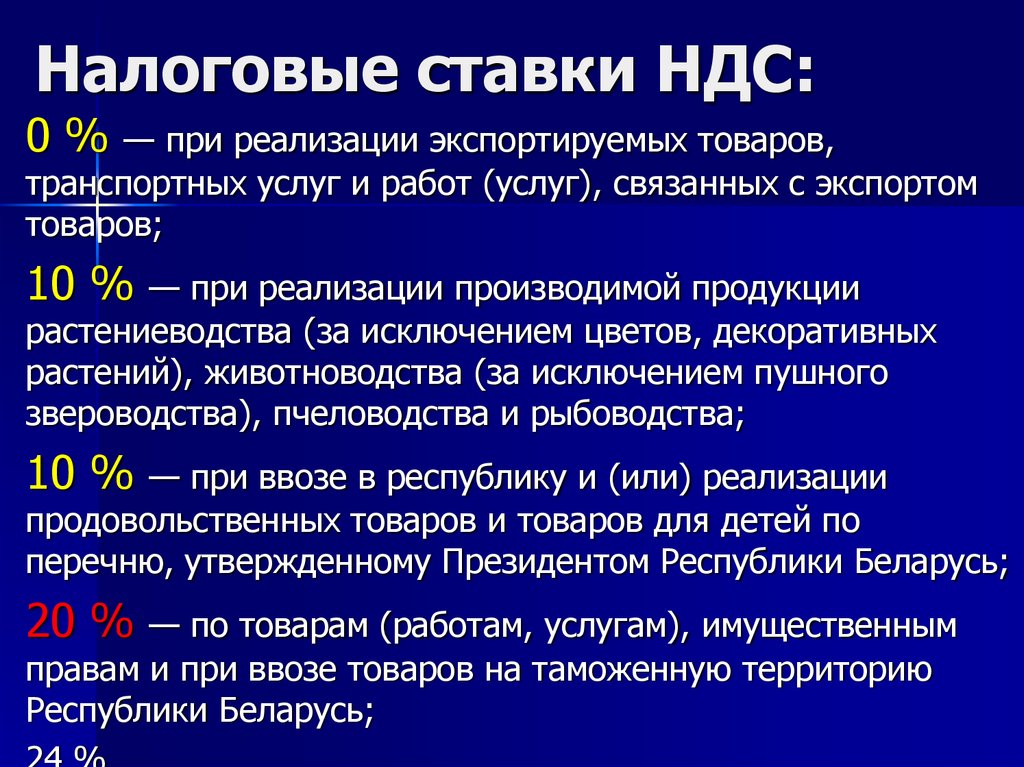

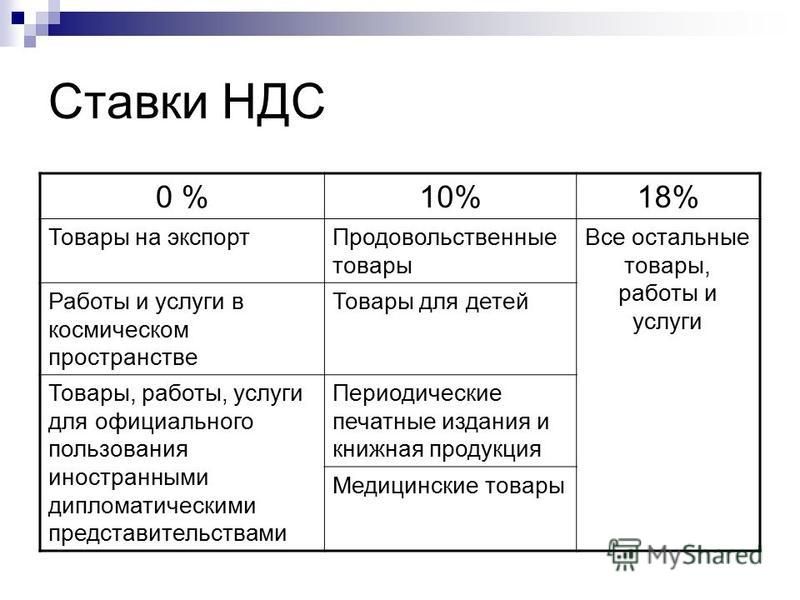

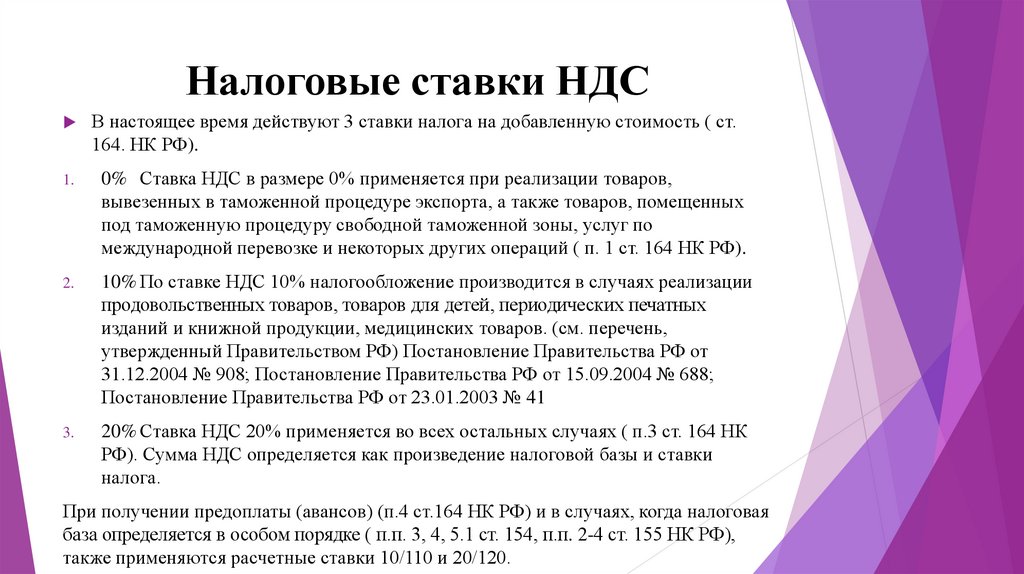

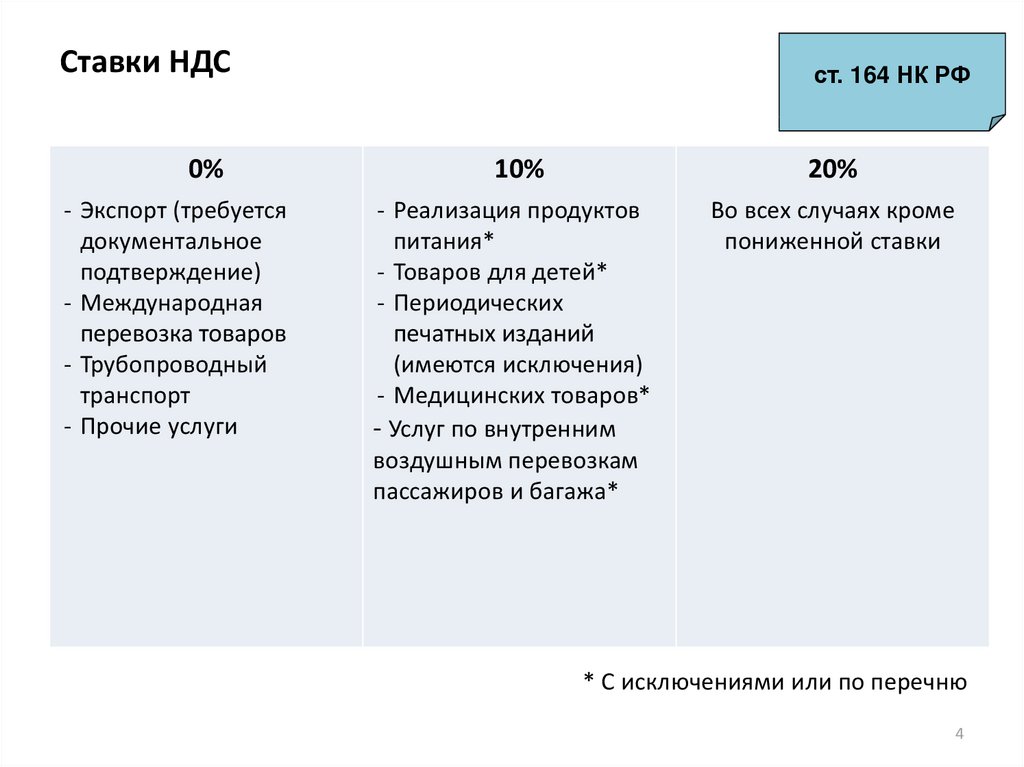

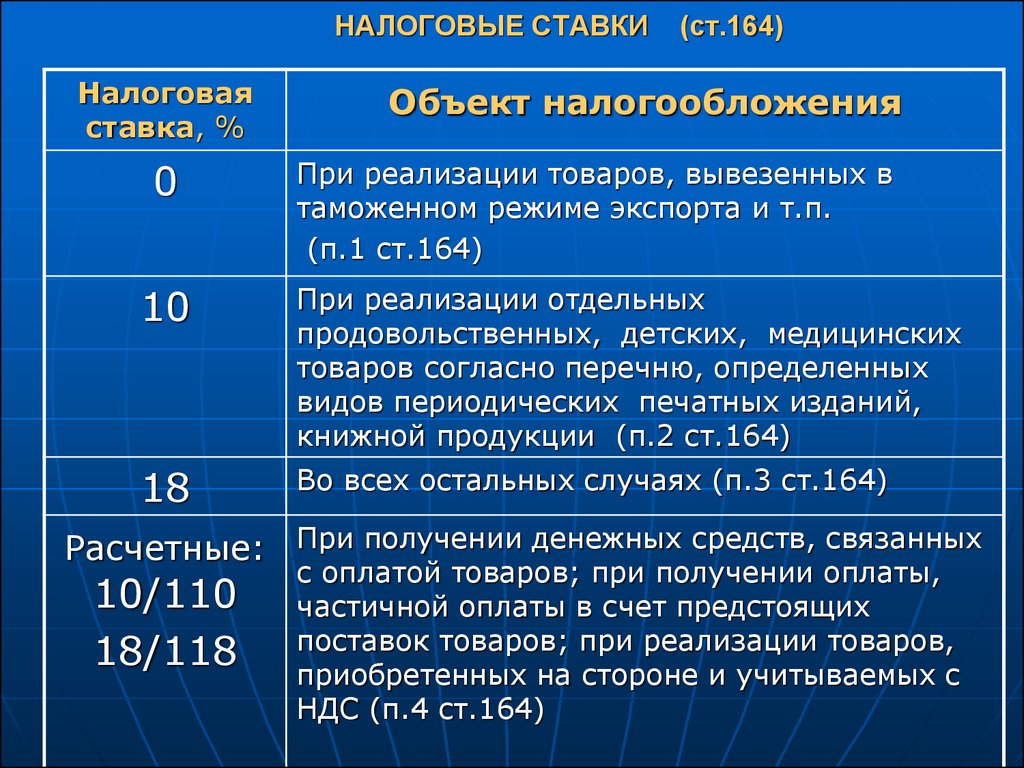

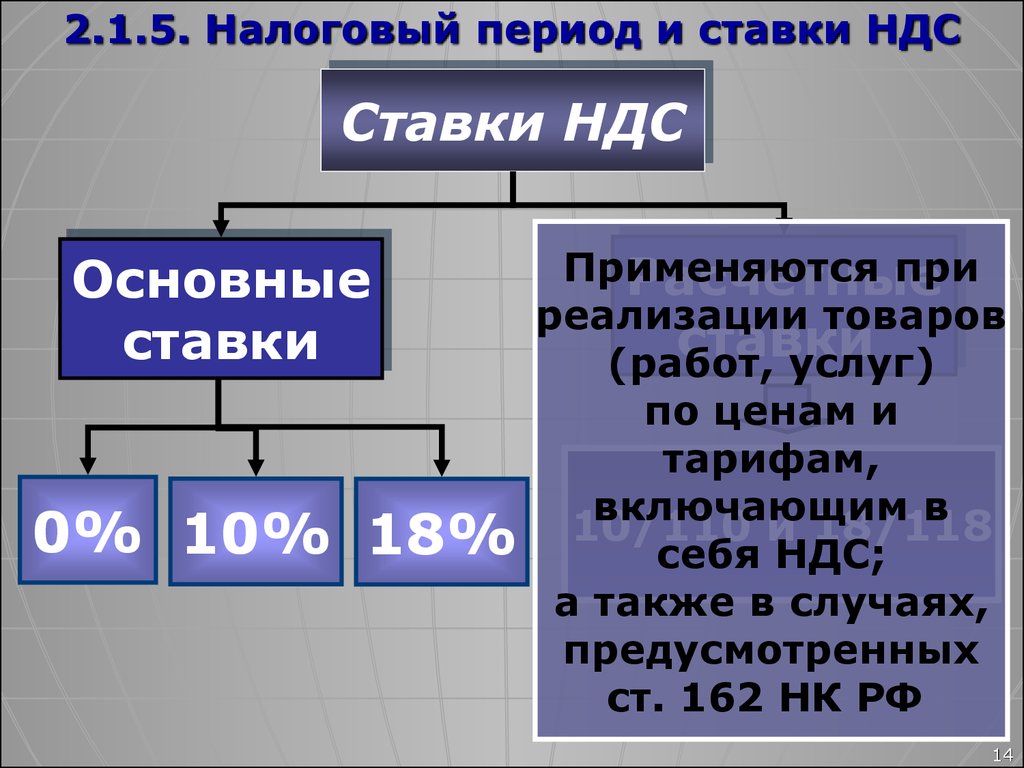

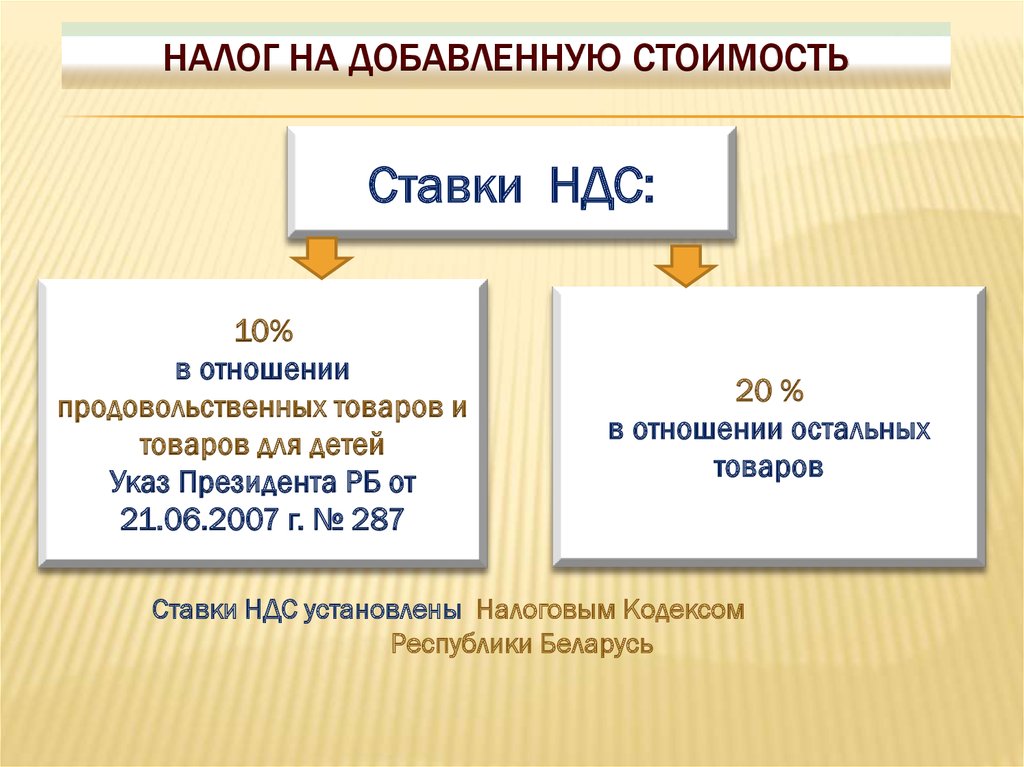

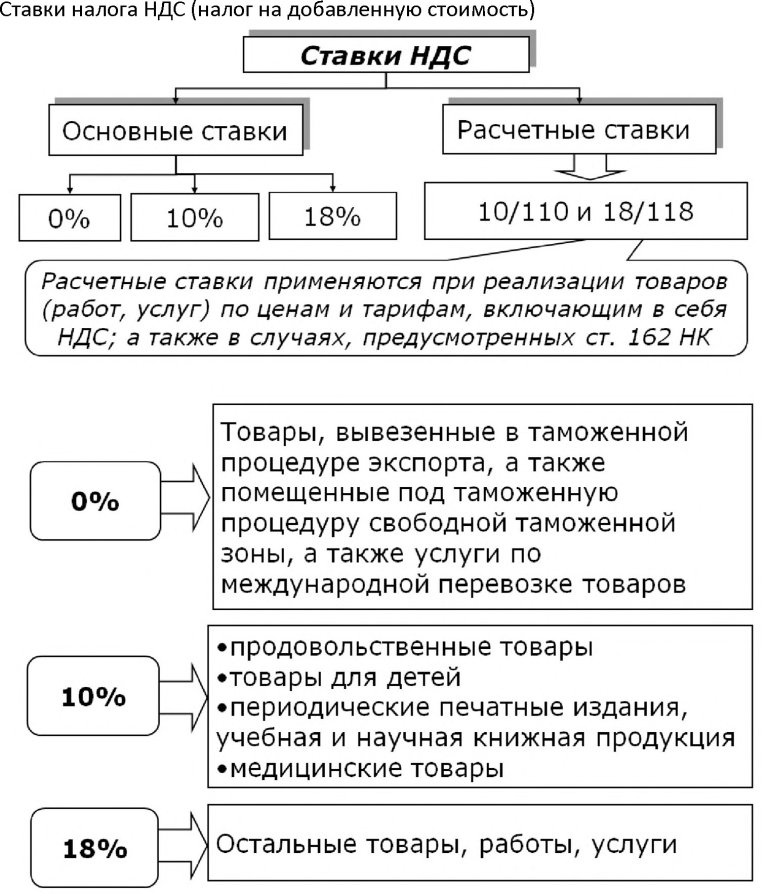

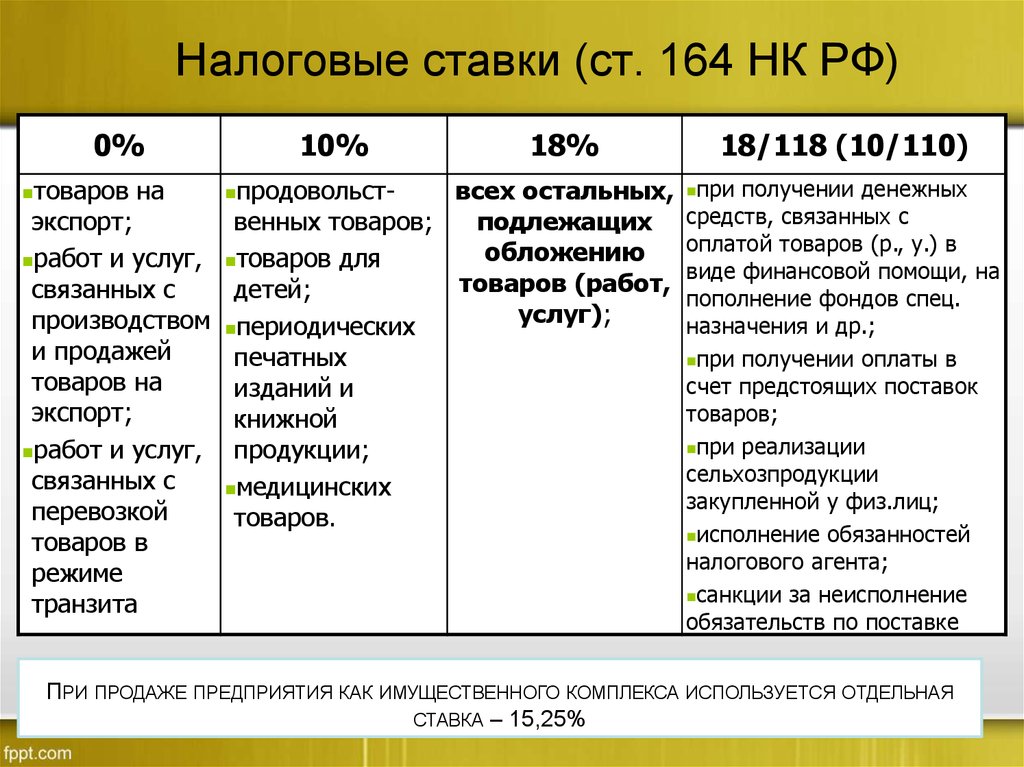

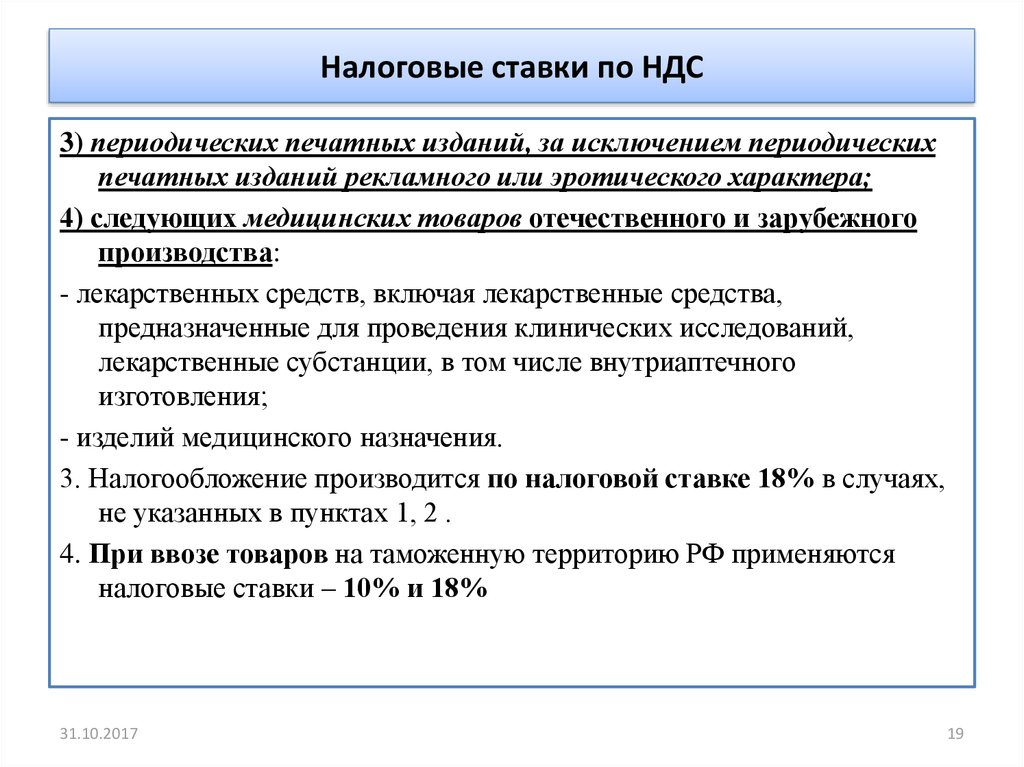

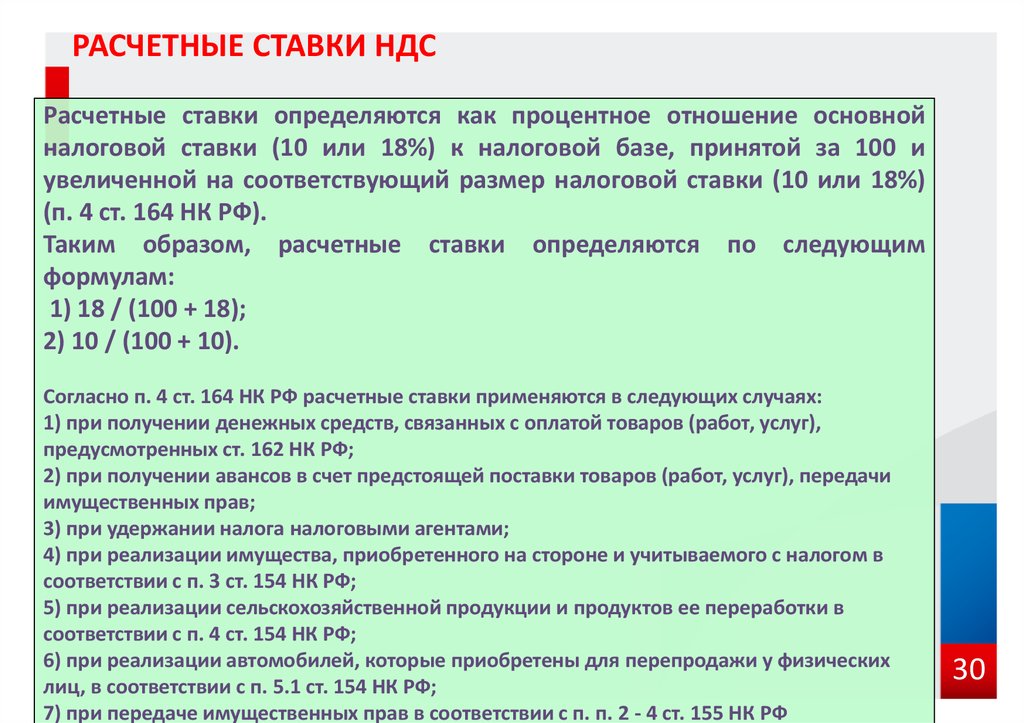

Налоговые ставки НДС

Налог на добавленную стоимость в нашей стране составляет 18% – это стандарт, применяемый по умолчанию. Часть стоимости любых работ, товаров и услуг изымается в государственный бюджет, причём на всех стадиях производства. Фактически, каждый, кто «приложил руку» к выпуску продукта, уплачивает этот налог. Однако из этого правила есть и исключения – налоговые ставки НДС могут быть не базовыми, а относительными. Законом предусмотрено два вида снижения этого взноса: в первом случае – до 10%, а во втором – и вовсе до 0%. Но для этого процесс производства продукта должен подпадать под перечень особых операций.

Налоговая ставка по транспортному налогу

За государственную регистрацию любого транспорта предусмотрен налог. Это может быть фактически любая машина – легковое авто, мотороллер, снегоход, катер, гидроцикл. При этом налоговая ставка по транспортному налогу будет зависеть от:

При этом налоговая ставка по транспортному налогу будет зависеть от:

- Года выпуска средства передвижения

- Мощности его двигателя

- Вместимости (то есть, возможного количества перевозимых пассажиров)

Так как технический прогресс не стоит на месте, то и дело изобретаются всё новые виды транспортных средств. В таком случае новинку рассматривает специально созданная комиссия, после чего транспорту присуждается определённая категория, и он облагается соответствующим налогом.

Ставка социального налога

Этот налог – один из способов пополнения бюджета для реализации социальных программ. В нашей стране до 2010 года он был единым, а затем его заменили такие взносы:

- Взнос в Пенсионный фонд РФ

- Взнос в Фонд соц.страхования РФ

- Взнос в Фонд обязательного медицинского страхования

Однако, по данным Газеты «Коммерсантъ», в данный момент российское правительство обсуждает повторное реформирование системы. С 2017 года планируется снова отменить страховые взносы и ввести единый налог, администрируемый ФНС. При этом сама ставка социального налога будет зависеть от размера заработной платы налогоплательщика.

При этом сама ставка социального налога будет зависеть от размера заработной платы налогоплательщика.

Предельная налоговая ставка

Предельная налоговая ставка (ПНС, MarginalTaxRate) – это размер налога за каждую единицу дохода, полученного дополнительно. Во всём мире принято считать, что при увеличении этой ставки у людей снижается мотивация к работе – ведь каждый доллар дополнительного дохода облагается высоким налогом. А значит, чистый доход будет небольшим.

По сути, цель сбора с дополнительного дохода – переместить налоговое бремя на плательщиков с более высокими доходами. Получается так: чем больше зарабатывает налогоплательщик, тем требовательнее становится нему государство. Задача налоговых органов – сфокусировать внимание на лицах с высоким уровнем доходов и применить ПНС именно к ним.

Налоговый кодекс ставки

Теперь рассмотрим, как регулирует Налоговый кодекс ставки по налогу на прибыль в нашей стране. Именно этому вопросу посвящена 284 статья кодекса. В ней сказано, что для российских организаций ставки, за исключением ряда случаев, равны 20 процентам. Исключением же могут стать, к примеру, некоторые медицинские и образовательные учреждения, для которых предусмотрена нулевая ставка налога. Что же касается иностранных компаний, не имеющих представительства в РФ, то с них взимается 20-процентный налог. Если же зарубежная компания фрахтует или содержит судно, самолёт и другой транспорт для международного трансфера, её деятельность подлежит обложению 10-процентным налогом.

В ней сказано, что для российских организаций ставки, за исключением ряда случаев, равны 20 процентам. Исключением же могут стать, к примеру, некоторые медицинские и образовательные учреждения, для которых предусмотрена нулевая ставка налога. Что же касается иностранных компаний, не имеющих представительства в РФ, то с них взимается 20-процентный налог. Если же зарубежная компания фрахтует или содержит судно, самолёт и другой транспорт для международного трансфера, её деятельность подлежит обложению 10-процентным налогом.

Ставка налога УСН

Уже 13 лет в нашей стране действует «Упрощённая система налогообложения». Она предельно упрощает процесс уплаты налоговых взносов и, что особенно важно, является добровольной. По сути, предприниматель сам волен выбирать, перейти ему на режим УСН или вернуться к прежней форме уплаты налогов. Ставка налога УСН зависит от вида деятельности или имущества, с которого уплачивается налог. Внесение этого упрощённого взноса отменяет:

- Уплату организациями налогов на прибыль

- Уплату организациями налогов на имущество

- Уплату НДС (кроме ввозного)

Если же говорить о предпринимателях, то их жизнь тоже облегчается: уплачивая взнос за свой доход по упрощённой системе, они уже не должны платить НДФЛ.

Ставки НДС в 2021 году

18.03.2021

В программах 1С поддерживается учет НДС в соответствии с законодательством РФ, а также повышается уровень автоматизации подсистемы учета НДС. В «1С:Бухгалтерии 8» начиная с версии 3.0.89 добавлена возможность заполнять в документах ставку НДС значением, действующим на дату документа. Подробнее о ставках НДС и автозаполнении показателей ставки и суммы НДС в документах рассказывают эксперты 1С.

Налогообложение НДС в соответствии с законодательством РФ может производиться по различным базовым (20 %, 10 %, 0 %) и расчетным (20/120, 10/110) налоговым ставкам. Кроме того, организация может совершать операции, не подлежащие налогообложению (освобождаемые от налогообложения).

В «1С:Бухгалтерии 8» поддерживаются налоговые ставки НДС в соответствии с законодательством, а также предусмотрены средства для автозаполнения показателей ставки НДС (% НДС) и суммы НДС (НДС) в документах программы, с помощью которых отражается поступление и реализация товаров (работ, услуг).

1С:ИТС

Подробнее о ставках НДС см. в разделе «Консультации по законодательству».

Налоговые ставки НДС в «1С:Бухгалтерии 8» (ред. 3.0)

Перечень ставок НДС заложен в программе в виде предопределенного перечисления и не может быть изменен. В списке ставок НДС: 0 %, 10 %, 20 % (18 % — до 01.01.2019), Без НДС, 10/110, 20/120 (18/118 — до 01.01.2019).

Ставки НДС, по которым облагаются принимаемые к учету товарно-материальные ценности, работы, услуги, имущественные права, а также реализуемые (передаваемые) товары, продукция, работы, услуги, имущественные права, могут быть указаны в документах поступления и выбытия непосредственно при их заполнении.

Прежде чем в этих документах указывать данные о приобретенных/реализованных товарах, работах, услугах, имущественных правах, можно с помощью гиперссылки НДС сверху или НДС в сумме перейти в форму Цены в документе и установить вариант расчета налога и тип цен. Способ расчета НДС, отражаемый в гиперссылке, может принимать одно из значений: НДС сверху или НДС в сумме.

В табличной части документов, предназначенных для ввода данных о покупках/продажах, программа показывает графы для учета НДС: % НДС, НДС и Всего.

При этом значения в графах НДС и Всего рассчитываются автоматически исходя из значения в графе Сумма и ставки налога.

Для того чтобы ставка НДС по принимаемым к учету или реализуемым номенклатурным единицам подставлялась в документах автоматически, ее необходимо указать в реквизите % НДС при описании номенклатурной единицы в справочнике Номенклатура (раздел Справочники — подраздел Товары и услуги), рис. 1.

Рис. 1

Заполнение ставки НДС в зависимости от даты учетного документа

Ставка НДС (% НДС), присутствующая в карточке номенклатуры начиная с версии 3.0.89 «1С:Бухгалтерии 8», является периодическим реквизитом. Это означает, что при изменении ставки НДС, пройдя по гиперссылке История, можно открыть форму История ставки НДС и отразить все ее изменения (рис. 2).

2).

Рис. 2

В форме История ставки НДС указываются:

Обратите внимание, если изменяется ставка НДС непосредственно через реквизит на основной форме справочника, то такое изменение не попадает в историю и действует вне зависимости от даты.

Так, например, согласно положениям подпункта 26 пункта 2 статьи 149 НК РФ (рис. 2):

-

до 01.01.2021 при реализации прав на программу для ЭВМ на основании лицензионного договора применяется освобождение от НДС;

-

с 01.01.2021 при реализации прав на программу для ЭВМ, не включенную в единый реестр российских программ для электронных вычислительных машин и баз данных, применяется ставка НДС 20 %;

-

с 10.02.2021 при реализации прав на программу для ЭВМ после ее включения в единый реестр российских программ для электронных вычислительных машин и баз данных применяется освобождение от НДС.

В документах Реализация (акт, накладная, УПД) значение ставки НДС будет заполняться значением из карточки номенклатуры, действующим на дату документа.

В документе Поступление (акт, накладная, УПД) значение ставки НДС заполняется в зависимости от настроек, указанных в карточке договора с поставщиком.

Так, в поле Заполнение ставки НДС в документах могут быть установлены следующие значения:

-

По умолчанию — ставка НДС в документе поступления заполняется значением, указанным в последнем документе поступления по данному договору с поставщиком;

-

Из карточки номенклатуры — ставка НДС заполняется значением из карточки номенклатуры, действующим на дату документа;

-

Без НДС — всегда заполняется значением Без НДС.

Например, при установлении в поле Заполнение ставки НДС в документах значения Из карточки номенклатуры и при заполнении истории в форме История ставки НДС (рис. 2) в документе Поступление (акт, накладная, УПД) будет автоматически указана ставка НДС, соответствующая установленной дате. При необходимости при заполнении документов установленная ставка НДС может быть изменена на другую.

2) в документе Поступление (акт, накладная, УПД) будет автоматически указана ставка НДС, соответствующая установленной дате. При необходимости при заполнении документов установленная ставка НДС может быть изменена на другую.

Как в программе «1С:Бухгалтерия 8» (ред. 3.0) заполняется ставка НДС в зависимости от даты учетного документа

Видеоролик выполнен в программе «1С:Бухгалтерия 8» версия 3.0.89.29.

1С:ИТС

В разделе «Инструкции по учету в программах «1С»» см. также о настройке параметров учета для целей НДС в «1С:Бухгалтерии 8» (ред. 3.0).

От редакции. 18.03.2021 приглашаем в 1С:Лекторий на онлайн-лекцию «НДС: изменения правил применения и порядка формирования отчетности в 2021 году» с участием представителей ФНС и экспертов 1С. Зарегистрироваться можно на сайте 1С:ИТС.

Темы:

налоговая ставка

, ставка НДС

, 1С:Предприятие 8

, учет НДС

, 1С:Бухгалтерия 8

Рубрика:

1С:Предприятие 8

, 1С:Бухгалтерия 8

, Налог на добавленную стоимость (НДС)

Поделиться с друзьями:

Подписаться на комментарии

Отправить на почту

Печать

Написать комментарий

На страницах портала 1С:ИТС опубликована форма отчетности 29. 11.2022

11.2022

Выпущена версия 3.0.125.19 конфигурации «Бухгалтерия предприятия» (ПРОФ, КОРП, базовая)

Как при реимпорте подтвердить сумму НДС, подлежащую уплате

Выпущена версия 1.3.34.31 конфигурации «Бюджет муниципального образования»

Нужно ли платить НДС в отношении работ по установке подъемников для инвалидов

НДС на страну | Ставки налога на добавленную стоимость по странам

Эта страница предназначена только для справки. Хотя он периодически обновляется, его не следует рассматривать как официальный список всех применимых ставок НДС. Посетителям рекомендуется связаться с представителями соответствующей страны или территории, чтобы узнать официальные тарифы.

Подпишитесь на информационный бюллетень USCIB по НДС, и мы сообщим вам по электронной почте, когда обновим страницу НДС.

Подписаться

Обратите внимание, что в США нет национального налога на добавленную стоимость или налога на товары и услуги. Однако в США есть налог с продаж, который варьируется от штата к штату.

Однако в США есть налог с продаж, который варьируется от штата к штату.

| Страны A — H | Страны I — N | Страны P — W |

|---|---|---|

АЛБАНИЯ | ИСЛАНДИЯ | ПАКИСТАН |

| · НДС 20% | · НДС 24% | · НДС 13-17% |

| · Пошлины 0-15% | · Пошлины 0-30% (в среднем 3,6%) | · Пошлины 0-30% |

| · Акцизный налог 7-40% (транспортные средства) | ||

АЛЖИР | ИНДИЯ | ПОЛЬША |

| · НДС 14-19% | · НДС 1-5%, 15% | · НДС 5-23% |

| · Пошлины 0-30% | · Пошлины 0-30% | · Пошлины 0-15% (в среднем 4,2%) |

| · TSA 1 (предметы роскоши) 20-110% | · Акцизы 8-24% | |

| · CESS для образования: 3% | ||

АНДОРРА | ИНДОНЕЗИЯ | ПОРТУГАЛИЯ |

| · НДС 4,5% | · НДС 10% | · НДС 23% |

| · Пошлины 0-17% | · Пошлины 0-15% | · Пошлины 0-50% |

| · НДС 10-50% (на предметы роскоши) | ||

АРУБА | ИРЛАНДИЯ | ПУЭРТО-РИКО (США) |

| · НДС 2% | · НДС 23% | · НДС 11,5% |

| · Пошлины 0-12% (в среднем 3%) | · Пошлины 0-48,5% | · Налог на импорт 0-7% (на рассмотрении) |

АВСТРАЛИЯ | ОСТРОВ МЭН (Соединенное Королевство) | ОСТРОВ РЕЮНЬОН (Франция) |

| · НДС 2 10% | · НДС 20% | · НДС 2,1-8,5% |

| · Пошлины 0-17,5% | · Пошлины 0-48,5% | · Пошлины 0-17% |

АВСТРИЯ | ИЗРАИЛЬ | РУМЫНИЯ |

| · НДС 20% | · НДС 17% | · НДС 19% |

| · Пошлины 3,5-15% (в среднем 3,5%) | · Пошлины 0,8-80% | · Пошлины 0-50% (в среднем 20%) |

| · Налог на покупку 5-90% | ||

| · Плата за связь (отклонение от ИПЦ) | ||

АЗОРСКИЕ ОСТРОВА (Португалия) | ИТАЛИЯ | РОССИЯ |

| · НДС 18% | · НДС 22% | · НДС 18% |

| · Могут применяться импортные пошлины | · Пошлины 0-17% | · Пошлины 5-20% (в среднем 14%) |

| · Акцизный налог 20-570% | ||

БАЛЕАРСКИЕ ОСТРОВА (см.

| ЯПОНИЯ | СЕНЕГАЛ |

| · НДС 8% | · НДС 18% | |

| · Налог на потребление 5% | · Таможенные пошлины 0-20% | |

| · Акцизный налог 0-50% | ||

БЕЛАРУСЬ | ДЖЕРСИ (Великобритания) | СЕРБИЯ |

| · НДС 20% | · НДС 5% | · НДС 20% |

| · Пошлины 0-100% (в среднем 7,8%) | · Пошлины 0-22% | · Пошлины 0-30% (в среднем 9).4%) |

| · Акцизный налог 5-70% | ||

БЕЛЬГИЯ | КАЗАХСТАН | СИНГАПУР |

| · НДС 21% Скидка 0%,6%,12% | · НДС 12% | · НДС 7% |

| · Пошлины 3,5-15% (в среднем 3,5%) | · Пошлины 6% | · Налог на импорт 0-1% |

| · Транспортный налог 0-30% | ||

БОСНИЯ И ГЕРЦЕГОВИНА | ЛАТВИЯ | СЛОВАКИЯ |

| · НДС 17% | · НДС 21% | · НДС 20% |

| · Пошлины 0-15% | · Пошлины 0-20% | · Пошлины 0-15% (в среднем 4,2%) |

БОТСВАНА | ЛИВАН | СЛОВЕНИЯ |

| · НДС 12% | · НДС 11% | · НДС 9,5-22% |

| · Пошлины 37,5% (65%, автомобили) | · Пошлины 0-70% (в среднем 7,85%) | · Пошлины 0-48,5% (в среднем 20%) |

| · Акцизный налог 5-35% (предметы роскоши) | ||

БРАЗИЛИЯ | ЛЕСОТО (SACU) | ЮЖНАЯ АФРИКА |

| · НДС 7-18% (по штатам) | · НДС 15% | · НДС 15% |

| · Пошлины 10-35% | · Пошлины 0-45% (в среднем 18,74%) | · Пошлины 0-40% (в среднем 20%) |

| · Налог COFIN 13,57% | · Акциз 5-10% (включая транспортные средства) | |

| · Налог IPI 0-20% | ||

| · Налог PIS 2,62% | ||

БОЛГАРИЯ | ЛИХТЕНШТЕЙН (Admin by Switz.

| ЮЖНАЯ КОРЕЯ |

| · НДС 20% | · НДС 7,7% | · НДС 10% |

| · Пошлины 5-40% | · Пошлины 5-14% | · Пошлины 7,9% (средн.) |

| · Акцизный налог 10-20% | ||

КАНАДА | ЛИТВА | ИСПАНИЯ |

| · НДС 5% | · НДС 21% | · НДС 21% |

| · Пошлины 0-20% | · Пошлины 0-48,5% (в среднем 20%) | · Пошлины 0-20% (в среднем 4,2%) |

| · Акцизный налог 10-100% | ||

КАНАРСКИЕ ОСТРОВА (Испания) | ЛЮКСЕМБУРГ | ШРИ-ЛАНКА |

| · НДС 0% | · НДС 0-17% | · НДС 15% |

| · IGIC/AIEM 3 7% (некоторые импортные товары) | · Пошлины 5-14% | · Пошлины 5-35% |

| · Автомобили 25% | ||

СЕУТА (Испания) | МАКАО, КИТАЙ | ST.

|

| · НДС 0% | · НДС 0% | · НДС 2,1-8,5% |

| · IPSI 4 3% (некоторые виды импорта) | · Налог на потребление 0% | |

| · Транспортный налог 10-55% | ||

ЧИЛИ | МАКЕДОНИЯ | СТ. МАРТИН (французская сторона) |

| · НДС 19% | · НДС 18% | · НДС 5% |

| · Пошлины 6-16,5% | · Пошлины 0-30%, в среднем 14,5% | |

| · Налог на роскошь 50-85% | · Акцизный налог 5-62% | |

КИТАЙ | МАДАГАСКАР | СТ. ПЬЕР (Франция) |

| · НДС 17% | · НДС 20% | · НДС 0% |

| · Пошлины 0-35% (автомобили 34,2%) | · Пошлины 5-20% | · Пошлины 0-5% |

| · Налог на потребление 5-10% | ||

КИТАЙСКИЙ ТАЙБЭЙ | МАДЕЙРА (Португалия) | СВАЗИЛЕНД (SACU) |

| · НДС 5% | · НДС 22% | · Налог с продаж (НДС) 15% |

| · Пошлины 0-30% (в среднем 6,52%) | · Пошлины 0-17% (в среднем 10%) | · Пошлины 0-40% |

КОРСИКА (Франция) | МАЛАЙЗИЯ | ШВЕЦИЯ |

| · НДС 20% | · Нержавеющая сталь (НДС) 5-10% | · НДС 25% |

| · НДС 0% | · Пошлины 2-14% (в среднем 4,2%) | |

| · Пошлины 6,1% | ||

КОТ-Д’ИВУАР | МАЛЬТА | ШВЕЙЦАРИЯ |

| · НДС 18, 20% | · НДС 18% | · НДС 8% |

| · Пошлины 0-35% | · Пошлины 0-48% (в среднем 20%) | · Пошлины 3,2% (в среднем) |

| · Статистический/экологический налог 3% (выбросы CO2) | ||

ХОРВАТИЯ | МАРТИНИК | ТАИТИ (Франция) |

| · НДС 5-25% | · НДС 2. 1, 8,5% 1, 8,5% | · НДС 16% |

| · Пошлины 0-48% | ||

| · Налог на транспортные средства 0- 48% | ||

КЮРАКАО | МАВРИКИЙ | ТАСМАНИЯ (Австралия) |

| · НДС 6-9% | · НДС 15% | · НДС 10% |

| · Акцизные сборы 6% | · Пошлины 0-80% | · Пошлины 0-17,5% |

КИПР | МАЙОТТА (Франция) | ТАИЛАНД |

| · НДС 19% | · НДС 0% | · НДС 7% |

| · Пошлины 0-17% | · Могут применяться импортные пошлины | · Пошлины 0-80% |

| · Акциз 25-80% (предметы роскоши) | ||

ЧЕХИЯ | МЕЛИЛЬЯ (Испания) | ТУНИС |

| · НДС 10, 15, 21% | · НДС 0% | · НДС 19% |

| · Пошлины 0-20% (в среднем) | · IPSI 05-10% (некоторые импортные товары) | · Пошлины 10-43% (в среднем 34%, рассматривается снижение до 25%) |

| · Налог на роскошь 10-700% | ||

| · Таможенный сбор 3% | ||

ДАНИЯ | МЕКСИКА | ТУРЦИЯ |

| · НДС 25% | · НДС 5 16% | · НДС 18% |

| · Пошлины 5-14% | · Пошлины 0-140,4% (в среднем 13,97%) | · Пошлины 0-20% (в среднем 5%) |

| · Налог на потребление 7-40% (некоторые предметы роскоши и автомобили) | ||

ЭСТОНИЯ | МИКЕЛОН (Франция) | ТУРКС И КАЙКОС |

| · НДС 20% | · НДС 0% | · Пошлины 0-45% (самые высокие транспортные средства) |

| · Пошлины 0-17% (в среднем 5%) | · Пошлины 0-5% | · Таможенный сбор 10% |

ФАРЕРСКИЕ ОСТРОВА (Дания) | МОЛДОВА | Объединенные Арабские Эмираты |

| · НДС 25% | · НДС 20%, льготная ставка 8% | · НДС 5% |

| · Пошлины 0-25% | · Пошлины 0-100% (в среднем 4,61%) | |

| · Автомобили и лодки 5% | ||

ФИНЛЯНДИЯ | МОНАКО (Администрация Франции) | УКРАИНА |

| · НДС 24% | · НДС 20% | · НДС 20% |

| · Сборы 0-35% | · Сборы 0-17% | · Сборы 0-60 (в среднем 10%) |

| · Акцизный налог 0-300% (включая транспортные средства и ювелирные изделия) | ||

ФРАНЦИЯ | МОНГОЛИЯ | СОЕДИНЕННОЕ КОРОЛЕВСТВО |

| · НДС 20% | · НДС 10% | · НДС 20% |

| · Пошлины 5-17% | · Общий импортный тариф 5% | · Пошлины 0-15% (в среднем 4,2%) |

ГЕРМАНИЯ | ЧЕРНОГОРИЯ | ВЬЕТНАМ |

| · НДС 19% | · НДС 19% | · НДС 0% — 15% |

| · Пошлины 5-17% | · Пошлины 5% (в среднем) | · Акцизный налог — SST 7% — 75% (включая автомобили, самолеты) |

ГИБРАЛТАР | МАРОККО | WALLIS & FUTUNA (Франция) |

| · Пошлины 12% (в среднем | · НДС 20% | · НДС 2-6% |

| · Транспортные средства 25-30% | · Пошлины 2,5-200% (в среднем 10%) | |

ГРЕЦИЯ | НАМИБИЯ (SACU) | |

| · НДС 24% | · НДС 15% | |

| · Пошлины 0-17% (автомобили выше) | · Пошлины 0-85% | |

ГВАДЕЛУПА (Франция) | НИДЕРЛАНДЫ | |

· НДС 2. 1, 8,5% 1, 8,5% | · НДС 21% | |

| · Пошлины 5-20% (в среднем 3,5%) | ||

Гернси (Великобритания) | НОВАЯ КАЛЕДОНИЯ (Франция) | |

| · НДС 0% | · ОТУ (НДС) 3-22% | |

| · Пошлины 0-22% | · TBI 6 5% | |

| · Пошлины 0-20% | ||

ГОНКОНГ | НОВАЯ ЗЕЛАНДИЯ | |

| · Регистрационный налог 35-100% (автомобили) | · НДС 15% | |

| · GST 0% | · Пошлины 0-15% | |

ВЕНГРИЯ | НОРВЕГИЯ | |

| · НДС 27% | · НДС 25% | |

| · Пошлины 0-60% (8% в среднем) | · Пошлины 0-8% | |

| · Акцизный налог 10-35% (предметы роскоши) | · Транспортные средства 10-60% |

(1) TSA – специальный дополнительный налог

(2) GST – налог на товары и услуги

(3) IGIC – общий косвенный налог Канарских островов

(4) IPSI — Общий косвенный налог (Сеута и Мелилья)

(5) IVA — Налог на добавленную стоимость (Мексика)

(6) TBI — Налог на импорт (Новая Каледония)

(7) SST — Специальный налог с продаж (Вьетнам)

Эта запись была размещена в ATA Carnet, Справочники по книжкам. Добавьте постоянную ссылку в закладки.

Добавьте постоянную ссылку в закладки.

Изменено 10 декабря 2021 г.

Опубликовано 15 декабря 2016 г.

Какой будет налоговая ставка при НДС?

Налог на добавленную стоимость (НДС)

<4/12>

Индивидуальные налоги

Q.

Какой будет налоговая ставка при НДС?

A.

Ставка налога на добавленную стоимость зависит от того, какой доход предполагается получить, и насколько широка база НДС. Чем ниже целевой доход и чем шире база, тем ниже будет ставка налога.

Налог на добавленную стоимость (НДС) обычно имеет стандартную ставку, которая применяется к большинству товаров и услуг. В 2019 году стандартная ставка в Организации экономического сотрудничества и развития в среднем составляла около 19процентов (невзвешенных), но варьировались в широких пределах: 27 процентов (самый высокий показатель) в Венгрии, 20 процентов в Соединенном Королевстве, 15 процентов в Новой Зеландии, 10 процентов в Австралии, 8 процентов в Японии и 5 процентов (самый низкий показатель) в Канаде. фигура 1).

фигура 1).

НДС обычно обеспечивает льготный режим для определенных товаров. Некоторые товары имеют нулевую ставку (входные ресурсы имеют право на кредиты, хотя товары не облагаются налогом при продаже), а некоторые освобождены от налога. Некоторые из них облагаются налогом по льготным ставкам. НДС в странах Европейского Союза имеет узкую налоговую базу, при этом многие товары или услуги пользуются льготным режимом. Более новые НДС, такие как в Новой Зеландии и Японии, имеют тенденцию применять более низкую стандартную ставку к более широкой базе товаров и услуг. Чем шире база, тем ниже будет ставка налога для данного целевого показателя дохода.

Тодер и Розенберг (2010) подсчитали, что Соединенные Штаты могли бы получить валовой доход в размере 356 миллиардов долларов в 2012 году за счет 5-процентного НДС, применяемого к широкой базе, которая включала все потребление, кроме расходов на образование, Medicaid и Medicare, благотворительные организации и государственные и местные органы власти, на долю которых приходится около 80 процентов потребления. Этот доход составит около 2,3 процента ВВП. Если бы та же 5-процентная ставка применялась к узкой базе, которая также исключала бы потребление жилья, еду, потребляемую дома, и частные медицинские расходы (наличные расходы и страховые взносы), охватывающую около 50 процентов потребления, доходы составили бы 221 доллар. миллиардов, что составляет около 1,4 процента ВВП.

Этот доход составит около 2,3 процента ВВП. Если бы та же 5-процентная ставка применялась к узкой базе, которая также исключала бы потребление жилья, еду, потребляемую дома, и частные медицинские расходы (наличные расходы и страховые взносы), охватывающую около 50 процентов потребления, доходы составили бы 221 доллар. миллиардов, что составляет около 1,4 процента ВВП.

Обновлено в мае 2020 г.

Источники данных

Организация экономического сотрудничества и развития. 2019. Налоги на потребление . «НДС/НТУ: стандартные и любые сниженные ставки (2019 г.)».

Дополнительная литература

Гейл, Уильям Г. 2020. «Увеличение доходов с помощью прогрессивного налога на добавленную стоимость». В Решение налогового кодекса: эффективные и справедливые способы увеличения доходов , 43–88. Вашингтон, округ Колумбия: Проект Brookings Hamilton.

Организация экономического сотрудничества и развития, 2016. Тенденции налога на потребление, 2016 г.

Испанию)

Испанию) )

) БАРТЕЛЕМИ (Франция)

БАРТЕЛЕМИ (Франция)