Содержание

шаг за шагом, инструкция 2018 года

Оглавление

Скрыть

Что делать нужно

Книга учета доходов и расходов

Ведение налоговой отчетности ИП

ОСНО

УСН

ЕНВД

ЕСХН

ПСН

Бухгалтерский учет и отчетность ИП с сотрудниками

Как вести отчетность по ИП самостоятельно с помощью сервиса «Мое дело»

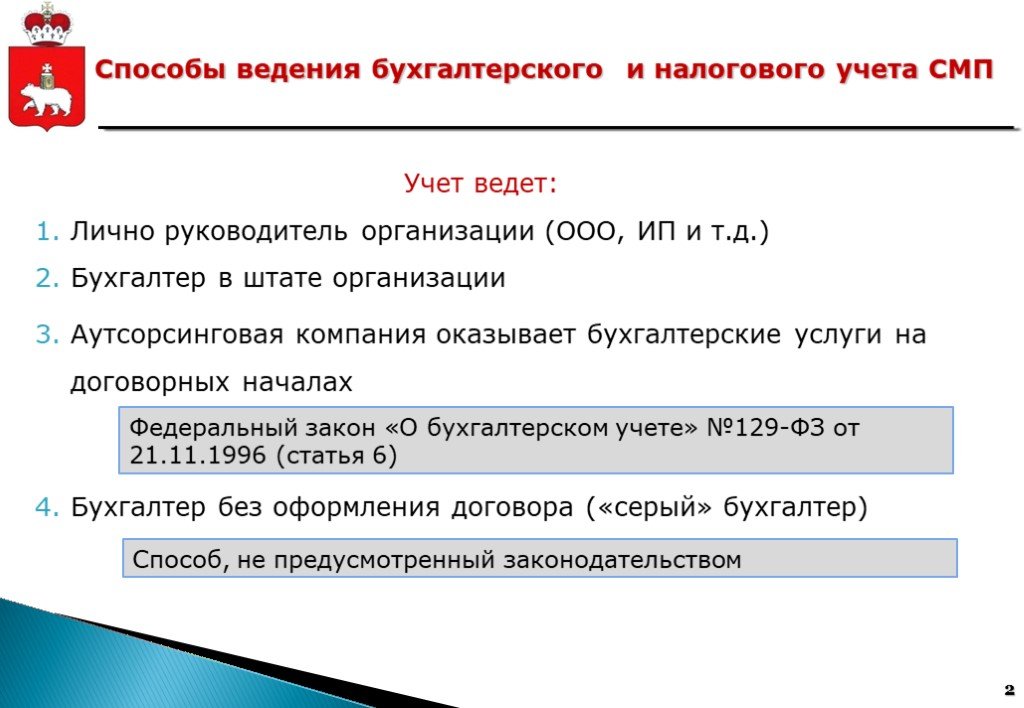

Далеко не все предприниматели имеют в штате отдельного сотрудника для ведения бухгалтерии. Это понятно – у кого-то нет таких объемов работы, кто-то не имеет возможности платить полноценную зарплату.

Выход – привлекать бухгалтера на разовые работы, справляться самостоятельно или воспользоваться специальным сервисом. О последнем варианте расскажем подробнее ниже, но для начала дадим скучную теорию о том, как вести отчетность ИП.

О последнем варианте расскажем подробнее ниже, но для начала дадим скучную теорию о том, как вести отчетность ИП.

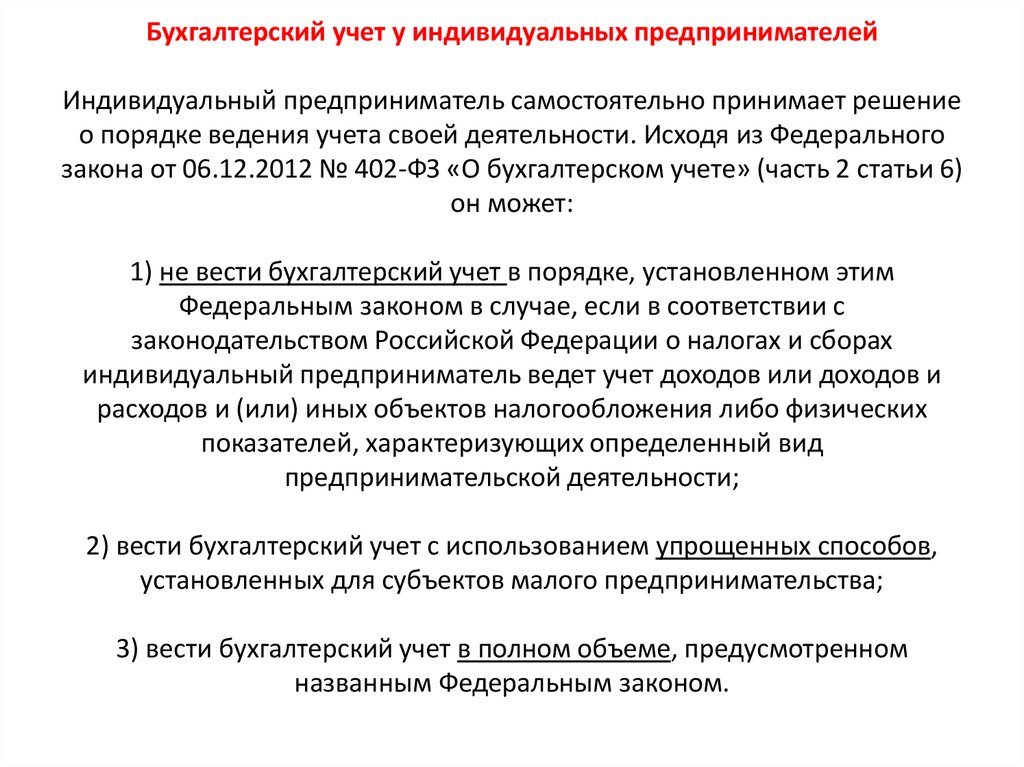

Индивидуальные предприниматели освобождены от необходимости вести бухгалтерский учет в полном смысле этого слова, т.е. знать длинный список активных и пассивных счетов, составлять бесчисленные проводки и делать бухгалтерский баланс не нужно. И хорошо, что так, иначе о самостоятельном ведении бухгалтерии и речи бы быть не могло. Тем не менее в обиходе закрепилось выражение «ведение бухгалтерской отчетности ИП», но большой ошибки в этом нет, к формулировкам придираться не будем.

Что делать нужно

Вести учет доходов и расходов, чтобы, во-первых, правильно рассчитать налоги, во-вторых, ИФНС всегда могла проверить и убедиться, что вы все делали правильно, и в-третьих, чтобы вы сами имели представление о положении дел в бизнесе.

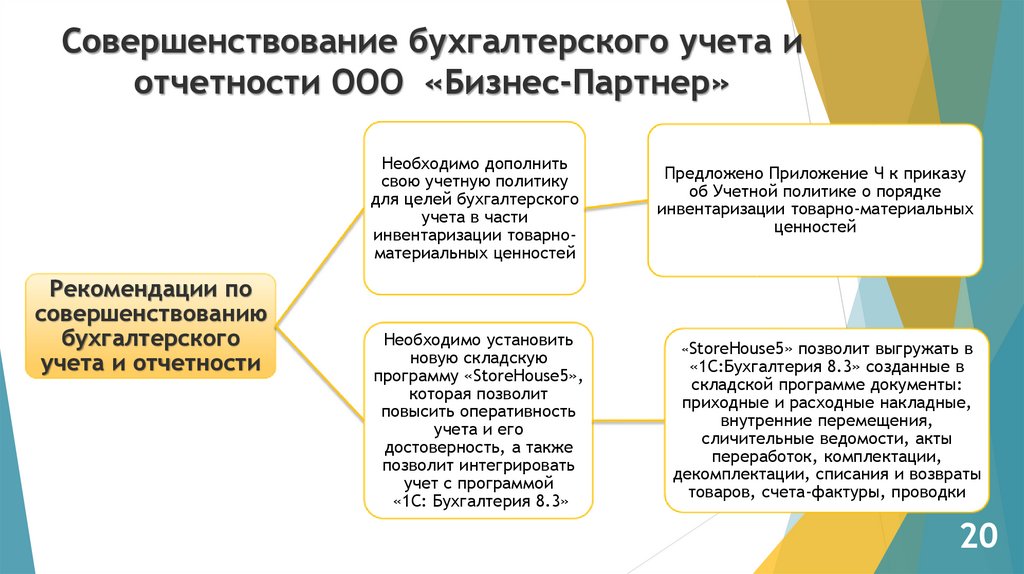

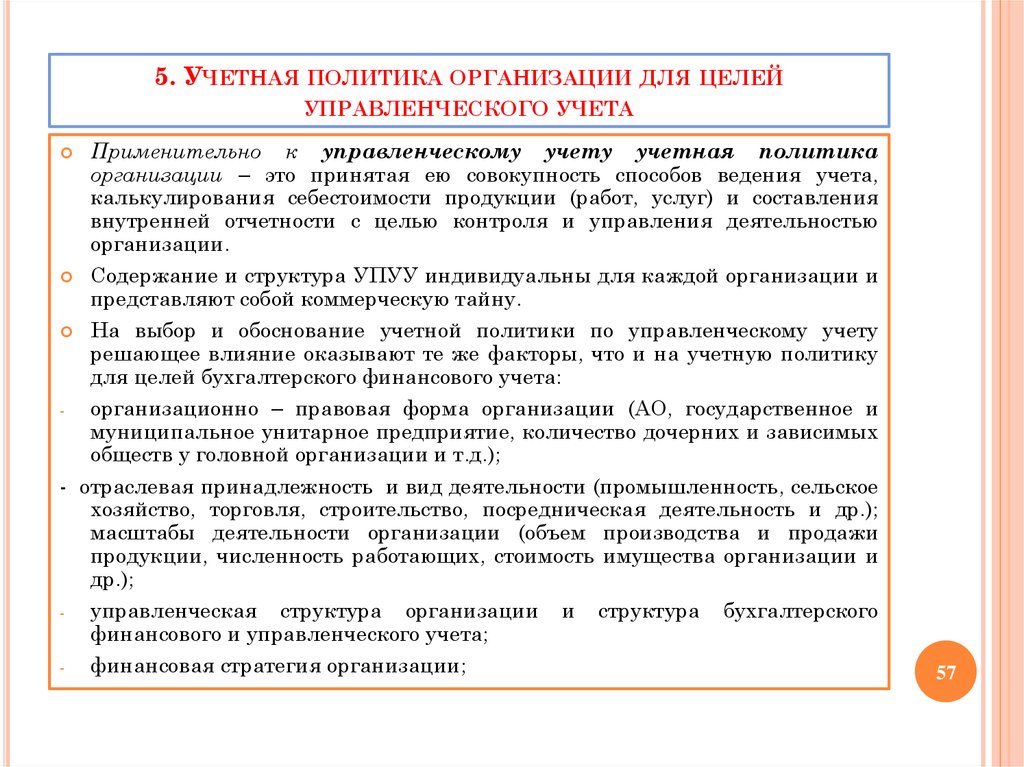

Также нужна налоговая учетная политика. Для многих это будет сюрпризом, но тем не менее так написано в НК РФ. В политике необходимо прописать порядок ведения учета и расчета налогов и закрепить бланки используемых документов. Вовсе необязательно составлять политику с нуля – в сервисе «Мое дело» есть готовые образцы, которые можно взять за основу и доработать под себя.

В политике необходимо прописать порядок ведения учета и расчета налогов и закрепить бланки используемых документов. Вовсе необязательно составлять политику с нуля – в сервисе «Мое дело» есть готовые образцы, которые можно взять за основу и доработать под себя.

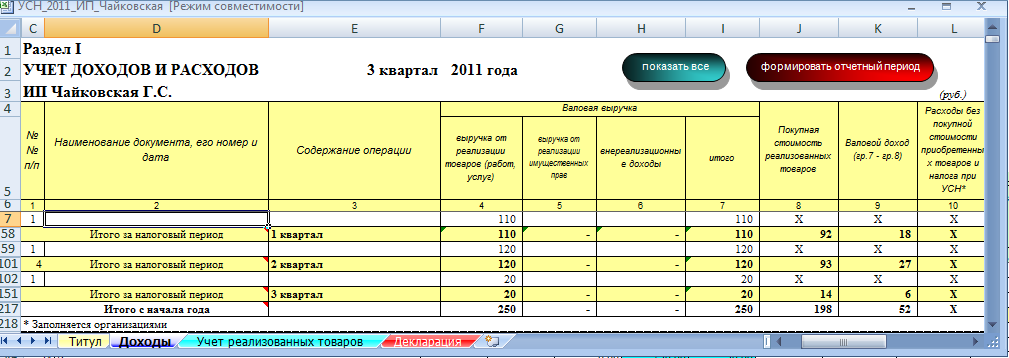

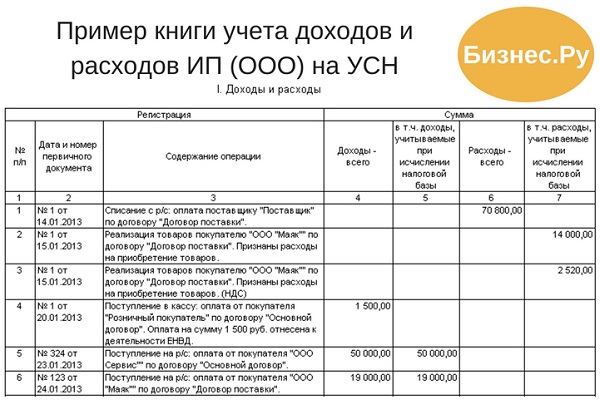

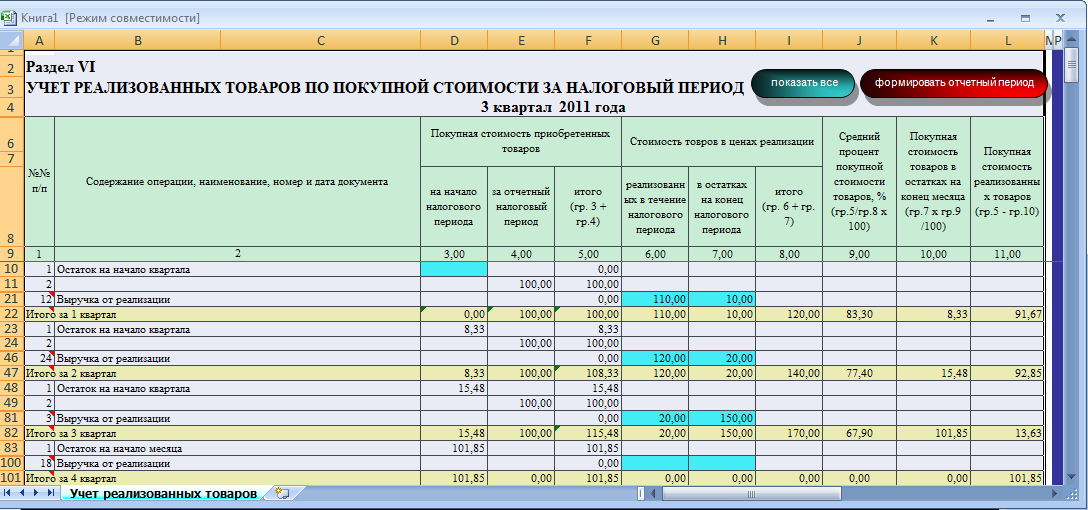

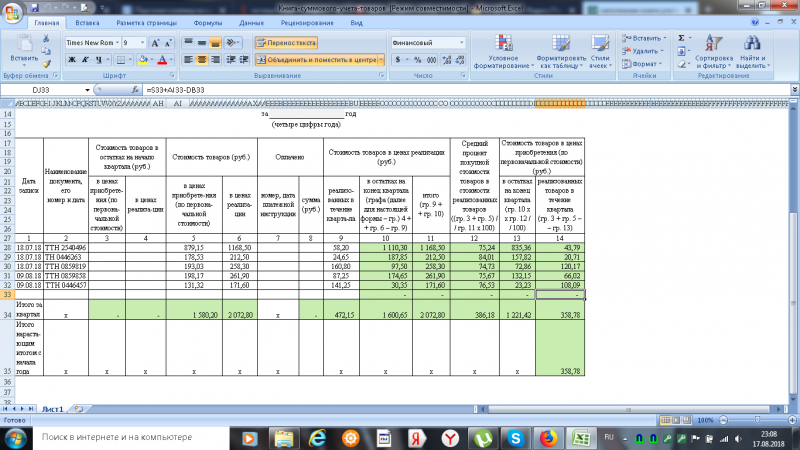

Книга учета доходов и расходов

Ее нигде не регистрируют и регулярно в ИФНС не сдают, поэтому на первый взгляд может показаться, что можно с ней не заморачиваться, а то и вовсе не заполнять. Это заблуждение. Книгу налоговики могут потребовать в любой момент для проверки, и, если ее не представить или представить в ненадлежащем виде, то будет штраф. Книга должна быть, даже если не велась деятельность, не было доходов и расходов, просто в этом случае она будет с нулевыми показателями.

КУДиР могут не делать только те, кто использует ЕНВД. Для каждого из других режимов: ОСНО, УСН, ПСН есть своя форма. Для патентной системы она тоже есть, но называется немного по-другому: «Книга учета доходов».

КУДиР можно вести в бумажном и электронном виде. Если выбираете второй вариант, по окончании отчетного периода ее необходимо будет распечатать, прошить и подписать.

Если выбираете второй вариант, по окончании отчетного периода ее необходимо будет распечатать, прошить и подписать.

В книгу надо заносить каждую операцию в хронологическом порядке, причем данные берем не из головы, каждая запись должна быть подтверждена документом. Суммы указываются в полных рублях.

Подробную инструкцию по заполнению можно найти в следующих документах:

- Для ОСНО – Приказ Минфина и МНС РФ от 13.08.2002 № 86н/БГ-3-04-430.

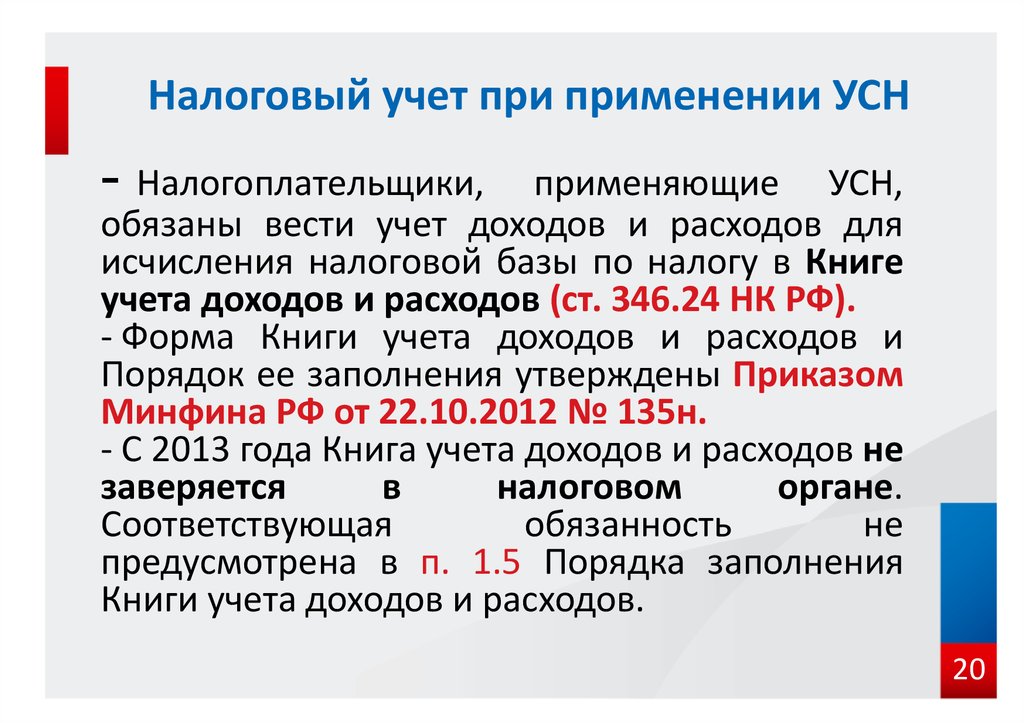

- Для УСН – Приказ Минфина от 22.10.2012 № 135н, приложение 2.

- Для ПСН – Приказ Минфина от 22.10.2012 № 135н, приложение 4.

- Для ЕСХН – Приказ Минфина от 11.12.2006 № 169н, приложение 2.

Обратите внимание – если режим предполагает расчет налога с разницы между доходами и расходами, то не все расходы для этого признаются, а только определенные виды. Перечень для УСН можно найти в п. 1 ст. 346.16 НК, для ЕСХН в ст.346.5.

Если совмещать системы налогообложения, учет и отчетность ИП должны быть отдельно по каждому из них, в том числе и КУДиР. В этом вам тоже поможет сервис «Мое дело» — вы будете вести единый хронологический учет только помечая, к какому режиму относится операция, а система сама сформирует отдельную книгу для каждого режима.

В этом вам тоже поможет сервис «Мое дело» — вы будете вести единый хронологический учет только помечая, к какому режиму относится операция, а система сама сформирует отдельную книгу для каждого режима.

Ведение налоговой отчетности ИП

Для предпринимателей без работников она заключается в своевременной сдаче налоговых деклараций:

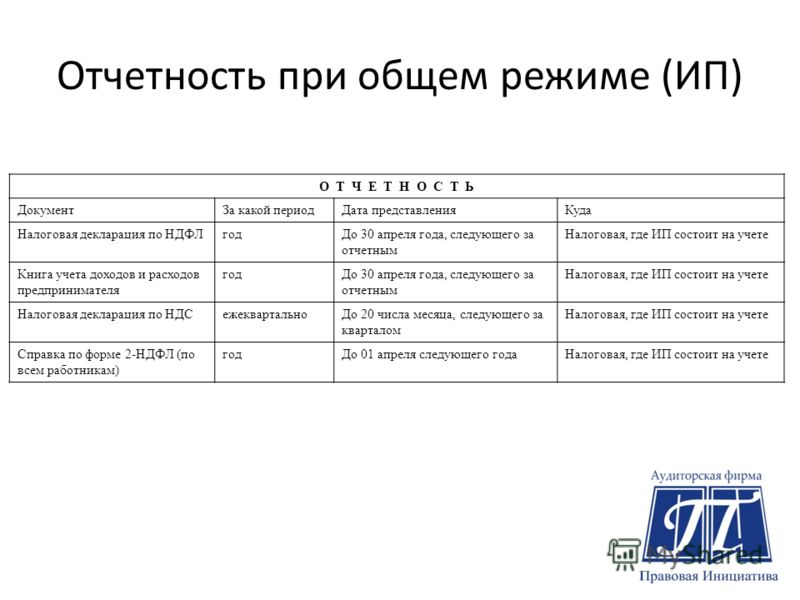

ОСНО

- 3-НДФЛ один раз в год до 30 апреля;

- НДС ежеквартально до 25 числа месяца после окончания квартала.

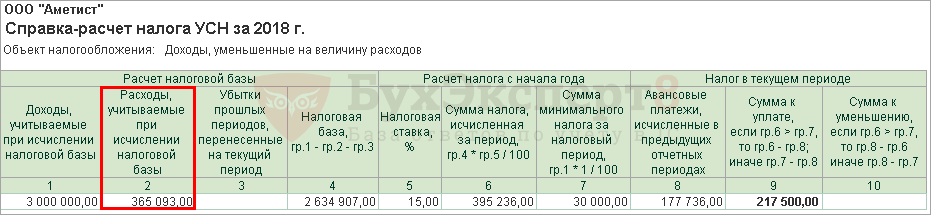

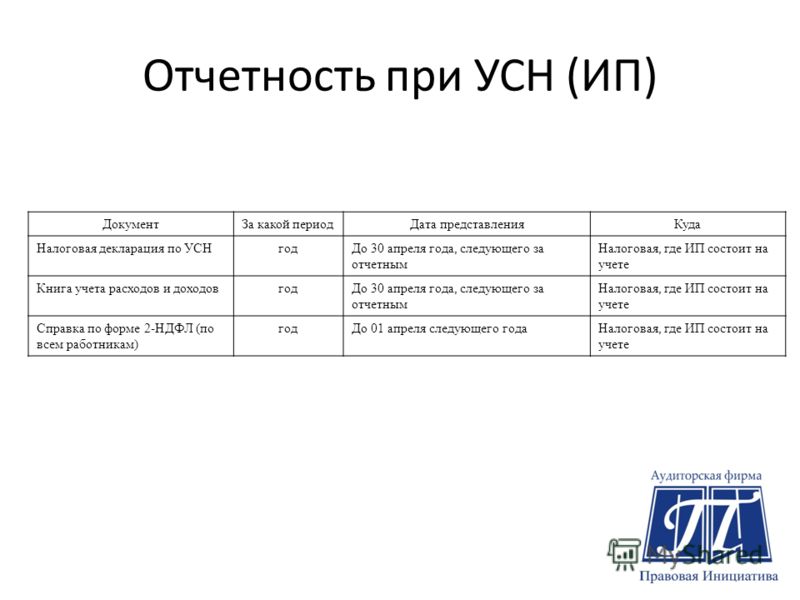

УСН

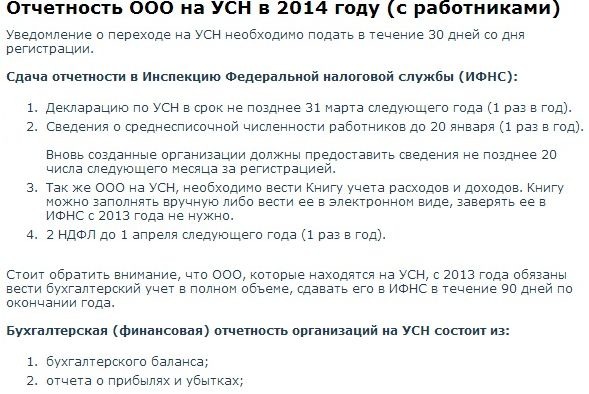

Одна декларация в год до 30 апреля.

ЕНВД

Четыре ежеквартальные декларации в год до 20 числа после отчетного квартала.

ЕСХН

Одна декларация в год до 31 марта.

ПСН

Деклараций нет. Ведение отчетности ИП на патенте предполагает только заполнение книги учета доходов.

На любом режиме может возникнуть необходимость уплатить земельный налог, имущественный или транспортный. Отчитываться по ним предпринимателям все равно не надо, это обязаны делать только организации. Нужно лишь уплатить сумму из уведомления, которое придет из ИФНС.

Нужно лишь уплатить сумму из уведомления, которое придет из ИФНС.

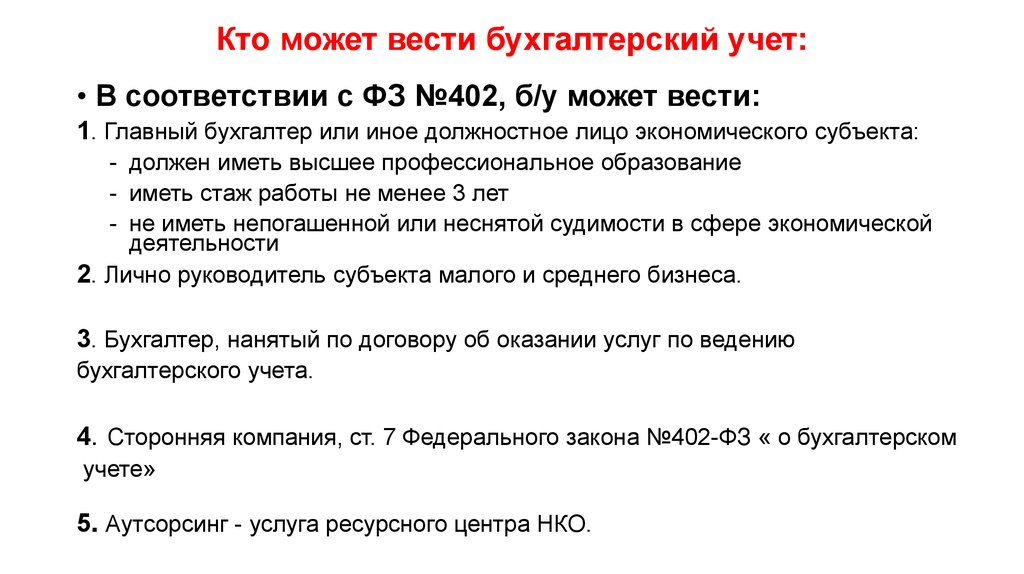

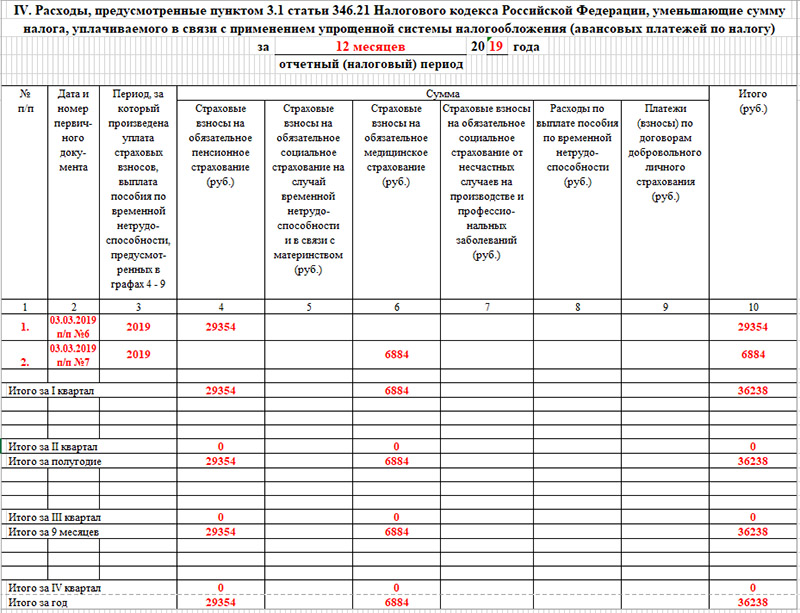

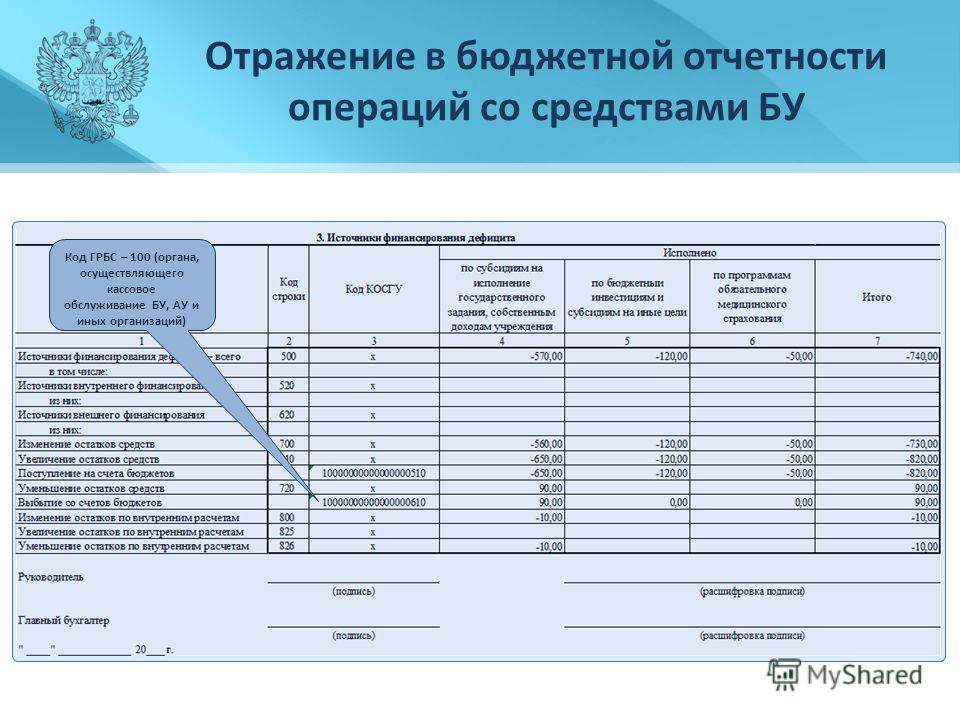

Бухгалтерский учет и отчетность ИП с сотрудниками

Система налогообложения тут не играет никакой роли. Если у предпринимателя есть хоть один наемный сотрудник, у него появляется ряд обязанностей по платежам и отчетам. За сотрудника необходимо перечислять НДФЛ и страховые взносы. Причем налог удерживается из зарплаты работника, а расходы по взносам ложатся на плечи работодателя.

Раз год до 20 января подаютсяв ИФНС сведения о среднесписочной численности и форма 2-НДФЛ на каждого сотрудника до 1 апреля.

Ежеквартально в ИФНС сдается расчет по страховым взносам – в течение 30 дней по окончании квартала и 6-НДФЛ в течение месяца после квартала, а годовую до 1 апреля.

В ПФР отчитываются ежемесячно до 15 числа по форме СЗВ-М и раз в год по форме СЗВ-стаж (вместе с ОДВ-1) до 1 марта. СЗВ-стаж – новая форма, первый раз ее надо будет сдать в 2018 году за отчетный 2017.

В ФСС предприниматели с работниками отчитываются по форме 4-ФСС в течение 20 дней по окончании квартала (тем, кто сдает в электронной форме, дается 25 дней).

Как вести отчетность по ИП самостоятельно с помощью сервиса «Мое дело»

Даже имея на руках подробную инструкцию человеку без опыта легко запутаться и наломать дров. Чтобы без ошибок вести учет и заполнять отчеты надо вариться в этом не один год. Относительно легко может быть заполнить и сдать нулевку, хотя и там есть свои нюансы. Остальное требует знаний и времени. Мы не хотим убедить вас непременно нанять бухгалтера, а предлагаем более выгодный способ. Вы сможете справиться со всеми задачами самостоятельно, но с надежным помощником в виде сервиса «Мое дело»:

- Вы будете заполнять отчеты пошагово с помощью электронного мастера. При этом не надо будет искать и скачивать актуальную форму и штудировать правила, система все знает сама. Реквизиты и цифры встанут туда, где они должны быть – никаких опечаток и ошибок.

- Расчеты налогов, заработной платы и прочих платежей в сервисе будут делаться автоматически на основе введенных данных

- Сформированные отчеты при желании сможете сразу отправлять в налоговую в электронном виде, а также отслеживать их статус.

- Будете иметь возможность не только рассчитывать, но и сразу уплачивать налоги – сервис интегрирован с банками.

- Сможете задавать вопросы экспертам и бесплатно получать консультации.

Можно еще долго рассказывать о преимуществах сервиса, но лучше испытать их на себе, тем более что за «попробовать» мы денег не берем – пробный период бесплатный, нужно только зарегистрироваться.

Ведение бухучета ИП | Современный предприниматель

Статус индивидуального предпринимателя (ИП) имеет двойственный характер. С одной стороны – это коммерческая «фирма», ориентированная на получение прибыли. Однако по сути ИП – это физическое лицо, поэтому ряд требований к нему отличаются от правил, по которым должны работать юридические лица. В частности, отличается ведение бухгалтерского учета ИП. Рассмотрим, как вести бухучет ИП в соответствии с требованиями закона.

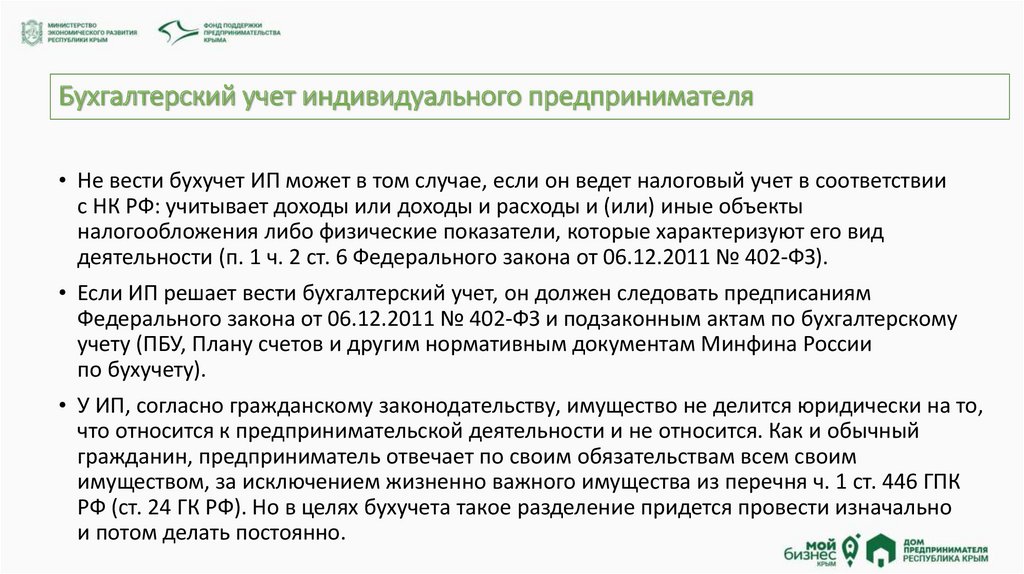

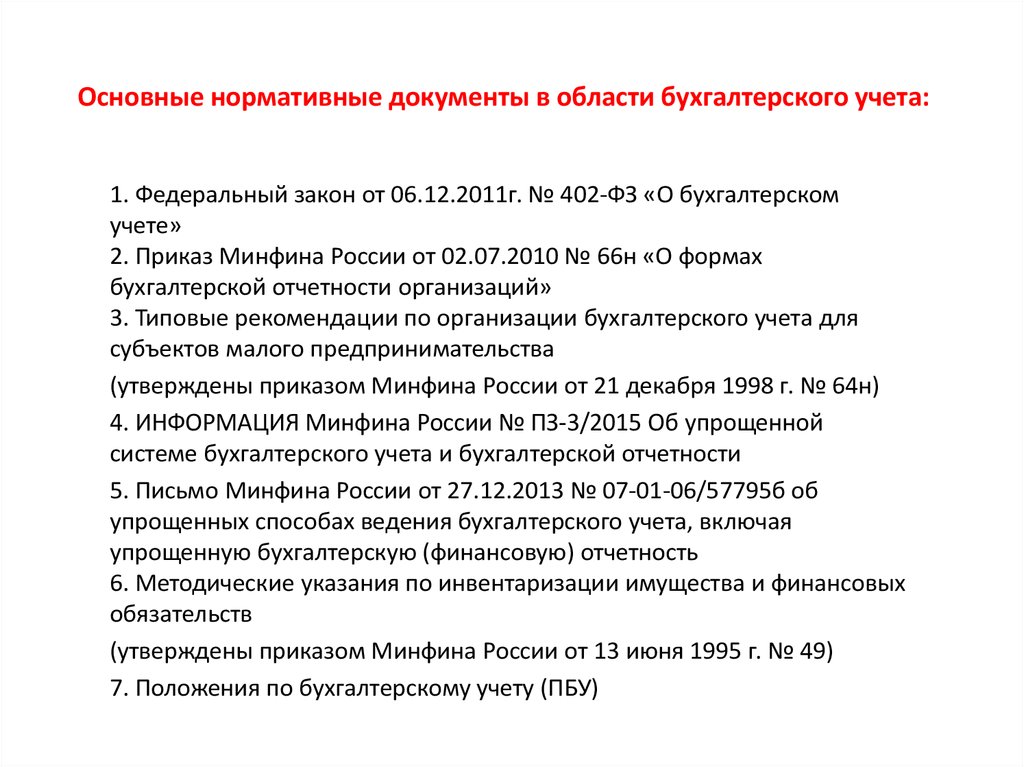

А нужно ли вообще ведение бухучета ИП?

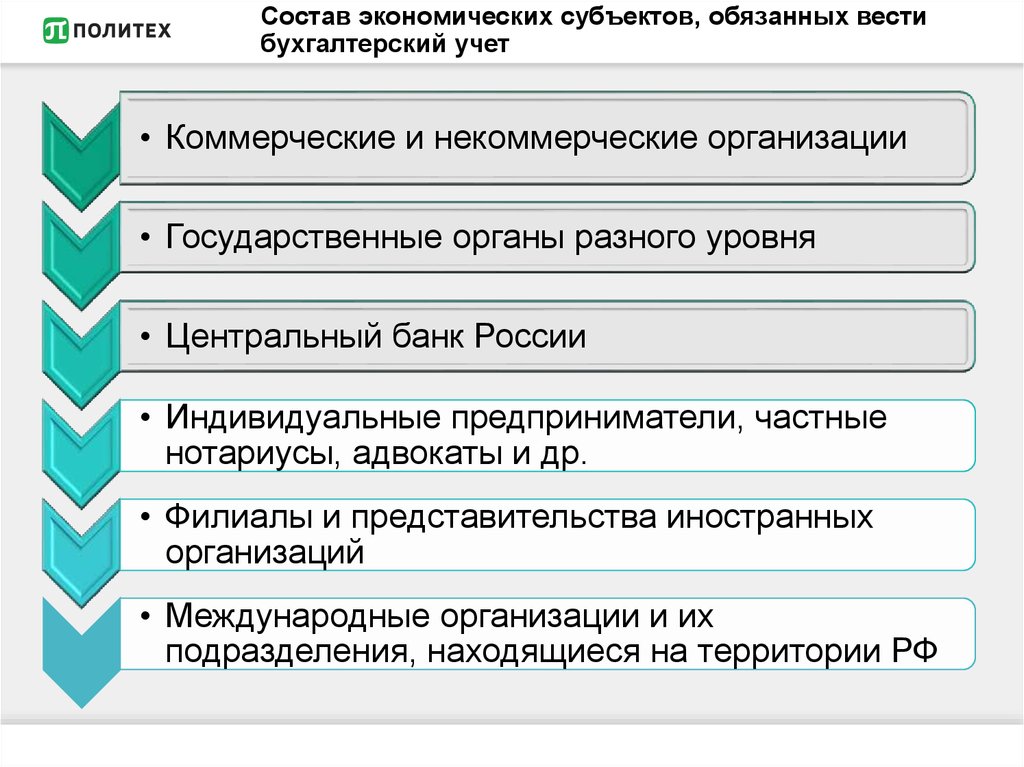

Обратимся к закону от 06.12.2011 № 402-ФЗ «О бухгалтерском учете». В статье 2 этого нормативного акта говорится о том, что его действие распространяется в т.ч. и на индивидуальных предпринимателей.

В статье 2 этого нормативного акта говорится о том, что его действие распространяется в т.ч. и на индивидуальных предпринимателей.

Однако, в п. 2 ст. 6 этого же закона ИП указаны в перечне лиц, освобождаемых от ведения бухучета (БУ). Здесь есть нюанс – они имеют право на такое освобождение только в случае, если ведут налоговый учет.

Правила ведения налогового учета в первую очередь зависят от используемой системы налогообложения. Таким образом, вопрос сводится к тому, какие налоговые режимы предусматривают ведение учета в объеме, позволяющем предпринимателю отказаться от услуг бухгалтера.

Учет для ИП на разных налоговых режимах

- Общая система налогообложения (ОСНО).

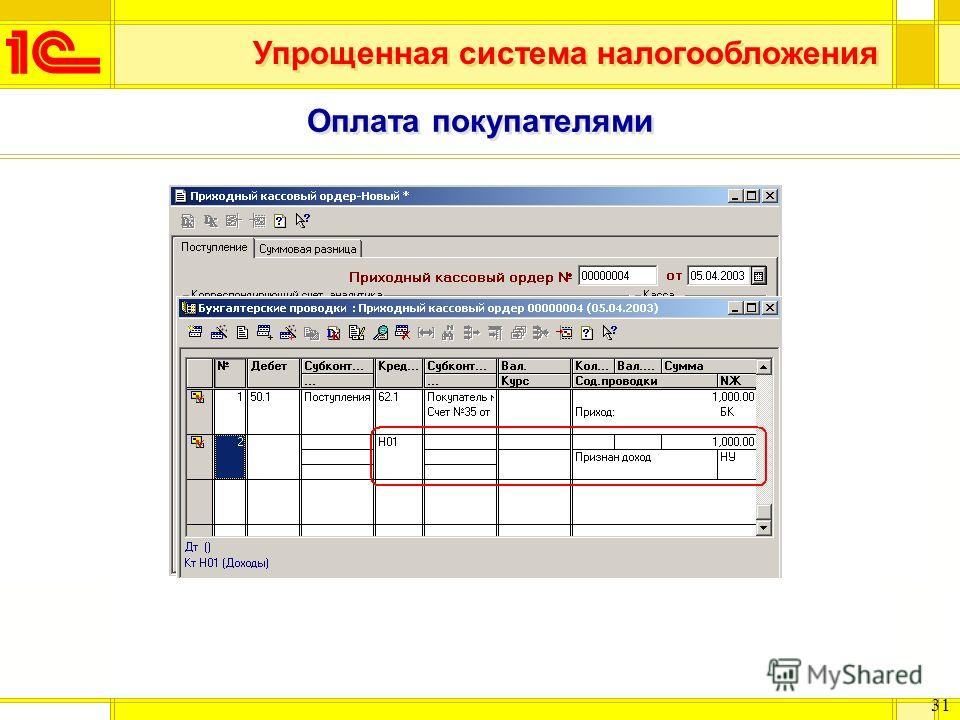

При использовании ОСНО предприниматель обязан учитывать выручку и затраты (п. 2ст. 54 НК РФ), для чего ведет Книгу учета доходов и расходов ИП (КУДиР).

- Упрощенная система налогообложения (УСН).

ИП, использующий УСН, также должен вести учет своих доходов и расходов (ст.

346.24 НК РФ) в специальном регистре – КУДиР для «упрощенцев». Таким образом, бухгалтерский учет ИП на УСН может не вести. Обращаем внимание, что с 2018 года действует новая форма КУДиР.

346.24 НК РФ) в специальном регистре – КУДиР для «упрощенцев». Таким образом, бухгалтерский учет ИП на УСН может не вести. Обращаем внимание, что с 2018 года действует новая форма КУДиР. - Единый сельскохозяйственный налог (ЕСХН).

При использовании ЕСХН учет доходов и расходов тоже регламентирован Кодексом (п. 8 ст. 346.5 НК РФ), и такие предприниматели используют форму КУДиР для ЕСХН (утверждена приказом Минфина России от 11.12.2006 №169н).

- Патентная система налогообложения (ПСН).

ИП, использующие ПСН, ведут налоговый учет в соответствии с п. 1 ст. 346.53 НК РФ в КУДиР для ИП на «патенте».

- Единый налог на вмененный доход (ЕНВД).

В данном случае ситуация отличается от рассмотренных выше. Экономический смысл вмененного налога указывает на то, что учет выручки и расходов не является необходимым для его исчисления.

В определенном смысле к налоговому учету можно отнести только учет физических показателей (площадь, численность и т. п.), необходимых для исчисления ЕНВД (ст. 346.29 НК РФ). Однако, специалисты Минфина считают, что этого достаточно, и ИП на «вмененке» тоже имеют право не вести БУ (письмо Минфина от 17.07.2012 N 03-11-10/29).

п.), необходимых для исчисления ЕНВД (ст. 346.29 НК РФ). Однако, специалисты Минфина считают, что этого достаточно, и ИП на «вмененке» тоже имеют право не вести БУ (письмо Минфина от 17.07.2012 N 03-11-10/29).

Итак, ведение бухгалтерского учета ИП на УСН и всех остальных специальных налоговых режимах не является обязательным, если предпринимателем ведется соответствующий налоговый учет. Это же относится и к общей системе налогообложения.

Зачем нужен бухучет тем, кто от него освобожден?

Многие ИП, несмотря на возможность этого не делать, ведут БУ в добровольном порядке. Дело в том, что отсутствие «стандартного» БУ и соответствующей отчетности может создать ряд проблем:

- Не будет возможности для оперативного финансового контроля и анализа результатов деятельности. Особенно это касается таких спецрежимов, как ЕНВД и ПСН, где налоговый учет не дает полной картины доходов и расходов бизнеса.

- Могут возникнуть проблемы при заключении договоров. Большинство крупных предприятий для принятия решения о сотрудничестве запрашивает у потенциального контрагента бухгалтерскую отчетность.

Особенно это касается тех ИП, которые принимают участие в тендерах, связанных с приобретением продукции или услуг для государственных нужд.

Особенно это касается тех ИП, которые принимают участие в тендерах, связанных с приобретением продукции или услуг для государственных нужд. - Будет очень сложно получить банковский кредит или привлечь инвестиции в какой-либо другой форме.

Иногда (например, при получении кредита) требуется предоставить отчетность с отметкой налоговой инспекции. В этом случае предприниматель может не только составить бухгалтерский отчет, но и предоставить его в налоговые органы. Налоговики не имеют права отказать в приемке отчета и проставлении на нем отметки.

Вывод

Ведение бухгалтерского учета ИП не является обязательным. Для него БУ может быть «заменен» налоговым учетом. Однако, отсутствие учета и невозможность предоставить отчетность может создать ряд проблем при ведении деятельности. Поэтому многие предприниматели, особенно имеющие существенный масштаб бизнеса, ведут БУ в добровольном порядке.

Как долго хранить налоговые отчеты и квитанции

В этом руководстве мы расскажем вам, какие записи вы обязаны хранить по закону, как долго вы должны их хранить и как убедиться, что вы их не потеряете .

Как долго хранить налоговые отчеты и квитанции за

Как правило, вы должны хранить налоговые отчеты и квитанции за три года . Но в некоторых случаях дольше.

| Тип записи | Как долго хранить |

|---|---|

| Прошлые налоговые декларации | 3 года |

| Квитанции | 3 года |

| Разная финансовая отчетность | 3 года |

| Отчеты по налогу на прибыль | 4 года |

| Если вы не указали доход в декларации, ведите записи за…. | 6 лет |

| Если вы вычли стоимость безнадежных долгов или бесполезных ценных бумаг, ведите учет… | 7 лет |

Восемь правил ведения документации малого бизнеса

Всегда сохраняйте квитанции, банковские выписки, счета-фактуры, платежные ведомости и любые другие документальные подтверждения, подтверждающие доход, вычет или кредит, указанные в вашей налоговой декларации.

Большинство подтверждающих документов необходимо хранить не менее трех лет .

Записи по налогу на заработную плату должны храниться не менее четыре года .

Если вы не указали доход в декларации, ведите учет за шесть лет .

Если вы вычли стоимость безнадежных долгов или бесполезных ценных бумаг, ведите учет за семь лет .

Переходите без бумаги , храните все в электронном виде и всегда делайте резервные копии.

Расходы, менее 75 долларов или связанные с транспортом, проживанием или питанием, могут не требовать квитанции. Но вам все равно нужно сообщить IRS, где и когда произошли расходы и для чего они были сделаны.

Даже если вам не нужен документ для уплаты налогов, он может понадобиться вам для чего-то другого. Если сомневаешься, сохрани.

Какие налоговые квитанции хранить

Как бы они ни хотели верить вам на слово, IRS требует, чтобы вы хранили документацию, подтверждающую доход, вычеты и кредиты, указанные вами в налоговой декларации.

Вот основные типы записей, которые вам следует хранить:

- Квитанции

- Кассовые ленты

- Информация о депозите (продажа за наличные и в кредит)

- Счета

- Аннулированные чеки или другие доказательства платежа/переведенные электронные средства

- Квитанции по кредитным картам

- Банковские выписки

- Мелкие кассовые квитанции для мелких платежей наличными

- Кредиторская и дебиторская задолженность

- Записи о заработной плате

- Налоговые декларации

- Предыдущие налоговые декларации

- W2 и 1099 формы

- Любые другие документальные доказательства, подтверждающие доход, вычет или кредит, указанные в вашей налоговой декларации

Хотя они могут не всегда понадобиться вам для уплаты налогов, вы также должны иметь под рукой следующие деловые документы:

- Все контракты, которые вы подписали (с клиентами, поставщиками, подрядчиками, сотрудниками и т.

д.)

д.) - Учредительный договор

- Разрешение на ведение бизнеса

- Компания по охране труда, технике безопасности и любые другие нормативные документы

- Годовые отчеты

Поскольку бремя доказывания, связанного с подкреплением каждой статьи налоговой декларации документацией, лежит на вас, наилучший подход к ведению учета для малого бизнеса — попытаться вести как можно больше записей.

Нужна помощь в ведении бухгалтерского учета? Проверьте скамейку. Мы сделаем вашу бухгалтерию за вас!

Есть ли документы, которые мне не нужно хранить?

Невозможно сохранить все . Квитанции иногда теряются, особенно на мелкие расходы. Можете ли вы по-прежнему требовать эти расходы без квитанций в качестве налоговых вычетов?

Возможно, если расходы меньше $75

Вообще говоря, можно обойтись без сохранения документа по трем причинам:

- Расход меньше 75 долларов. (Примечание: это не относится к расходам на проживание.

)

) - Расходы на транспортировку, и получить надлежащую квитанцию непросто.

- Вы сообщаете о расходах на проживание или питание в соответствии с подотчетным планом с выплатой суточных.

Но подождите, пока не выбрасывайте квитанцию Chipotle!

Даже в этом случае вы не полностью сорвались с крючка. Любой бизнес-вычет в вашей налоговой декларации может быть подвергнут сомнению во время аудита — даже расходы менее 75 долларов.

Чтобы Налоговое управление могло поддержать вычет менее 75 долларов США без квитанции, вам необходимо предоставить им следующую информацию:

- Сумма расходов

- Где и когда было сделано

- Существенный характер или цель расходов

Если вычесть питание и развлечения, все еще сложнее. Возможно, вам придется представить список всех людей, которые были с вами, когда произошли расходы, и то, о чем вы говорили (действительно — IRS хочет знать, говорили ли вы о делах).

Если вы вычитаете многие расходы ниже 75 долларов (и особенно если вы вычитаете много еды и развлечений), электронная таблица или мобильное приложение, такое как Expensify, обычно является лучшим способом отслеживать все, не утонув в море мелких квитанций.

Если вы все еще не уверены, какие небольшие квитанции хранить, вы можете ознакомиться с рекомендациями IRS по подтверждению расходов на сумму менее 75 долларов США здесь.

Как долго вам нужно хранить налоговую отчетность?

Вообще говоря, на три года

IRS говорит, что вы должны хранить свои записи «до тех пор, пока это необходимо для подтверждения дохода или вычетов в налоговой декларации». Как правило, это означает, что вы должны хранить свои налоговые записи в течение трех лет с даты подачи декларации или с даты подачи налоговой декларации (в зависимости от того, что наступит позднее).

Допустим, вы подали налоговую декларацию за 2020 год за два месяца до крайнего срока, 10 февраля 2021 года. Это означает, что вам необходимо хранить квитанции, налоговые отчеты и любую другую документацию, связанную с декларацией, до 15 апреля 2024 года. — через три года после крайнего срока подачи налоговой декларации за 2020 год.

Это означает, что вам необходимо хранить квитанции, налоговые отчеты и любую другую документацию, связанную с декларацией, до 15 апреля 2024 года. — через три года после крайнего срока подачи налоговой декларации за 2020 год.

Почему три года?

В основном это связано с Периодом исковой давности, то есть временем, в течение которого вы можете внести поправки в свою налоговую декларацию или в течение которого IRS может провести проверку вашей декларации.

Когда срок исковой давности по вашей налоговой декларации истекает, вы больше не обязаны хранить налоговую декларацию или подтверждающую ее документацию.

Исключения из правила трех лет

В некоторых случаях вам необходимо хранить налоговую отчетность более трех лет. Например:

Если у вас есть записи о сотрудниках

Вы должны хранить отчеты о налогах на заработную плату в течение не менее четырех лет после даты, когда начисляются или выплачиваются налоги на заработную плату (в зависимости от того, что наступит позднее).

Если вы не указали доход в своей декларации

Если вы не указали доход, который должны были указать, и он составляет более 25% валового дохода, указанного в вашей декларации, ведите записи в течение шести лет после даты подачи, или срок подачи налоговой декларации (в зависимости от того, что наступит позже).

Если вы вычли стоимость безнадежных долгов или бесполезных ценных бумаг

В этом случае храните записи в течение семи лет.

Если вы подали мошенническую декларацию или вообще не представили декларацию

Надеетесь избежать наказания за налоговое мошенничество? У мошеннических или незаполненных деклараций нет срока давности, поэтому IRS может вечно преследовать вас. Просто что-то иметь в виду!

Если у вас есть записи, связанные с имуществом

Стандартный трехлетний срок исковой давности применяется к любым вычетам, которые вы делаете в отношении вашего имущества (амортизация, убытки от продажи и т. д.). продать свою недвижимость и когда вам больше не нужно хранить эти документы может быть дольше, чем 3 года.

Допустим, вы продаете имущество, продав его в течение 2018 налогового года, сообщаете о финансовой прибыли в своей налоговой декларации за 2020 год и подаете налоговую декларацию точно в срок уплаты налогов 17 апреля 2021 года. Это означает, что вам нужно будет вести учет, связанный с имуществом, до 17 апреля 2024 г. (т. е. в течение трех лет после даты подачи заявки 17 апреля 2021 г.).

Эти записи обычно включают акты о праве собственности и записи о стоимости (например, квитанции за оборудование, такое как компьютеры или транспортные средства).

Нужно ли мне хранить бумажные выписки с банковских счетов?

Если у вас есть интернет-банкинг, нет. Цифровая копия подойдет. Если в вашем банке нет онлайн-банкинга, лучше хранить банковские записи в течение трех лет.

Самый простой способ вести учет

Налоговое управление говорит, что вы можете использовать любую систему учета, если она «четко показывает ваши доходы и расходы». Но если вы не проходите прослушивание, чтобы появиться в эпизоде Hoarders , вам, вероятно, следует отказаться от бумаги и хранить все в электронном виде.

IRS принимает цифровые копии документов, если они идентичны оригинальным копиям. (Это означает, что вы должны быть в состоянии предоставить им распечатанную разборчивую копию документа по запросу.)

Оцифровка ваших документов также является отличным способом избежать их случайного выбрасывания во время переезда или чрезмерно усердной весенней уборки. Кроме того, давайте не будем забывать, что бумажные записи могут выцветать и повреждаться. Сказать IRS, что «собака съела мои налоговые отчеты», просто не годится.

Мы рекомендуем сканировать каждую запись и квитанцию в вашем бизнесе, присваивать им описательное имя и архивировать их навсегда.

Вот некоторые инструменты, которые могут упростить ведение цифровых записей:

- Безопасные облачные хранилища, такие как Dropbox, Evernote или Google Drive. Любой из этих веб-сайтов будет поддерживать сканирование и хранение.

- Специальный сканер для деловых документов, такой как Kodak Alaris (эти машины могут обрабатывать большое количество документов одновременно и позаботятся о процессе хранения для вас, экономя ваше время работы).

- Специальное приложение для чеков, такое как Receipt Bank.

Если в конечном итоге вы решите пойти по безбумажному пути, не забудьте хранить резервную копию ваших документов в безопасном втором месте, например, на жестком диске, защищенном паролем, или в дополнительном облачном хранилище.

Как Bench может помочь

Ваша бухгалтерская команда Bench автоматизирует вашего финансового администратора, подключая банковские счета, кредитные карты и платежные системы для импорта информации в нашу платформу. Ваша команда также отвечает на вопросы и завершает налоговую подготовку перед подачей документов. Мы даже можем обработать вашу налоговую декларацию и предоставить неограниченное количество консультаций по запросу со специалистом по налогам. Учить больше.

Я прождал соответствующее количество времени и теперь еду на свалку, чтобы выбросить все эти старые налоговые документы. Это нормально, верно?

Подожди. Налоговое время может быть самым важным временем для ведения деловой документации, но налоги — не единственная причина, по которой вы должны хранить все эти документы.

Прежде чем выбросить их, дважды проверьте, не нужны ли они кому-нибудь еще, с кем вы ведете дела. Кредиторы, бизнес-юристы и страховые компании иногда требуют, чтобы вы хранили записи дольше, чем это делает IRS.

Это еще одно преимущество ведения цифровых записей. Вместо того, чтобы беспокоиться о том, следует ли вам сохранить их или избавиться от них, вы можете заархивировать их навсегда.

Если сомневаетесь, сохраните его

Если есть что-то, что вы вынесете из этого руководства, сделайте это правилом.

Если у вас когда-нибудь возникнут сомнения по поводу того, следует ли вам сохранить документ, сохраните его. А еще лучше оцифровать. Вы поблагодарите себя в следующий раз, когда будете платить налоги или проходить проверку.

Этот пост предназначен только для информационных целей и не является юридической, деловой или налоговой консультацией. Каждое лицо должно проконсультироваться со своим адвокатом, бизнес-консультантом или налоговым консультантом по вопросам, упомянутым в этом посте. Компания Bench не несет ответственности за действия, предпринятые на основании содержащейся здесь информации.

Компания Bench не несет ответственности за действия, предпринятые на основании содержащейся здесь информации.

Налоги с индивидуальных предпринимателей: все, что вам нужно знать

Вы — наш главный приоритет.

Каждый раз.

Мы считаем, что каждый должен иметь возможность уверенно принимать финансовые решения. И хотя на нашем сайте представлены не все компании или финансовые продукты, доступные на рынке, мы гордимся тем, что рекомендации, которые мы предлагаем, информация, которую мы предоставляем, и инструменты, которые мы создаем, являются объективными, независимыми, простыми и бесплатными.

Так как же нам зарабатывать деньги? Наши партнеры компенсируют нам. Это может повлиять на то, какие продукты мы рассматриваем и о чем пишем (и где эти продукты появляются на сайте), но это никоим образом не влияет на наши рекомендации или советы, которые основаны на тысячах часов исследований. Наши партнеры не могут платить нам за предоставление положительных отзывов о своих продуктах или услугах. Вот список наших партнеров.

Вот список наших партнеров.

Вы заполните отдельную форму по налогам на индивидуальное предпринимательство, Приложение C, которую вы подаете вместе с формой 1040 по личному подоходному налогу.

Многие или все продукты, представленные здесь, получены от наших партнеров, которые выплачивают нам компенсацию. Это может повлиять на то, о каких продуктах мы пишем, а также где и как продукт отображается на странице. Однако это не влияет на наши оценки. Наши мнения являются нашими собственными. Вот список наших партнеров и вот как мы зарабатываем деньги.

Эта статья была проверена налоговым экспертом Эрикой Геллерман, CPA.

Кет основные моменты:

Индивидуальные предприниматели подлежат сквозному налогообложению, что означает, что владелец бизнеса сообщает о доходах или убытках от своего бизнеса в своей личной налоговой декларации, но сам бизнес не облагается налогом отдельно.

Индивидуальный предприниматель будет ежегодно подавать Приложение C со своей личной налоговой декларацией 1040.

Они также будут нести ответственность за подачу формы SE с этими декларациями и ежеквартальную уплату налогов на самозанятых.

Налогообложение индивидуальных предпринимателей отличается от налогообложения других юридических лиц, таких как корпорации, поскольку сам бизнес не облагается налогом отдельно от владельца бизнеса. Вместо этого вы отчитываетесь и платите налоги индивидуального предпринимателя в рамках своей личной налоговой декларации.

Для пояснения, IRS называет этот тип налогообложения «сквозным налогообложением», поскольку налоговое обязательство принадлежит владельцу бизнеса, «переходя» через личную налоговую декларацию владельца бизнеса. Это означает, что вы должны будете заполнить отдельную форму для ваших налогов на индивидуальное предпринимательство, Приложение C, которое вы подаете вместе со своей формой подоходного налога с физических лиц, Форма 1040.

Налогообложение индивидуального предпринимательства имеет несколько последствий, которые важно отметить. Во-первых, «сквозное налогообложение» означает, что чистый доход от вашего бизнеса увеличит ваш личный налогооблагаемый доход, а это означает, что ваш доход от бизнеса может подтолкнуть вас к более высокой налоговой категории. Во-вторых, при налогообложении индивидуального предпринимателя налоги на прибыль, которые вы платите, не являются коммерческими расходами. Некоторые владельцы бизнеса относят платежи по налогу на прибыль в свой отчет о прибылях и убытках как расходы; однако это неверно, если вы являетесь индивидуальным предпринимателем — эти платежи на самом деле являются распределением капитала и не должны учитываться как расходы.

Во-первых, «сквозное налогообложение» означает, что чистый доход от вашего бизнеса увеличит ваш личный налогооблагаемый доход, а это означает, что ваш доход от бизнеса может подтолкнуть вас к более высокой налоговой категории. Во-вторых, при налогообложении индивидуального предпринимателя налоги на прибыль, которые вы платите, не являются коммерческими расходами. Некоторые владельцы бизнеса относят платежи по налогу на прибыль в свой отчет о прибылях и убытках как расходы; однако это неверно, если вы являетесь индивидуальным предпринимателем — эти платежи на самом деле являются распределением капитала и не должны учитываться как расходы.

Хотя вы не должны учитывать эти налоговые платежи как расходы, это не означает , что ваш бизнес не может финансировать ваши налоговые платежи. Фактически, вы должны откладывать процент от дохода вашего бизнеса для покрытия налогов на единоличное владение, причитающихся с прибыли вашего бизнеса. Однако вы должны помнить, что когда вы берете деньги из своего бизнеса для уплаты налогов, это будет доход владельца, а не расходы.

Налоги на ИП для ООО

Кроме того, важно отметить, что даже если ваша компания является ООО, вы все равно можете подавать налоги в качестве индивидуального предпринимателя. Поскольку ООО является юридическим статусом, предоставленным на уровне штата, а не федеральным налоговым статусом, ООО с одним участником подлежат налогообложению в качестве индивидуального предпринимателя. Если в вашем LLC два участника, вы будете классифицированы как товарищество для целей налогообложения; однако ООО с одним или несколькими участниками могут подавать свои налоги как корпорация, заполнив форму IRS 8832.

Имея это в виду, если ваша компания является ООО и вы не уверены в своем налоговом статусе, вам следует проконсультироваться со своим бухгалтером или юристом, особенно если этот человек помог вам создать ООО.

Определение ваших налоговых обязательств по подоходному налогу

Как мы уже упоминали, в качестве транзитной организации вы будете платить подоходный налог с вашего индивидуального предпринимателя в рамках своих личных налоговых деклараций, используя Форму 1040 Приложение C. Для подачи этой декларации вам нужно будет определить налогооблагаемый доход вашего индивидуального предпринимателя.

Для подачи этой декларации вам нужно будет определить налогооблагаемый доход вашего индивидуального предпринимателя.

К счастью, вы не платите налоги с полной суммы дохода вашего индивидуального предпринимателя. Вместо этого вы будете платить только налоги с прибыли вашего бизнеса. По сути, это означает, что вы будете облагаться налогом на всю прибыль — общий доход за вычетом расходов — независимо от того, сколько денег вы выведете из бизнеса. Таким образом, налогооблагаемый доход вашего индивидуального предпринимателя будет близок к цифре «чистая прибыль» или «чистая прибыль» в нижней части вашего отчета о прибылях и убытках, но с некоторыми корректировками.

Как и в любом бизнесе, вы сможете вычесть деловые расходы при возврате; тем не менее, вы должны убедиться, что вы правильно ведете бухгалтерский учет, чтобы точно сообщать о налогооблагаемом доходе и любых вычетах. Распространенной ошибкой, которую совершают индивидуальные предприниматели, например, является запись операций с денежными средствами — заимствований владельца, денежных вливаний от кредитов или инвестиций, платежей по долгосрочным долгам — в качестве расходов или доходов в своем отчете о прибылях и убытках, когда эта деятельность не влияет на налогооблагаемую базу. доход. Эти неправильно зарегистрированные транзакции исказят ваш расчет прибыли и могут привести к тому, что вы будете платить слишком много или слишком мало налогов с вашего индивидуального предпринимателя.

доход. Эти неправильно зарегистрированные транзакции исказят ваш расчет прибыли и могут привести к тому, что вы будете платить слишком много или слишком мало налогов с вашего индивидуального предпринимателя.

Кроме того, важно отметить, что, хотя вы можете вычесть свои деловые расходы, не все из них, правильно отраженные в вашем отчете о прибылях и убытках, подлежат вычету на 100%. Например, деловые обеды подлежат вычету только на 50%, а начиная с 2018 налогового года расходы на развлечения вообще не подлежат вычету. Поэтому, даже несмотря на то, что эти расходы могут быть указаны в вашем отчете о прибылях и убытках, вы должны помнить, что они могут не иметь 100% влияния на ваш налогооблагаемый доход от бизнеса.

Налоги с индивидуальных предпринимателей: специальные вычеты

С другой стороны, хотя в вашем бизнесе есть операции с наличными, которые не влияют на налогооблагаемый доход вашего индивидуального налогооблагаемый доход, но эта деятельность может не отражаться в вашем отчете о прибылях и убытках.

Таким образом, когда дело доходит до налогов для вашего индивидуального предпринимателя, вам следует помнить об этих специальных и иногда пропускаемых налоговых вычетах, поскольку они могут оказать огромное влияние на ваши налоговые обязательства.

Вычет по медицинскому страхованию

Многие индивидуальные предприниматели не понимают, что они могут вычитать взносы по медицинскому страхованию для себя и своих семей, не указывая подробно свои налоговые декларации. Если вы являетесь индивидуальным предпринимателем, ваши взносы по медицинскому страхованию представляют собой вычет «над чертой», то есть вы можете вычесть его до того, как получите свой скорректированный валовой доход. Однако обратите внимание, что это относится только к премии за те месяцы, когда вы (или ваш супруг, или другие члены семьи) не застрахованы планом группового страхования.

Бизнес-миль

Хотя вычет бизнес-миль не ограничивается индивидуальными предпринимателями, индивидуальные предприниматели часто склонны игнорировать этот вычет, думая, что он незначителен. Однако если вы используете свой автомобиль в служебных целях по цене 57,5 цента за милю (в 2020 году), этот вычет может существенно повлиять на ваши налоговые обязательства. Однако, чтобы получить этот вычет, вам необходимо вести тщательный учет пробега, но, к счастью, есть ряд доступных бизнес-приложений, которые могут помочь облегчить этот процесс.

Однако если вы используете свой автомобиль в служебных целях по цене 57,5 цента за милю (в 2020 году), этот вычет может существенно повлиять на ваши налоговые обязательства. Однако, чтобы получить этот вычет, вам необходимо вести тщательный учет пробега, но, к счастью, есть ряд доступных бизнес-приложений, которые могут помочь облегчить этот процесс.

Вычет из домашнего офиса

Многие индивидуальные предприниматели не решаются претендовать на вычет из домашнего офиса, потому что они слышали, что этот вычет является тревожным сигналом и делает их возврат более уязвимым для проверки. Однако если вы ведете домашний бизнес, вы имеете право на этот вычет, и он может существенно повлиять на ваши налоговые обязательства. Однако с этим вычетом вы должны иметь в виду, что вы можете вычесть расходы только на процент вашего дома, который вы используете для своего бизнеса. Кроме того, ваш домашний офис должен использоваться исключительно для бизнеса, поэтому, если ваш «офис» находится в углу кухонного стола, вы не можете получить этот вычет.

Налог на самозанятость

Когда вы работаете по найму, ваш работодатель платит 50% ваших налогов на социальное обеспечение и Medicare, а остальные 50% удерживаются из вашей зарплаты. С другой стороны, как индивидуальный предприниматель, вы несете ответственность за 100% этих налогов. Эти налоги называются налогами на самозанятость, и в настоящее время ставка налога на самозанятость составляет 15,3% от вашего чистого дохода от самозанятости. При этом 50% ваших налогов на самозанятость подлежат вычету. Эти конкретные налоги для индивидуальных предпринимателей указываются в специальной форме Schedule SE, которую мы обсудим более подробно ниже.

Если вы хотите максимально увеличить налоговые вычеты вашего индивидуального предпринимателя, мы рекомендуем обратиться к профессионалу в области бухгалтерского учета. Пользователи бухгалтерского программного обеспечения Bench могут работать в паре с профессиональным бухгалтером, который может справиться со всеми их потребностями в подаче налоговой декларации.

Как подать налоговую декларацию индивидуального предпринимателя

Помня обо всем, что мы изучили до сих пор, давайте углубимся в детали различных форм, которые вам необходимо подать для выполнения ваших обязательств по уплате налогов индивидуального предпринимателя. На этом этапе важно отметить, что, хотя мы в первую очередь обсуждали обязательства по налогу на прибыль вашего бизнеса, вы можете нести ответственность за дополнительные налоги, такие как фонд заработной платы, налог на имущество, налог с продаж и акцизы. В связи с этим IRS предоставляет справочный список налогов, за которые могут нести ответственность индивидуальные предприниматели, а также соответствующие формы, которые вам необходимо заполнить для каждого налога.

Налогообложение индивидуального предпринимателя: подоходный налог и налоги для самозанятых

Как мы объяснили, как индивидуальный предприниматель вы должны отчитываться и платить подоходный налог с прибыли вашего бизнеса — и вы будете делать это, заполнив дополнительные формы в личном кабинете. декларация, форма 1040. При этом большинству индивидуальных предпринимателей нужно подать только две формы вместе со своей индивидуальной декларацией. Рассмотрим подробно каждую из этих форм.

декларация, форма 1040. При этом большинству индивидуальных предпринимателей нужно подать только две формы вместе со своей индивидуальной декларацией. Рассмотрим подробно каждую из этих форм.

Приложение C

Во-первых, Приложение C используется для отчета о прибылях и убытках вашего бизнеса. Вы также будете использовать эту форму, чтобы сообщить о своем деловом пробеге.

В целом, Приложение C является относительно простой формой для подражания. Оно разбито на пять разделов, в которых содержится информация о ваших доходах, расходах, стоимости проданных товаров, информации о вашем транспортном средстве и других расходах. Заполняя эту форму, вы сможете обратиться к инструкциям Налогового управления США и получить большую часть необходимой информации из финансовых отчетов и, если применимо, вашего приложения для отслеживания пробега.

При этом, однако, есть несколько вопросов, которые требуют предварительного объяснения:

Метод учета: В первом разделе Приложения C вас спросят о методе учета вашего бизнеса.

Большинство индивидуальных предпринимателей подают свои налоги на кассовой основе, даже если они ведут свои бухгалтерские книги по методу начисления. Если ваш бухгалтер не говорит вам иначе, вам следует выбрать кассовую основу для налоговой декларации — тем самым вы гарантируете, что платите налоги только с фактически полученного дохода.

Большинство индивидуальных предпринимателей подают свои налоги на кассовой основе, даже если они ведут свои бухгалтерские книги по методу начисления. Если ваш бухгалтер не говорит вам иначе, вам следует выбрать кассовую основу для налоговой декларации — тем самым вы гарантируете, что платите налоги только с фактически полученного дохода.Материальное участие. Если вы активно участвуете в деятельности своего бизнеса, вы ответите «да» на этот вопрос. Если вы являетесь инвестором или если доход от вашего бизнеса носит пассивный характер, проконсультируйтесь со своим бухгалтером о том, как поступить с налоговой декларацией. 9Требования 0003

1099. Если вы заплатили одному или нескольким независимым подрядчикам не менее 600 долларов США чеком, наличными, электронным или банковским переводом в течение года, вы должны подать для них форму 1099. Если вы платили своим подрядчикам с помощью кредитной карты или такой услуги, как PayPal, за подачу формы 1099 отвечает торговый процессор.

В конечном счете, вы будете использовать информацию из вашего Приложения C для заполнения вашей личной налоговой формы 1040, и ставка налога на индивидуальное предпринимательство, которую вы будете платить с дохода вашего бизнеса, будет равна вашей ставке подоходного налога с физических лиц.

График SE

Как мы упоминали ранее, как индивидуальный предприниматель, вы несете ответственность за уплату налогов на самозанятость — налогов на социальное обеспечение и Medicare, которые работодатель обычно удерживает из заработной платы работника. Чтобы рассчитать причитающиеся с вас налоги на самозанятость, вы сначала заполните Приложение C, а затем заполните Приложение SE. В настоящее время ставка налога на самозанятость составляет 15,3%, но вы снова сможете вычесть половину этой суммы в форме 1040.

Важно отметить, однако, что хотя вы будете подавать форму 1040, Приложение C и Приложение SE ежегодно, вы обязаны уплачивать налоги на самозанятость ежеквартально. Поэтому, чтобы рассчитать эти платежи, известные как расчетные налоги, вы должны будете заполнить форму 1040-ES и ежеквартально выплачивать соответствующие суммы в зависимости от сроков уплаты IRS.

Поэтому, чтобы рассчитать эти платежи, известные как расчетные налоги, вы должны будете заполнить форму 1040-ES и ежеквартально выплачивать соответствующие суммы в зависимости от сроков уплаты IRS.

Дополнительные налоги

Помимо требований по налогообложению вашего индивидуального предпринимателя в отношении доходов и самозанятости, вы также можете нести ответственность за уплату других видов налогов в зависимости от специфики вашего бизнеса:

Налоги на занятость: у вашего индивидуального предпринимателя есть сотрудники, вы будете нести ответственность за уплату налогов на заработную плату, также называемых налогами на заработную плату. Это требование включает в себя удержание налога из заработной платы ваших сотрудников в виде подоходного налога, налогов FICA (социальное обеспечение и медицинская помощь) и налогов на безработицу, а также отчетность по этим налогам и оплату вашей соответствующей ответственности как работодателя.

Чтобы сообщить об этих налогах и уплатить их, вы должны заполнить Формы 9.40 и 941. Кроме того, вы также должны ежегодно сообщать о заработной плате сотрудника и удержанных налогах, заполняя форму W-2 (вместо этого вы будете подавать форму 1099, если сообщаете о платежах независимым подрядчикам).

Чтобы сообщить об этих налогах и уплатить их, вы должны заполнить Формы 9.40 и 941. Кроме того, вы также должны ежегодно сообщать о заработной плате сотрудника и удержанных налогах, заполняя форму W-2 (вместо этого вы будете подавать форму 1099, если сообщаете о платежах независимым подрядчикам).Налоги на имущество. Если ваше индивидуальное предприятие владеет недвижимостью, землей или любым коммерческим имуществом, от вас может потребоваться уплата налога на имущество. Налог на коммерческую недвижимость, который вы должны заплатить, будет зависеть от вашего местоположения и правил, установленных вашим местным налоговым органом.

Налоги с продаж и акцизы. На уровне штата ваше индивидуальное предприятие должно будет платить налоги с продаж на продукты и услуги, которые вы продаете. Как и налоги на коммерческую недвижимость, налоги с продаж зависят от вашего местоположения и продукта или услуги, поэтому вам следует проконсультироваться в налоговом органе штата, чтобы узнать о соответствующих требованиях.

Точно так же с акцизами вы должны будете платить эти налоги только в том случае, если вы продаете определенные продукты, такие как алкоголь или табак. Однако, если вам нужно платить акцизные налоги, вам нужно будет сделать это на федеральном уровне, уровне штата и местном уровне, а это означает, что стоимость и график снова будут зависеть от местоположения вашего бизнеса.

Точно так же с акцизами вы должны будете платить эти налоги только в том случае, если вы продаете определенные продукты, такие как алкоголь или табак. Однако, если вам нужно платить акцизные налоги, вам нужно будет сделать это на федеральном уровне, уровне штата и местном уровне, а это означает, что стоимость и график снова будут зависеть от местоположения вашего бизнеса.

Когда подавать налог на индивидуальное предпринимательство

В конечном счете, налоговая декларация на индивидуальное предпринимательство будет зависеть от конкретного налога. В связи с этим важно помнить, что некоторые налоговые декларации, такие как форма 1040 и прилагаемое Приложение C, должны подаваться ежегодно, тогда как другие, такие как форма 941 для налогов на заработную плату, должны подаваться ежеквартально.

При этом, чтобы подать свои общие подоходные налоги для вашего индивидуального предпринимателя, вы должны заполнить необходимые формы по тому же графику, что и ваши личные налоговые декларации.

346.24 НК РФ) в специальном регистре – КУДиР для «упрощенцев». Таким образом, бухгалтерский учет ИП на УСН может не вести. Обращаем внимание, что с 2018 года действует новая форма КУДиР.

346.24 НК РФ) в специальном регистре – КУДиР для «упрощенцев». Таким образом, бухгалтерский учет ИП на УСН может не вести. Обращаем внимание, что с 2018 года действует новая форма КУДиР. Особенно это касается тех ИП, которые принимают участие в тендерах, связанных с приобретением продукции или услуг для государственных нужд.

Особенно это касается тех ИП, которые принимают участие в тендерах, связанных с приобретением продукции или услуг для государственных нужд.

д.)

д.) )

)

Большинство индивидуальных предпринимателей подают свои налоги на кассовой основе, даже если они ведут свои бухгалтерские книги по методу начисления. Если ваш бухгалтер не говорит вам иначе, вам следует выбрать кассовую основу для налоговой декларации — тем самым вы гарантируете, что платите налоги только с фактически полученного дохода.

Большинство индивидуальных предпринимателей подают свои налоги на кассовой основе, даже если они ведут свои бухгалтерские книги по методу начисления. Если ваш бухгалтер не говорит вам иначе, вам следует выбрать кассовую основу для налоговой декларации — тем самым вы гарантируете, что платите налоги только с фактически полученного дохода.

Чтобы сообщить об этих налогах и уплатить их, вы должны заполнить Формы 9.40 и 941. Кроме того, вы также должны ежегодно сообщать о заработной плате сотрудника и удержанных налогах, заполняя форму W-2 (вместо этого вы будете подавать форму 1099, если сообщаете о платежах независимым подрядчикам).

Чтобы сообщить об этих налогах и уплатить их, вы должны заполнить Формы 9.40 и 941. Кроме того, вы также должны ежегодно сообщать о заработной плате сотрудника и удержанных налогах, заполняя форму W-2 (вместо этого вы будете подавать форму 1099, если сообщаете о платежах независимым подрядчикам). Точно так же с акцизами вы должны будете платить эти налоги только в том случае, если вы продаете определенные продукты, такие как алкоголь или табак. Однако, если вам нужно платить акцизные налоги, вам нужно будет сделать это на федеральном уровне, уровне штата и местном уровне, а это означает, что стоимость и график снова будут зависеть от местоположения вашего бизнеса.

Точно так же с акцизами вы должны будете платить эти налоги только в том случае, если вы продаете определенные продукты, такие как алкоголь или табак. Однако, если вам нужно платить акцизные налоги, вам нужно будет сделать это на федеральном уровне, уровне штата и местном уровне, а это означает, что стоимость и график снова будут зависеть от местоположения вашего бизнеса.