Какие налоги нужно платить на ОСНО в 2018 году? Отчетность при общей системе налогообложения 2018

Отчетность ООО на ОСНО в 2018 году: что, где, когда

Отчетность организаций на общей системе налогообложения считается самой объемной по количеству сдаваемых отчетов. Правительство каждый год рассматривает разные способы уменьшения количества отчетов, однако пока их так и не стало меньше. Какие отчеты и в какие сроки должна подать организация на общей системе налогообложения, рассмотрим в статье.

Внимание! Подготовить и сдать любую отчетность ООО на ОСНО вы легко можете с помощью онлайн-сервиса «Моё Дело» — Интернет-бухгалтерия для малого бизнеса. Сервис автоматически формирует отчетность, проверяет ее и отправляет в электронном виде. Вам не надо будет лично посещать налоговую инспекцию и фонды, что, несомненно, сэкономит не только время, но и нервы. Получить бесплатный доступ к сервису можно по ссылке.Отчетность ООО на ОСНО в Налоговую инспекцию в 2018 году

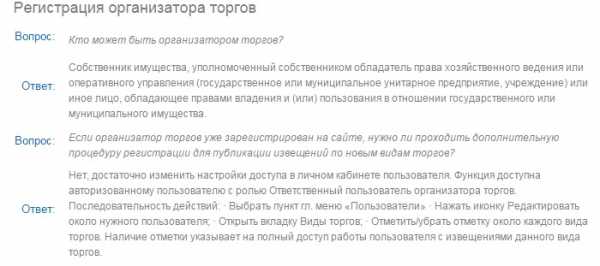

Большую часть отчетов нужно сдать в Налоговую инспекцию. Налогоплательщики должны отчитаться:

1. По налогу на прибыль. Сдается только в электронном виде, если численность сотрудников более 100 человек. Обычно декларация представляется по итогам квартала, но те организации, которые обязаны уплачивать авансовые платежи ежемесячно, декларацию сдают также каждый месяц. 2. По НДС и акцизам. Сдается только в электронном виде. Декларации представляются поквартально. Если по НДС и налогу на прибыль нулевые показатели, то вместо этих двух отчетов налогоплательщик имеет право сдать Единую упрощенную декларацию, которая объединяет отчетность по двум этим налогам. Однако следует учитывать, что операций по расчетному счету не должно быть. Если по расчетному счету уже была проведена хоть одна операция — сдача единой упрощенной декларации будет неправомерной. Сроки сдачи отчетности по единой упрощенной декларации предусмотрены следующие:Обычно такую форму отчетности сдают только что зарегистрированные организации.

Налогоплательщик может не использовать ее — сдать два нулевых отчета по каждому налогу.

Нулевая декларация по налогу на прибыль сдается в следующем составе:

- титульный лист;

- раздел 1;

- лист 02 с приложениями 1 и 2.

Везде ставятся прочерки, заполняются только поля с информацией об организации, номер и дата заполнения отчета, коды.

Нулевая декларация по НДС сдается в следующем составе:

- титульный лист;

- раздел 1.

Везде также ставятся прочерки. Заполняются только те поля, где необходимо указать информацию об организации и кодах.

3. По налогу на имущество. Декларация подается всеми организациями, имеющими на балансе основные средства. Обязательно в электронном виде, если численность сотрудников более 100 человек. При отсутствии показателей декларация не сдается, поскольку это говорит о том, что объекта налогообложения нет.4. По налогу на транспорт. Декларация сдается при наличии объекта налогообложения. Также сдается только в электронном формате при численности сотрудников более 100 человек. При отсутствии показателей декларация не сдается, поскольку это говорит о том, что объекта налогообложения нет.5. По земельному налогу. Декларация сдается при наличии объекта налогообложения. Также сдается только в электронном формате при численности сотрудников более 100 человек. При отсутствии показателей декларация не сдается, поскольку это говорит о том, что объекта налогообложения нет.6. По НДФЛ. Отчетность по НДФЛ сдается в электронном виде. Если численность менее 25 человек, то разрешается сдать на бумаге. Это касается и отчетов 2-НДФЛ, и отчетов 6-НДФЛ.При отсутствии начислений, форма 2-НДФЛ не сдается. Так как в таком случае не возникает обязанности организации как налогового агента удерживать и перечислять налог и отчитываться перед ФНС.

Форму 6-НДФЛ также не нужно представлять в органы, если не было начислений и выплат сотрудникам. Однако ФНС будет их принимать, если налогоплательщики все же решат отправить “нулевку”.

Нулевая форма 6-НДФЛ сдается в следующем составе:

- титульный лист;

- раздел 1;

- раздел 2.

В полях с показателями ставятся прочерки. Заполнить нужно только те поля, где вводится информация об организации или ИП.

7. По страховым взносам. Отчетность по страховым взносам обязаны сдавать все индивидуальные предприниматели и организации, имеющие сотрудников. Сдается в электронном виде. Если численность менее 25 человек, то разрешается сдать на бумаге.При отсутствии показателей, обязанность сдать отчет сохраняется.

При этом заполнить нужно следующие разделы:

- Лист 1 — титульный лист;

- Раздел 1 — сводные данные об обязательствах плательщика страховых взносов;

- Подраздел 1.1 приложения № 1 к разделу 1 — расчет сумм взносов на обязательное пенсионное страхование;

- Подраздел 1.2 приложения № 1 к разделу 1 — Расчет сумм взносов на обязательное медицинское страхование;

- Приложение № 2 к разделу 1 — расчет сумм страховых взносов на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством;

- Раздел 3 — персонифицированные сведения о застрахованных лицах.

Если деятельность не велась, то сдавать бухгалтерскую отчетность все равно нужно с нулевыми показателями.

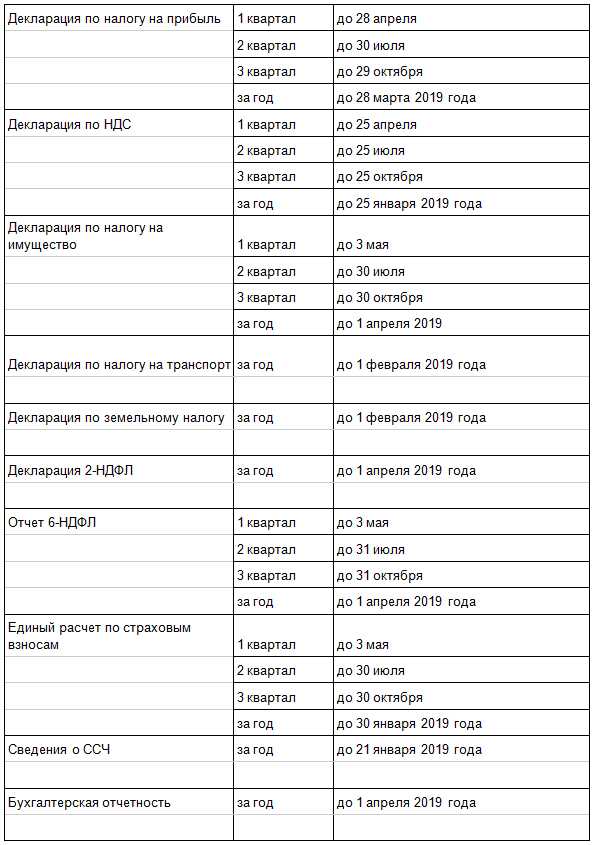

Сроки сдачи отчетности ООО на ОСНО в 2018 году

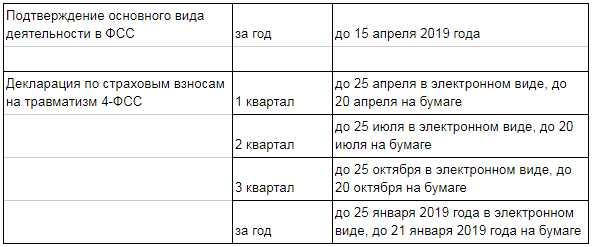

Для удобства, сроки отчетности представим в таблице:

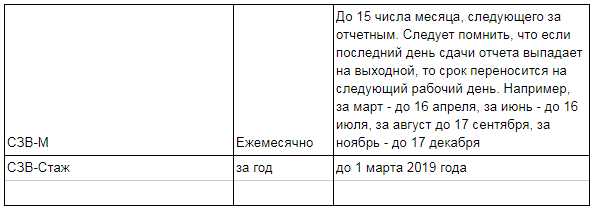

Отчетность ООО на ОСНО в Пенсионный Фонд в 2018 году

Отчетность в Пенсионный Фонд подается в том случае, если организация хочет сдать уточненный расчет. Основную часть отчетности по страховым взносам взяла на себя ФНС. Но отчеты по СЗВ нужно продолжать сдавать в Пенсионный Фонд.

При отсутствии начислений возникает вопрос — нужно ли сдавать СЗВ-М? Однако нулевым этот отчет быть не может. Как минимум в нем должен отражаться директор. Ведь кто-то занимался регистрацией организации. Поэтому отчет сдается в положенные сроки. Аналогично и форма СЗВ-Стаж.

Отчетность ООО на ОСНО в Фонд социального страхования в 2018 году

В ФСС нужно подавать форму 4-ФСС по части взносов на травматизм. Взносы и отчетность на страхование по временной нетрудоспособности, а также в связи с материнством перешли в ФНС.Для подтверждения необходимо подать:

- Заявление о подтверждении основного вида экономической деятельности;

- Справку-расчет;

- Копию пояснительной записки к балансу за предшествующий год. Малые предприятия могут не сдавать.

Нулевая отчетность также должна сдаваться при отсутствии начислений страховых взносов. Состав нулевой отчетности следующий:

- титульный лист — заполняются поля с информацией об организации, номер и дата отчета, за какой период сдается;

- таблица 1 — проставляется только размер тарифа, верхние поля с ИНН и КПП, номер страницы, в остальных полях прочерки;

- таблица 2 — верхние поля с ИНН и КПП, номер страницы, в остальных полях прочерки;

- таблица 5 — верхние поля с ИНН и КПП, номер страницы, в остальных полях прочерки.

Отчетность ООО на ОСНО в Росстат в 2018 году

В статистику ежегодно сдается бухгалтерская отчетность. Чтобы узнать, какие еще отчеты должна сдать в Росстат конкретная организация, можно воспользоваться электронным сервисом Росстата statreg.gks.ru. В соответствующем поле нужно написать ИНН организации, после чего сервис выдаст информацию о том, какие отчеты ждет от нее Росстат. Эта информация индивидуальна для каждой компании или предпринимателя.Если у организации или предпринимателя нулевые показатели и отражать в отчете нечего, то сдавать отчет не нужно. Но уведомить Росстат письмом налогоплательщик обязан.

Отчетность в статистику может быть обязательной и дополнительной. Дополнительная формируется благодаря специальной выборке. Уведомить организацию или ИП о том, что они попали в выборку и обязаны сдавать дополнительные отчеты Росстат обязан заранее.

Напомним! Правильно вести бухгалтерский учёт, рассчитывать налоги и взносы, соблюдать сроки их уплаты, вовремя сдавать отчётность, даже не имея специального образования, можно с помощью интернет-бухгалтерии «Моё дело». Пользователями онлайн-сервиса «Моё дело» могут стать ИП и ООО на ОСНО, УСН, ЕНВД и Патенте. В сервисе есть всё необходимое, чтобы самостоятельно вести бухгалтерский и налоговый учёт. Сервис поможет вам создавать счета и проводки, вести бухгалтерские регистры, учитывать доходы и расходы, рассчитывать зарплату, налоги и страховые взносы; формировать отчётность. Кроме того, пользователи сервиса всегда могут прибегнуть к помощи ведущих экспертов по бухгалтерскому и налоговому учёту — их консультацию можно получить в любое удобное время. Получить бесплатный доступ к сервису вы можете прямо сейчас по ссылке.delovoymir.biz

Какие наллоги нужно платить на ОСНО в 2018 году + совмещение с другими системами

Общий режим налогообложения или ОСНО является той самой системой, в рамках которой предусмотрено наибольшее число обязательных платежей в государственную казну. Стать его участниками имеют право, как ИП, так и организации. В этой статье будут раскрыты вопросы о том, что представляет собой общий режим налогообложения (ОСНО), когда его применение становится выгодным, каким образом осуществляется переход на него в 2018 году, какие налоги нужно выплачивать, какие требования к отчетности существуют и как совмещается ОСНО с другими режимами.

Понятие об ОСНО

Под ОСНО подразумевается то, что его участники обязуются вести бухгалтерские записи в полном объеме и выполнять перед государством обязательства по всем видам сборов и платежей, включая НДС, налог на прибыль, налог на имущество и страховые взносы.

Можно смело утверждать, что обозначенный порядок признается наиболее сложным из всех принятых в рамках действующего российского законодательства. И налогоплательщик будет обязан выстроить такой бухгалтерский учет, на базе которого и будут генерироваться показатели для начисления и уплаты обязательных платежей, предусмотренных данной системой.

Когда общий налоговый режим предпочтителен?

Если к моменту регистрации субъекты хозяйствования не определились с наиболее предпочтительным порядком налогообложения, либо вид осуществляемой ими деятельности не позволяет стать участником, например, УСН, то их перевод на ОСНО происходит по умолчанию.

Так в случае работы на тотальной налоговой системе для ИП и организаций не существует каких-либо ограничений относительно вида деятельности, размера прибыли, числа штатных единиц и т.п.

Если же говорить о том, при каких обстоятельствах выбор ОСНО становится наиболее приемлемым с экономической точки зрения, то тут следует выделить:

- ситуацию, когда подавляющее число партнеров также выбрало данный режим;

- в случае импорта продукции в российское государство;

- если ключевая работа предприятия сконцентрирована на массовой торговле;

- если организация получает льготы по налогу на прибыль.

Случаи, когда делается переход на ОСНО

Говоря о переходе на ОСНО, следует отметить, что это может произойти по умолчанию, если налоговый агент так и не определил в рамках обозначенного срока подходящую для себя систему.

В ситуации же, когда предприятие с упрощенки решило выбрать объединенный порядок взимания сборов в бюджет, то осуществить это становится возможным исключительно с начала нового отчетного периода.

Вместе с тем, переход с УСН на тот режим, речь о котором идет сегодня, может произойти в принудительном порядке, если компания нарушила критерии соответствия УСН. Подобным нарушением может быть превышение максимально допустимого значения числа штатных работников, доходов и т.п.

Смена ЕНВД на общую систему может случиться, как по желанию налогового агента, так и вследствие того, что прекратилось осуществление тех видов деятельности, для которых вмененка применялась.

Когда предприятия уже не соответствуют требованиям для единого сельхозналога, их произвольно регистрируют в качестве участников общей системы. В качестве такого критерия установлена выработка продуктов растениеводства и животноводства. В сложившейся ситуации переработка указанных продуктов не применима.

Какие налоги нужно платить на ОСНО в 2018 году?

Относительно платежей в бюджет, которые обязаны выплачивать налогоплательщики, предпочитающие либо переведенные на общую систему, то их можно представить в виде таблицы.

| Вид налога | Актуальная ставка (в %) | Заданные сроки | Плательщики |

| Налог на прибыль | 20,0 | Выплата авансовых платежей осуществляется до 28 числа месяца, идущего за отчетным периодом. По итогам года выплата налога должна быть осуществлена до 28 марта года, следующего за отчетным. | Организации |

| Подоходный налог граждан РФ | 13,0 — 30,0 | Ежегодно, до 15.07. | ИП |

| НДС | 0, 10 и 18 | Если выплата осуществляется ежемесячно по ⅓ суммы, то максимум до 25 числа месяца, идущего за фискальным периодом либо ежеквартально до 25 числа. | Организации и ИП |

| Имущественный налог | максимум 2,2 | Согласно срокам субъектов РФ | Организации |

| Налог на имущество граждан | 0,1 — 2,0 | Налог выплачивается не позднее 1 декабря года, идущего за фискальным периодом. | ИП |

Отчеты при общей системе в 2018 году

Когда речь идет о предоставлении отчетности со стороны ИП и ООО на общей налоговой системе, то в их случае установлены такие требования к предоставлению отчетности, как ежеквартальная сдача в срок до 25 числа месяца после налогового периода. В данных условиях декларации заполняются в электронном виде. Предоставление бумажных деклараций не засчитывается и чревато ответственностью согласно действующим правовым нормам.

Если говорить о сдаче формы 3 — НДФЛ, то ее следует подавать единожды в год до 30 апреля. Форма 4 — НДФЛ представляется ежемесячно до 5 числа месяца, идущего за отчетным периодом.

Отчетность, представляемая в рамках выплаты имущественного налога, должна быть представлена ежеквартально до 30 числа месяца после фискального периода. Годовую форму отчетности необходимо сдать до 30 марта года после завершения фискального периода.

Каким образом переходят на ОСНО?

Как отмечалось выше, выбор общего фискального режима может быть как самостоятельным, так и вынужденным в тот момент, когда предприятия и организации больше не соответствуют тем критериям, которые были приняты для других специальных режимов.

Правила и сроки смены налогового режима устанавливаются действующим национальным фискальным законодательством.

Совмещение с остальными системами налогообложения

Сочетание ОСНО и специальных режимов налогообложения допускается действующим законодательством при условии, что осуществляемая деятельность по ним никоим образом не пересекается.

Сочетание, например, вмененки и ОСНО возможно, когда речь идет об организациях. Если говорить об предпринимателях индивидуального характера, то для них применимо сочетание патента и общего фискального режима.

Ключевой момент для комбинации двух фискальных режимов заключается в раздельном учете всех поступлений и затрат по каждому из применяемых режимов.

Заключение

В заключении хотелось бы добавить, что переход между фискальными режимами и их сочетание вполне допустимо действующим законодательством. Это позволяет максимально получить все льготы, применяемые для каждой из систем. В данном случае от предприятий и организаций требуется лишь правильное ведение бухгалтерского учета и отчетности.

zapusti.biz

Сроки отчетности для ООО на ОСНО за 2018 — Календарь бухгалтера

Уплатить ежемесячный авансовый платеж по налогу на прибыль при превышении выручки

Уплатить третий ежемесячный авансовый платеж по налогу на прибыль

Представить расчет по налогу на прибыль

Сдать декларацию и уплатить аванс по налогу на прибыль

Отчитаться в статистику о финансовом состоянии по форме П-3

Подать заявление об отказе от освобождения от НДС или о его приостановлении

Уплатить НДФЛ по отпускам и больничным

Отчитаться в статистику о задолженности по зарплате

Отчитаться в статистику об уровне цен на рынке жилья

Отчитаться в статистику по форме 3-фермер

Отчитаться в статистику о производстве продукции по форме ПМ-пром

Отчитаться в статистику по форме № П (услуги)

Отчитаться в статистику о производстве продукции по форме 1-ИП (мес)

Отчитаться в статистику о производстве и отгрузке товаров и услуг по форме П-1

Отчитаться в статистику по форме ПМ-ТОРГ (оптовая торговля)

Отчитаться в статистику о продаже продукции по форме № 1-вывоз

Отчитаться в статистику на начало учебного года вузам и профучилищам

Отчитаться в статистику о неполной занятости работников

Отчитаться в статистику об оплате труда работников культуры, здравоохранения, образования, науки и соцобслуживания

Отчитаться в статистику об инвестиционной активности

Отчитаться в статистику о перемещении товаров

Уплатить налог с доходов по государственным и муниципальным ценным бумагам

Отчитаться в статистику по форме 8-ВЭС (транспортные услуги)

Отчитаться в статистику по форме № П (услуги)

Отчитаться в статистику о розничной торговле малого предприятия

Отчитаться в статистику по форма 3-связь и 4-связь

Сдать отчет по форме СЗВ-М

Отчитаться в статистику школам

Уплатить страховые взносы и взносы на травматизм

ИП, нотариусам, адвокатам – уплатить аванс по НДФЛ

Отчитаться в статистику по форме П-4 (численность и зарплата)

Отчитаться в статистику о соцподдержке по форме 26-ЖКХ

Отчитаться в статистику о розничной торговле ИП

Отчитаться в статистику по форме 2-цены приобретения

Подать уведомление на продление освобождения от НДС

Отчитаться в статистику об инвестициях в нефинансовые активы по форме П-2

Сдать отчет по форме ДСВ-3

Отчитаться в статистику по форме 1-СХ-цены (цены на сельхозпродукцию)

Подать уведомление на освобождение от НДС

Физлицам, самостоятельно уплачивающим доп. взносы на накопительную пенсию – предоставить эти сведения в ПФР

Отчитаться в статистику по форме 1-М-ГОЗ (гособоронзаказ)

Сдать журнал полученных и выставленных счетов-фактур

Отчитаться в статистику о финансовых обязательствах по форме П-6

Отчитаться в статистику по форме 1-цены производителей (промтовары)

Отчитаться в статистику по форме 1-ТАРИФ (авто) (тарифы на перевозку грузов)

Сдать декларацию по НДС

Иностранным организациям – уплатить НДС и сдать декларацию по нему

Отчитаться в статистику о числе торговых мест на рынках

Отчитаться в статистику по форме 9-КС (цены на стройматериалы)

Уплатить НДС (треть или полную сумму)

Представить расчет по налогу на прибыль

Малым предприятиям – отчитаться в статистику о деятельности

Уплатить первый ежемесячный авансовый платеж по налогу на прибыль

Уплатить ежемесячный авансовый платеж по налогу на прибыль при превышении выручки

Представить расчет по налогу на прибыль

Сдать декларацию и уплатить аванс по налогу на прибыль

Отчитаться в статистику о финансовом состоянии по форме П-3

Отчитаться в статистику о затратах на производство о продажу продукции

Отчитаться в статистику по форме П-5 (м)

Сдать расчет по страховым взносам

Заявить о применении заявительного порядка возмещения НДС

Уплатить НДФЛ по отпускам и больничным

Сдать отчет по форме 6-НДФЛ

Отчитаться в статистику о задолженности по зарплате

Отчитаться в статистику о сборе урожая

Отчитаться в статистику по форме 3-фермер

Отчитаться в статистику по форме ПМ-ТОРГ (оптовая торговля)

Отчитаться в статистику по форме № П (услуги)

Страховщикам – отчитаться в статистику о своей деятельности

Отчитаться в статистику по форме 1-М-ГОЗ (гособоронзаказ)

Отчитаться в статистику о производстве продукции по форме ПМ-пром

Отчитаться в статистику о производстве продукции по форме 1-ИП (мес)

Отчитаться в статистику о производстве и отгрузке товаров и услуг по форме П-1

Отчитаться в статистику об активности строительной организации

Отчитаться в статистику о перемещении товаров

Отчитаться в статистику по форме П-4 (численность и зарплата)

Отчитаться в статистику по форме 1-ДА (услуги)

Отчитаться в статистику по форме 1-коньюнктура (розничная торговля)

Сдать отчет по форме СЗВ-М

Уплатить налог с доходов по государственным и муниципальным ценным бумагам

Уплатить страховые взносы и взносы на травматизм

Отчитаться в статистику по форме 2-цены приобретения

Подать уведомление на продление освобождения от НДС

Отчитаться в статистику по форме 1-СХ-цены (цены на сельхозпродукцию)

Подать уведомление на освобождение от НДС

Отчитаться в статистику о сборе урожая

Отчитаться в статистику по форме 1-цены производителей (промтовары)

Отчитаться в статистику по форме 1-ТАРИФ (авто) (тарифы на перевозку грузов)

Отчитаться в статистику по форме 9-КС (цены на стройматериалы)

Уплатить НДС (треть или полную сумму)

Представить расчет по налогу на прибыль

Сдать декларацию и уплатить аванс по налогу на прибыль

Отчитаться в статистику о финансовом состоянии по форме П-3

Уплатить ежемесячный авансовый платеж по налогу на прибыль при превышении выручки

Уплатить второй ежемесячный авансовый платеж по налогу на прибыль

Уплатить НДФЛ по отпускам и больничным

Физлицам – уплатить транспортный налог

Физлицам – уплатить земельный налог

Отчитаться в статистику о задолженности по зарплате

Отчитаться в статистику по форме 3-фермер

Отчитаться в статистику по форме ПМ-ТОРГ (оптовая торговля)

Отчитаться в статистику по форме № П (услуги)

Отчитаться в статистику по форме 1-М-ГОЗ (гособоронзаказ)

Отчитаться в статистику о производстве продукции по форме ПМ-пром

Отчитаться в статистику о производстве продукции по форме 1-ИП (мес)

Отчитаться в статистику о производстве и отгрузке товаров и услуг по форме П-1

Отчитаться в статистику по форме № 1-коньюнктура (опт)

Отчитаться в статистику о перемещении товаров

Уплатить налог с доходов по государственным и муниципальным ценным бумагам

Отчитаться в статистику по форме П-4 (численность и зарплата)

Сдать отчет по форме СЗВ-М

Уплатить страховые взносы и взносы на травматизм

Отчитаться в статистику по форме 2-цены приобретения

Подать уведомление на продление освобождения от НДС

Отчитаться в статистику по форме 1-СХ-цены (цены на сельхозпродукцию)

Подать уведомление на освобождение от НДС

Отчитаться в статистику по форме 1-цены производителей (промтовары)

Отчитаться в статистику о тарифах на услуги связи по форме 1-связь (тарифы)

Отчитаться в статистику по форме 1-ТАРИФ (авто) (тарифы на перевозку грузов)

Отчитаться в статистику по форме 9-КС (цены на стройматериалы)

Уплатить НДС (треть или полную сумму)

Представить расчет по налогу на прибыль

Сдать декларацию и уплатить аванс по налогу на прибыль

Отчитаться в статистику о финансовом состоянии по форме П-3

Уплатить ежемесячный авансовый платеж по налогу на прибыль при превышении выручки

Уплатить третий ежемесячный авансовый платеж по налогу на прибыль

Физлицам – сообщить об объектах по транспортному налогу и на имущество

Сообщить о выборе обособленного подразделения по налогу на прибыль

Уведомить о переходе на уплату ежемесячных авансовых платежей по налогу на прибыль

Сдать годовой отчет и аудиторской заключение в Росстат

Уплатить НДФЛ по отпускам и больничным

ppt.ru