Грузоперевозки енвд и усн \ Акты, образцы, формы, договоры \ КонсультантПлюс

- Главная

- Правовые ресурсы

- Подборки материалов

- Грузоперевозки енвд и усн

Подборка наиболее важных документов по запросу Грузоперевозки енвд и усн (нормативно–правовые акты, формы, статьи, консультации экспертов и многое другое).

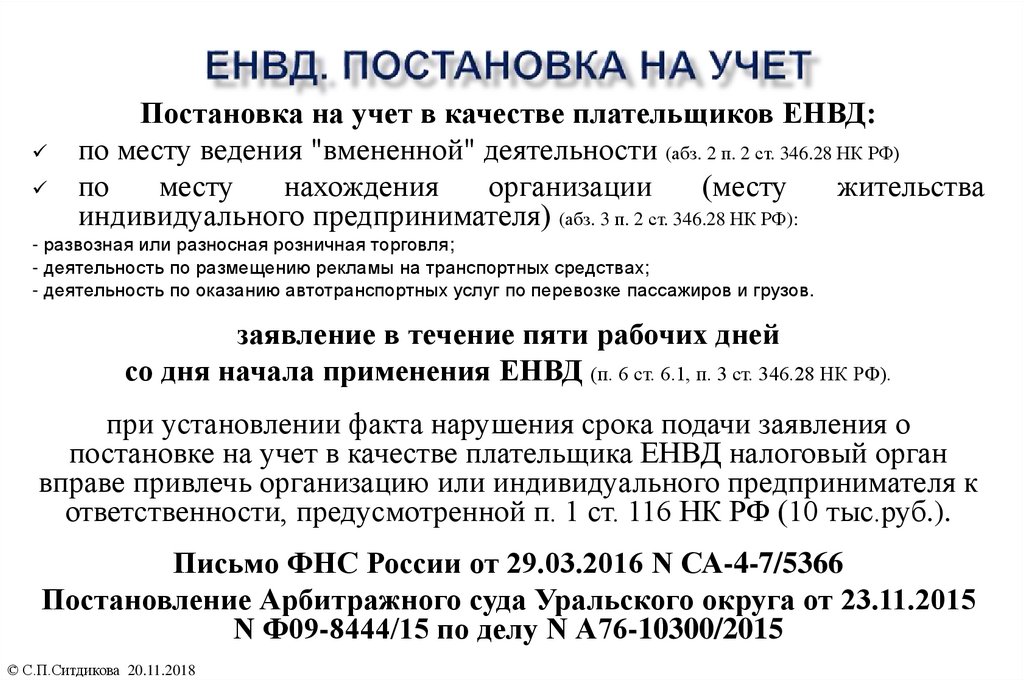

- ЕНВД:

- 18210502010020000110

- 18210502010021000110

- 18210502010022100110

- Базовая доходность

- Базовая доходность розничная торговля

- Ещё…

- Грузоперевозка:

- 40200

- Акт общей формы

- Бланк путевого листа грузового автомобиля

- Бортовой коносамент

- Грузоотправитель в счете-фактуре

- Ещё…

Судебная практика: Грузоперевозки енвд и усн

Зарегистрируйтесь и получите пробный доступ к системе КонсультантПлюс бесплатно на 2 дня

Открыть документ в вашей системе КонсультантПлюс:

Подборка судебных решений за 2019 год: Статья 346. 26 «Общие положения» главы 26.3 «Система налогообложения в виде единого налога на вмененный доход для отдельных видов деятельности» НК РФ

26 «Общие положения» главы 26.3 «Система налогообложения в виде единого налога на вмененный доход для отдельных видов деятельности» НК РФ

(Юридическая компания «TAXOLOGY»)Налогоплательщик применял систему налогообложения в виде ЕНВД по оказанию автотранспортных услуг по перевозке грузов (вывоз бытовых отходов). Согласно заключенным договорам в стоимость услуг, оказываемых налогоплательщиком, была включена помимо стоимости собственно перевозки до места размещения отходов (полигон) также и стоимость услуг полигона по размещению отходов. На основании договоров инспекцией был сделан вывод, что доходы налогоплательщика от исполнения договоров включают в себя не только стоимость собственно перевозки, но и сумму, образующую стоимость размещения отходов на полигоне, что не соответствует понятию перевозки груза. Поскольку налогоплательщик также применял УСН, то в соответствии с решением инспекции он был переведен с ЕНВД на УСН. Суд согласился с инспекцией, указав, что в тех случаях, когда налогоплательщик осуществляет в рамках одного договора комплекс связанных между собой услуг (работ), в отношении которых должны применяться различные системы налогообложения, к доходам, полученным налогоплательщиком по таким договорам, не может применяться система налогообложения в виде ЕНВД.

Зарегистрируйтесь и получите пробный доступ к системе КонсультантПлюс бесплатно на 2 дня

Открыть документ в вашей системе КонсультантПлюс:

Подборка судебных решений за 2021 год: Статья 346.26 «Общие положения» главы 26.3 «Система налогообложения в виде единого налога на вмененный доход для отдельных видов деятельности» НК РФ

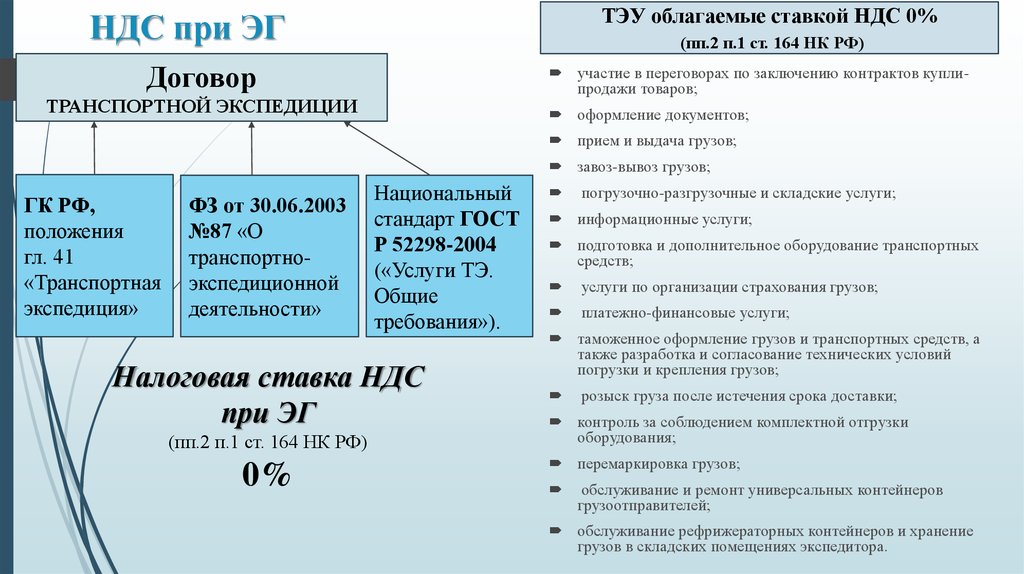

(Юридическая компания «TAXOLOGY»)Налоговый орган доначислил налогоплательщику НДФЛ, НДС и налог по УСН, поскольку пришел к выводу о необоснованном применении предпринимателем ЕНВД в отношении транспортно-экспедиционной деятельности, которая не является оказанием автотранспортных услуг по перевозке грузов в смысле подп. 5 п. 2 ст. 346.26 НК РФ. Суд установил, что перевозка грузов осуществлялась посредством автомобилей, находящихся в собственности предпринимателя, действий по организации перевозки грузов и привлечению посредников налогоплательщик не предпринимал, оплата производилась за перевозку груза, оформлялись путевые листы, вместе с товаром передавался счет-фактура, маршрутный лист, товарная накладная, в которой расписывался водитель за получение товара для доставки. Суд пришел к выводу об осуществлении деятельности по перевозке грузов, в отношении которой предприниматель обоснованно применял ЕНВД. Суд отметил, что основанием для применения ЕНВД является фактический вид осуществляемой деятельности независимо от документального оформления предоставляемых услуг.

Суд пришел к выводу об осуществлении деятельности по перевозке грузов, в отношении которой предприниматель обоснованно применял ЕНВД. Суд отметил, что основанием для применения ЕНВД является фактический вид осуществляемой деятельности независимо от документального оформления предоставляемых услуг.

Статьи, комментарии, ответы на вопросы: Грузоперевозки енвд и усн

Нормативные акты: Грузоперевозки енвд и усн

Грузоперевозки. Право на применение ЕНВД, если в грузоперевозках участвует часть автопарка Организации, 2018

Грузоперевозки. Право на применение ЕНВД, если в грузоперевозках участвует часть автопарка Организации, 2018

Апрель, 2018г.

Ситуация: Организация занимается грузоперевозками и применяет ЕНВД. Автопарк организации состоит из 22 автомобилей, из которых

— 19 участвуют в автоперевозках,

— остальные используются для нужд Организации.

Вопрос: Вправе ли Организация применять единый налог на вмененный доход.

Краткий ответ: При наличии 22 автомобилей применение ЕНВД в отношении деятельности по оказанию автотранспортных услуг является необоснованным.

По мнению большинства судов и Минфина РФ, в расчет предельного показателя количества автомобилей включаются все транспортные средства, предназначенные для оказания автотранспортных услуг, и принадлежащие налогоплательщику на праве собственности и ином праве (пользования, владения и (или) распоряжения). Исключение составляют только автомобили, переданные налогоплательщиком иному лицу по договору аренды или безвозмездного пользования.

Правовое обоснование:

В соответствии с п.п. 1, 2 ст. 346.26 НК РФ система налогообложения в виде единого налога на вмененный доход для отдельных видов деятельности (далее ЕНВД) может применяться по решениям представительных органов муниципальных районов, городских округов, законодательных (представительных) органов государственной власти городов федерального значения Москвы, Санкт-Петербурга и Севастополя, в т. ч., в отношении такого вида предпринимательской деятельности, как оказание автотранспортных услуг по перевозке пассажиров и грузов, осуществляемых организациями и индивидуальными предпринимателями, имеющими на праве собственности или ином праве (пользования, владения и (или) распоряжения) не более 20 транспортных средств, предназначенных для оказания таких услуг (пп.5 п. 2 ст. 346.26 НК РФ).

ч., в отношении такого вида предпринимательской деятельности, как оказание автотранспортных услуг по перевозке пассажиров и грузов, осуществляемых организациями и индивидуальными предпринимателями, имеющими на праве собственности или ином праве (пользования, владения и (или) распоряжения) не более 20 транспортных средств, предназначенных для оказания таких услуг (пп.5 п. 2 ст. 346.26 НК РФ).

При этом ЕНВД применяется наряду с общей системой налогообложения и иными режимами налогообложения, предусмотренными законодательством РФ о налогах и сборах.

В ст. 346.27 НК РФ указано, что в целях пп. 5 п. 2 ст. 346.26 НК РФ транспортные средства — автотранспортные средства, предназначенные для перевозки по дорогам пассажиров и грузов (автобусы любых типов, легковые и грузовые автомобили). К транспортным средствам не относятся прицепы, полуприцепы и прицепы-роспуски.

Пунктом 3 ст. 346.29 НК РФ также установлено, количество автотранспортных средств, используемых для перевозки грузов, является физическим показателем, характеризующим такой вид предпринимательской деятельности, как оказание автотранспортных услуг по перевозке грузов. Данный показатель участвует в формировании налоговой базы по ЕНВД.

Данный показатель участвует в формировании налоговой базы по ЕНВД.

Из вышеприведенных норм следует, что организация, оказывающая автотранспортные услуги по перевозке грузов вправе применять систему налогообложения в виде ЕНВД. При этом установлено ограничение по количеству автомобилей, предназначенных для оказания таких услуг – 20 (далее – предельное количество транспортных средств). При превышении данного показателя организация утрачивает право на применение специального налогового режима ЕНВД.

Конституционный Суд РФ в Определении от 25.02.2010 N 295-О-О указал, что применение названного специального режима налогообложения связывается законодателем не с эксплуатацией транспортных средств, а с правом собственности или иным правом (пользования, владения и (или) распоряжения) на транспортные средства.

При этом в Информационном письме Президиума ВАС РФ от 05.03.2013г. № 157 «Обзор практики рассмотрения арбитражными судами дел, связанных с применением положений главы 26. 3 Налогового кодекса Российской Федерации» по данному виду деятельности указано следующее:

3 Налогового кодекса Российской Федерации» по данному виду деятельности указано следующее:

«9. Разрешая конкретный спор о правильности исчисления суммы ЕНВД, суд пришел к выводу о том, что налогоплательщик, определяя величину физического показателя, правомерно не учитывал то имущество, которое объективно не могло быть использовано для целей предпринимательской деятельности соответствующего вида.

…. сущность данного налогового режима предполагает при определении величины физического показателя учет только того имущества, которое способно приносить налогоплательщику доход и непосредственно участвовать в облагаемой ЕНВД предпринимательской деятельности.

В силу подпункта 6 пункта 2 статьи 346.26 НК РФ система налогообложения в виде ЕНВД применяется в отношении розничной торговли, осуществляемой через магазины и павильоны с площадью торгового зала не более 150 квадратных метров по каждому объекту организации торговли.

Для исчисления суммы ЕНВД по виду предпринимательской деятельности «розничная торговля, осуществляемая через объекты стационарной торговой сети, имеющие торговые залы» определен физический показатель «площадь торгового зала (в квадратных метрах)» (пункт 3 статьи 346.29 НК РФ).

В ходе судебного разбирательства на основании представленных налогоплательщиком доказательств было установлено, что на части площади торгового зала в соответствующем магазине производился ремонт, в связи с чем данная часть помещения фактически не могла быть использована для целей предпринимательской деятельности.

Следовательно, налогоплательщик обоснованно не учитывал указанную часть площади торгового зала при определении величины физического показателя «площадь торгового зала (в квадратных метрах).

Аналогичный вывод суд сделал в случае, когда, исчисляя величину физического показателя «количество автотранспортных средств, используемых для перевозки грузов», налогоплательщик не учел транспортное средство, находящееся в ремонте после дорожно-транспортного происшествия.

10. При применении подпункта 5 пункта 2 статьи 346.26 НК РФ необходимо исходить из того, что арендодатель, применяющий специальный налоговый режим в виде ЕНВД, при исчислении физического показателя «количество автотранспортных средств, используемых для перевозки грузов» вправе не учитывать те транспортные средства, которые предоставлены в аренду другим лицам.

…

Суд, удовлетворяя требования общества, указал, что сущность данного налогового режима предполагает учет при определении величины физического показателя только того имущества, которое способно приносить налогоплательщику доход и непосредственно участвовать в облагаемой ЕНВД предпринимательской деятельности.

В данном случае в распоряжении общества фактически находились 10 транспортных средств. Передав 4 транспортных средства арендатору, общество утратило правовые основания и фактическую возможность использовать это имущество в своей предпринимательской деятельности. В то же время такие основания и возможность возникли у арендатора, который и должен учитывать соответствующие финансово-хозяйственные операции при определении объема своих налоговых обязанностей.

В то же время такие основания и возможность возникли у арендатора, который и должен учитывать соответствующие финансово-хозяйственные операции при определении объема своих налоговых обязанностей.

Таким образом, общество, являющееся плательщиком ЕНВД, вправе было при исчислении величины физического показателя «количество автотранспортных средств, используемых для перевозки грузов» не включать в него транспортные средства, переданные арендатору».

Из указанных разъяснений высших судебных инстанций следует, что принцип подсчета предельного количества автомобилей, при наличии которых организация может применять систему налогообложения ЕНВД, отличается от принципа подсчета автомобилей, которые участвуют в формировании итогового физического показателя для расчета налоговой базы по ЕНВД.

Данный вывод подтверждается судебной практикой.

Так, из Постановления Арбитражного суда ДО от 08. 04.2016г. № Ф03-1203/2016 по делу № А59-2872/2015 следует, что суды трех инстанций поддержали доводы налогового органа об отсутствии у организации права на применение ЕНВД при наличии 30 автомобилей, предназначенных для оказания услуг по перевозке грузов. При этом суды признали не имеющим значение, что часть из указанных автомобилей находилась в ремонте, использовалась для хозяйственных целей общества и по иным причинам не участвовала в непосредственном оказании услуг по грузоперевозкам.

04.2016г. № Ф03-1203/2016 по делу № А59-2872/2015 следует, что суды трех инстанций поддержали доводы налогового органа об отсутствии у организации права на применение ЕНВД при наличии 30 автомобилей, предназначенных для оказания услуг по перевозке грузов. При этом суды признали не имеющим значение, что часть из указанных автомобилей находилась в ремонте, использовалась для хозяйственных целей общества и по иным причинам не участвовала в непосредственном оказании услуг по грузоперевозкам.

Так суд первой инстанции при рассмотрении указанного дела отметил следующее:

«… Конституционный Суд Российской Федерации в определении от 25.02.2010 № 295-О-О указал, что в связи с принятием Федерального закона от 21.07.2005 № 101-ФЗ «О внесении изменений в главы 26.2 и 26.3 части второй Налогового кодекса Российской Федерации и некоторые законодательные акты Российской Федерации о налогах и сборах, а также о признании утратившими силу 10 11_504151 отдельных положений законодательных актов Российской Федерации» редакция оспариваемой нормы изменена (она расположена в подпункте 5 пункта 2 статьи 346. 26 НК РФ): применение названного специального режима налогообложения связывается законодателем не с эксплуатацией транспортных средств, а с правом собственности или иным правом (пользования, владения и (или) распоряжения) на транспортные средства. Оставляя неизменным предельное количество транспортных средств для исчисления ЕНВД, законодатель принципиально изменил подход к их учету, следствием чего явилось облегчение подсчета транспортных средств и оптимизация налогового контроля в данной сфере. В силу положений статей 71, 79 Федерального конституционного закона от 21.07.1994 № 1-ФКЗ «О Конституционном Суде Российской Федерации» вышеуказанное определение является решением Конституционного Суда Российской Федерации, принятым в ходе конституционного производства, а, соответственно, обязательным для применения. Исходя из изложенного и буквального толкования подпункта 5 пункта 2 статьи 346.26 НК РФ суд соглашается с выводами налогового органа о том, что возможность применения системы налогообложения в виде ЕНВД по виду деятельности – оказание автотранспортных услуг по перевозке пассажиров и грузов – поставлена законодателем в зависимость именно от наличия у налогоплательщика на праве собственности или ином праве (пользования, владения и (или) распоряжения) не более 20 транспортных средств, которые предназначены для оказания таких услуг.

26 НК РФ): применение названного специального режима налогообложения связывается законодателем не с эксплуатацией транспортных средств, а с правом собственности или иным правом (пользования, владения и (или) распоряжения) на транспортные средства. Оставляя неизменным предельное количество транспортных средств для исчисления ЕНВД, законодатель принципиально изменил подход к их учету, следствием чего явилось облегчение подсчета транспортных средств и оптимизация налогового контроля в данной сфере. В силу положений статей 71, 79 Федерального конституционного закона от 21.07.1994 № 1-ФКЗ «О Конституционном Суде Российской Федерации» вышеуказанное определение является решением Конституционного Суда Российской Федерации, принятым в ходе конституционного производства, а, соответственно, обязательным для применения. Исходя из изложенного и буквального толкования подпункта 5 пункта 2 статьи 346.26 НК РФ суд соглашается с выводами налогового органа о том, что возможность применения системы налогообложения в виде ЕНВД по виду деятельности – оказание автотранспортных услуг по перевозке пассажиров и грузов – поставлена законодателем в зависимость именно от наличия у налогоплательщика на праве собственности или ином праве (пользования, владения и (или) распоряжения) не более 20 транспортных средств, которые предназначены для оказания таких услуг. При этом при определении предельного количества транспортных средств учету подлежит транспорт, независимо от характера его использования (хозяйственные нужды, в качестве служебного транспорта), эксплуатационного состояния (находящиеся на ремонте, на консервации, разукомплектованные, не прошедшие технический осмотр и др.), поскольку главным при определении возможности применения специального налогового режима является наличие соответствующего права на использование транспортных средств. Иного статья 346.26 НК РФ, определяющая критерии возможности применения данной системы налогообложения, не устанавливает и ее императивные положения не подлежат расширительному толкованию. Исключением является передача налогоплательщиком транспортных средств третьим лицом в безвозмездное пользование, в аренду и т.д., поскольку в таком случае у налогоплательщика отсутствуют признаки владения и пользования….

При этом при определении предельного количества транспортных средств учету подлежит транспорт, независимо от характера его использования (хозяйственные нужды, в качестве служебного транспорта), эксплуатационного состояния (находящиеся на ремонте, на консервации, разукомплектованные, не прошедшие технический осмотр и др.), поскольку главным при определении возможности применения специального налогового режима является наличие соответствующего права на использование транспортных средств. Иного статья 346.26 НК РФ, определяющая критерии возможности применения данной системы налогообложения, не устанавливает и ее императивные положения не подлежат расширительному толкованию. Исключением является передача налогоплательщиком транспортных средств третьим лицом в безвозмездное пользование, в аренду и т.д., поскольку в таком случае у налогоплательщика отсутствуют признаки владения и пользования….

Приведенные заявителем обстоятельства, при которых соответствующие транспортные средства не используются налогоплательщиком при оказании услуг по перевозке пассажиров и грузов (служебный транспорт, нахождение автомобилей на ремонте, на консервации, разукомплектованная техника, отсутствие технического осмотра и др. ), в соответствии с указанными нормами налогового законодательства подлежат учету в ходе исчисления единого налога – определения налоговой базы – при условии, что налогоплательщик соблюдает требования подпункта 5 пункта 2 статьи 346.26 НК РФ».

), в соответствии с указанными нормами налогового законодательства подлежат учету в ходе исчисления единого налога – определения налоговой базы – при условии, что налогоплательщик соблюдает требования подпункта 5 пункта 2 статьи 346.26 НК РФ».

Аналогичные выводы содержаться в Определении ВАС РФ от 13.08.2013г. № ВАС-7075/13 по делу № А74-3121/2012, Постановлении Третьего арбитражного апелляционного суда от 29.05.2017г. по делу № А74-9092/2016, Постановлении Федерального арбитражного суда ВСО от 14.06.2012г. по делу № А74-1020/2010, Постановлении Арбитражного суда ЗСО от 30.05.2016г. № Ф04-2128/2016 по делу № А27-15718/2015 и др.

В большинстве Писем Минфина РФ изложена аналогичная точка зрения.

Так,

— в Письме от 09.06.2017г. № 03-11-11/36306 указано следующее:

«В целях применения ЕНВД в отношении предпринимательской деятельности в сфере оказания автотранспортных услуг по перевозке пассажиров и грузов учитываются транспортные средства, имеющиеся на праве собственности, пользования, владения и (или) распоряжения, независимо от их эксплуатационного состояния. При этом в общее количество транспортных средств передаваемые в безвозмездное пользование, равно как и передаваемые в аренду, транспортные средства не включаются.

При этом в общее количество транспортных средств передаваемые в безвозмездное пользование, равно как и передаваемые в аренду, транспортные средства не включаются.

Если количество транспортных средств налогоплательщика при оказании автотранспортных услуг по перевозке пассажиров и (или) грузов превышает 20 транспортных средств, то ЕНВД в отношении такой предпринимательской деятельности не может применяться. В этом случае следует применять иные режимы налогообложения».

— в Письмах от 18.11.2013г. № 03-11-11/49499 и от 03.06.2013г. № 03-11-11/20192 указано следующее:

«При применении системы единого налога на вмененный доход учитываются автотранспортные средства независимо от их эксплуатационного состояния (например, находящиеся в ремонте, простаивающие, находящиеся на консервации и т.п.), а также от характера их использования налогоплательщиком (например, используемые для хозяйственных нужд или в качестве служебного транспорта).

При этом не учитываются автотранспортные средства, переданные в пользование другим организациям или индивидуальным предпринимателям во временное владение и пользование или во временное пользование по договорам аренды транспортного средства (в том числе автотранспортного средства с экипажем), заключаемым в соответствии с гл. 34 Гражданского кодекса Российской Федерации».

34 Гражданского кодекса Российской Федерации».

— Письме от 20.09.2012г. № 03-11-09/74 указано следующее:

«В Определении Конституционного Суда Российской Федерации от 25.02.2010 N 295-О-О указывается, что в связи с принятием Федерального закона от 21.07.2005 N 101-ФЗ «О внесении изменении в главы 26.2 и 26.3 части второй Налогового кодекса Российской Федерации и некоторые законодательные акты Российской Федерации о налогах и сборах, а также о признании утратившими силу отдельных положений законодательных актов Российской Федерации» редакция соответствующего подпункта п. 2 ст. 346.26 Кодекса была изменена.

Под количеством имеющихся на праве собственности или ином праве (пользования, владения и (или) распоряжения) транспортных средств следует понимать количество транспортных средств, предназначенных для оказания платных услуг по перевозке пассажиров и грузов.

В число транспортных средств, имеющихся у налогоплательщика, включаются транспортные средства независимо от их эксплуатационного состояния (например, находящиеся в ремонте, простаивающие, находящиеся на консервации и т. п.), а также транспортные средства, полученные по договору аренды (лизинга).

п.), а также транспортные средства, полученные по договору аренды (лизинга).

Таким образом, если общее количество предназначенных для перевозки пассажиров и грузов транспортных средств, находящихся у налогоплательщика, составляет менее 20 единиц, то такой налогоплательщик вправе перейти на систему налогообложения в виде единого налога на вмененный доход.

При этом в целях перехода на систему налогообложения в виде единого налога на вмененный доход в отношении предпринимательской деятельности в сфере оказания услуг по перевозке пассажиров и грузов не учитываются транспортные средства, переданные налогоплательщиком в аренду (лизинг). Доходы, полученные от осуществления данного вида предпринимательской деятельности, подлежат налогообложению в рамках иных режимов налогообложения».

Отдельно отмечаем, что в судебной практике сформирована точка зрения о том, что в предельную величину транспортных средств, указанную в пп.5 п. 2 ст. 346.26 НК РФ, включаются все автомобили, в т.ч. находящихся на консервации, в ремонте и не эксплуатирующихся по иным основаниям при оказании услуг по перевозке грузов.

2 ст. 346.26 НК РФ, включаются все автомобили, в т.ч. находящихся на консервации, в ремонте и не эксплуатирующихся по иным основаниям при оказании услуг по перевозке грузов.

Так, в

— в Постановлении Четырнадцатого арбитражного апелляционного суда от 21.09.2017г. по делу № А66-11862/2016 указано следующее:

«из положений подпункта 5 пункта 2 статьи 346.26, статьи 346.27 НК РФ следует, что применение специального налогового режима в виде ЕНВД связывается законодателем не с эксплуатацией транспортных средств, а с правом собственности или иным правом (пользования, владения и (или) распоряжения) на транспортные средства.

На основании этого является обоснованным вывод суда первой инстанции о том, что в число автотранспортных средств при исчислении ЕНВД включаются автотранспортные средства независимо от их эксплуатационного состояния, то есть как используемые в хозяйственной деятельности, так и находящиеся на техническом осмотре или на ремонте в течение налогового периода. При расчете налога следует учитывать количество посадочных мест во всех транспортных средствах, имеющихся у налогоплательщика на праве собственности или ином праве (владения, пользования и (или) распоряжения).

При расчете налога следует учитывать количество посадочных мест во всех транспортных средствах, имеющихся у налогоплательщика на праве собственности или ином праве (владения, пользования и (или) распоряжения).

Указанная правовая позиция изложена в определении Конституционного Суда Российской Федерации от 25.08.2010 N 295-О-О.»

— в Постановлении ФАС МО от 27.11.2012г. по делу № А41-3474/12 указано, что в расчет общего количества транспортных средств участвуют все автомобили, числящиеся на балансе организации вне зависимости от того используются ли они фактически при осуществлении грузоперевозок.

Аналогичная точка зрения указана в Постановление Третьего арбитражного апелляционного суда от 29.05.2017г. по делу № А74-9092/2016, Постановлении ФАС ВСО от 04.04.2013г. по делу № А74-3121/2012[1], Постановление ФАС ВСО от 14.06.2012г. по делу № А74-1020/2010, Постановление Четырнадцатого арбитражного апелляционного суда от 21.09.2017г. по делу № А66-11862/2016.

Подводя итоги вышеизложенному, отмечаем следующее:

— По мнению большинства судов и Минфина РФ, в расчет предельного показателя количества автомобилей включаются все транспортные средства, предназначенные для оказания автотранспортных услуг, и принадлежащие налогоплательщику на праве собственности и ином праве (пользования, владения и (или) распоряжения). Исключение составляют только автомобили, переданные налогоплательщиком иному лицу по договору аренды или безвозмездного пользования.

Исключение составляют только автомобили, переданные налогоплательщиком иному лицу по договору аренды или безвозмездного пользования.

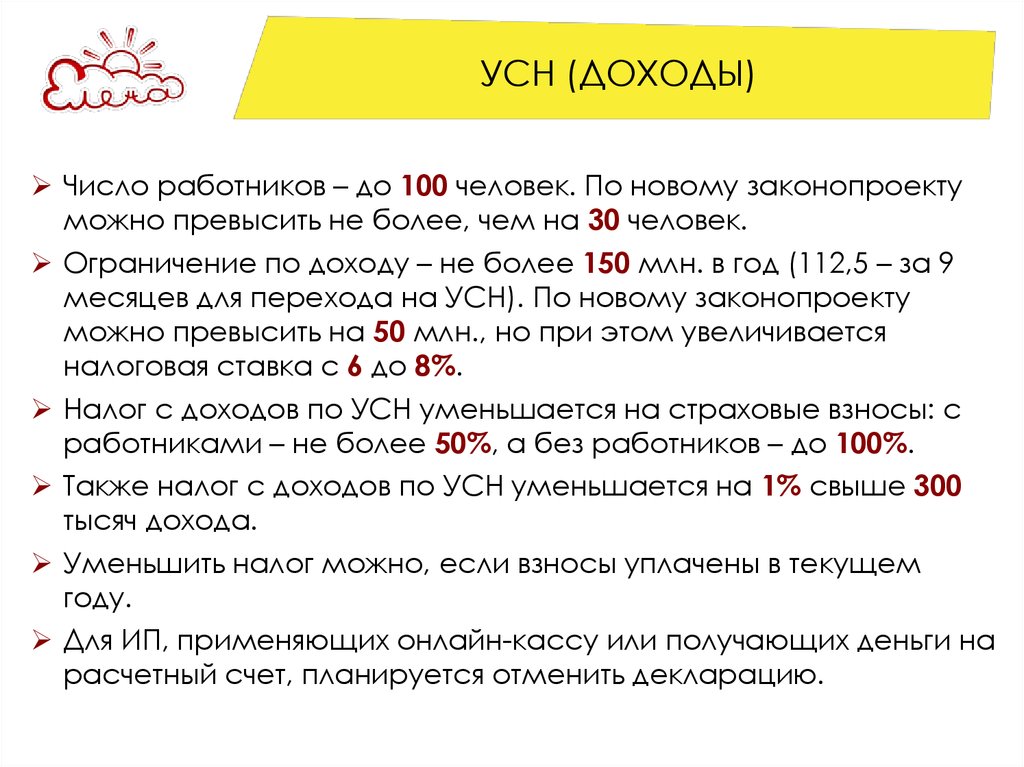

— Факт не использования налогоплательщиком транспортных средств в автоперевозках по причине ремонта, консервации, участии в управленческой деятельности и т.д. играет значение только для определения физического показателя, участвующего в расчете налоговой базы по ЕНВД. На факт соблюдения предельного количества транспортных средств в целях применения специального режима налогообложения ЕНВД эти обстоятельства не влияют. Если автомобилей, предназначенных для оказания автотранспортных услуг более 20, и они не переданы в аренду (безвозмездное пользование) другим лицам, организация лишается права на налогообложение по ЕНВД.

Таким образом, при отсутствии у Организации документов о передаче автомобилей, превышающих предельное количество, в аренду или безвозмездное пользование другим лицам, Организация утратила право на применение ЕНВД.

При этом необходимо иметь в виду, что деятельность по предоставлению автомобилей в аренду должна облагаться налогами с применением иных режимов – ОСН или УСН.

Кроме того, в соответствии с п.7. ст. 346.26 НК РФ налогоплательщики, осуществляющие наряду с предпринимательской деятельностью, подлежащей налогообложению единым налогом, иные виды предпринимательской деятельности, обязаны вести раздельный учет имущества, обязательств и хозяйственных операций в отношении предпринимательской деятельности, подлежащей налогообложению единым налогом, и предпринимательской деятельности, в отношении которой налогоплательщики уплачивают налоги в соответствии с иным режимом налогообложения. При этом учет имущества, обязательств и хозяйственных операций в отношении видов предпринимательской деятельности, подлежащих налогообложению ЕНВД, осуществляется налогоплательщиками в общеустановленном порядке.

Налогоплательщики, осуществляющие наряду с предпринимательской деятельностью, подлежащей налогообложению ЕНВД, иные виды предпринимательской деятельности, исчисляют и уплачивают налоги и сборы в отношении данных видов деятельности в соответствии с иными режимами налогообложения, предусмотренными НК РФ.