КБК страховые взносы для ИП за себя в 2018 году (в ПФР, ИФНС) и работников. Пфр кбк ип 2018

КБК для ИП в 2018 году

Актуально на: 24 апреля 2018 г.

Некоторые КБК, указываемые предпринимателями при перечислении налогов и страховых взносов, едины для всех ИП, независимо от применяемого режима налогообложения. А некоторые коды бюджетной классификации «предназначаются» все-таки конкретному режиму.

КБК: взносы ИП-2018

КБК по страховым взносам представляют самую большую группу кодов, которые необходимы предпринимателям абсолютно всех режимов налогообложения.

ИП-работодатели при заполнении платежек по страховым взносам в 2018 году должны указывать следующие КБК:

Стоит отметить, что если ИП перечисляет задолженность по взносам за периоды, истекшие до 01.01.2017, то КБК по страховым взносам совсем другие. Исключение составляют КБК по взносам по доптарифам, а также по взносам «на травматизм» – они одинаковы как для периодов с 01.01.2017, так и для периодов, истекших до этой даты.

Приведем КБК, которые нужно указывать при уплате взносов за периоды, истекшие до 2017 года:

| Вид взноса | КБК |

| Страховые взносы на ОПС | 182 1 02 02010 06 1000 160 |

| Страховые взносы на ОМС | 182 1 02 02101 08 1011 160 |

| Страховые взносы на ВНиМ | 182 1 02 02090 07 1000 160 |

КБК: взносы ИП за себя

КБК по взносам ИП за себя также едины для всех, независимо от применяемого режима. Причем, как и при уплате работодательских взносов, КБК зависит от периода, за который ИП перечисляет взносы за себя:

| За периоды начиная с 01.01.2017 | |

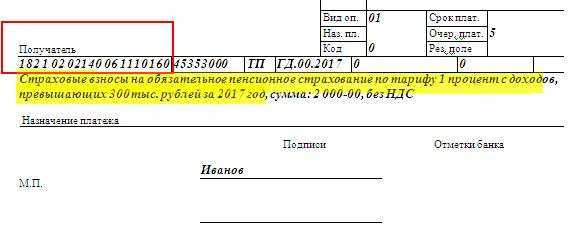

| Страховые взносы на ОПС за себя (в.ч. 1%-ные взносы*) | 182 1 02 02140 06 1110 160 |

| Страховые взносы на ОМС за себя | 182 1 02 02103 08 1013 160 |

| За периоды, истекшие до 01.01.2017 | |

| Страховые взносы на ОПС за себя | 182 1 02 02140 06 1100 160 |

| Страховые взносы на ОПС за себя (1%-ные взносы) | 182 1 02 02140 06 1200 160 |

| Страховые взносы на ОМС за себя | 182 1 02 02103 08 1011 160 |

*Приказом Минфина от 28.02.2018 № 35н отменен отдельный КБК для уплаты 1%-ных взносов, введенный ранее Приказом Минфина от 27.12.2017 N 255н. Тем, кто уже успел перечислить 1%-ные на отдельный КБК, скорее всего, придется уточнить платеж.

КБК для ИП в 2018 году: коды по налогам для всех режимов

Приведем основные КБК по налогам, используемые ИП независимо от режима налогообложения:

| НДФЛ (ИП выступает в роли налогового агента) | 182 1 01 02010 01 1000 110 |

| НДС (ИП выступает в роли налогового агента) | 182 1 03 01000 01 1000 110 |

| НДС по импорту из стран ЕАЭС | 182 1 04 01000 01 1000 110 |

КБК для ИП на ОСН в 2018 году

Предприниматели-общережимники являются плательщиками НДФЛ в части своих доходов и плательщиками НДС:

| НДФЛ | 182 1 01 02020 01 1000 110 |

| НДС | 182 1 03 01000 01 1000 110 |

КБК для ИП на спецрежимах в 2018 году

Для каждого спецрежимного налога утвержден свой КБК:

| Налог при УСН: | |

| — при объекте «доходы» | 182 1 05 01011 01 1000 110 |

| — при объекте «доходы минус расходы» (налог, уплачиваемый в обычном порядке, а также минимальный налог) | 182 1 05 01021 01 1000 110 |

| ЕНВД | 182 1 05 02010 02 1000 110 |

| ЕСХН | 182 1 05 03010 01 1000 110 |

КБК ИП: специфические налоги

ИП могут являться плательщиками и других налогов. Например, плательщиками водного налога или НДПИ. КБК по этим, а также другим «редким» налогам вы найдете в другом материале.

glavkniga.ru

КБК страховые взносы для ИП за себя в 2018 году (в ПФР, ИФНС) и работников

КБК страховые взносы для ИП за себя в 2018 году (в ПФР, ИФНС) и работников

C 1 января этого года взносы надо платить в ФНС на новые КБК. Коды начинаются с цифр 182. Смотрите в таблице КБК страховые взносы для ИП за себя в ПФР в 2018 году, коды фиксированных и медицинских взносов предпринимателей, а также разъяснения.

С 2018 года индивидуальные предприниматели платят страховые взносы не в фонды, а в ФНС. Так как администратор платежа изменился, изменились и реквизиты.

Новые КБК для ИП по страховым взносам в 2018 году утверждены приказом Минфина России от 07.12.2016 № 230н. Код нового администратора взносов — 182. Все коды начинаются теперь с этих цифр. При этом чиновники утвердили новые коды для разных периодов: взносы за периоды до 2018 года надо отправлять на одни КБК, а за периоды с 2018 года — уже на другие. Если после 1 января отправить платеж на реквизиты ПФР или ФСС, он потеряется.

КБК страховых взносов для ИП за себя в ПФР в 2018 году

Фиксированные взносы ИП за себя в ПФР (Пенсионный фонд) — это страховые взносы, которые предприниматели перечисляют на обязательное пенсионное страхование в фиксированном размере. С 2018 года такие взносы перечисляют на новые КБК с администратором платежа 182 (ФНС).

КБК фиксированные взносы в ПФ за2018 год для ИП за себя

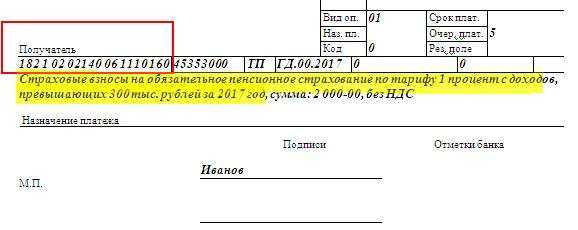

БК фиксированного платежа ИП2018 указывают в поле 104 платежного поручения. При этом коды для фиксированных взносов из МРОТ и взносов по тарифу 1% процент за периоды с 2018 года надо перечислять на один и то же КБК — 182 1 02 02140 06 1110 160.

КБК по страховым взносам по ИП в 2018 году на медицинское страхование

КБК страховые взносы ИП за себя в 2018 году (скачать)

Фиксированные взносы на медицинское страхование ИП тоже перечисляют в ИФНС. Поэтому КБК начинаются с цифр 182.

КБК страховых взносов ИП2018 за работников

Кроме фиксированные взносов индивидуальные предприниматели, имеющие наемных работников, перечисляют взносы и за них: на пенсионное страхование, социальное и медицинское. Смотрите КБК в таблице.

КБК по страховым взносам на2018 год по ИП за работников

КБК ИП по страховым взносам на2018 год: таблица по дополнительным тарифам

Источник

siosagio.ru

1 процент в пенсионный фонд, ФФОМС и прочие

При заполнении платёжных поручений на оплату налогов, пошлин или государственных услуг возникает необходимость вносить в соответствующую графу КБК. Может показаться, что этот реквизит — простая формальность, но на самом деле это совсем не так. Именно код бюджетной классификации помогает государственным органам правильно классифицировать поступившие средства.

Что такое КБК

КБК, или код бюджетной классификации — это комбинация из 20 цифр, обязательный реквизит в платёжных поручениях, если организация или ИП перечисляет денежные средства государственным ведомствам. Каждая цифра в коде несёт определённую смысловую нагрузку, и сам код в целом помогает фискальным службам анализировать поступившие средства и распределять их по назначению. С помощью КБК государственные ведомства могут узнать, откуда и кем были переведены денежные средства и на какие цели должен отправиться этот платёж. Коды бюджетной классификации из года в год могут меняться.

Как читать КБК

Код представляет собой комбинацию из 20 цифр, разделённую на группы. При этом у каждой группы чисел есть определённое значение.

Попробуем разобраться на примере. В общем виде КБК имеет формат: ХХХ — Х ХХ ХХ ХХХ ХХ — ХХХХ — ХХХ.

Первая группа цифр означает получателя платежа.

Если код начинается на 182, это означает, что получателем вашего платежа является налоговая инспекция, если на 393 — это Фонд социального страхования (ФСС).

Самая большая группа цифр — с 4 по 13 — означают вид доходов. Четвёртая цифра в коде показывает группу. Следующие два знака означают вид платежа.

Например, 01 — налог на прибыль, 03 — акцизы, 08 — госпошлины, 13 — плата за государственные услуги.

Знаки с 7 по 11 означают статью и подстатью доходов, они проставляются строго по классификации доходов бюджета РФ, с которой можно ознакомиться здесь. Последние два знака во второй группе означают бюджет, в который должны поступить средства. Федеральный бюджет обозначается цифрами 01, региональный — 02.

Третья группа состоит из четырёх знаков, которые используются для разделения поступлений в бюджет на налоги (1000), пени (2100) и штрафы (3000).

И последняя группа, состоящая из трёх знаков, означает категорию доходов.

Деньги, поступившие в качестве оплаты налогов, обозначаются цифрами 110, доходы государственного ведомства от оказания платных услуг — 130, комбинация цифр 140 означает суммы, которые были изъяты принудительно.

Расшифровать КБК не сложно, если знать основные принципы его формирования

Квитанции для оплаты налогов, сборов и иных обязательных платежей

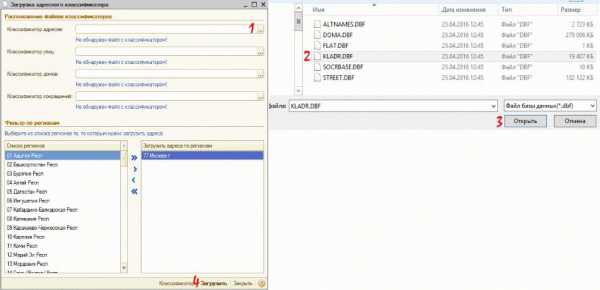

Если бухгалтерский учёт ведётся в специальной программе, никаких проблем с заполнением налоговой квитанции не возникнет, так как все необходимые формы можно вывести на экран, заполнить и распечатать. Но если представить ситуацию, что бухгалтерский учёт ИП ведёт без помощи программного обеспечения, то и для таких случаев на сайте ФНС предусмотрен специальный сервис, позволяющий заполнить квитанцию для оплаты любых платежей в бюджет.

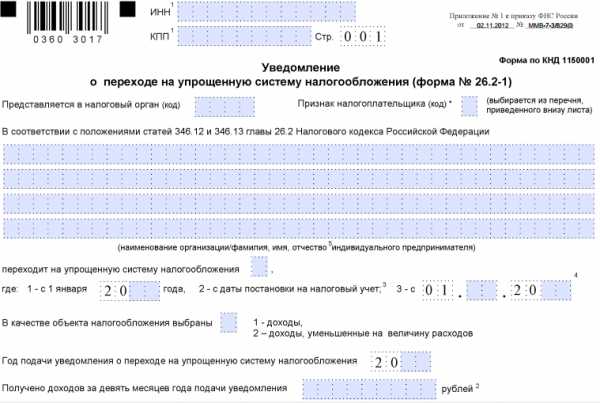

Представим ситуацию, в которой индивидуальному предпринимателю требуется заплатить НДФЛ. Действовать нужно так:

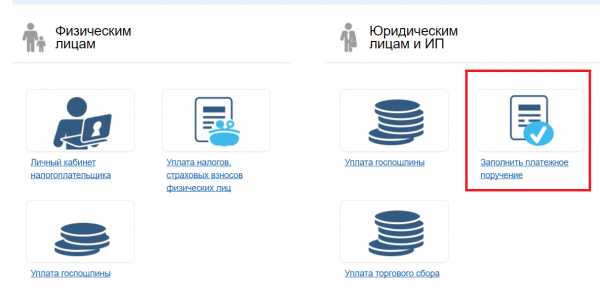

- Открыть на сайте налоговой службы вкладку «Заплати налоги».

Главная страница сайта ФНС: кнопка «Заплати налоги» находится справа

- Перейти по ссылке «Заполнить платёжное поручение».

Сайт налоговой службы очень простой и интуитивно понятный: несложно догадаться, как перечислить тот или иной налог

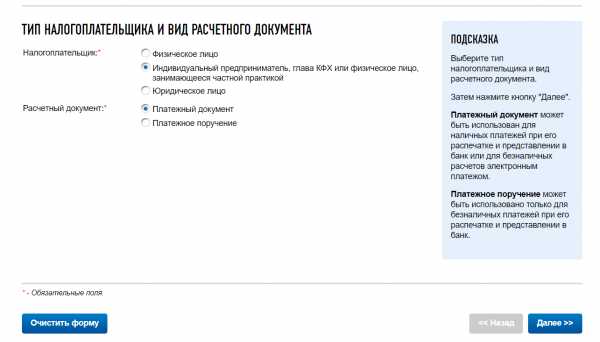

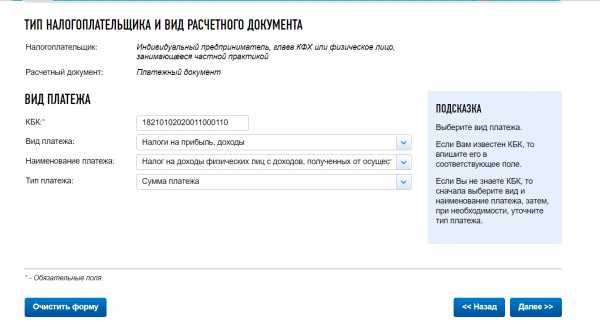

- В открывшемся окне необходимо выбрать тип налогоплательщика. Соответственно, если вы индивидуальный предприниматель, расставляете маркеры как на картинке ниже («ИП, глава КФХ или физлицо…», «Платёжный документ»), затем нажимаете кнопку «Далее».

Если сомневаетесь, какой пункт следует выбрать, — поможет блок «Подсказка»

- На следующем шаге необходимо заполнить КБК. Но если вы его не знаете, то сначала просто заполняйте вид платежа. Сервис подтянет нужный КБК автоматически.

Сервис очень прост и удобен в использовании: выбор подходящего КБК занимает пару секунд

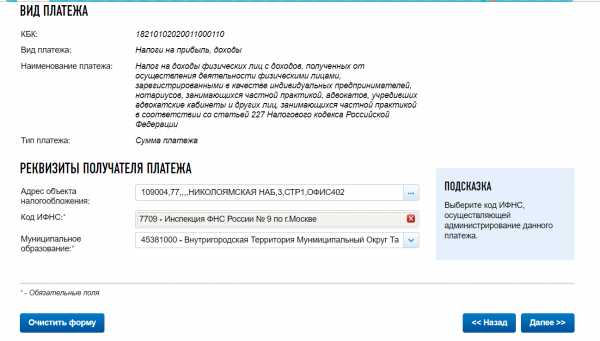

- Далее необходимо указать реквизиты получателя платежа. Если вы не знаете, какая ИФНС администрирует ваши платежи, вводите адрес регистрации ИП, и налоговая инспекция подтянется автоматически.

В любой момент можно вернуться на шаг назад или очистить форму, если реквизиты налоговой инспекции выбраны неверно

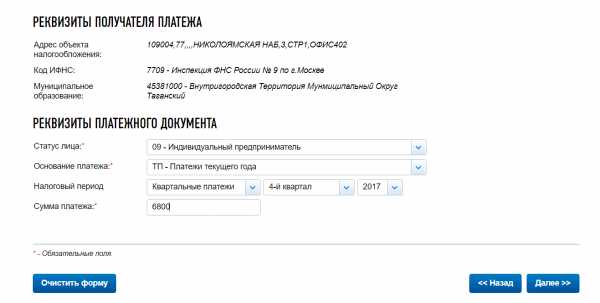

- На следующем шаге заполняются реквизиты платёжного документа. Выбирается ваш статус — ИП, основание платежа, нужный налоговый период и сумма.

Очень важно правильно указать статус и основание налогового платежа

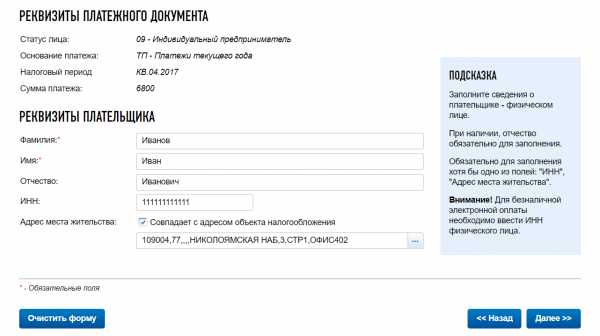

- Дальше заполняются данные о плательщике. Платить все взносы в государственные ведомства необходимо от своего имени. После нажатия кнопки «Далее» сервис предложит вам ещё раз проверить все реквизиты. После проверки нужно нажать на кнопку «Оплатить» и выбрать способ оплаты. Для наличного расчёта просто распечатываете сформированную квитанцию и идёте с ней в банк.

После заполнения всех предложенных форм обязательно проверьте правильность заполненных реквизитов налогоплательщика

И тут же на последнем шаге возникает вопрос — можно ли оплатить налог онлайн? Ответ — да. Для безналичной оплаты ИНН является обязательным реквизитом, если вы его ввели, станет доступна опция безналичной оплаты. Вам просто нужно выбрать свой банк из списка, предложенного сервисом, и совершить оплату.

В коды бюджетной классификации могут вноситься изменения каждый год, нужно следить за приказами Министерства финансов России, чтобы не пропустить их. В 2017 году наиболее серьёзные и существенные изменения в КБК были связаны с передачей страховых взносов под контроль налоговых служб, а это значит, что у данного вида платежа изменился получатель. То есть все страховые взносы, которые работодатель сейчас платит за своих работников — медицинские, пенсионные, взносы по временной нетрудоспособности уже учитываются по новым КБК.

Видео: изменения в кодах бюджетной классификации в 2017–2018

КБК для ИП с работниками и без них

В 2018 году ИП-работодатель при заполнении платёжных поручений на оплату страховых взносов должен проставлять новые КБК.

Таблица: КБК для перечисления страховых взносов с работников

Индивидуальному предпринимателю, который не имеет работников и платит взносы только за себя, следует пользоваться иными кодами бюджетной классификации.

Таблица: КБК для перечисления страховых взносов «за себя»

КБК для уплаты основных налогов

Некоторые коды бюджетной классификации используются ИП независимо от выбранного им режима налогообложения.

Таблица: КБК при перечислении НДФЛ и НДС

Оплата пени и штрафов

При оплате штрафов и пеней 14–17 знаки КБК принимают определённые значения — 2100 (пени) и 3000 (штрафы). Но при уплате некоторых видов страховых взносов это правило не работает.

Таблица: КБК при уплате пеней и штрафов

Как узнать верный КБК для платежа

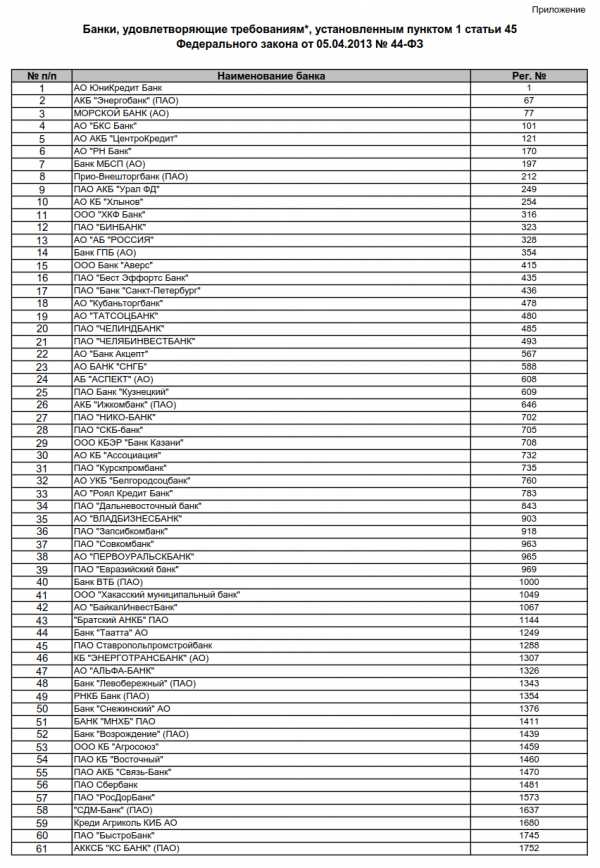

Платежей в государственные ведомства — десятки, запомнить их все невозможно. Специально для этого созданы справочники кодов бюджетной классификации, которые бухгалтер всегда должен держать под рукой. Сервис на сайте налоговой службы, конечно, очень удобный, но все же крайне желательно вести учёт и формировать платёжные поручения силами собственного программного обеспечения.

Справочник кодов бюджетной классификации на 2018 год можно изучить здесь или тут. В нём приведены все существующие КБК на уплату налогов, сборов, обязательных платежей во внебюджетные фонды, пеней и торговых сборов.

Необходимо постоянно мониторить изменения в кодах бюджетной классификации, чтобы ваши платежи зачислялись корректно. И хотя Налоговый кодекс гласит, что неверно указанный КБК в платёжном поручении не является основанием для предположения о том, что оплата не производилась, на деле за неправильно заполненный код нередко начисляются штрафные санкции. Это происходит потому, что фискальные ведомства не могут идентифицировать платёж, и он долгое время может висеть не на том счёте. Поэтому относитесь серьёзно к оплате любых платежей государству, чтобы не пришлось уплачивать пени и штрафы в дальнейшем.

Оцените статью:(0 голосов, среднее: 0 из 5)

Поделитесь с друзьями!ipboss.guru

КБК страховые взносы для ИП за себя в 2018 году (в ПФР, ИФНС) и работников HaFaAa

C 1 января этого года взносы надо платить в ФНС на новые КБК. Коды начинаются с цифр 182. Смотрите в таблице КБК страховые взносы для ИП за себя в ПФР в 2018 году, коды фиксированных и медицинских взносов предпринимателей, а также разъяснения.

С 2018 года индивидуальные предприниматели платят страховые взносы не в фонды, а в ФНС. Так как администратор платежа изменился, изменились и реквизиты.

Новые КБК для ИП по страховым взносам в 2018 году утверждены приказом Минфина России от 07.12.2016 № 230н. Код нового администратора взносов — 182. Все коды начинаются теперь с этих цифр. При этом чиновники утвердили новые коды для разных периодов: взносы за периоды до 2018 года надо отправлять на одни КБК, а за периоды с 2018 года — уже на другие. Если после 1 января отправить платеж на реквизиты ПФР или ФСС, он потеряется.

КБК страховых взносов для ИП за себя в ПФР в 2018 году

Фиксированные взносы ИП за себя в ПФР (Пенсионный фонд) — это страховые взносы, которые предприниматели перечисляют на обязательное пенсионное страхование в фиксированном размере. С 2018 года такие взносы перечисляют на новые КБК с администратором платежа 182 (ФНС).

КБК фиксированные взносы в ПФ за2018 год для ИП за себя

БК фиксированного платежа ИП2018 указывают в поле 104 платежного поручения. При этом коды для фиксированных взносов из МРОТ и взносов по тарифу 1% процент за периоды с 2018 года надо перечислять на один и то же КБК — 182 1 02 02140 06 1110 160.

КБК по страховым взносам по ИП в 2018 году на медицинское страхование

КБК страховые взносы ИП за себя в 2018 году (скачать)

Фиксированные взносы на медицинское страхование ИП тоже перечисляют в ИФНС. Поэтому КБК начинаются с цифр 182.

КБК страховых взносов ИП2018 за работников

Кроме фиксированные взносов индивидуальные предприниматели, имеющие наемных работников, перечисляют взносы и за них: на пенсионное страхование, социальное и медицинское. Смотрите КБК в таблице.

КБК по страховым взносам на2018 год по ИП за работников

КБК ИП по страховым взносам на2018 год: таблица по дополнительным тарифам

hafaaa.ru