Содержание

почему растут цены и кто может их сдержать

Если цены постоянно растут — значит, в стране инфляция. От чего зависит инфляция и что делается для того, чтобы цены не повышались?

Что такое инфляция?

Инфляция — это устойчивый рост общего уровня цен на товары и услуги. При этом отдельные товары могут заметно дорожать, другие — дешеветь, а третьи — вообще не меняться в цене.

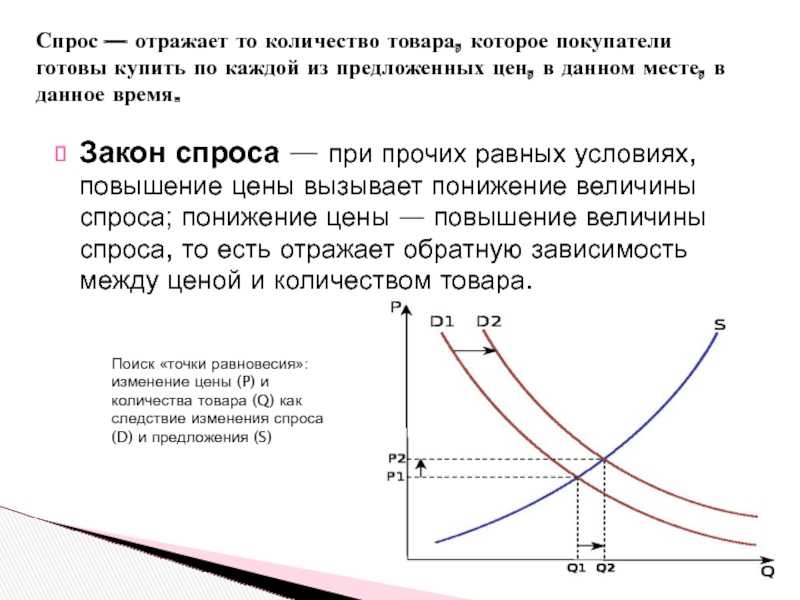

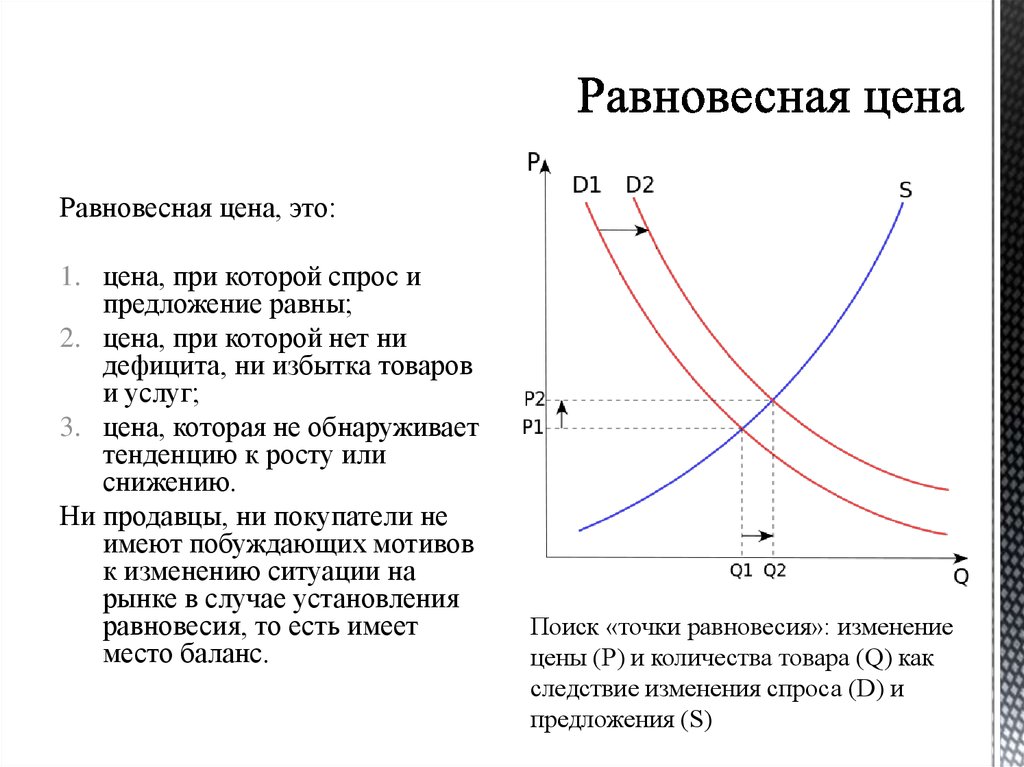

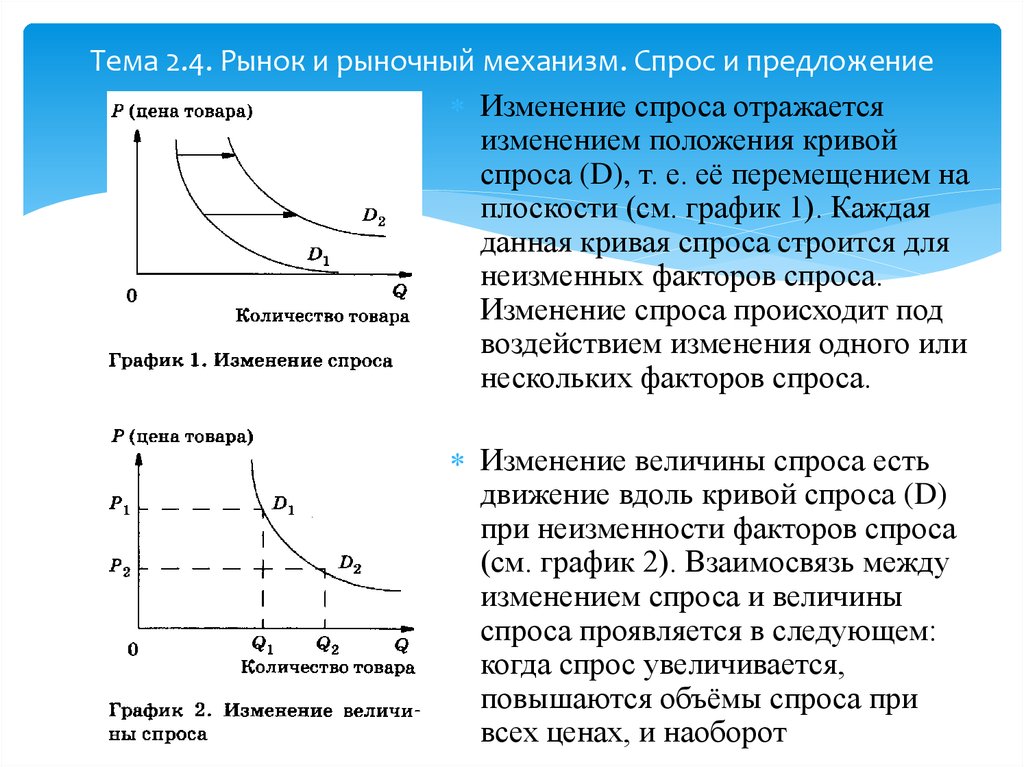

В основном цены на товары и услуги зависят от спроса и предложения на рынке, а некоторые цены регулирует государство. Например, если у фермеров случился хороший урожай овощей, цены на помидоры и картошку будут падать. Если государство в это же время повысило акцизы на алкоголь, цены на спиртное резко пойдут вверх. При этом общий уровень цен может вырасти лишь чуть-чуть.

Как измеряют инфляцию?

В России инфляцию измеряют так же, как и в большинстве стран мира. Берут так называемую потребительскую корзину — набор продуктов, товаров и услуг, которые регулярно покупает среднестатистический человек или семья. В нее попадает около 500 товаров и услуг — например, продукты, одежда, коммунальные услуги, бытовая техника, автомобили.

В нее попадает около 500 товаров и услуг — например, продукты, одежда, коммунальные услуги, бытовая техника, автомобили.

При этом надо понимать, что кто-то никогда не ест мясо и не ездит на машине. А кто-то, наоборот, без мяса жить не может и машины меняет каждый год. Потребительская корзина отражает среднее потребление всех жителей страны.

Некоторые из этих товаров люди покупают часто: хлеб, овощи, мясо, бензин. А другие, например автомобиль, приобретают редко, но зато эти расходы очень большие по сравнению с тратами на те же хлеб, овощи и мясо. Таким образом, при расчете потребительской корзины автомобиль занимает в ней большую долю, чем хлеб.

Стоимость этой условной корзины меняется от месяца к месяцу. Это изменение и есть инфляция.

Почему говорят, что инфляция снижается, если цены растут?

Инфляция — это всегда рост цен. При низкой инфляции цены растут очень медленно, но все же растут. Когда говорят, что инфляция снижается, это значит, что потребительская корзина дорожает медленнее, чем в прошлые годы.

Какая бывает инфляция?

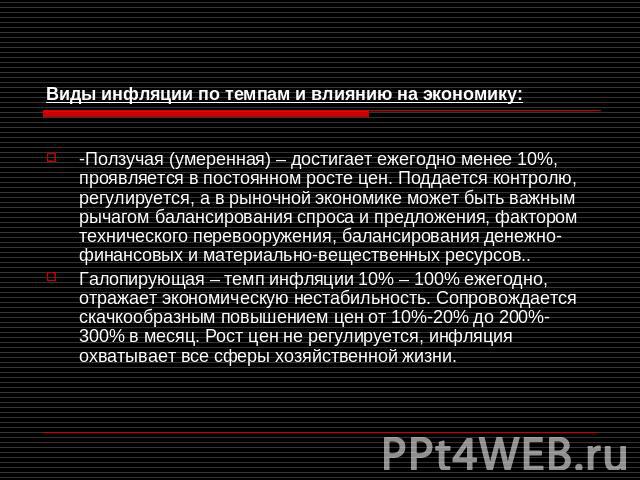

Низкая — до 6% в год. Такая инфляция комфортна и для потребителей, и для предпринимателей. И при этом позволяет экономике развиваться. Именно на таком уровне инфляцию стараются поддерживать в большинстве стран.

Умеренная — от 6 до 10% в год. Она опасна тем, что может выйти из-под контроля и перейти в высокую инфляцию.

Высокая (галопирующая) — от 10 до 100% в год. Она создает нестабильность на рынке, люди и компании не могут планировать свое будущее.

Гиперинфляция — цены растут на сотни и тысячи процентов, в особо тяжелых случаях люди отказываются от денег и переходят на бартер. Обычно гиперинфляция возникает в период тяжелых кризисов и войн.

В постсоветской России рекордно высокая инфляция была зафиксирована в 1992 году — более 2500% в год.

Дефляция — отрицательная инфляция. То есть цены не растут, а снижаются. Дефляция останавливает развитие экономики. Потребители перестают покупать товары в надежде, что они еще сильнее подешевеют. А компании из-за этого сворачивают производство.

А компании из-за этого сворачивают производство.

Почему растет инфляция?

Инфляция может расти по многим причинам:

Увеличение спроса. Случается, что люди вдруг начинают покупать больше определенных товаров. Например, когда мобильные телефоны стали доступными по цене, все захотели пользоваться сотовой связью. Сотовые операторы не успевали сразу подстроиться под высокий спрос: не хватало вышек и свободных частот. Поэтому цены на мобильную связь были очень высокими. Любой дефицит вызывает быстрый рост цен. Но когда у операторов появились дополнительные мощности, цены стали снижаться.

Сокращение предложения. Дефицит может возникнуть и по другой причине — если спрос остается тем же, но товаров и услуг становится меньше. Это может произойти из-за неурожая, ограничения на ввоз иностранных товаров, действий монополиста на каком-то рынке. Это тоже ускоряет рост цен.

Ослабление национальной валюты. Если курс иностранных валют растет, то импортные товары автоматически дорожают.

Это тоже приводит к росту инфляции.

Это тоже приводит к росту инфляции.Высокие инфляционные ожидания. Когда люди и компании ждут, что цены будут сильно расти, они зачастую начинают менять свое потребительское поведение: покупают товары впрок и меньше сберегают. Ведь логичнее купить сегодня дешевле, чем переплачивать завтра. Компании со своей стороны начинают повышать цены на свою продукцию. Например, производитель сыра ждет, что цены на молоко вырастут. Чтобы покрыть свои будущие расходы на сырье, он заранее начинает поднимать цену на свой товар. Все это подстегивает инфляцию. Получается замкнутый круг: все ждут роста цен и цены растут именно потому, что люди этого ждут.

Почему высокая инфляция — это плохо?

Высокая инфляция — это всегда плохо. И для экономики, и для бизнеса, и для финансовых рынков, и, конечно, для жителей страны. Люди принимают очевидные финансовые решения: избавляются от денег, тратят их как можно скорее, вкладывая в ценные товары, недвижимость, покупают иностранную валюту. Становится невыгодно делать сбережения, открывать вклады, клиенты банков снимают деньги со счетов.

Становится невыгодно делать сбережения, открывать вклады, клиенты банков снимают деньги со счетов.

Обычно высокая инфляция еще и малопредсказуема — разгоняется или движется скачками. Из-за роста нестабильности на финансовых рынках предпринимателям становится невыгодно брать долгосрочные кредиты. Невозможно планировать наперед — а ведь это важнейшее условие для роста инвестиций и экономики в целом.

Особенно сильно инфляция бьет по бедным людям, которые живут на фиксированные доходы. Ведь у более состоятельных людей есть способы полностью или частично защититься от инфляции — например, получая проценты по вкладам или инвестируя на финансовом рынке. Именно поэтому инфляцию иногда называют налогом на бедных.

А нельзя ли просто заморозить цены, чтобы они не росли?

Может показаться, что зафиксировать цены на определенном уровне — хорошее решение. Но такое искусственное вмешательство в экономику приведет к увеличению дисбаланса между спросом и предложением. Производители не будут понимать, сколько товаров производить, магазины — сколько закупать, а в результате покупателям придется стоять в очередях у пустых прилавков.

При замороженных ценах возникнет дефицит, часть товаров придется не покупать, а доставать. Кроме того, товары станут хуже: чтобы остаться на плаву и удержать невыгодные цены, продиктованные сверху, производители будут жертвовать качеством.

Именно по этим причинам в рыночной экономике цены должен диктовать рынок, а не государство.

Какой должна быть инфляция в России?

Лучший сценарий для экономики — стабильная невысокая инфляция, при которой покупательная способность денег сохраняется. Она позволит планировать бюджеты на долгий срок, копить, инвестировать, запускать новые бизнес-проекты. Возможность строить долгосрочные планы — залог развития экономики.

Эксперты считают, что 4% в год — оптимальный уровень инфляции для России. Он позволяет промышленности развиваться, а людям — планировать покупки и сберегать, не боясь обесценения своих доходов и сбережений.

youtube.com/embed/mLFEf4d_gz4″ title=»Какой должна быть инфляция?»>

Кто и как сдерживает инфляцию?

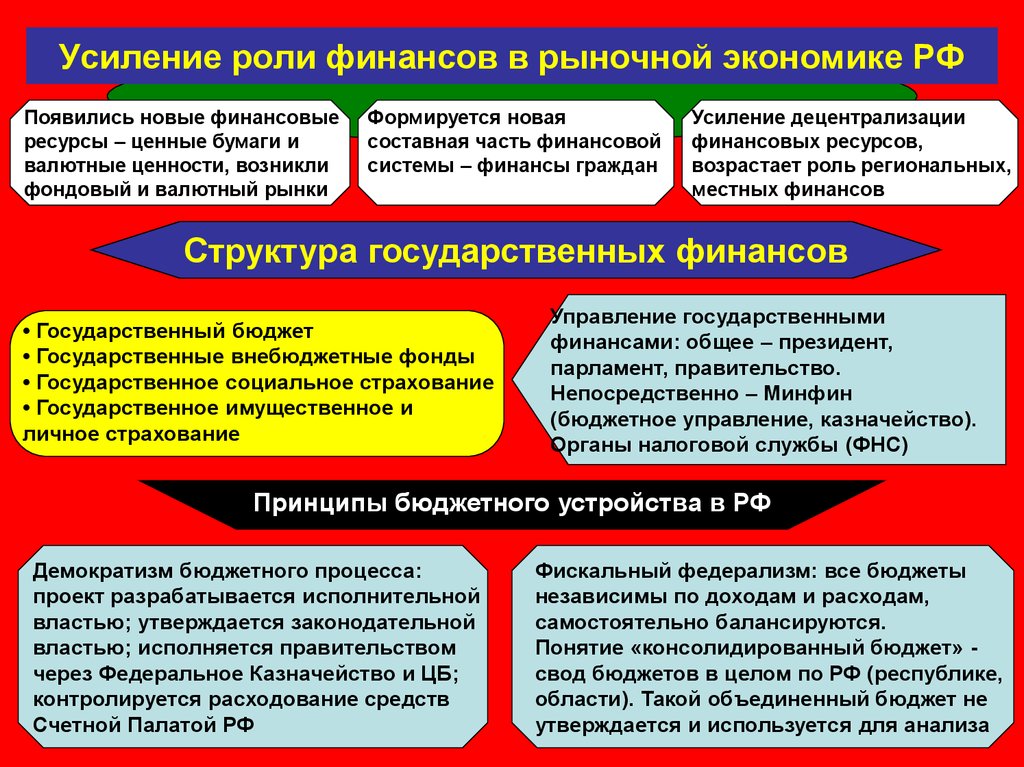

Движение денег в экономике регулируют центральные банки (в нашей стране это Банк России). С помощью инструментов денежно-кредитной политики центробанки могут сдерживать инфляцию в стране.

Например, Банк России планирует удерживать инфляцию вблизи тех самых 4%. Но конкретная цифра — не самоцель, она может измениться. Главное, чтобы при этом уровне инфляции развивалась экономика.

что это значит для рыночной экономики, в чем состоит и к чему может привести ограничение цен

Цены быстро растут, и все кругом говорят, что их нужно ограничивать. Но в нашей истории уже было регулирование цен, и, кажется, было не очень.

Всегда ли регулирование цен кончается плохо? Или есть исключения?

Николай Кульбака

к. э. н., доцент РАНХиГС

э. н., доцент РАНХиГС

После 24 февраля все чаще звучат предложения начать регулировать цены на товары массового спроса. Депутаты даже подготовили поправки об этом.

В перечень товаров, подлежащих государственному регулированию, могут войти продукты питания, детские товары, стройматериалы, сельхозудобрения, сельхозтехника и запчасти к ней, бытовая химия, зоотовары, лекарства и медикаменты.

Профильные чиновники эту идею не поддерживают. Пока торговые сети добровольно ограничивают наценку только на ряд социально значимых товаров, в том числе на сахар. Тем не менее идея ограничить цены остается популярной. Расскажу, к чему это может привести.

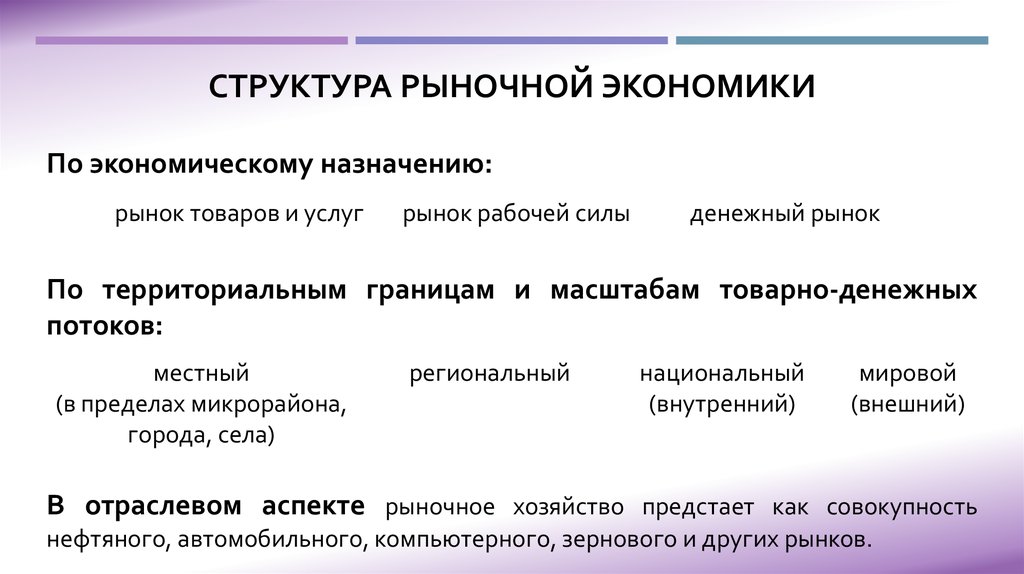

Почему цена важна для рыночной экономики

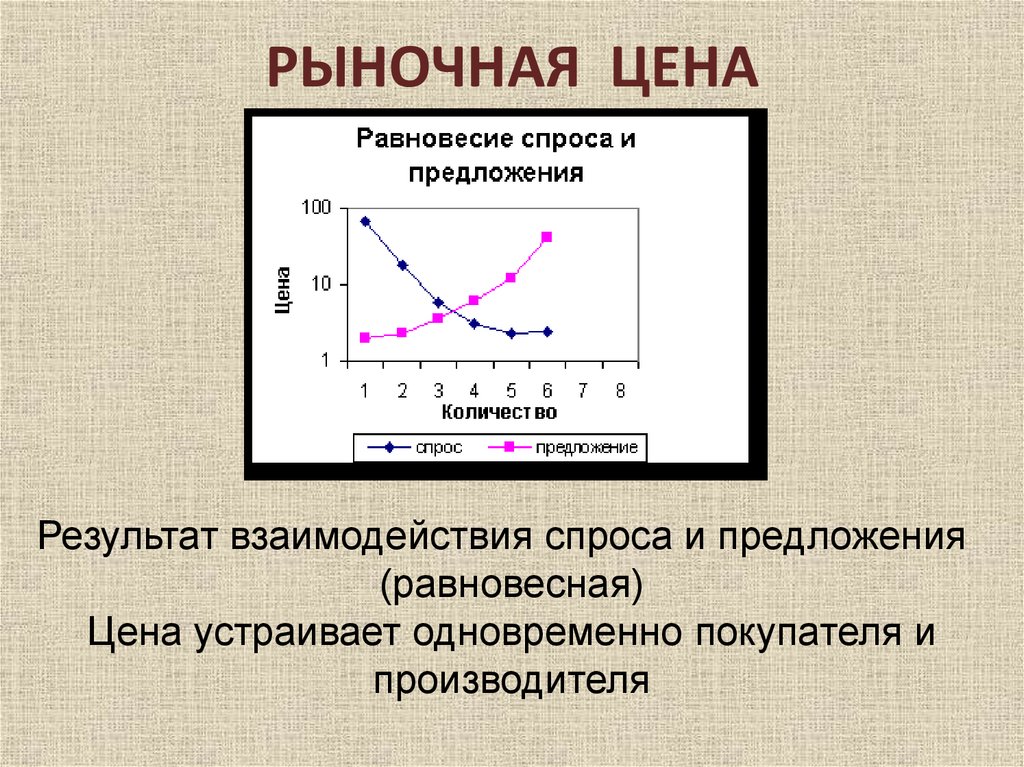

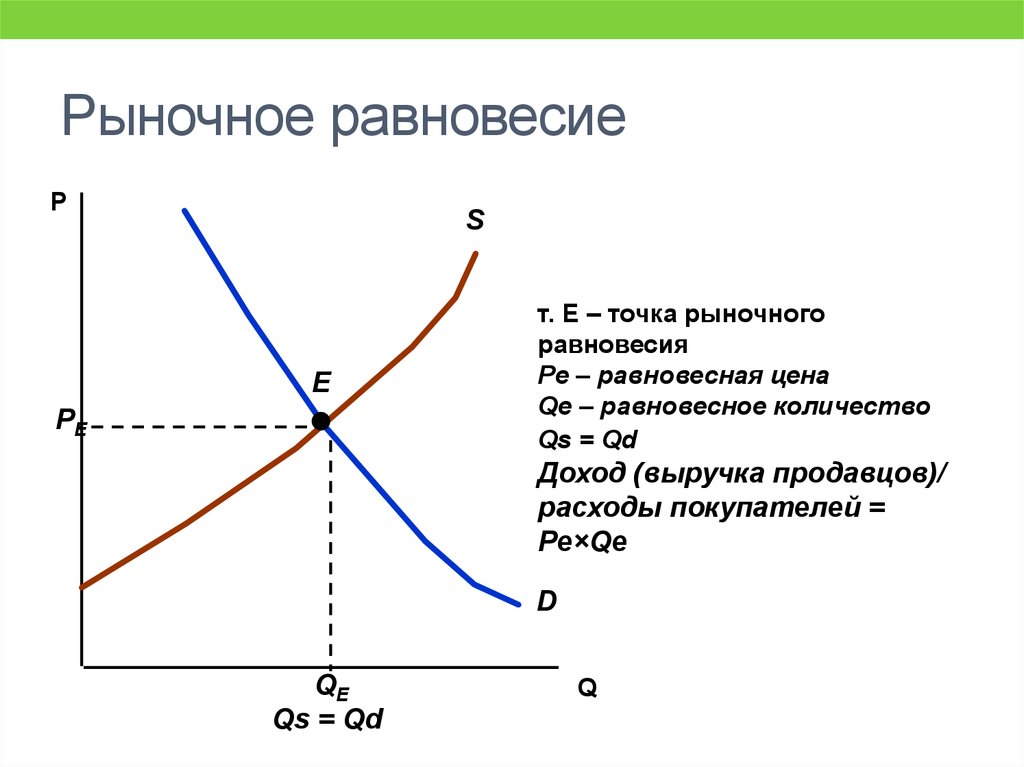

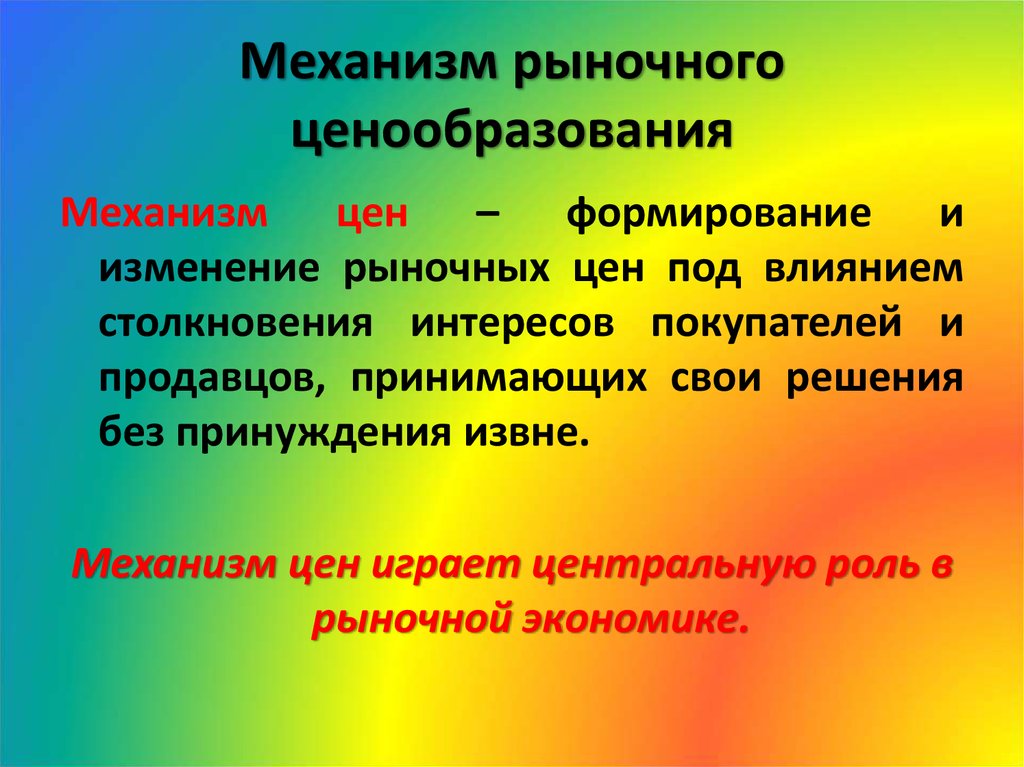

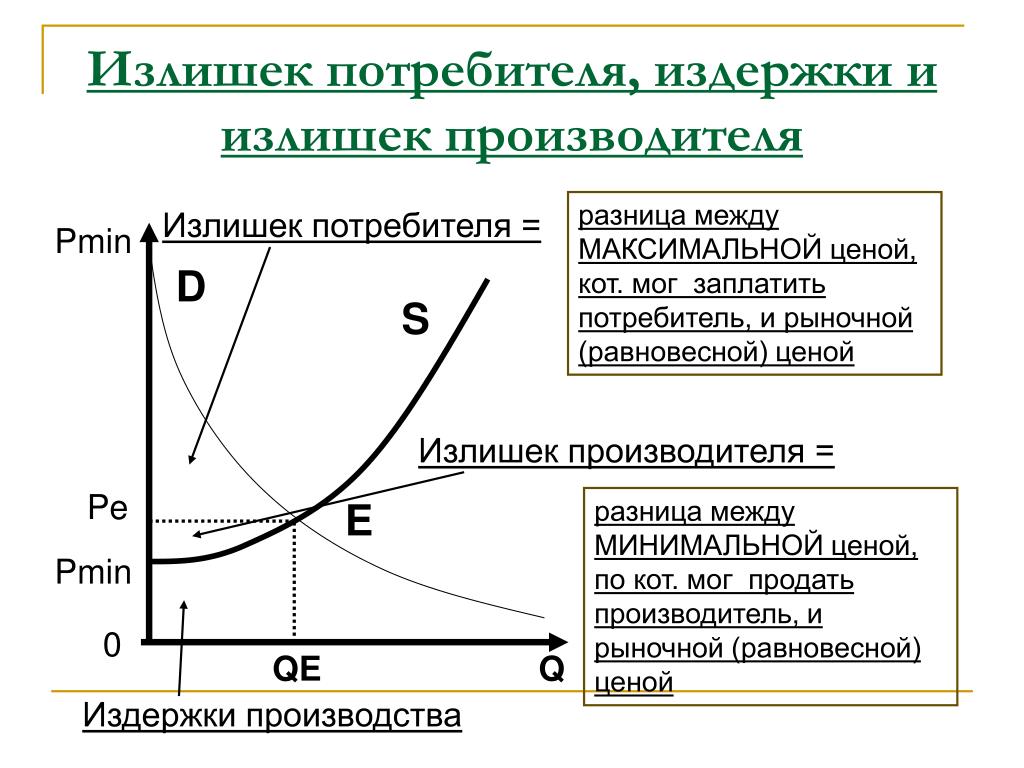

Цена в рыночной экономике — результат равновесия, компромисс между желанием продавца продать, основанным на его затратах при производстве, и желанием покупателя купить, основанным на его понимании стоимости товара.

Также цена — это информация. Она рассказывает потребителям о качестве товара, его свойствах, том, насколько он востребован. Безусловно, есть исключения, но, как правило, чем качественнее товар, тем он дороже.

Безусловно, есть исключения, но, как правило, чем качественнее товар, тем он дороже.

Еще цена дает сигнал производителям. Ее рост означает, что товар востребован и его стоит производить. И что товар важен для покупателя: он готов его покупать по более высокой цене.

/monetary-policy/

Как Банк России влияет на экономику

Кроме того, цена — это информация для государства и его регулирующих органов. Например, если рынок сильно монополизирован, то цены отражают не качество товара, а уровень рыночной власти компаний. Есть общее правило: чем больше компаний-продавцов на рынке, тем ниже будут цены при прочих равных.

Рынок всегда стремится к экономии ресурсов, а информация тоже ресурс, причем весьма дорогой. Чем меньше информации нужно потребителю или производителю для принятия решений, тем лучше. А цена товара на рынке одновременно дает информацию производителю, продавцу, покупателю и органам власти. Именно поэтому цена играет такую важную роль в рыночной экономике.

Ну и что? 19.04.22

Снизятся ли цены в России при падении курса доллара?

Что происходит, когда государство начинает регулировать цены

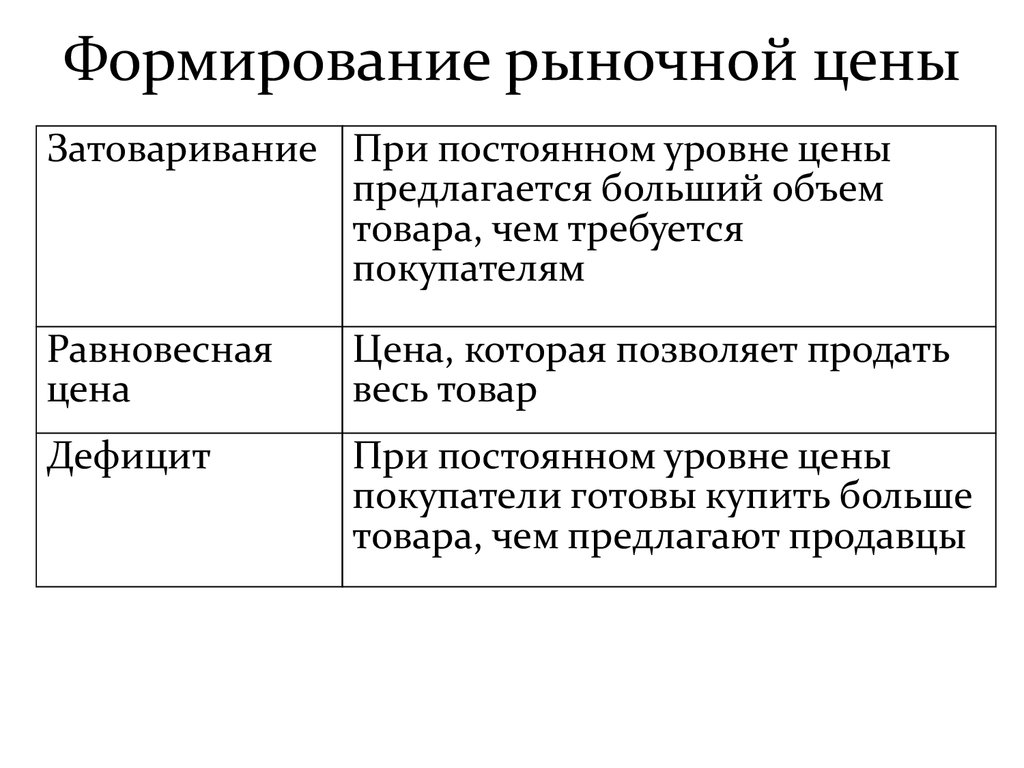

Если на рынке нарушается равновесие — например, товара стало меньше или вырос спрос, — начинает расти цена.

Государство может повлиять на ситуацию рыночным способом — увеличить предложение товара на рынке, пустив на него больше продавцов, местных или из-за рубежа. Либо административным способом — начать регулировать цены, то есть делать их ниже рыночных.

Вот что тогда произойдет:

- Поставщиков на рынке станет меньше. Цена стала слишком низкой, и производить или продавать этот товар теперь невыгодно. Конечно, это коснется не всех поставщиков, а только наиболее слабых с точки зрения эффективности.

- Покупателей станет больше. Их число точно возрастет, ведь после снижения цены товар стал доступен большему числу потребителей.

В итоге товара на рынке станет меньше, а вот спрос на него вырастет. Это первый и самый очевидный результат ограничения цен — несоответствие между желающими продать, которых мало, и желающими купить, которых теперь больше, чем нужно. Так на рынке возникает дефицит товара.

Это первый и самый очевидный результат ограничения цен — несоответствие между желающими продать, которых мало, и желающими купить, которых теперь больше, чем нужно. Так на рынке возникает дефицит товара.

Конечно, дефицит возникнет не завтра и не послезавтра после ограничения цен. Но обязательно возникнет в будущем. Никакого волшебства в экономике нет, и если бы продавцам было выгодно продавать товар дешевле, то они обязательно бы это делали. Значит, ограничение цен сделает выпуск товаров для кого-то менее выгодным, а для кого-то — вовсе убыточным.

Ну и что? 14.04.22

Новые санкции Евросоюза: разбираем главное

В условиях дефицита те, кому не хватило товара, будут пытаться все равно его получить. Это можно сделать, только если договориться с продавцом, что товар идет именно тебе, а не кому-то другому. Чтобы продавец захотел так поступить, ему нужен некий дополнительный бонус от клиента. Так появляется черный рынок, где товар фактически стоит дороже.

Как регулирование цен работало в СССР

Многие сторонники регулирования цен сейчас пытаются апеллировать к опыту СССР. Советский Союз был одним из редких примеров стран, которые отвергали рынок и определяли цены директивно. На продукты питания, например, цены устанавливались низкие, чтобы люди могли их купить. А на предметы роскоши, такие как хрусталь, автомобили или бытовая аппаратура, — высокие.

В Советском Союзе для этого был создан Государственный комитет цен — Госкомцен. Он определял, что и по каким ценам продавать. Но поскольку стоимость приходилось устанавливать одновременно на сотни тысяч наименований товаров, то ни о каком научном расчете речи не шло. Чаще всего цены устанавливали по аналогии с уже существующими товарами или исходя из затрат на их изготовление.

Вот к чему это приводило.

Дефицит и перепроизводство. Стремление назначать цены директивно приводило к огромным перекосам. Дешевый хлеб в магазинах было выгодно покупать, чтобы кормить скот. Качественная одежда и обувь в магазинах исчезала в мгновение ока, а то, что оставалось на полках, носить было невозможно.

Качественная одежда и обувь в магазинах исчезала в мгновение ока, а то, что оставалось на полках, носить было невозможно.

Автомобили на черном рынке стоили дороже, чем их отпускная цена, которая и так была очень высокой для большинства советских граждан. А квартиры, за исключением кооперативных, вообще не продавались. Поэтому существовал сложный неофициальный рынок обмена жилья, где формировалась своя система неофициальных цен, — государство их никак не регулировало.

/back-in-deficit/

Сколько россиян считает плановую экономику более правильной, чем рыночную

Черный рынок. Мы привыкли, что в России действует рынок покупателя: продавцов много, и они конкурируют между собой. В СССР все было наоборот. Из-за того, что желающих купить было намного больше, чем желающих продать, формировался рынок продавца.

Покупатели шли на различные ухищрения, чтобы получить товар: использовали связи и давали взятки. Многие наверняка помнят эпизод из фильма «Ирония судьбы», где Женя и Надя рассказывают друг другу, сколько они заплатили сверху за мебельный гарнитур.

Территориальное неравенство. Во многих городах купить, например, колбасу было невозможно. Жители Калуги или Переславля-Залесского были вынуждены ездить за продуктами в Москву. В этом случае к цене купленного товара нужно было прибавлять цену автобусного или железнодорожного билета, а также потерянное время.

Дополнительные издержки. Регулируемые цены и дефицит приводили к тому, что потребители в СССР несли огромные дополнительные затраты. Сюда входили и взятки продавцам, и затраты на поездку за товаром в другой город, и время на очереди и длительный поиск товара в разных магазинах. Об этом ходили многочисленные анекдоты. Например, про Бермудский треугольник в Москве: «ГУМ — ЦУМ — „Детский мир“».

/financial-habitus/

«Есть страх, что денег не будет вообще»: 7 финансовых привычек из нашего детства

К чему привело регулирование цен в Венесуэле

Главное в наличии товарного дефицита не то, какая экономика в стране — плановая или рыночная. Все упирается именно в желание регулировать цены. Показателен опыт формально рыночной страны — Венесуэлы.

Все упирается именно в желание регулировать цены. Показателен опыт формально рыночной страны — Венесуэлы.

В 2014 году в результате падения цен на нефть — основной экспортный продукт Венесуэлы — в стране возникла резкая нехватка валюты. Это привело к дефициту бюджета и росту цен на импортные товары, которых в стране было довольно много.

Сообщество 03.03.22

Как устроена инфляция и что делать инвестору?

Чтобы исправить ситуацию, правительство Мадуро вынудило центральный банк «включить печатный станок» и увеличить объем денег в стране. Это очень быстро привело к гиперинфляции. Например, в 2018 году инфляция потребительских цен, по данным Международного валютного фонда, составила 65 000%. Сейчас она находится на уровне 500%.

Чтобы решить ситуацию с дороговизной, власти установили «справедливые цены», на что рынок очень быстро отреагировал исчезновением товаров из магазинов. После этого пришлось вводить продуктовые карточки.

Получается, хотя цены начали регулировать для борьбы с экономическим кризисом, в результате он только усилился.

Чем можно заменить регулирование цен

Регулирование цен — это инструмент управления рынком. Поэтому важно понимать, какую именно проблему это решает. Вариантов может быть много.

Поддержка людей с низким доходом. В этом случае целесообразно ввести для таких людей продовольственные карточки, которые позволят ежемесячно покупать продукты питания на определенную сумму.

Рост цен из-за нехватки товаров на рынке. Если цены растут из-за недостатка предложения, нужно создавать новые стимулы — или для местных производителей, или для импортеров. Например, снижение импортных пошлин, налоговые льготы или субсидии.

Монополии. Если цены растут из-за того, что монополист устанавливает слишком высокие цены на свои услуги, надо понять, почему это происходит. Например, цены в городе растут из-за высоких тарифов на железнодорожные перевозки, которым нет альтернативы. Значит, цены упадут, если подвести к городу автомобильную дорогу.

/monopolist-or-not/

Как малому бизнесу случайно не стать монополистом

Или, скажем, сильный рост цен на коммунальные услуги — за исключением естественных монополий — означает, что в городе или области слабая конкуренция. Тогда надо посмотреть, что ей мешает. Возможно, есть какие-то административные барьеры, которые не дают новым компаниям появиться на рынке.

Ажиотажный спрос. Бывает, что потребители сметают товар с прилавков, и продавцы вынуждены повышать цены, чтобы не остаться без товаров. В этом случае ограничение цен как временная мера вполне возможно. Правда, сочетать его надо с разъяснительной работой и повышением доверия к правительственным органам. А доверие можно завоевать только открытостью и честностью, да и то не сразу.

Какое еще бывает регулирование цен

Государства, в том числе Россия, и сейчас используют разные виды регулирования цен. И это в основном дает положительный эффект. Вот только несколько примеров.

Вот только несколько примеров.

Антимонопольное законодательство. Оно существует в большинстве стран мира и устанавливает различные ограничения на деятельность монополий, в том числе ценовые.

Регулирование цен может помочь, только если на рынке есть крупные компании, обладающие рыночной властью, и потеснить их невозможно.

Минимальный уровень оплаты труда — МРОТ. Это регулирование цен на рынке труда. Правда, здесь другой случай — когда цена ограничивается не сверху, а снизу.

Цель этого ограничения проста и понятна — добиться того, чтобы люди получали за свою работу немного больше прожиточного минимума. То есть чтобы всем, кто работает, хватало хотя бы на самую экономную жизнь.

Сообщество 13.04.22

Дефолт 1998 года: почему сейчас все будет по-другому?

Но МРОТ касается очень небольшого количества работников. Большинство все-таки получает зарплату, которая существенно превышает прожиточный минимум.

Так что в отдельных случаях регулирование цен может применяться. Проблемы начнутся, когда государство станет регулировать цены на массовые товары. Но до этого, к счастью, пока далеко.

Что делать?Читатели спрашивают — эксперты отвечают

Задать свой вопрос

Объяснение инфляции: почему цены растут

Вы могли заметить, что в последнее время в вашей корзине увеличилось количество товаров.

Что происходит с ростом цен?

Инфляция. Это общее увеличение стоимости предметов повседневного обихода. Что приводит к постепенному снижению покупательной способности ваших денег. Потому что доллар не распространяется так далеко, когда вещи становятся дороже.

Отлично. А инфляция происходит потому что…

Несколько причин:

Восстановление экономики.

Когда экономика начинает восстанавливаться после спада (например, после глобальной пандемии), цены, как правило, растут. Потому что люди охотнее тратят, когда у них больше денег (привет, стимулирующие выплаты). А корпорации повышают цены, когда люди покупают больше.

А корпорации повышают цены, когда люди покупают больше.

Изменения погоды.

Тонна товаров (сырья) может быть повреждена, если погода слишком холодная или сухая. Это может привести к нехватке таких товаров, как кукуруза и пшеница. И эти дополнительные расходы ложатся на плечи потребителей.

Сбои в цепочке поставок.

Производство товаров – это процесс. И если он сломается где-нибудь на пути, это может повлиять на то, какая часть продукта будет доступна для публики. Это может произойти, когда есть внутреннее прерывание, например, нехватка рабочих. Или внешнее прерывание, подобное сильному шторму, который не позволяет компании распространять свои товары.

Война.

Крупное техногенное глобальное разрушение. После вторжения России в Украину цены на газ взлетели до небес. А снижение доступности зерна и удобрений (обе страны являются крупными производителями) может привести к дальнейшему росту цен на продовольствие в США.

Так что дорожает?

МНОГО вещей практически в каждой категории расходов. Особенно те, которые пострадали во время пандемии и сейчас восстанавливаются. Подумайте: авиабилеты, отели, рестораны и бензин. А также продукты, которых не хватало, такие как полупроводниковые чипы и все, что их использует (читай: автомобили, смартфоны, ноутбуки), электричество, курица и кислород (на самом деле).

Особенно те, которые пострадали во время пандемии и сейчас восстанавливаются. Подумайте: авиабилеты, отели, рестораны и бензин. А также продукты, которых не хватало, такие как полупроводниковые чипы и все, что их использует (читай: автомобили, смартфоны, ноутбуки), электричество, курица и кислород (на самом деле).

Ничего НЕ дорожает?

Определенные курсы акций. Один из способов, которым инфляция может повлиять на фондовый рынок: если ФРС считает, что инфляция слишком высока, она может повысить процентные ставки, чтобы препятствовать потребительским расходам и держать цены под контролем. Напоминание: чем выше процентная ставка, тем дороже брать деньги взаймы и выгоднее хранить деньги на сберегательном счете.)

Могу ли я что-нибудь сделать с инфляцией?

Будьте осторожны. Инфляция может проявляться несколькими (иногда скрытыми) способами. И берегите свой бюджет. Несколько идей:

Сравнительный магазин.

Когда цены начинают расти, важно обращать пристальное внимание на то, что вы покупаете. Если есть более дешевый вариант, попробуйте заменить свой обычный. Ваш бюджет говорит спасибо.

Если есть более дешевый вариант, попробуйте заменить свой обычный. Ваш бюджет говорит спасибо.

Сократите свои расходы.

Если нет возможности легко заменить нужные вам продукты, попробуйте найти другие способы сократить расходы, чтобы ваш бюджет не был слишком ограничен. Посмотрите на все свои регулярные ежемесячные расходы, чтобы увидеть, без чего вы можете жить или понизить.

Инвест.

Хорошо диверсифицированный портфель может помочь вам заработать достаточно, чтобы побороть инфляцию. Только не делайте резких движений. Потратьте это время, чтобы оценить, устраивает ли вас ваше распределение активов в долгосрочной перспективе. Если нет, пришло время скорректировать вашу стратегию, чтобы она соответствовала вашей толерантности к риску.

theSkimm

Цены растут. И это означает большие вещи для вашего кошелька. Понимание потенциального воздействия может помочь вам сделать разумные денежные шаги, чтобы справиться с инфляцией.

Что вызывает инфляцию?

Инфляция является мерой скорости роста цен на товары и услуги в экономике. Если имеет место инфляция, ведущая к повышению цен на предметы первой необходимости, такие как продукты питания, это может оказать негативное влияние на общество.

Если имеет место инфляция, ведущая к повышению цен на предметы первой необходимости, такие как продукты питания, это может оказать негативное влияние на общество.

Инфляция может возникнуть практически по любому продукту или услуге, включая расходы, основанные на потребностях, такие как жилье, продукты питания, медицинское обслуживание и коммунальные услуги, а также расходы на нужды, такие как косметика, автомобили и ювелирные изделия. Как только инфляция становится преобладающей во всей экономике, ожидание дальнейшей инфляции становится главной заботой в сознании как потребителей, так и предприятий.

Центральные банки развитых стран, в том числе Федеральная резервная система США, следят за инфляцией. ФРС установила цель по инфляции примерно на уровне 2% и корректирует денежно-кредитную политику для борьбы с инфляцией, если цены растут слишком сильно или слишком быстро.

Инфляция может быть проблемой, потому что она делает сбереженные сегодня деньги менее ценными завтра. Инфляция подрывает покупательную способность потребителей и может даже помешать им выйти на пенсию. Например, если инвестор заработал 5% от вложений в акции и облигации, а уровень инфляции составил 3%, в реальном выражении инвестор заработал только 2%. В этой статье мы рассмотрим фундаментальные факторы инфляции, различные виды инфляции и тех, кто от нее выигрывает.

Инфляция подрывает покупательную способность потребителей и может даже помешать им выйти на пенсию. Например, если инвестор заработал 5% от вложений в акции и облигации, а уровень инфляции составил 3%, в реальном выражении инвестор заработал только 2%. В этой статье мы рассмотрим фундаментальные факторы инфляции, различные виды инфляции и тех, кто от нее выигрывает.

Ключевые выводы

- Инфляция является мерой темпов роста цен на товары и услуги в экономике.

- Инфляция может возникнуть, когда цены растут из-за увеличения производственных затрат, таких как сырье и заработная плата.

- Всплеск спроса на товары и услуги может вызвать инфляцию, поскольку потребители готовы платить за продукт больше.

- Некоторые компании пожинают плоды инфляции, если они могут взимать более высокую плату за свою продукцию в результате высокого спроса на свои товары.

Причины инфляции

Существуют различные факторы, которые могут влиять на цены или инфляцию в экономике. Как правило, инфляция возникает в результате увеличения себестоимости продукции или увеличения спроса на товары и услуги.

Как правило, инфляция возникает в результате увеличения себестоимости продукции или увеличения спроса на товары и услуги.

Инвестопедия / Эллен Линднер

Инфляция издержек

Инфляция издержек возникает, когда цены растут из-за увеличения производственных затрат, таких как сырье и заработная плата. Спрос на товары не меняется, а предложение товаров снижается из-за более высоких издержек производства. В результате дополнительные издержки производства перекладываются на потребителей в виде более высоких цен на готовую продукцию.

Один из признаков возможной инфляции издержек можно увидеть в росте цен на сырьевые товары, такие как нефть и металлы, поскольку они являются основными производственными ресурсами. Например, если цена на медь вырастет, компании, использующие медь для производства своей продукции, могут увеличить цены на свои товары. Если спрос на продукт не зависит от спроса на медь, бизнес переложит более высокие затраты на сырье на потребителей. Результатом являются более высокие цены для потребителей без какого-либо изменения спроса на потребляемые продукты.

Результатом являются более высокие цены для потребителей без какого-либо изменения спроса на потребляемые продукты.

Заработная плата также влияет на стоимость производства и, как правило, является самой большой статьей расходов для бизнеса. Когда экономика работает хорошо, а уровень безработицы низок, может возникнуть нехватка рабочей силы или рабочих. Компании, в свою очередь, повышают заработную плату, чтобы привлечь квалифицированных кандидатов, что приводит к росту производственных затрат компании. Если компания повышает цены из-за роста заработной платы сотрудников, возникает инфляция издержек плюс.

Стихийные бедствия также могут привести к росту цен. Например, если ураган уничтожает такую культуру, как кукуруза, цены в экономике могут вырасти, поскольку кукуруза используется во многих продуктах.

Инфляция спроса

Инфляция спроса может быть вызвана высоким потребительским спросом на продукт или услугу. Когда в экономике наблюдается всплеск спроса на широкий спектр товаров, их цены, как правило, растут. Хотя краткосрочные дисбалансы спроса и предложения часто не вызывают беспокойства, устойчивый спрос может отразиться на экономике и повысить стоимость других товаров; результатом является инфляция спроса.

Хотя краткосрочные дисбалансы спроса и предложения часто не вызывают беспокойства, устойчивый спрос может отразиться на экономике и повысить стоимость других товаров; результатом является инфляция спроса.

Уверенность потребителей, как правило, высока, когда безработица низкая, а заработная плата растет, что приводит к увеличению расходов. Экономический рост оказывает прямое влияние на уровень потребительских расходов в экономике, что может привести к высокому спросу на товары и услуги.

По мере увеличения спроса на конкретный товар или услугу доступное предложение уменьшается. Когда доступно меньше товаров, потребители готовы платить больше, чтобы получить товар, как указано в экономическом принципе спроса и предложения. Результатом являются более высокие цены из-за инфляции спроса.

Компании также играют роль в инфляции, особенно если они производят популярные товары. Компания может поднять цены просто потому, что потребители готовы платить повышенную сумму. Корпорации также свободно поднимают цены, когда продаваемый товар необходим потребителю для повседневного существования, например, нефть и газ. Однако именно спрос со стороны потребителей дает корпорациям рычаги для повышения цен.

Корпорации также свободно поднимают цены, когда продаваемый товар необходим потребителю для повседневного существования, например, нефть и газ. Однако именно спрос со стороны потребителей дает корпорациям рычаги для повышения цен.

Встроенная инфляция и рост заработной платы

Встроенная инфляция возникает, когда достаточное количество людей ожидает, что инфляция продолжится в будущем. По мере роста цен на товары и услуги люди могут поверить в непрерывный рост в будущем с той же скоростью. Из-за этих общих ожиданий рабочие могут начать требовать более высокой заработной платы, чтобы предвидеть рост цен и сохранить свой уровень жизни. Повышение заработной платы приведет к более высоким затратам для предприятий, которые могут переложить эти затраты на потребителей. Более высокая заработная плата также увеличивает располагаемый доход потребителей, увеличивая спрос на товары, что может привести к еще большему росту цен. Затем может быть установлена спираль «заработная плата-цена», когда один фактор влияет на другой, и наоборот.

Рынок жилья

Рынок жилья, например, видел свои взлеты и падения на протяжении многих лет. Если дома пользуются спросом, потому что экономика переживает подъем, цены на жилье будут расти. Спрос также влияет на вспомогательные продукты и услуги, которые поддерживают жилищную отрасль. Строительные товары, такие как пиломатериалы и сталь, а также гвозди и заклепки, используемые в домах, могут столкнуться с увеличением спроса в результате более высокого спроса на дома.

Экспансионистская фискальная и денежно-кредитная политика

Экспансионистская фискальная политика правительств может увеличить размер дискреционного дохода как для предприятий, так и для потребителей. Если правительство снижает налоги, предприятия могут потратить их на капитальные ремонты, оплату труда сотрудников или наем новых сотрудников. Потребители также могут приобретать больше товаров. Правительство могло бы также стимулировать экономику, увеличив расходы на инфраструктурные проекты. Результатом может стать увеличение спроса на товары и услуги, что приведет к росту цен.

Результатом может стать увеличение спроса на товары и услуги, что приведет к росту цен.

Точно так же, как экспансионистская налогово-бюджетная политика может подстегнуть инфляцию, она может и ослабить денежно-кредитную политику. Экспансионистская денежно-кредитная политика центральных банков может снизить процентные ставки. Центральные банки, такие как Федеральная резервная система, могут снизить стоимость кредита для банков, что позволяет банкам предоставлять больше денег предприятиям и потребителям. Увеличение количества денег, доступных во всей экономике, приводит к увеличению расходов и спроса на товары и услуги.

Денежная девальвация

Монетаристы понимают, что инфляция вызвана слишком большим количеством долларов, преследующих слишком мало товаров. Другими словами, предложение денег стало слишком большим. Согласно этой теории, стоимость денег подчиняется закону спроса и предложения, как и любой другой товар на рынке. По мере роста предложения стоимость снижается. Если стоимость денег падает, их покупательная способность падает, и вещи становятся относительно дороже.

Если стоимость денег падает, их покупательная способность падает, и вещи становятся относительно дороже.

Эта количественная теория денег (QTM) может быть резюмирована уравнением обмена, в котором говорится, что денежная масса, умноженная на скорость, с которой деньги тратятся в год (скорость обращения денег), равняется номинальным расходам в экономике: МВ = PQ . Таким образом, P (цены) могут расти по мере увеличения денежной массы и/или увеличения скорости обращения денег (при постоянном количестве товаров в экономике).

Деньги также могут обесцениваться из-за общего отсутствия уверенности или доверия к эмитенту денег. В этом случае гиперинфляция может даже привести к тому, что деньги вообще не будут иметь ценности.

Показатели инфляции

Индекс потребительских цен (ИПЦ)

Есть несколько показателей, которые используются для измерения уровня инфляции. Одним из самых популярных является индекс потребительских цен (ИПЦ), который измеряет цены на корзину товаров и услуг в экономике, включая продукты питания, автомобили, образование и отдых. Таким образом, изменения цен в этой корзине приблизительно соответствуют изменениям цен в масштабах всей экономики. ИПЦ часто является предпочтительным экономическим индикатором, используемым для измерения инфляции.

Таким образом, изменения цен в этой корзине приблизительно соответствуют изменениям цен в масштабах всей экономики. ИПЦ часто является предпочтительным экономическим индикатором, используемым для измерения инфляции.

Хотя ИПЦ измеряет изменения цен на розничные товары и другие товары, оплачиваемые потребителями, он не включает такие вещи, как сбережения и инвестиции, и часто исключает расходы иностранных посетителей.

В апреле 2022 года индекс потребительских цен вырос на 0,3% с учетом сезонных колебаний. Но по сравнению с предыдущим годом полный индекс увеличился на 10,8%, что сделало его самым большим годовым приростом с ноября 1980 года.

Индекс цен производителей (ИЦП)

Еще одним показателем инфляции является индекс цен производителей (ИЦП), который сообщает об изменениях цен, влияющих на отечественных производителей. ИЦП измеряет цены на топливо, сельскохозяйственные продукты (мясо и зерно), химические продукты и металлы. Если рост цен, вызывающий резкий скачок ИЦП, передается потребителям, это будет отражено в индексе потребительских цен.

PPI измеряет инфляцию с точки зрения производителей; средняя продажная цена, которую они получают за свою продукцию за определенный период времени. Между тем, ИПЦ измеряет цены с точки зрения потребителя.

Дефлятор ВВП

Бюро экономического анализа США (BEA) использует дефлятор валового внутреннего продукта (ВВП) (также известный как дефлятор цен ВВП) в качестве дополнительного индикатора уровня инфляции в США. Дефлятор ВВП измеряет совокупные цены на все товары и услуги, производимые всей страной; он охватывает статистику как ИПЦ, так и ИЦП.

Индекс цен на личные потребительские расходы (PCE)

Индекс расходов на личное потребление (PCE) — это еще один показатель инфляции, который отслеживает изменения цен в сумме, потраченной на потребительские товары и услуги, которыми обмениваются в экономике США. Индекс цен PCE состоит из широкого диапазона расходов, который намного превышает корзину товаров, используемую в ИПЦ, и взвешивается на основе данных, предоставляемых регулярными опросами предприятий, которые, как правило, более надежны, чем опросы потребителей, используемые ИПЦ

В 2012 году индекс цен PCE стал основным индексом инфляции, используемым Федеральной резервной системой США при принятии решений в области денежно-кредитной политики.

Как защититься от инфляции

Высокая инфляция, как правило, является негативным фактором, наносящим ущерб как потребителям, так и предприятиям. Однако есть несколько способов защититься от инфляции:

- зафиксируйте низкие фиксированные процентные ставки : 30-летняя ипотека с низкой фиксированной процентной ставкой защищена от инфляции. Ищите займы, когда процентные ставки низкие, и рассмотрите возможность рефинансирования, когда ставки упадут

- инвестировать в акции : фондовые рынки, как правило, работают относительно лучше, чем облигации, в условиях высокой инфляции, поскольку многие компании в конечном итоге перекладывают более высокие расходы на потребителей, что защищает прибыль. Фирмы, которые производят сырьевые товары или товары первой необходимости, часто являются хорошим выбором. Облигации, с другой стороны, видят, что их цены падают, поскольку процентные ставки растут вместе с инфляцией.

- Покупка ценных бумаг с защитой от инфляции : некоторые финансовые продукты связаны с инфляцией (часто через изменения ИПЦ), такие как казначейские ценные бумаги с защитой от инфляции или TIPS, цена которых корректируется для компенсации инфляции.

Некоторые продукты постоянного страхования жизни и аннуитеты также могут иметь возможность корректировки с учетом инфляции, часто в форме корректировки стоимости жизни (COLA).

Некоторые продукты постоянного страхования жизни и аннуитеты также могут иметь возможность корректировки с учетом инфляции, часто в форме корректировки стоимости жизни (COLA). - Сохранение под высокие проценты : использование высоких процентных ставок для сбережения денег на счетах денежного рынка или компакт-дисков с более выгодной доходностью. Обратите внимание, однако, что если доходность окажется ниже уровня инфляции, вы все равно потеряете покупательную способность.

- Купите хеджирование инфляции : некоторые активы, такие как золото и недвижимость, считаются хорошими хеджами против инфляции, поскольку их стоимость растет вместе с общим ростом цен.

- Собственная арендная недвижимость: , когда начинается инфляция, арендодатели часто могут поднять арендную плату, чтобы не отставать. Если у вас есть доходная недвижимость с ипотекой с фиксированной процентной ставкой, это может значительно улучшить вашу прибыль.

В чем причина инфляции?

Экономисты определили несколько возможных причин инфляции. Инфляция издержек – это сокращение совокупного предложения товаров и услуг, вызванное увеличением себестоимости продукции. Увеличение стоимости сырья или рабочей силы может способствовать инфляции спроса. Ожидания инфляции, которые вызывают более высокую заработную плату, ведущую к более высоким затратам, теоретически рассматриваются как встроенная инфляция. Шоки предложения или спроса также могут вызвать рост цен, а также ослабление налогово-бюджетной и денежно-кредитной политики.

Кому выгодна инфляция?

В целом инфляция выгодна заемщикам с более низкими фиксированными процентными ставками и владельцам активов, стоимость которых растет вместе с инфляцией. Относительные затраты на обслуживание этих долгов становятся менее дорогими с инфляцией.

Инвесторы могут получить повышение, если они держат активы на рынках, затронутых инфляцией. Например, те, кто инвестирует в энергетические компании, могут увидеть рост цен на свои акции, если цены на энергию растут. Часто акции стоимости работают лучше, чем акции роста, в периоды инфляции.

Часто акции стоимости работают лучше, чем акции роста, в периоды инфляции.

Кто пострадал от инфлатона?

Инфляция больше всего вредит вкладчикам и кредиторам. Вкладчики видят, что их денежные депозиты теряют покупательную способность, в то время как те, кто одалживал деньги по более низким фиксированным процентным ставкам, застревают с менее ценными кредитами до тех пор, пока они не наступят.

Потребители также страдают от инфляции, так как товары становятся дороже. Потребители с более низкими доходами могут пострадать больше всего, поскольку эти люди, как правило, тратят более высокую долю своего дохода в целом и на предметы первой необходимости, чем люди с более высокими доходами, и поэтому у них меньше запаса прочности на случай потери покупательной способности, связанной с инфляцией.

Могут ли компании извлечь выгоду из инфляции?

Некоторые компании пожинают плоды инфляции, если они могут взимать более высокую плату за свою продукцию в результате скачка спроса на свои товары. Если экономика работает хорошо, а спрос на жилье высок, жилищно-строительные компании могут взимать более высокие цены за продажу домов.

Если экономика работает хорошо, а спрос на жилье высок, жилищно-строительные компании могут взимать более высокие цены за продажу домов.

Другими словами, инфляция может дать предприятиям ценовую власть и увеличить размер их прибыли. Если норма прибыли растет, это означает, что цены, которые компании взимают за свою продукцию, растут быстрее, чем растут производственные затраты.

Кроме того, владельцы бизнеса могут умышленно удерживать поставки с рынка, позволяя ценам подняться до благоприятного уровня. Однако компании также могут пострадать от инфляции, если она вызвана ростом производственных затрат. Компании рискуют, если они не могут переложить более высокие затраты на потребителей за счет более высоких цен. Если, например, иностранные конкуренты не затронуты ростом производственных затрат, их цены не должны будут повышаться. В результате американским компаниям, возможно, придется покрывать более высокие производственные затраты, иначе они рискуют потерять клиентов в пользу иностранных компаний.

Это тоже приводит к росту инфляции.

Это тоже приводит к росту инфляции. Некоторые продукты постоянного страхования жизни и аннуитеты также могут иметь возможность корректировки с учетом инфляции, часто в форме корректировки стоимости жизни (COLA).

Некоторые продукты постоянного страхования жизни и аннуитеты также могут иметь возможность корректировки с учетом инфляции, часто в форме корректировки стоимости жизни (COLA).