Содержание

2.3.2 Прием, выдача наличных денег и оформление кассовых документов

Финансы и кредит / Бухгалтерский финансовый учет (ч.1) / 2.3.2 Прием, выдача наличных денег и оформление кассовых документов

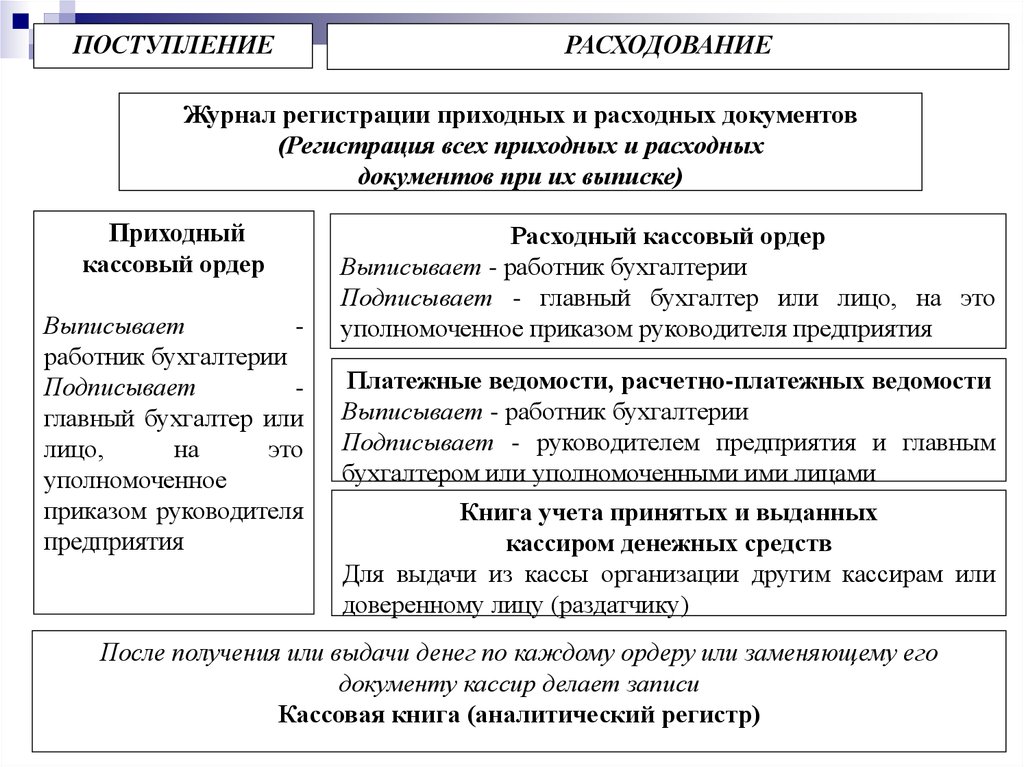

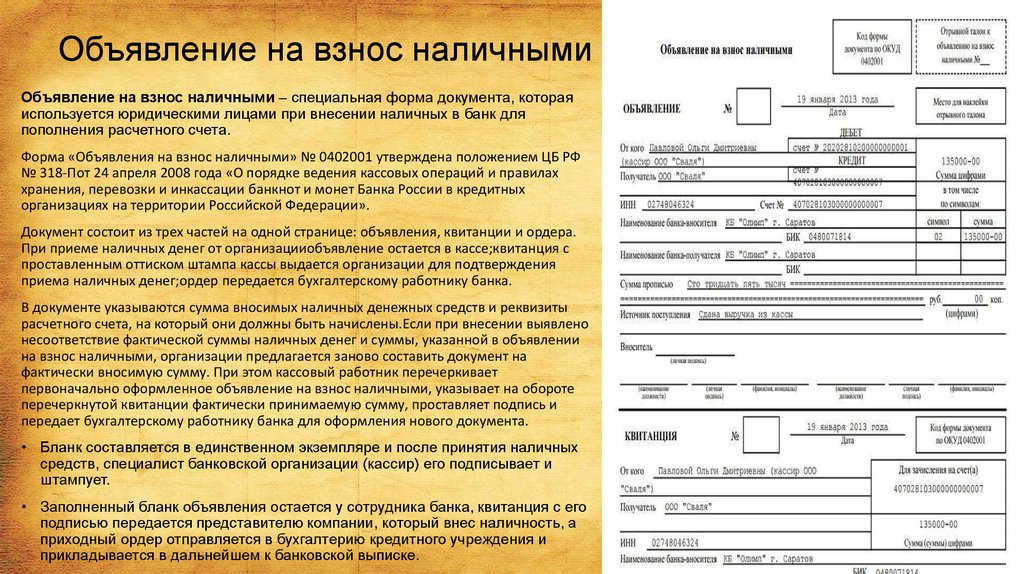

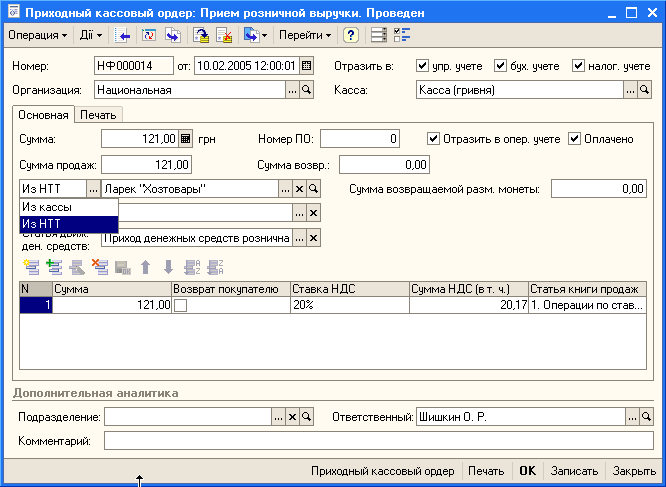

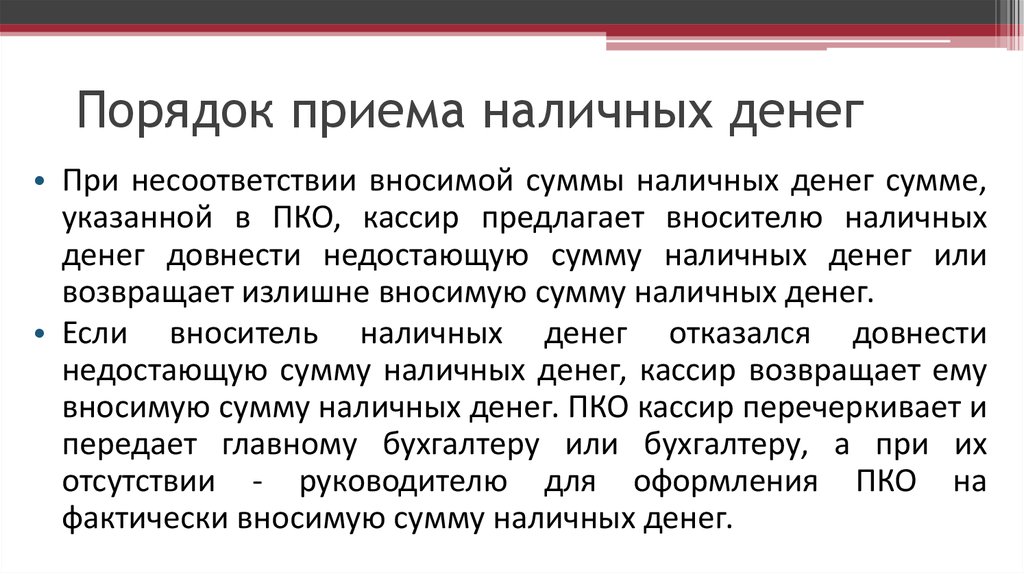

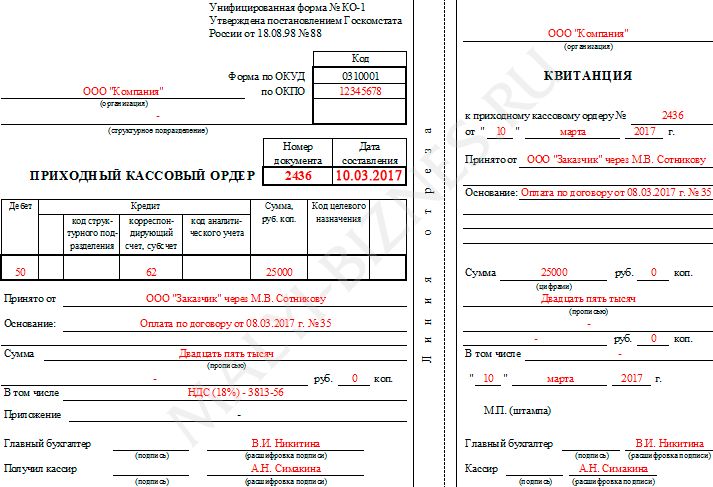

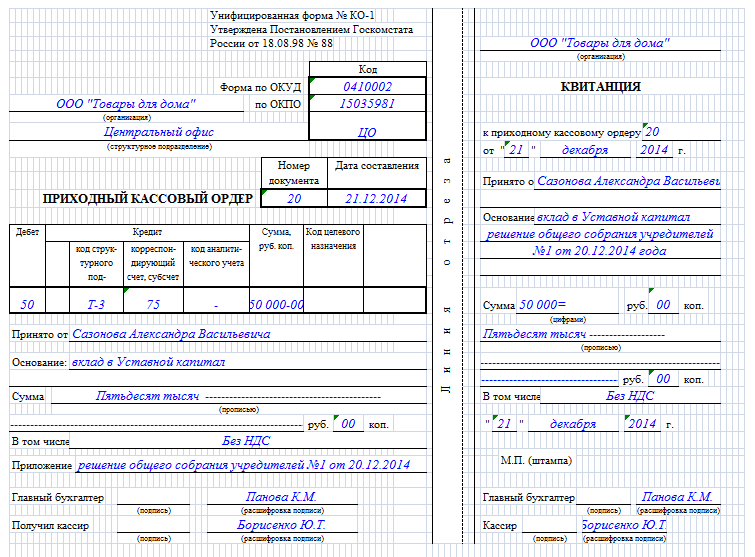

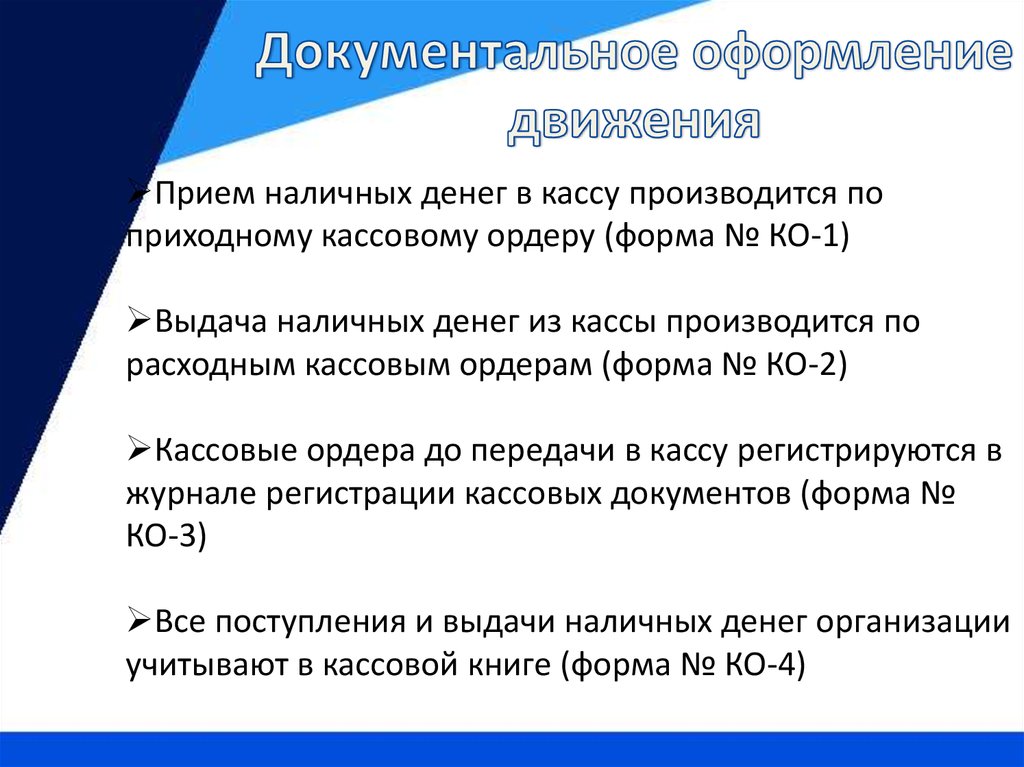

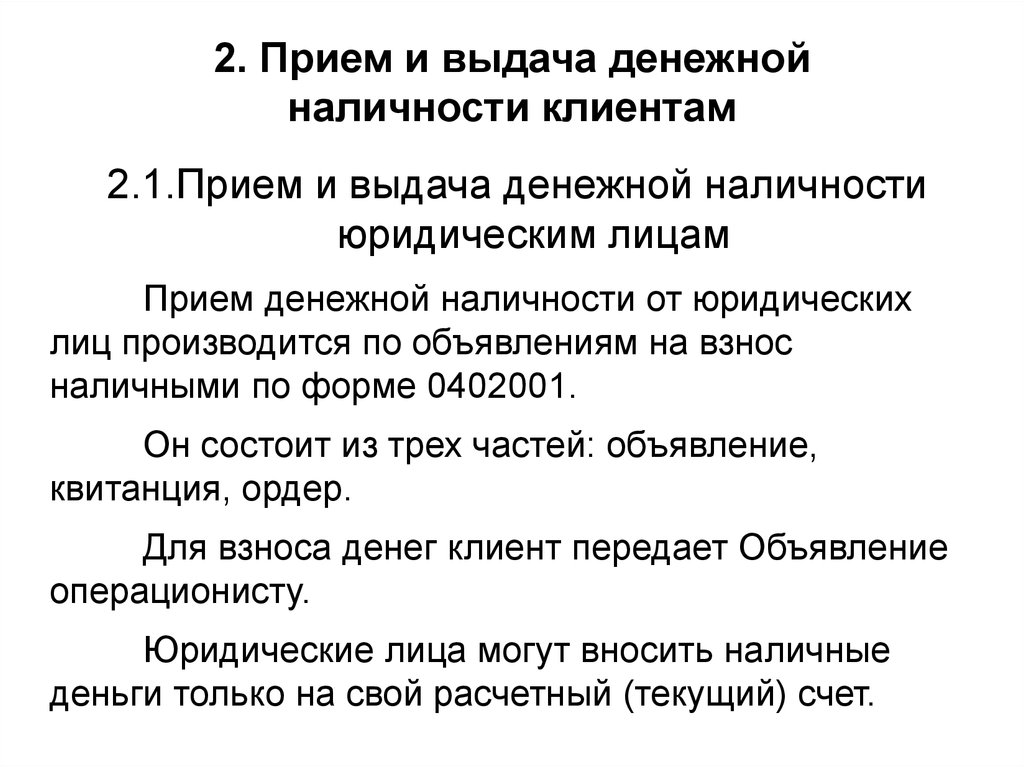

Прием наличных денег кассами организаций производится по приходным кассовым ордерам, подписанным главным бухгалтером или лицом, на это уполномоченным, письменным распоряжением руководителя организации.

О приеме денег выдается квитанция к приходному кассовому ордеру за подписями главного бухгалтера или лица, на это уполномоченного, и кассира, заверенная печатью (штампом) кассира или оттиском кассового аппарата.

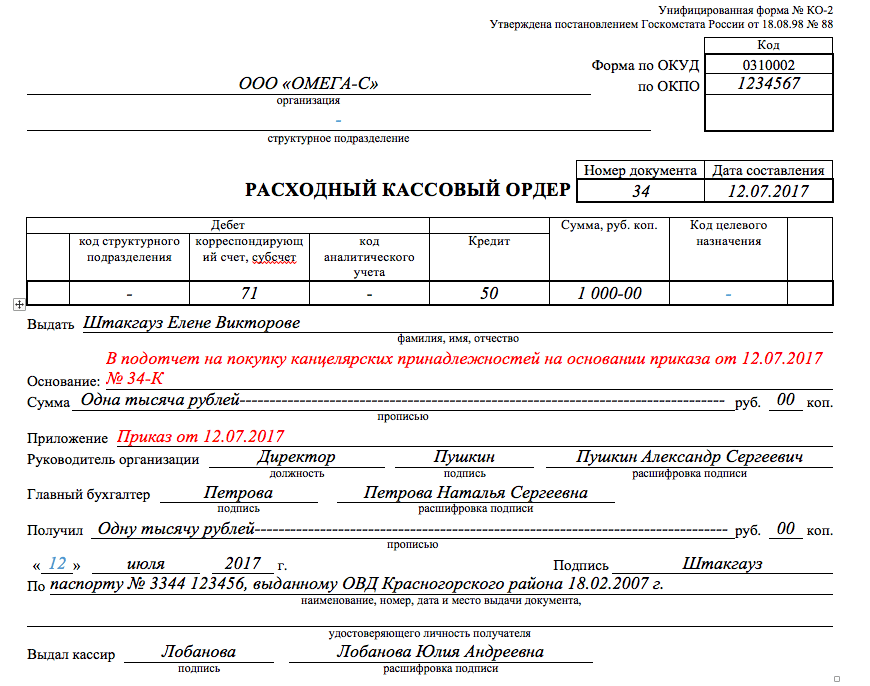

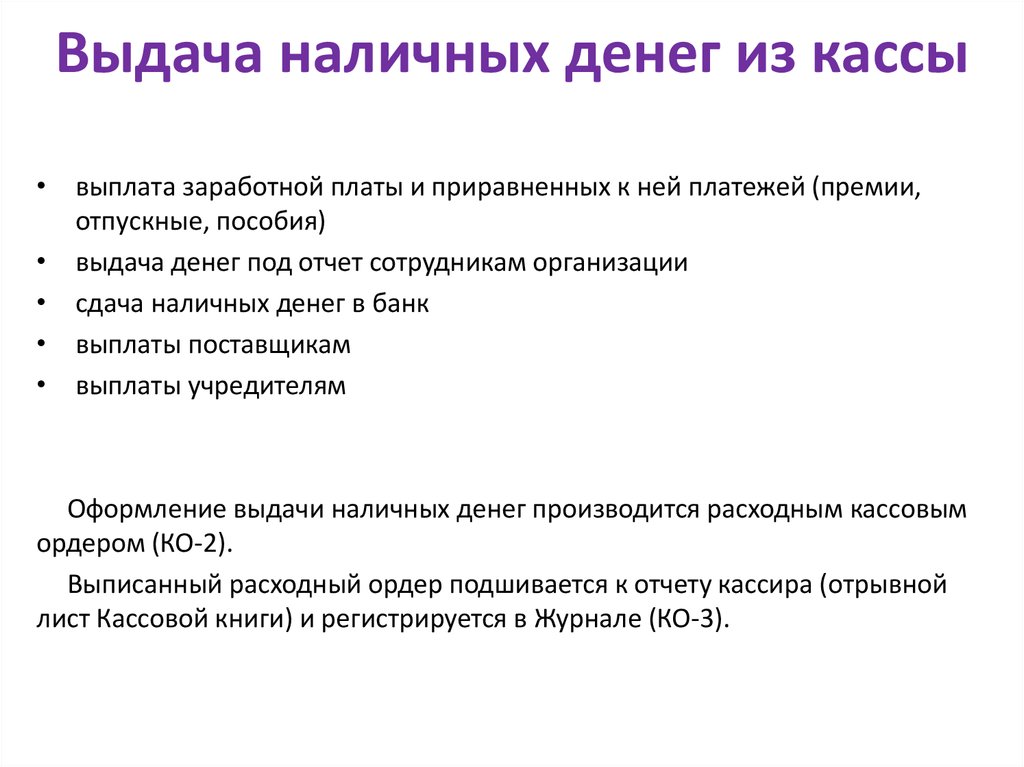

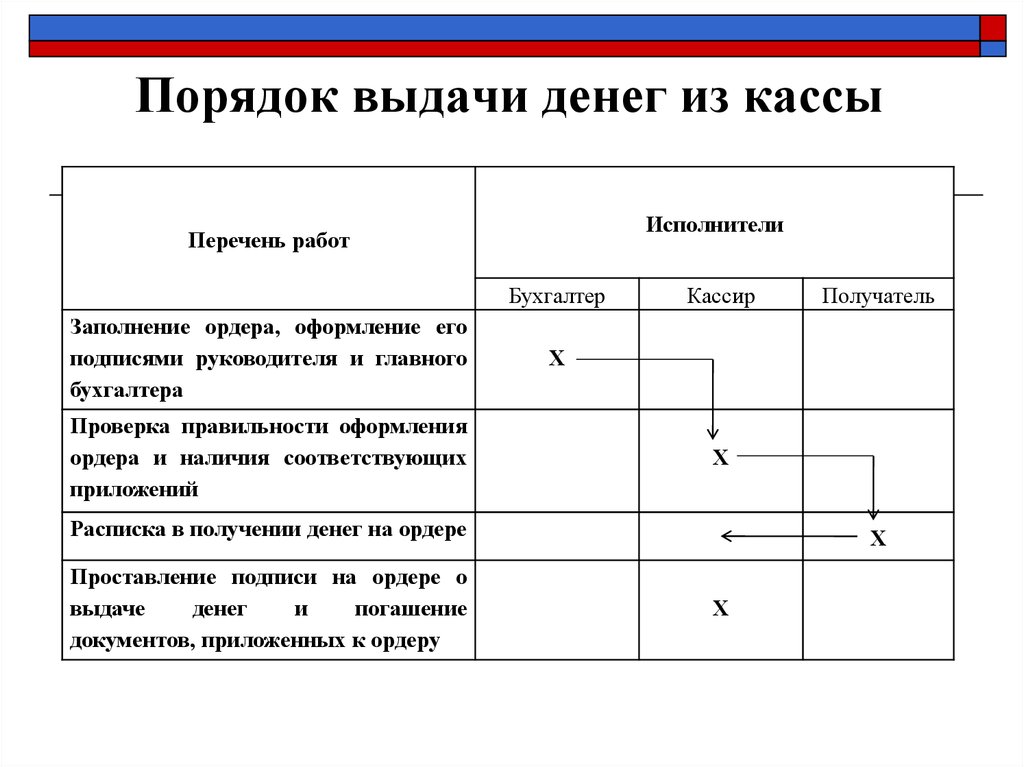

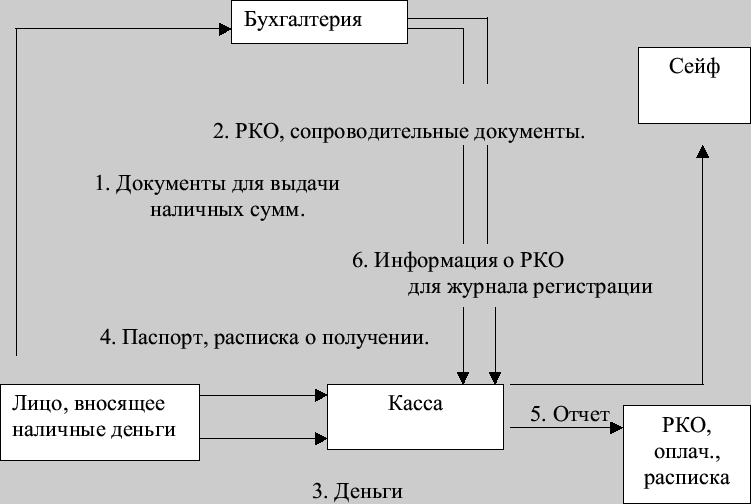

Выдача наличных денег из кассы организации производится по расходным кассовым ордерам или надлежаще оформленным другим документам (платежным или расчетно-платежным ведомостям), заявлениям на выдачу денег, счетам и др. с наложением на этих документах штампа с реквизитами расходного кассового ордера. Документы на выдачу денег должны быть подписаны руководителем, главным бухгалтером организации или лицами, на это уполномоченными. В тех случаях, когда на прилагаемых к расходным кассовым ордерам документах, заявлениях, счетах и др. имеется разрешительная надпись руководителя организации, подпись его на расходных кассовых ордерах не обязательна.

В тех случаях, когда на прилагаемых к расходным кассовым ордерам документах, заявлениях, счетах и др. имеется разрешительная надпись руководителя организации, подпись его на расходных кассовых ордерах не обязательна.

При выдаче денег по расходному кассовому ордеру или заменяющему его документу отдельному лицу кассир должен потребовать предъявление документа (паспорта или другого документа), удостоверяющего личность получателя. В организации выдача денег может производиться по удостоверению, выданному данной организацией, при наличии на нем фотографии и личной подписи владельца.

Выдачу денег кассир производит только лицу, указанному в расходном кассовом ордере или заменяющем его документе.

Оплата труда, выплата пособий по социальному страхованию и стипендий производится кассиром по платежным (расчетно-платежным) ведомостям без составления расходного кассового ордера на каждого получателя. На титульном (заглавном) листе платежной (расчетно-платежной) ведомости делается разрешительная надпись о выдаче денег за подписями руководителя и главного бухгалтера организации или лиц, на это уполномоченных.

В аналогичном порядке могут оформляться и разовые выдачи денег на оплату труда (при уходе в отпуск, при болезни и др.), а также выдача депонированных сумм и денег под отчет на расходы, связанные со служебными командировками, нескольким лицам.

Приходные кассовые ордера и квитанции к ним, а также расходные кассовые ордера и заменяющие их документы должны быть заполнены бухгалтерией четко и ясно.

Подчистки, помарки или исправления в этих документах не допускаются. В приходных и расходных кассовых ордерах указывается основание для их составления и перечисляются прилагаемые к ним документы.

Выдача приходных и расходных кассовых ордеров или заменяющих их документов на руки лицам, вносящим или получающим деньги, запрещается.

Прием и выдача денег по кассовым ордерам может производится только в день их составления.

1) При получении приходных и расходных кассовых ордеров или заменяющих их документов кассир обязан проверить:

2) наличие и подлинность на документах подписи главного бухгалтера, а на расходном кассовом ордере или заменяющем его документе – разрешительной надписи (подписи) руководителя организации или лиц, на это уполномоченных;

3) правильность оформления документов;

4) наличие перечисленных в документах приложений.

В случае несоблюдения одного из этих требований кассир возвращает документы в бухгалтерию для надлежащего оформления. Приходные и расходные кассовые ордера или заменяющие их документы немедленно после получения или выдачи по ним денег подписываются кассиром, а приложенные к ним документы погашаются штампом или надписью «Получено» и (или) «Оплачено» с указанием даты (числа, месяца, года).

Приходные и расходные кассовые ордера или заменяющие их документы до передачи в кассу регистрируются бухгалтерией в журнале регистрации приходных и расходных кассовых документов. Расходные кассовые ордера, оформленные на платежных (расчетно-платежных) ведомостях на оплату труда и других приравненных к ней

платежей, регистрируются после их выдачи. Регистрация приходных и расходных кассовых документов может осуществляться с применением средств вычислительной техники.

С 1 июля 2002 г. в Кодекс административных правонарушений внесены поправки, связанные с размерами штрафов за нарушения правил ведения кассовых операций. Так, предприятия-нарушители штрафуются на сумму от 400 до 500 минимальных размеров оплаты труда (МРОТ), т.е. от 40 000 до 50 000 р., а должностные лица (руководитель, главный бухгалтер) на сумму от 40 до 50 МРОТ, т.е. от 4 000 до 5 000 р.

Так, предприятия-нарушители штрафуются на сумму от 400 до 500 минимальных размеров оплаты труда (МРОТ), т.е. от 40 000 до 50 000 р., а должностные лица (руководитель, главный бухгалтер) на сумму от 40 до 50 МРОТ, т.е. от 4 000 до 5 000 р.

Общие правила ведения кассовых операций

Основными документами, которые регулируют в настоящее время наличное денежное обращение в РФ, являются Положение о правилах организации наличного денежного обращения на территории Российской Федерации от 05 января 1998 № 14-П (далее – Правила) и Порядок ведения кассовых операций в Российской Федерации, утвержденный ЦБ РФ от 22 сентября 1993 № 40 (далее – Порядок).

Для осуществления расчетов наличными денежными средствами каждой организации необходимо иметь кассу. При этом организация обязана соблюдать требования, установленные Порядком ведения кассовых операций в Российской Федерации. Он утвержден письмом ЦБ РФ от 04 октября 1993 № 18:

3. Для осуществления расчетов наличными деньгами

каждое предприятие должно иметь кассу и вести кассовую книгу по установленной

форме.

Для осуществления расчетов наличными деньгами

каждое предприятие должно иметь кассу и вести кассовую книгу по установленной

форме.

Прием наличных денежных средств предприятиями при осуществлении расчетов с организациями и населением производится с обязательным применением контрольно-кассовых машин.

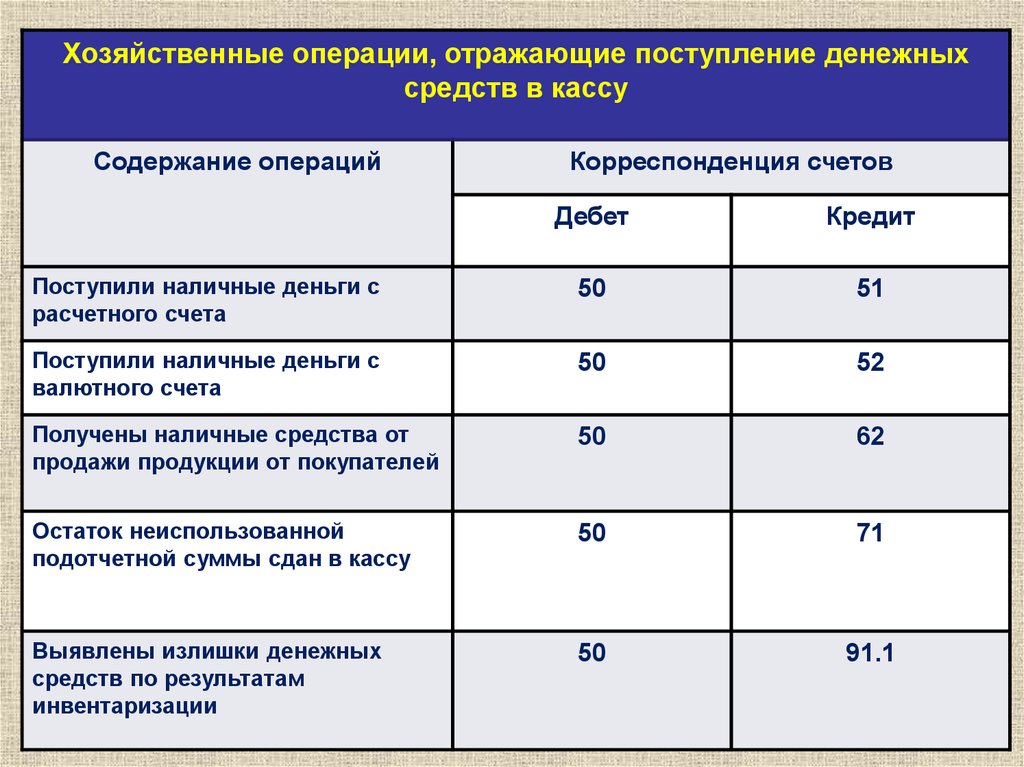

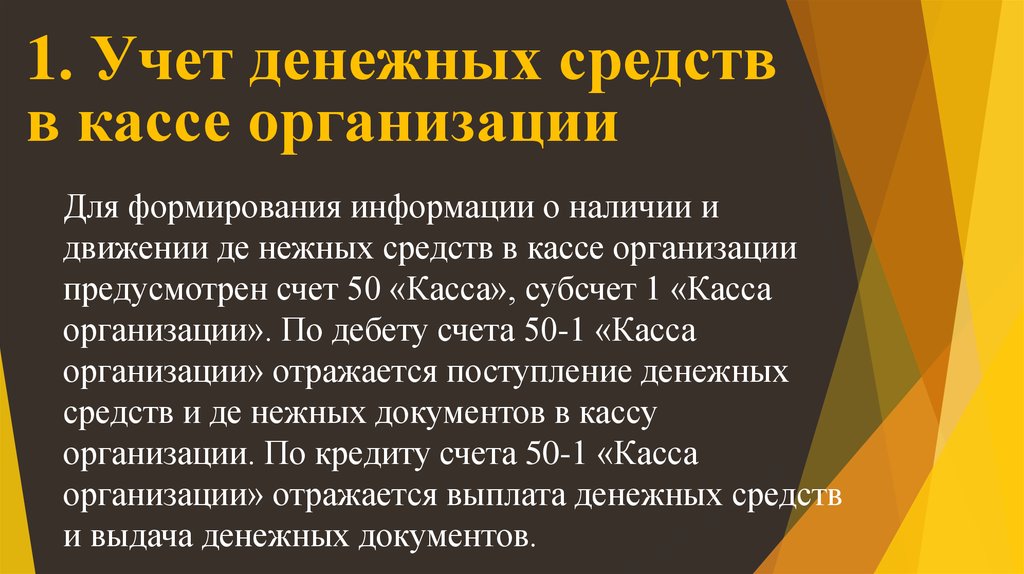

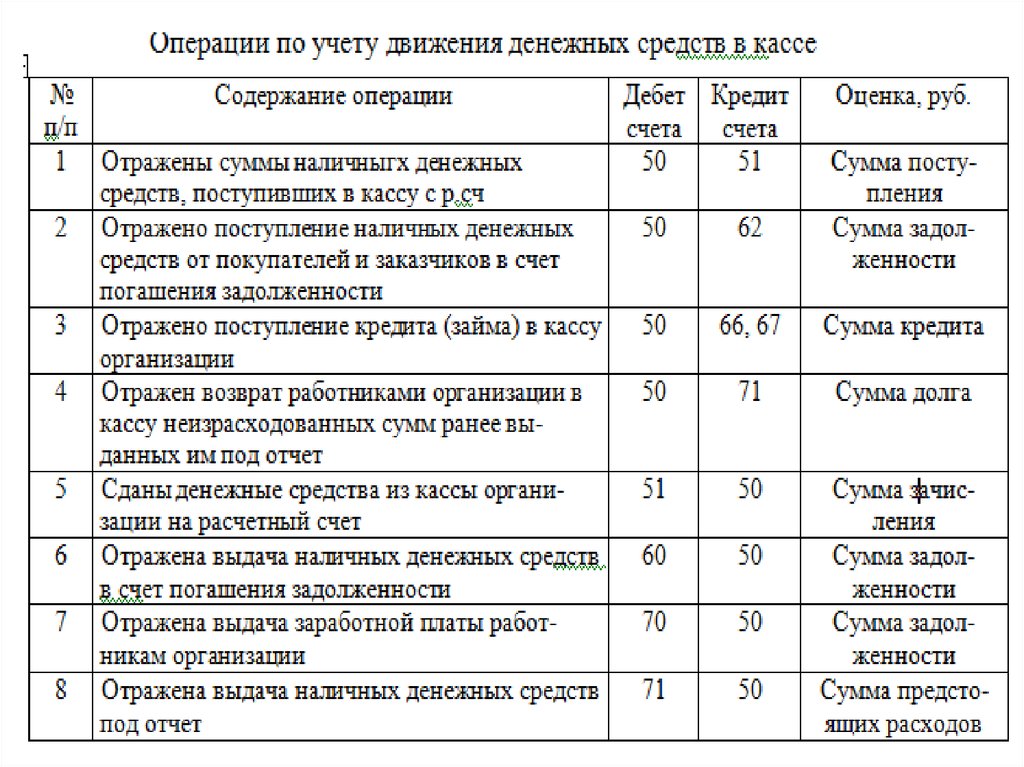

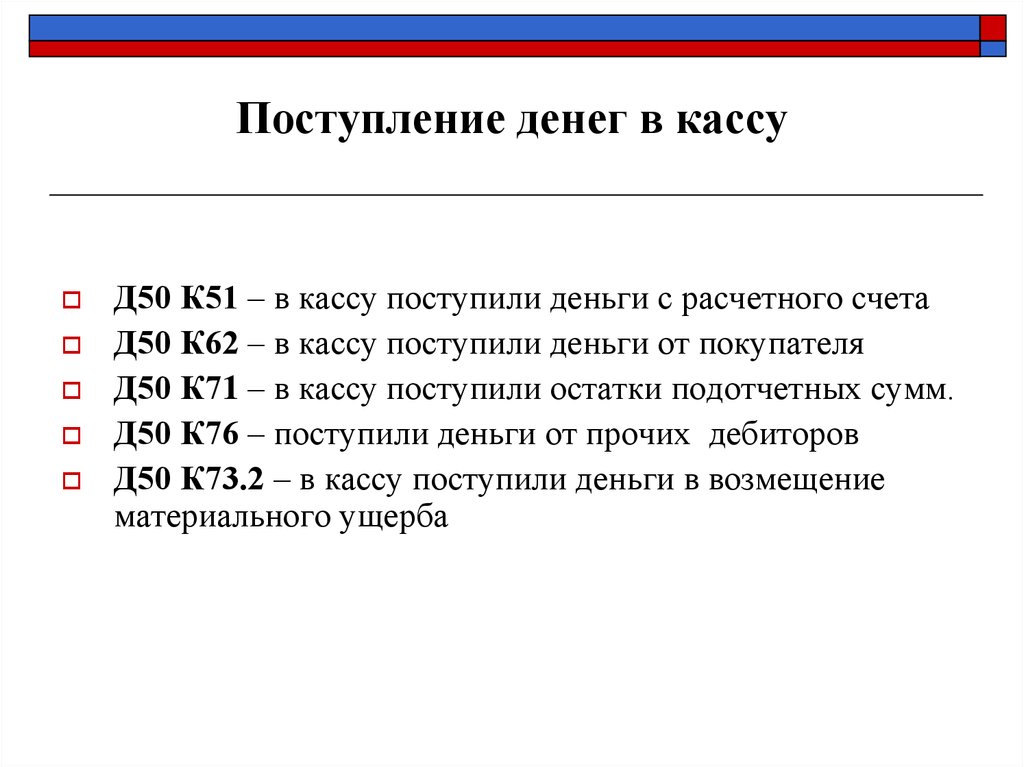

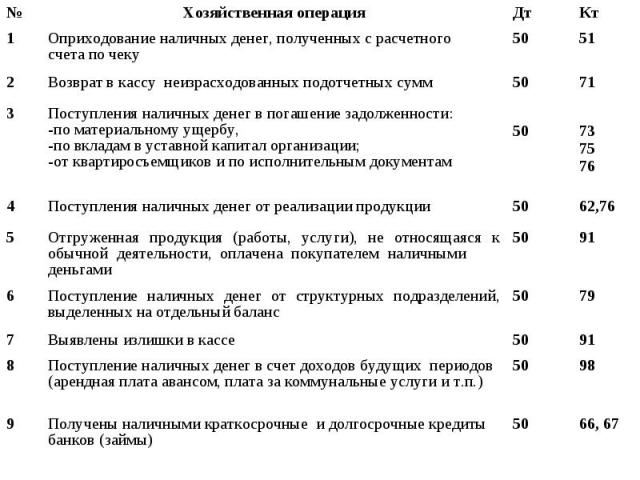

Денежные средства могут поступать в кассу предприятия из различных источников (с расчетного счета предприятия, от покупателей и заказчиков).

Все кассовые операции, проводимые организациями, должны оформляться первичными документами (приходными, расходными кассовыми ордерами, платежными ведомостями и т. д.).

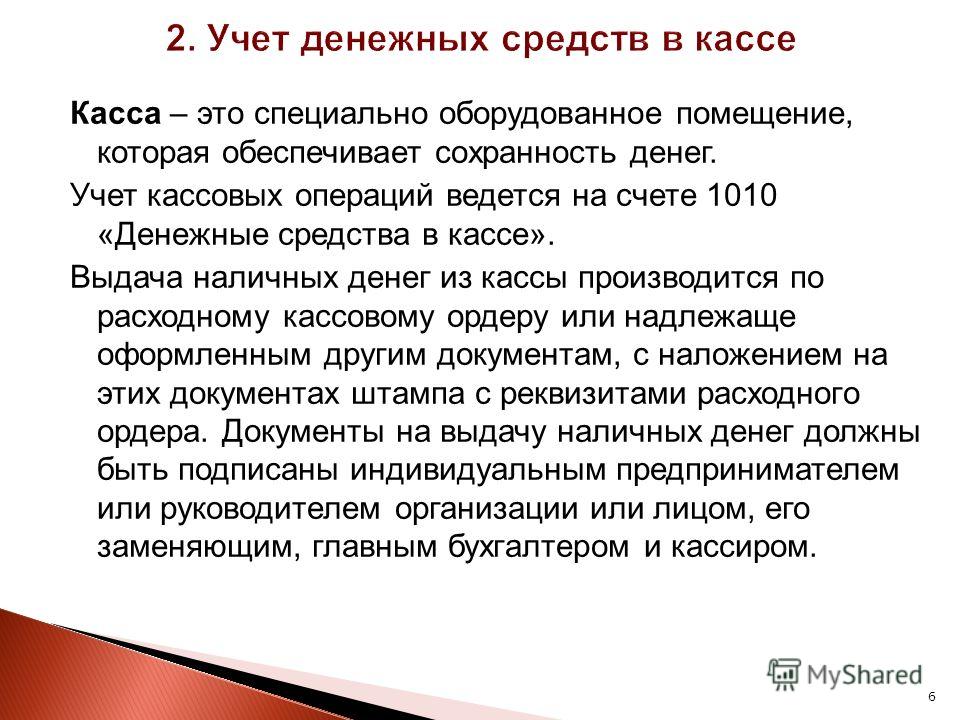

Поступление наличных денег в кассу предприятия оформляется приходным кассовым ордером, а выдача денежных средств — расходным кассовым ордером и производится только в день их составления.

Первичные кассовые документы должны быть заполнены

четко, подчистки или исправления в этих документах не допускаются.

Постановлением Госкомстата России от 18 августа 1998 № 88 «Об утверждении унифицированных форм первичной учетной документации по учету кассовых операций, по учету результатов инвентаризации» предусмотрены формы по учету кассовых операций:

1.1. по учету кассовых операций

N N КО-1 «Приходный кассовый ордер», КО-2 «Расходный кассовый ордер», КО-3 «Журнал регистрации приходных и расходных кассовых документов», КО-4 «Кассовая книга», КО-5 «Книга учета принятых и выданных кассиром денежных средств»;

Журнал регистрации приходных и расходных кассовых документов (форма N КО-3)

Применяется

для регистрации бухгалтерией приходных и расходных кассовых ордеров или

заменяющих их документов платежных (расчетно-платежных) ведомостей, заявлений

на выдачу денег, счетов и др. до передачи в кассу организации. Расходные

кассовые ордера, оформленные на платежных (расчетно-платежных) ведомостях

на оплату труда и других, приравненных к ней платежей, регистрируются

после их выдачи.

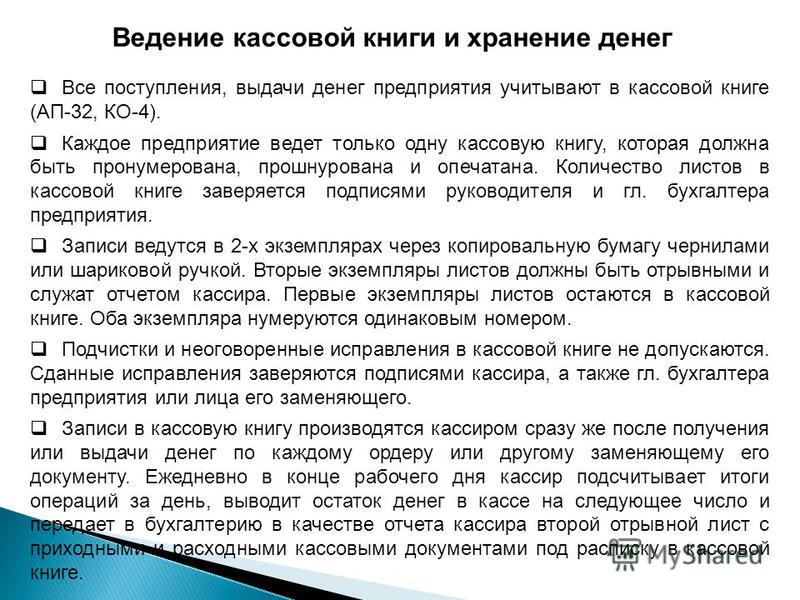

Для учета поступлений и выдач наличных денежных средств организации, в кассе применяется кассовая книга по форме № КО–4, в которую кассир записывает все поступления и выдачи денежных средств.

Каждый лист кассовой книги состоит из двух равных частей:

- одна из них заполняется кассиром как первый экземпляр,

- вторая

заполняется кассиром как второй экземпляр через копировальную бумагу

чернилами или шариковой ручкой. Первые и вторые экземпляры листов кассовой

книги

нумеруются одинаковыми номерами. Первые остаются в кассовой книге, вторые

(отрывные) являются отчетом кассира и до конца операций за день не отрываются.

В конце каждого рабочего дня кассир подсчитывает итоги и выводит остаток

в кассе на следующий день. Второй экземпляр (отрывной лист) в качестве

отчета кассир ежедневно передает в бухгалтерию вместе с приходными и

расходными кассовыми ордерами под расписку в кассовой книге.

Контроль

за правильным ведением кассовой книги возлагается на главного бухгалтера

организации.

Контроль

за правильным ведением кассовой книги возлагается на главного бухгалтера

организации.

Организация ведет только одну кассовую книгу, которая должна быть пронумерована, прошнурована и опечатана мастичной печатью на последней странице. Количество листов в кассовой книге заверяется подписями руководителя и главного бухгалтера. При организации бухгалтерского учета по автоматизированной форме кассовую книгу можно вести в электронном виде с обязательным ее выводом на бумажные носители.

Кассовая книга (форма N КО-4)

Применяется

для учета поступлений и выдач наличных денег организации в кассе. Кассовая

книга должна быть пронумерована, прошнурована и опечатана печатью на

последней странице, где делается запись «В этой книге пронумеровано

и прошнуровано _______ листов». Общее количество прошнурованных

листов в кассовой книге заверяется подписями руководителя и главного

бухгалтера организации.

Каждый лист кассовой книги состоит из 2-х равных частей: одна из них (с горизонтальной линовкой) заполняется кассиром как первый экземпляр, вторая (без горизонтальных линеек) заполняется кассиром как второй экземпляр с лицевой и оборотной стороны через копировальную бумагу чернилами или шариковой ручкой. Первые и вторые экземпляры листов нумеруются одинаковыми номерами. Первые экземпляры листов остаются в кассовой книге. Вторые экземпляры листов должны быть отрывными, они служат отчетом кассира и до конца операций за день не отрываются.

Записи кассовых операций начинаются на лицевой стороне неотрывной части листа после строки «Остаток на начало дня».

Предварительно

лист сгибают по линии отреза, подкладывая отрывную часть листа под часть

листа, которая остается в книге. Для ведения записей после «Переноса» отрывную

часть листа накладывают на лицевую сторону неотрывной части листа и продолжают

записи по горизонтальным линейкам оборотной стороны неотрывной части

листа.

Книга учета принятых и выданных кассиром денежных средств (форма N КО-5)

Применяется для учета денег, выданных кассиром из кассы организации другим кассирам или доверенному лицу (раздатчику), а также учета возврата наличных денег и кассовых документов по произведенным операциям.

На основании письма ЦБ РФ от

16 мая 2003 № 23 «Обобщение практики применения нормативных актов Банка

России по вопросам валютного регулирования» в целях учета операций с наличной

иностранной валютой, осуществляемых через кассу организации при расчетах

с командируемыми лицами, организация может отражать операции по выдаче

и приему наличной иностранной валюты, полученной со счета в банке для

оплаты командировочных расходов, в соответствии с

Положением ЦБ РФ от 25 июня 1997 № 62 «О порядке покупки и выдачи иностранной

валюты для оплаты командировочных расходов», применяется с учетом особенностей,

установленных Указанием ЦБ РФ от 20 октября 1998 № 383-У «О порядке совершения

юридическими лицами — резидентами операций покупки и обратной продажи иностранной

валюты на внутреннем рынке Российской Федерации», по аналогии с порядком

учета рублевых кассовых операций в кассовой книге. При этом учет

кассовых операций с наличной иностранной валютой должен осуществляться в

отдельной кассовой книге.

При этом учет

кассовых операций с наличной иностранной валютой должен осуществляться в

отдельной кассовой книге.

В соответствии с положением по ведению бухгалтерского учета и бухгалтерской отчетности в РФ организации должны производить ревизию денежных средств в кассе.

Приказ Минфина РФ от 29 июля 1998 № 34н «Об утверждении положения по ведению бухгалтерского учета и бухгалтерской отчетности в Российской Федерации»:

Инвентаризация имущества и обязательств

26. Для обеспечения достоверности данных бухгалтерского учета и бухгалтерской отчетности организации обязаны проводить инвентаризацию имущества и обязательств, в ходе которой проверяются и документально подтверждаются их наличие, состояние и оценка.

Порядок (количество

инвентаризаций в отчетном году, даты их проведения, перечень имущества

и обязательств, проверяемых при каждой из них, и т. д.) проведения инвентаризации

определяется руководителем организации, за исключением случаев, когда

проведение инвентаризации обязательно.

д.) проведения инвентаризации

определяется руководителем организации, за исключением случаев, когда

проведение инвентаризации обязательно.

Порядок ведения кассовых операций в Российской Федерации, утвержденный письмом ЦБ РФ от 04 октября 1993 № 18:

IV. Ревизия кассы и контроль за соблюдением кассовой дисциплины

37. В сроки,

установленные руководителем предприятия, а также при смене кассиров на

каждом предприятии производится внезапная ревизия кассы с полным полистным

пересчетом денежной наличности и проверкой других ценностей, находящихся

в кассе. Остаток денежной наличности в кассе сверяется с данными учета

по кассовой книге. Для производства ревизии кассы приказом руководителя

предприятия назначается комиссия, которая составляет акт. При обнаружении

ревизией недостачи или излишка ценностей в кассе в акте указывается их

сумма и обстоятельства возникновения.

Примерная форма акта ревизии наличия денежных средств приведена в Приложении N 4.

В условиях автоматизированного ведения кассовой книги должна производиться проверка правильности работы программных средств обработки кассовых документов.

Для индивидуальных предпринимателей, перешедших на Упрощенную систему налогообложения и Единого налога на вмененный доход, Налоговым Кодексом РФ, предусмотрена обязанность соблюдения порядка ведения кассовых операций как и для всех организаций.

Процедуры приема наличных и чеков | Финансовые услуги

Процедуры приема наличных и чеков

I. Заявление о процедуре

Чтобы свести к минимуму институциональный риск, Ithaca College не рекомендует отдельным подразделениям принимать наличные и чеки от своего имени. Однако там, где такая практика неизбежна, Колледж Итака ожидает, что те, кто принимает наличные деньги и чеки, будут защищать эти активы, применяя надлежащий внутренний контроль, а именно разделение обязанностей и надлежащую защиту и транспортировку этих предметов.

II. Цель

Целью этих процедур является предоставление руководства отделам, которые несут ответственность за сбор, депонирование, учет, сверку и сохранность денежных средств и/или чеков, полученных от клиентов за предоставленные товары или услуги.

III. На кого распространяется настоящая политика

Все лица, обладающие ответственностью, полномочиями и распорядительными платежами в пользу Колледжа, а также получающие, депонирующие и сверяющие операции с наличными или чеками от имени Колледжа.

IV. Обзор

Начальник отдела, который принимает наличные деньги или чеки для любых целей, несет ответственность за соблюдение надлежащих процедур обработки, учета и сверки наличных денег и/или чеков. Работа с наличностью требует специальных мер контроля, которые должны постоянно контролироваться надзорным персоналом с целью выявления возможных недостатков.

Все лица, принимающие наличные деньги или чеки, несут ответственность за соблюдение процедур обращения с наличными и чеками, изложенных ниже.

Управление финансовых услуг будет периодически проверять процедуры обработки наличных денег и чеков на предмет возможных изменений. Все изменения и/или поправки будут опубликованы на веб-странице Финансовых услуг и вступят в силу после публикации. Сотрудники отдела финансовых услуг проведут обучение по процедурам работы с наличными и чеками. Для получения дополнительной информации о процедурах внесения депозита посетите веб-сайт Кассовых служб.

Эти процедуры разделены на следующие основные разделы:

- Контроль поступления денежных средств

- Контроль за денежными депозитами

- Контроль выверки денежных средств

- Обеспечение безопасности наличных денег и/или чеков

Контроль кассовых чеков

- Все лица, принимающие наличные деньги (т.е. валюту, чеки, денежные переводы), должны получить на это разрешение от Управления финансовых услуг.

- Все сотрудники, уполномоченные работать с наличностью, в том числе наличными, денежными переводами и чеками, должны ежегодно проходить необходимое обучение.

- При получении наличных/чека лично необходимо использовать приемлемую форму квитанции:

- Квитанции с уникальными и последовательно пронумерованными чеками, дубликат которых хранится в журнале кассовых чеков.

- Датированная кассовая книга

- Билеты с предварительным номером

- Кассовые ленты

- Другая документация

- Приемлемые формы оплаты:

- Чеки и/или денежные переводы

- Кредитные карты (должны быть авторизованы Департаментом финансовых услуг)

- Валюта только в долларах США

- Инструкции по обращению с наличными:

- Проверьте сумму, пересчитав валюту в присутствии вкладчика.

- Внимательно осмотрите крупные купюры (20, 50, 100 долларов) на наличие признаков подделки.

- Держите полученные деньги вне кассы, денежного ящика или депозитного мешка до тех пор, пока транзакция не будет завершена.

- Сохраняйте наличные деньги и депозиты сразу после получения в запертом кассовом аппарате, торговом терминале, сейфе, кассе или депозитной сумке.

- Выдавать последовательно пронумерованные квитанции для всех депозитов и форм оплаты.

- Укажите в платежной квитанции, регистрационной ленте или компьютеризированной записи транзакции, если таковые имеются, что платеж был произведен наличными

- Инструкции по получению чеков:

- Изучите чеки, чтобы определить следующее:

- Был ли он изменен?

- Подписано?

- Совпадают ли числовые и письменные суммы в долларах? Юридическая сумма — это сумма в письменной форме.

- Согласуется ли напечатанное имя с подписью?

- На чеке напечатаны банк и адрес платежа?

- Контрольный пост датирован? Не принимайте чек с датой публикации!!

- Чек датирован более чем 30-дневной давностью? В этом случае следует выдать новый чек.

- Чек должен быть выставлен на счет «Итака Колледж».

- Является ли чек чеком третьей стороны? Чеки третьих лиц приниматься не должны!!

- Изучите чеки, чтобы определить следующее:

- Ведомственные журналы квитанций должны вестись с целью документирования постоянной записи входящей наличности, чеков или денежных переводов.

Начальник отдела отвечает за регулярную проверку кассовой книги и обеспечение того, чтобы все денежные поступления поступали на надлежащий счет.

Начальник отдела отвечает за регулярную проверку кассовой книги и обеспечение того, чтобы все денежные поступления поступали на надлежащий счет. - В конце каждого рабочего дня должен быть проведен физический подсчет всех полученных наличных денег и чеков, и эти суммы должны быть сверены с журналом квитанций.

- Журнал квитанций должен быть подписан и датирован представителем отдела, кроме лица, выполнявшего физический подсчет и сверку с журналом квитанций.

- Любые несоответствия должны быть рассмотрены и одобрены руководителем отдела.

- В конце каждого дня все квитанции должны храниться в запертом сейфе, сейфе или запертом шкафу для документов.

- Все квитанции должны быть депонированы в CFCU в течение одного рабочего дня с момента получения.

**Важно убедиться, что операции по обработке наличных и ведению документации разделены. В случае небольших отделов, где разделение обязанностей нецелесообразно, контролирующий персонал, не работающий с наличностью, должен проводить специальную проверку разумного и надежного внутреннего контроля.

Контроль депозитов наличными

- Все депозиты должны сопровождаться квитанцией о депозите. Эти формы находятся в офисе CFCU.

- Депозиты должны быть сделаны в отделении CFCU колледжа Итака.

- Все депозиты должны быть лично переданы кассиру.

- Не оставляйте залог у окна без присмотра или на прилавке, если кассир занят другим покупателем.

- Все депозиты наличными должны быть обработаны, а квитанция должна быть выдана в присутствии вкладчика.

- Депозиты всегда должны храниться в запечатанном конверте или закрытой сумке.

- Калькуляторная лента с указанием общей суммы наличных по каждому номиналу и каждому чеку вместе с общей суммой по каждому должна сопровождать депозиты.

- В каждом чеке должен быть указан номер счета Парнаса, на который будет зачислена сумма.

- Не группируйте более 100 чеков вместе в одном депозите.

Контроль выверки денежных средств

- По завершении внесения депозита в CFCU вкладчику должна быть выдана расписка.

- Каждое подразделение обязано сверять все депозитные квитанции с собственным журналом квитанций отдела и счетом(ами) Parnassus.

- Этот процесс согласования должен проводиться не реже одного раза в месяц и утверждаться руководителем отдела.

Защита наличных денег и/или чеков

- Все ведомственные квитанции в виде наличных или чеков должны быть надежно защищены с использованием следующих рекомендаций:

- Все наличные деньги и чеки должны храниться в сейфе или запираемом ящике с ограниченным доступом.

- Если квитанции хранятся в ящике с замком, этот ящик должен храниться в запираемом офисе или другом безопасном месте.

- Доступ к комбинациям сейфов или ключу от сейфа должен быть ограничен соответствующим персоналом.

- Безопасные комбинации следует регулярно менять.

Учет кассовых операций | Wolters Kluwer

В приведенном выше примере, если кассовый счет главной книги не показывает сальдо в размере 3 851,26 долларов США, вы должны отследить причину разницы.

Если ваша банковская выверка не соответствует балансу, вам необходимо найти ошибку или ошибки. Возможные причины ошибки банковского баланса включают:

- Неверно добавлено общее количество неоплаченных чеков. Дважды проверьте добавление общей суммы непогашенных чеков.

- Неверно добавлено общее количество депозитов в пути. Дважды проверьте добавление депозитов в пути.

- Баланс банка транспонирован. Вы начали с правильной суммы в верхней части выверки? Дважды проверьте, сравнив его с балансом на конец месяца в выписке по счету.

- Неспособность зарегистрировать все элементы клиринговой выписки по счету. Внимательно посмотрите на свою банковскую выписку. Есть ли какие-либо статьи, такие как различные банковские сборы или автоматические депозиты или снятие средств, которые не были зарегистрированы в ваших бухгалтерских книгах?

- Журналы добавлены неправильно. Дважды проверьте добавление денежных поступлений и денежных выплат.

- Не удалось зарегистрировать чек или депозит. Вы регистрировали все чеки и депозиты в своих журналах? Это должно было быть очевидно, когда вы готовили списки депозитов в пути и непогашенных чеков.

- Неправильно записана сумма. Сравните каждую позицию в банковской выписке с записью в журнале для этой позиции. Вы ввели правильную сумму?

Ведение журнала выплат наличных

Журнал выплат наличных средств — это место, где вы регистрируете операции по выплате наличных (или чеков). Это также может быть журнал покупок или журнал расходов.

Хотя вы можете, если будете достаточно много искать, найти печатные журналы выплат наличных, мы настоятельно рекомендуем хранить этот журнал на своем компьютере или в облаке, как вы это делаете с большинством своих финансовых журналов. Ваше бухгалтерское программное обеспечение, вероятно, будет включать в себя некоторые типы журналов расходов и покупок, настраиваемых в соответствии с потребностями вашего бизнеса.

Использование учета по методу начисления и журналов расходования денежных средств

Если вы используете учет по методу начисления, как мы рекомендуем, вы будете фиксировать расходы в журнале расходования денежных средств в момент оплаты товаров или услуг или в журнале покупок, если вы покупаете в кредит.

Пример учета по методу начисления

Вы владелец универсального магазина. Вы покупаете у своего основного поставщика за счет товаров на общую сумму 7800 долларов США. Большая часть покупки приходится на инвентарь для перепродажи, но также включены канцелярские товары на сумму 100 долларов. Сделайте следующую запись в журнале покупок:

В следующем месяце, после получения выписки от вашего поставщика, вы выписываете чек для оплаты своего счета. Сделайте следующую запись в журнале покупок:

Примеры журнала выплат наличными

Если вы являетесь розничным магазином, ваши записи в журнале могут выглядеть примерно так:

(Примечание. Все суммы в долларах округлены до ближайший доллар.)

Все суммы в долларах округлены до ближайший доллар.)

- 2 февраля вы оплатили счет за электричество в размере 177 долларов.

- Также 2 февраля вы купили товарный запас в магазине Ash Wholesale по цене 9 долларов США., 500.

- 5 февраля вы потратили 82 доллара на заправочной станции Аткинса, чтобы заправить свои транспортные средства бензином. Вы списываете все это со счета, который вы ведете в Atkins.

- 8 февраля вы выписываете чек на 9500 долларов в счет оплаты счета, полученного от Эша.

- 10 февраля вы выписываете чек на 82 доллара в сервисную станцию Atkins, чтобы рассчитаться там со своим счетом.

- По завершении этой страницы журнала вы должны заполнить все семь столбцов суммы. Поскольку вы используете систему учета с двойной записью, вы можете увидеть, все ли записи были записаны правильно. Проверьте, равна ли сумма дебетов сумме кредитов. Всего дебетов: 0 + 9,582 + 9500 + 82 + 177 = 19 341. Всего кредитов: 9 759 + 9 582 = 19 341.

Если сумма столбцов дебета не равна сумме столбцов кредита, у вас есть проблема, которую вы должны отследить немедленно. Возможно, вы ввели одну из сумм не в тот столбец. Возможно, вы просто неправильно добавили при подсчете итогов. Обычно легко определить ошибку, потому что дебет должен равняться кредиту для каждой транзакции.

В вашем журнале покупок может быть намного больше столбцов, чем в этом образце, потому что у вас, вероятно, будет больше классификаций расходов.

Поддержание мелкой денежной наличности и работа с дебиторской задолженностью

Почти все предприятия нуждаются в наличных деньгах для оплаты мелких, различных расходов. Самый простой способ сохранить эти деньги — использовать мелкий денежный фонд, если только у вашего бизнеса нет наличных денег от ежедневных транзакций.

Если вы используете наличные деньги из дневных квитанций для небольших расходов, обязательно точно записывайте все наличные, взятые из кассы, и подготовьте кассовый лист в конце дня, чтобы контролировать наличные деньги, выплаченные из кассы.

Шаги по созданию фонда мелкой наличности

- Начните фонд мелкой наличности, выписав чек в «Мелкую кассу». Обналичить чек.

- Физически поместите наличные деньги в ящик для мелких денег или ящик для мелких денег.

- Когда вы оплачиваете расходы из мелкой наличности, ведите подробный список всех расходов.

- Когда деньги почти закончатся, сложите расходы в подробном списке.

- Выпишите еще один чек в «Мелкую кассу» на общую сумму расходов. Этот чек должен пополнить фонд до первоначального баланса.

Как использовать фонд мелкой наличности

Предположим, вы решили создать фонд мелкой наличности для оплаты небольших расходов, которые вы не оплачиваете чеком или дебетовой картой. Вы чувствуете, что необходим мелкий наличный фонд в размере 100 долларов, поэтому вы выписываете чек на 100 долларов, подлежащий оплате «Мелкой наличности». Вы физически кладете 100 долларов в мелкую кассу. Сделайте следующую запись в журнале расходования денежных средств:

Сделайте следующую запись в журнале расходования денежных средств:

| Дебетовая | Кредит | |

| Мелкая наличность | 100 | |

| Наличные | 100 |

Две недели спустя вы просматриваете кассу для мелких сумм и обнаруживаете, что осталось 25 долларов. Вы добавляете элементы, перечисленные в списке расходов, и с радостью обнаруживаете, что в сумме они составляют 75 долларов (25 + 75 = 100). Вы выписываете чек на сумму 75 долларов, подлежащий оплате в «Петти Кэш». Денежные средства помещаются в кассу мелкой кассы. Это пополняет фонд обратно до 100 долларов. Используя список мелких денежных расходов в качестве исходного документа, сделайте в журнале расхода денежных средств следующую запись:

| Дебет | Кредит | |

| Товары для офиса | 13. 20 20 | |

| Авто расходы | 39,00 | |

| Разное труд | 15.00 | |

| Разное расходы | 7,80 | |

| Наличные | 75,00 |

Ящик для мелких денег или ящик должен быть заперт, когда он не используется. Только один человек должен иметь доступ к мелкой наличности, чтобы один человек нес за нее ответственность.

Что такое дебиторская задолженность

Дебиторская задолженность (часто сокращенно A/R) — это просто неоплаченные счета клиентов и любые другие деньги, причитающиеся вам от ваших клиентов. Сумма всех дебиторских задолженностей ваших клиентов указана в качестве текущих активов в вашем балансе.

Ваша бухгалтерская программа должна автоматически вести учет дебиторской задолженности для каждого клиента. Бухгалтерская книга дебиторской задолженности, которая также может использоваться как выписка по клиенту, служит записью расходов и платежей каждого клиента.

Ведение учета дебиторской задолженности

Когда клиент что-то покупает, вам необходимо:

- Зафиксировать продажу в журнале продаж и кассовых чеков. Этот журнал будет включать столбцы дебета и кредита дебиторской задолженности. Комиссионные продажи и платежи по счету вводятся в эти две колонки соответственно.

- Каждый день продажи в кредит, зарегистрированные в журнале продаж и денежных поступлений, проводятся по соответствующим счетам клиента в книге учета дебиторской задолженности. Это позволяет вам узнать не только общую сумму, причитающуюся вам от всех кредитных клиентов, но и общую сумму, причитающуюся вам с по каждому клиенту.

- Записи, сделанные в журнале продаж и денежных поступлений, также суммируются в конце месяца, и результаты отражаются на счете дебиторской задолженности в вашей главной книге. Этот счет является вашей дебиторской задолженностью «контрольный счет». «Контроль» означает, что после того, как все ваши проводки будут завершены, общая сумма остатков клиентов в книге дебиторской задолженности будет такой же, как и остаток на контрольном счете в главной книге.

Если они не совпадают, вы можете сказать, что где-то в строке допустили ошибку.

Если они не совпадают, вы можете сказать, что где-то в строке допустили ошибку.

Если вы предоставляете кредит своим клиентам и ведете журнал продаж и кассовых поступлений вручную, убедитесь, что ваше бухгалтерское программное обеспечение интегрирует проводку в книги учета дебиторской задолженности с записью операций по продажам и кассовым поступлениям автоматически. Называемая системой «одной записи», эта экономия времени также снижает вероятность ошибок публикации.

Ведение книги учета дебиторской задолженности

Вы должны вести учетную запись книги учета дебиторской задолженности для каждого клиента, которому вы предоставляете кредит. В конце каждого дня вносите расходы по счетам-фактурам из журнала продаж и кассовых поступлений в бухгалтерские книги клиентов. Кроме того, независимо от того, используете ли вы кассовый аппарат или отдельную книгу кассовых поступлений, не забудьте в конце дня занести кассовые поступления на счет в соответствующие бухгалтерские книги. Конечно, ваше программное обеспечение должно позаботиться об этом автоматически.

Конечно, ваше программное обеспечение должно позаботиться об этом автоматически.

Если вам нравится бумажный журнал, храните все книги учета дебиторской задолженности в одной папке и пусть копии книг учета дебиторской задолженности также служат в качестве выписок, которые вы отправляете своим клиентам с требованием оплаты. Если вы отправляете их по почте в виде выписок, каждый месяц начинайте новую бухгалтерскую ведомость.

Месячная бухгалтерская книга должна начинаться с баланса вперед, который является конечным балансом предыдущего месяца. Если ваши листы бухгалтерской книги не будут удваиваться, как ваши отчеты о клиентах, вам не нужно начинать новый лист каждый месяц. Просто ведите постоянную бухгалтерскую книгу для каждого клиента, которая поддерживает общую сумму баланса клиента.

Для большинства предприятий отчеты должны отправляться один раз в месяц всем клиентам с остатком на счете и включать:

- начальный баланс (конечный баланс за предыдущий месяц)

- все счета, выставленные в течение месяца

- платежей по счету в течение месяца

- любые дебетовые или кредитовые авизо

- конечное сальдо

- срок

Отслеживание вашего контрольного счета

Когда вы ежемесячно отправляете выписки своим клиентам, вы должны сверять свои бухгалтерские книги дебиторской задолженности с контрольным счетом дебиторской задолженности. Контрольный счет — это общий баланс дебиторской задолженности из вашей главной книги.

Контрольный счет — это общий баланс дебиторской задолженности из вашей главной книги.

Начальная сумма дебиторской задолженности плюс начисленные продажи за месяц минус платежи по счету за месяц должны равняться конечной сумме дебиторской задолженности. Сравните эту сумму с суммой бухгалтерских книг дебиторской задолженности отдельных клиентов. Это поможет вам обнаружить любые ошибки в ваших заявлениях клиентов до того, как вы отправите их по почте. Ваше бухгалтерское программное обеспечение должно автоматически уведомлять вас о расхождениях.

Работа с кредиторской задолженностью

Работа с дебиторской задолженностью может быть немного забавной — в конце концов, все дело в том, чтобы загребать с трудом заработанное тесто. Кредиторская задолженность (часто называемая A/P), с другой стороны, фокусируется на неоплаченных счетах бизнеса, то есть на деньгах, которые вы должны своим поставщикам и другим кредиторам. Сумма сумм, которые вы должны своим поставщикам, указана как текущее обязательство в вашем балансе.

Подготовка документов по счетам к оплате

Если вы используете метод начисления, как мы рекомендуем, расходы регистрируются в журнале расходования денежных средств в момент оплаты товаров или услуг или в журнале покупок, если вы покупаете в кредит. Если вы имеете дело с данным поставщиком много раз в течение месяца, вам не нужно регистрировать каждую покупку. Вы можете собрать все счета за месяц от этого поставщика, а затем записать одну транзакцию в журнале покупок в конце месяца.

Вы должны вести бухгалтерский учет кредиторской задолженности для каждого поставщика. Расходы из журнала выдачи денежных средств в конце каждого дня отражаются в соответствующей книге учета кредиторской задолженности. Бухгалтерская книга кредиторской задолженности — это запись того, что вы должны каждому поставщику. Убедитесь, что ваше бухгалтерское программное обеспечение автоматически ведет отдельные бухгалтерские книги, а также общую бухгалтерскую книгу.

Главная книга содержит счет кредиторской задолженности, который является вашим контрольным счетом кредиторской задолженности. В журнале кассовых расходов есть графы дебета и кредита кредиторской задолженности. Покупки в кредит и платежи по счету заносятся в эти две колонки соответственно. В конце месяца они суммируются и проводятся по контрольному счету в Главной книге.

В журнале кассовых расходов есть графы дебета и кредита кредиторской задолженности. Покупки в кредит и платежи по счету заносятся в эти две колонки соответственно. В конце месяца они суммируются и проводятся по контрольному счету в Главной книге.

Ведение бухгалтерских книг A/P

Бухгалтерские книги кредиторской задолженности помогут вам контролировать свои расходы и кредиторскую задолженность. Если вы ведете точные бухгалтерские книги к оплате, вам будет легко перепроверять счета, которые вы получаете от своих поставщиков.

В конце месяца сверяйте бухгалтерские книги кредиторской задолженности с контрольным счетом кредиторской задолженности. Контрольный счет — это общий баланс кредиторской задолженности из вашей главной бухгалтерской книги. Начальная сумма кредиторской задолженности плюс покупки по счету в течение месяца минус платежи по счету в течение месяца должны равняться конечной сумме кредиторской задолженности. Сравните эту сумму с суммой отдельных регистров кредиторской задолженности.

Контроль

за правильным ведением кассовой книги возлагается на главного бухгалтера

организации.

Контроль

за правильным ведением кассовой книги возлагается на главного бухгалтера

организации.

Начальник отдела отвечает за регулярную проверку кассовой книги и обеспечение того, чтобы все денежные поступления поступали на надлежащий счет.

Начальник отдела отвечает за регулярную проверку кассовой книги и обеспечение того, чтобы все денежные поступления поступали на надлежащий счет.

Если они не совпадают, вы можете сказать, что где-то в строке допустили ошибку.

Если они не совпадают, вы можете сказать, что где-то в строке допустили ошибку.