6 НДФЛ за 3 квартал: пример заполнения и срок сдачи. Пример заполнения 6 ндфл за 3 квартал

Пример заполнения формы 6-НДФЛ за 3 квартал

6-НДФЛ за 3 квартал - пример заполнения можно скачать в нашем материале - обязателен к представлению всеми работодателями. Напомним ключевые моменты оформления данного формуляра: построчное заполнение, порядок отражения отпускных, больничных и иных облагаемых и необлагаемых НДФЛ выплат, а также сроки сдачи и санкции за несвоевременное представление расчета налоговикам.

Подписывайтесь на наш бухгалтерский канал Яндекс.Дзен

ПодписатьсяРазделы 6-НДФЛ

Порядок заполнения и образец 6-НДФЛ за 3 квартал 2018 года

Срок сдачи сводных сведений по НДФЛ

Итоги

Разделы 6-НДФЛ

6-НДФЛ — это отчетность, в обобщенных цифрах (без указания конкретных получателей) дающая ИФНС информацию об объеме удержанного в течение года налога с доходов, выплаченных работодателем физлицам, и о сроках, с соблюдением которых этот налог должен платиться в бюджет.

Бланк формы 6-НДФЛ можно скачать здесь.

Этот отчет состоит из титульного листа и 2 разделов. В разделе 1 в нарастающих от квартала к кварталу цифрах отражают сведения по начислениям дохода, примененным к нему вычетам и объеме НДФЛ (начисленного, удержанного, неудержанного, возвращенного). Раздел 2 применительно только к последнему кварталу периода формирования отчета заполняется данными о величине выплаченных в нем доходов и о суммах относящегося к этим доходам НДФЛ, а также сведениями о датах:

- выдачи дохода;

- удержания с него НДФЛ;

- обязательных для осуществления платежей по налогу.

В зависимости от этих дат сведения, попадающие в раздел 2, собираются в разные группы, каждая из которых требует использования 5 строк раздела. Одна группа показывает данные по одной выплате. В одну группу информация включается только при условии совпадения всех 3 дат. И здесь особую роль играют различия в сроках уплаты налога, содержащиеся в п. 6 ст. 226 (с учетом п. 7 ст. 6.1) НК РФ:

- для большей части доходов эта дата отвечает первому рабочему дню, наступающему после дня выдачи дохода;

- для отпускных и больничных она совпадает с последним числом месяца выплаты, но допускает перенос из-за совпадения с общевыходным днем.

Подробнее о нюансах включения отпускных в формуляр читайте в статье "Как отразить отпускные в форме 6-НДФЛ в 2018 году".

Порядок заполнения и образец 6-НДФЛ за 3 квартал 2018 года

Форма отчета и методика внесения данных в него утверждены приказом ФНС России от 14.10.2015 № ММВ-7-11/450@.

В расчет, в т.ч. в 6-НДФЛ за 9 месяцев, вносятся сведения о следующих доходах физлиц:

- вознаграждений по трудовым договорам и договорам гражданско-правового характера;

- отпускным и больничным пособиям;

- премиям и доплатам;

- дивидендам;

- материальной помощи;

- доходам, выплаченым в натуральной форме;

- материальной выгоде.

Доходы в виде декретных пособий (по беременности и родам, постановка на учет в ранние сроки беременности, по уходу до 1,5 лет), компансаций, алиментов и иных, указанных в ст. 217 НК РФ, в расчет не вносятся.

Отчет следует составлять раздельно по каждому из используемых работодателем кодов ОКТМО и по каждой из его обособленных структур, если эти структуры осуществляют выплаты доходов. Разделов 1 в отчете может быть несколько из-за применения различных ставок по налогу. А в разделе 2 из-за недостаточности в нем строк для показа всей информации по кварталу возможно создание доплистов.

Рассмотрим построчное заполнение формы 6-НДФЛ за 3 квартал 2018 года.

|

№ строки |

Что указывать |

|

Раздел 1 (заполняется за 9 месяцев с начала года) |

|

|

010 |

Ставка налога на доходы физлиц. Как правило, это 13%. Если же в отчетном периоде применялись разные ставки, расчет следует оформлять на разных листах |

|

020 |

Сумма начисленного сотрудникам дохода с начала года |

|

025 |

Заполняется, только если были начислены дивиденды к выплате |

|

030 |

Величина предоставленных сотрудникам налоговых вычетов нарастающим итогом за 9 месяцев с начала года |

|

040 |

Сумма налога. Рассчитывается по формуле стр.020 – стр. 030 × стр.010 |

|

045 |

Рассчитывается величина налога с дивидендов |

|

050 |

Заполняется только в случае, если у нанимателя работают иностранные сотрудники на патенте. Если нет, ставится 0 |

|

060 |

Количество сотрудников, которым за 9 месяцев выплатили доход |

|

070 |

Сумма удержанного налога |

|

080 |

Сумма налога, которую по каким-то причинам не удалось удержать у налогоплательщика. Например, если сотрудник получил доход в натуральной форме |

|

090 |

Сумма возвращенного сотрудникам налога |

|

Раздел 2 (заполняется в отношении выплат, произведенных в 3 квартале) |

|

|

100 |

Дата получения дохода сотрудниками. Зарплата – последнее число месяца, пособия и отпускные – дата выплаты дохода |

|

110 |

Дата удержания налога |

|

120 |

Крайняя дата, до которой следует перечислить сумму удержанного налога в бюджет. Например, при выплате зарплаты 10.08, срок перечисления 11.08. При выплате отпускных 10.08, срок уплаты налога 31.08 |

|

130 |

Обобщенная сумма фактически полученных доходов на дату, указанную в стр.100 |

|

140 |

Обобщенная сумма удержанного налога на день, указанный в стр. 110 |

Внимание! Блоков строк 100-140 формируется столько, сколько выплат было произведено в установленные даты. В один блок группируются сведения, в которых даты получения дохода, удержания и перечисления налога одинаковы. Если хотя бы один день не совпадает, необходимо вывести информацию в отдельный блок строк 100-140.

С примером заполнения 6-НДФЛ за 3 квартал 2018 года можно ознакомиться на нашем сайте.

Скачать образец

Отчет следует проверить на корректность заполнения и достоверность включенных в него сведений. Проверка по первому основанию поможет исключить лишние вопросы налоговиков, а по второму — избежать наказания, устанавливаемого п. 1 ст. 126.1 НК РФ и п. 1 ст. 15.6 КоАП РФ.

О том, что позволяют проверить соотношения из числа контрольных, смотрите в публикации «Контрольные соотношения для проверки формы 6-НДФЛ».

Срок сдачи сводных сведений по НДФЛ

Формируют и сдают отчет поквартально в срок не позднее:

- завершающего дня месяца, наступающего за соответствующим кварталом, по промежуточному для года отчету;

- 1 апреля года, наступающего за отчетным, если речь идет о годовом отчете.

Оба срока применимы с учетом возможности (при совпадении их с общевыходным днем) сдвига на более позднюю дату (ближайший рабочий день).

Таким образом, в 2018 году квартальные отчеты следует направить в ИФНС не позднее 03.05, 31.07, 31.10. 6-НДФЛ за 3 квартал 2018 года следует сдать до конца октября.

Отчет направляют в ИФНС электронно, если численность сотрудников работодателя превышает 25 человек. При меньшем числе работников его можно сдавать на бумаге.

Несоблюдение сроков и способа сдачи чревато для обязанного отчитываться лица наказанием в виде:

- штрафа за задержку сдачи по п. 1.2 ст. 126 НК РФ;

- блокировки расчетного счета по п. 3.2 ст. 78 НК РФ, если задержка превысила 10 рабочих дней;

- штрафа по ст. 119.1 НК РФ за несоблюдение способа направления отчета в налоговый орган.

При несдаче годовой декларации размер санкций определяется в соответствии с п.1 ст.119 НК РФ

О том, каковы размеры этих штрафов, читайте в статье «Размер штрафа за несвоевременную сдачу отчета 6-НДФЛ».

Итоги

Отчет 6-НДФЛ является для ИФНС источником сведений по суммам начисляемого работодателями к уплате за отчетный период налога на доходы и срокам для его обязательной оплаты. Данные в нем распределяют по 2-м разделам: первый содержит цифры для расчета налога, являющиеся результатом всех данных, имевших место с начала года, а второй относится только к операциям, осуществленным в течение последнего квартала периода отчета.

Формировать и направлять отчет в ИФНС следует ежеквартально. Несвоевременность его сдачи, несоблюдение формы представления и искажение сведений влекут за собой наказание для отчитывающегося лица.

Если у вас остались вопросы по заполнению формы 6-НДФЛ, получите оперативный ответ на них от квалифицированных бухгалтеров в специальной ветке нашего форума

nalog-nalog.ru

Образец заполнения 6 НДФЛ за 9 месяцев 2016 года, сроки сдачи новой формы за 3 квартал

Продолжается кампания по сдаче отчётности 6 НДФЛ. Вскоре плательщикам предстоит сдавать очередной квартальный расчёт, сроки сдачи которого приходится на октябрь. Однако до сих пор у многих остаются вопросы по заполнению новой формы. Ниже приведена форма 6 НДФЛ 2016 года: пример заполнения за 3 квартал.

Заполнение 6 НДФЛ за 3 квартал 2016 на примере

Новая форма 6 НДФЛ за 9 месяцев состоит из нескольких частей:

- титульный лист, содержащий сведения о плательщике;

- раздел 1, предоставляющий сведения об обобщённых показателях;

- раздел 2, в котором приведены суммы доходов и удержанного налога с разбивкой помесячно.

Пример заполнения 6 НДФЛ за 9 месяцев 2016 (excel)

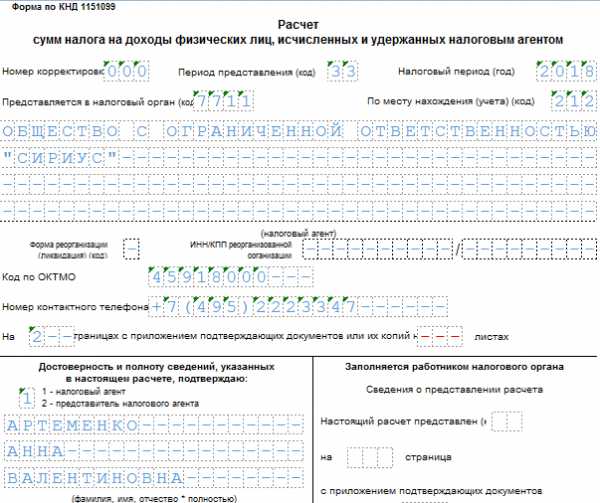

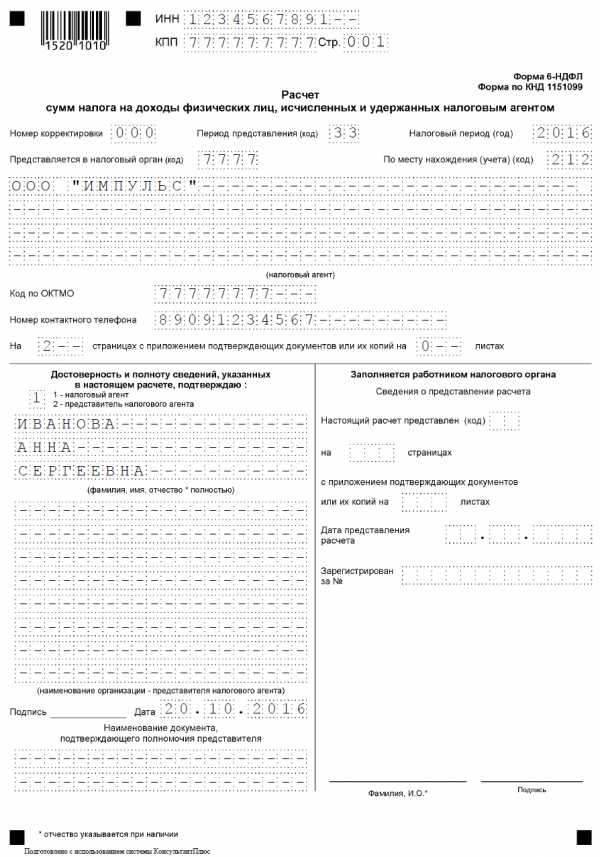

Оформление титульного листа

Пример заполнения 6 НДФЛ за 9 месяцев 2016 года следующий: титульный лист заполняется с указанием реквизитов плательщика - ИНН, КПП, наименования, кода ОКТМО, контактного телефона. Также надо обозначить ― предоставляется ли форма лично руководителем/индивидуальным предпринимателем или отправляется представителем налогового агента. Код периода, который содержит новая форма 6 НДФЛ за 9 месяцев ― 33. Соответственно год ― 2016. Если подается изменённый расчёт, потребуется поставить номер корректировки. При первой подаче проставляется 0.

Далее необходимо прописать код принимающей ИФНС и указать соответствующий код по месту нахождения (организации, предпринимателя, крупнейшего плательщика, нотариуса и т.д.). Заполнение 6 НДФЛ за 9 месяцев 2016 года предполагает и фиксирование даты составления отчёта.

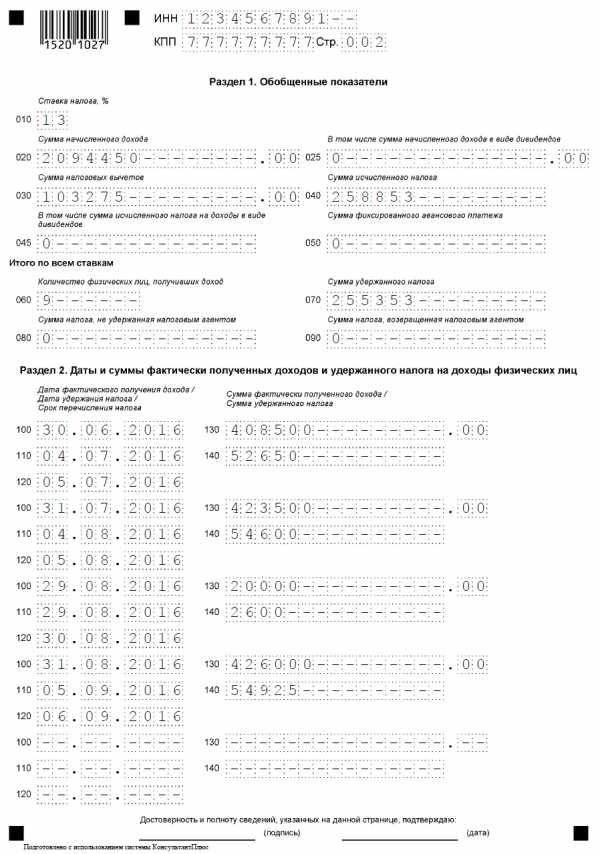

Заполнение первого раздела

Образец формы 2016 года (пример заполнения за 3 квартал) содержит в разделе 1 следующие показатели нарастающим итогом за шесть, девять и так далее месяцев по строкам:

- 020 ― общий начисленный доход;

- 025 ― доход по дивидендам;

- 030 ― вычеты всего;

- 040 ― исчисленный НДФЛ;

- 045 ― НДФЛ с дивидендов;

- 050 ― размер фиксированного авансового платежа;

- 010 ― группирует доходы и начисленные налоги отдельно по каждой ставке НДФЛ;

- 060 ― количество работников;

- 070 ― налог удержанный;

- 080 ― налог не удержанный;

- 090 ― налог, возвращенный агентом.

Данные раздела 1 представляют собой суммированные показатели за 3 квартал 2016 года и отчёта за полугодие, за исключением строки 060, отражающей среднюю численность сотрудников за всё время. Новая форма 6 НДФЛ за 9 месяцев 2016 года даёт представление об общем заработке работников, вычетов и удержания за рассматриваемый период.

Подробнее: Как отразить дивиденды в 6-НДФЛ

Заполнение второго раздела

С 2016 года пример заполнения за 3 месяца выплаты доходов следующий: информация 2-го раздела также содержит обобщающие данные о доходах работников, но уже помесячно. Налоговый агент заполняет бланк по датам, исходя из фактических периодов получения доходов, удержаний и перечислений в бюджет. Заносятся сведения не только по датам совершения операций, но и по суммам.

Представляются только данные, фактически произошедшие в текущем квартале (в данном случае в 3-м). То есть, фактически выплаченная зарплата или аренда за сентябрь указывается уже в следующем расчете 6 НДФЛ в целом за 2016 год, принятым за годовой. Сумма начисления при этом входит в данные 1-го раздела (строка 020). Рассмотрим построчно:

- 100 - отражаются даты фактического получения доходов. Для заработной платы это будет последний день месяца начисления, для больничных и отпускных ― дата фактического перечисления или выплаты.

- 110 - прописывается дата перечисления. Согласно законодательству перечисление должно быть привязано к фактической выдаче заработка.

- 120 - показывает срок перечисления. Для пособий по нетрудоспособности и отпускам этот показатель приходится на последний день месяца.

- 130 - отражается общий облагаемый доход по месяцу;

- 140 - даёт представление об удержанном налоге, при этом не имеет значения, перечислен ли он был фактически. Также не имеет значения, если бухгалтер удержал меньше положенного.

Составить отчётность 6 НДФЛ можно с онлайн-бугхалтерией от Тинькофф. Откройте расчётный счет в банке Тинькофф и получите онлайн-бухгалтерию бесплатно,а также:

- выпуск КЭП в подарок

- 2 месяца обслуживания счёта бесплатно

- напоминания о сроках сдачи и оплаты

- автоматическое заполнение декларации

www.regberry.ru

Как упростить заполнение 6-НДФЛ за 3 квартал 2016 года

Чтобы упростить заполнение 6-НДФЛ за 3 квартал 2016 года, избежать уточненок и отрицательных протоколов, следует подкорректировать систему оплаты труда. Делимся проверенными способами.

Путаница в заполнении 6-НДФЛ, в частности за 3 квартал 2016 года, может возникнуть из-за переходящих выплат, доходов, по которым совпадают только пара строк в разделе 2, из-за пересчета доходов, вычетов. Расскажем, как избежать этого.

См. 6-НДФЛ за 1 квартал 2017 года: пример заполнения

См. также, сроки сдачи отчета 6-НДФЛ за 3 квартал 2018

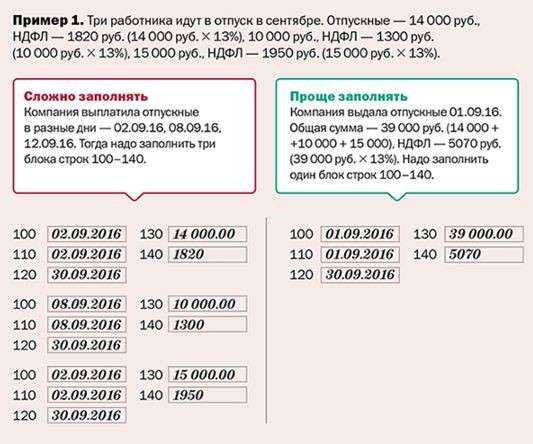

Выплата отпускных сотрудникам в один день

Перечислить НДФЛ со всех отпускных, которые компания выдала в течение месяца, надо в последний день - 30-го или 31-го числа (абз. 2 п. 6 ст. 226 НК РФ). То есть срок оплаты налога в строке 120 расчета 6-НДФЛ за 3 квартал 2016 года будет одинаковый. Но если работники получали деньги в разные дни, то дата дохода и удержания НДФЛ в строках 100 и 110 будет отличаться. Из-за этого компания заполняет в расчете 6-НДФЛ несколько блоков со строками 100-140.

Чтобы сократить число строк, выдавайте в первых числах отпускные всем работникам, которые идут отдыхать в текущем месяце. Выдать отпускные работникам надо за три календарных дня до отдыха (ст. 136 ТК РФ). Кодекс не запрещает выдавать деньги заранее - хоть за месяц до начала отдыха.

Посмотрите график отпусков и уточните у кадровиков, кто планирует уйти в отпуск вне графика (см. также, форма графика отпусков на 2019 год). Возьмите у работников заявления заранее, издайте приказ. Посчитайте средний заработок. Данные для этого на 1-е число уже есть. Выдайте деньги в один день, а выплаты отразите в одном блоке строк 100-140.

Есть один нюанс - компания досрочно перечисляет деньги. Если организация экономит, такой способ не подойдет. Проще заполнять больше строк в отчетности.

Уход от переходящих выплат

С переходящей зарплатой возникает сразу несколько проблем:

- начисленный доход компания покажет в разделе 1 за текущий период, а выплаченный - в разделе 2 только в следующем квартале.

- из-за переходящих сумм не будут совпадать строки 040 и 070. В строке 040 надо показать налог, рассчитанный со всей начисленной зарплаты. А в строке 070 - только тот НДФЛ, который компания удержала на конец квартала.

- удержанный налог в строке 070 и в строках 140 текущего и предыдущих расчетов тоже будут отличаться. Поэтому главбухам сложно проверить, правильно они заполнили все показатели или нет.

Можно избавиться от переходящих выплат. То есть выдавать зарплату за март, июнь, сентябрь и декабрь в последний день месяца. Вносить изменения в трудовые договоры не обязательно. Компания вправе выдать зарплату досрочно. Это не нарушает права работников.

Если компания выдает зарплату в последний день месяца, то даты в строках 100 и 110 будут совпадать. Это также упростит расчет: в одном блоке с зарплатой можно показать и другие выплаты, выданные в тот же день. Например, премию или плату за аренду. Главное, чтобы срок оплаты НДФЛ с этих выплат был такой же, как и у зарплаты, - день, следующий за выдачей денег.

Проблема возникает, если последний день месяца выпадает на выходной. Если выдать зарплату в пятницу, дата удержания НДФЛ в строке 110 будет раньше, чем дата получения дохода в строке 100. Но ФНС не считает это ошибкой (письмо от 24.03.2016 № БС-4-11/5106@).

Выдача подарков деньгами

Подарки заполняют в 6-НДФЛ по-разному. Порядок зависит от того, сможет компания удержать НДФЛ или нет.

Если компания не сможет удержать НДФЛ до конца года, то заполняет в строке 080 неудержанный НДФЛ. Если сможет, то в строке 080 ставит 0.

На практике возникает путаница в нестандартных ситуациях. Например, сотрудник получил подарок, уволился и вернулся на работу. Компания сначала отразила налог в строке 080, а затем смогла удержать. Не ясно, надо ли уточнять расчет за прошлый период. Инспекторы устно поясняют, что уточненки не нужны. Но не исключено, что на проверке передумают.

Чтобы не думать о строке 080, по возможности выдавайте подарки не имуществом, а деньгами. Тогда компания удержит налог в день выплаты. Вопросов со строкой 080 не возникнет. В ней всегда будет 0.

Денежные подарки привлекают внимание фондов. Чтобы не возникло проблем, заключите договоры дарения, а размер презента не привязывайте к должности или результатам работы. Иначе проверяющие доначислят взносы, а отбиться от претензий не удастся даже в суде (постановление Федерального арбитражного суда Уральского округа от 28.04.14 № Ф09-2360/14).

Перечисление подрядчикам в один день в месяце

Почему возникает сложность. Дата получения дохода по договорам подряда - день выплаты. Если компания выдает в месяц несколько вознаграждений, для каждого потребуется заполнить отдельные строки 100–140. Из-за этого увеличится число страниц.

Как упростить. Выдавайте деньги в один день, например, рассчитывайтесь в последний день месяца (см. пример 3). Тогда количество страниц в расчете можно сократить в разы. Кроме того, станет меньше платежек по НДФЛ.

Компания и подрядчик сами договариваются о датах оплаты, поэтому проблем быть не должно. Главное прописать срок в контракте.

Уплата аванса за отработанное время

Компания не удерживает НДФЛ с аванса, а платит налог только после окончательного расчета (письмо Минфина России от 22.07.2015 № 03-04-06/42063). Но если сотрудник получил аванс, а затем ушел на больничный, возникает путаница с 6-НДФЛ. Во-первых, не ясно, какую сумму считать доходом работника за месяц. Во-вторых, сколько и когда удерживать НДФЛ.

Платите аванс только за отработанное время, а не просто процент от оклада.

Новый порядок расчета авансов установите в положении об оплате труда. Ознакомьте с ним работников. Минус способа в том, что потребуется контролировать, кто из работников был в отпуске, на больничном и т. п. А из-за этого высчитывать аванс с учетом отработанных дней.

Перечисление НДФЛ в последний день срока

В строке 120 6-НДФЛ нужно ставить крайний срок уплаты НДФЛ по кодексу. Но коллеги путаются и ставят день фактической оплаты.

Чтобы не путаться, воспользуйтесь своим правом и платите НДФЛ позже - на следующий день после выдачи денег или в последний день месяца (п. 6 ст. 226 НК РФ). Так компания оградит себя и от проблем с досрочной уплатой НДФЛ.

Есть случаи, когда банк пропускает платежку по налогу, а зарплату проводит на следующий день. Тогда приходится возвращать налог, а потом снова перечислять его с пенями.

Оформление переводов в начале квартала

Компания платит НДФЛ за работников подразделения в инспекцию, где состоит на учете обособленный офис (п. 7 ст. 226 НК РФ). Если сотрудник среди квартала переходит на работу в другое подразделение, зарплату нужно делить между двумя отчетами.

Часть зарплаты работника компания покажет в отчете головного офиса, а остальное - в отчете подразделения.

Оформлять перевод стоит только со следующего квартала. Тогда не потребуется делить доходы между расчетами.

Воспользоваться таким способом компания не сможет, если сотрудник срочно нужен в другом офисе.

www.gazeta-unp.ru