Я хочу проверить, корректно ли проходит проверка. Проверка адреса фнс

Новый способ контроля юридического адреса от налоговой

Адрес места нахождения компании (юридический адрес) важен на протяжении всего существования организации, начиная от ее создания (регистрации), непосредственного участия в гражданском обороте и до момента, когда сведения о компании будут исключены из ЕГРЮЛ (Единого государственного реестра юридических лиц).Адрес места нахождения компании должен быть указан как в учредительных документах, так и в ЕГРЮЛ. Данные сведения являются открытыми и общедоступными. Компания ответственна за своевременное предоставление актуальных данных о своем адресе места нахождения, как регистрирующему органу, так и всем контрагентам.

Чем важен адрес места нахождения юридического лица?

Давайте разберемся, какие есть законодательные инструменты для регулирования вопроса об адресе места нахождения.Во-первых, законодательно место нахождение компании - это место ее регистрации, а также это место нахождения ее исполнительного органа (например, Генерального директора).

Во-вторых, законодателем устанавливается, что вся документация, которая есть у компании, хранится именно на указанном адресе.

В-третьих, от адреса места нахождения организации зависит отнесение ее к определенной налоговой инспекции, которая контролирует процесс уплаты налогов и производит учет организации; определяет место исполнения обязательств для компании; подсудность при ведении судебных споров; соответствующие отделения ПФР и ФСС и т.п.

Как видим, у государственных и контролирующих структур есть «законодательные инструменты» искать компанию по адресу места нахождения, т.е. искать помещение / офис / кабинет и находить именно «рабочее место» исполнительного органа, оборудованное как для работы, так и для хранения документов. Адрес места нахождения компании = «рабочее место компании»! Говоря иначе, адрес должен быть «живым»! По действующему законодательству при регистрации юридического лица и при регистрации изменения адреса места нахождения организации в регистрирующий орган необходимо предоставить конкретный перечень документов.

На практике к законодательно утвержденному перечню документов относят и дополнительный перечень подтверждающих документов, например:

- гарантийное письмо,

- свидетельство о государственной регистрации права,

- договор аренды.

Как на практике происходит проверка адреса места нахождения?

После получения документов регистрирующий орган запрашивает в территориальной Инспекции ФНС информацию об указанном адресе (как правило, этот запрос направляется уже на следующий день). Инспектор должен проверить адрес и сообщить данные в ФНС.До недавнего времени в территориальной налоговой для проверки подлинности предоставленных сведений об адресе использовали:

- непосредственное посещение инспекторами адреса;

- прямой звонок арендодателю/собственнику и т.д.

Нововведения!

На сегодня инструментарий ФНС по проверке подлинa-cons.com

Я хочу проверить, корректно ли проходит проверка | ФНС

Выездная налоговая проверка проводится на территории (в помещении) налогоплательщика, но в том случае, если налогоплательщик не может предоставить помещение для проведения выездной проверки, она проводится по месту нахождения налогового органа. Выездная проверка налогоплательщика проводится в течение 2 месяцев(в том числе организации с обособленными подразделениями). Срок проведения выездной проверки может быть продлен до 4 или 6 месяцев в следующих случаях:- если вы имеете статус крупнейшего налогоплательщика;

- налоговый орган получил информацию, которая свидетельствует о возможном нарушении налогового законодательства и требует дополнительной проверки;

- на территории, где проводится проверка, случился потоп, наводнение, пожар или другие чрезвычайные происшествия;

- у вас несколько обособленных подразделений;

- вы не представили в установленный срок документы по требованию налоговых органов;

- имеются иные обстоятельства.

- в связи с необходимостью получения информации от иностранных госорганов в рамках международных договоров;

- в связи с необходимостью проведения экспертизы;

- перевода на русский язык документов, которые представлены налогоплательщиком на иностранном языке и истребования у контрагента проверяемого налогоплательщика или у иных лиц документов (информации), которые относятся к деятельности этого налогоплательщика.

Форма акта выездной налоговой проверки

^К началу страницы

По результатам выездной налоговой проверки в течение двух месяцев со дня составления справки о проведенной выездной налоговой проверке уполномоченными должностными лицами налоговых органов должен быть составлен в установленной форме акт налоговой проверки.В случае если лицо, в отношении которого проводилась проверка, или его представитель уклоняются от получения акта налоговой проверки, этот факт отражается в акте налоговой проверки, и акт налоговой проверки (с необходимыми приложениями) направляется по почте заказным письмом по месту нахождения организации (обособленного подразделения) или месту жительства физического лица и датой вручения этого акта в этом случае будет шестой день, считая с даты отправки заказного письма.

Процедуры, возможные при проверке

^К началу страницы

Инвентаризация (п. 13 ст. 89 НК РФ)

Инвентаризация проводится с целью проверки достоверности данных, содержащихся в документах налогоплательщика, а также для выяснения иных обстоятельств, имеющих значение для выполнения задач налоговой проверки.Осмотр (ст. 91, 92 НК РФ)

Налоговые органы вправе осматривать любые используемые налогоплательщиком для извлечения дохода либо связанные с содержанием объектов налогообложения независимо от места их нахождения производственные, складские, торговые и иные помещения и территории.Выемка (ст. 94 НК РФ)

Выемка документов и предметов производится для того, чтобы выявить и подтвердить достаточными доказательствами нарушения налогового законодательства.Экспертиза (ст. 95 НК РФ)

В необходимых случаях при проведении выездных налоговых проверок, на договорной основе может быть привлечен эксперт.Допрос (ст. 90 НК РФ)

В необходимых случаях при проведении выездных налоговых проверок проводится допрос свидетеля, которому могут быть известны какие-либо обстоятельства, имеющие значение для осуществления налогового контроля.Вызов в качестве свидетеля (ст. 90 НК РФ)

Налоговые органы вправе вызывать для дачи показаний любое физическое лицо, которому могут быть известны какие-либо обстоятельства, имеющие значение для осуществления налогового контроля.Получение экспертного заключения (ст. 95 НК РФ)

Если эксперт при производстве экспертизы установит имеющие значение для дела обстоятельства, по поводу которых ему не были поставлены вопросы, он вправе включить выводы об этих обстоятельствах в свое заключение.Привлечение переводчика (ст. 97 НК РФ)

В необходимых случаях для участия в действиях по осуществлению налогового контроля на договорной основе может быть привлечен переводчик.www.nalog.ru

Проверка массовости | Контур-Фокус

Пользователи сервиса Контур.Фокус могут оценить массовость адреса, учредителя или руководителя прямо на карточке компании.

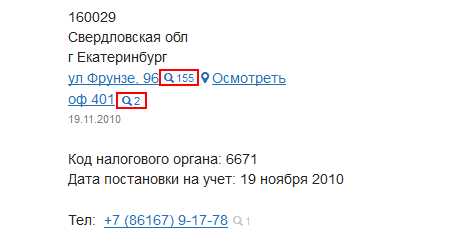

Напротив адресов, фамилий учредителей и руководителей, а также номеров телефонов показывается лупа с числом – это приблизительна число связанных по параметру организаций и ИП.

Например, напротив адреса организации стоит цифра «155» – это значит, что по данному адресу найдено 155 юрлиц.Отдельно показывается количество зарегистрированных лиц по номеру офиса – в нашем случае их всего 2.

Массовость адреса

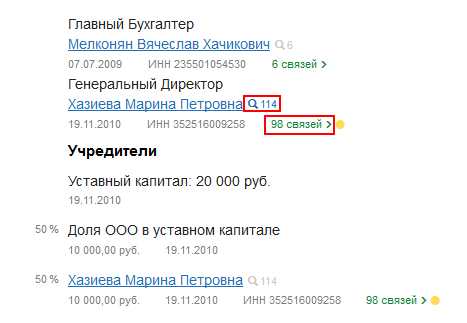

Цифра рядом с ФИО руководителя (учредителя) показывает количество (114) всех физлиц с такими Фамилия Имя Отчество, возможны полные тёзки.Ещё одной цифрой, зеленого цвета, показывается точное количество (96) найденных сервисом связей этого лица в других организациях и ИП (без тёзок).

Массовость руководителя

Массовый адрес регистрации, массовый учредитель и руководитель – это как раз те признаки, по которым при проверках налоговики «вычисляют» фирмы-однодневки. Сотрудничество с такими фирмами чревато для компании обвинением в получении необоснованной налоговой выгоды и доначислением налога на прибыль и НДС.

С помощью сквозных ссылок по массовости теоретически можно найти все связанные организации. На практике это довольно утомительно, оптимальнее воспользоваться функцией автоматического поиска связанных организаций.

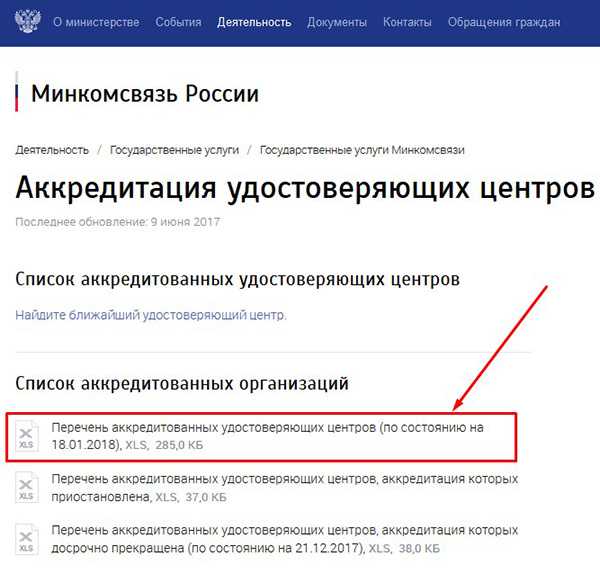

Адреса массовой регистрации ФНС

Кроме того, ФНС ведет собственный реестр “Адресов массовой регистрации”. В него попадают адреса (с точность до здания) по которым зарегистрировано более 10 юрлиц. Так как в офисных зданиях могут быть зарегистрированы сотни юрлиц относится к этому реестру нужно с долей скептицизма.

Адреса массовой регистрации ФНС

Адреса массовой регистрации ФНС и адреса которые указаны массовыми в сервисе могут не совпадать, т.к. функциональность сервиса Контур.Фокус выше и позволяет показывать массовость не только здания, но и офиса (комнаты, квартиры).

kontur-f.ru

Приём выездной проверки по юридическому адресу

Основной составляющей, определяющей качество юридического адреса, является возможность организации доступа к помещению при выездной проверке. Это должно подразумевать наличие помещения, которое как минимум имеет вид реально функционирующего офиса, в котором можно в любой момент времени принять представителей налоговой инспекции по их предварительному извещению. Правильное проведение и приём подобной проверки позволяет предприятию не навлечь на себя дополнительный контроль со стороны органов налоговой инспекции и избежать штрафов за несовпадение юридического и фактического адреса.

Механизм проверки юридического адреса органами налоговой инспекции.

Регистрация

компании, как любая другая законная деятельность, попадает под контроль налоговых

органов. Для первичной регистрации в Инспекции Федеральной налоговой службы нужно

с особой тщательностью подготовить все необходимые документы, так как они подлежат

проверке регистрирующим органом. Налоговые органы проверяют юридический адрес на

подлинность, ищут его в базе «чёрных» адресов. Если адрес обнаруживается в данном

списке, Инспекция Федеральной налоговой службы может отказать в регистрации фирмы.

Для получения более детальной информации о юридическом адресе, органы налоговой

инспекции делают запрос территориальной инспекции. Данная инстанция лично осуществляет

выезд по указанному в документах юридическому адресу или иным способом связывается

с собственником. Если предприятие не находится по адресу, Инспекция Федеральной

налоговой службы может отказать в ее регистрации.

Регистрация

компании, как любая другая законная деятельность, попадает под контроль налоговых

органов. Для первичной регистрации в Инспекции Федеральной налоговой службы нужно

с особой тщательностью подготовить все необходимые документы, так как они подлежат

проверке регистрирующим органом. Налоговые органы проверяют юридический адрес на

подлинность, ищут его в базе «чёрных» адресов. Если адрес обнаруживается в данном

списке, Инспекция Федеральной налоговой службы может отказать в регистрации фирмы.

Для получения более детальной информации о юридическом адресе, органы налоговой

инспекции делают запрос территориальной инспекции. Данная инстанция лично осуществляет

выезд по указанному в документах юридическому адресу или иным способом связывается

с собственником. Если предприятие не находится по адресу, Инспекция Федеральной

налоговой службы может отказать в ее регистрации.

Так же, налоговые органы осуществляют проверку компании не только на предварительной стадии регистрации, но и на протяжении всей её деятельности. В любой момент времени представители налоговой инспекции могут приехать по указанному при регистрации адресу, чтобы проверить соответствие юридического адреса фактическому местоположению компании. Указание ложного адреса при регистрации или отсутствие фирмы по прописанному в документах адресу влечёт за собой административное наказание, которое может быть применено к заявителю при государственной регистрации фирмы (учредитель) либо к генеральному директору компании.

При выездной проверке инспекторы налоговых органов могут потребовать учредительные документы, которые подтверждают легитимность данного юридического адреса. Такие меры являются наиболее эффективными, так как при подобных условиях инспектор наиболее объективно оценивает ситуацию, и никакие иные документы не могут изменить его решения.

Проверка соответствия юридического адреса фактическому осуществляется следующими способами:

- В устном порядке.

- Путём проверки работы почтового сообщения. В этом случае владельцу юридического адреса отправляется письмо. Если оно возвращается отправителю с пометкой «организация не значится по указанному адресу», то для налоговых органов это служит знаком, что организация не находится по зарегистрированному адресу. Затем блокируется расчётный счет предприятия, а его владельца просят представить договор аренды или гарантийное письмо от собственника помещения и иные документы, которые подтверждают безналичную оплату аренды.

Документы на юридический адрес могут быть подвергнуты проверке на легитимность также в территориальной налоговой инспекции в процессе получения выписки из единого государственного реестра юридических лиц. При отсутствии нужных документов в выдаче выписки может быть отказано.

Вышеописанные способы проверки достоверности юридических адресов Инспекциями Федеральной налоговой службы направлены на выявление недостоверных данных в учредительных документах предприятия. Учредители, генеральные директора компаний могут быть отстранены от деятельности либо подвергнуты штрафным санкциям и административным мерам.

uradresa.spb.ru

Я хочу проверить, корректно ли проходит проверка | ФНС

Порядок и сроки проведения выездных налоговых проверок

^К началу страницы

Выездная налоговая проверка проводится на территории (в помещении) налогоплательщика, но в том случае, если налогоплательщик не может предоставить помещение для проведения выездной проверки, она проводится по месту нахождения налогового органа. Выездная налоговая проверка физического лица, не являющегося индивидуальным предпринимателем, ввиду особой специфики данного субъекта, а также прав других лиц, проживающих в жилых помещениях проверяемого физического лица, имеет свои особенности. Представители налоговых органов не могут находиться в этих жилых помещениях помимо или против воли проживающих в них физических лиц. Соответственно, в отсутствие такого согласия выездная налоговая проверка, будет проводиться по месту нахождения налогового органа. В случае, если налогоплательщик - физическое лицо препятствует проведению проверки, пп. 7 п. 1 ст. 31 НК РФ предусмотрено, что налоговые органы вправе определять суммы налогов, подлежащие уплате налогоплательщиками, расчетным путем на основании имеющейся у них информации о налогоплательщике, а также данных об иных аналогичных налогоплательщиках в случаях отказа допустить должностных лиц налогового органа к осмотру производственных, складских торговых и иных помещений и территорий, используемых налогоплательщиком для извлечения дохода либо связанных с содержанием объектов налогообложения, непредставления в течение более двух месяцев налоговому органу необходимых для расчета налогов документов, отсутствия учета доходов и расходов, учета объектов налогообложения или ведения учета с нарушением установленного порядка, приведшего к невозможности исчислить налоги.Выездная проверка налогоплательщика проводится в течение 2 месяцев

Срок проведения выездной проверки может быть продлен до 4 или 6 месяцев в следующих случаях:- налоговый орган получил информацию, которая свидетельствует о возможном нарушении налогового законодательства и требует дополнительной проверки;

- на территории, где проводится проверка, случился потоп, наводнение, пожар или другие чрезвычайные происшествия;

- вы не представили в установленный срок документы по требованию налоговых органов;

- имеются иные обстоятельства.

- в связи с необходимостью получения информации от иностранных госорганов в рамках международных договоров;

- в связи с необходимостью проведения экспертизы;

- перевода на русский язык документов, которые представлены налогоплательщиком на иностранном языке и истребования у контрагента проверяемого налогоплательщика или у иных лиц документов (информации), которые относятся к деятельности этого налогоплательщика.

Форма акта выездной налоговой проверки

^К началу страницы

По результатам выездной налоговой проверки в течение двух месяцев со дня составления справки о проведенной выездной налоговой проверке уполномоченными должностными лицами налоговых органов должен быть составлен в установленной форме акт налоговой проверки.В случае если лицо, в отношении которого проводилась проверка, или его представитель уклоняются от получения акта налоговой проверки, этот факт отражается в акте налоговой проверки, и акт налоговой проверки (с необходимыми приложениями) направляется по почте заказным письмом по месту нахождения организации (обособленного подразделения) или месту жительства физического лица и датой вручения этого акта в этом случае будет шестой день, считая с даты отправки заказного письма.

Процедуры, возможные при проверке

^К началу страницы

Инвентаризация (п. 13 ст. 89 НК РФ)

Инвентаризация проводится с целью проверки достоверности данных, содержащихся в документах налогоплательщика, а также для выяснения иных обстоятельств, имеющих значение для выполнения задач налоговой проверки.Осмотр (ст. 91, 92 НК РФ)

Налоговые органы вправе осматривать любые используемые налогоплательщиком для извлечения дохода либо связанные с содержанием объектов налогообложения независимо от места их нахождения производственные, складские, торговые и иные помещения и территории.Выемка (ст. 94 НК РФ)

Выемка документов и предметов производится для того, чтобы выявить и подтвердить достаточными доказательствами нарушения налогового законодательства.Экспертиза (ст. 95 НК РФ)

В необходимых случаях при проведении выездных налоговых проверок, на договорной основе может быть привлечен эксперт.Допрос (ст. 90 НК РФ)

В необходимых случаях при проведении выездных налоговых проверок проводится допрос свидетеля, которому могут быть известны какие-либо обстоятельства, имеющие значение для осуществления налогового контроля.Вызов в качестве свидетеля (ст. 90 НК РФ)

Налоговые органы вправе вызывать для дачи показаний любое физическое лицо, которому могут быть известны какие-либо обстоятельства, имеющие значение для осуществления налогового контроля.Получение экспертного заключения (ст. 95 НК РФ)

Если эксперт при производстве экспертизы установит имеющие значение для дела обстоятельства, по поводу которых ему не были поставлены вопросы, он вправе включить выводы об этих обстоятельствах в свое заключение.Привлечение переводчика (ст. 97 НК РФ)

В необходимых случаях для участия в действиях по осуществлению налогового контроля на договорной основе может быть привлечен переводчик.www.nalog.ru

ФНС проверит чистоту юридических лиц

Федеральная налоговая служба запускает кампанию по проверке достоверности данных юридических лиц в ЕГРЮЛ. Под контроль попадут все организации, зарегистрированные до 1 августа 2016 года. Критерии проверок налоговики привели сразу в двух письмах.

ФНС России выпустила сразу два письма, посвященным проверке достоверности данных из ЕГРЮЛ. Первым письмом от 03.08.16 № ГД-4-14/14127 федеральные налоговики поручили своим региональным управлениям проверить достоверность сведений обо всех юридических лицах, внесенных в ЕГРЮЛ, а вторым письмом от 03.08.2016 N ГД-4-14/[email protected] дала указания на признаки недостоверности этих сведений. Проверке должны подвергнуться все организации, включенные в реестр до 1 августа 2016 года. Анонс кампании пришелся на начало августа.

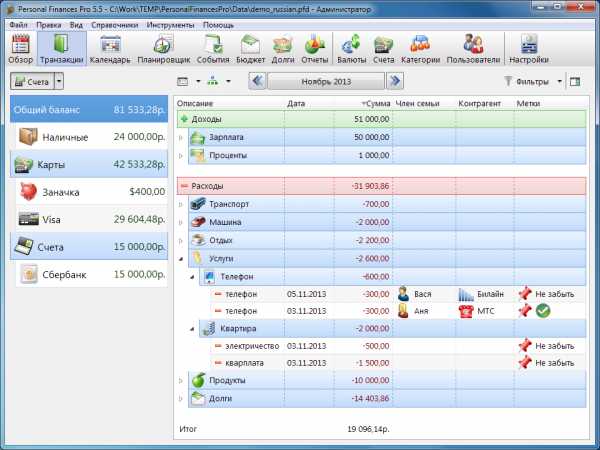

Проверка сведений в ЕГРЮЛ

Согласно указаниям ФНС России, территориальные органы должны проверить все «сомнительные» организации. Однако, чтобы узнать, является ли организация подозрительной, ее все равно придется проверить на наличие признаков недостоверности сведений. Кстати, такая проверка доступна не только налоговикам, но и самим организациям. ФНС не раз рекомендовала использовать для проверки контрагентов специальный сервис на ее официальном сайте, а также программы, разработанные издателями популярных программ и систем.

Напомним, что ФНС получила возможность проверять сведения, содержащиеся о юридическом лице в ЕГРЮЛ и внесенные при регистрации, на достоверность с 1 января 2016 года. Такими полномочиями налоговую службу наделил Федеральный закон от 30.03.15 № 67-ФЗ. Благодаря ему специалисты ФНС могут проверять информацию, которая уже содержится в ЕГРЮЛ (адрес или Ф.И.О. руководителя организации), а также данные, которые юрлицо только планирует внести в реестр.

Признаки недостоверности сведений в ЕГРЮЛ

В приведенных письмах ФНС дала описание «сомнительных» юридических лиц. Проверке подвергнуться все организации, у которых будет обнаружен хотя бы один из таких признаков:

- руководитель, или иное лицо, которое имеет право без доверенности действовать от имени юридического лица, выступает в таком качестве более чем в 50 организациях;

- участники юридического лица выступают учредителями в более, чем 50 организациях;

- адрес юридического лица, указанный в ЕГРЮЛ, является адресом более чем 50 организаций;

- существование информации о вступлении в силу постановления о дисквалификации лица, имеющего право действовать без доверенности от имени юридического лица и ее срок еще не истек;

- существование информации о смерти руководителя организации.

Очевидно, что эти признаки являются достаточно специфическими, и под них попадет не так много юридических лиц. Но если у специалистов ФНС возникнут подозрения, проверка неизбежна.

Действия проверяющих

При проведении проверки налоговые инспекторы, в первую очередь, изучат документы и сведения о регистрации юридического лица, которые есть у них в распоряжении. При возникновении любых сомнений в достоверности информации проверяющие запросят у налогоплательщика необходимые документы и пояснения. Аналогичные запросы могут быть направлены всем лицам, которым могут быть известны какие-либо обстоятельства, имеющие значение по делу. Кроме того, проверяющие, в соответствии с нормами Налогового кодекса РФ могут осмотреть все объекты недвижимости проверяемой организации, а также привлекать к этому экспертов и специалистов. Такой осмотр должен проводиться в присутствии двух понятых или с применением видеозаписи.

Если по итогам проведенной проверки будет установлена недостоверность сведений в реестре, например об:

- адресе юридического лица,

- учредителях (участниках) юридического лица,

- руководителе или ином лице, имеющем право без доверенности действовать от имени юридического лица,

то регистрирующий орган должен будет направить в адрес организации, ее учредителей и руководителя уведомление о необходимости представить достоверные сведения. При непредоставлении налогоплательщиком необходимых сведений в течение 30 дней с момента направления уведомления, территориальный орган ФНС внесет в ЕГРЮЛ запись о недостоверности содержащихся сведений о юридическом лице. Проверочная кампания должна продлиться до 1 сентября 2016 года.

Дорогие читатели, если вы увидели ошибку или опечатку, помогите нам ее исправить! Для этого выделите ошибку и нажмите одновременно клавиши «Ctrl» и «Enter». Мы узнаем о неточности и исправим её.

ppt.ru