Чем отличается УСН от ЕНВД. Разница между усн и енвд для ип

Что лучше УСН или ЕНВД для ИП, ООО?

Многие ИП и организации задаются вопросом: что выгоднее — вмененка или упрощенка? В этой статье мы рассмотрим плюсы и минусы УСН и ЕНВД.

Общие черты УСН и ЕНВД

Упрощенка — специальный налоговый режим, при котором организация или ИП ведут упрощенный учет и освобождаются от ряда налогов: на имущество и прибыль, НДС (кроме импорта) и НДФЛ (для ИП без сотрудников). УСН можно применять при особых условиях, о которых мы уже писали. На упрощенке необходимо выбрать объект налогообложения: “Доходы” или “Доходы минус расходы”, - о критериях выбора мы также рассказывали в статье.

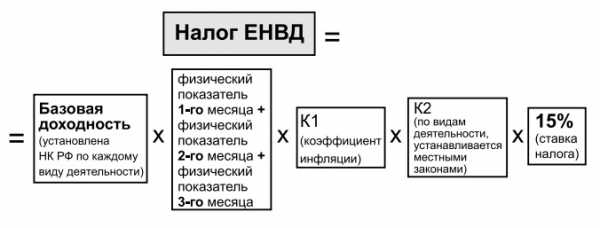

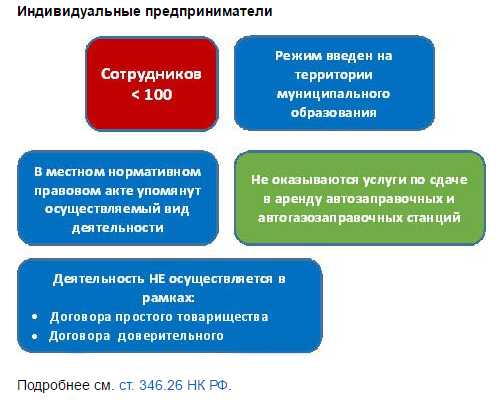

ЕНВД — также является спецрежимом, который освобождает бизнес от ряда налогов и подходит для определенных видов деятельности. Их перечень дан в ст. 346.26 НК РФ. Например: бытовые услуги, розничная торговля, грузоперевозки и пассажироперевозки. Решение о применении этого спецрежима принимают регионы. При ЕНВД налог берется с вмененного (т.е., предполагаемого) дохода, а реальная прибыль не влияет на размер налога.

Сходство между двумя спецрежимами заключается в следующем:

- УСН или ЕНВД выбирается добровольно.

- Оба спецрежима можно применять при численности сотрудников менее ста и участии других организаций менее 25%.

- Оба режима освобождают от уплаты налога на прибыль, НДС, налога на имущество. Исключения для УСН перечислены в ст. 346.11 НК РФ, для ЕНВД — в ст. 346.26 НК РФ.

- ИП без сотрудников не платят НДФЛ (кроме дивидендов, выигрышей и некоторых других доходов).

- Организации и ИП с работниками платят НДФЛ с зарплаты сотрудникам, страховые взносы, налог на транспорт, воду и землю, пошлины и акцизы - уплата и отчетность по ним происходит в общем порядке.

- Авансовые платежи по УСН и уплата налога по ЕНВД производится ежеквартально, в течение 25 дней после завершения квартала.

- Бухотчетность сдается в упрощенном виде.

- При ЕНВД и УСН “Доходы” можно сделать налоговый вычет на сумму уплаченных страховых взносов за сотрудников, уменьшив налог до 50%. (При УСН “Доходы минус расходы” уплаченные взносы попадают в расходы и тоже уменьшают налоговую базу).

- Если предприятие выходит за пределы критериев, которые назначены для спецрежима, оно переходит на ОСНО с начала того квартала, в котором возникло нарушение.

Отличия между УСН и ЕНВД

| При УСН налог зависит от величины доходов или от разницы между доходами и расходами. Регионы имеют право снижать налоговую ставку. Налог на УСН “Доходы” платится только в том случае, если у предприятия были доходы. Налог на УСН “Доходы минус расходы” уплачивается всегда, даже при убытке, и тогда он составляет 1% от выручки предприятия. | При ЕНВД налог уплачивается в любом случае, вне зависимости от прибыльности предприятия, и является фиксированной величиной. Налоговая ставка составляет 15%, а база для исчисления налога зависит от вмененной доходности вида деятельности и коэффициентов, которые устанавливают федеральные и муниципальные органы власти. Поэтому налог на ЕНВД нужно платить, даже если предприятие работало в убыток. |

| На упрощенке использовать контрольно-кассовую технику придется в большинстве случаев. | На вмененке при продаже товаров и оказании услуг населению чаще всего достаточно выдать товарный чек или бланк строгой отчетности. Уточняйте требования для вашего вида деятельности. |

| При УСН налоговым периодом является календарный год, декларация сдается раз в год до 31 марта (организации) или до 30 апреля (ИП). Но авансовые платежи по налогу делаются раз в квартал в течение 25 дней после завершения квартала. | При ЕНВД налоговый период — квартал, налог уплачивается в течение 25 дней, а декларация подается в течение 20 дней после завершения отчетного квартала. |

| УСН можно начать применять с начала календарного года. | Применять ЕНВД или отказаться от него можно в любом месяце. |

Когда выгоднее применять УСН или ЕНВД?

Применять ЕНВД выгодно, когда бизнес приносит гораздо больший доход, чем установленный вмененный доход по данному виду деятельности. Тогда предприятие будет платить меньший налог, чем оно уплатило бы на УСН.

Если же бизнес приносит доход приблизительно равный или меньший, чем вмененный доход, то выгоднее применять УСН. Важно только разобраться, какой объект налогообложения лучше подойдет вашему предприятию. Мы уже писали, какой вид УСН стоит выбрать в зависимости от условий работы компании.

Но, конечно, выгоду применения УСН или ЕНВД нужно внимательно оценивать и просчитывать на основе реальных показателей деятельности предприятия, с учетом всех условий, в которых она ведется: наличие сотрудников, налоговая ставка в регионе и т. д. Если бизнес ведет несколько направлений деятельности, то по одним направлениям он может применять УСН, а по другим ЕНВД.

Онлайн-сервис Контур.Бухгалтерия поможет вам легко рассчитать все налоги. Если вы не можете определиться самостоятельно, то доверьте учет профессиональному бухгалтеру

Найти бухгалтера

Вам будут интересны статьи по теме «ЕНВД»www.b-kontur.ru

общие черты и основные различия

Вопрос выбора режима налогообложения часто становится главным «камнем преткновения» для компаний и предпринимателей. Каждый из вариантов имеет индивидуальные характерные черты, плюсы и минусы, что только усложняет задачу. При этом чаще всего приходится выбирать между УСН и ЕНВД. В чем общие черты этих форм налогообложения? Какова разница? Насколько целесообразен переход на УСН и ЕНВД? Рассмотрим эти моменты подробнее.

УСН и ЕНВД: что общего?

Для начала разберемся с особенностями каждого из режимов:

- «Упрощенка» — особый вариант, подразумевающий объединение группы налогов в одну выплату. Здесь объединяется НДФЛ (для предпринимателей без работников), НДС (за исключением сделок по импорту), а также налоги на прибыли и имущество.

- Единый налог (ЕНВД) — специальный режим, обеспечивающий экономию предпринимателю на целом ряде налогов. Особенность — в доступности только для конкретных направлений деятельности (прописаны в статье 346.26 НК РФ). Во «вмененке» плата взимается с предполагаемой прибыли, а реальный доход не сказывается на размере платежей.

Налоги УСН и ЕНВД — общие черты:

- Отчетность передается в упрощенной форме.

- Доступны при количестве работников до ста и определенном участии других организаций (до 25%).

- Не навязываются государством и выбираются самостоятельно.

Читайте также — Какую систему налогообложения выбрать?

- Нет необходимости платить НДФЛ (если ИП не имеет работников).

- Выплата аванса (для «упрощенки») и единого налога производится раз в квартал. Предпринимателю дается 25 дней для совершения платежа после окончания отчетного периода.

- При выходе из определенных для УСН и ЕНВД критериев компания или ИП автоматически переводятся на общую форму.

- Если ООО или ИП имеют работников, обязательна выплата акцизов, пошлин, а также различных налогов (на воду, транспорт, землю и прочих).

УСН и ЕНВД: различия

Перед тем как оформить переход на УСН или ЕНВД, стоит усвоить различия между этими формами:

- При «упрощенке» размер налога зависит от прибыли или разницы между упомянутым показателем и затратами. В первом случае оплата при отсутствии дохода не производится, а во втором плата осуществляется всегда (даже в случае убытка она составляет 1% от прибыли).

В случае с единым налогом выплата производится всегда, а размер платежа фиксирован (15%). Расчет процента производится с учетом действующих коэффициентов и вида деятельности. Следовательно, выплата ЕНВД обязательна даже при наличии убытка.

- Применение ККТ для УСН почти всегда обязательно. В случае выбора ЕНВД при оказании услуг (продаже товара) достаточно передачи квитанции или БСО (бланка строгой отчетности). Требования к типу выдаваемого документа зависят от направления бизнеса.

- Применение «упрощенки» возможно только с 1 января. Что касается «вмененки», здесь ограничений по переходу или отказу нет.

- Для УСН налоговый период — год, а сдача отчетности производятся до конца марта (для ООО) и до конца апреля (для ИП). Авансовые выплаты на «упроощенке» производятся ежеквартально (дается 25 дней). В случае с ЕНВД ситуация другая. Здесь период выплаты налогов — квартал. Передача отчета производится в срок до 20 суток после завершения периода, а на выплату дается 25 дней.

Что выгоднее?

Как видно, налоги УСН и ЕНВД имеют ряд отличий и сходств. Вопрос в том, чему отдать предпочтение. Насколько актуален переход с УСН на ЕНВД или наоборот? «Вмененку» рекомендуется применять компаниям, которые приносят прибыль, превышающую прописанный в законодательстве вмененный доход. Если эта планка ниже, рекомендуется «упрощенка».

Для большей точности выбора важен детальный расчет с учетом особенностей и текущих показателей деятельности:

- Числа сотрудников.

- Направления работы.

- Налоговой ставки в области и так далее.

Только после сравнительного анализа УСН и ЕНВД, а также учета финансовых показателей можно делать выводы об актуальности применения того или иного режима.

raschetniy-schet.ru

В чем различия вмененки и упрощенки

Некоторые виды деятельности в силу прямого указания закона позволяют выбирать между упрощенной системой налогообложения и «вмененкой». Поможем сделать правильный выбор.

Сходство

В различных специализированных обзорах по налогообложению УСН и ЕНВД часто противопоставляют друг другу. Поэтому многие уже не обращают внимания на то, как много общего между данными режимами. Вот некоторые аспекты сходства.

Выбор каждого из этих спецрежимов – дело сугубо добровольное. Таким же самостоятельным является и отказ от любого из них.

Для возможности применять одну из этих систем налогообложения к своему бизнесу предприниматель, фирма должны привести его в соответствие целому ряду условий.

Уплата налогов на общем режиме включает в себя несколько составляющих. Прежде всего: налог на прибыль, налог на принадлежащее бизнесу имущество, а также НДС. В случае же уплаты налогов в рамках УСН или ЕНВД вся необходимая для перечисления в казну сумма денег входит в один налог.

В случае налогообложения в режиме УСН или ЕНВД все равно приходится делать взносы во внебюджетные фонды и другие обязательные отчисления в бюджет.

Каждый из этих режимов можно совместить как между собой, так и с определенным другим.

Уплата налога в режиме УСН или ЕНВД происходит ежеквартально.

Различия

Границы потенциального использования

Уплата налогов по схеме УСН возможна при любом виде деловой активности на всей территории Российской Федерации.

В то же время лицо, занимающееся предпринимательской деятельностью, может уплачивать ЕНВД только в случае, если она является одной из тех, что перечислены в п. 2 ст. 346.26 НК РФ. Должно быть выполнено еще одно условие: территориальный муниципальный орган по законодательству, где функционирует бизнес, принял соответствующий нормативно-правовой акт, подтверждающий существование возможности регистрироваться в данном населенном пункте для уплаты ЕНВД. При этом зачастую, данное право на местах введено только относительно ограниченного перечня сфер деловой активности предпринимателей, фирм. Например, в Москве ЕНВД можно было применять исключительно для наружной рекламы.

Дополнительные ограничения

Для оплаты налогов в режиме УСН такими ограничениями являются величины стоимости основных мощностей и дохода. А для «вмененки» бизнес налогоплательщика должен входить в пределы конкретных физических показателей, соответствующих тем или иным видам деятельности.

Налоговая база

При отчислении налогов на «упрощенке» налог может начисляться только на доходы либо на базу разности между доходами и расходами. В первом случае налоговая ставка составляет 6 процентов, во втором – 15%. Выбор между этими двумя видами налоговой базы предоставлен на усмотрение плательщика.

В случае с ЕНВД от налогоплательщика зависит только величина физического показателя и ряда иных объективных показателей его деловой активности. Алгоритм их установления и расчета определяет закон. Налоговая ставка в случае выплаты налогов по схеме ЕНВД составляет 15%.

Влияние на свою налоговую базу

При выплате налогов по схеме УСН налоговая база не является статичной и меняется под влиянием деятельности компании, ИП. А при ЕНВД она является константной величиной (если не было изменений в НК РФ и местном налоговом законе о «вмененке»).

Возможность оптимизации налогов

Этот вопрос относительный и спорный. При уплате налогов в режиме УСН такая возможность существует. При использовании режима ЕНВД ее практически нет.

Периодичность отчислений в бюджет

В случае выплаты налогов по упрощенной схеме налоговым периодом является год. С такой же периодичностью необходимо сдавать декларацию. Кроме того, есть ежеквартальные платежи.

Делать отчисления в бюджет в рамках ЕНВД нужно ежеквартально. Это же касается и сдачи налоговой декларации.

Возможность совмещать с другими режимами

При уплате налогов по схеме ЕНВД подобная совместимость не является проблемой: «вмененка» сопоставима с любым иным режимом налогообложения. В случае «упрощенки» этого сказать нельзя.

Как применять

Переходить на режим ЕНВД, равно как и прекращать уплату единого налога, можно в любом месяце года.

Что касается УСН, то либо компания, ИП с самого начала функционирования своего бизнеса выбирает этот режим налогообложения, либо для перехода на него необходимо дождаться конца года.

Особенности для юрлиц и ИП

Компания – «упрощенец» или «вмененщик» должна вести в облегченном варианте бухгалтерский учет. В свою очередь, ИП не обязан подчиняться этому требованию.

Компания на «вмененке» или УСН 6% не может соптимизировать налог к уплате в бюджет на сумму, превышающую половину его исходной величины. Для ИП такого ограничения не существует.

Также обратите внимание, что при уплате налога в рамках ЕНВД в расчете может участвовать понижающий коэффициент. В некоторых регионах он зависит от правовой формы организации бизнеса (юрлицо либо ИП).

Выбор режима

Таким образом, при выборе между ЕНВД и УСН следует учитывать следующие факторы:

- величину и периодичность доходов. При этом в обоих случаях налог уплачивается независимо от наличия факта дохода и его уровня;

- особенности, которые установила региональная и местная власть для УСН и ЕНВД в вашем субъекте РФ;

- риски функционирования бизнеса при его выходе за рамки сферы применения спецрежима.

О патенте и его отличиях от ЕНВД

Если бизнес зарегистрирован на коммерсанта, то достойной альтернативой ЕНВД может стать патентная форма налогообложения. Сокращенно ее именуют – ПСН. Она имеет примерно те же ограничения, что и использование ЕНВД, и тоже носит добровольный характер. Между тем, есть несколько важных отличий между «вмененкой» и патентом.

Размер налоговой базы в случае выплаты налогов по ПСН в большей степени зависит от того, как урегулирована эта форма налогообложения региональными властями. Возможны различные послабления для коммерсантов.

В некоторых социально значимых сферах закон субъекта РФ может освободить вновь созданного ИП от уплаты патентного налога на два календарных года.

Общая налоговая ставка на патенте составляет 6 процентов. Для ЕНВД она – минимум 7,5%.

В случае ПСН налоги выплачиваются один раз в год. При патентной форме налогообложения заполнение и сдача налоговых деклараций не является необходимой.

Достоинства ПСН и ЕНВД

Какой режим налогообложения из этих двух является предпочтительным, зависит от особенностей бизнеса каждого конкретного налогоплательщика. Прежде чем ИП выберет одну из этих форм налогообложения, ему следует произвести детальный расчет выгод и рисков каждого из этих спрецрежимов. При этом учитывайте следующие факторы:

- при выборе ПСН возможен льготный период налогообложения;

- патентная ставка значительно меньше ставки ЕНВД;

- при патентной форме налогообложения не существует строгой отчетности в отношении уплаты этого налога;

- периодичность уплаты налога по ПСН значительно отличается в меньшую сторону от периодичности уплаты «вмененного» налога;

- ПСН, в отличие от ЕНВД, не ограничен к применению в связи с введением торгового сбора;

- очень высока вероятность отмены ЕНВД в ближайшем будущем, а точнее – с 2021 года.

Если вы нашли ошибку, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter.

buhguru.com

Чем отличается УСН от ЕНВД

На сегодняшний день существует несколько режимов налогообложения, но достаточно популярными для малого бизнеса являются упрощенная система налогообложения (УСН) и единый налог на вмененный доход (ЕНВД). Поскольку они выделены как самостоятельные режимы, естественно, они имеют и определенные различия между собой. Попробуем самостоятельно разобраться в том, чем отличаются УСН и ЕНВД на практике.

Определение

УСН – упрощенная система налогообложения, на которую вправе перейти юридическое лицо, если его деятельность соответствует тем критериям, которые прописаны в законодательстве. Другими словами, можно говорить о том, что юридическое лицо самостоятельно выбирает, использовать ему этот режим или же оставаться на общей системе налогообложения.

ЕНВД представляет собой налоговый режим, на который юридическое лицо может перевести свою деятельность, если она входит в определенный перечень, закрепленный на законодательном уровне. При этом если организация имеет несколько видов деятельности, то переводится на ЕНВД только та, которая соответствует принятому закону.

к содержанию ↑Сравнение

Хотя это два налоговых режима, они достаточно сильно различаются между собой.

Налоговой базой для УСН являются доходы, облагаемые по ставке 6%, либо доходы за минусом расходов, облагаемые по ставке 15%. При ЕНВД налоговой базой для расчета отчислений является произведение базовой доходности на физический показатель, индекс-дефлятор и корректирующий коэффициент. Кроме того, налоговым периодом при УСН является календарный год, а при ЕНВД – квартал.

Выводы TheDifference.ru

- Налоговым периодом при УСН является календарный год, в то время как при ЕНВД – квартал.

- Налоговой базой для расчета налога при УСН являются доходы или прибыль, умноженные на 6 или 15% соответственно, а при ЕНВД налоговая база зависит от базовой доходности, физического показателя и коэффициентов, но никак не от доходности в данной сфере деятельности.

thedifference.ru

УСН или ЕНВД: что выгоднее

Самыми распространенными являются два налоговых спец.режима – УСН и ЕНВД. УСН – это упрощенная система налогообложения, а ЕНВД – единый налог на вмененный доход. Попробуем разобраться в том, какой режим удобнее и проще для компании и ИП для грузоперевозок, розничной торговли и т.д..

УСН и ЕНВД: различия

Зарегистрировавшись в налоговом органе, компания или индивидуальный предприниматель должны выбрать режим налогообложения, в соответствии с которым они будут вести свою деятельность, начислять налоги и сборы, составлять отчетность. Каждый из действующих режимов помимо определенных нюансов и тонкостей имеют свои ограничения.

Подробно о порядке применения каждого из спецрежимов налогообложения написано в ст. 346.13 и 346.26 НК РФ. Каждый режим организации и предприниматели могут принимать на добровольной основе, путем подачи специального заявления.

Чтобы разобраться в том, какой режим выгоднее, необходимо выделить основные моменты применения каждой системы налогообложения.

Различия между УСН и ЕНВД следующие:

- УСН может применяться по отношению ко всей деятельности предприятия или ИП, а ЕНВД используется только применительно к конкретному виду деятельности;

- предусмотрены существенные различия в формировании налоговой базы при исчислении налога к уплате. При «вмененке» налог рассчитывается и уплачивается с дохода, которые для каждого вида деятельности заранее определен, в то время как при УСН налог идет с поступивших доходов или доходы минус расходы. Иными словами, при ЕНВД размер налога будет зависеть от нормативной стоимости показателя, а при УСН от размера поступившего дохода и произведенных расходов.

Получите 267 видеоуроков по 1С бесплатно:

Существует еще один нюанс, который стоит иметь ввиду организациям или ИП – переход на УСН ограничен. Возможность подать соответствующее заявление предоставляется раз в год.

Какой спец.режим выгоднее для ИП

Однозначного ответа на вопрос о том, какой из описанных режимов лучше для ИП нет. Каждый предприниматель должен самостоятельно выбрать подходящий вариант налогообложения с учетом особенностей своей деятельности.

Все дело в том, что оба режима имеют свой способ определения налоговой базы. Если при УСН, размер налога к уплате во многом зависит от внешних факторов, то при «вмененке» предприниматель оплачивает строго определенную сумму с учетом действующих нормативов:

С другой стороны, ЕНВД является более простым режимом в плане ведения бухгалтерского учета и составления специальной отчетности. Достаточно составить соответствующий отчет и сдать его в ИФНС, в то время, как при упрощенной системе необходимо вести специальную книгу учета доходов и расходов, а потом, на основании зафиксированных данных, составлять декларацию. Но данный спецрежим имеет свои ограничения:

ЕНВД или УСН: что предпочтительнее для розничной торговли и для грузоперевозок

В случае розничной торговли наиболее выгодным для ИП является УСН. Все дело в том, что при ЕНВД площадь торгового зала ограничена 150 кв. метрами и независимо от наличия выручки налог все равно придется уплачивать.

Для начинающего предпринимателя такие условия не очень выгодны, поэтому стоит обратить внимание на УСН. Данный режим подойдет для компании со средними оборотами торговли. Предприниматель получает возможность снизить налоговое бремя за счет средств, которые были уплачены в Пенсионный фонд РФ, в качестве взносов за работников. Недостатками в этом случае является обязательное использование ККМ и необходимость уплаты минимального налога в случае отсутствия оборотов:

Если предприниматель занимается грузоперевозками, то наиболее оптимальным является режим ЕНВД, поскольку это позволит снизить налоговую нагрузку на предпринимателя и избавиться от необходимости вести бухгалтерский учет и уменьшить налог на страховые взносы:

Однако, здесь также есть свои ограничения. Данный спецрежим подойдет предпринимателям, у которых численность единиц транспортных средств не превышает 20, включая арендованные машины.

buhspravka46.ru

УСН и ЕНВД - в чем их разница, что выбрать УСН или ЕНВД?

Для любого начинающего предпринимателя выбор системы налогообложения – крайне актуальный вопрос. Помните выражение о том, что «основная статья дохода – это сокращение расхода»? А налог – основная графа расходов. Наиболее популярные и приемлемые для ведения малого бизнеса это: УСН (упрощенная система налогообложения) и ЕНВД (единый налог на вмененный доход). Изначально обе системы задумывались налоговым законодательством как два самостоятельных льготных режима, предусматривающих значительное облегчение для предпринимателей, упрощение уплаты налогов – один вместо четырех (НДС, транспортный, имущественный, и на прибыль). При этом существенно уменьшен документооборот и база налогообложения. При очевидных сходствах УСН и ЕНВД, отличие между этими режимами тоже немалое. Эта статья для тех, кто не знает как зарегистрировать ООО.

Что это такое

Вкратце расскажу, что представляют собой обе системы налогообложения. При УСН существует два варианта уплаты налогов:

- Шесть процентов. Уплачивается на весь полученный доход.

- Пятнадцать процентов. Уплачивается на прибыль – доход, из которого предварительно вычли затраченные расходы. Контроль над расходами проводится по расчетному банковскому счету и ККМ – контрольно-кассовой машине.

При ЕНВД размер налога не зависит от полученной прибыли (он уже вменен). Коэффициент определяется местными муниципальными властями, ограничен списком облагаемых объектов, и обычно не превышает пятнадцати процентов.

Если у вас есть бизнес и есть проблемы с бухгалтерией – регистрируйтесь в сервисе МоеДело прямо сейчас, это действительно лучшее решение.

Я ИП, и свою личную бухгалтерию как раз переношу в МоеДело прямо сейчас.

При оказании каких-либо услуг в обоих режимах налогообложения обязательно использование кассовых аппаратов, либо особых бланков строгой отчетности. При торговле товарами для ЕНВД достаточна выдача торгового чека, при УСН – только чек ККМ.Перевод на УСН и ЕНВД

Это основное отличие между двумя режимами. ЕНВД – это законодательно обязательная система налогообложения при начале предпринимательской деятельности, которая подлежит уведомлению налоговой службы в течение пяти дней и заполнению специальных юридических форм.

Для перехода на УСН нужно заполнить заявление о переводе. В соответствии с законом определены даты перехода на УСН:

- Сразу, при регистрации предприятия.

- С начала календарного года, предварительно подав соответствующее заявление в период с 1 октября по 31 декабря.

Отчетным периодом (сдача налоговой отчетности) для УСН является один календарный год – 365 дней, а для ЕНВД – один квартал (три месяца).

При ведении нескольких видов деятельности

Под УСН попадает вся предпринимательская деятельность налогоплательщика. При ЕНВД – только те виды бизнеса, которые прописаны в законе. То есть, существует вероятность ведения «двойной» бухгалтерии, допустим, при оптовой и розничной торговле. «Штучная» торговля подпадает по ЕНВД, в то время, как оптовая – под УСН и ОСН (общую систему налогообложения). Соответственно ведется и раздельный учет всего товара, имущества и т.д. Здесь мы рассмотрели вариант, когда УСН и ЕНВД ведутся одновременно.

Надеюсь, данная информация помогла вам разобраться в море «налоговых хитросплетений» и сориентироваться в нужном направлении.

business-poisk.com

Чем отличается УСН от ЕНВД |

На сегодняшний день существует несколько режимов налогообложения, но достаточно популярными для малого бизнеса являются упрощенная система налогообложения (УСН) и единый налог на вмененный доход (ЕНВД). Поскольку они выделены как самостоятельные режимы, естественно, они имеют и определенные различия между собой. Попробуем самостоятельно разобраться в том, чем отличаются УСН и ЕНВД на практике.

Что такое УСН и ЕНВД

УСН – упрощенная система налогообложения, на которую вправе перейти юридическое лицо, если его деятельность соответствует тем критериям, которые прописаны в законодательстве. Другими словами, можно говорить о том, что юридическое лицо самостоятельно выбирает, использовать ему этот режим или же оставаться на общей системе налогообложения.ЕНВД представляет собой налоговый режим, на который юридическое лицо может перевести свою деятельность, если она входит в определенный перечень, закрепленный на законодательном уровне. При этом если организация имеет несколько видов деятельности, то переводится на ЕНВД только та, которая соответствует принятому закону.

Сравнение УСН и ЕНВД

В чем же разница между УСН и ЕНВД? Хотя это два налоговых режима, они достаточно сильно различаются между собой.Налоговой базой для УСН являются доходы, облагаемые по ставке 6%, либо доходы за минусом расходов, облагаемые по ставке 15%. При ЕНВД налоговой базой для расчета отчислений является произведение базовой доходности на физический показатель, индекс-дефлятор и корректирующий коэффициент. Кроме того, налоговым периодом при УСН является календарный год, а при ЕНВД – квартал.

TheDifference.ru определил, что отличие УСН от ЕНВД заключается в следующем:

Налоговым периодом при УСН является календарный год, в то время как при ЕНВД – квартал.Налоговой базой для расчета налога при УСН являются доходы или прибыль, умноженные на 6 или 15% соответственно, а при ЕНВД налоговая база зависит от базовой доходности, физического показателя и коэффициентов, но никак не от доходности в данной сфере деятельности.

altaiinter.org