Такая непростая «упрощенка». Рб усн

Урок 10. Упрощенная система налогообложения для ИП в Беларуси

Оканчивая серию уроков бизнеса о регистрации ИП, хотелось бы поговорить о такой для многих привлекательной системе налогообложения, как упрощенная система налогообложения (УСН).

В прошлых уроках мы рассмотрели такие системы налогообложения, как единый налог, общая система налогообложения (уплата подоходного налога). Рекомендую ознакомиться с этими уроками для лучшего понимания исключений, которые будет содержать данный урок.

Из этого урока вы узнаете:

1. Что такое упрощенная система налогообложения?

2. Какие ставки налога по УСН могут применять ИП?

3. В каких случаях применять УСН индивидуальный предприниматель не вправе?

Упрощенная система налогообложения

Правовое регулирование УСН осуществляется главой 34 Особенной части Налогового кодекса Республики Беларусь. Много информации из этой главы переписывать не будем – вы можете изучить данную главу НК РБ самостоятельно. А если останутся вопросы – мы обсудим их на форуме.

Почему система налогообложения называется упрощенной?

Во-первых, за счет уменьшения документооборота. При УСН ИП, да и юридические лица, подают отчетность всего лишь один раз в квартал и налоги уплачивают один раз в квартал. Исключение – применение УСН с уплатой НДС.

Во-вторых, за счет уменьшения количества уплачиваемых налогов. При УСН ИП и юридические лица не уплачивают местные налоги и сборы, отчисления в инновационные фонды, однако остается общий порядок уплаты государственных и патентных пошлин, отчислений в ФСЗН и в некоторых случаях налога на прибыль.

В-третьих, за удобство и простоту. Для индивидуальных предпринимателей, не имеющих возможность оплачивать услуги бухгалтера на аутсорсинге – применение УСН весьма удобная штука, поскольку заполнить одну декларацию в квартал не составит особого труда. Например, при применении УСН без уплаты НДС по ставке 7%, достаточно высчитать эти 7%, перечислить в бюджет, а остальные деньги использовать на любые цели, как личный доход индивидуального предпринимателя.

Ставки налога при упрощенной системе налогообложения

| Ставка налога при УСН | Условие применение | Кому подойдет |

| 7% от валовой выручки | не уплачивается НДС | работы, услуги |

| 5% от валовой выручки | обязательна уплата НДС | торговая (посредническая) деятельность, преимущественно с юридическими лицами |

| 2% от валовой выручки | получение выручи от реализации за границу | Экспортеры, работники IT-индустрии при работе с зарубежными заказчиками |

| 15% от валового дохода | осуществление розничной торговли | только розничная торговля физическим лицам |

| 5% от валовой выручки | Осуществление деятельности в сельской местности без уплаты НДС | осуществление предпринимательской деятельности в населенных пунктах, согласно Приложению 24 к ОчНК РБ |

| 3% от валовой выручки | осуществление деятельности в сельской местности с уплатой НДС |

Когда индивидуальные предприниматели не могут применять УСН

Для того, что бы иметь возможность применять УСН необходимо в течение 20 рабочих дней с момента регистрации ИП подать соответствующее заявление о переходе на УСН в свою налоговую инспекцию (ИМНС).

Если вы этого не сделали, то право на применение УСН у вас возникнет только со следующего года, при условии, что вы все-таки подадите такое заявление в период с 1 октября по 31 декабря года.

Не имеют права применять УСН предприниматели, виды деятельности которых предусматривают уплату единого налога, если такой предприниматель не подпадает под исключения по уплате единого налога.

Не вправе применять УСН также ИП, которые производят подакцизные товары, торгуют ювелирными изделиями и драгоценными камнями, осуществляют лотерейную деятельность, функционирующие на рынке ценных бумаг, работающие в форме простого товарищества, являются резидентами СЭЗ, ПВТ или специального туристско-рекреационного парка «Августовский канал».

На этом мы оканчиваем нашу серию уроков по регистрации ИП. Новые уроки будут посвящены вопросам непосредственной деятельности (практические кейсы) и личной эффективности предпринимателя.

А если вы хотите более плотно усвоить информация по налогообложению и выяснить — какая из систем, ставок вам больше всего подходит — скачайте нашу бесплатную программу:

Подписывайтесь на новые уроки (форма подписки прямо под этим уроком – достаточно ввести ваш e-mail), следите за обновлениями и задавайте вопросы на нашем форуме.

© Андрей БУШМАКИН

www.bezriska.biz

Такая непростая "упрощенка" (УСН) Минск, Беларусь

Такая непростая «упрощенка»

(Для справки – «упрощенка» - особый режим налогообложения – упрощенная система налогообложения - УСН)

В настоящее время в нашей Республике сложилась странная ситуация.

С одной стороны, на государственном уровне предпринимаются меры по упрощению ведения бизнеса: это и принятие Директивы № 4 «О развитии предпринимательской инициативы» в 2010 году, и снижение количества налогов, и внедрение особых режимов налогообложения (УСН), и введения понятия «микро организация» с введением упрощенного учета, и многое другое.

С другой стороны, Законом «О бухгалтерском учете» с 2014 года введены обязательные требования к лицу, осуществляющему функции главного бухгалтера. Среди прочих, это и наличие профильного экономического образования, и стаж работы не менее 3-х лет. Это касается и микро организаций, и ЧУПов, где бухгалтерский учет может вести директор. То есть, он то может вести бухгалтерский учет, но только в том случае, если соответствует требованиям Закона, имеет образование и стаж работы главным бухгалтером.

Сразу возникает несколько вопросов.

Первый (любимый): «а что за это будет?»

По формальному признаку – ни чего не будет. Привлечь к ответственности нанимателя за несоблюдение такого требования невозможно, так как в КОАП нет соответствующей статьи.

Тогда сразу второй: «зачем внесли такое требование в закон?»

Если наказания за его несоблюдение отсутствует, то зачем его соблюдать?

Если организация обязана вести бухучет и применяет основную систему налогообложения, бухгалтер просто жизненно необходим - это всем понятно. Но есть же упрощенка (УСН – упрощенная система налогообложения).

Ведь на первый взгляд, и мы часто слышим такие заявления от предпринимателей и начинающих бизнесменов, все предельно просто, мы слышали по «телевизору» - переходишь на упрощенку (УСН), платишь 5% от того что поступило на расчетный счет и ты в полном ажуре.

Зачем платить немалые деньги бухгалтеру, если все – элементарно. Какой-то государственный рэкет, получается - отдай деньги за услугу «ведение бухгалтерского учета», которая тебе не нужна.

Однако не все так просто.

Приведем несколько примеров из практики.

Я плачу 5% по упрощенке, мне не нужно подтверждать документально свои расходы. Главное вовремя заплатить налог. Это не правда.

- Ведение учета в книге доходов и расходов, не освобождает от необходимости составлять первичные учетные документы (накладные, акты оказания услуг, акты списания материалов).

- Налоговым кодексом предусмотрена обязанность ведения учета дебиторской задолженности предприятия, а без таких документов это не возможно.

- В процессе деятельности может встать вопрос о выплате дивидендов, или выходе участника общества из состава учредителей, и как следствие – вопрос о том, сколько стоит ваша компания. И тут не обойтись без учета расходов.

- Если организация занимается производством или оказанием услуг, а расходы на сырье не подтверждены документально, то при проверке может возникнуть вопрос о происхождении данного сырья и материалов, и если сырье имеет иностранное происхождение, возникает необходимость уплаты ввозного НДС.

- Наемные сотрудники. Кроме необходимости соблюдения трудового кодекса и выполнения функций налогового агента (удержания и перечисления из заработной платы подоходного налога и отчислений на пенсию), верного заполнения книги учета доходов и расходов по этим вопросам, еще необходимо верно начислить и вовремя уплатить взносы в Фонд социальной защиты и Бел госстрах, своевременно подать туда отчеты и вести персонифицированный учет.

- Налог при УСН не заменяет уплату НДС при ввозе товаров и сырья из-за границы.

- Плательщики налога при УСН, часто могут быть (при определенных обстоятельствах) плательщиками и других налогов, например: налога на недвижимость, землю, налога на доходы иностранных организаций.

- Бывает что применение налога на УСН не совместимо с применением других особых режимов налогообложения, например, налога на вмененный доход.

- Необходимо соблюсти правила приема наличных денег.

И это далеко не полный перечень того что надо….

Причем никаких послаблений для микро организаций в этом перечне нет.

Действительно, ничего сложного в ведении бухучета при УСН нет, теорему Пуанкаре доказывать не надо. Надо всего лишь внимательно проштудировать Налоговый Кодекс на 470 страницах, изучить прочие инструкции и методические указания. Причем все эти документы написаны юридическим языком, и не всегда даже профессионалы с первого раза понимают, значение того, что там написано.

Вот поэтому, государство и ввело на законодательном уровне квалификационные требования к лицам, которые могут быть главным бухгалтером.

Получается, что популистские заявления об упрощении ведения бизнеса оказываются далеки от действительности.

Поверьте, мы не мечтаем забрать у вас калькулятор и возможность посчитать ваш налог при УСН к уплате, мы лишь хотим, что бы Вы имели своевременную и правдивую информацию, о правилах игры под названием «МАЛЫЙ БИЗНЕС». Ведь тот, кто владеет информацией - владеет миром.

Автор статьи Людмила Мовчан.

buhmost.by

Образец декларации усн рб Декларации Полезные шаблоны

Пример заполнения декларации при УСН

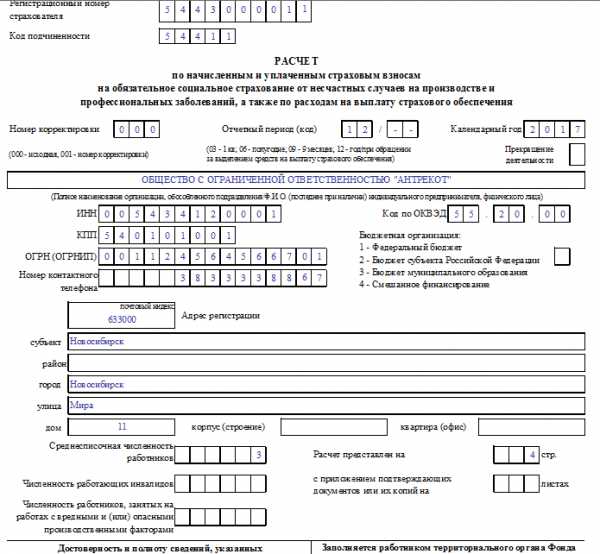

Ежеквартальная декларация при упрощенной системе налогообложения, для Беларуси . ( 2014 год ).

( распишу пункты заполнения декларации по моему примеру - уплата только 5% от оборота ).

1. Налоговая база - всего.. - здесь пишется общая сумма заработанных денег (за календарный год).

1.1 (или 1.2.* ) Налога по ставке 5%* без уплаты НДС - пишется эта же сумма, по которой будем считать сумму налога

2 . Сумма налога, исчисленная по расчету, - всего - тут уже считаем 5% от общей нашей суммы за год

2.1 По ставке 5%* без уплаты НДС - эта же сумма налога из прошлого пункта

3. Сумма налога за предшествующий отчетный период - здесь уже стоит написать сумму налога (пункт 2.) из прошлой Вашей декларации

4. Сумма налога к уплате - здесь надо отнять из пункта 2 пункт 3 (п.2 - п.3). Эту же сумму и стоит заплатить. Она должна получится такая же как и просто если посчитать 5% от выручки за данный квартал!

P.S. ( хотя я не понимаю, зачем так мудрить, все это считать, если можно просто взять 5% за квартал и указать для оплаты ) :)

Декларация УСН 2013 (скачать)

Декларация УСН 2013, скачать которую вы можете непосредственно здесь, подготовлена с учетом действующих в 2013 году требований. Ниже приведен образец заполнения декларации УСН для ИП, применяющих в 2013 году УСН с объектом налогообложения доходы.

Декларация УСН 2013 (скачать)

Вы также можете ознакомиться с действующими требованиями по заполнению декларации УСН.

Также рекомендуем обратить внимание на разъснения ФНС России о применении при заполнении налоговых деклараций с 01.01.2014 кодов ОКТМО вместо кодов ОКАТО.

Подробнее об отчетности ИП на УСН мы уже писали ранее.

Хотите узнать, как значительно уменьшить штраф за несвоевременно сданную декарацию? Смотрите видео ниже.

И еще одна полезная информация. Знакомы ли вы с сервисом ФНС России "Налогоплательщик ЮЛ", с помощью которого можно готовить налоговые декларации (на УСН, ЕНВД, ОСНО, ПСН), заявления о переходе на разные налоговые режимы, заявления о регистрации ККМ и т.д. Подробнее с программой можно ознакомиться здесь. А ниже приведено видео о том, как подготовить декларацию УСН с помощью этой программы.

P.S. Только будьте внимательны при подготовке декларации по УСН.

В последнем видео показано, как это сделать в программе Налогоплательщик ЮЛ. Для того же чтобы заполнить данные в декларации по УСН правильно, делайте это по приведенному выше образцу.Инструкция по заполнению налоговой декларации по УСН

Оглавление:

Порядок налоговой отчётности предприятия зависит от принятой на нём системы налогообложения. «Упрощёнка», как самый распространённый режим, требует от ИП и ООО всего лишь ежегодной подачи налоговой декларации по УСН.

Как и когда подаётся декларация УСН

Налоговым периодом для предприятий, работающих по упрощённой схеме налогообложения, считается календарный год. Отчитаться перед органами ФНС за прошедший период организации обязаны в определённые сроки:

Отчётность подаётся в отделение ФНС по месту постановки на учёт организации/ИП, и сделать это можно тремя способами:

- Обратиться в налоговую инспекцию лично либо через представителя. Инспектору нужно предъявить паспорт (для доверенного лица – доверенность), 2 экземпляра декларации. На копии налогоплательщика налоговый работник должен проставить пометку о приёме отчётности. Оригинал документа остаётся в ИФНС для проведения проверки.

- Декларацию можно отправить почтовой службой. Налоговые документы отправляются ценным/ заказным письмом с уведомлением, в конверт вкладывается опись вложений. Данный способ подачи декларации УСН удобен для тех, кто не может посетить ИФНС лично.

- Самый быстрый и удобный путь передачи налоговой отчётности – в электронном виде посредством специализированных интернет-сервисов или через официальный портал ФНС.

Общие правила оформления «упрощённой» декларации

Если для налоговой отчётности предприниматель пользуется программными средствами, формирование декларации происходит автоматически на основе введенных данных. Тем, кто предпочитает сдавать документы в бумажном варианте, необходимо использовать специальный бланк налоговой декларации УСН – на 2015 год действует форма, утверждённая приказом министерства финансов РФ №58н от 22.06.2009 г.

Приложение к Приказу рекомендует заполнять декларацию в обратном порядке, начиная со 2-го раздела, затем 1-й и в последнюю очередь – титульный лист.

При оформлении документа следует руководствоваться следующими правилами:

Документ можно заполнять двумя способами:

Инструкция по заполнению декларации УСН

При «упрощёнке» за объект налогообложения могут быть приняты только доходы или доходы с учётом расходов. Соответственно, в зависимости от выбранной схемы порядок заполнения декларации будет различаться.

Декларация на УСН при ставке 6 %

Если в качестве налоговой базы выступают доходы предприятия, ставка единого налога составляет 6 %. В этом случае порядок внесения данных будет таков:

1. Раздел №2.

2. Раздел №1.

3. Титульный лист.

«Титульник» должен содержать идентифицирующую налогоплательщика информацию и необходимые реквизиты декларации:

В блок, предназначенный для удостоверения представленной в декларации информации, вписываются ФИО налогоплательщика, ставится его подпись и печать, дата. Если документы сдаёт посредник, подтверждение достоверности данных осуществляется его подписью. В таком случае необходимо указать реквизиты доверенности.

Налоговая декларация при схеме «доходы за вычетом расходов»

Если ставка единого налога составляет 15% от налоговой базы, определённой с учетом расходов организации, заполнять декларацию нужно так:

Начинаем с раздела №2.

Раздел №1

Титульный лист оформляется так же, как в декларации по 6%-му налогу.

Скачать для заполнения налоговую декларацию по УСН вы можете здесь.

Налоговая декларация УСН

Опубликовано 20.04.2014 | Автор: Андрей

На УСН как и любой другой системе налогообложения предприниматели и ООО должны вести отчетность по своей деятельности. Основным документом отчетности на налоге УСН как раз и является декларация УСН. Что для ИП, что для ООО бланк декларации УСН одинаковый.

Декларация УСН 2013-2014 год

Давайте рассмотрим основные моменты которые должен знать предприниматель о декларации УСН.

Срок сдачи декларации по УСН

Налоговым периодом для налогообложения УСН является один год. В связи с этим декларация по УСН сдается раз в год.

Индивидуальные предприниматели должны сдавать налоговую декларацию УСН до 30 апреля года который следует за отчетным.

Для ООО срок сдачи декларации УСН уменьшен на 1 месяц, а именно для ООО декларацию УСН необходимо сдавать до 31 марта года следующего за отчетным.

Налоговая декларация УСН сдается в ИФНС по месту регистрации предпринимателя. Для ООО соответственно декларацию УСН необходимо сдавать в налоговую по юридическому адресу ООО.

Бланк налоговой декларации УСН

Что касается бланка налоговой декларации то периодически он изменяется, хотя надо отметить что за последние несколько лет данный бланк не менялся. Однако обязательно ежегодно проверяйте были ли внесены изменения бланков.

С 1 января 2014 года изменились коды территориального деления и произошла замена кодов ОКАТО на ОКТМО. так что стоит ожидать и изменение бланка декларации УСН в этом году.

В случае если будет изменение я обязательно выложу новый бланк на сайте. На данный момент самый последний бланк налоговой декларации УСН можно скачать здесь , ее форма КНД 1152017

Если у Вас в течении года небыло никаких движений по счетам и деятельность на УСН Вы не вели, то тогда Вам необходимо сдать нулевую декларацию УСН.

Сдать налоговую декларацию УСН в ИФНС можно как лично (обязательно при себе иметь паспорт), так и через представителя (должна быть нотариально заверенная доверенность и паспорт представителя). Так же можно ее отправить по почте, только обязательное условие что письмо должно быть ценным с описью.

Помимо налоговой декларации УСН у предпринимателей и организаций должна быть книга учета доходов и расходов (КуДиР ).

Именно данные из этой книги будут необходимы для правильного заполнения декларации УСН. А именно размеры доходов и расходов необходимые для исчисления налоговой базы в последствии из которой будет вычислен размер самого налога УСН.

О том как заполнять налоговую декларацию УСН, уменьшать величину налогов на взносы и остальные не менее важные вопросы касаемые налогообложения УСН читайте в моих следующих статьях.

Помощь для новичка в бизнесе

Удачи в бизнесе!

Вход/регистрация

БЛАНК НАЛОГОВОЙ ДЕКЛАРАЦИИ ПО УСН (УПРОЩЕНКА)

ДЕКЛАРАЦИЯ ПО УСН

Приказ Федеральной налоговой службы от 4 июля 2014 г. N ММВ-7-3/352@

"Об утверждении формы налоговой декларации по налогу, уплачиваемому в связи с применением упрощенной системы налогообложения, порядка её заполнения, а также формата представления налоговой декларации по налогу, уплачиваемому в связи с применением упрощенной системы налогообложения, в электронной форме"

На основании статьи 80 Налогового кодекса Российской Федерации (Собрание законодательства Российской Федерации, 1998, N 31, ст. 3824 2014, N 14, ст. 1544) в целях реализации положений главы 26.2 "Упрощенная система налогообложения" части второй Налогового кодекса Российской Федерации (Собрание законодательства Российской Федерации, 2000, N 32, ст. 3340 2002, N 30, ст. 3021 Российская газета, 2014, 6 июня) приказываю:

1. Утвердить:

форму налоговой декларации по налогу, уплачиваемому в связи с применением упрощенной системы налогообложения, согласно приложению N 1 к настоящему приказу

формат представления налоговой декларации по налогу, уплачиваемому в связи с применением упрощенной системы налогообложения, в электронной форме согласно приложению N 2 к настоящему приказу

порядок заполнения налоговой декларации по налогу, уплачиваемому в связи с применением упрощенной системы налогообложения, согласно приложению N 3 к настоящему приказу.

2. Установить, что по форме и формату, утвержденным настоящим приказом, налоговая декларация по налогу, уплачиваемому в связи с применением упрощенной системы налогообложения, представляется начиная с налогового периода 2014 года.

Руководитель Федеральной

налоговой службы

М.В. Мишустин

Зарегистрировано в Минюсте РФ 12 ноября 2014 г.

Источники:nestov.ru, russia-in-law.ru, dezhur.com, biz911.ru, blanky.ru

Следующие:

05 октября 2018 годаmirshablonov.ru