Когда надо перечислять в бюджет НДФЛ с отпускных. С отпускных когда перечислять ндфл с

Перечисление ндфл с отпускных - Всё о бухгалтерии

Когда надо перечислять в бюджет НДФЛ с отпускных

Организация должна исчислить и удержать НДФЛ при выплате дохода (Пункты 1, 2 ст. 226 НК РФ). По общему правилу датой фактического получения дохода работником является дата его выплаты (Подпункт 1 п. 1 ст. 223 НК РФ). Но для доходов, которые относятся к оплате труда, установлен свой срок — последний день месяца, за который эти доходы начислены (Пункт 2 ст. 223 НК РФ). Вот и получается, что дата получения дохода в виде отпускных зависит от того, как их квалифицировать: как оплату труда или как иные выплаты. В итоге мы имеем две точки зрения на то, как определять дату получения дохода и, следовательно, дату перечисления НДФЛ в бюджет. Ведь пока у работника нет дохода, не с чего платить НДФЛ. Накануне летнего сезона тема отпусков особенно актуальна. И один из вечных вопросов — когда с отпускных, выданных работнику, должен быть перечислен НДФЛ?

Позиция 1. Безопасная: перечисляем НДФЛ с отпускных при их выплате

О том, что НДФЛ с отпускных нужно перечислять в бюджет уже при их выплате (в том числе при перечислении денег на счет работника в банке), контролирующие органы в унисон твердят не первый год (Письмо Минфина России от 06.03.2008 N 03-04-06-01/49; Письмо ФНС России от 10.04.2009 N 3-5-04/407@; Письмо УФНС России по г. Москве от 23.03.2010 N 20-15/3/030267@). Обосновывают они это тем, что отпуск — время отдыха работника, в течение которого он не исполняет свои трудовые обязанности (Статьи 106, 107 ТК РФ). Поэтому отпускные к оплате труда не относятся. Такой же позиции иногда придерживаются и суды (Постановления ФАС СЗО от 20.02.2008 по делу N А05-5345/2007; ФАС ЦО от 09.11.2007 по делу N А14-16375-2006/581/28).Таким образом, если вы согласны с таким подходом, то перечисляйте удержанный НДФЛ в бюджет в следующие сроки (Пункт 6 ст. 226 НК РФ):(если) отпускные перечисляются работнику на счет в банке (или по заявлению работника на счет третьего лица), то в день перечисления денег;(если) деньги на отпускные были получены в банке и потом из кассы выплачены работнику, то в день получения средств в банке;(если) деньги выплачены работнику из кассы за счет имеющихся там наличных, то в день получения работником денег или на следующий за ним день.Понятно, что при перечислении НДФЛ таким образом вопросов к вам у налоговиков не будет.

Внимание! За несвоевременное перечисление НДФЛ налоговики могут доначислить пени (Статья 75 НК РФ).

Позиция 2. Опасная: перечисляем НДФЛ в последний день месяца, в котором выплачены отпускные

В последнее время суды приходят к выводу, что отпускные — одна из составляющих оплаты труда и они становятся доходом работника в последний день месяца. за который они начислены (Пункт 2 ст. 223 НК РФ). Поэтому перечислять НДФЛ с отпускных нужно в последний день месяца, в котором они выплачены (Постановления ФАС СЗО от 30.09.2010 по делу N А56-41465/2009, от 19.04.2010 по делу N А56-11879/2009, от 13.03.2008 по делу N А56-17909/2007; ФАС ЗСО от 29.12.2009 по делу N А46-11967/2009; ФАС УО от 05.08.2010 N Ф09-9955/09-С3, от 04.03.2008 N Ф09-982/08-С2, Двадцатого арбитражного апелляционного суда от 23.12.2010 по делу N А68-14429/09-825/13).Аргументы судов сводятся к следующему: выплата среднего заработка за время отпуска относится к заработной плате (Статья 114 ТК РФ) и сроки выплаты отпускных указаны в ст. 136 ТК РФ, которая посвящена правилам выплаты заработной платы.

ПримечаниеОднажды суд даже решил, что исчислить НДФЛ с отпускных надо по итогам месяца, в котором закончился отпуск, а перечислить налог в бюджет можно лишь в день выдачи зарплаты за этот месяц (Постановление ФАС МО от 22.10.2010 N КА-А40/9604-10). По его мнению, даже исчисление налога (а уж тем более перечисление) до окончания отпуска в принципе невозможно. Но если следовать такой логике, то налог работодатель не может не только исчислить, но и удержать. А тогда и выплачивать отпускные надо "по полной", то есть без удержания НДФЛ. Но с таким аргументом суда согласиться трудно. Ведь в НК дата признания дохода никак не увязана с датой окончания отпуска.

Как бы то ни было, позиция, сформировавшаяся в судебной практике, выгодна работодателям. Мало того что у организации до конца месяца будут некоторые "свободные" деньги, так еще и количество платежек на уплату НДФЛ уменьшается. Особенно это будет заметно в период с мая по сентябрь, когда сотрудники уходят в отпуск один за другим.Правда, при применении этого варианта возможны споры с налоговиками. Но вероятность того, что вам удастся отстоять свою правоту, опираясь на уже существующие решения судов, велика.

В любом случае всю сумму отпускных работника в карточке по НДФЛ следует записать в доходы того месяца, когда они были выплачены (Письмо Минфина России от 06.03.2008 N 03-04-06-01/49). Это правило распространяется и на ситуации, когда отпуск начинается в одном месяце и заканчивается в другом. То есть делить отпускные пропорционально количеству дней, приходящихся на каждый месяц, не надо.

НДФЛ с отпускных в 2017 году

В статье разберем порядок уплаты НДФЛ с отпускных в 2017 году и расскажем, что писать в расчете 6-НДФЛ и справках 2-НДФЛ.

За время отпуска как ежегодного, так и дополнительного, работнику выплачиваются отпускные. Организация, выплачивающая отпускные, является налоговым агентом и обязана исчислить, удержать и уплатить в бюджет НДФЛ с отпускных в 2017 году. При этом порядок начисления налога в этой ситуации несколько иной, нежели в случае с зарплатой. Подробности – далее.

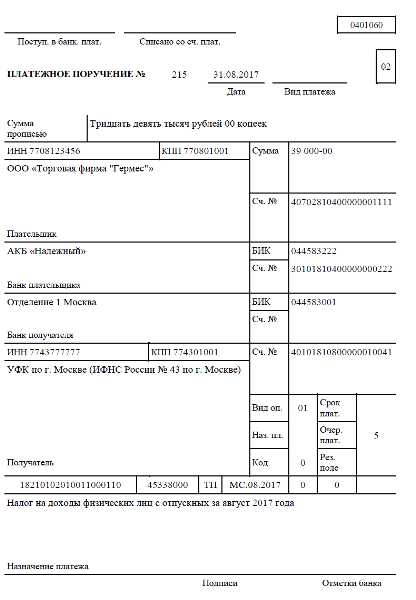

Пример заполнения платежного поручения по НДФЛ с отпускных скачать>>>

Посмотрите, все спорные вопросы по отпускным, а также их решения в нашей статье «ФНС разъсянила контрольные даты по НДФЛ и взносам с отпускных «.

Удержание НДФЛ с отпускных в 2017 году

Удержание НДФЛ с отпускных производится в момент начисления суммы отпускных работникам. То есть на руки работники организации получают денежные суммы уже с удержанием налога:

- по ставке 13%;

- 30% – для работников-нерезидентов.

Отпускные выплаты граждане получают как путем перечисления на лицевые счета в банках, так и наличными в кассе учреждения.

С 2017 года произошли значительные изменения в работе бухгалтера: платить взносы надо будет в ИНФС по новым КБК, станет больше отчетности, поменяются сроки ее сдачи и др. Обзор главных новшеств смотрите в нашей таблице.

Срок уплаты НДФЛ с отпускных в 2017 году

Срок уплаты НДФЛ с отпускных в 2017 году не изменился. Он, как и прежде, не зависит от того, выплачиваются ли отпускных сотрудникам с расчетного счета, снимаются ли для этого наличные или выдаются из выручки.

Платить НДФЛ с отпускных в 2017 году надо не позднее последнего числа месяца, в котором были такие выплаты. А если этот день выпадает на выходной, то срок переносится на ближайший рабочий день.

Ниже мы привели сравнительную таблицу по срокам уплаты НДФЛ.

Не допустить ошибок в расчете НДФЛ – надо оформить подписку на журнал «Зарплата». Ведь в каждом номере журнала вас ждут решения по самым горячим проблемам – все написано доступным и простым языком со ссылками на законодательство и арбитражную практику.

Таблица. Сроки уплаты НДФЛ в 2017 году

Куда платить НДФЛ с отпускных

НДФЛ с отпускных в 2017 года надо перечислить в бюджет по месту учета компании. Если у компании есть обособленные подразделения, которые выплачивали доходы своим работникам, НДФЛ надо уплатить по месту нахождения каждого такого подразделения (письма ФНС от 01.02.16 № БС-4-11/1395@, Минфина от 01.07.16 № 03-02-07/1/38432). Для этого в платежке надо указать:

- КПП обособленного подразделения;

- код ОКТМО по месту его нахождения.

Далее остановимся на заполнении платежки на уплату НДФЛ с отпускных в 2017 году. Но прежде отметим. Если вы в один день выдали и зарплату, и отпускные, потребуется оформить две платежки по НДФЛ. Подробности в статье «Новое письмо ФНС про платежки по НДФЛ ».

В самом платежном поручении в поле 101 «Статус налогоплательщика» надо вписать 02.

В поле 60 указать ИНН организации, в поле 102 – КПП организации (если перечисляется за обособленное подразделение, то его ИНН).

В поле 104 нужно указать код бюджетной классификации 182 1 01 02010 01 1000 110

В поле 106 указывается ТП, а в поле 107 – период, за который уплачивается налог. Например, при уплате НДФЛ с отпускных за февраль, в поле 107 проставляется МС.02.2017.

В полях 108, 109 ставится ноль. Поле 110 можно оставить пустым

Как показать НДФЛ с отпускных в 2017 году в 6-НДФЛ

Много вопросов вызывает заполнение раздела 2 формы 6-НДФЛ. Так, если в течение какого-либо месяца работникам выплачивались отпускные в разные дни, то нужно заполнить несколько блоков. Если же некоторым работникам отпускные выдавались в один день, такие выплаты можно объединить и записать в одном блоке.

В строках 100 и 110 указывается дата выплаты отпускных. В строке 120 записывается последний день месяца, в котором выплачены отпускные. Это срок, до которого следует перечислить НДФЛ в бюджет (п. 6 ст. 226 НК РФ). А в строках 130 и 140 – начисленная сумма и удержанный налог с отпускных. Подробнее в статье «Отпускные и пособия в форме 6-НДФЛ».

Есть вопрос? Наши эксперты помогут за 24 часа! Получить ответ Новое

Читайте в журнале «Зарплата»

Как осуществить перечисление НДФЛ с отпускных в 2017 году

Помимо зарплаты в течение года работодатель выплачивает своим сотрудникам отпускные платежи, которые обычно затрагивают ежегодный очередной отпуск. Эти средства обеспечивают работниками право на отдых.

Тем не менее, отпускные облагаются НДФЛ, поскольку являются доходами. При этом порядок начисления подоходного налога в этой ситуации несколько иной, нежели в случае со стандартным окладом.

Целесообразно детально рассмотреть вопросы перечисления НДФЛ с отпускных выплат в 2017 году.

Право на ежегодный оплачиваемый отпуск имеет каждый сотрудник. При этом, прежде чем отпустить работника отдыхать компания предоставляет ему отпускные, которые служат его материальным обеспечением в период отсутствия на рабочем месте.

Размер отпускных выплат зависит от целого ряда факторов, в том числе (ст. 136 ТК РФ ):

- от длительности отпуска;

- от среднего размера зарплаты работника;

- от периода времени, за который осуществляется расчет.

Важно помнить, что размер отпускных зависит от среднемесячного дохода работника. При этом во внимание принимаются не только зарплата, но и регулярные премии, материальная помощь, получаемые в течение года, предшествующего отпуску.

Работодатель обязан осуществить уплату работнику отпускных, по меньшей мере, за три дня до выхода его в отпуск. В это же время и осуществляется удержание НДФЛ с этой суммы (ст. 226 НК РФ ).

Что нужно знать

Зачастую работодатели задаются вопросом: нужно ли платить НДФЛ с отпускных? Несмотря на то, что такого рода платеж не является окладом, премией или компенсацией – он выступает доходом работника.

Поэтому начисление подоходного налога и его уплата в казну с такого рода выплат является обязательной (ст. 223 НК РФ ).

Как правило, отпускные предоставляются сотруднику фирмы одним из следующих способов:

- В виде наличности с кассовой выручки.

- В форме наличности, перечисленной с кассового счета налогового агента.

- В порядке безналичного перечисления (со счета налогового агента в банке на счет плательщика).

Порядок и сроки перечисления НДФЛ с отпускных в бюджет зависит от того, каким именно способом осуществлялся расчет с работником, в частности:

- если сотрудник фирмы получает средства в виде наличности, то перечисление налога в казну осуществляется в день выдачи денег;

- если отпускные перечисляются на карту или счет работника, то расчет по НДФЛ работодатель осуществляет в день перечисления.

Ошибочным считается перечисление налога раньше срока выплаты отпускных в момент их расчета и отражения в платежных ведомостях.

Объект налогообложения

При начислении подоходного налога на отпускные выплаты в качестве объекта обложение признается доход, полученный в виде платежей.

Их работник-гражданин РФ получает перед уходом на очередной отдых от работодателя, действующего (ст. 208 НК РФ):

- на территории России;

- за ее пределами.

Стоит отметить, что налоговая база по НДФЛ рассчитывается отдельно по каждому виду доходов.

6-НДФЛ — что это такое смотрите в статье: 6-НДФЛ .

В какие сроки осуществляется перечисление НДФЛ в 2017 году, читайте здесь .

Поскольку отпускные платежи выступают специфическим видом дохода, то по ним определяется самостоятельный объект налогообложения – суммарный размер выплат работнику к отпуску.

Непосредственно сама же сумма отпускных платежей определяется на основе следующей формулы:Объект налогообложения в денежном выражении в дальнейшем умножается на налоговую ставку (13%), что позволяет выяснить точную сумму платежа в бюджет.

Законодательное закрепление

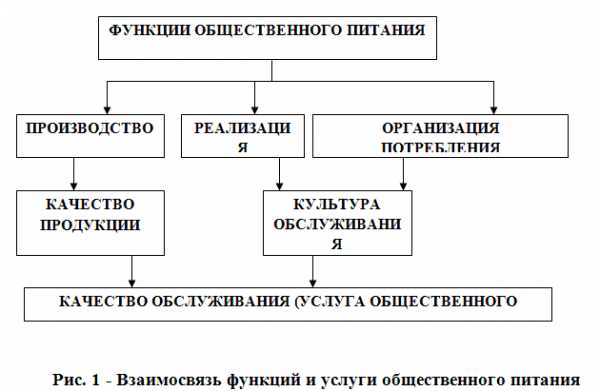

Вопросы, касающиеся начисления и уплаты отпускных находят подробное отношение во многих российских нормативных актах, в частности:

Источники: http://www.pnalog.ru/material/kogdanado-perechislyat-ndfl-otpusknye, http://www.zarplata-online.ru/art/160554-qqkp-16-m10-ndfl-s-otpusknyh-v-2017, http://buhonline24.ru/nalogi/ndfl/ndfl-s-otpusknyh.html

buhnalogy.ru

Когда перечислять ндфл с отпускных

Инфо ГлавнаяВыплата отпускных работникам является обязанностью любого работодателя. Практически всех руководителей волнует вопрос: когда платить НДФЛ с отпускных? Очень важно произвести исчисление, удержание, уплату НДФЛ в строго определённые сроки, т.к.

штрафные санкции не заставят себя долго ждать. Данная статья позволит избежать ошибок при совершении операций с налогом на доходы физических лиц в 2018 году. Когда осуществляется выплата отпускных? В соответствии со ст.136 ТК РФ оплата отпуска производится не позднее чем за три дня до его начала. День выплаты отпускных может не совпадать с днём выплаты заработной платы, но срок выплат в обязательном порядке не должен быть меньше 3 дней до начала отпуска. Пример: У воспитателя Максимовой М.М. отпуск начинается 11.11.2017 г. Срок выплаты заработной платы в организации 10 числа, т.е. 10.11.2017 г. Максимова М.М.Когда надо перечислять в бюджет ндфл с отпускных

Внимание УК РФ Вопросы и ответы- Сотрудник уходит в отпуск в конце декабря. Когда необходимо уплатить НДФЛ с отпускных?

Ответ: Согласно п.

6 ст. 226НК РФ уплата НДФЛ должна производиться не позднее последнего числа месяца, в котором производились выплаты отпускных. По поводу декабря 2017 года стоит уточнить – Вы можете произвести уплату НДФЛ, не дожидаясь 31.12.2017 г.

Если Вы этого сделать не смогли, то, учитывая, что 31.12.2017 г. выпадает на воскресенье (выходной), то уплата НДФЛ с отпускных будет произведена в первый рабочий день.

- Сотрудник 08.11.2017 г. уходит в отпуск. Как необходимо выплачивать отпускные и зарплату за ноябрь? Срок выплаты зарплаты за текущий месяц производится 25 числа. И как уплачивать НДФЛ?

Ответ: Отпускные Вы обязаны выплатить 04.11.2017 г.

Ндфл с отпускных

ИП переводит деньги с бизнес-счета на личный: платить ли НДФЛ В НДФЛ-целях датой фактического получения денежного дохода признается день его выплаты, а том числе перечисление денег на банковский счет. Значит ли это, что ИП на ОСН должен начислять НДФЛ и при получении денег от контрагента на свой предпринимательский счет, и при перечислении сумм с «рабочего» счета на свой личный? < …

Главная → Бухгалтерские консультации → НДФЛ Актуально на: 11 ноября 2015 г. Отпускные, выплачиваемые работнику при предоставлении ежегодного оплачиваемого отпуска, образуют его доход и облагаются НДФЛ.

Удерживать и перечислять налог с отпускных должен работодатель как налоговый агент.

Когда платить ндфл с отпускных в 2018

Как осуществляется уплата НДФЛ с отпускных? В соответствии налоговым законодательством уплата НДФЛ с отпускных осуществляется следующим образом: Работа с НДФЛ Срок реализации Нормативный акт Исчисление Дата фактического получения дохода п. 3 ст. 226 НК РФ Удержание Дата фактического получения дохода п. 4 ст. 226 НК РФ Уплата Не позднее последнего числа месяца, в котором производились выплаты п. 6 ст. 226 НК РФ Пример 1: Воспитатель Максимова М.М. уходит в отпуск 03.12.2017 г. Отпускные она должна получить не позднее 30.11.2017 г. В случае, если выплаты будут произведены именно в этот день, а, как известно, уплату НДФЛ необходимо произвести не позднее последнего числа месяца, в котором производились выплаты, то, соответственно, уплату НДФЛ работодатель обязан будет произвести в день фактического получения дохода работником, т.е. 30.11.2017 г. Пример 2: Воспитатель Максимова М.М.

Ндфл с отпускных: когда платить и как рассчитать налог

Платить его за счет собственных средств агентом запрещено НК (ст. 226). Перечисленная сумма рассматривается как ошибочно уплаченная и подлежит возврату. Авансом по уплате налога она не считается. Если работодатель нарушил стандартный срок перечисления налога НДФЛ, ссылаясь на перечисленную предоплату, то ФНС может доначислить пеню. Штрафы Если был нарушен срок перечисления НДФЛ в 6-НДФЛ или рассчитана неправильная сумма, то на налогового агента возлагается штраф в размере 20% от подлежащей перечислению суммы. Дополнительно начисляется пеня за каждый день просрочки оплаты, начиная со следующего после установленного законом дня. Она рассчитывается в процентах в размере 1\300 от ставки ЦБ РФ.

Срок перечисления НДФЛ может быть нарушен не только из-за отсутствия средств. Если организация в платежном поручении не правильно указала ОКАТО, то налог буде считаться не уплаченным.

Когда платить ндфл с отпускных в 2018 году (срок уплаты)

НДФЛ По всем выплаченным доходам с 01.01.16 агенты сдают отчет 6-НДФЛ. Рассмотрим, как заполнять отчет в нестандартных ситуациях.

Зарплата часто погашается частями за месяц. Как это отразить в отчете? Ст. 223 НК установлено, что датой получения зарплаты является последний день месяца, в котором она была начислена. Допустим, зарплата за февраль была выплачена 25 числа.

Заполняем отчет:

- стр. 100 (отчетный период) — 28.02.2016;

- стр. 110 (день выплаты) ― 25.02.2016;

- стр. 120 (день перечисления средств в бюджет) — 26.02.2016;

- в строках 130 и 140 отображаются соответствующие суммы.

При перерасчете налога за прошлый период излишне удержанные суммы подлежат возврату на счет плательщика. В инспекцию следует подать уточненку по 2-НДФЛ и платежные поручения.

Номер справки должен соответствовать первоначальной, а дата проставляется текущая.

Срок перечисления ндфл с отпускных

НК РФ):(если) отпускные перечисляются работнику на счет в банке (или по заявлению работника на счет третьего лица), то в день перечисления денег;(если) деньги на отпускные были получены в банке и потом из кассы выплачены работнику, то в день получения средств в банке;(если) деньги выплачены работнику из кассы за счет имеющихся там наличных, то в день получения работником денег или на следующий за ним день.Понятно, что при перечислении НДФЛ таким образом вопросов к вам у налоговиков не будет. Внимание! За несвоевременное перечисление НДФЛ налоговики могут доначислить пени (Статья 75 НК РФ). Позиция 2. Опасная: перечисляем НДФЛ в последний день месяца, в котором выплачены отпускные В последнее время суды приходят к выводу, что отпускные — одна из составляющих оплаты труда и они становятся доходом работника в последний день месяца, за который они начислены (Пункт 2 ст. 223 НК РФ).

estkontrakt.ru

Когда перечислять в бюджет НДФЛ с отпускных

Для сотрудников отпуск – это время отдыха, за которое они получают оплату. Для компаний же это обязанность удержать НДФЛ с этих выплат. Порядок расчета отпускных и НДФЛ с таких начислений – отдельный разговор. Более «жаркий» вопрос при этом – определиться с периодом, когда перечислять в бюджет удержанный с отпускных НДФЛ.

Напомним, что в бухгалтерском учете начисление оплаты за время отпуска оформляется так:

ДЕБЕТ 20 «Основное производство» (23 «Вспомогательные производства», 25 «Общепроизводственные расходы») КРЕДИТ 70 «Расчеты с персоналом по оплате труда»

– начислена оплата отпуска;

ДЕБЕТ 70 КРЕДИТ 68 «Расчеты по налогам и сборам»

– из суммы оплаты отпуска удержан НДФЛ;

ДЕБЕТ 70 КРЕДИТ 50 «Касса»

– выплачены отпускные.

Почему возникают разногласия с моментом перечисления НДФЛ с отпускных?

Датой фактического получения дохода плательщиком является день выплаты (перечисления на счет) вознаграждения.

Но при этом пунктом 2 статьи 223 Налогового кодекса установлено что днем получения дохода в виде оплаты труда признается последний день месяца, за который начислен доход. Значит, первоначально нужно определиться, являются ли отпускные оплатой труда (и в этом случае исчислять НДФЛ в последний день месяца) либо не являются, и исчислять НДФЛ на момент, когда отпускные были выплачены.

Не определились с тем, являются ли отпускные оплатой труда или нет, официальные ведомства, что уж говорить о бухгалтерах.

Датой фактического получения доходов в виде оплаты отпуска является день их выплаты. Это значит, что датой получения работником отпускных является дата перечисления средств на его банковский счет, причем вне зависимости от того, за какой месяц начислены отпускные (письмо Минфина России от 6 июня 2012 г. № 03-04-08/ 8-139).

Специалисты налогового ведомства не признают оплату отпуска доходом в виде оплаты труда, поэтому не видят оснований для начисления дохода в последний день месяца (письмо УФНС России по г. Москве от 23 марта 2010 г. № 20-15/3/030267@). Судебные органы также склоняются к тому, что оплата периода нахождения в отпуске имеет иную, отличную от заработной платы, природу. Объясняют арбитры несоответствие отпускных оплате труда тем, что фактически в это время работник свободен от исполнения трудовых обязанностей. Они не признают отпускные оплатой труда даже несмотря на то, что такое вознаграждение связано с трудовыми отношениями работника и налогового агента.

Совсем недавно ФНС России представила по этому поводу разъяснения в письме от 13 июня 2012 г. № ЕД-4-3/9698@. В письме указано, что при определении фактической даты получения отпускных выплат следует руководствоваться именно днем выплаты, в том числе перечисления дохода на счета налогоплательщика в банках. Данной позиции придерживаются арбитры в решении Президиума Высшего Арбитражного Суда РФ от 7 февраля 2012 г. № 11709/11.

Так, инспекторы посчитали перечисление НДФЛ с выплаченных работникам сумм оплаты отпуска несвоевременным. Судьи не согласились с налоговиками, ссылаясь на то, что фактическая дата получения оплаты отдыха должна определяться как день ее выплаты.

Более того, есть основания полагать, что при исчислении НДФЛ с отпускных следует брать дату их перечисления. Согласно трудовому законодательству, оплата отпуска относится к заработной плате работника. Однако это не значит, что перечисление НДФЛ, удержанного с оплаты отпуска, должно производиться в последний день месяца, за который начислена оплата.

Дело в том, что норма пункта 2 статьи 223 Налогового кодекса регулирует специальный порядок определения дохода в виде отпускных в последний день месяца. Это объясняется тем, что статья 136 Трудового кодекса регулирует выдачу заработной платы не реже чем один раз в полмесяца.

К сведению

Согласно позиции налоговых инспекторов, НДФЛ удерживается с отпускных при их фактической выплате и перечисляется в бюджет не позднее дня перечисления дохода на счета сотрудников (письмо УФНС России по г. Москве от 11 февраля 2009 г. № 20-15/3/011795@).

Работодатели же исчисляют НДФЛ нарастающим итогом с начала года за каждый месяц. По этой причине до истечения месяца нельзя определить полученные отпускные за месяц и исчислить НДФЛ при выплате заработной платы за первую половину месяца.

Оплата отпуска производится не позднее чем за три дня до его начала.

Поэтому при определении дохода в виде отпускных не имеет значения размер других доходов, полученных в течение соответствующего месяца.

За то, чтобы перечислять НДФЛ с оплаты отпуска в момент перечисления дохода на банковский счет, высказались и судьи в постановлении ФАС Московского округа от 9 февраля 2012 г. № А40-5156/11-90-21.

Интересна логика их размышлений. В данном случае арбитры ссылаются на то, что выплата среднего заработка за время отпуска включается в систему оплаты труда работника. Фактической датой получения оплаты отпуска является дата перечисления этого дохода на счета в банках. Поэтому, считают судьи, удержание НДФЛ с сумм оплаты отпуска должно производиться работодателем при фактической выплате средств налогоплательщику.

НДФЛ в конце месяца

Как показывает судебная практика, инспекторы и фирмы часто спорят с определением даты перечисления в бюджет НДФЛ при выплате работникам отпускных.

Иногда судьи неумолимы и считают, что доход с отпускных нужно начислять в конце месяца (постановление ФАС Северо-Западного округа от 21 июля 2011 г. № А42- 6610/2010).

Инспекция считает, что оплата работнику периода времени отпуска не является выплатой дохода за выполнение трудовых обязанностей. Поэтому дата фактического получения дохода должна определяться как дата выплаты, независимо от того, за какой месяц нахождения в отпуске он был начислен.

В итоге вывод судей: при выплате отпускных работодатель обязан перечислить НДФЛ в последний день месяца, за который произведено начисление оплаты отпуска.

Аналогичного мнения придерживаются арбитры в постановлении ФАС Западно-Сибирского округа от 18 октября 2011 г. № А27-17765/2010, заявив, что исчисление, удержание и перечисление НДФЛ на сумму выплаченных отпускных производится одновременно с исчислением, удержанием и перечислением НДФЛ на сумму заработной платы за отчетный период. То есть при выплате отпускных работодатель обязан перечислить НДФЛ в последний день месяца, за который произведено начисление этого дохода.

Учитывая позицию контролирующих ведомств и сложившуюся тенденцию в судебных спорах, считаем, что будет целесообразнее удержать начисленный НДФЛ с отпускных одновременно с выплатой данных сумм. В любом случае итоговое решение относительно момента удержания НДФЛ с отпускных принимать работодателям.

Е. Юдахина, редактор-эксперт

Источник: http://www.buhgalteria.ru

otchetonline.ru

Когда перечислять в бюджет НДФЛ с отпускных — Бизнес в нашей жизни.

Дата перечисления на банковский счет либо в последний денек месяца? Конкретно с таким вопросом сталкиваются бухгалтеры при удержании НДФЛ с отпускных. Почему они появляются и как поступить в данной ситуации, чтоб избежать претензий контролирующих ведомств?Для служащих отпуск – это время отдыха, за которое они получают оплату. Для компаний же это обязанность удержать НДФЛ с этих выплат. Порядок расчета отпускных и НДФЛ с таких начислений – отдельный разговор. Более «жаркий» вопрос при всем этом – обусловиться с периодом, когда перечислять в бюджет удержанный с отпускных НДФЛ.

Напомним, что в бухгалтерском учете начисление оплаты за время отпуска оформляется так:

ДЕБЕТ 20 «Основное производство» (23 «Вспомогательные производства», 20 5 «Общепроизводственные расходы») КРЕДИТ 70 «Расчеты с персоналом по оплате труда»

– начислена оплата отпуска;

ДЕБЕТ 70 КРЕДИТ Шестьдесят восемь «Расчеты по налогам и сборам»

– из суммы оплаты отпуска удержан НДФЛ;

ДЕБЕТ 70 КРЕДИТ 50 «Касса»

– выплачены отпускные.

Почему появляются разногласия с моментом перечисления НДФЛ с отпускных?

Датой фактического получения дохода плательщиком является денек выплаты (перечисления на счет) вознаграждения.

Но при всем этом пт Два статьи Двести 20 три Налогового кодекса установлено, что деньком получения дохода в виде оплаты труда признается последний денек месяца, за который начислен доход. Означает, сначало необходимо обусловиться, являются ли отпускные оплатой труда (и в данном случае исчислять НДФЛ в последний денек месяца) или не являются, и исчислять НДФЛ на момент, когда отпускные были выплачены.

Не обусловились с тем, являются ли отпускные оплатой труда либо нет, официальные ведомства, что уж гласить о бухгалтерах.

Датой фактического получения доходов в виде оплаты отпуска является денек их выплаты. Это означает, что датой получения работником отпускных является дата перечисления средств на его банковский счет, при этом вне зависимости от того, за какой месяц начислены отпускные (письмо Минфина Рф от 6 июня Две тыщи двенадцать г. № 03-04-08/ 8-139).

Спецы налогового ведомства не признают оплату отпуска доходом в виде оплаты труда, потому не лицезреют оснований для начисления дохода в последний денек месяца (письмо УФНС Рф по г. Москве от 20 три марта Две тыщи 10 г. № 20-15/3/030267@). Судебные органы также склоняются к тому, что оплата периода нахождения в отпуске имеет иную, лучшую от зарплаты, природу. Разъясняют судьи несоответствие отпускных оплате труда тем, что практически в это время работник свободен от выполнения трудовых обязательств. Они не признают отпускные оплатой труда даже невзирая на то, что такое вознаграждение связано с трудовыми отношениями работника и налогового агента.

Совершенно не так давно ФНС Рф представила по этому поводу объяснения в письме от Тринадцать июня Две тыщи двенадцать г. № ЕД-4-3/9698@. В письме обозначено, что при определении фактической даты получения отпускных выплат следует управляться конкретно деньком выплаты, в том числе перечисления дохода на счета налогоплательщика в банках. Данной позиции придерживаются судьи в решении Президиума Высшего Арбитражного Суда РФ от Семь февраля Две тыщи двенадцать г. № 11709/11.

Так, инспекторы посчитали перечисление НДФЛ с выплаченных работникам сумм оплаты отпуска несвоевременным. Судьи не согласились с налоговиками, ссылаясь на то, что фактическая дата получения оплаты отдыха должна определяться как денек ее выплаты.

Более того, есть основания считать, что при исчислении НДФЛ с отпускных следует брать дату их перечисления. Согласно трудовому законодательству, оплата отпуска относится к зарплате работника. Но это не означает, что перечисление НДФЛ, удержанного с оплаты отпуска, должно выполняться в последний денек месяца, за который начислена оплата.

Дело в том, что норма пт Два статьи Двести 20 три Налогового кодекса регулирует особый порядок определения дохода в виде отпускных в последний денек месяца. Это разъясняется тем, что статья 100 30 6 Трудового кодекса регулирует выдачу зарплаты не пореже чем один раз в полмесяца.

К сведению

Согласно позиции налоговых инспекторов, НДФЛ удерживается с отпускных при их фактической выплате и перечисляется в бюджет не позже денька перечисления дохода на счета служащих (письмо УФНС Рф по г. Москве от Одиннадцать февраля Две тыщи девять г. № 20-15/3/011795@).

Работодатели же исчисляют НДФЛ нарастающим итогом с начала года за каждый месяц. По этой причине до истечения месяца нельзя найти приобретенные отпускные в месяц и исчислить НДФЛ при выплате зарплаты за первую половину месяца.

Оплата отпуска делается не позже чем за три денька до его начала.

Потому при определении дохода в виде отпускных не имеет значения размер других доходов, приобретенных в течение соответственного месяца.

За то, чтоб перечислять НДФЛ с оплаты отпуска в момент перечисления дохода на банковский счет, высказались и судьи в постановлении ФАС Столичного окрестность от Девять февраля Две тыщи двенадцать г. № А40-5156/11-90-21.

Увлекательна логика их раздумий. В этом случае судьи ссылаются на то, что выплата среднего заработка за время отпуска врубается в систему оплаты труда работника. Фактической датой получения оплаты отпуска является дата перечисления этого дохода на счета в банках. Потому, считают судьи, удержание НДФЛ с сумм оплаты отпуска должно выполняться работодателем при фактической выплате средств налогоплательщику.

НДФЛ в конце месяца

Как указывает судебная практика, инспекторы и компании нередко спорят с определением даты перечисления в бюджет НДФЛ при выплате работникам отпускных.

Время от времени судьи неумолимы и считают, что доход с отпускных необходимо начислять в конце месяца (постановление ФАС Северо-Западного окрестность от 20 один июля Две тыщи одиннадцать г. № А42- 6610/2010).

Инспекция считает, что оплата работнику периода времени отпуска не является выплатой дохода за выполнение трудовых обязательств. Потому дата фактического получения дохода должна определяться как дата выплаты, независимо от того, за какой месяц нахождения в отпуске он был начислен.

В конечном итоге вывод арбитров: при выплате отпускных работодатель должен перечислить НДФЛ в последний денек месяца, за который произведено начисление оплаты отпуска.

Аналогичного представления придерживаются судьи в постановлении ФАС Западно-Сибирского окрестность от Восемнадцать октября Две тыщи одиннадцать г. № А27-17765/2010, заявив, что исчисление, удержание и перечисление НДФЛ на сумму выплаченных отпускных делается сразу с исчислением, удержанием и перечислением НДФЛ на сумму зарплаты за отчетный период. Другими словами при выплате отпускных работодатель должен перечислить НДФЛ в последний денек месяца, за который произведено начисление этого дохода.

Беря во внимание позицию контролирующих ведомств и сложившуюся тенденцию в судебных спорах, считаем, что будет целесообразнее удержать начисленный НДФЛ с отпускных сразу с выплатой данных сумм. В любом случае итоговое решение относительно момента удержания НДФЛ с отпускных принимать работодателям.

6496699.ru

Уплата НДФЛ с отпускных и больничных

Суммы отпускных нужно отражать в форме 6-НДФЛ за тот период, в котором они выплачены работникам. Обратите внимание: начисленные, но не выплаченные отпускные не включаются в расчет по форме 6-НДФЛ (письмо ФНС РФ от 01.08.2016 № БС-4-11/13984@).

В форме 6-НДФЛ отпускные отражаются следующим образом.

Раздел 1:

- строка 020 – отпускные выплаты, перечисленные сотрудникам в отчетном периоде, вместе с НДФЛ;

- строки 040 и 070 — НДФЛ с выплаченных отпускных.

Раздел 2:

- строки 100 и 110 — даты выплаты отпускных, выплаченных в последнем квартале отчетного периода;

- строка 120 — последний день месяца, в котором выплачены отпускные. Если этот день выпадает на выходной, нужно указать следующий рабочий день;

- строка 130 — отпускные вместе с НДФЛ;

- строка 140 – НДФЛ, удержанный с отпускных.

Если организация (налоговый агент) производит перерасчет суммы отпускных и, соответственно, суммы НДФЛ, то в разделе 1 расчета по форме 6-НДФЛ отражаются итоговые суммы с учетом перерасчета (письмо ФНС РФ от 24.05.2016 № БС-4-11/9248).

Пособия по больничным отражаются в форме 6-НДФЛ за период, в котором они выплачены. Начисленные, но не выплаченные пособия в расчет не включаются (письма ФНС РФ от 25.01.2017 № БС-4-11/1249@, от 01.08.2016 № БС-4-11/13984@).

Доход в виде пособия по временной нетрудоспособности считается полученным в день его выплаты (перечисления на счет налогоплательщика). Следовательно, по строке 020 раздела 1 расчета по форме 6-НДФЛ данный доход отражается в том периоде представления, в котором этот доход считается полученным.

В разделе 2 расчета по форме 6-НДФЛ данная операция отражается следующим образом:

- строки 100 и 110 — дата выплаты;

- строка 120 — последний день месяца, в котором выплачены пособия.

Если это выходной, указывается первый рабочий день следующего месяца.

- строка 130 — пособия вместе с НДФЛ;

- строка 140 — удержанный с пособий налог.

Если отпуск сотрудника начался в одном квартале, а закончился в другом, то никаких особенностей в заполнении формы 6-НДФЛ в данном случае нет. Ведь отпускные отражаются в форме за тот период, когда они фактически выданы работнику.Правда, если последний день квартала выпал на выходной, то нюансы заполнения 6-НДФЛ все же есть. Они описаны в письме ФНС РФ от 05.04.2017 № БС-4-11/6420@.

В этом случае суммы, выплаченные в последнем месяце квартала, нужно отразить только в разделе 1. В раздел 2 отпускные включаются только в отчет за следующий квартал.

Как отразить пересчет отпускных в форме 6-НДФЛ читайте здесь.

www.v2b.ru

когда платить, сроки перечисления в бюджет — Бухгалтерия Онлайн

НДФЛ, удержанный с суммы отпускных, нужно перечислить в бюджет в тот день, когда отпускные переведены на счет работника, а не по итогам месяца. Такой вывод следует из письма Минфина от 26.01.15 № 03-04-06/2187.

По общему правилу, датой получения дохода в виде оплаты труда признается последний день месяца, за который сотруднику был начислен доход за выполненные трудовые обязанности (п. 2 ст. 223 НК РФ). Но в отношении отпускных данная норма не применяется. При перечислении НДФЛ с суммы отпускных налоговый агент, по мнению Минфина, должен руководствоваться подпунктом 1 пункта 1 статьи 223 НК РФ. Он гласит, что датой фактического получения дохода считается день выплаты дохода или перечисления средств на счет гражданина. Именно в этот день следует заплатить НДФЛ с суммы отпускных. То есть НДФЛ нужно перечислять сразу в день их выплаты, не дожидаясь окончания месяца.

В подтверждение своей позиции специалисты Минфина сослались на постановление Президиума ВАС РФ от 07.02.12 № 11709/11 (также см. «ВАС: НДФЛ с отпускных перечисляют в день их выдачи работнику»). Суд привел следующие аргументы. Действительно, оплата отпуска относится к заработной плате (оплате труда) работника, что подтверждается положениями статей 136 и 139 ТК РФ. Но это не значит, что дата перечисления НДФЛ с указанного вида дохода должна определяться по правилам пункта 2 статьи 223 Налогового кодекса. Дело в том, что в отношении зарплаты невозможно определить НДФЛ до истечения месяца. Ведь исчисление налога производится нарастающим итогом с начала налогового периода по итогам каждого месяца (п. 3 ст. 226 НК РФ). Соответственно, приходится ждать, когда месяц закончится. А оплата отпуска производится не позднее, чем за три дня до его начала. Поэтому при определении дохода в виде отпускных с целью исчисления НДФЛ не имеет значения размер других доходов, полученных в течение соответствующего месяца. Таким образом, перечислить НДФЛ в бюджет нужно не по окончании месяца, а в день получения денег в банке или перевода их на карточку работника.

Такой же вывод содержится в определении Высшего арбитражного суда от 14.01.14 № ВАС-19367/13 (см. «ВАС: НДФЛ с отпускных перечисляют в день их выдачи работнику»).

www.buhonline.ru

Когда надо перечислять в бюджет НДФЛ с отпускных | Журнал «Главная книга»

Статья из журнала «ГЛАВНАЯ КНИГА» актуальна на 13 мая 2011 г.

Содержание журнала № 10 за 2011 г.Н.Г. Бугаева, экономист

Накануне летнего сезона тема отпусков особенно актуальна. И один из вечных вопросов — когда с отпускных, выданных работнику, должен быть перечислен НДФЛ? Почему же возникает этот вопрос?

Организация должна исчислить и удержать НДФЛ при выплате доходапп. 1, 2 ст. 226 НК РФ. По общему правилу датой фактического получения дохода работником является дата его выплатыподп. 1 п. 1 ст. 223 НК РФ. Но для доходов, которые относятся к оплате труда, установлен свой срок — последний день месяца, за который эти доходы начисленып. 2 ст. 223 НК РФ. Вот и получается, что дата получения дохода в виде отпускных зависит от того, как их квалифицировать: как оплату труда или как иные выплаты. В итоге мы имеем две точки зрения на то, как определять дату получения дохода и, следовательно, дату перечисления НДФЛ в бюджет. Ведь пока у работника нет дохода, не с чего платить НДФЛ.

ПОЗИЦИЯ 1. Безопасная: перечисляем НДФЛ с отпускных при их выплате

О том, что НДФЛ с отпускных нужно перечислять в бюджет уже при их выплате (в том числе при перечислении денег на счет работника в банке), контролирующие органы в унисон твердят не первый годПисьмо Минфина России от 06.03.2008 № 03-04-06-01/49; Письмо ФНС России от 10.04.2009 № 3-5-04/407@; Письмо УФНС России по г. Москве от 23.03.2010 № 20-15/3/030267@. Обосновывают они это тем, что отпуск — время отдыха работника, в течение которого он не исполняет свои трудовые обязанностистатьи 106, 107 ТК РФ. Поэтому отпускные к оплате труда не относятся. Такой же позиции иногда придерживаются и судыПостановления ФАС СЗО от 20.02.2008 № А05-5345/2007; ФАС ЦО от 09.11.2007 № А14-16375-2006/581/28.

Внимание

За несвоевременное перечисление НДФЛ налоговики могут доначислить пенист. 75 НК РФ.

Таким образом, если вы согласны с таким подходом, то перечисляйте удержанный НДФЛ в бюджет в следующие срокип. 6 ст. 226 НК РФ:

- <если> отпускные перечисляются работнику на счет в банке (или по заявлению работника на счет третьего лица), то в день перечисления денег;

- <если> деньги на отпускные были получены в банке и потом из кассы выплачены работнику, то в день получения средств в банке;

- <если> деньги выплачены работнику из кассы за счет имеющихся там наличных, то в день получения работником денег или на следующий за ним день.

Понятно, что при перечислении НДФЛ таким образом вопросов к вам у налоговиков не будет.

ПОЗИЦИЯ 2. Опасная: перечисляем НДФЛ в последний день месяца, в котором выплачены отпускные

В последнее время суды приходят к выводу, что отпускные — одна из составляющих оплаты труда и они становятся доходом работника в последний день месяца, за который они начисленып. 2 ст. 223 НК РФ. Поэтому перечислять НДФЛ с отпускных нужно в последний день месяца, в котором они выплаченыПостановления ФАС СЗО от 30.09.2010 № А56-41465/2009, от 19.04.2010 № А56-11879/2009, от 13.03.2008 № А56-17909/2007; ФАС ЗСО от 29.12.2009 № А46-11967/2009; ФАС УО от 05.08.2010 № Ф09-9955/09-С3; от 04.03.2008 № Ф09-982/08-С2, Двадцатого арбитражного апелляционного суда от 23.12.2010 № А68-14429/09-825/13.

Аргументы судов сводятся к следующему: выплата среднего заработка за время отпуска относится к заработной платест. 114 ТК РФ и сроки выплаты отпускных указаны в ст. 136 ТК РФ, которая посвящена правилам выплаты заработной платы.

Однажды суд даже решил, что исчислить НДФЛ с отпускных надо по итогам месяца, в котором закончился отпуск, а перечислить налог в бюджет можно лишь в день выдачи зарплаты за этот месяцПостановление ФАС МО от 22.10.2010 № КА-А40/9604-10. По его мнению, даже исчисление налога (а уж тем более перечисление) до окончания отпуска в принципе невозможно. Но если следовать такой логике, то налог работодатель не может не только исчислить, но и удержать. А тогда и выплачивать отпускные надо «по полной», то есть без удержания НДФЛ. Но с таким аргументом суда согласиться трудно. Ведь в НК дата признания дохода никак не увязана с датой окончания отпуска.

Как бы то ни было, позиция, сформировавшаяся в судебной практике, выгодна работодателям. Мало того что у организации до конца месяца будут некоторые «свободные» деньги, так еще и количество платежек на уплату НДФЛ уменьшается. Особенно это будет заметно в период с мая по сентябрь, когда сотрудники уходят в отпуск один за другим.

Правда, при применении этого варианта возможны споры с налоговиками. Но вероятность того, что вам удастся отстоять свою правоту, опираясь на уже существующие решения судов, велика.

***

В любом случае всю сумму отпускных работника в карточке по НДФЛ следует записать в доходы того месяца, когда они были выплаченыПисьмо Минфина России от 06.03.2008 № 03-04-06-01/49. Это правило распространяется и на ситуации, когда отпуск начинается в одном месяце и заканчивается в другом. То есть делить отпускные пропорционально количеству дней, приходящихся на каждый месяц, не надо.

Другие статьи журнала «ГЛАВНАЯ КНИГА» на тему «Отпуска»:

2018 г.

- Отзыв из отпуска — это разделение его на части, № 5

- Провожаем и встречаем отпускников, № 16

- Расчет отпускных при изменении окладов и ежемесячных премий, № 14Когда МРОТ влияет на размер отпускных, № 14У кого отпуск длиннее обычного, № 14Отпускные, зарплата и выплаты при увольнении, № 14

- Перенос отпуска: когда возможен и как оформить, № 13Отпускные: учитываем в расходах, начисляем взносы и НДФЛ, № 13Накопившиеся отпуска: предоставляем и оплачиваем, № 13

- Отпуска: индексация в связи с повышением МРОТ и не только, № 12Перед отпуском: что главбух может сделать досрочно, № 12Нестандартные отпускные заявления, № 12Отпускные хлопоты, № 12Отзыв работника из отпуска: соблюдаем правила, № 12Тест: как и в каких случаях выплачивать компенсацию за отпуск, № 12Для сдачи ЕГЭ работнику положен неоплачиваемый учебный отпуск, № 12Кто вправе пойти в отпуск без обязательной полугодовой отработки, № 12

- Тест: к отпускному сезону готов?, № 10Какие могут быть претензии к графику отпусков, № 10

2017 г.

- Как уволить работника в отпуске, № 9Расчетный период для отпуска: нетипичные ситуации, № 9Меняем отпуск на командировку, № 9

- Стаж для отпуска «за вредность»: считаем по-новому, № 7Отпуск + майские праздники = ?, № 7

- Предоставляем «чернобыльский» отпуск, № 4

- «Вредный» отпуск при неполном рабочем дне, № 24Нужно ли отдавать долги за «вредный» отпуск, № 24

- Внезапный отпуск работника: риски компании, № 23

- Оплачивать ли отпуск работнику, восстановленному по суду, № 22

- Учебный отпуск — обязательный и неоднозначный, № 19

- Совместитель работает во время отпуска на основной работе, № 17

- Отправляем кадры в отпуск, № 16Отпускная мозаика, № 16Неприятные новости для отпускников: введение курортного сбора и отмена бесплатного багажа, № 16

- Когда и как можно перенести отпуск, № 11

- Передача полномочий директора и главбуха на время их отпуска, № 10Налогообложение сумм материальной помощи к отпуску, № 10Учебный отпуск: предоставляем, оформляем, оплачиваем, № 10

2016 г.

- «Обязательный» отпуск за свой счет: о чем умалчивает ТК РФ, № 19

- Хочу все знать: вопросы по отпускному резерву, № 18Как посчитать стаж для отпуска «за вредность» в календарных днях, № 18

- Как оформить временного работника на период отпуска основных сотрудников, № 17

- Оплачиваем северянам дорогу в отпуск, № 15

- Правила северного отпуска, № 14

- Собирался в отпуск — оказался на больничном, № 13

glavkniga.ru