Содержание

Ответственность

9. Нарушение срока представления налоговой декларации (расчета): если просрочка составила не более 3 рабочих дней.

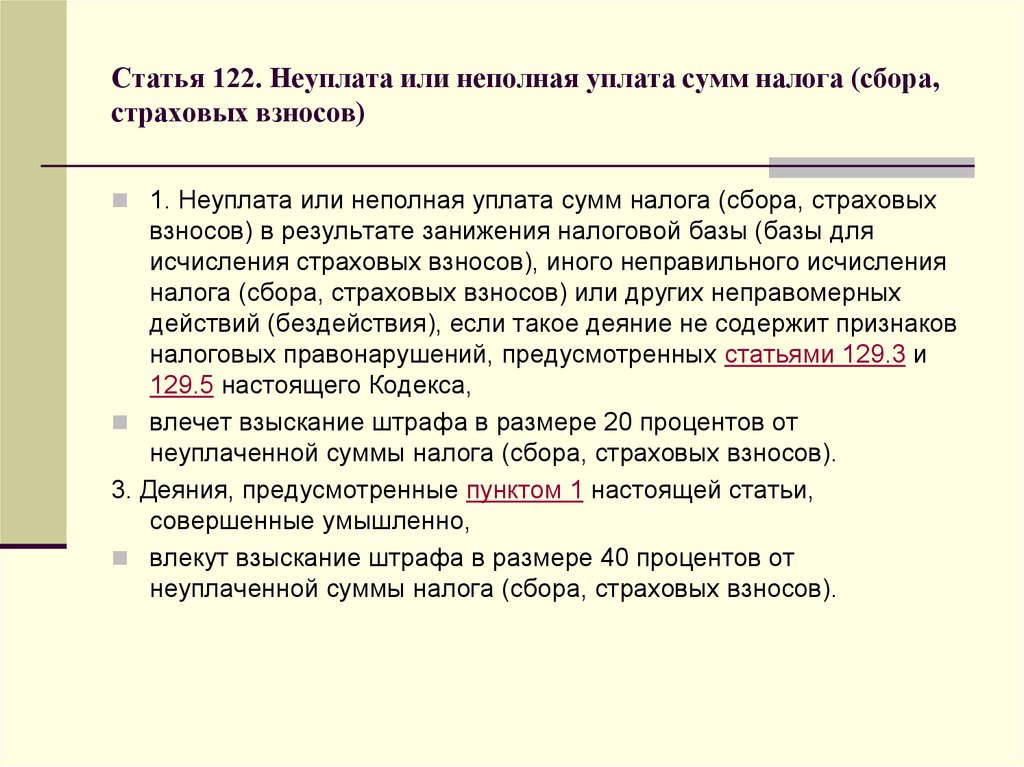

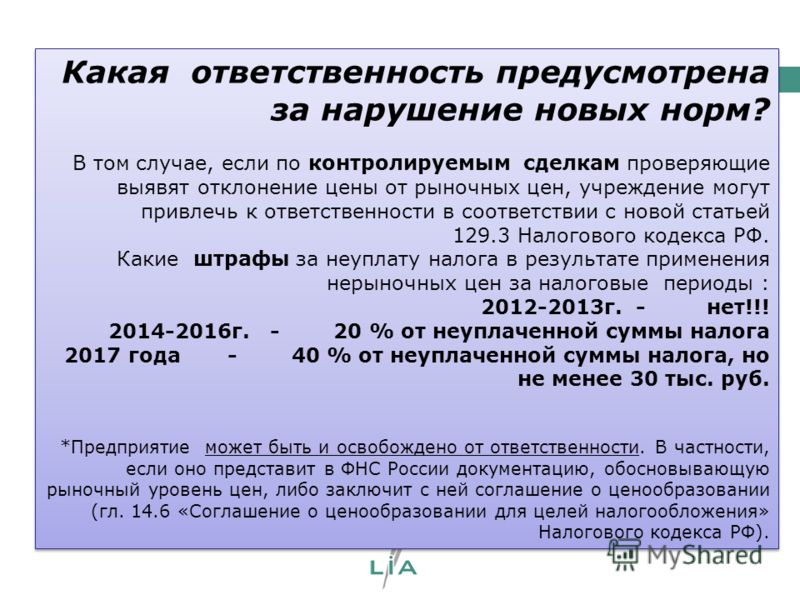

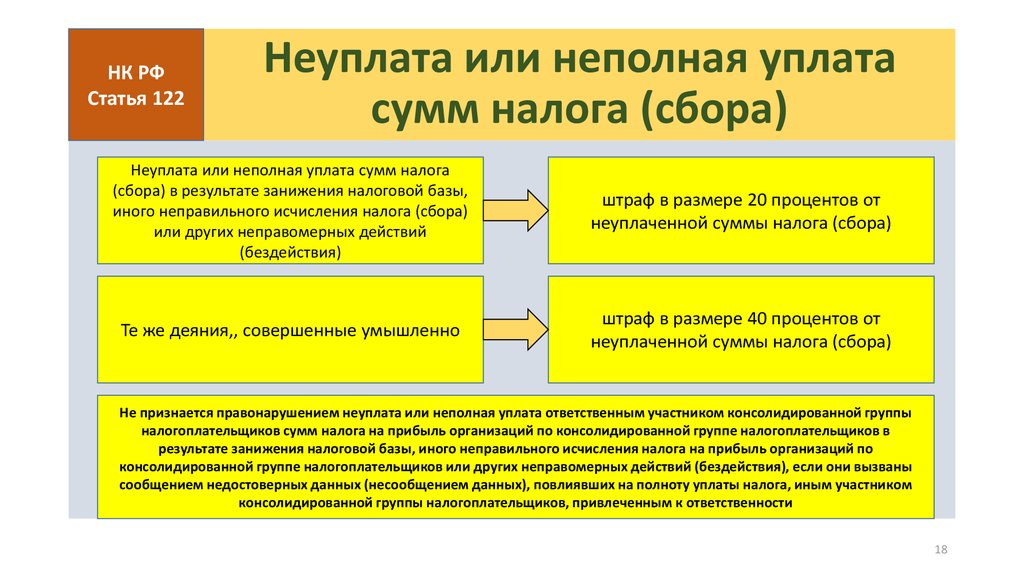

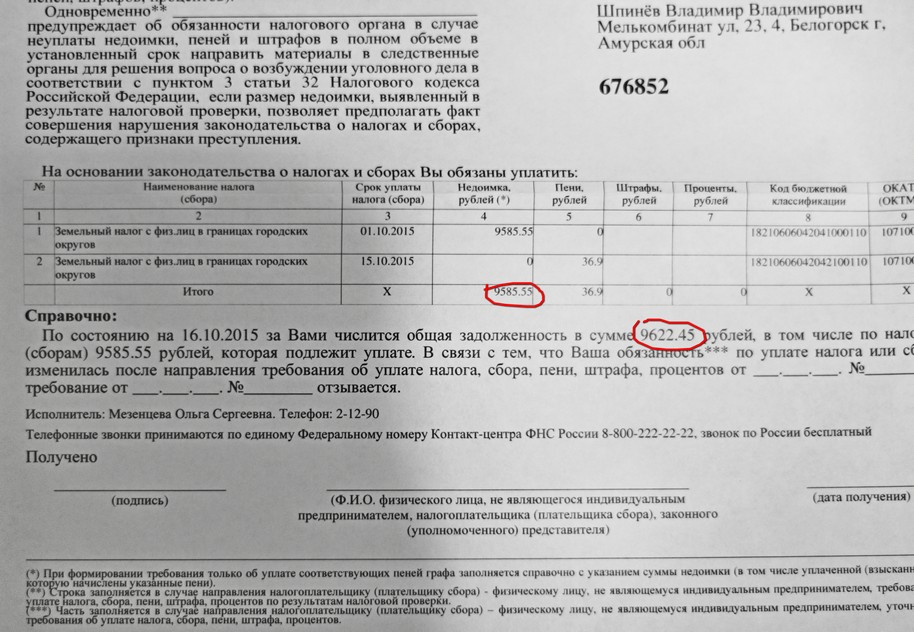

10. Неуплата (неполная уплата) налога, сбора (пошлины).

11. Осуществление расчетов наличными денежными средствами в белорусских рублях в сумме, превышающей установленный размер (в настоящее время – 100 базовых величин в течение дня).

12. Невыполнение обязанности по регистрации валютного договора влечет наложение штрафа в размере до 10 базовых величин.

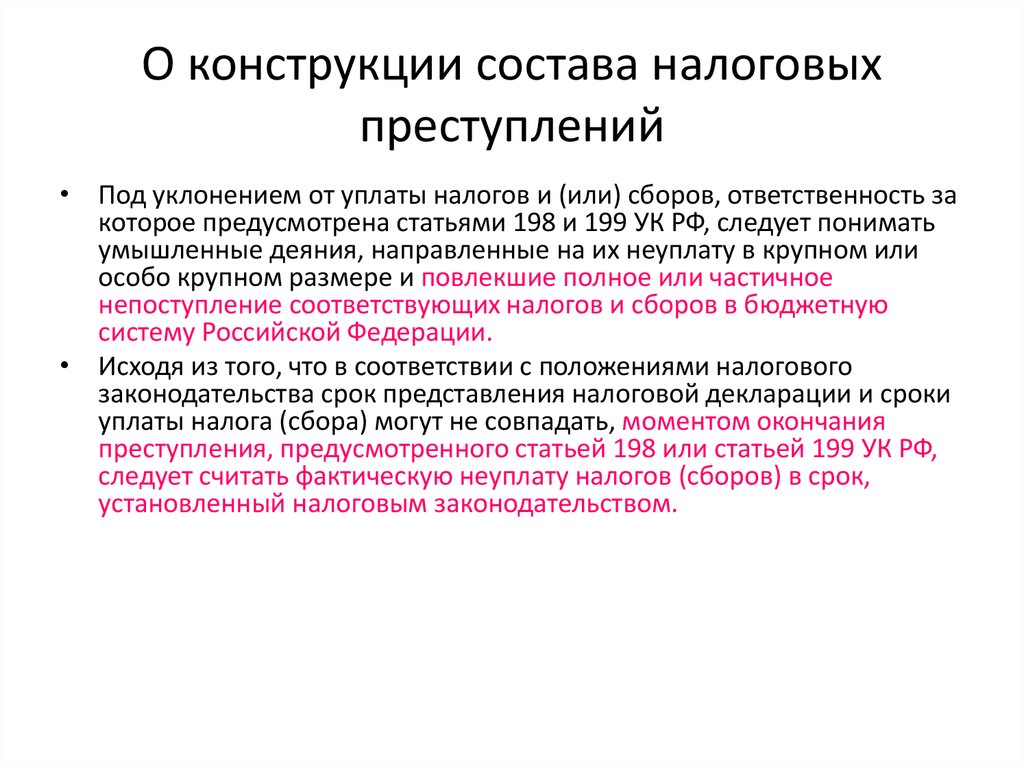

С 19 июня 2021 года Уголовный кодекс Республики Беларусь дополняется установлением ответственности за ряд преступлений, а именно:

13. Вводится ответственность за неуплату налогов, сборов с причинением ущерба:

14. Появляется новый состав преступления – налоговое мошенничество.

15. Умышленное неисчисление или уклонение от уплаты страховых взносов в ФСЗН теперь влечет уголовную ответственность.

8. Нарушение порядка работы с книгой замечаний и предложений.

7. Непредставление, несвоевременное представление и (или) представление недостоверной информации в отчете страхователя.

6. Нарушение законодательства о рекламе.

5. Уклонение от исполнения предписания антимонопольного органа, органа регулирования деятельности субъектов естественных монополий, либо ненадлежащее или несвоевременное его исполнение, либо непредставление этим органам информации (документов, объяснений), необходимой для выполнения ими своих функций, либо представление заведомо ложной информации.

4. Прием средств платежа при продаже товаров, выполнении работ, оказании услуг без применения кассового оборудования или без оформления установленного законодательством документа в случаях, когда применение кассового оборудования не требуется.

3. Нарушение порядка использования кассового оборудования, автоматических электронных аппаратов, торговых аппаратов, платежных терминалов (а также отсутствие указанного оборудования) при продаже товаров, выполнении работ, оказании услуг.

2. Незаконное принятие иностранной валюты в качестве платежного средства, а также использование ценных бумаг в иностранной валюте с нарушением валютного законодательства.

1. Осуществление предпринимательской деятельности без государственной регистрации и специального разрешения (лицензии), когда таковое обязательно.

Ответственность

При причинении ущерба в крупном размере наступает наказание в виде штрафа, или лишения права занимать определенные должности или заниматься определенной деятельностью, или ареста, или ограничения свободы на срок до 2 лет, или лишения свободы на срок до 3 лет со штрафом. Ущерб в особо крупном размере наказывается ограничением свободы на срок до 5 лет или лишением свободы на срок от 2 до 7 лет со штрафом и с лишением права занимать определенные должности или заниматься определенной деятельностью, или без лишения.

Под налоговым мошенничеством понимается предоставление уполномоченному государственному органу заведомо ложных сведений (в виде документов или иным способом) в целях необоснованного возврата налогов, сборов. Причинение ущерба в крупном размере влечет наказание штрафом или лишением права занимать определенные должности или заниматься определенной деятельностью, или арестом, или ограничением свободы на срок до 3 лет, или лишением свободы на тот же срок со штрафом или без штрафа, а в особо крупном размере наказывается ограничением свободы на срок до 5 лет или лишением свободы на срок от 3 до 7 лет со штрафом и с лишением права занимать определенные должности или заниматься определенной деятельностью, или без лишения.

Причинение ущерба в крупном размере влечет наказание штрафом или лишением права занимать определенные должности или заниматься определенной деятельностью, или арестом, или ограничением свободы на срок до 3 лет, или лишением свободы на тот же срок со штрафом или без штрафа, а в особо крупном размере наказывается ограничением свободы на срок до 5 лет или лишением свободы на срок от 3 до 7 лет со штрафом и с лишением права занимать определенные должности или заниматься определенной деятельностью, или без лишения.

Влечет наложение штрафа в размере до 50% суммы такого превышения.

Влечет наложение штрафа в размере 40% неуплаченной суммы, но не менее 2 базовых величин; неуплата (неполная уплата), совершенная по неосторожности и выявленная в результате камеральной проверки, влечет наложение штрафа от 2 до 8 базовых величин; неуплата (неполная уплата), совершенная по неосторожности (кроме выявленных камеральной проверкой), если сумма доначисленных налогов, сборов (пошлин) составляет свыше 40 базовых величин – штраф в размере 20% от неуплаченной суммы, но не менее 2 базовых величин, от 1 до 3% общей суммы – штраф от 8 до 12 базовых величин, а если сумма составляет от 3 до 5% общей суммы – штраф от 12 до 16 базовых величин, свыше 5% – штраф от 16 до 20 базовых величин; умышленная неуплата (неполная уплата) влечет наложение штрафа от 40 до 120 базовых величин, а повторная в течение года умышленная неуплата (неполная уплата) – штраф от 100 до 200 базовых величин.

Влечет наложение штрафа до 1 базовой величины; при просрочке более 3 рабочих дней – штраф в размере 2 базовых величин с увеличением его на 0,5 базовой величины за каждый полный месяц просрочки, но не более 10 базовых величин; совершение аналогичных нарушений повторно в течение года после наложения административного взыскания – штраф в размере 3 базовых величин за каждый полный или неполный месяц просрочки, но не более 20 базовых величин.

Отсутствие книги замечаний и предложений или непредъявление книги замечаний и предложений по первому требованию гражданина влекут наложение штрафа в размере до 4 базовых величин.

Влечет наложение штрафа в размере 10 базовых величин.

Влечет наложение штрафа от 10 до 25 базовых величин.

Влекут наложение штрафа в размере от 20 до 100 базовых величин.

Влечет наложение штрафа в размере до 50 базовых величин.

Влечет наложение штрафа в размере до 100 базовых величин.

Влекут наложение штрафа на индивидуального предпринимателя в размере от 100 до 200 базовых величин с конфискацией предмета административного правонарушения или без конфискации.

Влечет наложение штрафа от 10 до 200 базовых величин с конфискацией предметов административного правонарушения, орудий и средств совершения административного правонарушения, а также до 100% суммы дохода, полученного в результате такой деятельности, или без конфискации.

Начиная осуществлять предпринимательскую деятельность без изучения правовых условий для выбранной бизнес-модели, индивидуальный предприниматель несет риски привлечения к ответственности – гражданско-правовой, административной, уголовной.

Крупным размером для данного преступления считается сумма ущерба от 2500

до 5000 базовых величин, а особо крупным – 5000 базовых величин и более.

Под значительным размером понимается ущерб на сумму от 2000 до 3500 базовых величин, крупным – от 3500 до 30000 базовых величин. Особо крупным является ущерб на сумму свыше 30000 базовых величин.

в значительном размере – наказывается штрафом, или лишением права занимать определенные должности или заниматься определенной деятельностью, или арестом, или ограничением свободы на срок до 1 года, или лишением свободы на срок до 3 лет со штрафом;

в крупном размере – наказывается ограничением свободы на срок до 5 лет или лишением свободы на срок от 3 до 7 лет со штрафом и c лишением права занимать определенные должности или заниматься определенной деятельностью, или без лишения;

в особо крупном размере – наказывается лишением свободы на срок от 5 до 12 лет со штрафом и с лишением права занимать определенные должности или заниматься определенной деятельностью, или без лишения.

Оценка соответствия

Проверки

Формы документов

Работа с клиентами

Белгосстрах

Вопрос-ответ

Ответственность

Приостановление деятельности

Работа с подрядчиками и наем работников

ФСЗН

Инспекция МНС

ИП

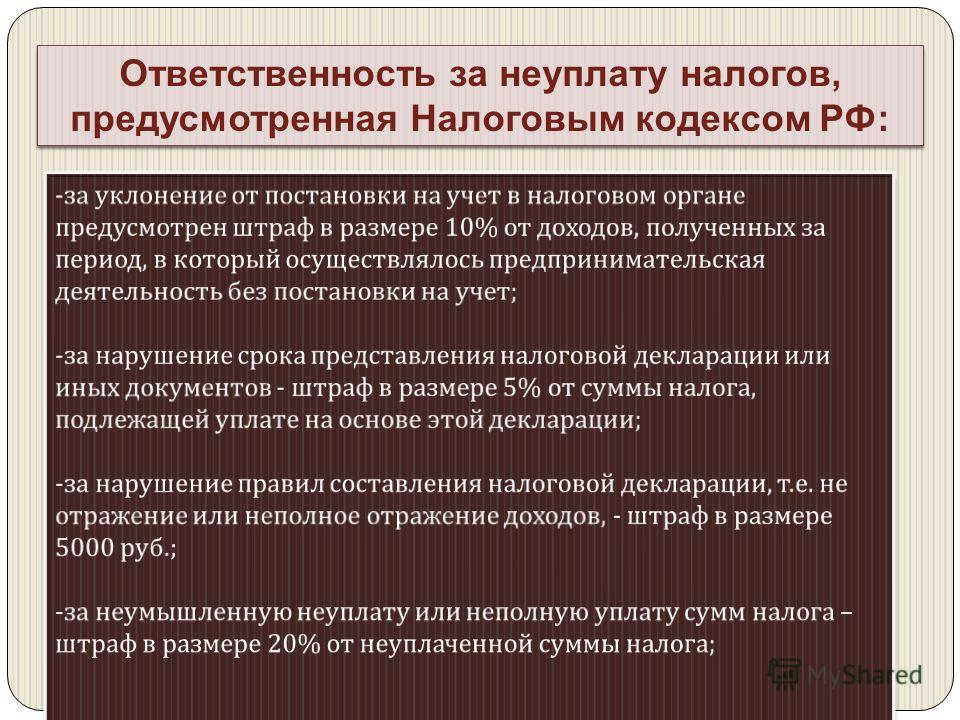

Нарушения в сфере налогообложения предпринимательства

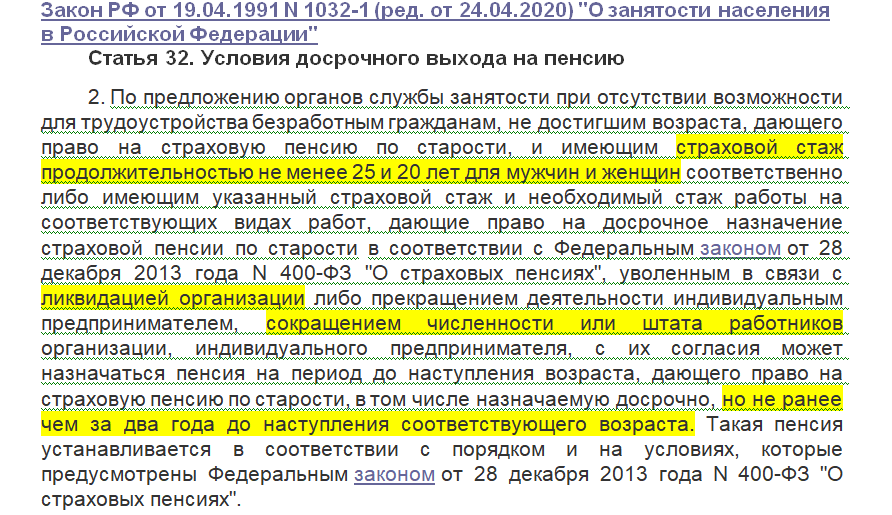

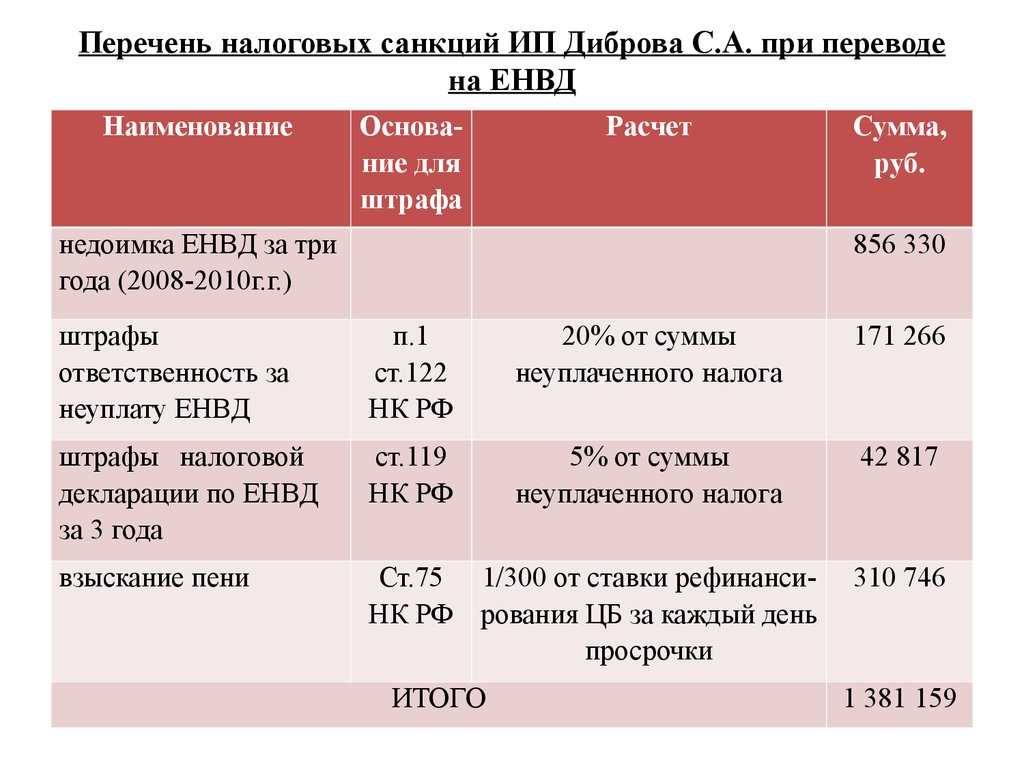

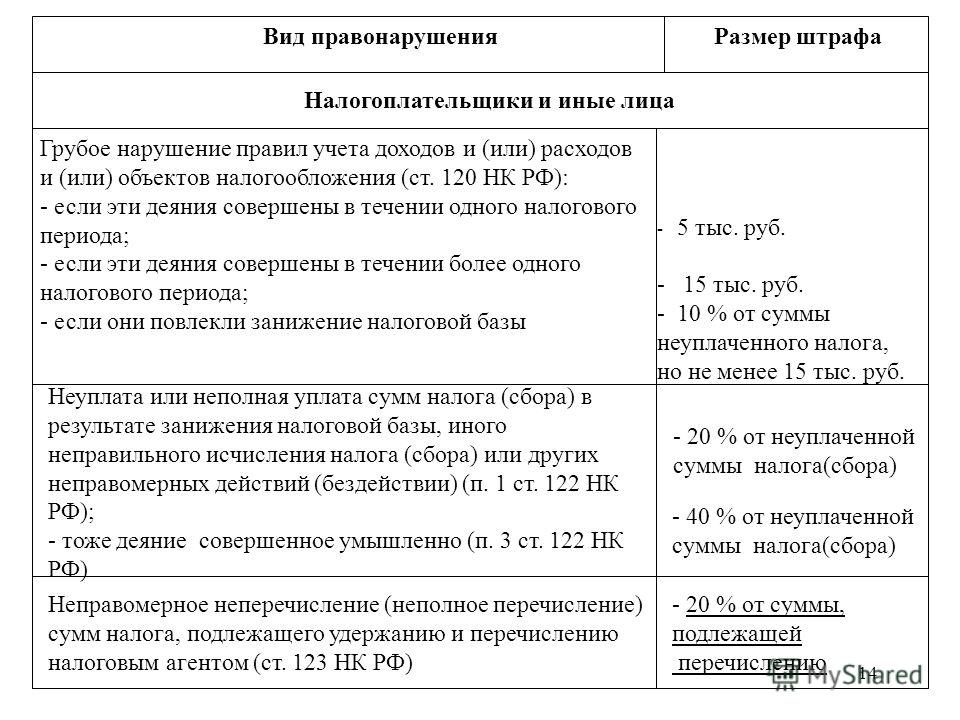

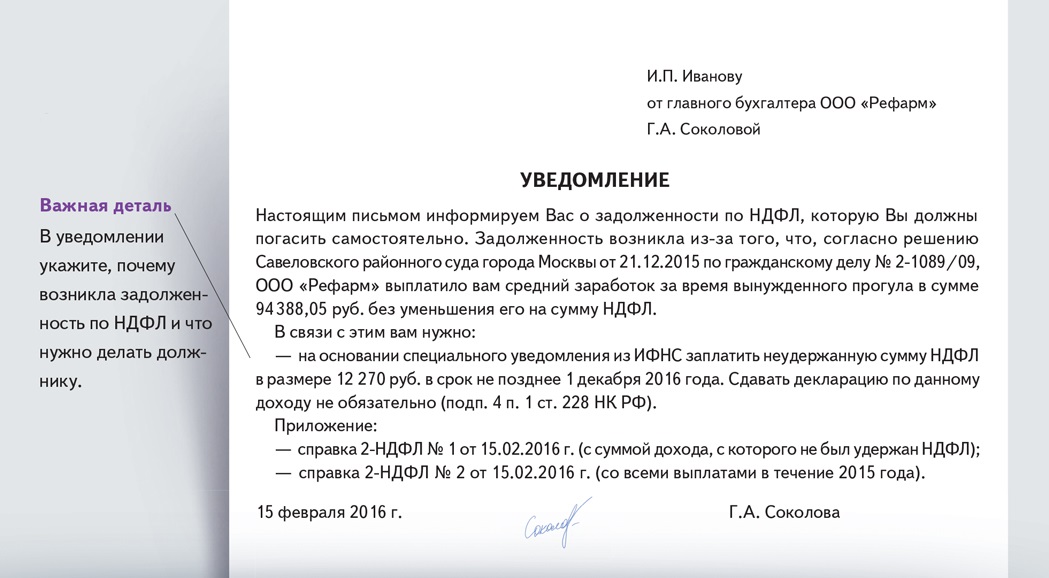

Основные нарушения в сфере налогообложения предпринимательства и ответственность за их совершение. Ответственность индивидуальных предпринимателей, как и организаций, имеет специфику, связанную с тем, что размер штрафа находится в прямой зависимости от суммы налогов, сборов (пошлин), не удержанных и (или) не перечисленных в бюджет. Штраф на юридическое лицо или индивидуального предпринимателя налагается исходя из определенных за весь подвергнутый проверке период сумм налогов, не удержанных и (или) не перечисленных налоговым агентом. При этом сумма налога, сбора (пошлины) исчисляется отдельно по каждому факту невыполнения или выполнения не в полном объеме в установленный срок обязанности по ее удержанию и (или) перечислению. Так, в частности, на индивидуального предпринимателя…

Так, в частности, на индивидуального предпринимателя…

ОСНОВНЫЕ НАРУШЕНИЯ

В СФЕРЕ НАЛОГООБЛОЖЕНИЯ ПРЕДПРИНИМАТЕЛЬСТВА

И ОТВЕТСТВЕННОСТЬ ЗА ИХ СОВЕРШЕНИЕ

Ответственность индивидуальных предпринимателей, как и организаций, имеет специфику, связанную с тем, что размер штрафа находится в прямой зависимости от суммы налогов, сборов (пошлин), не удержанных и (или) не перечисленных в бюджет. Штраф на юридическое лицо или индивидуального предпринимателя налагается исходя из определенных за весь подвергнутый проверке период сумм налогов, не удержанных и (или) не перечисленных налоговым агентом. При этом сумма налога, сбора (пошлины) исчисляется отдельно по каждому факту невыполнения или выполнения не в полном объеме в установленный срок обязанности по ее удержанию и (или) перечислению.

Так, в частности, на индивидуального предпринимателя может быть наложен штраф за неуплату, неполную уплату сумм налогов, сборов (пошлин) – в размере 20% от неуплаченной суммы налога, сбора (пошлины), но не менее 2 базовых величин.

При привлечении к ответственности за рассматриваемое нарушение не имеет значения способ его совершения: занижение дохода, полученного от осуществления предпринимательской деятельности или же неправомерное применение налоговых льгот, неправильное применение налоговой ставки и т.д.

Чтобы определить, действительно ли в деянии присутствует состав рассматриваемого правонарушения, важно учитывать, что считается днем уплаты налога, сбора (пошлины). В соответствии со статьей 46 Общей части Налогового кодекса Республики Беларусь (далее – Налоговый кодекс) днем уплаты налога, сбора (пошлины) признаются:

— день сдачи платежного поручения банку на перечисление причитающихся сумм при наличии на счете средств, достаточных для исполнения этого платежного поручения в полном объеме;

— день исполнения банком платежного поручения на перечисление причитающихся сумм, ранее не исполненного по причине отсутствия на счете средств, достаточных для исполнения этого платежного поручения в полном объеме;

— день внесения для перечисления причитающихся сумм наличных денежных средств в банк или организацию связи, либо в случаях, установленных налоговым законодательством, в иную уполномоченную организацию.

Налог, сбор (пошлина) не признаются уплаченными в случае отзыва плательщиком или возврата банком плательщику платежного поручения, а также, если на момент предъявления в банк платежного поручения плательщик имеет иные предъявленные и неисполненные денежные требования, которые в соответствии с законодательством исполняются во внеочередном либо в первоочередном порядке, и (или) не имеет достаточных денежных средств на счете для удовлетворения всех денежных требований.

Налоговое обязательство считается исполненным также и в день проведенного налоговым органом зачета излишне уплаченных или излишне взысканных сумм налогов, сборов (пошлин) в счет погашения задолженности и (или) исполнения предстоящего налогового обязательства. Вместе с тем, при наложении административных взысканий излишне уплаченные (взысканные) суммы налогов, сборов (пошлин) не учитываются, кроме случаев, когда они до наступления срока уплаты налога в установленном порядке были зачтены в счет исполнения предстоящего налогового обязательства. Исключение составляют случаи привлечения индивидуальных предпринимателей к ответственности за неуплату или неполную уплату сумм налогов, сборов (пошлин) по результатам выездных проверок.

Исключение составляют случаи привлечения индивидуальных предпринимателей к ответственности за неуплату или неполную уплату сумм налогов, сборов (пошлин) по результатам выездных проверок.

Следует отметить, что состав рассматриваемого правонарушения имеет место не во всех случаях неуплаты или неполной уплаты сумм налогов, сборов (пошлин).

Так, состав правонарушения отсутствует при наличии одного из следующих условий:

1) плательщик своевременно направил поручение банку на перечисление причитающейся суммы налога, сбора (пошлины), а оно не было исполнено банком по причине отсутствия на счете достаточных средств;

2) плательщиком представлена уточненная налоговая декларация (расчет) (с внесенными изменениями и (или) дополнениями), в которой отражена подлежащая уплате или доплате сумма, и данная сумма уплачена до назначения выездной проверки.

Следовательно, чтобы выполнить второе условие, плательщику следует совершить оба действия: представить уточненную налоговую декларацию (расчет) и уплатить сумму налога, сбора (пошлины). Одного лишь предъявления к счету платежного поручения (как в первом условии) в этом случае недостаточно. Соответствующие суммы должны поступить в бюджет.

Рассматриваемое условие непривлечения к ответственности согласуется с положением пункта 7 статьи 63 Налогового кодекса, в соответствии с которым в период проведения выездной налоговой проверки налоговая декларация (расчет) по налогу, сбору (пошлине) с внесенными изменениями и дополнениями за налоговый либо отчетный период, подвергаемый проверке, не представляется. Таким образом, уточненные плательщиком (иным обязанным лицом) в период проведения проверки данные при подведении итогов проверки и наложении административных взысканий за допущенные нарушения приняты во внимание не будут.

Не применяются меры ответственности, предусмотренные статьей 13.6 КоАП, и в случае, когда налоговая декларация (расчет) не представлена вовсе, но до назначения проверки плательщик представляет налоговую декларацию (расчет), и уплачивает причитающуюся сумму налога, сбора (пошлины).

Рассмотрим две ситуации:

1) налоговая декларация (расчет) представлена вовремя, налог уплачен несвоевременно, но до назначения проверки;

2) налоговая декларация (расчет) не представлена, налог не уплачен в установленные сроки, но до назначения проверки плательщик подает налоговую декларацию (расчет) (первоначальную, а не уточненную) и уплачивает налог (в обоих случаях изменения и дополнения в декларацию (расчет) не вносятся).

В указанных ситуациях ответственность, предусмотренная статьей 13. 6 КоАП, не применяется, поскольку внесения изменений и (или) дополнений в налоговую декларацию (расчет) не требуется, а плательщиком до назначения проверки уплачен налог, т.е. приняты все предусмотренные законодательством меры по устранению допущенных нарушений. Обратим внимание, что во второй ситуации к плательщику применяется ответственность по статье 13.4 КоАП за нарушение установленного срока представления налоговой декларации (расчета).

6 КоАП, не применяется, поскольку внесения изменений и (или) дополнений в налоговую декларацию (расчет) не требуется, а плательщиком до назначения проверки уплачен налог, т.е. приняты все предусмотренные законодательством меры по устранению допущенных нарушений. Обратим внимание, что во второй ситуации к плательщику применяется ответственность по статье 13.4 КоАП за нарушение установленного срока представления налоговой декларации (расчета).

В части первой пункта 7 Инструкции о применении административных взысканий приведена еще одна ситуация, при которой административные взыскания не налагаются. Согласно данному пункту меры ответственности не применяются, а пени не начисляются в случае, если неуплата, неполная уплата суммы налога, сбора (пошлины) имела место вследствие отсутствия у плательщика к установленному сроку уплаты или вследствие непредставления в установленный срок в налоговый орган документов (в установленных случаях – их копий), обосновывающих отсутствие объекта налогообложения (в частности, право на применение нулевой ставки налога), если такие документы предъявлены должностным лицам налогового органа, проводящим проверку, или представлены в налоговый орган до составления акта проверки.

Однако, ситуацию, когда отсутствуют объекты налогообложения, нужно отличать от ситуации использования налоговых льгот. В последней при наличии объекта налогообложения отдельные категории плательщиков обладают преимуществами перед иными плательщиками и такие преимущества позволяют им не уплачивать налог, сбор (пошлину), в частности, по причине освобождения от их уплаты (ст. 43 Налогового кодекса). Использовать налоговую льготу – право плательщика, которым он может и не воспользоваться. Если же плательщик решает использовать льготу, то в соответствии с пунктом 6 статьи 43 Налогового кодекса он должен представлять вместе с налоговой декларацией (расчетом) по соответствующему налогу, сбору (пошлине) сведения о сумме, на которую уменьшена сумма налога, сбора (пошлины) в результате использования таких льгот, а также документы, подтверждающие право на льготы. Поэтому изложенное правило в случае использования налоговых льгот не применимо. При неправомерном использовании налоговых льгот (в том числе тогда, когда право на льготу в момент ее использования не было подтверждено документально), повлекшем за собой неуплату, неполную уплату сумм налогов, сборов (пошлин), применяются меры ответственности, предусмотренные статьей 13. 6 КоАП.

6 КоАП.

Необходимо обратить внимание еще на один аспект применения норм статьи 13.6 КоАП. В соответствии с Положением о порядке возврата сумм налога на добавленную стоимость, утвержденным Указом Президента Республики Беларусь от 15 июня 2006 года №397 (с изменениями и дополнениями), образовавшееся у плательщика превышение сумм налоговых вычетов по этому налогу может быть зачтено в счет предстоящих платежей по налогу, исполнения налоговых обязательств по другим налогам, сборам (пошлинам). Исходя из положения пункта 6 статьи 46 Налогового кодекса проводимый налоговым органом зачет является одной из форм уплаты налогов, сборов (пошлин), в счет которых проводится такой зачет.

Соответственно, при выявлении в ходе выездной проверки фактов необоснованного предъявления плательщиком сумм такого превышения к зачету налоговый орган не только аннулирует произведенный зачет как необоснованный (на сумму необоснованно зачтенного превышения), но и приходит к выводу о неуплате, неполной уплате плательщиком сумм налогов, сборов (пошлин), в счет которых был произведен зачет, с наложением штрафа по статье 13. 6 КоАП. Выявление факта произведенного зачета, его аннулирование и фиксация факта правонарушения производятся на основании данных лицевых счетов плательщиков, т.е. камерально.

6 КоАП. Выявление факта произведенного зачета, его аннулирование и фиксация факта правонарушения производятся на основании данных лицевых счетов плательщиков, т.е. камерально.

Следует отметить, что при применении мер административной ответственности за налоговые правонарушения действуют особые правила учета смягчающих обстоятельств. Эти правила установлены в статье 7.9 КоАП, согласно которой при наличии хотя бы одного из смягчающих обстоятельств, предусмотренных пунктами 3 и 5 части первой статьи 7.2 КоАП (т.е. в случае добровольного возмещения причиненного вреда либо исполнения возложенной на лицо обязанности, за неисполнение которой налагается взыскание, или в случае совершения правонарушения вследствие стечения тяжелых личных, семейных или иных обстоятельств), а также при наличии иных обстоятельств, признанных смягчающими, органом, ведущим административный процесс, взыскания за налоговые правонарушения налагаются в размере, уменьшенном в два раза, либо в пределах установленных в соответствующих статьях минимальных и максимальных размеров, уменьшенных в два раза.

Юридический отдел

ИМНС Республики Беларусь по г.Новополоцку.

Другая информация инспекции >>

Штрафы за несвоевременную подачу или оплату; Что произойдет, если вы подадите заявление с опозданием?

Налоговая декларация за 2022 год должна быть подана 18 апреля 2023 года. Вы можете столкнуться с несвоевременной подачей налоговой декларации и/или штрафами за несвоевременную уплату налогов, если вы подадите декларацию после установленного срока и задолжали по налогам. Тем не менее, вам не грозит штраф за несвоевременную подачу , если вы подаете что-либо — возврат или продление, даже если вы не можете ничего заплатить к налоговому дню. Запуск и eFileIT! Даже если вы должны уплатить налоги и не можете уложиться в установленный срок, подайте в электронном виде отсрочку уплаты налога, отсрочку уплаты налога штата или налоговую декларацию, поскольку штрафы за несвоевременную подачу налогов обычно выше, чем штрафы за несвоевременную уплату налогов. Используйте PENALTYucator для оценки потенциальных штрафов IRS.

Используйте PENALTYucator для оценки потенциальных штрафов IRS.

Важное обновление налоговых льгот IRS от 26 августа 2022 г.: IRS объявило, что из-за пандемии они будут предоставлять налоговые льготы Covid для определенных налоговых деклараций за 2019 и 2020 гг. IRS будет возвращать до 1,2 миллиарда долларов в общей сложности 1,6 миллионам отвечающих требованиям индивидуальных налогоплательщиков (форма 1040) и предприятий (форма 1120), которые поздно подали свои налоги за 2019 или 2020 год.

Возмещение должно быть выдано тем, кто подал заявление с опозданием и заплатил за неуплату штрафа; те, кто ожидает штрафа за несвоевременную подачу документов, но еще не подали или не заплатили его, могут рассчитывать на снижение штрафа за несвоевременную подачу документов. Это освобождение применимо только к неуплате штрафа, но не к неуплате штрафа. Возврат осуществляется автоматически, то есть правомочным лицам не нужно подавать на него заявление или требовать его. Если был наложен штраф за несвоевременную подачу документов, он будет уменьшен или удален; если он уже оплачен, налогоплательщик или компания получат возмещение или кредит на этот платеж. Большинство возмещений должны быть выданы к концу сентября.

Если был наложен штраф за несвоевременную подачу документов, он будет уменьшен или удален; если он уже оплачен, налогоплательщик или компания получат возмещение или кредит на этот платеж. Большинство возмещений должны быть выданы к концу сентября.

Чтобы воспользоваться этим преимуществом, вам необходимо было подать налоговую декларацию за 2019 и/или 2020 год не позднее 30 сентября 2022 года .

IRS утверждает, что они смогут обрабатывать просроченные декларации быстрее, предоставив эту помощь, с целью вернуться к нормальной работе для 2022 года. Возвраты за сезон подачи 2023 года.

Подробная информация об освобождении от налоговых штрафов за несвоевременную подачу налоговых деклараций за 2019 и 2020 годы

Что произойдет, если вы подадите заявление с опозданием? Столкнетесь ли вы с федеральными штрафами за непредставление налоговой декларации до налогового дня? Ознакомьтесь с информацией ниже:

- Когда применяются штрафы IRS: Если вы должны уплатить налоги и не подать вовремя налоговую декларацию или продление.

Вы понесете штраф за несвоевременную подачу документов и/или штрафы за несвоевременную уплату налогов, включая проценты IRS. Таким образом, подайте либо налоговую декларацию, либо налоговую отсрочку до налогового дня, даже если вы не можете заплатить какие-либо налоги, причитающиеся к налоговому дню, поскольку это устранит штраф за несвоевременную подачу налоговой декларации, который обычно больше, чем штраф за несвоевременную уплату налога. Продление распространяется только на крайний срок уплаты налогов до 16 октября 2023 года; не продлевает срок уплаты налога. Вы можете быть оштрафованы, если вовремя подадите налоговую декларацию или налоговую декларацию, но не заплатите причитающиеся налоги в установленный срок.

Вы понесете штраф за несвоевременную подачу документов и/или штрафы за несвоевременную уплату налогов, включая проценты IRS. Таким образом, подайте либо налоговую декларацию, либо налоговую отсрочку до налогового дня, даже если вы не можете заплатить какие-либо налоги, причитающиеся к налоговому дню, поскольку это устранит штраф за несвоевременную подачу налоговой декларации, который обычно больше, чем штраф за несвоевременную уплату налога. Продление распространяется только на крайний срок уплаты налогов до 16 октября 2023 года; не продлевает срок уплаты налога. Вы можете быть оштрафованы, если вовремя подадите налоговую декларацию или налоговую декларацию, но не заплатите причитающиеся налоги в установленный срок. - Когда штрафы IRS обычно не применяются: Если вы ожидаете возмещения налога и не подаете налоговую декларацию вовремя. Если вы подадите налоговую декларацию в течение трех лет, вы получите полную сумму вашего возмещения, если только вы не задолжали налоги за предыдущий год или другой долг, и IRS или штат не компенсируют его.

После истечения крайнего срока подачи электронных документов уже слишком поздно подавать налоговые декларации онлайн, но еще не поздно подавать налоговые декларации в бумажных формах и отправлять их по почте. Помните, что штрафы за непредставление налоговой декларации или отсрочку уплаты налогов выше, чем за неуплату причитающихся налогов. Штраф за несвоевременную подачу налоговой декларации составляет 4,5-5% в месяц от причитающейся суммы налога плюс проценты, налагаемые IRS, по сравнению со штрафом за просрочку платежа в размере 0,5% в месяц плюс проценты. Таким образом, лучше подать налоговую декларацию или налоговую отсрочку в электронном виде и заплатить столько налогов, сколько вы можете себе позволить, чем не подавать вообще.

Следите за уплатой налогов и используйте eFile.com для подачи необходимых форм в том году, когда они должны быть поданы:

Подайте заявку на продление онлайн через форму 4868 | Подайте налоговую декларацию онлайн, заполнив форму 1040

.

Если вы только опоздали с подачей декларации, что означает, что вы уплатили причитающийся налог, то применяется максимальный штраф за несвоевременную подачу в размере 5%. Если вы опаздываете с подачей и оплатой, то ваш штраф за несвоевременную подачу уменьшается на штраф за просрочку платежа, что приводит к штрафу в размере 4,5%. Если вы только просрочили оплату, то есть вы подали налоговую декларацию или налоговую декларацию, но не заплатили, вам грозит только штраф в размере 0,5%. Эти штрафы со временем будут увеличиваться, максимум до 25% от суммы неуплаченных налогов.

Вы все еще можете подать налоговую декларацию 2020 или 2021 с опозданием; если вы должны налоги, подать как можно скорее. Если вам должны вернуть деньги, вы не будете подвергаться штрафным санкциям. Знайте свои права как налогоплательщика, когда речь идет о просроченных налоговых платежах или недоплате налогов.

Вы можете претендовать на освобождение от уплаты штрафа, если сможете доказать разумную причину, по которой ваши налоги не были уплачены. Налоговое управление США может принять решение об уменьшении ваших штрафов; хотя IRS не одобряет многие просьбы о снижении штрафа, вы можете увеличить свои шансы, доказав разумную причину или получив право на их первое освобождение от штрафа (FTA).

Налоговое управление США может принять решение об уменьшении ваших штрафов; хотя IRS не одобряет многие просьбы о снижении штрафа, вы можете увеличить свои шансы, доказав разумную причину или получив право на их первое освобождение от штрафа (FTA).

Каков самый высокий штраф IRS?

Сумма штрафов IRS зависит от суммы задолженности, даты подачи декларации и того, было ли подано продление. В среднем вам грозит штраф в размере 5%, если вы не подадите декларацию и не заплатите налоги. Это будет накапливаться каждый месяц, что это поздно, до пяти месяцев. Если вы подождете 60 или более дней после установленного срока, то минимальный штраф составит либо 435 долларов, либо 100% неуплаченного налога, в зависимости от того, что меньше. Если вы подаете, но не платите, то будет начислен только штраф в размере 0,5%, который будет увеличиваться в месяц, пока не будет достигнуто 25%. См. уведомления IRS, которые вы можете получить, если не платите налоги или не подаете документы в установленный срок.

Вместо того, чтобы платить налоги, сбалансируйте свои удержания с вашим работодателем, чтобы вы ничего не должны в конце года. eFile.com предлагает четыре инструмента планирования W-4, которые помогут сбалансировать ваши удержания, чтобы вы могли сохранить больше своих денег в течение года.

Подготовьте и eFile что-нибудь, даже если вы ничего не можете заплатить . Почему? Штрафы за просрочку подачи обычно выше, чем штрафы за просрочку платежа. Подготовьте и подайте налоговую декларацию за 2022 год в электронном виде прямо сейчас. Нажмите ниже, чтобы использовать инструмент eFile.com PENALTYuctor и рассчитать любые штрафы или проценты, которые вы можете заплатить IRS из-за пропущенного срока или просрочки платежа. Этот калькулятор штрафов IRS поможет вам рассчитать налоговый штраф за любой налоговый год с 2016 по 2022 год.

Запустите PENALTYucator прямо сейчас

В следующих разделах ниже содержится подробная информация о несвоевременной подаче налоговой декларации и штрафах за ее уплату. У них также есть сроки подачи налоговых деклараций, чтобы потребовать возмещения налогов, и что делать, если вы не можете заплатить причитающиеся налоги.

У них также есть сроки подачи налоговых деклараций, чтобы потребовать возмещения налогов, и что делать, если вы не можете заплатить причитающиеся налоги.

Миф о наказании

Правда о наказании

«Электронная подача или подача налоговой отсрочки отсрочивает мои налоговые платежи и позволяет избежать любых штрафов IRS».

Даже если вы получите продление, вам все равно придется заплатить как минимум 90% от вашего баланса, чтобы избежать штрафа за несвоевременную уплату налога.

«Штраф за непредставление налоговой декларации или продление налогового дня небольшой. Неуплата обходится дороже.»

Отсутствие электронной подачи или подачи налоговой декларации или продления в десять раз дороже, чем неуплата налогов вовремя! (5% против 0,5%)

«Если с даты подачи налоговой декларации прошло три года, вам больше не нужно подавать налоговую декларацию за этот год».

По прошествии трех лет вы больше не можете требовать возмещения налога за этот год, но по-прежнему можете подать налоговую декларацию. Однако, если вы должны уплатить налоги, вам необходимо как можно скорее подать налоговую декларацию, а также задолженность по налогам и штрафам (штрафы за несвоевременную подачу налоговой декларации за каждый месяц, когда ваша налоговая декларация не подана).

Однако, если вы должны уплатить налоги, вам необходимо как можно скорее подать налоговую декларацию, а также задолженность по налогам и штрафам (штрафы за несвоевременную подачу налоговой декларации за каждый месяц, когда ваша налоговая декларация не подана).

Как долго вы можете требовать возврата налога?

Ознакомьтесь с приведенной ниже таблицей, чтобы узнать, когда и как требовать возмещения налога. Если вы должны уплатить налоги, подайте налоговую декларацию и представьте налоговый платеж как можно скорее, чтобы уменьшить штрафы и штрафы за несвоевременную подачу и уплату налогов. Вы можете требовать возмещения налога только в течение трех лет после первоначальной даты выплаты. По истечении этой даты деньги поступают в Казначейство США. Не становитесь частью статистики! Подайте декларацию за предыдущий год как можно скорее. Независимо от того, пропустите ли вы возврат налога, вам следует подумать о подаче декларации за предыдущий год, даже если вы не получите возмещение налога. Если вы должны заплатить налоги, вам нужно подать заявление как можно скорее.

Если вы должны заплатить налоги, вам нужно подать заявление как можно скорее.

электронная подача больше не доступна для просроченных деклараций; воспользуйтесь ссылками в таблице, чтобы найти и заполнить все формы налоговой декларации за предыдущий год. Здесь, на eFile.com, подготавливайте отчет за текущий год каждый год, чтобы вам не приходилось беспокоиться об обработке сложных налоговых форм, выполнении математических расчетов и отправке всех ваших форм по почте. Подготовьте и подайте свои декларации в электронном виде на eFile.com и избегайте всех этих хлопот и путаницы.

Налоговый год

Крайний срок подачи налоговой декларации

Заявка на возмещение/Подача заявки по телефону

Инструкции по подаче заявки на возмещение

2021

18 апреля 2022 г.

15 апреля 2025 г.

Электронный файл больше не доступен.

Подготовьте и подайте налоговую декларацию за 2021 год на бумаге.

2020

17 мая 2021 г.

15 апреля 2024 г.

Электронный файл больше не доступен.

Подготовьте и подайте налоговую декларацию за 2020 год на бумаге.

2019

15 июля 2020 г.

15 апреля 2023 г.

Электронный файл больше не доступен.

Подготовьте, подайте налоговую декларацию за 2019 год на бумаге.

2018

15 апреля 2019 г.

Просрочено

Вы больше не можете требовать возврата налога за 2018 год.

Подготовьте и подайте налоговую декларацию за 2018 год на бумаге.

2017

18 апреля 2018 г.

Просрочено

Вы больше не можете требовать возврата налога за 2017 год.

Подготовьте и подайте налоговую декларацию за 2017 год на бумаге.

Срок действия всех возвратов за 2018 год и предыдущие годы истек. Если вам причиталось возмещение за эти годы, оно было передано федеральному правительству. Если вы задолжали налоги в эти годы, подайте и заплатите как можно скорее.

Какой штраф за несвоевременную подачу налоговой декларации?

Если вы подадите налоговую декларацию за 2022 год после установленного срока и не получили продления, то вам будет начислен штраф в размере 5% от вашего остатка, причитающегося за месяц или часть месяца, если декларация подается с опозданием (на срок до пяти месяцы). Сумма штрафа за непредставление документов (FTF) будет уменьшена на сумму, которую вы должны заплатить штраф за неуплату (FTP) за любой месяц, к которому применяются оба штрафа. Если вы подаете заявление с опозданием более чем на 60 дней, минимальный штраф за неуплату налогов будет составлять 100 % от суммы неуплаченных налогов 9.0003 или 435 долларов США (в зависимости от того, что меньше).

Сумма штрафа за непредставление документов (FTF) будет уменьшена на сумму, которую вы должны заплатить штраф за неуплату (FTP) за любой месяц, к которому применяются оба штрафа. Если вы подаете заявление с опозданием более чем на 60 дней, минимальный штраф за неуплату налогов будет составлять 100 % от суммы неуплаченных налогов 9.0003 или 435 долларов США (в зависимости от того, что меньше).

Например, если вы должны 100 долларов США в виде налогов по налоговой декларации за 2022 год, ваша дополнительная непредставление штрафа будет составлять 4,50 доллара США в месяц (уменьшено с 5 долларов США из-за одновременной неуплаты штрафа). Однако, если вы подали налоговую декларацию с опозданием более чем на 60 дней, минимальный штраф за непредставление налоговой декларации составляет 100 % от суммы налога, которую вы должны уплатить (100 долларов США), или 435 долларов США в зависимости от того, что меньше.

Какой штраф за несвоевременную уплату налогов?

Если вы не уплатите всю причитающуюся сумму к крайнему сроку уплаты налога, , даже если вы подадите продление , вам будет начислен штраф в размере 0,5% от вашего остатка, причитающегося за месяц или часть месяца после истечения крайнего срока. Сумма вашего штрафа за неуплату не будет превышать 25% вашей задолженности по налогам.

Сумма вашего штрафа за неуплату не будет превышать 25% вашей задолженности по налогам.

Если вы не оплатите причитающуюся сумму в полном объеме, вы также должны будете заплатить проценты на невыплаченную сумму. Процентная ставка устанавливается ежеквартально федеральным правительством. Текущая процентная ставка 2022 года за недоплату налогов составляет 6%. С 1 января 2023 г. эта ставка увеличится до 7%.

Должен ли я платить штрафы за несвоевременную подачу документов и оплату?

Как правило, вы должны платить штрафы и проценты, если вы должны заплатить налоги и подать и/или заплатить с опозданием. Чтобы узнать, можете ли вы столкнуться со штрафами IRS за несвоевременную подачу документов и/или несвоевременный платеж, найдите приведенный ниже сценарий, который относится к вам:

.

1. Вы НЕ подали электронную налоговую декларацию за 2022 налоговый год до 15 апреля 2023 г., но ожидаете возврата.

Как правило, вам не грозят штрафы, но вы должны подать налоговую декларацию, чтобы получить возврат налога. У вас будет 3 года с первоначальной даты оплаты или до 15 апреля 2026 года, чтобы подать налоговую декларацию за 2022 год и потребовать возмещения налога. После этой даты вы больше не можете требовать возмещения за 2022 год, и деньги поступают в Казначейство США. Смотрите информацию о невостребованных возвратах налогов.

У вас будет 3 года с первоначальной даты оплаты или до 15 апреля 2026 года, чтобы подать налоговую декларацию за 2022 год и потребовать возмещения налога. После этой даты вы больше не можете требовать возмещения за 2022 год, и деньги поступают в Казначейство США. Смотрите информацию о невостребованных возвратах налогов.

Что дальше? Подготовьте и подайте налоговую декларацию в электронном виде через eFile.com как можно скорее, но не позднее 16 октября 2023 года. После истечения крайнего срока в октябре вам нужно будет вручную подготовить и подать налоговую декларацию за 2022 год по почте.

2. Вы ДЕЙСТВИТЕЛЬНО подали электронную декларацию или вовремя подали федеральную налоговую декларацию, и у вас есть задолженность по налогам.

Вам, скорее всего, придется заплатить штраф в размере 0,5% от причитающегося вам остатка за каждый месяц (или часть месяца), в течение которого ваши налоги остаются неуплаченными после установленного срока. Максимальная сумма этого штрафа составляет 25% от суммы неуплаченных налогов.

Максимальная сумма этого штрафа составляет 25% от суммы неуплаченных налогов.

Что дальше? Заплатите часть или все налоги как можно скорее. Если вы не можете заплатить всю сумму за один раз, вы можете заключить соглашение о рассрочке с IRS.

3. Вы НЕ подали в электронном виде или не подали федеральную налоговую декларацию или продление вовремя, и у вас есть задолженность по налогам.

Вы, скорее всего, столкнетесь с двумя типами штрафов: за несвоевременную подачу налоговой декларации или продления и за несвоевременную уплату налогов.

Штраф за непредставление налоговой декларации составляет 5% от вашего остатка, причитающегося за каждый месяц (или часть месяца), в течение которого ваши налоги остаются неуплаченными. Сумма, которую вы должны заплатить за этот штраф, будет уменьшена на сумму, которую вы должны заплатить за неуплату штрафа. Максимальная сумма этого штрафа составляет 25% от суммы неуплаченных налогов. Если вы подадите налоговую декларацию с опозданием более чем на 60 дней, минимальный штраф за непредставление налоговой декларации составит 100% от суммы неуплаченных налогов или 435 долларов США, в зависимости от того, что меньше.

Если вы подадите налоговую декларацию с опозданием более чем на 60 дней, минимальный штраф за непредставление налоговой декларации составит 100% от суммы неуплаченных налогов или 435 долларов США, в зависимости от того, что меньше.

Неуплата штрафа составляет 0,5% от вашего остатка, причитающегося за каждый месяц (или часть месяца), в течение которого ваши налоги остаются неуплаченными. Этот штраф не будет превышать 25% от суммы ваших неуплаченных налогов. Если оба штрафа применяются к вам в течение одного месяца, штраф за непредъявление штрафа уменьшается на 0,5% в месяц. Ограничение в 25% применяется к обоим штрафам вместе.

Что дальше? Подготовьте и подайте налоговую декларацию в электронной форме через eFile.com как можно скорее, но не позднее 16 октября 2023 г. По истечении крайнего срока в октябре вам необходимо будет подготовить и подать налоговую декларацию за 2022 г. по почте. Кроме того, как можно скорее заплатите часть или все налоги. Если вы не можете заплатить всю сумму сейчас, вы можете заключить соглашение об оплате с IRS.

4. Вы ДЕЙСТВИТЕЛЬНО подали заявление в электронной форме или заявление о продлении, принятом IRS, вовремя, и вы должны уплатить налоги, но не уплатили их.

Если вы оплатите не менее 90% причитающегося остатка при получении федерального продления, вы не будете оштрафованы за просрочку платежа. В противном случае вам придется заплатить штраф за неуплату в размере 0,5% от вашего остатка за каждый месяц (или часть месяца), в течение которого ваши налоги остаются неуплаченными. Максимальный размер этого штрафа составляет 25% от неуплаченных налогов.

Вы должны подать налоговую декларацию за 2022 год в электронном виде до крайнего срока в октябре, иначе вы начнете сталкиваться с непредставлением штрафа в размере 5% от вашего остатка, причитающегося за каждый месяц (или часть месяца), в котором вы уплатили налоги. остаться без оплаты. Сумма, которую вы должны за этот штраф, будет уменьшена на сумму, которую вы должны заплатить за неуплату штрафа, если вы должны заплатить оба штрафа в любом месяце. Сумма штрафа за неуплату штрафа не будет превышать 25 % от причитающегося вам остатка, но если вы подадите налоговую декларацию более чем через 60 дней после продленного срока, минимальная сумма неуплаты штрафа составит 100 % неуплаченных налогов или 435 долларов США. , в зависимости от того, что меньше.

Сумма штрафа за неуплату штрафа не будет превышать 25 % от причитающегося вам остатка, но если вы подадите налоговую декларацию более чем через 60 дней после продленного срока, минимальная сумма неуплаты штрафа составит 100 % неуплаченных налогов или 435 долларов США. , в зависимости от того, что меньше.

Что дальше? Подготовьте и подайте электронную налоговую декларацию за 2022 год на eFile.com до крайнего срока в октябре и заплатите как можно скорее. Если вы не можете оплатить всю сумму сейчас, возможно, вы сможете заключить план уплаты налогов в рассрочку IRS. Если вы подали расширение на eFile.com, узнайте, как подать налоговую декларацию после того, как ваше расширение было принято IRS.

5. Вы ДЕЙСТВИТЕЛЬНО подавали в электронном виде или подавали налоговую декларацию или продление налога, но она была отклонена, и вы НЕ подавали ее снова, И вы должны заплатить налоги.

Эта ситуация аналогична ситуации, когда вы вообще не подали налоговую декларацию, и вы, вероятно, столкнетесь с непредставлением штрафов и неуплатой штрафов, как описано выше.

6. У вас есть уважительная причина для того, чтобы не подать налоговую декларацию или не уплатить вовремя причитающиеся налоги.

Как правило, вам не придется платить за непредставление документов или неуплату штрафа. Есть несколько сценариев, когда налогоплательщик может получить продление срока подачи:

- Военнослужащие, находящиеся на действительной военной службе за пределами США (2 месяца)

- Гражданин США, находящийся за границей (2 месяца)

- Находится в зоне стихийного бедствия, объявленной на федеральном уровне (даты подачи документов см. на странице).

7. Вы ДЕЙСТВИТЕЛЬНО подали заявление в электронной форме или заявление о продлении, принятом Налоговым управлением США, и ожидаете возврата налога или должны 0 долларов США по налогам.

Независимо от того, использовали ли вы eFile.com для подготовки и подачи электронной налоговой декларации за 2022 г. , ваша декларация была принята, и вы либо должны 0 долларов США в виде налогов, либо ожидаете возмещения путем прямого депозита. В этом случае вы не столкнетесь с какими-либо штрафами, если IRS не компенсирует ваш возврат по какой-либо причине. Следите за статусом вашего возмещения, чтобы быть в курсе последних новостей.

, ваша декларация была принята, и вы либо должны 0 долларов США в виде налогов, либо ожидаете возмещения путем прямого депозита. В этом случае вы не столкнетесь с какими-либо штрафами, если IRS не компенсирует ваш возврат по какой-либо причине. Следите за статусом вашего возмещения, чтобы быть в курсе последних новостей.

Что делать, если вы не можете заплатить налоги или штрафы, которые вы должны?

Если вы не можете уплатить по крайней мере 90% причитающихся налогов к исходному крайнему сроку уплаты налогов, вам, скорее всего, придется заплатить штраф. Как вы можете оплатить свой налоговый счет, когда остаток к уплате продолжает складываться? Уплатите причитающийся налог в меру своих финансовых возможностей и, по крайней мере, подайте декларацию или продление как можно скорее.

Решение 1. Найдите альтернативные способы оплаты

Например, если вы используете кредитную карту или кредит для оплаты налогового счета, проценты могут быть меньше, чем штрафы IRS, с которыми вы столкнетесь. Варианты оплаты налогов, которые вы должны сейчас.

Варианты оплаты налогов, которые вы должны сейчас.

Решение 2. Подать заявку на соглашение об оплате с IRS

Существует три варианта согласования плана платежей с IRS:

- Получите краткосрочное продление срока оплаты,

- Вход в рассрочку, ИЛИ

- Сделайте компромиссное предложение.

IRS не может отправить вас в тюрьму, и они не могут возбудить против вас уголовное дело, если вы не заплатите налоги. Однако они могут преследовать тех, кто активно пытается уклоняться от уплаты налогов незаконными способами, такими как сокрытие активов или доходов. К ним относятся преднамеренное сокрытие банковских счетов или других записей от IRS или несообщение о дополнительных налогах.

Для тех, кто просто задолжал налоги и не заплатил их вовремя по какой-либо причине, они предлагают много ресурсов для работы с вами, чтобы оплатить любые долги. См. дополнительную информацию о планах рассрочки и других вариантах оплаты IRS.

Налоговое планирование: Используйте этот оценщик налогов на 2023 год, чтобы рассчитать возврат налогов в 2023 году, или если вы должны заплатить налоги, и подготовьтесь к следующему году.

ТурбоТакс ® является зарегистрированным товарным знаком Intuit, Inc.

.

H&R Block ® является зарегистрированным товарным знаком HRB Innovations, Inc.

Как IRS рассчитывает штрафы и проценты?

Несвоевременная уплата налога на заработную плату влечет за собой начисление штрафов и процентов налогоплательщику. Уведомления о просроченном налоговом штрафе IRS почти невозможно расшифровать.

Срок исковой давности

НЕТ срока давности в отношении непредставления и предоставления отчетности по налогам на заработную плату (социальное обеспечение, медицинская помощь, пособие по безработице, удержанный подоходный налог). Также не существует ограничений на исчисление налога, штрафов и процентов при подаче ложной налоговой декларации. Налоги с занятости домохозяйств перечисляются вместе с налоговая декларация работодателя 1040 подоходного налога. Любой домашний работодатель, не уплативший эти налоги, де-юре представил ложную налоговую декларацию и, таким образом, подлежит штрафу за неуплату налогов.

Также не существует ограничений на исчисление налога, штрафов и процентов при подаче ложной налоговой декларации. Налоги с занятости домохозяйств перечисляются вместе с налоговая декларация работодателя 1040 подоходного налога. Любой домашний работодатель, не уплативший эти налоги, де-юре представил ложную налоговую декларацию и, таким образом, подлежит штрафу за неуплату налогов.

Типы штрафных санкций IRS

— Штрафы за несвоевременную подачу налоговой декларации

Если вы должны уплатить налог и не подать налоговую декларацию вовремя , согласно правилам IRS, штрафы начисляются и добавляются к вашему счету. Штрафы составляют в дополнение к ОБОИМ налогам и процентам по просроченным налогам. Общие штрафы за несвоевременную подачу налоговой декларации обычно составляют 5% от суммы налога, причитающейся за каждый месяц или часть месяца, в течение которого ваша декларация просрочена, до пяти месяцев (25%). Если ваша декларация просрочена более чем на 60 дней, минимальный штраф за несвоевременную подачу составляет 100 долларов США или 100 процентов причитающегося налога в зависимости от того, что меньше.

— Штрафы за просрочку платежа

Если вы подаете документы вовремя, но не выплачиваете все суммы, причитающиеся вовремя , вам, как правило, придется заплатить штраф за просрочку платежа в размере половины одного процента (0,5%) от суммы фактический налог, причитающийся за каждый месяц или часть месяца, в течение которого налог остается неуплаченным с установленной даты до полной уплаты налога. Максимального предела штрафа за неуплату штрафа нет.

—

Неуплата штрафа

Если вы не уплатите налоги, IRS наложит на вас штраф в зависимости от того, как долго ваши просроченные налоги остаются неуплаченными. Штраф будет представлять собой процент от налогов, которые вы либо не заплатили, либо не указали в декларации. IRS взимает 0,5% от ваших неуплаченных налогов за каждый месяц или часть месяца, в течение которых ваши налоги остаются неуплаченными. Максимальная сумма штрафа за неуплату штрафа составляет 25% от неуплаченных налогов.

Обязательно заплатите налоги в течение 10 дней с момента неуплаты уведомления. Через 10 дней штраф увеличивается до 1%.

Через 10 дней штраф увеличивается до 1%.

—

Недоплата расчетного налога

Недоплата расчетного налога может применяться к физическим или юридическим лицам. В обоих случаях штраф налагается, когда физическое или юридическое лицо не уплачивает расчетную сумму налога на свой доход или уплата задерживается. Штраф рассчитывается на основе недоплаты, даты, когда платеж должен был быть выплачен и недоплачен, а также ежеквартальной процентной ставки за недоплату.

—

Штрафы, связанные с точностью

Штрафы за неточность применяются, когда человек требует вычетов, на которые он не претендует, или не сообщает обо всех своих доходах. Есть два распространенных примера этого:

- Небрежность или игнорирование правил или положений: физическое лицо может получить этот штраф, если оно не предпринимает разумных попыток следовать законам о налоговых декларациях или намеренно игнорирует налоговое законодательство при подаче декларации.

их возвращение.

их возвращение. - Существенное занижение подоходного налога: физическое лицо получает этот штраф, когда налог, указанный в его декларации, занижен на 10% или 5000 долларов США в зависимости от того, какая сумма больше.

—

Неоплаченные чеки

Штраф за опоздание начисляется, если на банковском счете физического лица недостаточно средств для осуществления платежа. Банк вернет электронный платеж или чек и аннулирует его, а сумма будет объявлена неоплаченной. Стоимостью штрафа в этом случае является сумма платежа или 25 долларов, если сумма платежа меньше 1250 долларов, или 2% от суммы платежа, если она больше 1250 долларов.

Контрольный список соблюдения налогового законодательства няней

Начисление процентов

Налоговая служба будет начислять проценты по просроченным или неуплаченным налогам независимо от причины. Покрываемый период всегда начинается с первоначальной даты подачи декларации и заканчивается с получением платежа IRS. Вы можете понести процентные расходы за несвоевременную подачу налоговой декларации или просто за допущение математической ошибки в налоговой декларации.

Вы можете понести процентные расходы за несвоевременную подачу налоговой декларации или просто за допущение математической ошибки в налоговой декларации.

Как правило, проценты начисляются на любой неуплаченный налог с первоначальной даты подачи декларации до даты платежа. Процентная ставка по неуплаченному федеральному налогу определяется и публикуется каждые три месяца. Это федеральная краткосрочная процентная ставка плюс 3 процента. Проценты начисляются ежедневно.

| 1 января 1992 г. – март. 31, 1992 | 8% |

| 1 апреля 1992 г. – сентябрь. 30, 1992 | 7% |

| 1 октября 1992 г. – июнь. 30, 1994 | 6% |

| 1 июля 1994 г. – сентябрь. 30, 1994 | 7% |

| 1 октября 1994 г. – март. 30, 1995 | 8% |

1 апреля 1995 г. – июнь. 30, 1995 – июнь. 30, 1995 | 9% |

| 1 июля 1995 г. – июнь. 30, 1996 | 8% |

| 1 июля 1996 г. – март. 31, 1998 | 8% |

| 1 апреля 1998 г. – март. 31, 1999 | 7% |

| 1 апреля 1999 г. – дек. 31, 1999 | 8% |

| 1 января 2000 г. – март. 31, 2000 | 8% |

| 1 апреля 2000 г. – март. 31, 2001 | 9% |

| 1 апреля 2001 г. – июнь. 30, 2001 | 8% |

| 1 июля 2001 г. – дек. 31, 2001 | 7% |

| 1 января 2002 г. – дек. 31, 2002 | 6% |

1 января 2003 г. – сентябрь. 30, 2003 – сентябрь. 30, 2003 | 5% |

| 1 октября 2003 г. – март. 31, 2004 | 4% |

| 1 апреля 2004 г. – июнь. 30, 2004 | 5% |

| 1 июля 2004 г. – сентябрь. 30, 2004 | 4% |

| 1 октября 2005 г. – март. 30, 2005 | 5% |

| 1 апреля 2005 г. – сентябрь. 30, 2005 | 6% |

| 1 октября 2005 г. — 30 июня 2006 г. | 7% |

| 1 июля 2006 г. — 31 декабря 2007 г. | 8% |

| 1 января 2008 г. — 31 марта 2008 г. | 7% |

| 1 апреля 2008 г. — 30 июня 2008 г. | 6% |

1 июля 2008 г. — 30 сентября 2008 г. — 30 сентября 2008 г. | 5% |

| 1 октября 2008 г. — 31 декабря 2008 г. | 6% |

| 1 января 2009 г. — 31 марта 2009 г. | 5% |

| 1 апреля 2009 г. – 31 декабря 2010 г. | 4% |

| 1 января 2011 г. — 31 марта 2016 г. | 3% |

| 1 апреля 2016 г. — 31 января 2017 г. | 3,7% |

| 1 февраля 2017 г. — 31 марта 2018 г. | 4,04% |

| 1 апреля 2018 г. — 31 декабря 2018 г. | 5% |

| 1 января 2019 г. — 30 июня 2019 г. | 6% |

| 1 июля 2019 г.–30 июня 2020 г. | 5% |

1 июля 2020 г. – настоящее время – настоящее время | 3% |

Обновлено в январе 2021 г.

Планы обслуживания и цены

Снижение штрафов и процентов IRS

IRS потребует, чтобы штрафы и проценты были уплачены в полном объеме, прежде чем будет принято решение об уменьшении. Как только вы оплатите счет, «счетчик» остановится, и вам не будут начисляться дополнительные проценты.

Как правило, вы можете запросить смягчение наказания, если укажете причину. Проценты за просроченные налоговые платежи не могут быть снижены, за исключением чрезвычайных обстоятельств. Для снижения процентов почти всегда требуется, чтобы налогоплательщик доказал, что неправомерная задержка со стороны сотрудника налоговой службы частично является причиной начисления процентов.

Налогоплательщик, который добровольно делает шаг вперед и исправляет недостаток в ранее поданной декларации (НЕ ОБНАРУЖЕННЫЙ В ПРОВЕРКЕ!), часто добивается снижения штрафа.

Чтобы запросить смягчение штрафа, напишите в офис IRS, выставивший счет, в сроки, установленные IRS.

Вы понесете штраф за несвоевременную подачу документов и/или штрафы за несвоевременную уплату налогов, включая проценты IRS. Таким образом, подайте либо налоговую декларацию, либо налоговую отсрочку до налогового дня, даже если вы не можете заплатить какие-либо налоги, причитающиеся к налоговому дню, поскольку это устранит штраф за несвоевременную подачу налоговой декларации, который обычно больше, чем штраф за несвоевременную уплату налога. Продление распространяется только на крайний срок уплаты налогов до 16 октября 2023 года; не продлевает срок уплаты налога. Вы можете быть оштрафованы, если вовремя подадите налоговую декларацию или налоговую декларацию, но не заплатите причитающиеся налоги в установленный срок.

Вы понесете штраф за несвоевременную подачу документов и/или штрафы за несвоевременную уплату налогов, включая проценты IRS. Таким образом, подайте либо налоговую декларацию, либо налоговую отсрочку до налогового дня, даже если вы не можете заплатить какие-либо налоги, причитающиеся к налоговому дню, поскольку это устранит штраф за несвоевременную подачу налоговой декларации, который обычно больше, чем штраф за несвоевременную уплату налога. Продление распространяется только на крайний срок уплаты налогов до 16 октября 2023 года; не продлевает срок уплаты налога. Вы можете быть оштрафованы, если вовремя подадите налоговую декларацию или налоговую декларацию, но не заплатите причитающиеся налоги в установленный срок.

их возвращение.

их возвращение.