Постановка на учет при ЕНВД в 2017-2018 годах (заявление). Срок постановки на енвд в 2018 году

Постановка на учет при ЕНВД в 2017-2018 годах (заявление)

Заявление о постановке на учет ЕНВД 2017-2018 годов (для организаций)

Заявление на постановку на учет ЕНВД 2017-2018 годов (для ИП)

Постановка на ЕНВД: порядок, сроки

Заявление о постановке на учет ЕНВД 2017-2018 годов (для организаций)

Для постановки на учет ЕНВД компаний предусмотрен документ ЕНВД-1. Он должен быть заполнен в 2 экземплярах.

В ЕНВД-1 необходимо указать следующие данные:

- Общую информацию о плательщике (ИНН, КПП, наименование и пр.).

- Информацию о руководителе (или доверенном лице).

- Сведения о переходе на ЕНВД (дата перехода, вид деятельности).

Посмотреть бланк заявления на постановку на ЕНВД 2017-2018 годов можно в нашем материале.

Поставив организацию на учет, налоговый орган направляет в ее адрес форму 1-3-Учет (подробности этой процедуры и бланки уведомления о постановке на учет ЕНВД – в материале «Как получить уведомление о применении ЕНВД?»).

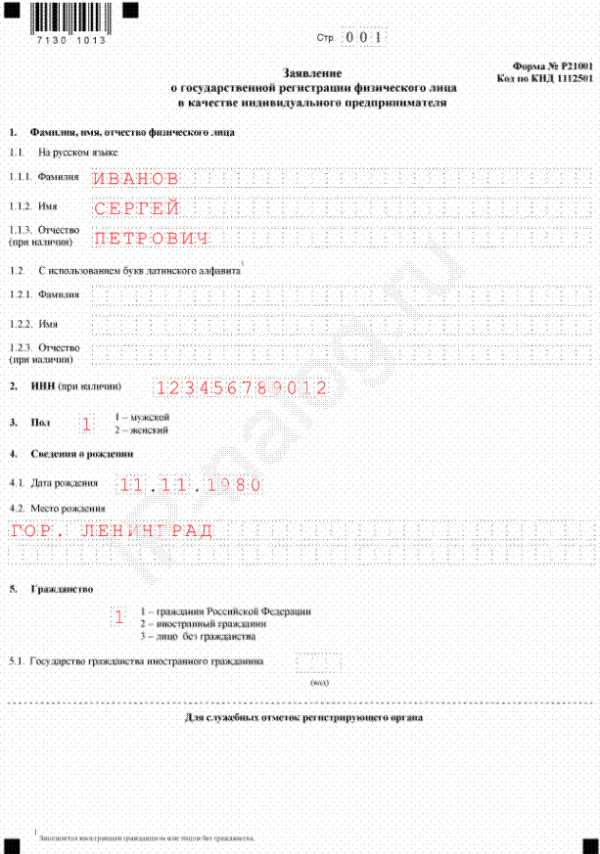

Заявление на постановку на ЕНВД 2017-2018 годов (для ИП)

Для осуществления постановки на учет ЕНВД ИП необходимо заполнить бланк ЕНВД-2.

В указанном документе ИП проставляет:

- Свои данные (Ф. И. О., адрес проживания и пр.).

- Информацию о ЕНВД (дата начала осуществления вмененной деятельности, вид деятельности).

Образец заполнения этой формы можно найти в материале «Форма ЕНВД-2: заявление о постановке на учет ИП (бланк)». Оформление заявления можно осуществить с помощью специализированных программных средств или вручную. При этом важно не ошибиться в указании личных данных вмененщика и сведений о его деятельности.

Заполнив заявление о постановке на учет, его нужно подать в ИФНС. Как это сделать, рассказано в публикации «ФНС рассказала, как встать на учет по ЕНВД».

Постановка на ЕНВД: порядок, сроки

Постановку на учет ЕНВД налогоплательщики осуществляют в добровольном порядке при условии выполнения положений ст. 346.26 НК РФ:

- Потенциальный «вмененщик» оказывает следующие услуги:

- Бытовые.

- Ветеринарные.

- Технического обслуживания, мойки и ремонта автотранспорта.

- Аренды и хранения авто- и мототранспорта.

- Прочие услуги, упомянутые в п. 2 ст. 346.26 НК РФ.

- Указанные виды деятельности не должны осуществляться:

- В рамках договорных отношений простого товарищества или доверительного управления.

- Крупнейшим налогоплательщиком.

- Одновременно с исчислением торгового сбора.

- Соблюдение лимитов:

- По численности персонала – до 100 человек.

- Доле участия в других фирмах – менее 25%.

- Прочим ограничениям – согласно п. 2.2 ст. 346.26.

В случае если все указанные ограничения соблюдены, налогоплательщик вправе перейти на ЕНВД, направив в течение 5 дней соответствующее заявление в налоговый орган. С какой даты необходимо отсчитывать эти дни и как правильно это сделать, расскажет материал «Постановка на учет в качестве плательщика ЕНВД».

О последствиях нарушения срока подачи заявления о постановке на учет в качестве плательщика ЕНВД читайте в публикации «ФНС считает, что за неподачу заявления о переходе на ЕНВД должен быть штраф».

Заявление необходимо подать в налоговый орган по месту осуществления деятельности. Однако существуют некоторые исключения в отношении выбора ИФНС, связанные:

- С видом деятельности.

- Выполнением нескольких видов деятельности в разных городах.

- Оказанием услуг в разных частях города.

- Наличием филиалов.

Правильно выбрать налоговую инспекцию для постановки на учет ЕНВД вам поможет этот материал.

В случае если у зарегистрированного плательщика ЕНВД возникла необходимость сменить налоговую инспекцию, прежняя ИФНС обязана передать в новую сальдо расчетов с «вмененщиком». О том, что при этом происходит с декларацией и оплатой налогов, направленных после снятия с учета по старым реквизитам, можно прочитать здесь.

Обратите внимание, что такая смена может привести к изменению физического показателя, участвующего в исчислении налоговой базы. Как правильно рассчитать налог в такой ситуации, говорится в статье «Минфин разъяснил, как платить ЕНВД при переезде магазина в новое место». А если поменялся регион, то может измениться и ставка налога, применяемая для соответствующей деятельности в другом регионе.

Нередки случаи, когда ИП на ЕНВД переходит в статус ООО, приняв решение сохранить вмененку. Необходима ли в этом случае новая постановка на учет ЕНВД? Ответ на этот вопрос – здесь.

Переход на ЕНВД может совершить любой налогоплательщик, деятельность которого укладывается в рамки, определенные законодательством. Материалы нашей рубрики «Постановка на ЕНВД», посвященной порядку осуществления регистрации лиц в качестве «вмененщиков», помогут вам осуществить эту процедуру быстро и без проблем.

nalog-nalog.ru

Срок подачи заявления для перехода на ЕНВД в 2018 году — Контур.Бухгалтерия

Спецрежим единого налога на вмененный доход дает большие преимущества малому бизнесу. В связи с этим действующие компании и ИП переходят на данную систему с УСН или ОСНО. Чаще всего такое решение принимается для удобства ведения учета и оптимизации налоговых платежей. Переход на ЕНВД доброволен и не требует предварительного согласия со стороны налоговой. Рассмотрим основные правила такой процедуры. В том числе уточним, в какие сроки можно перейти на льготный режим.

Ограничения для применения вмененки

Для использования системы с уплатой единого налога нужно соответствовать ряду ограничений и условий. Некоторые из них схожи с требованиями для УСН, и если ранее вы работали на упрощенке, существенно менять условия деятельности не придется.

Обратите внимание на следующие значимые моменты, при выполнении которых возможна работа на вмененке:

- Сам спецрежим должен быть разрешен в вашем регионе. Также проверьте, есть ли ваш вид деятельности в перечне разрешенных для ЕНВД.

- За предыдущий год средняя численность сотрудников не превышала ста человек.

- Капитал юрлица на вмененке распределяется так, чтобы другим компаниям принадлежало не более 25%.

- Деятельность не ведется на основании договора простого товарищества.

- Не нарушены ли требования для определенного вида деятельности на вмененке. Например, одно из ограничений связано с площадью зала для клиентов для заведений общепита. Она не должна превышать 150 кв. м.

Возможные сроки начала применения ЕНВД

Возможные сроки начала применения ЕНВД

Момент, когда можно перейти на вмененку, зависит от режима, на котором предприятие работало ранее. Чаще всего встречаются варианты с упрощенкой и ОСНО.

Первая ситуация: организация или ИП работают на ОСНО и планируют сменить режим на схему вмененки. Налоговый кодекс не запрещает сделать это в любой момент в течение года.

Разберем вторую ситуацию. Предположим, юрлицо или ИП функционируют на УСН. Разрешается ли в любой момент по своему желанию начать вести деятельность на вмененке? В Налоговом кодексе на данный вопрос дается однозначный ответ. Добровольный переход с упрощенки на другой режим возможен только с начала будущего календарного года. Таким образом, в любой день начать работать на системе вмененного налога не разрешается. В данном случае речь идет о смене режима для одного и того же вида деятельности. Как вариант, можно закрыть предприятие и зарегистрировать заново уже на вмененке.

Предприятие может заниматься несколькими направлениями бизнеса. Разрешается переходить на уплату единого налога только по части из них. Начать совмещать вмененку и упрощенку можно в любом периоде в течение года.

Как перейти на уплату единого налога

Начав деятельность на новом режиме, уведомите об этом налоговую инспекцию. В течение пяти дней направьте заявление о постановке на учет. Датой начала применения спецрежима является указанное вами число. Оно проставляется плательщиком самостоятельно при заполнении бланка. Например, такой датой может являться день открытия заведения или магазина.

Специальные формы для постановки на вмененку ЕНВД-1 (для юрлица) и ЕНВД-2 (для ИП) можно найти на официальном сайте ФНС. Если раньше вы применяли УСН, до 15 января года, в котором начинается применение нового режима, направьте сообщение об отказе от упрощенки. Для этого также существует специальная форма № 26.2-3.

Подавать заявление на ЕНВД нужно в налоговую по месту ведения деятельности. Исключением являются предприятия, занимающиеся развозной и разносной торговлей, услугами перевозок или размещением рекламы на транспорте. Поскольку стационарного объекта ведения деятельности в этом случае может не быть, заявление следует подавать либо по месту нахождения юрлица, либо по месту проживания ИП. После подачи заявления налоговая направит уведомление о постановке на учет.

Восстановление НДС

При переходе на вмененку с общего режима налогообложения придется восстановить НДС. Юрлицо или ИП на льготном спецрежиме этот налог не уплачивает. Предприятие продолжает использовать приобретенные на ОСНО материалы, основные средства и/или НМА в своем бизнесе на вмененке. В то же время суммы НДС на общем режиме уже были предъявлены к вычету. Таким образом, потребуется вернуть возмещенные суммы в бюджет.

Речь идет не о полном объеме суммы приобретения, а о той части, которая еще не израсходована или не списана к моменту перехода. Восстановленные суммы следует учесть в последней на ОСНО декларации по налогу на прибыль как прочие расходы.

Расчет единого налога в переходный период

Поскольку на ЕНВД в ряде случаев возможно перейти в течение года, есть особенности расчета платежа в переходном периоде. Напомним: налоговым периодом для вмененки является квартал.

Поскольку деятельность на вмененке можно начинать не с начала квартала, сумму налога за первый налоговый период нужно рассчитывать пропорционально количеству дней на новом режиме. Стандартная формула вмененного дохода за первый месяц работы на системе единого налога корректируется следующим образом: ВД = Базовая доходность (скоррект.) * Физпоказатель * Число дней на вмененке в переходном месяце / Число дней в переходном месяце

Автор статьи: Валерия Текунова

Если вы переходите на ЕНВД или совмещаете налоговые режимы, работайте в веб-сервисе для малого бизнеса Контур.Бухгалтерия. Легко ведите учет, начисляйте зарплату и отправляйте декларации и отчеты по сотрудникам через интернет. Сервис сам рассчитает налоги, сформирует отчеты и напомнит об отправке. Первые 30 дней работы бесплатны для новых пользователей.

Поделиться ссылкой

Вам будут интересны статьи по теме «ЕНВД»www.b-kontur.ru

Срок сдачи декларации ЕНВД за 1 квартал 2018 года

Подписывайтесь на наш бухгалтерский канал Яндекс.Дзен

ПодписатьсяЗа 1 квартал-2018 срок сдачи ЕНВД-декларации выпадает на вторую половину апреля. Наши наглядные подсказки помогут вам разобраться с ключевыми вопросами по ЕНВД-отчетности: до какой даты нужно успеть отчитаться и что будет за нарушение этого срока.

Апрельская отчетность по ЕНВД: что нужно знать о сроках и другие подсказки

В какой срок сдается электронная декларация по ЕНВД, а когда бумажная?

Итоги

Апрельская отчетность по ЕНВД: что нужно знать о сроках и другие подсказки

Срок сдачи декларации по ЕНВД за 1 квартал 2018 года — не позднее 20.04.2018 (п. 3 ст. 346.32 НК РФ).

Уложиться в 20-дневный срок, отведенный для подготовки и представления декларации по ЕНВД, помогут наши подсказки:

- Проверьте, вправе ли вы применять ЕНВД в 1 квартале 2018 года.

Как ФНС рекомендует подсчитывать предельное количество автотранспорта для ЕНВД, см. в публикации.

- Следите за нашими публикациями, чтобы не пропустить введение обновленного бланка декларации по ЕНВД — вполне вероятно, что за 1 квартал 2018 года будем сдавать его.

О том, что бланк декларации по ЕНВД в ближайшее время может измениться, мы сообщали вам здесь.

- Если измененная декларация к отчетной дате не появится, используйте действующий в настоящее время бланк, размещенный по ссылке.

- Перед расчетом вмененного налога проверьте, не изменился ли участвующий в расчете налога физический показатель.

Как определить торговую площадь для ЕНВД, читайте тут.

На что еще обратить внимание, чтобы декларация по ЕНВД своевременно попала к налоговым инспекторам, расскажем далее.

В какой срок сдается электронная декларация по ЕНВД, а когда бумажная?

Для электронных и бумажных деклараций по ЕНВД установлен единый срок сдачи (в отличие, например, от расчета 4-ФСС, бумажный вариант которого сдается раньше электронного на 5 дней).

Подробнее о сроках для 4-ФСС узнайте здесь.

Поэтому каким бы способом вы ни отчитывались, крайний срок сдачи декларации по ЕНВД за 1 квартал 2018 года выпадает на 20.04.2018.

Если все-таки вовремя отчитаться не получилось, будьте готовы к санкциям со стороны налоговиков:

Итоги

Сдача ЕНВД-декларации за 1 квартал 2018 года должна состояться не позднее 20 апреля 2018 года. Перед оформлением декларации проконтролируйте актуальность бланка — в ближайшее время он может измениться.

20 апреля является последним отчетным днем: как для бумажной декларации, так и для электронной.

nalog-nalog.ru

Как происходит постановка на учет ЕНВД в 2015–2016 годах?

Подписывайтесь на наш бухгалтерский канал Яндекс.Дзен

ПодписатьсяПостановка на учет ЕНВД — 2015-2016 является одним из ключевых моментов, относительно которого у организаций и индивидуальных предпринимателей возникает ряд вопросов. Каковы особенности, сроки и порядок постановки на учет, рассматривается в данной статье.

Место постановки на учет ЕНВД

Ведение ЕНВД в разных муниципальных образованиях: особенности постановки на учет

ЕНВД в пределах одного городского округа

Постановка на учет ЕНВД: сроки

Место постановки на учет ЕНВД

В соответствии с НК РФ (ст. 346.28) те, кто решил применять спецрежим ЕНВД, должны встать на учет в налоговой инспекции, на территории которой будет осуществляться деятельность.

Организации или предпринимателю нужно встать на учет в налоговую инспекцию по месту своего нахождения или регистрации, если они занимаются деятельностью, связанной:

- с рекламой на транспорте;

- транспортными услугами по перевозке пассажиров и грузов;

- розничной разносной торговлей,

Законодательством не предусмотрен порядок действий при постановке на учет, если у организации изменилось место нахождения, а у ИП — место жительства.

В таком случае плательщик налога должен по итогам отработанного периода подать декларацию в налоговую инспекцию, в которую он отчитывался ранее, и сняться там с учета. Затем необходимо встать на учет как плательщику единого налога на вмененный доход уже в новой налоговой инспекции. Такой позиции придерживается в своем письме от 21 августа 2013 года № НД-4-14/15178 ФНС России.

О том, что нового привнес во вмененный налог 2015 год, читайте в статье «ЕНВД: изменения 2015».

Ведение ЕНВД в разных муниципальных образованиях: особенности постановки на учет

Нередки случаи, когда деятельность с применением ЕНВД ведется сразу в нескольких муниципальных образованиях (муниципальных районах, городах федерального значения), где действует несколько налоговых инспекций.

Юридическим лицам следует подать заявление о постановке на учет в качестве плательщика ЕНВД в тот налоговый орган, на территории которого осуществляется деятельность на вмененке (ст. 346.28 НК РФ).

Поскольку городские округа и муниципальные районы представляют собой независимые муниципальные образования, виды деятельности, подпадающие под ЕНВД, и величина коэффициента К2 могут не совпадать (пп. 1, 3 ст. 346.26 НК РФ).

В такой ситуации у организаций и индивидуальных предпринимателей, осуществляющих деятельность на ЕНВД, возникает закономерный вопрос, к какому налоговому органу они будут относиться и каков порядок уплаты налога.

Исходя из ст. 346.28 НК РФ, можно сделать вывод, что на учет необходимо становиться по каждому месту, где осуществляется деятельность на ЕНВД.

Контролирующие органы придерживаются аналогичного мнения (письмо Минфина России от 29.09.2011 № 03-11-06/3/105, ФНС России от 05.02.2014 № ГД-4-3/1895), не принимая во внимание абз. 4 п. 2 ст. 346.28 НК РФ.

Если налогоплательщик все же будет руководствоваться только НК РФ и встанет на учет только в одну налоговую инспекцию, свою позицию придется убедительно аргументировать.

Стоит учесть, что если организация или ИП осуществляет деятельность с применением ЕНВД в одном муниципальном образовании, то в другом он может выбрать для той же самой деятельности иной вид налогообложения (письмо Минфина России от 01.07.2013 № 03-11-06/3/24980).

Если налогоплательщик ведет свою деятельность на вмененке через обособленные подразделения на территории разных муниципальных образований, которые обслуживаются в одной межрайонной налоговой инспекции, он должен подать заявление на постановку на учет в этой же налоговой инспекции (письма Минфина России от 29.05.2006 № 03-11-09/3/277, ФНС России от 05.02.2014 № ГД-4-3/1895).

Процедура постановки вмененщика на налоговый учет описана в статье «Постановка на учет в качестве плательщика ЕНВД».

ЕНВД в пределах одного городского округа

Несколько иной порядок постановки на учет в качестве налогоплательщиков ЕНВД предусмотрен для организаций и ИП, которые ведут деятельность в пределах одного городского округа, но на нескольких внутригородских территориях (например, на территории городов федерального значения Москвы и Санкт-Петербурга).

В этом случае на налоговой учет достаточно встать в одной налоговой службе.

Налогоплательщик в данном случае имеет право встать на учет в налоговом органе по тому месту осуществления деятельности ЕНВД, которое укажет в заявлении о постановке на учет в качестве плательщика ЕНВД.

Данное положение регулируется ст. 346.28 НК РФ. Минфин России в своем письме также подтверждает эту позицию (письма от 24.07.2013 № 03-11-11/29241, от 12.10.2010 № 03-11-11/268).

Распространен случай, когда у индивидуальных предпринимателей разное место жительства и место осуществления вмененной деятельности. В таком случае налогоплательщики обязаны встать на налоговый учет как плательщики ЕНВД в налоговые органы, расположенные либо по месту жительства, либо по месту ведения деятельности. Выбор зависит от вида деятельности (п. 2 ст. 346.28 НК РФ).

О том, каковы особенности ведения вмененной деятельности для индивидуальных предпринимателей, читайте в статье «ЕНВД в 2014–2015 годах для ИП: особенности вмененки».

Постановка на учет ЕНВД: сроки

Организации и индивидуальные предприниматели, которые выбрали для своей деятельности вмененку, обязаны подать в налоговые органы заявление о своем намерении встать на учет в качестве плательщика ЕНВД.

В НК РФ отмечено, что для подачи заявления отводится 5-дневный срок (с 1 января 2013 года). Отсчет начинается со дня начала фактического осуществления вмененной деятельности (п. 6 ст. 6.1, п. 3 ст. 346.28 НК РФ).

Переход на ЕНВД происходит по желанию юридического или физического лица с даты, указанной в заявлении (ст. 346.28 НК РФ). Так что день начала фактического осуществления вмененной деятельности не всегда будет являться днем формального перехода на единый налог на вмененный доход.

Датой постановки на налоговый учет будет считаться дата, указанная плательщиком ЕНВД в заявлении (п. 3 ст. 346.28 НК РФ).

О преимуществах и недостатках единого налога на вмененный доход читайте в статье «Система налогообложения ЕНВД: плюсы и минусы вмененки».

nalog-nalog.ru

Постановка на учет в качестве плательщика ЕНВД

Чтобы организация или индивидуальный предприниматель на законных основаниях могли применять в своей деятельности ЕНВД, им надо встать на учет в налоговом органе в качестве плательщика этого налога.

Процедура постановки на учет

Процедура начинается с того, что в налоговую инспекцию подается заявление о желании встать на учет в качестве плательщика ЕНВД.

Налоговый кодекс РФ содержит норму, согласно которой для подачи заявлений отпущен пятидневный срок, исчисляемый со дня, когда ЕНВД начал фактически применяться (п. 6 ст. 6.1, абз. 1 п. 3 ст. 346.28 НК РФ). Однако переход на этот режим – дело добровольное (абз. 2 п. 1 ст. 346.28 НК РФ), в результате чего момент перехода и момент старта соответствующей деятельности часто не совпадают. В таких случаях в заявлении надо ставить дату начала применения режима ЕНВД (абз. 2 п. 3 ст. 346.28 НК РФ). Таким путем возможные расхождения в сроках будут устранены.

Пример:

ООО «БЕРГ» вело розничную торговлю с использованием общей системы налогообложения с 12 января 2015 года. Однако затем у организации появилась возможность перевести деятельность на ЕНВД. В итоге с 1 марта 2015 года ООО «БЕРГ» начало применять этот спецрежим.

П. 2 ст. 6.1 НК РФ содержит норму, согласно которой срок, исчисляемый днями, начинает течь на следующий день после даты наступления события. Другая норма, содержащаяся в п. 6 ст. 6.1 НК РФ, определяет, что срок исчисляется в рабочих днях, если иное не оговорено отдельно.

В приведенных обстоятельствах пятидневный срок, предусмотренный для постановки на учет, начинается 2 марта 2015 года и заканчивается 6 марта.

ООО «БЕРГ» обязано завить в налоговую инспекцию о своем желании перейти на ЕНВД до 6 марта включительно. Однако в регистрационных документах будет указано дата постановки на учет – 1 марта 2015 года.

Документы

Федеральная налоговая служба Приказом от 11.12.2012 N ММВ-7-6/941@ утвердила формы заявлений о постановке на учет. Для юридических лиц – это форма N ЕНВД-1, для индивидуальных предпринимателей – форма N ЕНВД-2.

Следует отметить, что заявление – это единственный документ, который надо подавать для постановки на учет. ФНС России в письме от 21.09.2009 N МН-22-6/734@ (п. 1) специально заостряют на этом внимание налогоплательщиков.

Однако такое положение оправдано лишь для тех случаев, когда заявление подается лично. Если документ подает в налоговый орган представитель налогоплательщика, то к заявлению надо прилагать копию доверенности на осуществление подобных действий. Приказ ФНС России от 11.12.2012 N ММВ-7-6/941@ установил именно такой порядок.

Сроки

У налоговой инспекции есть обязательства в пятидневный срок (исчисляется в рабочих днях) с момента представления нужных документов поставить заявителя на учет и выдать соответствующее уведомление (п. 6 ст. 6.1, абз. 1 п. 2 ст. 84, абз. 2 п. 3 ст. 346.28 НК РФ).

ФНС России Приказом от 11.08.2011 N ЯК-7-6/488@ утвердила формы уведомлений о постановке на учет. Для юридических лиц – это форма N 1-3-Учет, для индивидуальных предпринимателей – форма N 2-3-Учет.

Нюансы

По общему правилу налогоплательщик не обязан информировать инспекцию по месту регистрации о том, что он поставлен на учет в налоговом органе по месту осуществления деятельности на ЕНВД.

Что касается иностранных компаний, то Минфин России в письме от 22.08.2011 N 03-11-06/3/95 указал на то, что в НК РФ отсутствует отдельные правила для этих субъектов предпринимательства. Поэтому такие компании должны вставать на учет в обычном порядке, предусмотренном для российских резидентов.

nalog-nalog.ru

Постановка на учет при ЕНВД в 2018 годах (заявление)

Постановка на учет ЕНВД – процедура несложная, главное — соблюсти все правила заполнения специализированных форм и общий порядок перехода на вмененку. Правильно осуществить постановку на учет ЕНВД вам поможет рубрика нашего сайта «Постановка на ЕНВД».

Заявление о постановке на учет ЕНВД 2017-2018 годов (для организаций)

Для постановки на учет ЕНВД компаний предусмотрен документ ЕНВД-1. Он должен быть заполнен в 2 экземплярах.

В ЕНВД-1 необходимо указать следующие данные:

- Общую информацию о плательщике (ИНН, КПП, наименование и пр.).

- Информацию о руководителе (или доверенном лице).

- Сведения о переходе на ЕНВД (дата перехода, вид деятельности).

Посмотреть бланк заявления на постановку на ЕНВД 2017-2018 годов можно в нашем материале.

Поставив организацию на учет, налоговый орган направляет в ее адрес форму 1-3-Учет (подробности этой процедуры и бланки уведомления о постановке на учет ЕНВД – в материале «Как получить уведомление о применении ЕНВД?»).

Заявление на постановку на ЕНВД 2017-2018 годов (для ИП)

Для осуществления постановки на учет ЕНВД ИП необходимо заполнить бланк ЕНВД-2.

В указанном документе ИП проставляет:

- Свои данные (Ф. И. О., адрес проживания и пр.).

- Информацию о ЕНВД (дата начала осуществления вмененной деятельности, вид деятельности).

Образец заполнения этой формы можно найти в материале «Форма ЕНВД-2: заявление о постановке на учет ИП (бланк)». Оформление заявления можно осуществить с помощью специализированных программных средств или вручную. При этом важно не ошибиться в указании личных данных вмененщика и сведений о его деятельности.

Заполнив заявление о постановке на учет, его нужно подать в ИФНС. Как это сделать, рассказано в публикации «ФНС рассказала, как встать на учет по ЕНВД».

Постановка на ЕНВД: порядок, сроки

Постановку на учет ЕНВД налогоплательщики осуществляют в добровольном порядке при условии выполнения положений ст. 346.26 НК РФ:

- Потенциальный «вмененщик» оказывает следующие услуги:

- Бытовые.

- Ветеринарные.

- Технического обслуживания, мойки и ремонта автотранспорта.

- Аренды и хранения авто- и мототранспорта.

- Прочие услуги, упомянутые в п. 2 ст. 346.26 НК РФ.

- Указанные виды деятельности не должны осуществляться:

- В рамках договорных отношений простого товарищества или доверительного управления.

- Крупнейшим налогоплательщиком.

- Одновременно с исчислением торгового сбора.

- Соблюдение лимитов:

- По численности персонала – до 100 человек.

- Доле участия в других фирмах – менее 25%.

- Прочим ограничениям – согласно п. 2.2 ст. 346.26.

В случае если все указанные ограничения соблюдены, налогоплательщик вправе перейти на ЕНВД, направив в течение 5 дней соответствующее заявление в налоговый орган. С какой даты необходимо отсчитывать эти дни и как правильно это сделать, расскажет материал «Постановка на учет в качестве плательщика ЕНВД».

О последствиях нарушения срока подачи заявления о постановке на учет в качестве плательщика ЕНВД читайте в публикации «ФНС считает, что за неподачу заявления о переходе на ЕНВД должен быть штраф».

Заявление необходимо подать в налоговый орган по месту осуществления деятельности. Однако существуют некоторые исключения в отношении выбора ИФНС, связанные:

- С видом деятельности.

- Выполнением нескольких видов деятельности в разных городах.

- Оказанием услуг в разных частях города.

- Наличием филиалов.

Правильно выбрать налоговую инспекцию для постановки на учет ЕНВД вам поможет этот материал.

В случае если у зарегистрированного плательщика ЕНВД возникла необходимость сменить налоговую инспекцию, прежняя ИФНС обязана передать в новую сальдо расчетов с «вмененщиком». О том, что при этом происходит с декларацией и оплатой налогов, направленных после снятия с учета по старым реквизитам, можно прочитать здесь.

Обратите внимание, что такая смена может привести к изменению физического показателя, участвующего в исчислении налоговой базы. Как правильно рассчитать налог в такой ситуации, говорится в статье «Минфин разъяснил, как платить ЕНВД при переезде магазина в новое место». А если поменялся регион, то может измениться и ставка налога, применяемая для соответствующей деятельности в другом регионе.

Нередки случаи, когда ИП на ЕНВД переходит в статус ООО, приняв решение сохранить вмененку. Необходима ли в этом случае новая постановка на учет ЕНВД? Ответ на этот вопрос – здесь.

Переход на ЕНВД может совершить любой налогоплательщик, деятельность которого укладывается в рамки, определенные законодательством. Материалы нашей рубрики «Постановка на ЕНВД», посвященной порядку осуществления регистрации лиц в качестве «вмененщиков», помогут вам осуществить эту процедуру быстро и без проблем.

nanalog.ru