Содержание

Виды дебетовых карт. Классы и типы дебетовых карт.

Дебетовые карты — банковский инструмент для проведения платежей. Позволяет оплачивать товары и услуги в любых точках, где установлены терминалы, проводить оплату через интернет. Используя банковскую карточку, можно снимать и вносить наличные, переводить деньги, контролировать движение денежных средств.

Реклама

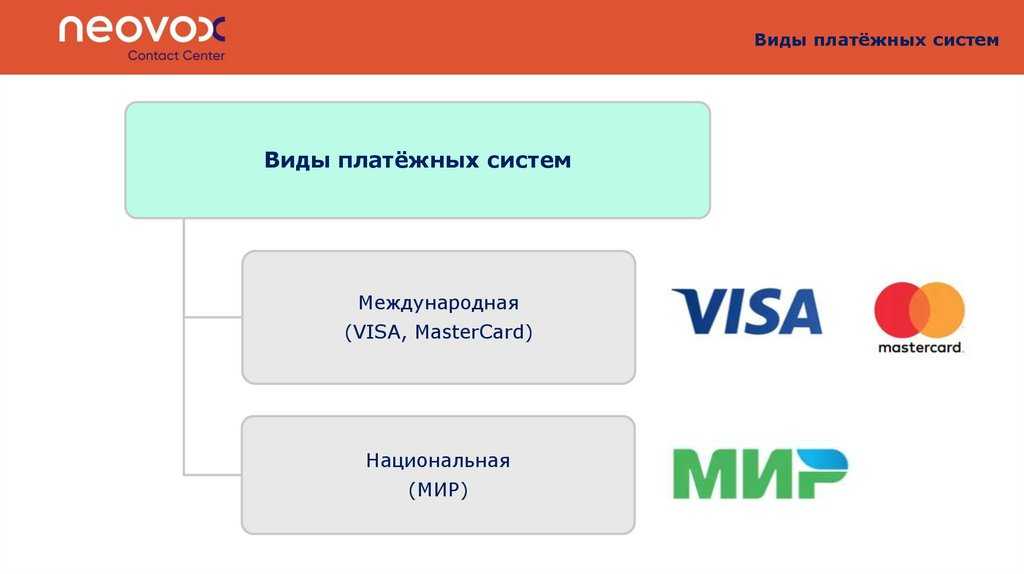

Виды банковских карт по платежной системе

Основные виды дебетовых карт можно классифицировать по типу платежной системы. На российском рынке превалируют Visa, MasterCard и UnionPay. Это международные банковские системы, позволяющие проводить финансовые операции на территории РФ и за рубежом. Активно развивается российская платежная система МИР. Предлагаем рассмотреть подробнее каждый тип популярных платежных систем.

Visa

Американская компания создана в 1958 году. Сегодня картами Visa можно оплатить покупки более чем в 200 странах. Внедряет инновационные решения, обеспечивает надежный процесс проведения электронных платежей. В России зарегистрирована в 2012 году, в 2019 году заняла более 39% рынка банковских карт РФ. Расчетный центр — ВТБ. С весны 2022 года карты этой системы, выпущенные в России, перестали принимать за границей.

В России зарегистрирована в 2012 году, в 2019 году заняла более 39% рынка банковских карт РФ. Расчетный центр — ВТБ. С весны 2022 года карты этой системы, выпущенные в России, перестали принимать за границей.

MasterCard

Международная платежная система запущена в 1966 году. Штаб-квартира в США. На российский рынок вошла в 2012 году. Расчетный центр — Сбербанк. Оказывает финансовые услуги более чем в 210 странах. Выпуском дебетовой карты компания не занимается, только обеспечивает технологический процесс проведения финансовых операций. Этой картой также больше нельзя расплачиваться в других странах.

American Express

Американская компания оказывает финансовые услуги с 1850 года. Штаб-квартира в Нью-Йорке. Выпускает кредитные и дебетовые карты, дорожные чеки. Выбрать удобный платежный инструмент и оформить онлайн можно на сайте American Express. Для получения дополнительных бонусов держателя пластика приглашают зарегистрироваться в программе лояльности. Приостановили работу в России в 2022 году.

Maestro

Многонациональный сервис по дебетовым картам компании MasterCard запущен в 1990 году в США. Карту можно привязать к текущему счету. Относится к одним из наиболее доступных продуктов.

МИР

Создана в декабре 2015 года. Уже выпущено более 129 миллионов банковских карт, действующих во всех регионах Российской Федерации и в 11 странах мира. Карты МИР выпускают более 100 банков. Для бесконтактной оплаты создано мобильное приложение Mir Pay. Действуют собственные программы лояльности для владельцев пластиковых карточек, совмещенные с банковскими. В результате клиенты получают повышенные бонусы. Расчетной валютой является рубль.

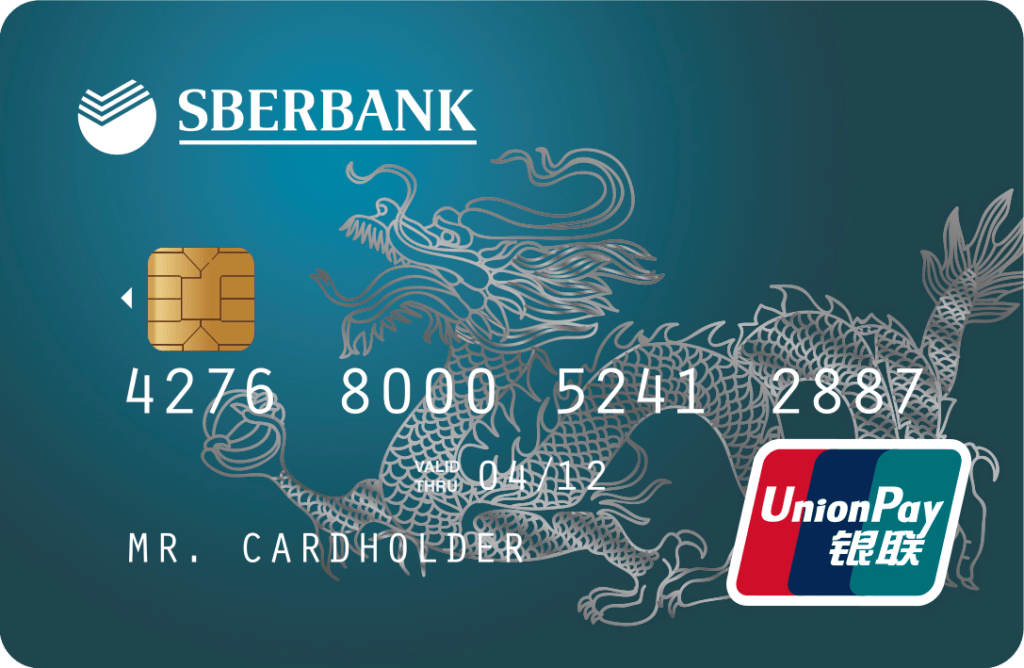

UnionPay

Система появилась в 2002 году, на российский рынок пришла в 2006 году. Считается крупнейшей платежной системой в мире. Всего 12 банков в России выпускают карты данной категории, это: Россельхозбанк, Банк ГПБ, Восточный, Солидарность, Банк Санкт-Петербург, Газпромбанк, Промсвязьбанк, ВБРР, Примсоцбанк, КБ «Приморье», ЗЕНИТ, Почта Банк.

Кобейджинговые

Это карты, выпущенные совместно двумя платежными системами. На данный момент самые популярные карты такого вида – это пара МИР + UnionPay. Плюс таких карт состоит в том, что транзакции обрабатываются то одной системой, то другой, в зависимости от того, в какой стране вы находитесь, т. е. в России вы будете оплачивать покупки с помощью МИРа, а за границей вам на помощь придет UnionPay.

Класс дебетовых карт – уровни престижности

От вида дебетовых карт зависит уровень банковского обслуживания, дополнительные сервисы, льготы и бонусы для клиентов. Чем выше класс банковской карты, тем больше возможностей получает владелец.

Электронные (цифровые, виртуальные)

Эта дебетовая карта относится к бюджетному варианту. Обслуживание бесплатное, заказывается дистанционно. Оформление электронных неименных дебетовых карт осуществляется в течение нескольких минут в банковском отделении, через мобильное приложение или интернет-банк. Например, в Сбербанк онлайн наиболее популярны Visa — цифровые карты, получить которые могут клиенты банка в течение пары минут.

Классические (Стандартные)

Классическую дебетовую карту можно использовать для проведения стандартных финансовых операций — оплата, перевод, внесение и снятие наличных. Карты такого типа выдаются клиентам с 14 лет. Часто банки предлагают оформить дополнительные карты для детей с 7 лет, привязав к родительскому счету. Классической картой можно оплачивать покупки всех видов, включая интернет.

Золотые (Gold)

Золотой дебетовой картой подчеркивается высокий статус владельца. Стоимость обслуживания по карте такого вида значительно выше, чем классического. Но они предоставляют владельцу ряд скидок и бонусов. Например, льготные условия при получении кредита, выделенная линия клиентской поддержки, услуги консьерж-службы.

Платиновые (Platinum)

Вместе с дебетовой картой владелец получает повышенный уровень банковского обслуживания и ряд привилегий, включая начисление бонусов. Пластик предоставляет возможность обслуживания на специальной телефонной линии, пополнение без комиссий, выбор валюты счета, личного менеджера и увеличенные лимиты снятия наличных.

Премиум (Black)

Данный вид дебетового пластика относится к наиболее престижным категориям. Обычно выпуск карт лимитирован. Возможно подключение овердрафта.

Классификация по назначению

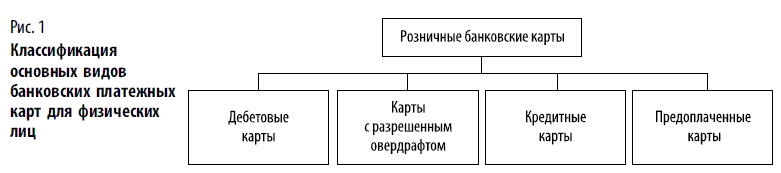

Карта может быть кредитной или дебетовой, в зависимости от того, кому принадлежат средства — банку или владельцу пластика. Дебетовая карта обеспечивает доступ к собственным средствам клиента, находящимся на его счету. По кредитным картам ситуация другая. Банк предоставляет доступ к своим деньгам в рамках кредитных лимитов. Далее дебетовый пластик классифицируется по назначению. Рассмотрим несколько основных видов.

Пенсионные

Банки предоставляют пенсионерам возможность оформить дебетовые карты с выгодными условиями обслуживания. Дебетовый пластик не требует ежемесячной оплаты, основные финансовые операции проводятся бесплатно, дополнительно пенсионеры получают льготы. Например, Сбербанк предлагает начисление процентов на остаток, а Почта Банк – покупку медикаментов со скидкой. Выпуска дополнительных карт к пенсионным нет.

Выпуска дополнительных карт к пенсионным нет.

Социальные

Социальную дебетовую карту банки предлагают оформить с целью получения выплат из бюджета, пособий. В настоящее время социальные пластиковые средства открываются только в платежной системе МИР. Выпуск именных пластиковых карточек осуществляется для всех категорий населения без комиссии. Социальный пластик с бесплатным обслуживанием и снятием наличных без комиссии в рамках установленного лимита.

Зарплатные

Зарплатными картами называют пластик, на который поступает заработная плата. Обычно они выпускаются в рамках зарплатного проекта. Сегодня владельцы пластика имеют возможность пользоваться любой дебетовой картой в качестве зарплатной, подав соответствующее заявление в бухгалтерию. На зарплатных дебетовых карточках могут храниться любые сбережения, а не только средства, отправленные работодателем. Именной пластик может использоваться для покупок онлайн и в реальных точках продаж.

Кампусные

Популярным видом комбинированного платежного средства является кампусная карта. На неё студентам начисляется стипендия, карта также является пропуском в общежитие и университет, подходит для оплаты покупок, выполняет другие функции.

На неё студентам начисляется стипендия, карта также является пропуском в общежитие и университет, подходит для оплаты покупок, выполняет другие функции.

По наличию выгодных преимуществ

Каждая банковская карта имеет свои преимущества. Одна позволяет получать дополнительный доход, другая – обеспечивает льготное обслуживание.

Стоимость обслуживания

Карты могут быть с бесплатным обслуживанием или с ежемесячной оплатой. Есть пластик с годовым обслуживанием, когда оплата берется один раз в год. Зачастую для получения доступа к бесплатному банковскому обслуживанию клиент должен выполнить ряд условий. Например, хранить на дебетовых картах неснижаемый остаток или тратить ежемесячно какое-то минимальное определенное количество своих средств.

Процент на остаток

На именной пластик может начисляться процент на остаток. Его уровень зависит от типа продукта и условий, действующих в настоящий момент.

Овердрафт

Если пластик выпускают с овердрафтом, клиент имеет возможность снять сумму больше, чем та, которая хранится на его счете. Овердрафт является дополнительной опцией. Оформляют дебетовые карты в таком виде обычно для постоянных и надежных клиентов.

Овердрафт является дополнительной опцией. Оформляют дебетовые карты в таком виде обычно для постоянных и надежных клиентов.

Кэшбэк

По дебетовым картам владельцы могут получать дополнительный доход в виде кэшбэка. Размер начисляемых процентов может доходить до 30%. Зависит от конкретного банка и программы лояльности.

Бонусы

Оформление классических банковских карт с программой лояльности позволяет клиентам получать бонусы. Например, скидки при покупке авиабилетов, бронировании отелей, выдачу наличных с повышенным лимитом.

По физическим свойствам

Банки предлагают два вида платежных инструментов — пластиковые и виртуальные карточки. Они отличаются носителем, условиями использования, стоимостью оформления. Виртуальные продукты создаются бесплатно.

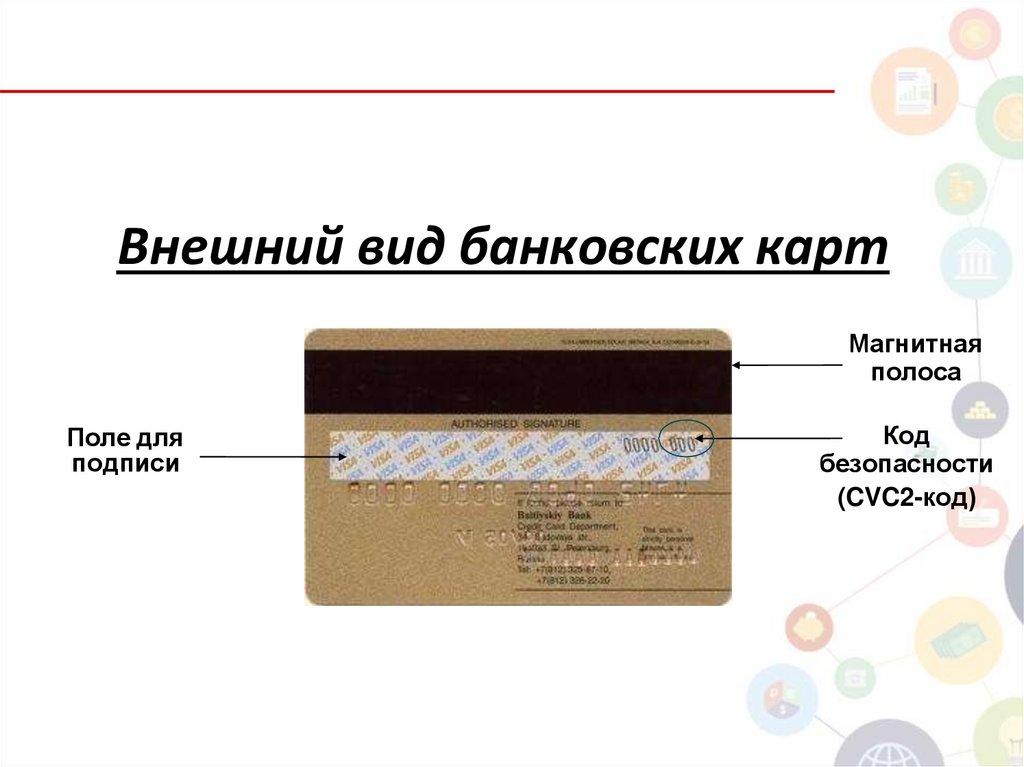

Пластиковые

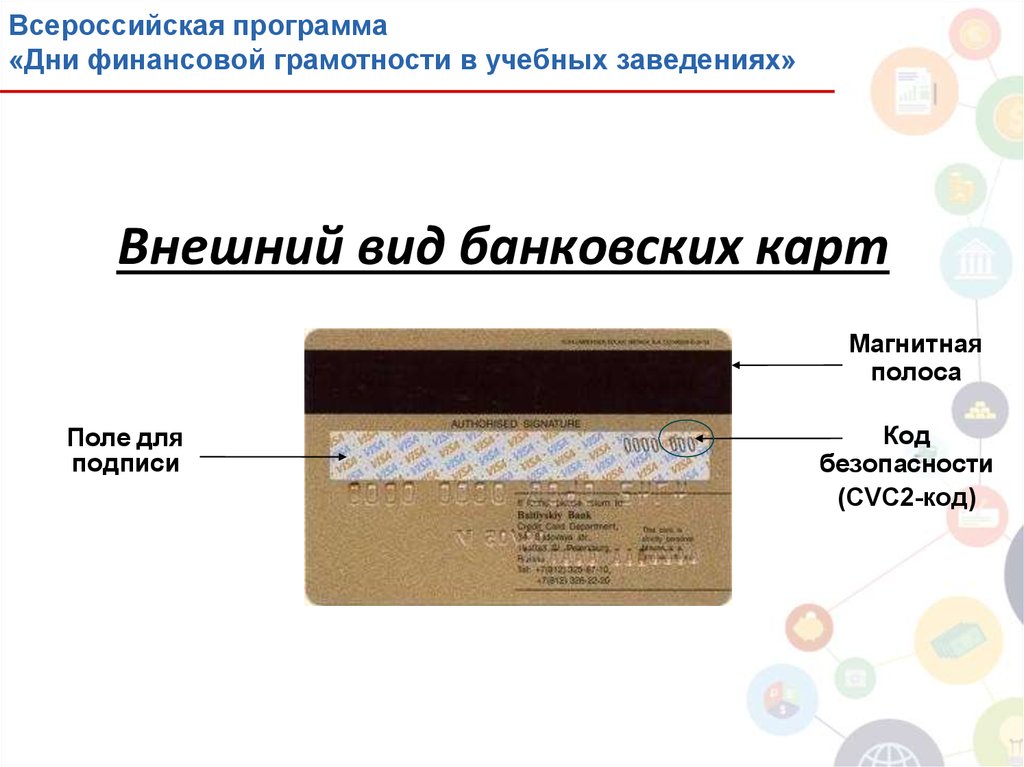

К этому виду относятся карты на материальном носителе. Для выпуска пластиковых карточек клиент оформляет заявление. Реквизиты, данные о владельце, название банка и логотип национальной или международных платежных систем наносят на пластик.

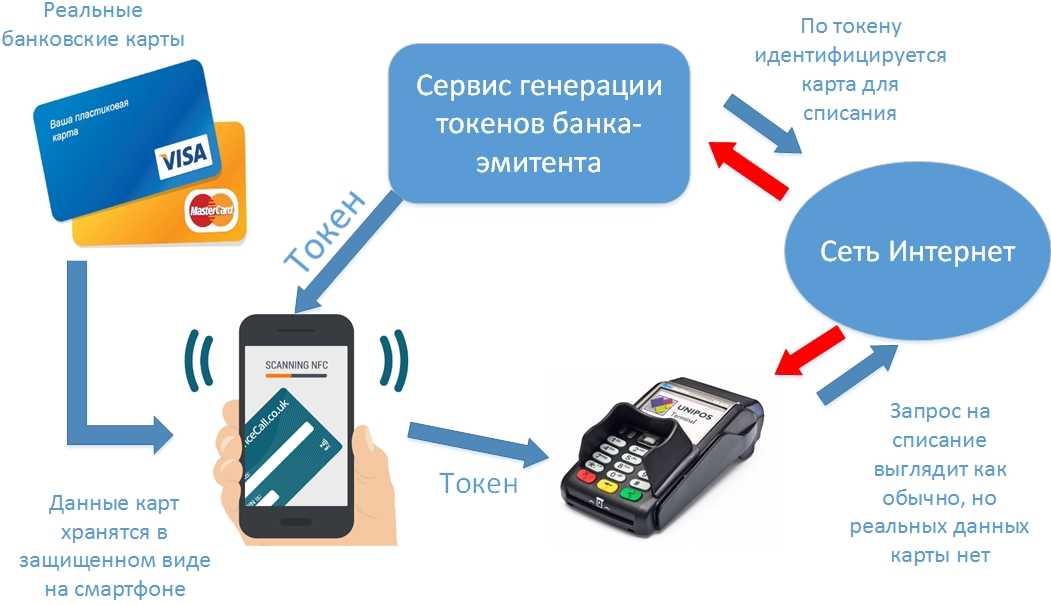

Виртуальные

Электронные платежные инструменты являются аналогом обычной карты. Они не имеют физического носителя. Все реквизиты хранятся в личном кабинете клиента и мобильном приложении. Хотя по желанию клиента, ему могут выдать пластиковый аналог, но он будет без чипа и магнитной полосы, расплачиваться им в магазинах или любых других местах будет невозможно.

Технические особенности

По техническим особенностям пластик делится на чиповый и магнитный.

Чиповые

Чиповые варианты пластика оснащены микропроцессором. Имеют высокий уровень защиты и расширенный функционал. Чип практически не подвержен механическому повреждению, что увеличивает срок службы карт.

Магнитные

На пластик наносится магнитная полоса — носитель информации, где хранятся данные владельца, счета. Технология не позволяет обеспечить высокий уровень безопасности, поэтому чаще применяется на неименных картах.

Как выбрать дебетовую карту

При выборе платежного банковского продукта рекомендуется найти банк, с которым вам будет комфортно. Затем посмотреть, какие варианты карт он предлагает. Учтите удобство платежной системы, начисление кэшбэка, процентов на остаток, стоимость выпуска и годового обслуживания, валюту карты, комиссию за внесение, снятие наличных, переводы.

Затем посмотреть, какие варианты карт он предлагает. Учтите удобство платежной системы, начисление кэшбэка, процентов на остаток, стоимость выпуска и годового обслуживания, валюту карты, комиссию за внесение, снятие наличных, переводы.

Вопросы-ответы

Чем именная карта отличается от обычной?

На именной пластик наносятся имя и фамилия владельца. Он выдается через несколько дней после оформления заявки, поскольку требуется время на изготовление. Практически не имеет ограничений при проведении финансовых операций. Предъявлять паспорт для подтверждения личности владельца не нужно, в отличие от неименного.

Как определить класс банковской карты?

Цифры, нанесенные на пластик, — это информация о карте. Первые шесть – банковский идентификационный номер. В нем заложены данные о платежной системе, банке, который выпустил карту, дополнительные сведения. Для расшифровки информации есть специальные сервисы.

Рекомендуемые дебетовые карты

Бесплатное обслуживание

Cash Back до 3%

Карта «»Мир» для всех»

Проценты на остаток

до 6%

Обслуживание

бесплатно

SMS информирование

99 ₽ в месяц

- Общие условия

- Снятие наличных

- Cash Back

- Тип: Мир Классическая

- Обслуживание: бесплатно

- Cash back: до 3%

- Проценты на остаток: при любой сумме остатка процентная ставка до 6%

- Бесплатный выпуск: да

- Минимальный возраст на момент получения дебетовой карты: от 18 лет

- Возможность выпуска дополнительной карты: нет

- Овердрафт: нет

- Доставка карты: курьером, в отделение банка

Условия снятия наличных

| Валюта | Сумма | Комиссия | Минимальная сумма комиссии | |

|---|---|---|---|---|

| В банкоматах банка | Рубли | Любая | 0% | 0 |

| В банкоматах других банков | Рубли | Любая | 0% | 1. 5 5 |

Ограничения на снятие наличных

| Валюта | Ограничение | |

|---|---|---|

| В банкоматах банка | Рубли | 200 000 в день |

| 1 500 000 в месяц | ||

| В банкоматах других банков | Рубли | 200 000 в день |

| 1 500 000 в месяц |

Подробнее Оформить

Надежный банк!

Cash Back до 30%

Сберкарта

Проценты на остаток

нет

Обслуживание

0 — 150 ₽ в месяц

SMS информирование

70 ₽ в месяц

- Общие условия

- Снятие наличных

- Cash Back

- Тип: Visa Classic, MasterСard Standard, Мир Классическая

- Обслуживание: 0 — 150 ₽ в месяц

- Cash back: до 30%

- Проценты на остаток: нет

- Бесплатный выпуск: да

- Минимальный возраст на момент получения дебетовой карты: от 22 лет

- Возможность выпуска дополнительной карты: нет

- Овердрафт: нет

- Доставка карты: курьером, в отделение банка

Условия снятия наличных

| Валюта | Сумма | Комиссия | Минимальная сумма комиссии | |

|---|---|---|---|---|

| В банкоматах банка | Рубли | Любая | 0% | 0 |

| В банкоматах других банков | Рубли | Любая | 1% | 150 |

Ограничения на снятие наличных

| Валюта | Ограничение | |

|---|---|---|

| В банкоматах банка | Рубли | 50 000 в день |

| 500 000 в месяц | ||

| В банкоматах других банков | Рубли | 50 000 в день |

| 500 000 в месяц |

Подробнее Оформить

Бесплатное обслуживание

СберКарта Прайм

Проценты на остаток

нет

Обслуживание

бесплатно

SMS информирование

бесплатно

- Общие условия

- Снятие наличных

- Тип: Visa Classic, MasterСard Standard

- Обслуживание: бесплатно

- Cash back: нет

- Проценты на остаток: нет

- Бесплатный выпуск: да

- Минимальный возраст на момент получения дебетовой карты: от 18 лет

- Возможность выпуска дополнительной карты: нет

- Овердрафт: нет

- Доставка карты: курьером, в отделение банка

Условия снятия наличных

| Валюта | Сумма | Комиссия | Минимальная сумма комиссии | |

|---|---|---|---|---|

| В банкоматах банка | Рубли | Любая | 0% | 0 |

| В банкоматах других банков | Рубли | Любая | 0% | 0 |

Ограничения на снятие наличных

| Валюта | Ограничение | |

|---|---|---|

| В банкоматах банка | Рубли | 500 000 в день |

| В банкоматах других банков | Рубли | 500 000 в день |

Подробнее Оформить

Акция

Cash Back до 50%

Мультикарта ВТБ — Мир

Проценты на остаток

нет

Обслуживание

бесплатно

SMS информирование

бесплатно

- Общие условия

- Снятие наличных

- Cash Back

- Тип: Мир Классическая

- Обслуживание: бесплатно

- Cash back: до 50%

- Проценты на остаток: нет

- Бесплатный выпуск: да

- Минимальный возраст на момент получения дебетовой карты: от 18 лет

- Возможность выпуска дополнительной карты: нет

- Овердрафт: нет

- Доставка карты: курьером, в отделение банка

Условия снятия наличных

| Валюта | Сумма | Комиссия | Минимальная сумма комиссии | |

|---|---|---|---|---|

| В банкоматах банка | Рубли | Любая | 0% | 0 |

| Доллары США | Любая | 0% | 0 | |

| Евро | Любая | 0% | 0 | |

| В банкоматах других банков | Рубли | Любая | 1% | 300 |

Ограничения на снятие наличных

| Валюта | Ограничение | |

|---|---|---|

| В банкоматах банка | Рубли | 350 000 в день |

| 2 000 000 в месяц | ||

| В банкоматах других банков | Рубли | 350 000 в день |

| 2 000 000 в месяц |

Подробнее Оформить

Новогодний розыгрыш и 5% кэшбэк

Cash Back до 30%

Карта «Opencard»

Проценты на остаток

нет

Обслуживание

бесплатно

SMS информирование

59 ₽ в месяц

- Общие условия

- Снятие наличных

- Cash Back

- Тип: MasterСard World, Мир Классическая

- Обслуживание: бесплатно

- Cash back: до 30%

- Проценты на остаток: нет

- Бесплатный выпуск: да

- Минимальный возраст на момент получения дебетовой карты: от 18 лет

- Возможность выпуска дополнительной карты: да, бесплатно

- Овердрафт: нет

- Доставка карты: курьером, в отделение банка

Условия снятия наличных

| Валюта | Сумма | Комиссия | Минимальная сумма комиссии | |

|---|---|---|---|---|

| В банкоматах банка | Рубли | Любая | 0% | 0 |

| В банкоматах других банков | Рубли | Любая | 1% | 299 |

Ограничения на снятие наличных

| Валюта | Ограничение | |

|---|---|---|

| В банкоматах банка | Рубли | 300 000 в день |

| 1 200 000 в месяц | ||

| В банкоматах других банков | Рубли | 300 000 в день |

| 1 200 000 в месяц |

Подробнее Оформить

Печать персонализированных банковских карт | Evolis

Предоставьте практическое решение проблем, стоящих перед банками.

Благодаря мгновенному выпуску платежных карт клиенты могут получать их прямо в банке. Этот метод производства карт обладает множеством преимуществ, решая при этом основные задачи, с которыми сталкиваются банки:

— Предложение все более инновационных услуг,

— Оптимизация оперативности и гибкости обслуживания,

— Гарантия безопасности процесса,

— Обеспечение дополнительного дохода.

Предложение все более инновационных услуг.

Мгновенное получение банковских карт — это услуга, которая пользуется большой популярностью у клиентов. Будь то открытие счета, продление или замена карты, быстрое получение карты воспринимается очень позитивно. Удовлетворенность клиентов укрепляет их лояльность и благотворно влияет на имидж бренда банка. Эта услуга уже широко распространена в некоторых странах и активно развивается в других. Поэтому предложение такой услуги — это способ выделиться на фоне конкурентов.

Оптимизация оперативности и гибкости обслуживания.

За последние годы клиенты стали ожидать более высокую скорость обслуживания, когда речь идет о предлагаемых продуктах и услугах. Банковский сектор не является исключением и также должен предложить реальные решения для удовлетворения этого спроса. Мгновенная выдача платежных карт клиентам отвечает этой тенденции, обеспечивая удовлетворенность клиентов. Выдача карт по требованию позволяет банкам быстро обслуживать клиентов.

Гарантия безопасности процесса.

Безопасность является центральным вопросом для банков. Решения Evolis для мгновенного выпуска платежных карт соответствуют рекомендациям платежных систем:

- Доступ к расходным материалам: механический замок с ключом предотвращает доступ к картам и печатной ленте, тем самым ограничивая риск кражи расходных материалов.

- Обработка персональных данных: скремблирование данных, имеющихся на ленте после печати, с помощью функции Kineclipse® и удаление цифровых данных, отправленных на принтер, с помощью функции цифрового стирания гарантирует, что используемые персональные данные остануся конфиденциальными.

- Получение карты: мгновенное получение карты ограничивает риск мошенничества. В то время как карта, отправленная по почте, может быть перехвачена мошенниками.

Обеспечение дополнительного дохода.

Некоторые из вышеперечисленных преимуществ позволяют банкам получать дополнительный доход и экономить:

- Экономия на почтовых расходах: мгновенная передача карт не предполагает почтовых расходов, что позволяет экономить на канцелярских товарах и пересылке.

- Снижение риска мошенничества: в случае отправки почтой при потере или краже почтового отправления, содержащего карту или PIN-код, банк вынужден перевыпускать документы, что влечет за собой дополнительные расходы.

Кроме того, в случае использования украденной карты могут взиматься дополнительные комиссии за счет банка.

Кроме того, в случае использования украденной карты могут взиматься дополнительные комиссии за счет банка. - Более быстрая активация карты: чем быстрее клиент получает карту, тем быстрее он ее активирует и, соответственно, использует. Согласно данным банков, предлагающих данную услугу, активация карт, выданных на руки, на 20% выше, чем у карт, отправленных по почте.

Загрузите брошюру «Мгновенный выпуск банковских карт: преимущества и решения»

Решения для всех типов банковских карт.

Благодаря широкому спектру решений для печати карт, идеально адаптированных к потребностям финансового рынка, мы можем удовлетворить все требования для мгновенного выпуска банковских карт. Это означает, что с помощью решений Evolis можно выпускать любые типы карт:

- Виды карт: дебетовые карты, кредитные карты, карты предоплаты, карты для снятия наличных.

- Кодирование данных: персонализация магнитной полосы, контактный и бесконтактный чипы.

- Персонализация дизайна: цветные, однотонные, пустые или предварительно персонализированные карты. Наши решения по персонализации банковских карт предлагают подходящие технологии печати для различных вариантов дизайна.

- Эмбоссирование: эмбоссирование символов на лицевой стороне банковской карты и индент-печать — это функция, которую поддерживают наши модели принтеров. Эмбоссирование по-прежнему широко используется, хотя «плоский дизайн» начинает набирать популярность.

Будучи экспертами в области мгновенного выпуска банковских карт, мы удовлетворяем потребности сегодняшнего и завтрашнего дня. Именно поэтому мы разрабатываем масштабируемые решения, чтобы быть более подготовленными к будущим тенденциям использования банковских карт. Более подробно об этих тенденциях можно узнать в нашем специальном руководстве.

Загрузите руководство «Будущее банковской карты»

Как внедрить решение по мгновенному выпуску банковских карт?

— Выберите способ получения банковской карты,

— Выберите тип интеграции в вашу информационную систему,

— Выберите правильного партнера.

Выберите способ получения банковской карты.

- Выдача банковской карты на руки.

При таком способе получения сотрудник банка выпускает карту за несколько секунд и передает ее держателю на месте. Такой способ позволяет нам поддерживать близость с нашими клиентами и строить хорошие отношения с ними.

В этом случае мы рекомендуем настольные принтеры, которые подходят для банковского сектора:

- Получение банковских карт в терминалах самообслуживания.

Клиент может получить, продлить или заменить свою карту самостоятельно. Такой способ позволяет нам предлагать услуги, доступные круглосуточно и не требующие большого количества персонала.

В этом случае мы рекомендуем принтеры, предназначенные для выдачи карт в терминалах самообслуживания:

Эти решения дополняют друг друга и поэтому могут быть внедрены одновременно. Таким образом, вы и ваши клиенты получаете преимущества обоих способов.

Выберите тип интеграции в вашу информационную систему.

- Привязка карты: быстрое и простое решение.

Привязка карты — это процесс, позволяющий связать банковскую карту с записанными на нее данными с ее будущим владельцем. Этот способ малозатратен, прост в использовании, его легко и быстро осуществить. Это очень распространенный и самый простой из всех способов, существующих в этой области. Обратите внимание: такое решение имеет ограничения в плане гибкости и обычно подходит для банков, предлагающих ограниченный ассортимент карт.

Ознакомьтесь со статьей о привязке карт

- Интегрированное решение для мгновенного выпуска: оптимально для практически любых возможностей.

Интегрированные решения для мгновенного выпуска предлагают практически бесконечные возможности для графической и электронной персонализации. Они более продвинуты в плане безопасности и автоматизации обслуживания. В свою очередь, это требует большей интеграции.

Они более продвинуты в плане безопасности и автоматизации обслуживания. В свою очередь, это требует большей интеграции.

Ознакомьтесь со статьей об интегрированных решениях для мгновенного выпуска

- SaaS-решение через облако: экономически эффективное и масштабируемое

Решения SaaS (Software as a Service), доступные через облако, имеют форму подписки. Ответственность за ИТ-инфраструктуру, необходимую для работы услуги, несет поставщик решения, а также за ее обслуживание и соблюдение требований безопасности. Вам остается только выбрать принтеры, установить их в своих филиалах и подключить к выбранному облачному решению.

Читайте статью о мгновенном выпуске банковских карт через облако

Выберите правильного партнера.

Компания Evolis понимает проблемы, стоящие перед банками, и решает их уже более 15 лет. Этот опыт позволяет нам предложить полный спектр решений, идеально подходящих для специфических потребностей финансового рынка, а также разработать проект в соответствии с вашими потребностями. Для достижения этой цели мы сотрудничаем с ключевыми игроками в сфере мгновенного выпуска платежных карт (системными интеграторами, издателями программного обеспечения, производителями карт и т. д.) по всему миру.

Для достижения этой цели мы сотрудничаем с ключевыми игроками в сфере мгновенного выпуска платежных карт (системными интеграторами, издателями программного обеспечения, производителями карт и т. д.) по всему миру.

За последние 15 лет:

- Более 90 000 принтеров поставлено для персонализации платежных карт

- В 50 странах

- Для более чем 1500 финансовых учреждений

Сделайте мгновенный выпуск карт и другие услуги полностью дигитализированными с помощью электронной подписи документов в отделении банка.

Существует множество процедур, требующих подписи ваших клиентов: открытие банковского счета, получение кредита, оформление страховки, выдача чековой книжки или банковской карты… Почти для всех услуг и продуктов, которые вы предлагаете, требуется подпись клиента.

Использование электронной подписи имеет для банков много преимуществ. В них входят следующие:

- Оптимизация безопасности: использование панелей цифровой подписи обеспечивает целостность и безопасность подписанного документа и гарантирует личность подписавшего.

- Экономия времени и места: договоры могут занимать сотни страниц, которые необходимо подписывать, распечатывать и архивировать. При использовании электронной подписи подписывающему лицу достаточно один раз подписать документ для его подтверждения, нет необходимости распечатывать договор, а архивирование осуществляется с помощью компьютера. Это не только экономит бумагу, но и значительно сокращает физическое пространство для хранения.

- Модернизация имиджа: бумажные подписи могут быть для клиентов утомительными. Экономя время и повышая степень комфорта для своих клиентов благодаря использованию электронных подписей, вы также улучшаете имидж своего бренда.

В зависимости от типа выполняемой процедуры клиент может поставить электронную подпись за стойкой, в приемной отделения или в отдельном кабинете во время приема. Поэтому для повышения эффективности рекомендуется установить во всех этих местах соответствующее оборудование.

Все преимущества панелей электронной подписи от компании Evolis

ПРАКТИЧЕСКИЕ ПРИМЕРЫ

Индивидуальные проекты

Новости

Различные типы кредитных и дебетовых карт

Кредитные, платежные, банкоматные и дебетовые карты не одинаковы.

Вот некоторая информация, которая поможет вам сделать правильный выбор.

Вот некоторая информация, которая поможет вам сделать правильный выбор.

Кэтлин Мишон, адвокат

|

Обновлено Эми Лофтсгордон, прокурор

Кредитные карты, платежные карты, карты банкоматов и дебетовые карты — все это способы совершать покупки или получать наличные. Но каждый из них работает по-своему, и эти различия важны.

Чтобы использовать эти карты с умом, вы должны знать, что каждая из них представляет собой и чем она отличается от других.

Кредитные карты

Принцип работы кредитных карт довольно прост: Эмитент кредитной карты выдает вам карту. Вы используете карту для оплаты товаров и услуг до определенной общей суммы — вашего кредитного лимита. Продавец магазина или поставщик услуг получает то, что вы должны от эмитента карты, которому вы погашаете. (Получите информацию о получении кредитной карты, если у вас плохой кредит.)

Проведение баланса. Если у вас есть баланс, кредитные карты действуют как очень дорогие кредиты. Компания кредитной карты позволяет вам погасить то, что вы должны понемногу каждый месяц, пока вы платите минимальную сумму каждый раз. В обмен вы платите проценты на остаток, который вы должны (до 29% каждый год) на конец каждого периода. (Прочитайте о том, как оспорить ошибку выставления счетов в выписке по дебетовой или кредитной карте.)

Компания кредитной карты позволяет вам погасить то, что вы должны понемногу каждый месяц, пока вы платите минимальную сумму каждый раз. В обмен вы платите проценты на остаток, который вы должны (до 29% каждый год) на конец каждого периода. (Прочитайте о том, как оспорить ошибку выставления счетов в выписке по дебетовой или кредитной карте.)

Как компании, выпускающие кредитные карты, зарабатывают деньги. Компании, выпускающие кредитные карты, получают высокие комиссионные несколькими способами.

- Высокие процентные ставки — проценты по кредитным картам составляют основную часть прибыли банков, выпускающих кредитные карты.

- Годовые сборы.

- Плата за просрочку платежа, плата за превышение лимита и другие разные сборы.

- Взимание с продавцов и поставщиков услуг платы каждый раз, когда клиент использует кредитную карту компании в заведении продавца.

Федеральный закон о кредитных картах от 2009 г. . Президент Обама подписал Закон об отчетности и раскрытии информации о кредитных картах от 2009 г. (Закон о кредитных картах) 22 мая 2009 г. Закон обеспечивает дополнительную защиту потребителей, в том числе лучшее раскрытие условий счета, ограничения на повышение процентных ставок и ограничения определенные методы выставления счетов и сборы.

. Президент Обама подписал Закон об отчетности и раскрытии информации о кредитных картах от 2009 г. (Закон о кредитных картах) 22 мая 2009 г. Закон обеспечивает дополнительную защиту потребителей, в том числе лучшее раскрытие условий счета, ограничения на повышение процентных ставок и ограничения определенные методы выставления счетов и сборы.

(Если вы ищете новую кредитную карту, см. статью Выбор кредитной карты: что вам нужно знать.)

Платежные карты

Платежные карты, также кредитные карты. Платежные карты, такие как American Express и Diners Club, не имеют кредитного лимита. Обычно вы можете взимать столько, сколько хотите, но должны погасить весь баланс, когда придет счет.

Баланс нельзя носить с собой. По большинству платежных карт вам необходимо погасить весь баланс, когда придет ваш счет. Если вы этого не сделаете, вам придется заплатить штраф за просрочку платежа. Если вы не платите причитающуюся сумму в течение двух расчетных периодов подряд, вам, как правило, придется заплатить более высокую плату за просрочку платежа в размере около 35 долларов США или процент от просроченной суммы (обычно от 2 до 3%), в зависимости от того, что больше. больше. Кроме того, кредитор может аннулировать карту, как только вы по умолчанию. Некоторые платежные карты дают вам возможность оплачивать счета с течением времени. Если вы решите сделать это, вам будут начисляться проценты по любым платежам, которые вы платите с течением времени, и вы столкнетесь с штрафом в годовых, если не будете соблюдать минимальную сумму платежа.

больше. Кроме того, кредитор может аннулировать карту, как только вы по умолчанию. Некоторые платежные карты дают вам возможность оплачивать счета с течением времени. Если вы решите сделать это, вам будут начисляться проценты по любым платежам, которые вы платите с течением времени, и вы столкнетесь с штрафом в годовых, если не будете соблюдать минимальную сумму платежа.

Как компании, выпускающие платежные карты, зарабатывают деньги. Компании, выпускающие платежные карты, получают прибыль, взимая высокие ежегодные сборы — примерно до 90 долларов США — и взимая с продавцов относительно высокие сборы каждый раз, когда покупатель платит с помощью платежной карты компании. Некоторые продавцы не принимают платежные карты именно по этой причине.

Денежные авансы

Многие люди используют свои кредитные карты для получения наличных авансов. Точно так же многие эмитенты кредитных карт отправляют держателям карт «удобные» чеки, которые они могут использовать для оплаты товаров или услуг. Сумма чека отображается в выписке по кредитной карте как плата, но обычно рассматривается как денежный аванс.

Сумма чека отображается в выписке по кредитной карте как плата, но обычно рассматривается как денежный аванс.

Выдача наличных обходится дороже, чем стандартные платежи по кредитным картам, и имеет более обременительные условия для потребителей, в том числе:

- Операционные сборы. Большинство банков взимают комиссию за транзакцию в размере от 4 до 6% за снятие наличных.

- Без льготного периода. Большинство банков взимают проценты со дня выставления аванса наличными, даже если вы возвращаете их полностью, как только приходит счет.

- Более высокие процентные ставки. Процентная ставка по выдаче наличных часто значительно выше, чем по обычным кредитным картам.

Карты для банкоматов

Карты для банкоматов выпускаются банками главным образом для того, чтобы предоставить клиентам банков возможность гибкого графика работы. В большинстве регионов вы можете использовать карту банкомата для снятия денег, внесения депозитов, перевода денег между счетами, определения баланса, получения наличных и даже для выплаты кредита в любое время дня и ночи.

Дебетовые карты

Дебетовые карты сочетают в себе функции банкоматных карт и чеков. Когда вы платите дебетовой картой, деньги автоматически списываются с вашего расчетного счета.

Комбинированные банкоматные/дебетовые карты. Многие банки выпускают комбинированную банкоматную/дебетовую карту, которая выглядит как кредитная карта и может использоваться везде, где принимаются кредитные карты. Но не заблуждайтесь — это не кредитные карты. Деньги, которые вы тратите, немедленно списываются с вашего расчетного счета.

Плюсы дебетовых карт. Многие люди предпочитают дебетовые карты чекам по двум причинам:

- вам не нужно носить с собой чековую книжку и предъявлять удостоверение личности, и

- вы оплачиваете свои счета немедленно, в отличие от того, когда вы используете кредитную карту и получаете счет позже.

Минусы дебетовых карт. Использование дебетовых карт имеет недостатки.

- Оплата немедленная. Многие люди предпочитают иметь 20-25 дней для оплаты счетов по кредитной карте.

- Без права удержания платежа. Поскольку деньги переводятся немедленно, потребители, использующие дебетовые карты, не имеют права задерживать платеж в случае возникновения спора с продавцом по поводу приобретенных товаров или услуг.

- Операционные сборы. Некоторые банки и продавцы взимают комиссию за транзакции при использовании дебетовых карт.

- Высокий риск в случае кражи. Если номер вашей дебетовой карты был украден во время онлайн-покупки, вор может опустошить ваш банковский счет до того, как вы заметите, что он исчез. (Узнайте о своей ответственности за несанкционированное списание средств с кредитных и дебетовых карт.)

Для всестороннего обсуждения кредитных и дебетовых карт, а также информации о составлении бюджета и работе с коллекторами, получите Nolo’s Решите свои денежные проблемы: долги, кредиты и банкротство Эми Лофтсгордон и Кара О’Нил.

Обратитесь к юристу по делам о банкротстве

Нужна профессиональная помощь? Начни здесь.

Типы карт, используемых в банковской системе

Содержание

Платежные карты являются неотъемлемой частью платежной системы, созданной банковским учреждением, которая предлагает беспроблемный и безналичный способ осуществления платежей, а также снятия денег в соответствии с потребностями держатель карты. Типы платежных карт и разница между картами, используемыми в банковской системе, является основной темой банковской осведомленности и общих знаний, о которых вы должны знать, и здесь мы собираемся обсудить то же самое в деталях.

Типы карт, используемых в банковской системе

Ниже приведены наиболее распространенные типы карт, используемых в банковской системе, и различия между ними:

Банкам было разрешено выдавать электронные карты физическим лицам, имеющим счета овердрафта, чтобы обеспечить возможность внутренних цифровых транзакций на таких счетах.

Банкам было разрешено выдавать электронные карты физическим лицам, имеющим счета овердрафта, чтобы обеспечить возможность внутренних цифровых транзакций на таких счетах.Дебетовые карты

Они позволяют держателю карты переводить деньги электронным способом со своего банковского счета, а также могут использоваться в качестве карты банкомата для снятия наличных с помощью банкомата. Имейте в виду, что вы не занимаете деньги с помощью дебетовой карты, вы используете деньги, депонированные на банковском счете, привязанном к карте, тогда как с кредитными картами вы занимаете деньги для осуществления платежа

Дебетовая карта с отсрочкой платежа позволяет оплата производится через несколько дней с момента покупки.

Кредитные карты

Кредитные карты позволяют пользователю занимать деньги в банке и совершать покупки. Банк или компании, выпускающие кредитную карту, создают возобновляемый счет и предоставляют кредитную линию держателю карты, а затем пользователь занимает деньги для платежей или также может время от времени снимать наличные. Компании, выпускающие кредитные карты, также устанавливают минимальную сумму погашения для этой суммы. заемные средства, а также начислять проценты за просрочку платежа.

Компании, выпускающие кредитные карты, также устанавливают минимальную сумму погашения для этой суммы. заемные средства, а также начислять проценты за просрочку платежа.

Ниже приведены некоторые термины, связанные с кредитными картами.0018

Кредитный лимит — представляет собой максимальный остаток на кредитной карте

Остаток — это общая сумма, которую вы должны, включая покупки, финансовые расходы и сборы

Годовая процентная ставка или годовая процентная ставка — применяемая процентная ставка к остатку, перенесенному за льготный период времени.

Льготный период – время, отведенное для оплаты баланса

Комиссия за кредитную карту – годовая плата или плата за обслуживание, плата за просрочку платежа и комиссия за превышение лимита.

Карты Forex

Карты Forex обозначают карты обмена иностранной валюты и используются для международных поездок для хранения иностранной валюты. Есть два основных варианта: карты с одной валютой и карты с несколькими валютами. Форекс-карты также можно использовать для вывода валюты за границу.

Есть два основных варианта: карты с одной валютой и карты с несколькими валютами. Форекс-карты также можно использовать для вывода валюты за границу.

Предоплаченные карты

Image Credit-rupay.co.in

Как следует из названия, в предоплаченных картах вы можете пополнить сумму заранее, а затем использовать деньги для совершения транзакций, они не связаны на любые банковские счета. Наиболее распространенным примером являются предоплаченные подарочные карты.

RuPay в Индии также представила предоплаченные карты в 2014 году, учитывая огромные возможности в сфере неиспользованных, неорганизованных корпоративных подарков и других бизнес-пространств.

Электронные карты

Электронные карты могут рассматриваться как дебетовые карты, выпущенные на определенные счета овердрафта, которые по своей природе являются личным кредитом без каких-либо конкретных ограничений конечного использования. Банкам было разрешено выдавать электронные карты физическим лицам, имеющим счета овердрафта, чтобы обеспечить возможность внутренних цифровых транзакций на таких счетах. Для всех целей, таких как безопасность, дополнительный фактор аутентификации (AFA), учетная ставка продавца (MDR) и т. д., инструкции, касающиеся дебетовых карт, применимы и к таким электронным картам.

Для всех целей, таких как безопасность, дополнительный фактор аутентификации (AFA), учетная ставка продавца (MDR) и т. д., инструкции, касающиеся дебетовых карт, применимы и к таким электронным картам.

Какие существуют способы использования карты в PoS-терминале?

Карту можно провести (карта с магнитной полосой), опустить (карта на основе чипа) или постучать (карта бесконтактной связи ближнего радиуса действия {NFC}) в терминале PoS.

Что такое карты с магнитной полосой, карты EMV Chip & PIN и бесконтактные карты NFC?

Ответ: Карты с магнитной полосой хранят данные карты на магнитной полосе, имеющейся на карте, в то время как данные карт EMV Chip & PIN хранятся в чипе на карте. В бесконтактной карте NFC карта считывается, если держать карту рядом с устройством для чтения карт. Карты EMV Chip & PIN и бесконтактные карты NFC считаются более безопасными по сравнению с картами с магнитной полосой.

Вы слышали о чип-карте EMV?

Ну, большинство карт теперь поставляются с этой технологией интегрированного чипа, который добавляет уровень безопасности. EMV расшифровывается как Europay, MasterCard и Visa, а карты EMV — это основные смарт-платежные карты, также известные как карты IC. Они предотвращают клонирование карты.

EMV расшифровывается как Europay, MasterCard и Visa, а карты EMV — это основные смарт-платежные карты, также известные как карты IC. Они предотвращают клонирование карты.

Что такое транзакции с предъявлением карты (CP) и без предъявления карты (CNP)?

Транзакция CP – это карточная транзакция, которая осуществляется посредством физического присутствия карты в месте транзакции. Это также известно как транзакция оплаты лицом к лицу или бесконтактная платежная транзакция. Примером может служить транзакция, осуществляемая в банкомате или PoS-терминале. Транзакция CNP не требует физического предъявления карты в момент транзакции. Это также называется удаленной транзакцией. Примером может служить онлайн-транзакция или транзакция мобильного банкинга с использованием карты.

Кто устанавливает лимиты на снятие наличных или покупку товаров и услуг с помощью карты?

Лимиты на снятие наличных в банкоматах и на покупку товаров и услуг определяются эмитентом карты. В пределах этих ограничений держатель карты может устанавливать и изменять лимиты транзакций для различных целей, таких как внутренние, международные, PoS, банкоматы, онлайн-транзакции, бесконтактные транзакции и т. д. Разрешено снятие наличных с использованием дебетовых карт и предоплаченных карт с полным KYC в PoS-терминалах. Резервным банком Индии (RBI), согласно которому за транзакцию можно снять не более 2000 фунтов стерлингов в рамках общего месячного лимита в 10 000 фунтов стерлингов. Владельцы карт могут уточнить у своих эмитентов информацию о таких возможностях, предоставляемых ими.

В пределах этих ограничений держатель карты может устанавливать и изменять лимиты транзакций для различных целей, таких как внутренние, международные, PoS, банкоматы, онлайн-транзакции, бесконтактные транзакции и т. д. Разрешено снятие наличных с использованием дебетовых карт и предоплаченных карт с полным KYC в PoS-терминалах. Резервным банком Индии (RBI), согласно которому за транзакцию можно снять не более 2000 фунтов стерлингов в рамках общего месячного лимита в 10 000 фунтов стерлингов. Владельцы карт могут уточнить у своих эмитентов информацию о таких возможностях, предоставляемых ими.

Давайте разберемся, что написано на дебетовой или кредитной карте:

Название банка : Кто выпустил карту

Номер карты : обычно это 16 цифр для онлайн-транзакций. Но они могут варьироваться от 14 до 19 цифр.

Имя владельца карты : имя лица, на имя которого выдана карта

Смарт-чипы : процессор металлических чипов во избежание клонирования0005

Логотип платежной сети: в настоящее время в Индии действуют пять платежных сетей: Visa, Mastercard, RuPay, American Express и Discover.

RuPay — это индийская внутренняя платежная система, созданная Национальной платежной корпорацией Индии. Согласно официальному веб-сайту rupay.in : «Он был задуман, чтобы реализовать видение RBI и предложить внутреннюю многостороннюю систему с открытым циклом, которая позволит всем индийским банкам и финансовым учреждениям в Индии участвовать в электронных платежах. Это сделано в Индии. , для каждого индийца, чтобы привести их к «менее наличному» обществу». Также обратите внимание, что банки должны ежеквартально платить комиссию за Visa, Master или иностранные платежные системы, тогда как сеть RuPay бесплатна и используется только в Индии.

На обратной стороне карты:

Магнитная полоса : Черная полоса содержит всю информацию на карте

Голограмма : Дополнительная функция безопасности, так как голограммы трудно подделать.

Защитный код : CVV-номер — это аббревиатура от 9.

Кроме того, в случае использования украденной карты могут взиматься дополнительные комиссии за счет банка.

Кроме того, в случае использования украденной карты могут взиматься дополнительные комиссии за счет банка.