Что такое УСН для ИП и как платить налоги по упрощенке. Упрощенное ип что это

Ведение ИП по упрощенке с нуля

Обновление: 20 июля 2017 г.

Упрощенная система налогообложения является льготным налоговым режимом, по своей сути имеет два вида с разными объектами налогообложения и разными ставками, которые позволяют выбрать ИП приемлемый для него. Ведение упрощенной системы налогообложения ИП в первую очередь зависит от вида УСН, который применяет данный ИП.

Виды УСН

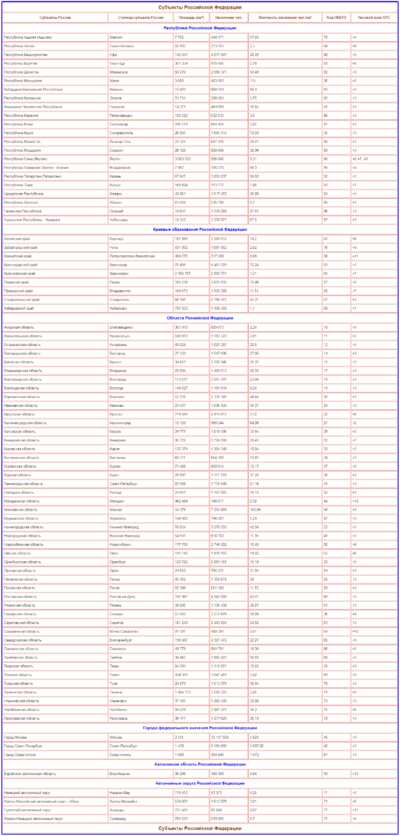

Возможность применения УСН представлена двум вариантами, которые различаются объектом налогообложения и ставками налогообложения (таблица 1).

Таблица 1

| Ставка налога | ||

| УСН 1 | доходы | 6% |

| УСН 2 | доходы, уменьшенные на величину расходов | 15% |

Как начать ведение УСН с нуля для ИП

На самом раннем этапе оформления физического лица в качестве ИП необходимо определиться с налоговым режимом, на котором предполагается работать. При выборе льготного налогового режима (УСН) индивидуальный предприниматель выбирает, какой вариант УСН он будет применять (УСН Доходы или УСН Доходы, уменьшенные на величину расходов). Для этого необходимо рассчитать предполагаемые доходы и расходы, сумму уплачиваемых налогов, определить, какой вариант предпочтительнее. Обязательно нужно ознакомиться с отчетностью, которую в обязательном порядке необходимо будет предоставлять налоговым органам. Если планируется принятие на работу сотрудников, то необходимо помнить, что на каждого сотрудника необходимо будет ввести кадровый учет и отчитываться:

- по обязательному пенсионному страхованию;

- обязательному медицинскому страхованию.

В начале ведения бизнеса ИП рекомендуется познакомиться со сроками предоставления налоговых деклараций, исчисления и уплаты авансовых платежей. Затем необходимо определить, кто будет заниматься составлением отчетности для налоговых органов, документальным сопровождением хозяйственных операций. При небольшом объеме хозяйственных операций и выборе УСН Доходы ИП самостоятельно может осуществлять составление налоговых деклараций и отчитываться в налоговые органы. При использовании УСН Доходы размер единого налога определяется как произведение налогооблагаемой базы (суммы доходов) на ставку налога (6%). При использовании УСН Доходы минус расходы размер единого налога определяется как произведение налогооблагаемой базы (разницы между доходами и расходами) на ставку налога (15%).

Отчетность

При ведении ИП на УСН в налоговые органы предоставляется налоговая декларация в конце налогового периода. Если деятельность ИП осуществляет без наемных работников, то сроком сдачи налоговой декларации является 30 апреля.

Авансовые платежи

При УСН необходимо уплачивать авансовые платежи по данному единому налогу. Отчетными периодами являются 1 квартал, 6 месяцев и 9 месяцев. Сделать это необходимо в течение 25 дней после окончания отчетного периода, т. е. за 1 квартал авансовый платеж необходимо перечислить не позднее 25 апреля, за 6 месяцев – не позднее 25 июля, за 9 месяцев – не позднее 25 октября. Сумма уплаченных авансовых платежей в конце налогового периода идет в зачет уплаты общей суммы налога.

Особенности ведения ИП при УСН 15%

Налогооблагаемой базой при данном налоговом режиме являются доходы за вычетом расходов. Поэтому для подтверждения произведенных расходов ИП необходимо собрать документы, на основании которых были произведены данные расходы.

Признание расходов осуществляется, если они экономически обоснованные и отражены в НК РФ (ст. 346.16 НК РФ).

glavkniga.ru

Упрощенная система налогообложения для ИП

Правовое регулирование системы осуществляется НК РФ, и есть несколько видов базовых систем налогообложения индивидуальных предпринимателей в стране. Итак, рассмотрим УСН для ИП, чем конкретно она отличается от прочих разновидностей методов оплаты, когда подается отчетность и другие тонкости вопроса.

Дорогие читатели! Наши статьи рассказывают о типовых способах решения юридических вопросов, но каждый случай носит уникальный характер. Если вы хотите узнать, как решить именно Вашу проблему - обращайтесь в форму онлайн-консультанта слева или звоните по телефону+7 (499) 500-96-41Это быстро и бесплатно!

Что такое УСН

Есть масса вопросов со стороны обывателей, в частности – почему именно так называется данный вид налогообложения? Рассмотрим эту тему более детально.

К особенностям данной системы относят:

- Низкий документооборот, уменьшенное количество документации. В случае с УСН юридические лица находятся под отчетностью раз за квартал, а налоги уплачивают аналогичным образом, в качестве исключения из этой системы выступают лица, ведущие свою деятельность на базе НДС.

- Сниженное количество налоговых выплат, подлежащих уплате со стороны ИП. Юридическим лицам не приходится заниматься уплатой сборов в инновационные фонды, но, тем не менее, для них разработан специально общий порядок уплаты пошлин, патентов и других элементов.

- Удобство и простота еще одно ключевое отличие данной системы от некоторых других. Если ИП не наделен возможностью заниматься уплатой услуг других сотрудников, применение упрощенной системы – удобно и просто.

УСН является одним из наиболее экономически выгодных налоговых режимов

Достоинства УСН

Сравнивая УСН с другими вариантами уплаты налогов, можно отметить ее преимущества и неоспоримые минусы, все зависит от вида, сферы деятельности и особенностей предпринимательства.

О некоторых из них мы уже говорили:

- сокращенные размеры налоговых выплат;

- простота подачи декларации;

- никаких трудностей с ведением документации;

- много возможностей.

Недостатки УСН

Они заключаются лишь в том, что не каждый ИП имеет право вести деятельность на базе упрощенной схемы, поскольку она вписывается далеко не под все виды деятельности.

Ставки и особенности ведения учета

Рассмотрим, что такое упрощенная система налогообложения для ИП, виды деятельности и основные ставки. Изначально стоит отметить тот факт, что функционирование системы заключается в выплате предпринимателем определенного процента – 7%, 5%, 2%, 15%, 5% или 3%, которые берутся от выручки. Все зависит от того, осуществляется ли предпринимателем уплата НДС, а также от вида деятельности.

Обратите внимание: например, самая большая ставка, равная 15%, предлагается предпринимателям, осуществляющим розничную торговлю, а самая маленькая ставка – за доход, полученный от реализации товаров за границу, это относится к экспортерам.

Самая высокая ставка составляет 15% от доходов ИП

Кто платит налог по УСН

- предприниматели, занимающиеся оптовой и розничной торговой деятельностью;

- бизнесмены, которые занимаются выполнением спектра работ и оказанием спектра услуг для юридических лиц, а также для населения;

- другие ИП, которые по роду своей занятости не попадают под ЕН.

Но есть определенные направления работы, при которых УСН вообще не предусмотрена, например, к ним относится продажа ювелирных изделий и другие варианты работы.

Ситуации, когда не используется УСН

Итак, мы рассмотрели, что такое УСН для ИП, теперь осталось разобраться, когда она применяется, а когда выбирается что-то иное. Для возможности применения этого варианта уплаты налогов необходимо на протяжении 20 рабочих дней подать заявление о том, что вы переходите на УСН, делается это в налоговой инспекции по месту регистрации. Переход будет осуществлен со следующего года, если будет отмечен факт подачи заявления соответствующего образца.

Нет возможности пользоваться упрощенной системой налогообложения у людей в том случае, если их труд попадает под необходимость уплаты Единого или Общего налогообложения. Также нет никакой возможности применения данной системы для ИП, занимающихся реализацией подакцизных товаров, торговлей ювелирными изделиями, драгоценными металлами, а также лицами, торгующими на рынке ценных бумаг, валютных и фондовых биржах.

Различия между формами налогообложения

В настоящее время зарегистрироваться в качестве индивидуального предпринимателя достаточно просто – необходимо лишь собрать базовый пакет документов и предоставить их в соответствующие налоговые органы и службы. У начинающих бизнесменов, ранее никогда не сталкивавшихся с подобной деятельностью, возникают вопросы о том, какие налоги нужно платить, а каких можно избежать. Выбор системы – лидирующее решение, которое должен принять ИП для качественного ведения работы. А незнание законодательства не освобождает от несения ответственности за его нарушение. Поэтому перед стартом ведения деятельности необходимо принять во внимание определенные знания и навыки.

Обратите внимание: то, как заплатить налоги ИП по упрощенке, расходы и доходы, а также какую систему лучше выбрать – зависит от некоторых параметров, и вид деятельности – главный из них. Имеет важность и тот фактор, кому осуществляется реализация товаров или услуг – физическим лицам или уже действующим организациям.

В настоящее время есть три вида налогообложения, которые различаются между собой основными условиями. Это единый налог, УСН, общий налог.

Единый налог

Он уплачивается лицами, не имеющими возможности использовать в своей деятельности УСН. Ставки для этого случая зависят от региона деятельности, сферы занятости предпринимателя и от других факторов. Здесь немного фигурирует НДС, однако для ИП, которые только что зарегистрировались, он вообще не используется. Оплачивается лишь теми работниками, которые приняли решение продавать остатки товаров без документации. Декларируется такой доход каждый месяц или каждый квартал.

Вид системы налогообложения зависит от множества факторов

Упрощенный налог

Для применения этой системы и для того чтобы как можно скорее платить налоги ИП на УСН, необходимо подать заявление в течение 20 дней после регистрационного процесса. Если уведомление не будет подано в срок, перейти на систему можно будет только с 1 января следующего года.

Общий налог

Применяется для ИП, по размерам – это 16% от дохода. Также предусматривается работа – как с уплатой НДС, так и без нее, все зависит от усмотрения ИП и от его личных предпочтений.

Налоговая база и уплата по срокам

Размер и особенности оплаты налоговых взносов во многом зависит от сроков и видом деятельности. В основном применяются такие данные, как 5% от выручки для лиц, не занимающихся уплатой НДС, 3% от ВР для ИП, осуществляющих уплату НДС, а также 3% от дохода для ИП с товарами, которые реализуются населению или другим лицам.

Обратите внимание: каждый ИП принимает решение самостоятельно – стоит ли подавать заявление на УСН или обойтись традиционными вариантами. Налоговые выплаты осуществляются с 1 по 22 число месяца, который следует за отчетным периодом, а это может быть квартал, месяц.

Подача отчетности и ведение бухгалтерской документации

Итак, мы рассмотрели, что такое упрощенка для ИП (упрощенный налог), осталось только разобраться с особенностями учета. Мы уже говорили о том, что декларация подается с 1 по 20 число месяца, который следует за отчетным годом. Ведение учета осуществляется посредством использования простейшей документации, к которой относится книга учета доходов и расходов, выпускаемая в бумажном и электронном варианте.

Декларации должны быть поданы в соответствующие организации ежеквартально. В данном случае ведется более широкий перечень документации, включающий книги по сумме доходов, расходов, учет товаров, учет основных средств, сырья, материалов, учет сумм НДС. Все книги могут заполняться в электронном варианте и вполне предоставляться в качестве отчетности.

Таким образом, сравнивая все виды налогообложения в РФ, можно отметить, что для ИП упрощенное налогообложение, схема которого является наиболее простой, представляет собой наиболее оптимальный и доступный вариант ведения деятельности. Выбрав именно такой вариант уплаты налогов для ведения деятельности, вы получите многочисленные права, а также возможность упрощенного ведения документации.

Не нашли ответа на свой вопрос? Узнайте, как решить именно Вашу проблему - позвоните прямо сейчас: +7 (499) 500-96-41Это быстро и бесплатно!

vashbiznesplan.ru

Упрощенная система налогообложения для ИП - популярная в народе упрощенка

09 июня 2015

Просмотров: 1383

Для индивидуальных предпринимателей законодательством предусмотрено 3 вида систем налогообложения, выбор одной из которых предприниматель осуществляет самостоятельно, на добровольной основе. При изменении своего решения, предоставляется возможность перейти на другую, более выгодную систему. Оптимальным налоговым режимом для предпринимателя является упрощенная система налогообложения для ИП, ввиду малого количества отчетности. Заявить о желании вести деятельность на упрощенке предприниматель может в момент подачи пакета документов на постановку на учет в качестве ИП.

Чтобы осуществить переход ИП на упрощенную систему налогообложения, физическому лицу необходимо заполнить и сдать в налоговую инспекцию в установленной форме заявление в двух экземплярах вместе с документами на регистрацию или в течение последующих пяти дней.

Образец заявления о переходе на упрощенку возможно взять в налоговой службе или найти и скачать в Интернете. После того, как заполненное заявление на упрощенку для ИП будет сдано в соответствующий орган, предпринимателю необходимо ожидать его одобрения.

Если заявление принимается налоговой службой, то предпринимателя извещают о возможности ведения деятельности на упрощенной системе налогообложения.

Переход на УСН предоставляет предпринимателям немало преимуществ, что привлекает большую долю предпринимателей:

- Во-первых, УСН позволяет самостоятельно определить объекты налогообложения, что позволит при правильном расчете и выборе значительно сократить размер выплачиваемого налога.

- Во-вторых, в рамках деятельности на упрощенке предприниматель освобождается от выплат НДФЛ и НДС.

- В-третьих, упрощённая система налогообложения дает возможность избежать бухгалтерского учета.

- В-четвертых, благодаря простоте и понятности налоговой отчётности.

Главный плюс УСН – это добровольность ее выбора, не принуждающая предпринимателей.

У индивидуального предпринимателя есть три варианта, возможных при использовании УСН. Различие двух из вариантов заключается в выбранном объекте налогообложения, которым могут быть доходы ИП или доходы, уменьшенные на размер расходов. В основе третьего вида, который может быть применен при УСН, лежит патент.

Для предпринимателя, определившегося с первым объектом, в налоговой базе учитывается единственный учет его доходов, к которым в рамках упрощенного налогового режима относятся только поступившие на его счет денежные средства, исключая те пополнения, которые ИП делал самостоятельно. Расходами при использовании упрощенной системы налогообложения принимаются расходы, производимые в пределах предпринимательской деятельности, как, к примеру аренда помещения, закупка товара, оплата услуг.

Применение упрощенной системы налогообложения

Ввиду выдачи патентов только на конкретно установленные сферы деятельности, не у всех индивидуальных предпринимателей есть возможность применить такой вариант. Работа на патентной упрощенке выгодна для предпринимателя, благодаря отсутствию необходимости ведения отчетности.

В этом случае единственной затратой является покупка патента. Эта система налогообложения схожа с ЕНВД по факту независимости размера налога от выручки. У индивидуальных предпринимателей, ведущих деятельность, не попадающую под этот вариант УСН, есть на выбор еще две системы.

Более подробно о применении патентной системы, смотрите на видео ниже:

Предприниматели, выбравшие объектом налогообложения свои доходы, выплачивают налог в величине 6% от вырученных денежных средств. В процессе осуществления учета заводится книга, в которой ведется движение всех средств и проводимых предпринимателем операций. Выгода этого режима применима к индивидуальным предпринимателям, владеющим малыми расходами или не имеющим возможности их подтвердить путем фиксации в соответствующих документах. Чаще Упрощенка ИП с объектом «Доходы» используется в таких сферах услуг, как консультационные, риэлтерские или в осуществление деятельности по ремонту бытовой техники, то есть не имеющих необходимости использования в предпринимательской деятельности каких-либо материалов.

На упрощенку с выбранным объектом налогообложения «доходы минус расходы» распространяется налог величиной в 15%, который налагается только на чистую прибыль, получаемую путем вычета из величины дохода расходных средств. Но, при этом учитываются только подтвержденные расходные денежные средства, указанные в соответствующей статье НК. Упрощенка для ИП этого вида имеет свои привилегии для предпринимателей, имеющих большие расходы и при этом незначительную величину прихода с единицы товара.

Этот режим используют предприниматели, имеющие при осуществлении деятельности прибыль, получаемую от оборота, а не путем увеличения прибавочной стоимости, а также использующие в своем производстве дорогостоящие материалы, что позволит уменьшить чистую прибыль за счет высоких доходов и расходов. При возможном получении по результатам года превышения расходов над доходами , на предпринимателя все равно налагается налог величиной в 1%.

Вернуться к оглавлению

Налоги и отчетность, предусмотренные УСН для ИП

Предпринимательская деятельность подразумевает выплату определенных налогов, являющихся обязательными для ИП, ввиду применения упрощенного налогового режима. К таковым относятся: единый налог, начисляемый и уплачиваемый в налоговую службу в установленном порядке, который можно сократить на величину выплаченных страховых выплат, страховые взносы в Пенсионный фонд, имеющие фиксированный размер и прочие налоги, оплата которых обязательна во всех налоговых режимах.

Индивидуальные предприниматели, работающие на упрощенке, обязаны отчитываться перед налоговой инспекцией по месту проживания путем предоставления деклараций. Для предпринимателей, не имеющих никаких поступлений или расхода средств как на счетах, так и в кассе и объектов обложения по признанным в обязательном порядке видам налогов, процесс проведения налоговой отчетности становится значительно удобней и легче благодаря возможности сдачи одной декларации в упрощенном виде, которая сменила «нулевую» отчетность. Благодаря сокращению требуемых к отчету сведений, а также возможности объединения нескольких налогов, как НДС, ЕСН и прочие, единая упрощенная налоговая декларация для ИП проста в освоении.

Для этого отчета установлены фиксированные сроки и порядок сдачи, предусматривающий ее составление в двух экземплярах, и возможность использования разных видов предоставления, как бумажный носитель, так и электронный. При необходимости налоговый орган, приняв декларацию в бумажном виде, может сделать на ее копии отметку, подтверждающую ее принятие или при получении в электронном виде передать налогоплательщику квитанцию. Помимо этого, сдать декларацию в короткие сроки возможно путем его отправления по почте или с использованием прочих каналов связи, ввиду приема отчета датой отправки. Декларация должна быть заполнена в соответствии с предъявляемыми к порядку требованиями. Исключить допущение возможных ошибок поможет использование образца заполнения единой налоговой декларации, найти который несложно в Интернете.

Для индивидуальных предпринимателей, ведущих свою деятельность без найма, предусмотрена уплата страховых сборов в Фонд обязательного медицинского страхования и Пенсионный в величине, исчисляемой из стоимости страхового года. Упрощенное налогообложение ИП, работающих на себя, освобождает его от предоставления в Пенсионный фонд отчета, содержащего сведения обо всех рассчитанных взносах, а также подачи данных персонифицированного учета прихода и выплат и сведений НДФЛ за себя.

Вернуться к оглавлению

Особенности учетной политики для индивидуального предпринимателя

Ввиду ведения предпринимателями учета движения денежных средств в соответствии с принятыми налоговым законодательством правилами, они имеют право освобождения от осуществления бухгалтерского учета. Поэтому учетная политика для ИП на упрощенке обязана быть сформирована в целях налогового учета для индивидуальных предпринимателей, уплачивающих НДС и налог на прибыль. Помимо этого применение упрощенки, а следствие чего уплата единого налога, обязывает предпринимателей отражать способ оценки приобретенных товаров в процессе причисления их себестоимости на затраты.

Важным моментом является не обязательное требование со стороны налоговой инспекции предоставления учетной политики от индивидуальных предпринимателей, работающих на упрощенке. Этот документ в первую очередь необходим для формализации используемых правил учета.

Таким образом, в процессе осуществления каких-либо налоговых проверок документ, утверждающий учетную политику ИП, не является обязательным, а точнее дополнительным способом при необходимости подтвердить или доказать действия предпринимателя в случае возникновения споров в вопросе, связанном с уплатой налогов.

Вернуться к оглавлению

Выгоды от применения упрощенной системы налогообложения для индивидуального предпринимателя

Перейти на упрощенный налоговый режим для ИП не представляет сложностей, в сравнении с организациями. Существенным элементом для предпринимателей является отсутствие ограничений к предельной величине дохода. Простота системы налогообложения облегчает для предпринимателя ведение деятельности путем не обращения внимания на размер его дохода и владеющего имущества.

Основной выгодой для предпринимателя при ведении деятельности на упрощенной системе налогообложения является несложность в налоговом учете. Это возможно благодаря освобождению ИП от выплаты некоторых налогов, как налог на доходы физических лиц, на имущество, а также для определенных сфер предпринимательской деятельности налог на добавленную стоимость.

Автор:

Иван Иванов

Поделись статьей:

Оцените статью:

Загрузка...Похожие статьи

moeip.ru

Как работать ИП на УСН в 2018 году 🚩 как работать в усн 🚩 Предпринимательство

Автор КакПросто!

Большинство ИП относятся к малому бизнесу, поэтому для них наиболее выгодным является применение УСН. Эта система является оптимальной как с точки зрения налогового бремени, так и ведения бухгалтерии.

Статьи по теме:

Вам понадобится

- - регистрация физического лица в качестве ИП;

- - заявление о переходе на УСН.

Инструкция

Переход на УСН носит уведомительный характер и по умолчанию не применяется. Перед тем как изъявить свое желание о применении УСН предпринимателю необходимо определиться с наиболее оптимальной для себя системой налогообложения. Он может выбрать УСН с налоговым объектом «доходы» со ставкой 6%, либо «доходы минус расходы» с базовой ставкой 15%.

Перейти на применение УСН можно при регистрации нового ИП, либо с начала следующего года. Так, для того, чтобы предприниматель мог применять УСН в 2014 г. он должен был подать уведомление по форме № 26.2-1 до 31 декабря 2013 г. Уведомление необходимо составить в 2-х экземплярах, один из которых будет являться подтверждением о начала применения УСН.

Все предприниматели, которые работают на УСН, должны применять кассовый метод признания доходов. Поэтому они должны зарегистрировать в налоговой кассовый аппарат и выдавать всем покупателями кассовые чеки при покупке за наличные. Другой вариант - организация приема безналичных платежей. Для этого ИП должен иметь свой расчетный счет, который он может открыть в любом банке.

Работая на УСН, предприниматель не сдает в течение года никакую отчетность по уплате и начислению налога. Все отчеты сдаются в соответствующие фонды только при наличии у ИП наемных работников. Декларация по УСН сдается по итогам года до 31 марта. ИП должен только платить авансовые платежи по налогам каждый квартал. Сумма налога определяется нарастающим итогом и зависит от налоговой ставки. Если у ИП нет работников, то применяя УСН-доходы, он может уменьшать сумму налогов до 100%.

До 20 января ИП необходимо сдать сведения о среднесписочной численности.

Бухгалтерский учет ИП на УСН сводится к ведению КУДИР, а также соблюдению кассовой дисциплины и заполнению кассовой книги.

Также ИП, независимо от наличия деятельности и финансовых результатов, должен платить фиксированные платежи в ПФР. Их размер ежегодно изменяется. В 2014 г. их размер для ИП с доходом менее 300 тыс.р. составит 20 727.53 р.

Обратите внимание

Не могут применять УСН следующие категории ИП:- ИП с численностью свыше 100 человек;- ИП с годовым доходом более 64.02 млн р. в год;- ИП, производящие подакцизные товары и работающие в игорном бизнесе;- ИП, применяющие ЕСХН.

Полезный совет

Для того чтобы у ИП на УСН была возможность уменьшить сумму налога на платежи в ПФР их необходимо вносить ежеквартально.

Источники:

- как работать в усн

Совет полезен?

Распечатать

Как работать ИП на УСН в 2018 году

Похожие советы

www.kakprosto.ru

Упрощенная система для ИП - Моё Дело

Трудно найти что-то более удобное и выгодное для ИП, чем упрощенная система налогообложения.

ОСНО – это больше налогов и отчетов, ЕНВД и ПСН – выгодно, но только не во время простоев, да и не для всех видов деятельности доступно.

А вот перейти на упрощенку может любой ИП, и плюсов в ней много:

• освобождение от НДС, НДФЛ, налога на имущество;• возможность совмещать с ЕНВД и ПСН;• простота учета и отчетности;• возможность снижать налог за счет страховых взносов и торгового сбора;• возможность не платить налог, если бизнес стоял и не было выручки.

У бизнесмена, который выбрал упрощенное налогообложение ИП, есть два варианта:

1. Платить налог со всей выручки по ставке 6%.

Все, что ИП заработал, он будет заносить в Книгу учета доходов и расходов. Декларация тоже заполняется только по части доходов.

ИП на УСН 6% из налога может вычитать страховые взносы за себя и сотрудников.

Если у ИП есть наемные работники, то налог он может уменьшить только наполовину.

У тех, кто работает в одиночку, таких ограничений нет.

2. Платить с разницы между доходами и расходами по ставке 15%. Этот вариант сложнее, но ненамного.

3. В Книгу учета доходов и расходов нужно будет заносить и выручку, и траты с реквизитами документов.

В декларации тоже заполняются и доходная, и расходная часть.

ИП на УСН 15% в расходы может включать все страховые платежи за себя и работников.

Платежи ИП на УСН – это три авансовых и один годовой платеж. Авансы платятся нарастающим итогом:

• до 25 апреля за три месяца;• до 25 июля за полугодие;• до 25 октября за 9 месяцев.

Итоговый годовой платеж перечисляется до 30 апреля следующего года.

Отчетность упрощенца – это всего одна декларация в год, которую тоже нужно сдать до 30 апреля. С помощью сервиса «Моё дело» на УСН ИП сможет отчитаться в ИФНС и заплатить налог всего за пару минут.

Система сама все рассчитает с учетом вычетов, сформирует платежный документ, КУДиР и налоговую декларацию.

Один клик мышкой – и платеж ушел в бюджет. Еще один клик – декларация отправилась в ИФНС. Третий клик – распечаталась КУДиР.

Все, обязательства выполнены, можно трудиться дальше. А если что-то забыли – сервис напомнит.

«Всего одна декларация в год» – это для предпринимателей без наемных работников.

Как только появляется хоть один сотрудник, упрощенка усложняется отчетами по страховым взносам в ИФНС, ПФР и ФСС.

Их тоже можно заполнить в сервисе «Моё дело» и отправить в инстанции в электронном виде.

Подключайтесь – с нами удобно.

www.moedelo.org