Содержание

Переходный период по НДС в 1С

- Опубликовано 13.12.2018 23:49

- Автор: Administrator

- Просмотров: 7618

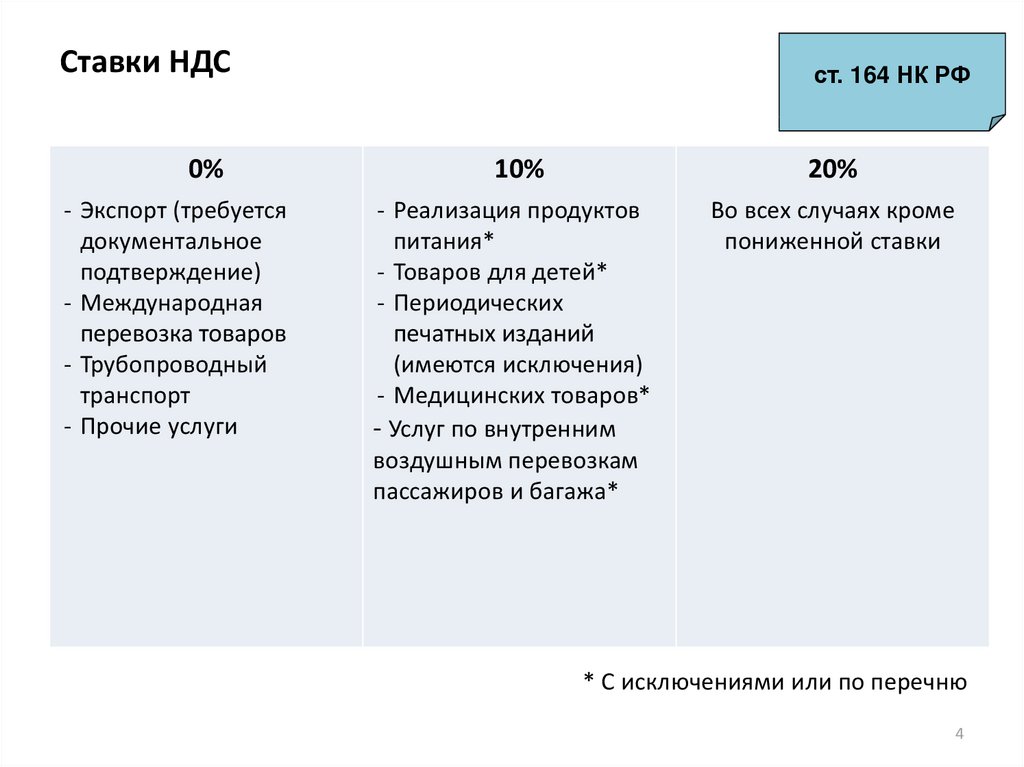

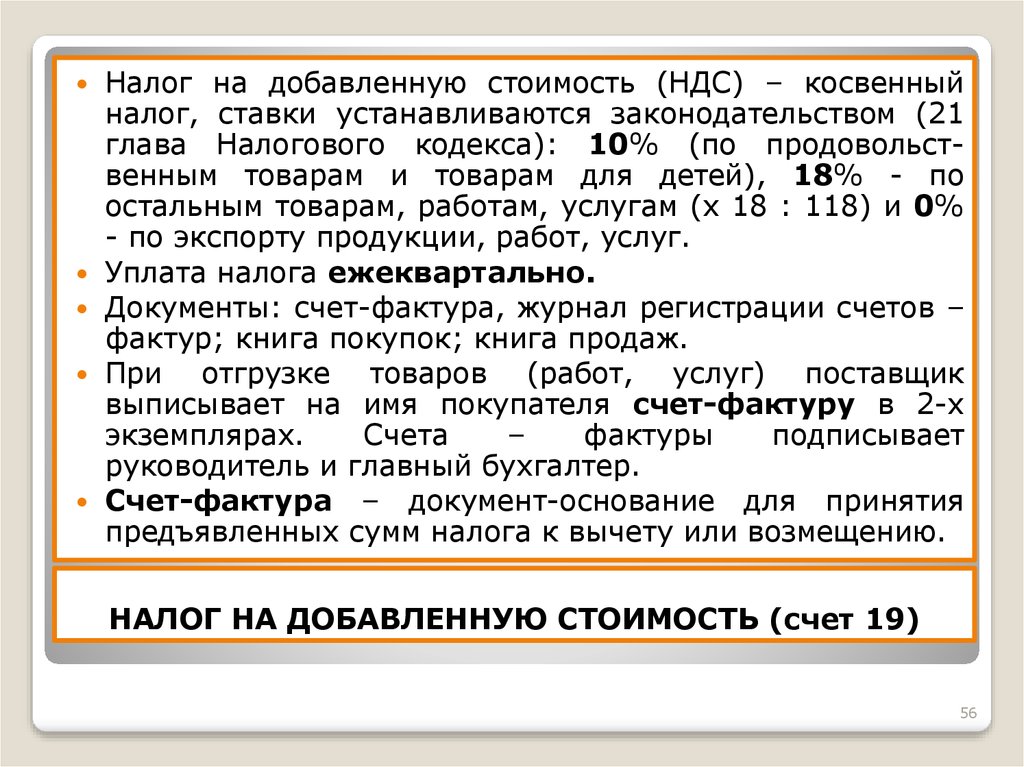

В этой статье остановимся на том, как подготовиться и что поменять в своей работе в переходный период с 18%-ной ставки НДС на 20%-ную (Федеральный закон №303-ФЗ от 03.08.2018г.) Закон вступает в силу 1 января 2019 года и применяется при отгрузке товаров (работ, услуг), имущественных прав, начиная с этой даты. Для продовольственных, медицинских и некоторых других социально значимых товаров из Перечня, утвержденного Правительством РФ, ставка НДС 10% осталась прежней.

ФНС России выпустила разъяснения переходного периода (СД-4-3/20667@ от 23.10.2018г.) на которых мы подробно остановимся.

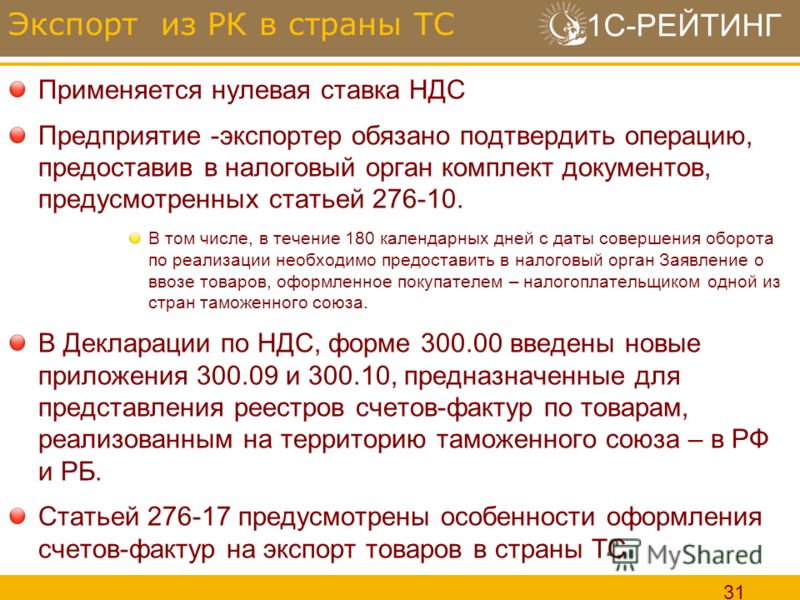

Новая ставка НДС 20% применяется для отгрузок с 1 января 2019г. (расчетная ставка для авансов 20/120) независимо от того, когда был заключен договор.

Проверим действующие договоры на соответствие новым условиям:

— Если договорная цена установлена без учета НДС, то есть НДС начисляется сверх стоимости товаров (работ, услуг), имущественных прав: можно ничего не менять.

— Если договор заключен без указания цены т.е. цена договора устанавливается дополнительными документами (дополнительным соглашением, спецификацией): изменяется только приложение, устанавливающее договорную цену.

-Если договорная цена указана с добавлением суммы НДС 18% сверх стоимости товаров (работ, услуг), имущественных прав: в дополнительном соглашении можно указать «изменение ставки НДС 20% на основании ФЗ №303-ФЗ от 03.08.2018г.» Стоимость товаров (работ, услуг), имущественных прав при этом остается прежней. В доп. соглашении необходимо зафиксировать порядок и сроки доплаты НДС по договорам переходного периода.

-Если договорная цена включает «в т.ч. НДС 18%» и покупатель отказывается от изменения договорной цены: необходимо выделить расчетным путем НДС по ставке 20/120. Такое изменение оформляется дополнительным соглашением для того, чтобы было понятно, что поставщик выставил НДС по ставке 20% (риски в спорных ситуациях при решении хозяйственных вопросов могут быть признаны «за счет поставщика»).

При этом варианте выручка и, соответственно, прибыль у поставщика будет на 1,67% меньше (118/120*100=98,33; 100-98,33=1,67).

Рассмотрим хозяйственные ситуации:

1. Ситуация «с авансом 2018 г.»

— Договор 2018 г., аванс в декабре 2018 г., отгрузка в 2019 г.

— Составлено доп. соглашение (фиксируем ставку НДС 20%).

Внимание, возможная ошибка №1: после подписания дополнительного соглашения со ставкой НДС 20% покупатель в назначении платежа в 2018г. указал ставку 20%.

В этом случае продавец оформляет авансовый счет-фактуру по ставке 18/118, корректировочный счет-фактура не требуется.

— Отгрузка 2019г.

Внимание, возможная ошибка №2:

— Поступила доплата НДС (2%) в 2018г.

Такая доплата считается дополнительной оплатой стоимости товаров (работ, услуг), имущественных прав и с нее исчисляется НДС по ставке 18/118. Возникает завышение оплаченной стоимости товара и занижение оплаченного НДС.

Возникает завышение оплаченной стоимости товара и занижение оплаченного НДС.

Продавец датой «второго аванса» 2018г. составляет корректировочный счет-фактуру на аванс на разницу между суммой «первого аванса» 2018г. по ставке 18/118 и «второго аванса» по ставке 18/118.

— Поступила доплата НДС (2%) в 2019г. Покупатель доплачивает разницу (2%) в ставках НДС до даты отгрузки товара (работы, услуги).

В этом случае доплату не следует рассматривать, как аванс, а следует рассматривать как доплату налога.

Продавец датой получения доплаты выставляет покупателю корректировочный счет-фактуру на аванс на разницу между суммой налога по «первому авансу» 2018г, составленному ранее с применением ставки НДС 18/118 и суммой налога с учетом доплаты 2%.

В 1С: Бухгалтерии операция «Корректировочные счета-фактуры на аванс» будет реализована в версии 3.0.67. На момент составления статьи это операция недоступна, но позже мы обязательно расскажем об этом.

Если счет-фактура 2018 г. от поставщика поступил в 2019г., то к вычету принимаются товары (работы, услуги), имущественные права по ставке НДС 18%, как и указано в счете-фактуре поставщика.

2. Ситуация «с постоплатой 2019 г.»

Договор 2018 г., ставка НДС 18%, отгрузка в декабре 2018 г., постоплата в 2019г.

В платежном поручении по отгрузке 2018г. и с отсрочкой платежа (переход оплаты на 2019г.) ставку НДС указываем, как в отгрузочных документах поставщика (18%).

3. Возврат товаров в 2019 г.

В 2019 г . изменен подход отражения НДС при возврате товаров ( п.1.4 разъяснений ФНС РФ СД-4-3/20667@ от 23.10.2018г.)

— В случае возврата (частичного возврата) принятых на учет товаров, продавец НЕ будет получать от покупателя счет-фактуру на обратную реализацию (т.к. покупатель в этом случае будет обязан будет составить счет-фактуру со ставкой НДС 20%). Сам продавец составляет корректировочный счет-фактуру по ставке 18%.

Аналогичным образом, оформляются возвраты товаров, отгруженных в 2019г. Ставка НДС при этом будет 20%.

— В случае возврата в 2019 г. не принятого на учет товара действует общее правило: продавец составляет корректировочный счет-фактуру по ставке НДС, действующей на дату отгрузки покупателю.

Подробнее правила составления корректировочных счетов-фактур рассмотрены в статьях:

— Нетипичные ситуации: корректировочный счет-фактура в 1С: Бухгалтерии (правила отражения у покупателя)

— Нетипичные ситуации: корректировочный счет-фактура в 1С: Бухгалтерии (правила отражения у продавца)

Автор статьи: Ирина Казмирчук

Понравилась статья? Подпишитесь на рассылку новых материалов

Добавить комментарий

Повышение НДС в 2019г до 20%

Заканчивается 2018 год, приближается время, когда всем придется перейти на новую ставку НДС 20%.

Новая ставка налога автоматически применяется с 01..jpg) 01.2019 ко всем отгрузкам, облагавшимся НДС 18%, — без исключения. В том числе, к тем договорам, которые были заключены в 2018 году (и ранее) и перешли на 2019 год.

01.2019 ко всем отгрузкам, облагавшимся НДС 18%, — без исключения. В том числе, к тем договорам, которые были заключены в 2018 году (и ранее) и перешли на 2019 год.

С 1 января 2019 года действует Закон от 03.08.2018 № 303-ФЗ с изменениями в Налоговый кодекс РФ.

Он потребовал своего рода переходного периода по НДС с 18 на 20% в отношении товаров (работ, услуг), имущественных прав. В отношении реализации ставка НДС 20% действует независимо от даты и условий заключения договоров. Продавец дополнительно к цене отгрузки, начиная с 01.01.2019, обязан предъявить к оплате покупателю сумму налога, исчисленную по ставке 20 процентов.

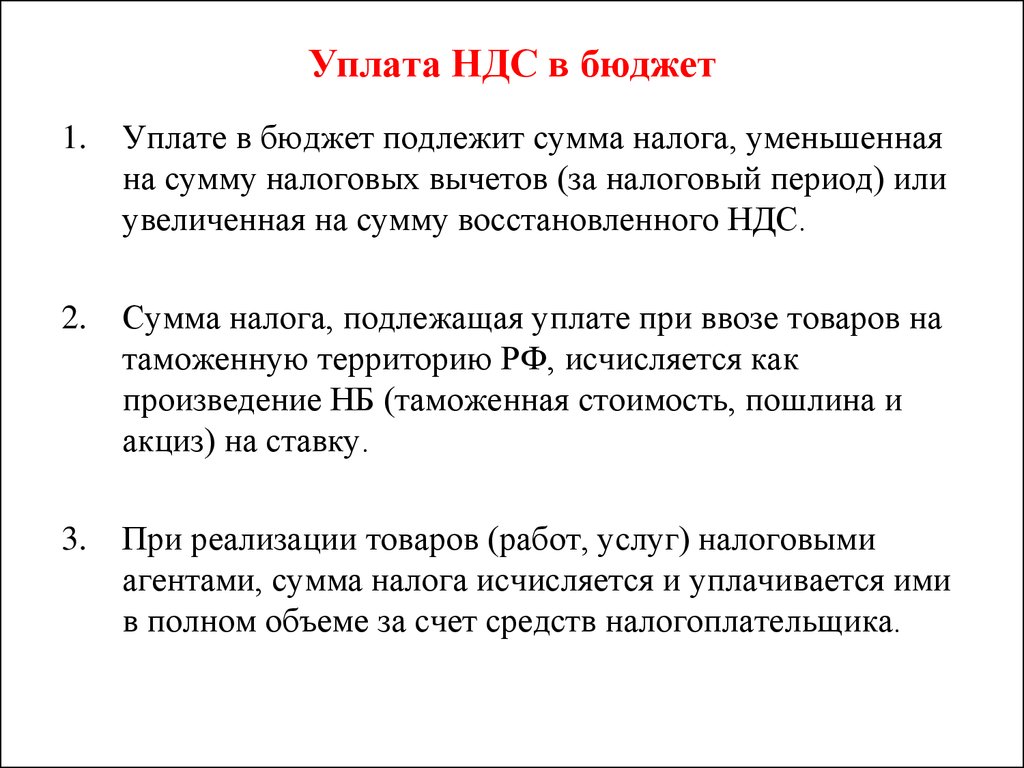

Если организация в 2018 году получит аванс в счет будущих поставок, то НДС с аванса будет рассчитан по ставке 18/118. При отгрузке в 2019 году начислять НДС уже по ставке 20%.

Покупатель, взявший НДС к вычету с аванса, перечисленного в 2018 году, восстановит налог в 2019 году по ставке 18/118.

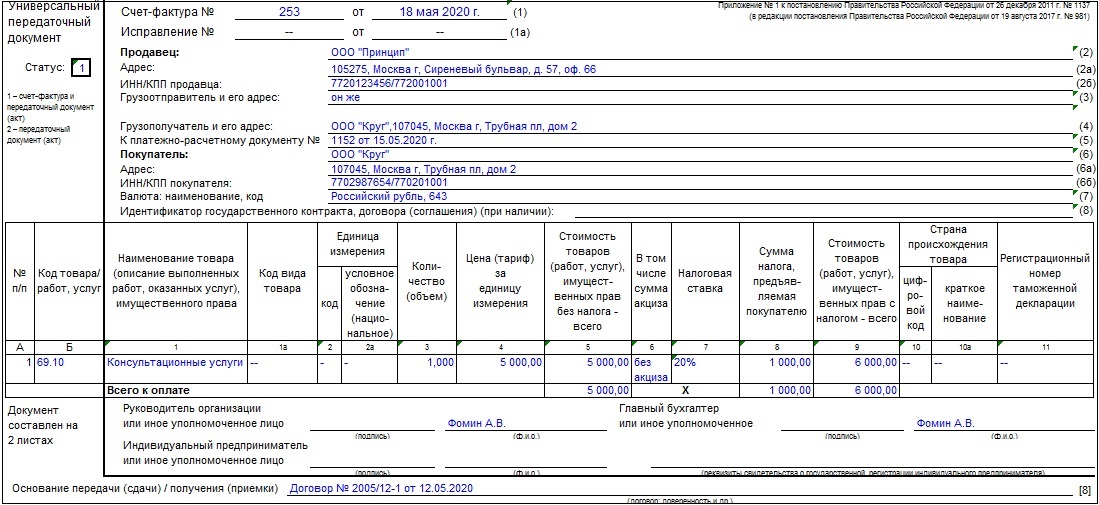

Счета-фактуры исправляются продавцом путем оформления новых — верных счетов-фактур. Если в 2019 году нужно исправить счет-фактуру, выданный при отгрузке в 2018 году, в гр. 7 исправленного документа указать ставку «отгрузочного» счета-фактуры— 18%.

Если в 2019 году нужно исправить счет-фактуру, выданный при отгрузке в 2018 году, в гр. 7 исправленного документа указать ставку «отгрузочного» счета-фактуры— 18%.

В новом документе в стр. 1 указываются не новые реквизиты, а номер и дата «забракованного» счета-фактуры; в стр. 1а приводится порядковый номер и дата исправления.

Если в 2019 году поменялась стоимость ранее отгруженных товаров (работ, услуг), в т. ч. при изменении их цены или количества, продавец обязан составить корректировочный счет-фактуру.

По отгрузкам, осуществленным в 2018 году, стоимость которых изменилась в 2019 году, применять ставку, действовавшую на дату отгрузки – 20%, а в гр. 7 корректировочного счета-фактуры указать ставку НДС, взятую из первичного документа — 18%.

Если покупатель перечисляет 2% в 2019 году, это будет доплата налога. Продавцу, получившему такую доплату, необходимо выставить корректировочный счет-фактуру на разницу между: НДС, взятого из первичного счета-фактуры, выставленного по ставке 18/118,и НДС, рассчитанного по ставке 20/120 (включающего доплату налога).

Разницу между суммами НДС, обозначенную в корректировочном счете-фактуре, показать в Разделе 3 стр. 070 гр. 5 декларации по НДС и учесть при расчете общей суммы НДС за налоговый период. По стр. 070 гр. 3 декларации проставить «0».

При реализации на территории РФ товаров (работ, услуг) иностранными фирмами, не стоящими на налоговом учете в России, НДС исчисляют и платят в бюджет покупатели – налоговые агенты. Уплачивается налог одновременно с оплатой денежных средств иностранному продавцу (окончательной или аванса). При последующей отгрузке НДС не начисляется.

Это означает следующее:

- если аванс в счет поставки, осуществляемой в 2019 году, перечислен иностранной фирме в 2018 году, то НДС налоговым агентом исчисляется исходя из ставки 18/118;

- если за товары (работы, услуги), приобретенные в 2018 году, покупатель-агент рассчитывается с иностранцем в 2019 году, НДС нужно также рассчитать по старой ставке 18/118: ведь ставка 20% применяется только к отгрузкам 2019 года;

- если в 2019 году иностранной фирме налоговым агентом перечислен аванс (или оплата) за товары (работы, услуги), приобретенные в 2019 году, то НДС исчисляется исходя из новой ставки 20/120

.

Калькулятор НДС

Универсальный калькулятор НДС для любой европейской страны. Пользоваться калькулятором очень просто:

- выберите страну

- выберите ставку НДС – стандартная (по умолчанию), пониженная или суперсниженная

- введите любую известную вам цену – цену с НДС или цену без НДС или сумму НДС.

Пожалуйста, свяжитесь с нами, если вы не можете найти свою страну в списке или использовать специальный калькулятор ставки НДС.

| Страна | Ставка НДС (стандартная) | Пониженная ставка НДС | Местное имя |

|---|---|---|---|

| Австрия | 20% | 12 % или 10 % | Мервертштойер / Умзацштойер |

| Бельгия | 21% | 12 % или 6 % | Belasting over de toegevoegde waarde / Taxe sur la Valeur Ajoutée / Mehrwertsteuer |

| Болгария | 20% | 9% | Данък върху добавената стойност |

| Хорватия | 25% | 13 % или 5 % | Порез на Додану Вриедность |

| Кипр | 19% | 9% или 5% | Φόρος Προστιθέμενης Αξίας |

| Чехия | 21% | 15 % или 10 % | Дань z přidané hodnoty |

| Дания | 25% | нет | Meromsætningsafgift |

| Эстония | 20% | 9% | кяйбемакс |

| Финляндия | 24% | 14 % или 10 % | Арвонлисэверо / Мервердесскатт |

| Франция | 20% | 10 %, 5,5 % или 2,1 % | Налог на добавленную стоимость |

| Германия | 19% | 7% | Мервертштойер / Умзацштойер |

| Греция | 24% | 13 % или 6 % | Φόρος Προστιθέμενης Αξίας |

| Венгрия | 27% | 18 % или 5 % | altalános forgalmi adó |

| Ирландия | 23% | 13,5 %, 9 %, 5,2 %, 4,8 % или 0 % | Ирландский налог на добавленную стоимость / Cáin Bhreisluacha |

| Италия | 22% | 10 % или 4 % | Импоста-суль-Валоре Аджунто |

| Латвия | 21% | 12% | Pievinotās vērtības nodoklis |

| Литва | 21% | 9% или 5% | Pridėtinės vertės mokestis |

| Люксембург | 17% | 14 %, 8 % или 3 % | Taxe sur la Valeur Ajoutée |

| Мальта | 18% | 7 %, 5 % или 0 % | Taxxa fuq il-Valur Miżjud |

| Нидерланды | 21% | 9% | Belasting toegevoegde waarde |

| Польша | 23% | 8%, 5% | Podatek od towarów i usług |

| Португалия | 23% | 13 % или 6 % | Imposto sobre или Доблесть Acrescentado |

| Румыния | 19% | 9% или 5% | Taxa pe valoarea adăugată |

| Словакия | 20% | 10% | Дань з приданей годноты |

| Словения | 22% | 9,5% | Давек на додано вредность |

| Испания | 21% | 10 % или 4 % | Impuesto sobre el valor añadido |

| Швеция | 25% | 12 % или 6 % | Мервердесскатт |

| Соединенное Королевство | 20% | 5% и 0% | Налог на добавленную стоимость / Treth ar Werth |

Объяснение ставок НДС в Индии

Ваш бизнес импортирует товары из-за рубежа или готовится к путешествию? Узнайте, как заставить ставки НДС работать в вашу пользу.

НДС для путешественниковНДС для бизнеса

Сколько составляет НДС в Индии?

Более высокая ставка НДС в Индии представляет собой налог на товары и услуги (GST) в размере 28%, что составляет 28%. Он применяется к потребительским товарам длительного пользования, кондиционерам, автомобилям, цементу, шоколаду и жилью стоимостью выше 7500 индийских рупий. Стандартные ставки НДС составляют 18% и 12%. Пониженная ставка составляет 5%. В Индии также есть некоторые товары с нулевой ставкой, продажа которых должна быть отражена в вашей декларации по НДС, даже если НДС не взимается.

Первая стандартная ставка НДС (18%) применяется к телефону, банковскому делу, страхованию, ресторанам с лицензией на алкоголь, билетам на культурные мероприятия и в кино, телевизорам, игровым приставкам.

Вторая стандартная ставка НДС (12%) применяется к ресторанам (без кондиционеров), строительству, интеллектуальной собственности, некоторым продуктам питания, мобильным телефонам.

Пониженная ставка НДС (5%) распространяется на частный транспорт, рекламу, сахар, чай и кофе, лекарства.

Индийские товары и услуги с нулевой ставкой включают основные продукты питания, почтовые услуги, книги и газеты.

Что такое ставка НДС?

НДС (налог на добавленную стоимость) является видом налога на потребление. Правительство Индии применяет его при продаже товаров и услуг.

НДС не уплачивается предприятиями — вместо этого он взимается с потребителей в цене товаров и собирается предприятиями, что делает его косвенным налогом. Затем предприятия несут ответственность за сообщение об этом правительству.

Как рассчитать НДС в Индии.

Общая цена с учетом НДС

Чтобы рассчитать общую стоимость по более высокой ставке НДС (28%), умножьте первоначальную цену на 1,28. Для первой стандартной ставки НДС (18%) умножьте первоначальную цену на 1,18. Для второй стандартной ставки НДС (12%) умножьте первоначальную цену на 1,12. Для пониженной ставки (5%) умножьте первоначальную цену на 1,05.

Для пониженной ставки (5%) умножьте первоначальную цену на 1,05.

Общая стоимость без НДС

Вы можете рассчитать общую стоимость без учета более высокой ставки НДС (28%), разделив первоначальную цену на 1,28. Для первой стандартной ставки НДС (18%) разделите первоначальную цену на 1,18. Для второй стандартной ставки НДС (12%) разделите первоначальную цену на 1,12. Для пониженной ставки (5%) разделите первоначальную цену на 1,05.

Какие ставки НДС в других странах?

НДС для предприятий.

Если вы занимаетесь бизнесом, вам следует знать несколько вещей об НДС.

Как работает НДС?

Импорт товаров из-за границы? Найдите более дешевую альтернативу.

Если вас интересует, как рассчитать НДС, рассчитайте свой НДС здесь.

Wise — это более дешевый способ отправить деньги за границу.

Экспорт или импорт товаров из-за границы? С Wise Business вы можете получить более выгодное предложение для оплаты счетов и покупки товаров за границей. Мы всегда даем вам тот же курс, который вы видите в Google, в сочетании с нашей низкой авансовой комиссией, поэтому вам никогда не придется беспокоиться о несправедливом обменном курсе.

Мы всегда даем вам тот же курс, который вы видите в Google, в сочетании с нашей низкой авансовой комиссией, поэтому вам никогда не придется беспокоиться о несправедливом обменном курсе.

А с дебетовой картой Wise Business вы можете тратить как местный житель, где бы вы ни находились.

Узнайте больше о Wise Business.

Зарегистрируйтесь сейчас бесплатно и ведите бизнес без границ.

Как работает НДС?

НДС взимается на каждом этапе производства товаров — каждый раз, когда добавляется стоимость и осуществляется продажа. Отсюда и название НДС — налог на добавленную стоимость. Он предназначен для оплаты потребителем в конце. Вот пример:

- Поставщик продает в магазин ракетку для бадминтона за 120 долларов. Они должны правительству 20 долларов НДС.

- Магазин платит 120 долларов, но может потребовать возврата 20 долларов от правительства, поэтому магазин не платит НДС.

- Магазин продает ракетку покупателю за 220 долларов. НДС составляет 44 доллара, которые покупатель, как конечный пользователь, полностью платит магазину.

- Вместе с подлежащим возмещению НДС в размере 20 долларов магазин в конечном итоге заплатит правительству 24 доллара.

Безналоговые покупки — НДС для путешественников.

Итак, вы сделали покупки за границей и заплатили приличную сумму денег за НДС. Хорошо, что вы часто можете получить возмещение суммы, как только вы вернетесь домой.

Например, резиденты Европейского Союза могут получить возмещение НДС за товары, купленные в Сингапуре у розничного продавца, предлагающего беспошлинные покупки.

Условия возврата НДС различаются в каждой стране и должны быть проверены в зависимости от пункта назначения — обычно существует минимальная сумма покупки и некоторые исключения, которые необходимо учитывать.

Если вы планируете посетить любую из этих стран, ознакомьтесь с их правилами беспошлинной торговли. А если вы хотите сэкономить еще больше, не упустите карту Wise Travel Money и расплачивайтесь в магазинах или онлайн по реальному обменному курсу.