Банковская гарантия: что это такое и для чего она нужна. Виды банковской гарантии

Виды банковских гарантий

Автор: М. Константиниди14.07.2015

Понятие банковской гарантии

Банковская гарантия – один из нескольких способов гарантии исполнения обязательств, при котором гарант (банк, страховая организация, иное кредитное учреждение) берет на себя обязательство уплатить бенефициару (кредитору) определенную сумму за принципала (должника)

Виды банковских гарантий

Банковские гарантии условно можно разделить на несколько видов:

- Гарантия исполнения государственного контракта\договора по 223-ФЗ

- Тендерная гарантия

- Таможенная гарантия

- Необеспеченная гарантия

- Судебная гарантия

- Гарантия возврата платежа

Рассмотрим каждый вид банковской гарантии более подробно.

Гарантия исполнения госконтракта – такой вид банковской гарантии, при котором банк обязуется выплатить определенную сумму за принципала в случае неисполнения последним своих обязательств при исполнении государственного контракта\договора по 223-ФЗ. Данная банковская гарантия заключается для возмещения вероятных убытков по вине подрядчика.

Тендерная гарантия. В этом случае банк поручается за принципала, что при выигрыше в тендере исполнитель обязуется заключить контракт. В случае отказа победителя подписывать контракт банк выплачивает заказчику заранее установленную сумму (обеспечение заявки). Этот вариант используется для компенсирования трат заказчика при организации и проведении нового тендера.

Таможенная гарантия применяется при временном ввозе оборудования, материалов, иных товаров в пределы другого государства (например, для участия в строительстве, выставках, других мероприятиях). По Таможенному кодексу временный ввоз не предполагает уплаты импортных пошлин. Таможенная гарантия выплачивается в том случае, если ввезенное оборудование или товары не были вывезены обратно к ранее оговоренному сроку. Тогда освобождение от уплаты пошлин аннулируется.

Необеспеченная гарантия выдается на основании письменного обязательства банка-гаранта и не требует обеспечения (что видно из названия).

Судебная гарантия используется в судопроизводстве для обеспечения иска. Чтобы избежать ареста финансовых средств или имущества, ответчик может предложить взамен судебную гарантию. В таком случае ответчик может продолжать свою хозяйственную деятельность в течение всего судебного процесса без приостановления. Выплаты банком происходят в случае мирового соглашения или судебного решения, по которому ответчик обязан возместить определенную сумму с целью удовлетворения иска. Данная сумма равна стоимости арестованного имущества или сумме иска.

Гарантия возврата платежа. В случае неполного исполнения или неисполнения подрядчиком своих обязательств по контракту, после чего данный контракт был расторгнут, банк выплачивает заказчику сумму, равную авансу, который получил Подрядчик перед началом выполнения контракта.

Белые гарантии за 1 час!

Выдаем банковские гарантии быстро, выгодно и без посредников

Кроме того, кредитор может требовать гарантийные выплаты в следующих случаях:

Принципал выиграл тендер, но уклоняется от подписания контракта.

Принципал отзывает свое предложение досрочно, ранее изначально оговоренной даты.

Принципал уклоняется от предоставления документов, подтверждающих полное и надлежащее исполнение контракта.

Кроме основных видов банковской гарантии существует разделение банковской гарантии по ее условиям (разд. авт.):

- Обеспеченная\необеспеченная. Обеспеченная гарантия подразумевает, что ее обеспечение представляет определенный ликвидный залог (имущество, товары, ценные бумаги, недвижимость и т.д.).

- Условная\безусловная. При условной гарантии банк выплачивает денежные средства только в случае предоставления документов, подтверждающих неуплату этих средств принципалом. Безусловная гарантия обязует банк осуществлять выплату при первом требовании бенефициара.

- Прямая\контргарантия. При прямой гарантии банк является непосредственным плательщиком денежных средств. Контргарантия в данном случае обозначает, что уплату будет производить другой участвующий в сделке банк по просьбе банка, непосредственно выдавшего гарантию.

- Синдицированная. Данную гарантию выдают несколько банков, объединенные одним главным банком. Обычно этот вид гарантии используется в международных сделках.

- Подтвержденная. В этом случае при участии нескольких банков в выдаче гарантии каждый из участников полностью или частично подтверждает свои обязательства.

Для того, чтобы избежать проблем и ошибок при получении банковской гарантии и успешно подать заявку на участие в торгах, ознакомьтесь со статьей «Основные ошибки и проблемы при получении банковской гарантии».

О том, как получить банковскую гарантию, какие для этого предоставить документы, а также о стоимости банковских гарантий читайте здесь

otc.ru

Виды и типы банковских гарантий

Банковские гарантии разделяются на виды в зависимости от того, как по ним производятся выплаты бенефициару. Такие документы могут быть безусловные, то есть производящиеся по первому требованию, и условные.

Условная банковская гарантия работает, как обязательство банка выплатить бенефициару определенную денежную сумму по его платежному требованию. Такая процедура имеет место тогда, когда предоставляются документы, которые подтверждают неуплату принципала.

Надежное банковское гарантирование ведется по таким принципам:

- безотзывность

- срочность

То есть банк не имеет права отказывать в выплатах бенефициару в одностороннем порядке.

Отзывная банковская гарантия не популярна среди заемщиков. Принципы ее работы вызывают опасения.

Обеспеченные и необеспеченные банковские гарантии

В соответствии с такой классификацией обеспеченная банковская гарантия имеет в обязательном порядке ликвидный залог, который и выполняет функцию обеспечения. Залогом может становиться любой вариант имущества, которое находится во владении принципала. Это может быть недвижимость, оборудование или ценные бумаги. При необеспеченном гарантировании сумма от банка-гаранта предоставляется в беззалоговом порядке, подкрепляется вся процедура лишь письменным обязательством.

Другие виды банковского гарантирования

Другими видами гарантий являются подтвержденная и неподтвержденная. Принцип работы таких гарантий связан с наличием стороннего банка, который солидарно отвечает за заемщика. Эта банковская структура частично или полностью подтверждает любое гарантирование.

Существует вариант синдицированной гарантии. Такая гарантия выдается несколькими структурами, которые действуют через один банк. Этот тип гарантирования приемлем при крупных сделках внутреннего или международного масштаба. Стоимость такой гарантии полностью зависит от того, сколько организаций подписываются под ее выдачей.

Также довольно часто различают прямые гарантии и контргарантии. Прямая гарантия связана с выплатой по обязательствам банка денежных средств самим гарантом. При контргарантии требуется встречная выплата от стороннего банка, который стал участником гарантирования по сделке с принципалом.

Типы гарантирования

В арсеналах современных банков и других финансовых учреждений имеются гарантии исполнения, которые оформляются между продавцом и банком. Если покупатель не может внести всю сумму за товар, то банк-гарант делает это за него.

-

Гарантия платежа предполагает оформление в том случае, если принципал не может реализовать своим обязательства перед бенефициаром за предоставленные услуги или товары. Обязательства в таком случае берет на себя банковская структура.

Гарантия платежа предполагает оформление в том случае, если принципал не может реализовать своим обязательства перед бенефициаром за предоставленные услуги или товары. Обязательства в таком случае берет на себя банковская структура.

- Гарантия тендерного вида оформляется при участии в тендере или конкурсе, когда участник конкурса расплачивается с его организатором при помощи банковского гарантирования.

Ниже приведено видео, рассказывающее о видах банковских гарантий:

Оцените статью: Загрузка...Сохраните ссылку чтобы не потерять, она Вам понадобиться:

garantiibanka.ru

Виды банковских гарантий: все, что важно знать

Использование всевозможных финансовых инструментов дает возможность каждому человеку достичь определенного уровня материального достатка. Такая же ситуация имеет место и в случае с организациями, которые на всех циклах своего развития используют те или иные способы повышения уровня эффективности работы. Для того, чтобы обезопасить себя и своих контрагентов, участники деловых сделок используют разнообразные виды банковских гарантий.

Банковская гарантия – это…

Любой бизнес основан на доброй воле и риске бизнесмена. Сделка, заключаемая между сторонами, может иметь положительное окончание, а может – отрицательное. Если стороны соблюдают ее пункты, то все в порядке.Но бывают случаи, когда субъект хозяйствования преднамеренно или по другим причинам отказывается выполнять условия заключенного контракта. Для контрагента такой поворот имеет негативный характер, так как может принести значительные убытки. Поэтому для уменьшения вероятности появления форс-мажора деловые партнеры требуют друг от друга различные виды банковской гарантии.

Банковская гарантия – это письменное подтверждение права требования кредитора уплатить определенную сумму банковским учреждением в случае, если должник не выполнил свои обязанности по договору или сделал это ненадлежащим образом, тем самым нанеся кредитору материальный ущерб.

Разновидности

Можно с уверенностью сказать, что этот документ – это своеобразная страховка. Страхование применяется в различных сферах деятельности человека. То же самое происходит и с гарантией банка. В зависимости от видов субъектов, в отношении которых применяется этот финансовый инструмент, и от вида сферы его применения, банковские гарантии бывают такими:

- Документ, который дает возможность финансового обеспечения заявки участника для участия в торгах, аукционах или тендерах. Предназначен для гарантии того, что победитель конкурса выполнит обязанности перед заказчиком. Размер достигает обычно 5% от общей контрактной стоимости договора.

- Гарантия исполнения условий договора. Этот вид весьма схож с предыдущим. Однако в первом случае гарантия подается вместе с заявкой, а во втором – только после подписания контракта между победителем и заказчиком. Выглядит это так:

- объявляются результаты конкурса;

- представляется документ, подтверждающий наличие у исполнителя материальных гарантий;

- подписывается контракт между сторонами.

Исполнитель не сможет заключить договор с заказчиком до тех пор, пока не предоставит ему подтверждение своей надежности. Если фирма-подрядчик после подписания контракта не исполнит или исполнит не в полной мере указанные в договоре условия, то банк выплатит кредитору компенсацию. Этот вид банковской гарантии создан для покрытия всевозможных, штрафов и пени, которые придется уплатить заказчику по вине ненадежного исполнителя.

- Гарантия обеспечения возврата авансовых платежей. Довольно часто крупные сделки не могут быть осуществлены до тех пор, пока сторона-исполнитель не получит сумму аванса. Она может достигать 30% от стоимости договора. Для того, чтобы заказчик был уверен в том, что эти средства будут использованы исключительно рационально и по делу, он получает от подрядчика документ подтверждающий то, что банк возместит ущерб в случае неисполнения последним своих обязательств относительно авансовых платежей.

Эти виды гарантий стали наиболее востребованными в деловом мире. Стоит отметить, что рынок банковских гарантий на территории РФ наполнен и другими видами гарантий, предоставляемых финансовыми учреждениями. Например, существует таможенная гарантия.

Как можно получить подтверждение обеспечения?

Чтобы получить банковскую гарантию любого вида, заявитель должен знать ее гарантийные условия, а именно:

- срок выдачи такого документа;

- размер комиссионных и т.д.

Обратите внимание на то, что банк не станет просто так выдавать столь важный документ кому угодно. Самым важным условием получения гарантии, как и кредита, является порядочность клиента в плане ведения бизнеса. Если фирма имеет положительную репутацию, то она – претендент на законное получение банковской гарантии. Размер ее суммы не превышает 30% от стоимости контракта, а комиссия за предоставление услуги компании-клиенту банком не выходит за рамки 3%. Получить гарантийный документ можно в срок от нескольких дней до трех недель. Все зависит от размера суммы контракта и условий выдачи гарантии.

Более подробно о видах банковской гарантии вы можете узнать в самом финучреждении, в котором планируете получить такой весомый гарант перед партнером.

Если вы решили стать победителем при проведении государственных закупок, доказать партнеру свою надежность, то настоятельно рекомендуется обратиться в надежное и проверенное финансовое учреждение за получением гарантии. Не только банкам стоит проверять своих потенциальных клиентов на добропорядочность, но и исполнителям также. В последние годы участились случаи выдачи незаконных гарантий фиктивными организациями, поэтому исполнителю стоит тщательно проверить банк перед заключением с ним договора о предоставлении такой специфической и важной услуги.

10 - Банковские гарантии

Плюсы и минусы банковской гарантии

О банковской гарантии и возможности заработать

Банковская гарантия - что это такое и для чего она нужна?

Поделитесь материалом в соц сетях:

otendere.com

Банковская гарантия | Виды банковских гарантий

Банковская гарантия (Bank guarantee - это обязательство банка перед бенефициаром произвести платежи в его пользу в пределах указанной суммы денежных средств, в случае, если третья сторона (контрагент бенефициара) не выполняет своего обязательства перед бенефициаром или другого события, произошедшего или не произошедшего (гарантийного случая).

В международной практике часто встречается схема с «подтверждённой» гарантией. В «подтверждённой» гарантии участвует второй банк (например, в случае, если гарантию выпускает небольшой украинский банк, а подтверждает крупный швейцарский). Этот банк (банк - контрагент) запрашивает (инициирует) другой банк (банк - гарант) выпустит гарантию в пользу бенефициара против его контргарантии в пользу банка - гаранта. Давайте с вами рассмотрим Формы и Виды Банковских Гарантий.

Юридическая поддержка бизнеса

Формы Банковских Гарантий.

Безусловная банковская гарантия (Demand Guarantee) - Форма банковской гарантии, при которой банк - гарант выдаёт обязательство бенефициару произвести платёж в его пользу в размере определённой суммы. Подробнее>>>>

Условная банковская гарантия (Conditional Cuarante) - обязательство банка - гаранта осуществить платёж при наступлении предусмотренных гарантий условий.Подробнее>>>>

Виды Банковских Гарантий.

Гарантия возврата авансового платежа (Advance Payment Guarante) Обязательство банка, выданное по приказу продавца, получающего аванс от покупателя. Подробнее>>>>

Гарантия возврата кредита (Security for a Credit Lin) - Обязательство банка, выданное по приказу заёмщика, выплатить кредитору сумму основного долга либо основного долга. Подробнее>>>>

Гарантия исполнения обязательств (Performance Bond) - Обязательство банка, выданное по приказу продавца в пользу покупателя, выплатить последнему определенную сумму в случае не исполнении продавцом Подробнее>>>>

Гарантия платежа (Payment Guarante) - Обязательство банка, выданное по приказу покупателя, выплатить продавцу определенную сумму в случае неисполнения покупателем Подробнее>>>>

Тендерная гарантия (Tender / Bid Guaranty / Bond) - Обязательства банка, выданное по приказу продавца товаров или услуг, участвующего в тендере, в пользу стороны Подробнее>>>>

biznesskurs.ru

Что такое банковская гарантия такое простым языком: виды, срок

Понятие банковской гарантии известно в мировой экономике со средних веков. Когда купец просил денег в долг у кредитора из другого города, он предоставлял тому бумагу, в которой было написано, что банк обязуется заплатить за заемщика в случае, если тот не сможет рассчитаться по обязательствам. Сейчас процедура немного усложнилась, появились новые виды банковских гарантий, однако их суть осталась прежней – кредитное учреждение гарантирует, что партнер получит назад свои деньги при любых обстоятельствах.

Дорогие читатели! Наши статьи рассказывают о типовых способах решения юридических вопросов, но каждый случай носит уникальный характер. Если вы хотите узнать, как решить именно Вашу проблему - обращайтесь в форму онлайн-консультанта слева или звоните по телефону+7 (499) 500-96-41Это быстро и бесплатно!

Терминология и выгода

В сделке участвуют три стороны:

- Гарант. Банк или страховая компания, которые обязуются вернуть средства кредитору.

- Бенефициар. Тот, кто дает заемщику деньги, и страхует свои риски полученной гарантией.

- Принципал. Юридическое или физическое лицо, которое берет заем или другие обязательства.

Каждая из сторон получает свою выгоду при сделке.

Выгода гаранта

Естественно, никто не будет подвергаться риску, не получив ничего взамен. Поэтому выгода банка состоит в проценте (обычно не более 2%) от суммы сделки. В том случае, если ему придется платить, то он дополнительно получит доход в качестве процентов от кредита, это оплачивается отдельно.

Бенефициар

Представим, что у него есть имущество, нежилое помещение. Бенефициар может предоставить его в виде обеспечения банку. Но он не может заложить это имущество одному партнеру, потом выполнить обязательства и заложить другому партнеру и так далее. Это просто экономически не выгодно, каждый раз проводить независимую оценку, оформлять документы. Да и не каждый согласится.

Аналогичная ситуация складывается и с тендером, получение банковской гарантии для обеспечения контракта упрощает процедуру. Как получить выгодный тендер, если нет наличных денег. Можно взять кредит, но если тендер будет проигран, убытки составят более 20% годовых. Так как у банка есть обеспечение, он готов выдать кредит. Но пока он выдает гарантию, а средства до определенного момента работают в другом месте.

Принципал

Его выгода видна невооруженным взглядом. Он выбирает партнера, и при этом ничем не рискует, в случае непредвиденной ситуации расходы покроет банк.

Кто и как может выдать гарантию

В РФ банковская гарантия получила широкое распространение после введения в 2013 году, когда был введен закон о гос закупках. По нему коммерческие предприятия допускаются к участию в конкурсах только после того, как они смогут доказать свою платежеспособность. Здесь же указано, как проверить банковскую гарантию по 44-фз. Это можно сделать либо получив подтверждающее письмо от гаранта, либо обратившись в ЦБ.

Статья 368 ГК РФ указывает, что в качестве гаранта может выступать не только банк, но и страховая компания.

Однако в «Законе о банковской деятельности» выдача гарантий отнесена исключительно к компетенции кредитных учреждений, так что на настоящее время страховая компаний не может выдать банковскую гарантию.

Процедура выдачи выглядит следующим образом:

- Предприятие обращается в банк. При этом оно имеет нечто, что может быть залогом по сделке. В качестве залога может выступать движимое и недвижимое имущество, ценные бумаги, либо поручительство иного физического или юридического лица.

- Банк оценивает залог, и подписывает договор, по которому обязуется выступить гарантом сделки. Договор заключается как на один контракт, так и на определенное время.

- Бенефициар заключает контракт с принципалом, выполняет свои обязательства, расплачивается.

- Банк получает уведомление, что гарантия использована. Если она заключалась на определенный период, то бенефициар может заключать договор с новым принципалом, под эту же гарантию.

Виды и классификации

Закон 44 ФЗ требует, чтобы предоставлялась безотзывная банковская гарантия, что это такое? Есть целый ряд разделений, которые позволяют предприятиям получать договор под конкретные цели.

Виды по оформлению

Гарантии по оформлению бывают:

- Безотзывными. Гарант не вправе отозвать ее ни при каких условиях.

- По первому требованию. Если принципал потребовал у кредитного учреждения возврата средств, он обязан получить их сразу. Обычный договор предусматривает возможность для банка попытаться урегулировать ситуацию другими способами, и только после второго требования отдать деньги, принципал в банковской гарантии это должен учитывать.

- Подтвержденными. Если другой банк несет солидарную ответственность по договору.

- Условными. Действует только в том случае, если выполняется некое условие, например поставка продукции.

- Консорциальными. При значительной сумме контракта банк берет на себя только часть обязательств, то есть образуется некий консорциум кредитных учреждений для обеспечения гарантии.

- Контргарантиями. Кредитное учреждение в качестве залога принимает гарантию другого банка.

- Срочными. В этом случае срок действия банковской гарантии ограничивается определенным периодом.

Кроме того, существует тендерная гарантия.

Тендерная гарантия предоставляется для участия в определенном тендере, ее стоимость редко превышает 1,5% от требуемой суммы.

Разделение по целям

По целям выдачи гарантии тоже имеют разделение. Они классифицируются как:

- Платежные. Выдается обязательство, что по завершении работ исполнитель получит причитающиеся ему выплаты.

- Выполнения. Если одна из сторон нарушит условия и на нее будут наложены санкции, гарант обязуется их оплатить. Нарушения могут касаться сроков, качества, цены, объемов.

- Возврата платежа. Когда одна фирма перечисляет другой аванс за выполнение работ, она в ответ получает гарантии, что или работа будет выполнена, либо она получит деньги назад.

- Возврата кредита. Банк выступает гарантом по кредиту. Форма очень похожа на поручительство.

- Таможенные. Предприятие желает забрать товар с таможни до окончательной его оценки. В этом случае гарант ответит, если окончательный расчет не будет предоставлен своевременно.

Это неполный список возможных случаев применения банковской гарантии, так как предусмотреть все нюансы бизнеса невозможно. Государство предоставляет договаривающимся сторонам самостоятельно решать вопросы, если они не противоречат нормам законодательства.

Простым языком, что это такое банковская гарантия и для чего она нужна можно сказать так – одна компания платит небольшой процент, чтобы другая поручилась за нее перед третьей. При этом все усилия направлены на защиту интересов третьей компании.

Важные моменты

Иногда банк отказывается платить на том основании, что он еще не получил от бенефициара свои комиссионные. Если иное не указано в договоре, гарантия начинает действовать с момента ее выдачи, поэтому у принципала есть все шансы выиграть дело в суде.

При этом банк не имеет права вмешиваться в спор хозяйствующих субъектов. Когда ему пришло уведомление о наступлении гарантийного случая, он обязан известить от этом заинтересованные стороны, а договариваться они должны самостоятельно. Если им не удалось уладить конфликт, принципал высылает повторное требование, которое банк обязан удовлетворить.

Выплата происходит из собственных средств банка, после чего запускается процедура взыскания образовавшегося долга с заемщика.

Даже если контракт был частично выполнен, гарант обязан выплатить всю гарантийную сумму. Разница переводится принципалу без участия банка. Образец договора, как оформить банковскую гарантию, кредитное учреждение разрабатывает самостоятельно, в соответствии с законами РФ. Но в нем должно быть указано обязательство на невмешательство во взаимоотношения между бенефициаром и принципалом.

Международная торговля

Предоставление банковских гарантий широко используется при ведении бизнеса между странами. Российскому бизнесмену не захочется отправлять товар за границу, не получив за это деньги. Иностранному предпринимателю боязно рисковать своими деньгами, делая предоплату.

В таком случае россиянин идет в ближайший банк и получает гарантию, после чего отсылает ее партнеру. Тот идет в свой ближайший банк, и просит подтвердить подлинность документа.

Местное кредитное учреждение выносит свое заключение по этому поводу, также оно может выступить гарантом, предложить разделение рисков (и прибылей) банку из России. В результате все довольны, продавец получил деньги, покупатель – товар, а гаранты – прибыль.

Не нашли ответа на свой вопрос? Узнайте, как решить именно Вашу проблему - позвоните прямо сейчас: +7 (499) 500-96-41Это быстро и бесплатно!

vashbiznesplan.ru

Виды банковских гарантий

К основным видам банковской гарантии относятся:

- банковская гарантия на исполнение обязательств по контракту;

- гарантия обеспечения кредита;

- гарантия возврата авансового платежа;

- банковская таможенная гарантия;

- гарантия платежа;

- гарантия по обязательному предложению;

- гарантия на гарантийное обслуживание.

В свою очередь, банковская гарантия - это обеспечение исполнения обязательств, при котором банк (это может быть и иное кредитное учреждение, у которого есть лицензия на выдачу банковских гарантий) выдает по просьбе должника (или принципала) обязательство в письменном виде уплатить определенную денежную сумму в случае предоставления требования об её оплате кредитору (бенефициару). В то же время банковская гарантия является формой обеспечения договорных обязательств, которые не зависят от основных обязательств. Иными словами, банк или другая кредитная организация обязуется выплатить сумму гарантии заказчику (бенефициару), но не берет на себя обязательства, связанные с выполнением условий договора.

Рассмотрим более подробно виды банковских гарантий.

Платежная гарантия выдается по заявлению покупателя (импортера) в пользу продавца (экспортера). При помощи платежной гарантии продавец сможет обеспечить свое требование оплаты покупной цены покупателем (импортером), при этом обеспечивается платежное обязательство любого типа. Таких, как оплата товаров, работ, услуг с рассрочкой платежа, оплата займов и кредитов и т.п.. Основная функция платежной гарантии - это обеспечение платежа в соответствии с заключенными договорами и контрактами.

Банковская таможенная гарантия (в пользу таможенных и налоговых органов) - выдается в качестве обеспечения соответствующих выплат, причем в зависимости от решаемых задач клиент может выбрать любой способ обеспечения исполнения обязательств или гарантии выплат. Гарантия возврата авансового платежа обычно выдается по заявлению принципала (исполнителя) в пользу бенефициара (то есть покупателя) для того, чтобы обеспечить возврат суммы выплаченного аванса в том случае, если условия контракта не будут исполнены.

Гарантия на гарантийное обслуживание выдается банком по заявлению Поставщика в пользу Заказчика (если в государственном контракте прописан этот пункт). Данная гарантия дает заказчику право в случае неполадок в работе оборудования или товара в течение гарантийного срока обратиться к банку с требованием возместить нанесенный ущерб вследствие несоблюдения гарантийных обязательств.

Гарантия надлежащего исполнения обязательств контракта выдается банком по заявлению исполнителя (принципала) в пользу государственного заказчика (бенефициара). Такая гарантия выступает в качестве обеспечения исполнения обязательств, которые оговорены в условиях контракта. Данный вид гарантии обычно применяется при заключении договора (контракта) на поставку продукции, предоставление услуг или проведение работ.

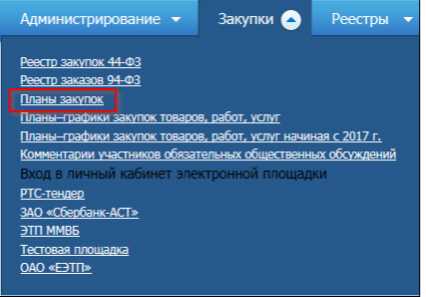

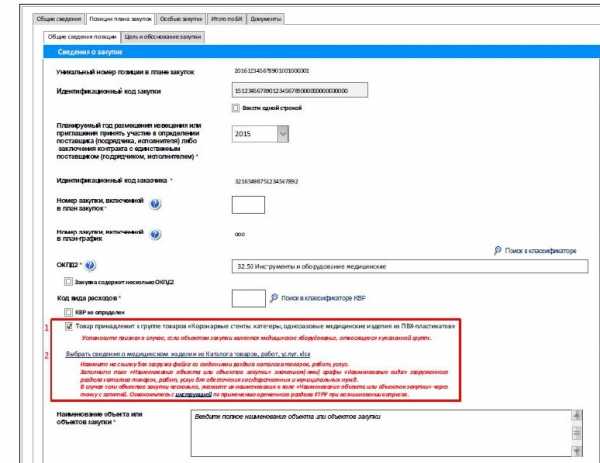

Банковскую гарантию, в частности, гарантию исполнения обязательств, необходимо предоставить заказчику в случае выигрыша тендера на поставку товаров или услуг в соответствии с 94-ФЗ и 223-ФЗ. Обеспечение государственного контракта возможно и в виде залога денежных средств, но обычно такой вид обеспечения применяется, если сумма обеспечения небольшая или контракт заключается на небольшой период времени. Тем самым заказчик (кредитор (бенефициар)) будет уверен в том, что государственный контракт будет выполнен в требуемом объеме в соответствии с условиями государственного контракта. Кредитор в случае невыполнения условий государственного контракта предоставит банку (гаранту) требование об уплате определенной денежной суммы.

Для того, чтобы банк предоставил банковскую гарантию должнику (принципалу), тот должен предоставить определенный пакет документов. После получения от вас заявки на выдачу банковской гарантии мы уточняем нужные детали, подготавливаем проект банковской гарантии для согласования с заказчиком (кредитором) и высылаем вам. После согласования проекта банковской гарантии и утверждения со стороны заказчика (кредитора) и с вашей стороны вы оплачиваете выставленный счет за банковскую гарантию. Мы после подтверждения платежа высылаем вам скан банковской гарантии на вашу электронную почту. Сам оригинал банковской гарантии со всеми необходимыми документами отправляется к вам с курьерской службой.

Все это делается в течение максимум 3 дней, иногда и раньше, все зависит от вас и ваших оперативных действий. С нашей стороны мы делаем все, чтобы банковская гарантия попала к вам в кратчайшие сроки, так как прекрасно понимаем, что вам необходимо предоставить скан банковской гарантии в определенные сроки на площадке. Непредставление скана банковской гарантии на площадке в срок означает срыв контакта, и последствия тогда будут самые плачевные, вплоть до занесения вас в реестр недобросовестных поставщиков. Именно поэтому мы гарантируем оперативность и правильное составление банковской гарантии в соответствии с требованиями 94-ФЗ, 223-ФЗ, инструкций ЦБ РФ и ГК РФ.

Цена банковской гарантии зависит от многих факторов. Это и размер обеспечения контракта, и период действия банковской гарантии. В каждом случае все оговаривается в индивидуальном порядке. Постоянным клиентам мы делаем скидки в разумных пределах! Все переговоры по оформлению банковской гарантии ведутся по телефону, оговариваются определенные моменты, а вся переписка ведется при помощи электронной почты. Вам нужно только позвонить по телефону – наши специалисты с удовольствием ответят на все ваши вопросы и дадут исчерпывающую консультацию по интересующим финансовым вопросам.

Правильное оформление банковской гарантии в соответствии с требованиями законодательства – это то, что мы делаем успешно уже многие годы. Каждый документ проходит тщательную проверку нашими юристами – в результате на выходе всегда получатся совершенный финансовый документ!

obespechimkontrakt.ru

Содержание, форма и виды банковской гарантии

Содержание гарантии составляют следующие условия:

1) наименование гаранта;

2) наименование принципала;

3) наименование бенефициара;

4) ссылка на основной договор, в котором предусмотрена необходимость выдачи гарантии;

5) максимальная денежная сумма, подлежащая выплате гарантом;

6) срок, на который выдана гарантия, или иной юридический факт, при наступлении которого прекращается гарантийное обязательство;

7) правила осуществления платежа;

8) перечень обстоятельств, при наступлении которых возможно сокращение суммы гарантийных выплат;

9) возможность или невозможность передачи бенефициаром права требования третьему лицу.

Объем и детали перечисленных условий, входящих в содержание банковской гарантии, должны соответствовать требованиям, содержащимся в соглашении между гарантом и принципалом о выдаче гарантии. Однако в тексте банковской гарантии всегда должны быть указаны: наименование гаранта; сумма, на которую выдана гарантия; срок, на который она выдана.

Объем обязательства гаранта по банковской гарантии определен ст. 377 ГК, согласно которой предусмотренное банковской гарантией обязательство гаранта перед бенефициаром ограничивается уплатой суммы, на которую выдана гарантия. Порядок и способы исчисления суммы гарантийного обязательства могут быть различными и включать условия о начислении процентов на основную сумму.

Однако следует иметь в виду, что ответственность гаранта перед бенефициаром за невыполнение или ненадлежащее исполнение обязательств по гарантии не ограничивается суммой, на которую выдана гарантия, если в гарантии не предусмотрено иное (п. 2 ст. 377 ГК). Иначе говоря, если в гарантии не предусмотрено иное, за неисполнение или ненадлежащее исполнение своих обязательств перед бенефициаром гарант несет ответственность на общих основаниях. Нарушения гаранта могут выражаться в различных формах - задержке, необоснованном отказе в выплате денежных сумм по гарантии и пр. Поскольку обязательства по гарантии носят денежный характер, при просрочке выплаты суммы гарантийного обязательства на гаранта может быть возложена ответственность, предусмотренная ст. 395 ГК.

Из определения банковской гарантии, содержащегося в ст. 368 ГК, следует, что обязательства гаранта должны быть оформлены письменно. В отличие от норм, регулирующих отношения по поручительству, неустойке, залогу и указывающих, что несоблюдение письменной формы сделок о применении этих способов обеспечения влечет их недействительность, для банковской гарантии действующим законодательством такие последствия несоблюдения письменной формы прямо не предусмотрены. Однако сущность банковской гарантии состоит в том, что она представляет собой письменно оформленное обязательство, в силу которого кредитор принципала - бенефициар вправе требовать получения денег (ст. 368 ГК). То есть банковская гарантия - это всегда документ, совершенный в письменной форме (включая электронную документацию, телеграммы, телексы, телефаксы). В связи с этим в ст. 3 Унифицированных правил МТП для банковских гарантий по первому требованию 1992 г. подчеркивается, что тексты самих гарантий, равно как все другие связанные с ней документы, должны быть ясными, точными и исключать спорные моменты.

Банковские гарантии можно классифицировать по различным признакам. В зависимости от характера обязательств, исполнение которых обеспечивается выдачей банковской гарантии, выделяют: тендерные гарантии; гарантии исполнения; гарантии возврата платежа.

Гарантия возврата авансового платежа – служит для обеспечения обязательства продавца по возврату авансу в случае неисполнения продавцом обязательств, для которых аванс предназначался.

Гарантия исполнения контракта – банковская гарантия, в соответствии с которой банк принимает на себя обязательство выплатить покупателю определенную сумму, если продавец не выполнит свои обязательства по поставке или другие свои контрактные обязательства.

Гарантия платежа (на случай исполнения) – банковская гарантия, обеспечивающая надлежащее исполнение покупателем его платежных обязательств по контракту.

Тендерная гарантия (гарантия оферты) – банковская гарантия, целью которой является гарантирование исполнения участником торгов (тендера) предоставленной им оферты. Предоставление тендерной гарантии в пользу организаторов торгов часто является одним из условий рассмотрения предложения участника торгов. Тендерная гарантия обычно обеспечивает выполнение участником следующего обязательства:

В зависимости от того, имеет ли гарант право отозвать выданную гарантию или нет, банковские гарантии можно разделить на отзывные и безотзывные. По общему правилу надлежащим образом выданная банковская гарантия не может быть отозвана гарантом, если в ней не предусмотрено иное (ст. 371 ГК). Право на отзыв гарантии может быть безусловным или зависеть от наступления определенных условий (например, признания принципала неплатежеспособным, изменения содержания обеспечиваемого обязательства). Право на отзыв гарантии должно соответствовать условиям соглашения принципала и гаранта о выдаче банковской гарантии. Если гарант, обладающий правом отзыва, реализует свое право, то с момента получения бенефициаром письменного сообщения гаранта об отзыве гарантии обязательства гаранта, вытекающие из нее, прекращаются. Но если гарант не использовал право на отзыв гарантии, а бенефициар предъявил к нему требование об исполнении обязательства, вытекающего из банковской гарантии, то гарант не имеет права ее отозвать, так как его право на отзыв пресекается фактом предъявления требования бенефициаром. Отзыв гарантии, выданной гарантом на условиях безотзывности, юридически ничтожен и не прекращает обязательства гаранта по ней.

В зависимости от того, имеет или не имеет бенефициар право передавать другому лицу свои требования к гаранту, предусмотренные в банковской гарантии, банковские гарантии подразделяются на передаваемые и непередаваемые. По общему правилу право требования к гаранту, принадлежащее бенефициару по банковской гарантии, не может быть передано другому лицу, если в гарантии не предусмотрено иное (ст. 372 ГК). Передача права требования по банковской гарантии подчиняется нормам гл. 24 ГК об уступке права требования (цессии). Условия и порядок передачи бенефициаром права требования должны быть оговорены в самой банковской гарантии. Включение в банковскую гарантию условия о возможности передачи бенефициаром права требования третьему лицу должно быть оговорено в соглашении гаранта с принципалом. Если гарантия вопреки соглашению гаранта с принципалом выдается бенефициару с правом передачи требования из нее третьему лицу, то гарант теряет право регрессного требования к принципалу, а сама банковская гарантия приобретает абстрактный характер.

studfiles.net