НДС калькулятор для выделения и начисления онлайн. Выделить ндс от суммы

Формула как выделить ндс 18 от суммы

Понятие налога на добавленную стоимость

Прежде чем рассмотреть вопрос, как выделить НДС 18 от суммы, следует рассмотреть само понятие налога на добавленную стоимость (НДС).

Данный налог чаще всего составляет 18 % от стоимости продукции и вносится в бюджет страны по мере ее продажи.

Используя такой налог, как НДС, конечные потребители продукции уплачивают производителям (продавцам) налоги со всей стоимости покупаемых благ.

По положениям Налогового Кодекса (статья 164) на территории Российской Федерации действуют три ставки НДС – нулевая, в размере 10 и 18%.

Формула как выделить НДС 18 от суммы помогает рассчитать размер данного налога при соответствующей налоговой ставке в 18 процентов.

Порядок действий при расчете НДС

В процессе расчета по формулеНДС, важно выполнить три основных действия:

- Определить налоговую ставку, которая в нашем случае будет равняться 18 (нами рассматривается формула, как выделить НДС 18 от суммы). Все указания по ставкам делаются с упором на статью 164 Налогового Кодекса РФ.

- Рассчитать налоговую базу,включающую исходную стоимость реализуемой продукции (товара или услуг), которая увеличена на размер акциза (в тех ситуациях, когда расчет осуществляется по подакцизной продукции).

- Применить формулу НДС (выделить 18 % от суммы).

Величину налога, получаемую при проведении математических расчетов, обязательно необходимо внести в счет-фактуру, которая должна передаваться заказчикам (покупателям) в соответствии со способом реализации товара (оказания услуг).

Формула как выделить НДС 18% от суммы

По действующемузаконодательству (ст. 168 Налогового Кодекса РФ) налог на добавленную стоимость предъявляетсяконтрагентам в качестве дополненияк ценамреализации продукции.

Для того, что бы определить общую сумму по счету,выставленному покупателю, необходимо использовать следующую формулу НДС:

НДС = Стоимость продукции (без НДС) * Ставка НДС/100%

НДС = Ст * 18 / 100

Если же у бухгалтера нет необходимости рассчитывать размер налога, то цена товара,предъявляемая клиенту, рассчитывается следующим образом:

Окончательная сумма (при ставке 18 %) = Начальная цена продукции *1,18

Формула (как выделить НДС 18 % от суммы) может быть рассчитана на калькуляторе, в таблицах Excel, а также в специальном онлайн приложении, предназначенном для автоматизации бухгалтерской работы.

Значение НДС

Все коммерческие предприятия, работающие на общей системе налогообложения, должны правильно рассчитывать налог на добавленную стоимость, при этом своевременно отчисляя его в государственный бюджет.

Вопрос (формула), как выделить НДС 18 % от суммы, является актуальным для специалистов различных областей деятельности:

- Бухгалтер,

- экономист,

- менеджер по продажам,

- руководитель предприятия и др.

Ошибки, допущенные при расчете НДС, могут явиться основанием нарушения действующих Законов, что может привести к наложению штрафных санкций.

Примеры решения задач

ru.solverbook.com

Выделить ндс из суммы. Калькулятор онлайн. НДС от суммы

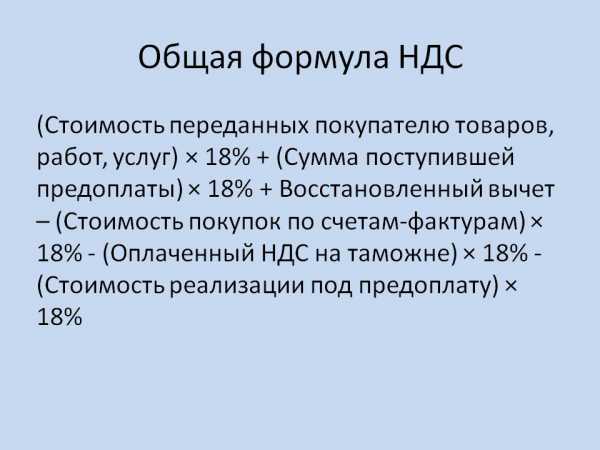

Данный калькулятор позволяет рассчитать НДС. При выделении НДС из суммы используется формула: НДС = СУММА - СУММА/((100+СТАВКА)/100). При начислении используется формула: НДС = СУММА*СТАВКА/100. Результат представляется числом и прописью для удобства заполнения документов. Установите мобильное приложение с калькулятором к себе на телефон:Что такое НДС?

НДС - это налог на добавленную стоимость, т.е. вычет между себестоимостью и прибыли, получаемой от конечной продажи. Относится к косвенному типу сборов, взимаемых государством в бюджет по мере деятельности, и представляет собой надбавку к цене продукции.

Ценник формируется из следующих компонентов:

-

Используемые материалы.

-

Расход электроэнергии.

-

Труд сотрудников.

-

Износ.

-

Содержание помещения.

-

Косвенные налоги.

Последний пункт входит в обязанности продавца - он выставляет цены с учётом существующих надбавок и выступает в качестве сборщика косвенного налога. После реализации продукта положенная сумма отчисляется в пользу государства. Клиент является лицом оплачивающим, но НДС чаще всего скрыт от рядовых граждан. Если прямые сборы не скрываются и чётко обозначается, то косвенные не заметны на первый взгляд.

Применение на практике

НДС заменяет прямой налог с продаж, потому что более гибко выстраивает систему взаимоотношений с государством. Продавцы отчисляют платежи в зависимости от объёмов продаж и получаемой выручки. Обложению подлежат предприятия или ИП (в том числе иностранные), работающие на территории России.

В нашей стране налог на добавленную стоимость введён в 1992 году и составляет 18% для большинства вещей. Приняты исключения на некоторые виды - детские товары, основные продукты питания, медицинские препараты. Для них надбавка установлена 10%. Продукты, производимые на территории РФ, и предназначенные для экспорта вообще не облагаются.

Схема торговли с учётом взиманий выглядит следующим образом:

-

Предприниматель закупает у поставщика товар и оплачивает НДС (так как совершена продажа выше себестоимости).

-

Он получает чеки, счёт-фактуру или иные сопроводительные бумаги, в которых отдельным пунктом прописывается сумма пошлин.

-

Закупщик вычитает данную сумму и составляет документацию на собственную продажу.

-

К установленной цене прибавляется 18%, так как будет совершена новая продажа.

В условиях свободного рынка оплата налога ложится на конечного покупателя. Предприятия всегда включают все надбавки, которые приходится оплачивать. При оптовых закупках для последующей перепродажи требуется собрать документы, подтверждающие оплату с начислениями. В этом случае для торговца налог начисляется на разницу между выручкой и закупочными тратами.

Мобильное приложение Установить

Обновлено: 2018-09-11 22:20:36 Автор: maksimprogaonline.com

Этапы ценообразования и нюансы. Как выделить НДС 18% от суммы?

К сожалению, не каждый человек задумывается о ценообразовании. А между тем, в современном мире быть экономически неграмотным выходит себе дороже. Познания в формировании стоимости конечного продукта или услуги необходимы, потому что мы все пользуемся услугами и приобретаем товары. Ниже представлен перечень того, что нужно знать о том, как происходит образование конечной стоимости продукта, из чего складывается себестоимость, прибыль и как выделить НДС 18 от суммы.

Формирование себестоимости

Есть 2 метода расчета себестоимости:

- Проводится расчет полной себестоимости.

- Расчет проводится по издержкам, затрачиваемым на производство.

Разница между ними принципиальная. Когда идет формирование полной себестоимости, в нее включают абсолютно все расходы, которые возникают с момента создания продукции до момента прибытия на склад. Производственная себестоимость образована затратами, связанными только с процессом производства.

Расчет происходит с помощью метода, называемого калькуляцией. Следующим этапом после вычисления себестоимости является расчет прибыли и НДС (может быть равен 0%, 18% и 10%). Далее рассмотрим, как считается прибыль, и как выделить НДС 18 от суммы.

Формирование прибыли

Прибыль является итоговой целью, финансовым результатом всего процесса производства. Это разница между полученными денежными средствами за реализацию и всеми затратами на производство. Чтобы обеспечить себе определенную выручку, предприятию необходимо заложить ее в отпускную цену.

Например, предприятие планирует получить прибыль 5000 р., произведя 200 деталей себестоимостью 30 р. Какую наценку нужно добавить предприятию?

Сначала идет подсчет себестоимости: 30 р. × 200 шт. = 6000 р. Потом закладывается прибыль в предполагаемую выручку: 6000 р. + 5000 р. = 11000 р. Считаем цену, по которой продукция должна "выйти" из производства: 11000 р. / 200 шт. = 55 р.

Это самый простой способ, который создан для понимания принципа.

НДС в цене: куда и зачем?

Расшифровка НДС ("налог на добавленную стоимость") не всем может объяснить заложенный в ней смысл. Понятно, что это налог, а вот для чего и зачем – не всегда. Цена продукции, увеличенная на НДС, называется отпускной ценой. Вопрос о том, как выделить НДС 18 от суммы, решается просто. Кстати, НДС может закладываться в размере не только 18%, но и 10%. Это зависит от типа деятельности предприятия.

Как выделить НДС? Формула, если НДС = 18%, выглядит следующим образом:

Стоимость покупки продукции / 1.18 * 0.18.

Соответственно, если налог на добавленную стоимость = 10%, формула изменится на:

Стоимость покупки продукции / 1.10 * 0.10.

Таким образом, в госбюджет с каждой продажи отчисляется определенный процент.

Современный человек должен понимать процесс ценообразования, знать, как выделить НДС 18 от суммы, и каким образом закладывается прибыль.

fb.ru

Как вычесть НДС из суммы? Расчет НДС, калькулятор НДС, формула

Определение термина «Налог на добавочную стоимость»

Налог на добавочную стоимость (НДС) представляет собой фактор, согласно которому, государство имеет право взыскивать в пользу своего бюджета определенную долю с каждой стадии производственного процесса товаров и услуг.

Добавочной стоимостью является итогом от вычета стоимости товаров и услуг из итоговой выручки в процессе реализации товаров.

В процессе производства каждая организация совершает оборот в обращении продуктов производства (товары или услуги). Оно является одновременно и покупателем и производителем и продавцом.

Независимо от того, что предоставляет предприятие, оно использует различные ресурсы, созданные другими организациями. Условно можно представить данный процесс в виде формулы:

Материальные и нематериальные ресурсы, приобретенные у другого предприятия + Труд работников предприятия = Новый продукт (товар, работа, услуга).

Итоговый продукт имеет конкретную стоимость, в которую входят:

- Издержки;

- стоимость ресурсов, приобретенных у других организаций;

- затраты на заработную плату;

- сумма обязательных начислений;

- взносы, налоги;

- Прибыль по плану;

От предприятия – продавца к предприятию – покупателю товар предоставляется с добавочной ценой на себестоимость его создания.

До конечного потребителя эта цепь событий повторяется, и в итоге, к первоначальной стоимости товара прибавляется определенная сумма, которая и является добавочной стоимостью. Приведем ниже подробный состав цены товара для лучшего понимания:

Цена произведенного товара состоит из:

- Стоимость нового продукта.

- Стоимость приобретенных ресурсов, созданных другими предприятиями;

- Добавленная стоимость;

- Затраты на заработную плату работникам;

- обязательные платежи, связанные с трудовыми отношениями и некоторыми налогами;

- прибыль;

- 18 % от стоимости продукции (НДС).

Рассчитать сумму налога, которую нужно оплатить в пользу бюджета государства возможно с помощью простой формулы:

НДС уплаченный в бюджет = НДС, полученный от покупателей – НДС, уплаченный продавцам.

Разберем некоторые простые математические преобразования для наглядности:

- НДС уплаченный в бюджет = 18 % × стоимость нового продукта — 18 % × стоимость приобретенных ресурсов;

- НДС уплаченный в бюджет = 18 % × (стоимость приобретенных ресурсов + добавленная стоимость) — 18 % × стоимость приобретенных ресурсов;

- НДС уплаченный в бюджет = 18 % × стоимость приобретенных ресурсов + 18 % × добавленная стоимость — 18 % × стоимость приобретенных ресурсов;

- НДС уплаченный в бюджет = 18 % × добавленная стоимость;

Этапы выделения НДС из суммы

Умение выделить НДС полезны как для продавцов, так и для покупателей. Продавцам это нужно для точного определения цены, учета, а покупателям – определить чистую цену товара. Для этого процесса нужно умение выделить НДС из общей суммы.

Приведем поэтапно весь процесс выделения НДС из суммы товара:

- Вначале определяем ставку на конкретный товар. Стандартно это 18 %, но в исключительных случаях 10 %. На ценнике розничного товара эти данные должны указываться обязательно. Для оптового товара – данная информация содержится в накладной и в договоре о купле – продаже.

- При ставке 18 % нужно разделить итоговую сумму на 1,18. При ставке 10 % — соответственно на 1, 1.

- При указании на ценнике розничного товара суммы НДС необходимо вычесть ее из полной стоимости.

- Поставщикам продукции также требуется выделять НДС при оформлении продаж, в соответствующей графе в накладной указана сумма НДС, ставка и его размер, а также полная стоимость с учетом НДС.

- При известной полной стоимости нужно разделить ее на 1, 18 или на 1, 1, либо умножить на 18 % или 10 % и прибавить к стоимости, в случае если сумма указана без налога на добавочную стоимость.

Осведомленность в выделении НДС из полной стоимости продукции позволяет продавцу составить рациональную цену, а покупателю – узнать реальную стоимость товара.

Калькулятор НДС

В интернете существует множество различных по дизайну калькуляторов, но у всех практический одинаковый принцип подсчета. Калькулятор упрощает процедуру подсчета НДС.

С помощью него возможно выделять сумму НДС из стоимости, а также и начислять ее. Также калькулятор НДС позволяет определять размер платежей по наложенной сумме. Присутствует функция нахождения процентной суммы налога по его стоимости, либо по полной стоимости продукции.

Носкова Елена

В профессии бухгалтера я уже 15 лет. Работала главным бухгалтером в группе компаний. Имею опыт прохождения проверок, получения кредитов. Знакома со сферами производства, торговли, услуг, строительства.

Если у Вас есть вопросы,получите бесплатную консультацию прямо сейчас

rushbiz.ru