Содержание

Выездная налоговая проверка — глоссарий КСК ГРУПП

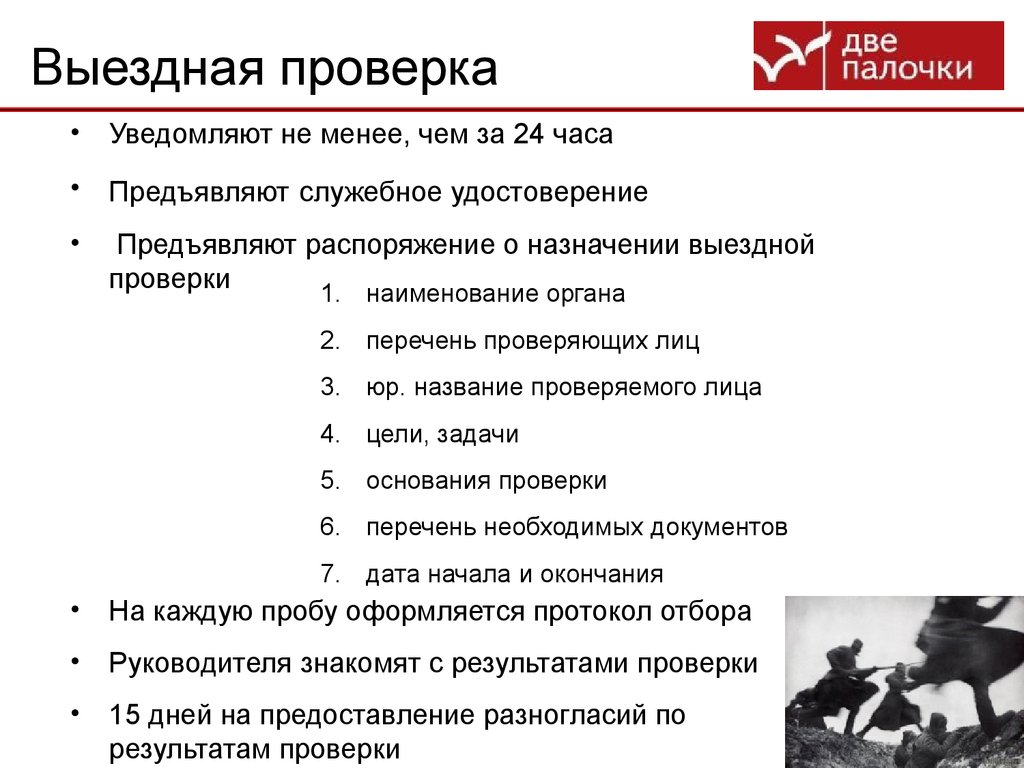

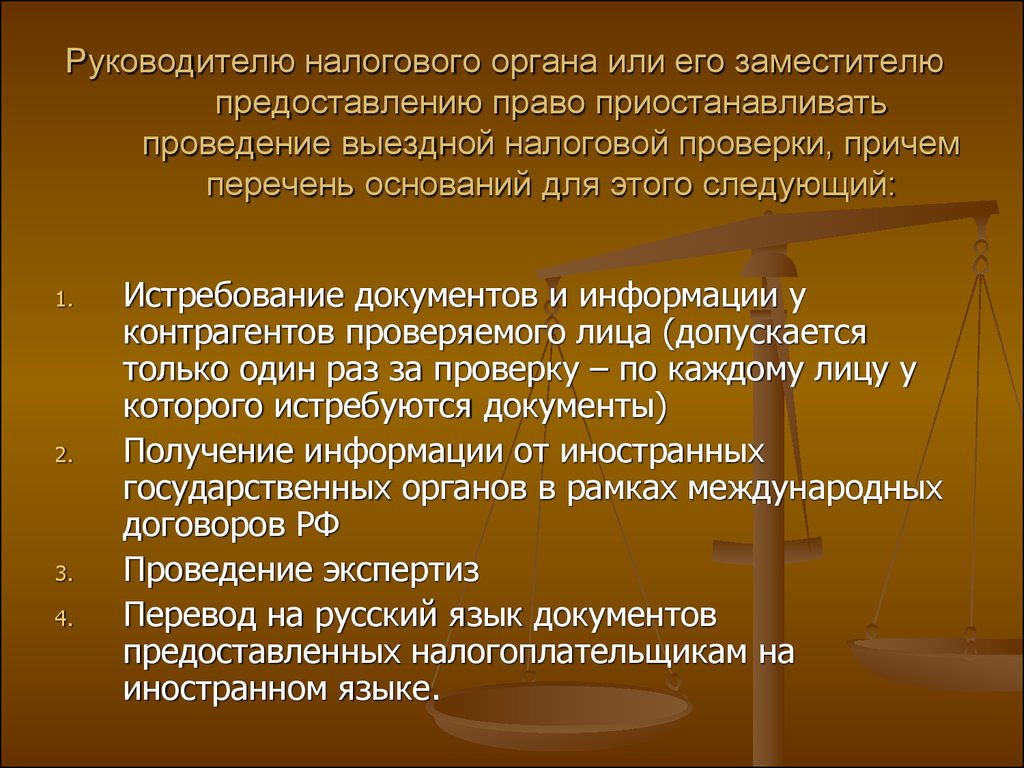

Выездная налоговая проверка предполагает контроль со стороны органов налоговой службы, осуществляемая по месту нахождения предприятия или организации. Следовательно, выездная налоговая проверка — это один из видов контроля органов фискальной службы. Данная проверка в отношении юридического лица инициируется начальником налоговой инспекции или его заместителем.

Основные методы проведения выездной налоговой проверки

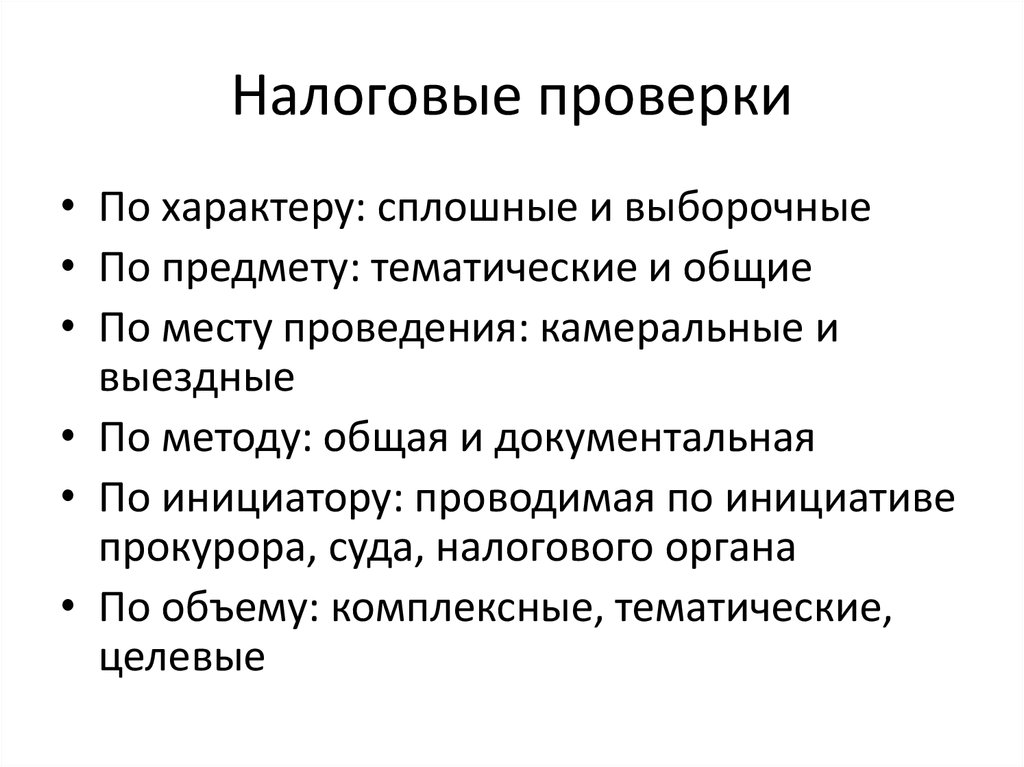

Различают сплошной и выборочный методы контроля. Чаще всего на практике применяется сплошная проверка, подразумевает ознакомление со всей финансовой документацией за отчетный период, поскольку выборочная проверка может быть признана нелегитимной.

Проверки также бывают плановыми и внеплановыми, комплексными, тематическими и контрольными. В процессе проведения анализа финансовой документации предприятия может быть задействован контроль одного или нескольких видов налогов. Причем, Налоговым Кодексом РФ запрещено проводить контроль по одному виду налогов одной и той же компании в течение календарного года больше двух раз.

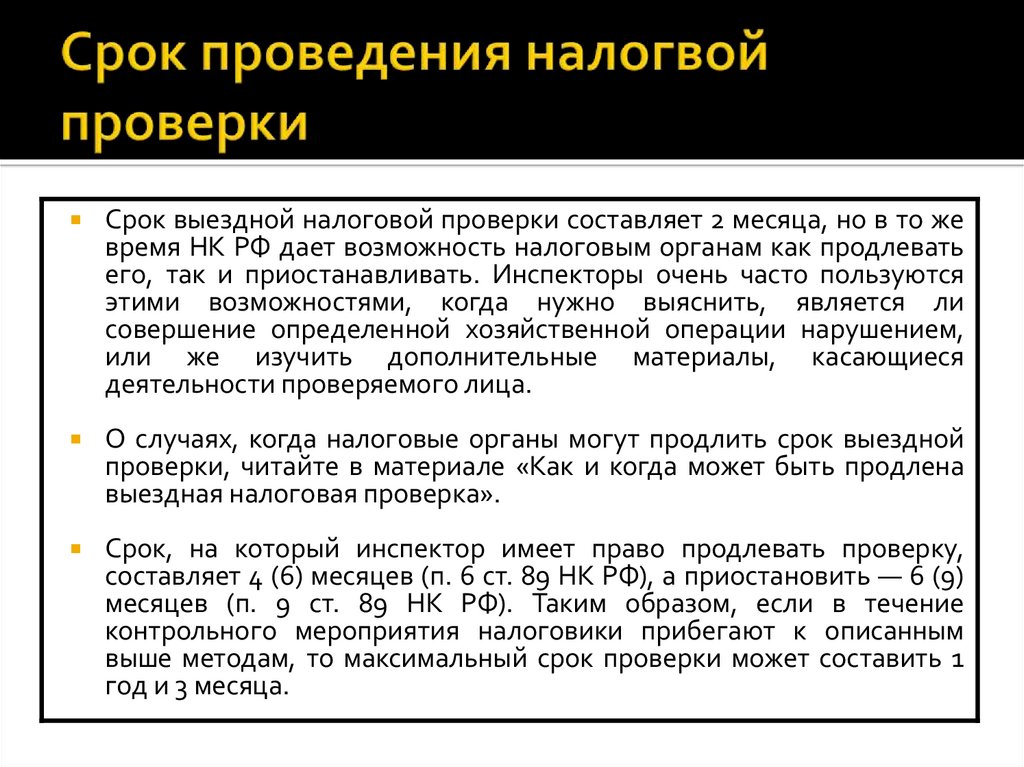

Сроки проведения налоговой проверки

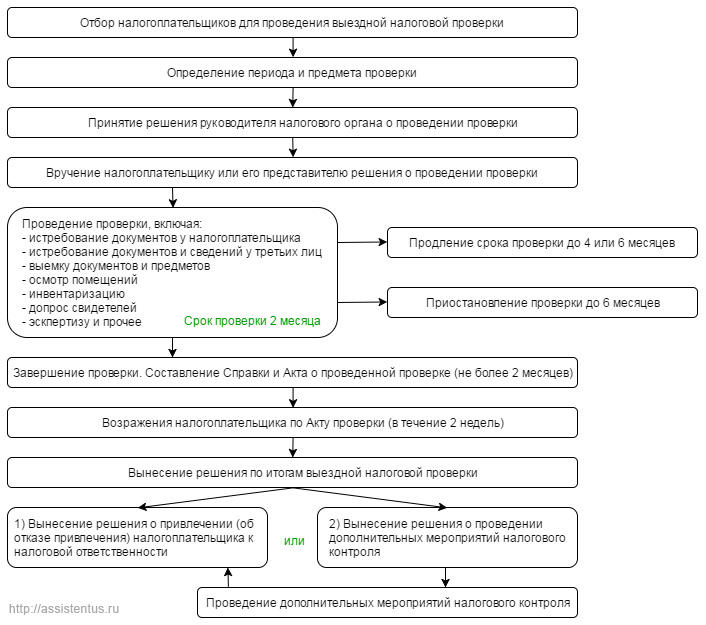

Оптимальным и чаще всего применяемым на практике сроком, отведенным на анализ документации, считается срок 2 месяца, однако, в отдельных случаях он может быть увеличен как до четырех, так и до шести месяцев. Основание для этого является Приложение № 4 к Приказу ФНС России от 08.05.2015 № ММВ-7-2/189.

Основными причинами увеличения сроков проверки являются:

- отнесение юридического лица к виду крупнейших налогоплательщиков,

- обнаружения в процессе проверки сведений, которые поступили со стороны других контролирующих структур о нарушении законодательства контролируемого лица в отношении уплаты налогов или сборов,

- появление неожиданного форс-мажора во время проведения выездной налоговой проверки на территории проверяемого лица,

- наличие нескольких структурных подразделений у одной компании. В случае менее 4 дочерний организаций сроки проверки увеличиваются до четырех месяцев, от 10 и более — до шести месяцев,

- противодействие проверяемым структурам, которое заключается в не предоставлении всех документов.

В данном случае срок также может быть увеличен.

В данном случае срок также может быть увеличен.

Основные причины проведения выездной налоговой проверки

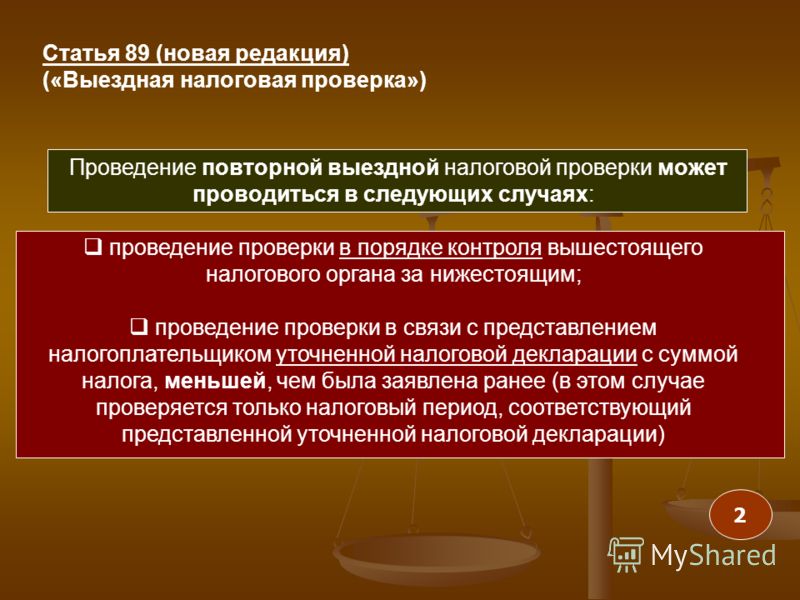

Основная причина осуществления проверки — это король правильности и своевременности уплаты налогов и сборов. Другими причинами также являются реорганизация компании, ее ликвидация и контроль региональной налоговой инспекции со стороны более вышестоящей службы.

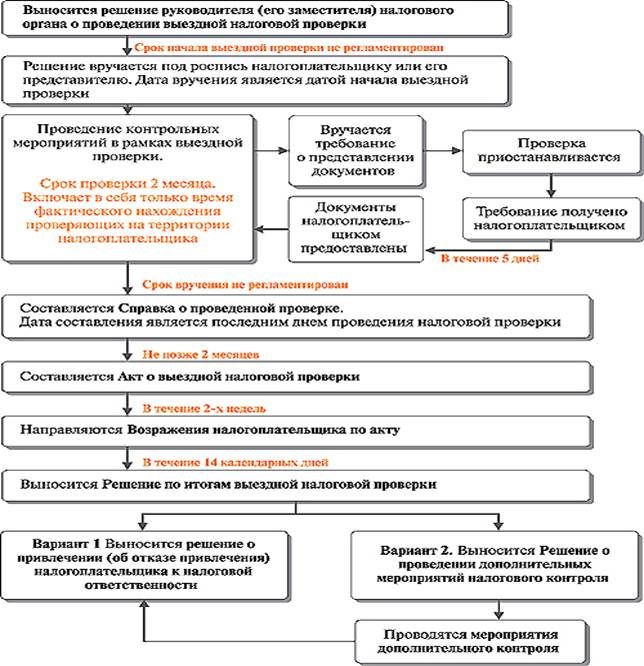

Ключевым документов, который вручается руководству компании после проведения проверки, является акт. Его составляется в течение двух месяцев после закрытия проверки. А в день окончания проверки вручается справка. В акте указывается наличие или отсутствие нарушений по уплате налогов или сборов, которые в обязательном порядке должны быть подкреплены соответствующей документацией. У юридического лица есть 10 рабочих дней, чтобы оспорить акт в случае несогласия с информацией, в нем содержащейся. По истечении календарного месяца данные о проверке вступают в законную силу.

Возврат к списку

Что нужно знать о выездной налоговой проверке?

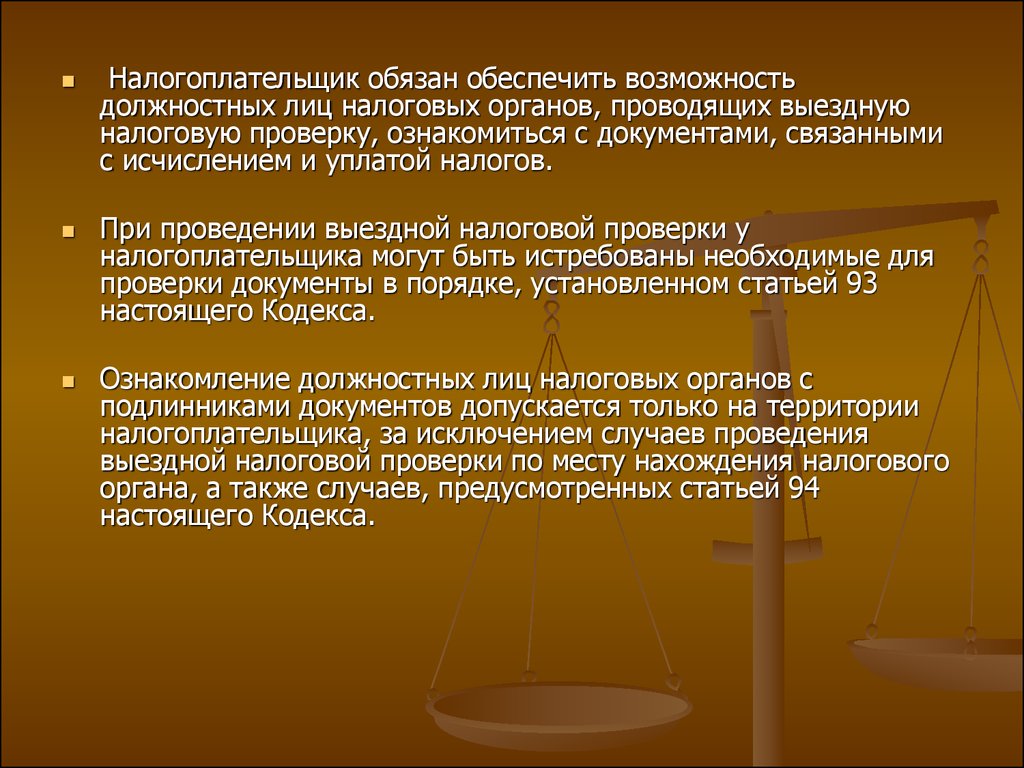

Формы налогового контроля установлены гл. 14 НК РФ, среди которых основной является выездная налоговая проверка. Целью ее является контроль за соблюдением налогоплательщиком (плательщиком сборов, налоговым агентом) законодательства о налогах и сборах.

14 НК РФ, среди которых основной является выездная налоговая проверка. Целью ее является контроль за соблюдением налогоплательщиком (плательщиком сборов, налоговым агентом) законодательства о налогах и сборах.

Любая налоговая проверка — это всегда неприятный сюрприз для налогоплательщика.

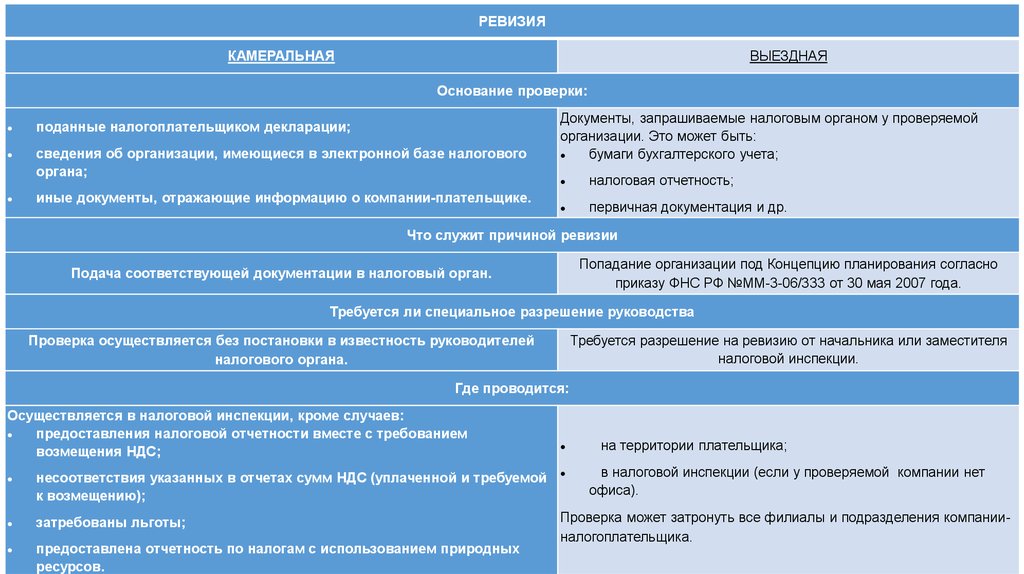

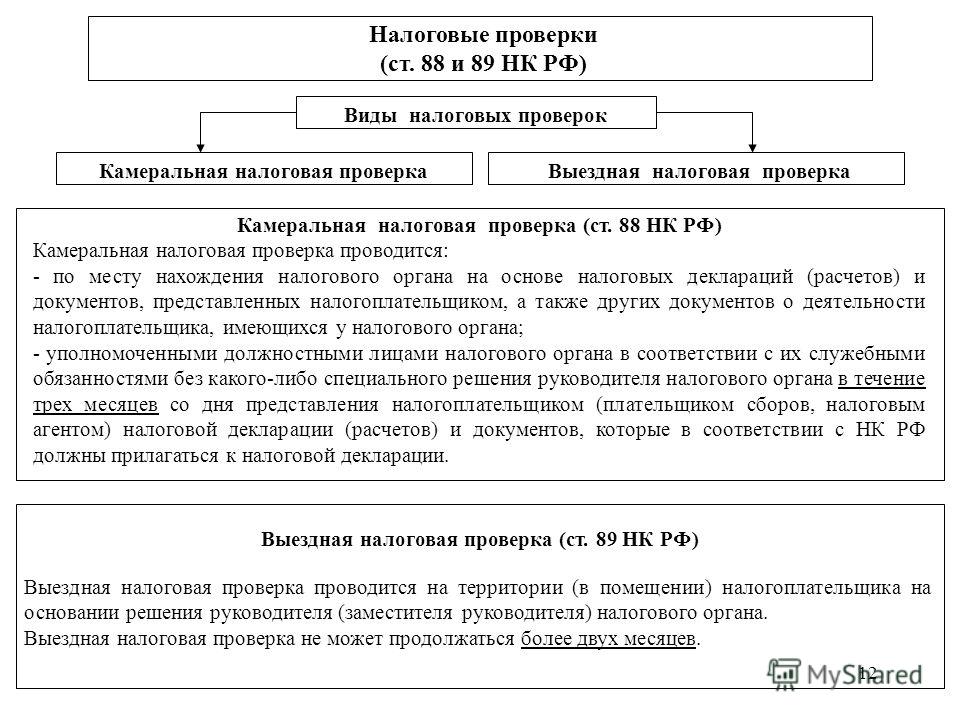

Но, в отличие от камеральной проверки, которая проводится без какого-либо специального решения руководителя налогового органа сразу же после представления в налоговый орган налоговой декларации или расчета, охватывает всего один налог и именно тот период, который указан в декларации (расчете), назначению выездной проверки предшествует длительный анализ налогоплательщика сотрудниками отдела предпроверочного анализа, составление досье налогоплательщика, обсуждение на комиссии по отбору налогоплательщиков для включения в план выездных налоговых проверок, защита плана в вышестоящем налоговом органе, утверждение плана выездных проверок, а только затем вынесение решения о проведении выездной налоговой проверки. Выездной налоговой проверкой могут быть проверены все налоги за период, не превышающий трех календарных лет, предшествующих году вынесения решения о проведении проверки.

Выездной налоговой проверкой могут быть проверены все налоги за период, не превышающий трех календарных лет, предшествующих году вынесения решения о проведении проверки.

Как указал конституционный суд в определении от 08.04.2010 No 441-оо, камеральная налоговая проверка нацелена на своевременное выявление ошибок в налоговой отчетности и оперативное реагирование налоговых органов на обнаруженные нарушения, что позволяет смягчить для налогоплательщиков последствия от неправильного применения ими налогового закона.

Выездная же налоговая проверка ориентирована на выявление тех нарушений налогового законодательства, которые не всегда можно обнаружить в рамках камеральной налоговой проверки: для их выявления требуется углубленное изучение документов бухгалтерского и налогового учета, а также проведение ряда специальных мероприятий контроля.

Как правило, именно в рамках выездных налоговых проверок выявляются и нарушения, обусловленные злоупотреблениями налогоплательщика в налоговой сфере, стремлением уклониться от налогообложения.

ФНС России уже давно снизила количество выездных проверок, служба окончательно определилась, что повышать эффективность налогового администрирования нужно не числом выездных проверок, а их качеством, и прежде всего более эффективным отбором налогоплательщиков. Критерии отбора для проведения выездных налоговых проверок давно не являются секретом, ведь ФНС России официально обнародовала их еще в 2007 году.

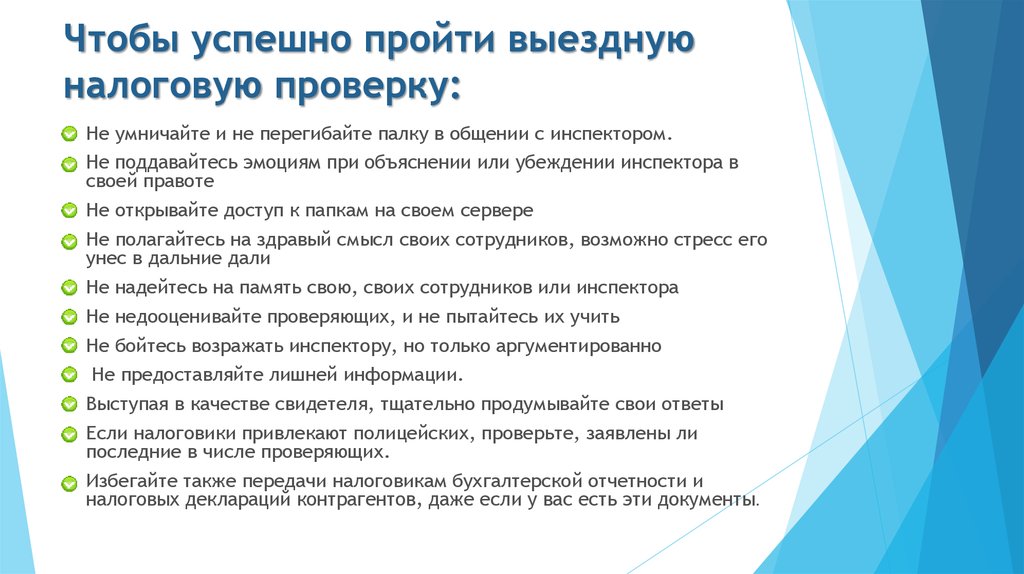

Конечно, это позволяет налогоплательщикам самостоятельно оценивать свои риски и принимать соответствующие меры, однако нельзя исключать возможность проведения проверки даже в том случае, если Вы полностью соответствуете всем 12 общедоступным критериям, ведь отбор налогоплательщиков для выездных проверок основан на анализе всей информации, которой располагают налоговые органы о налогоплательщике. Поэтому всегда нужно быть готовым к приходу «гостей» из налоговой.

К сожалению, нормы налогового кодекса РФ не достаточно подробно и четко описывают процедуру проведения налоговых проверок.

Также он не содержит положений, предусматривающих утверждение ФНС России подзаконного нормативного акта, регламентирующего порядок проведения выездной проверки.

Но единообразный подход к ее проведению налоговикам все же необходим. Поэтому сотрудники налоговых органов при осуществлении ими мероприятий налогового контроля, к которым относятся истребование документов (информации) у налогоплательщика, его контрагентов и третьих лиц, проведение допроса свидетеля, осмотр, выемка документов и предметов, экспертиза, привлечение специалиста, переводчика, инвентаризация, пользуются соответствующими регламентами, инструкциями, письмами ФНС России и вышестоящих налоговых органов.

Налогоплательщики зачастую просто не обращают внимания на формальные нарушения процедур данных мероприятий, а ведь именно они ложатся в доказательственную базу нарушения налогоплательщиком законодательства о налогах и сборах. Зачастую именно процедурные нарушения, допущенные должностными лицами налогового органа при проведении выездной проверки, помогают компаниям оспорить итоговое решение по такой проверке.

Факты нарушения налогоплательщиком налогового законодательства должны быть документально подтверждены налоговым органом, и достаточно часто встречаются ситуации, когда налогоплательщик по существу и не прав, но он пытается отменить решение налогового органа в вышестоящем налоговом органе или суде, оспаривая само нарушение, а не процедуру проведенных мероприятий налогового контроля, которые легли в доказательственную базу.

На налоговые органы и их должностных лиц НК РФ возложена обязанность соблюдать законодательство о налогах и сборах и действовать в строгом соответствии с кодексом и иными федеральными законами (пп. 1 п. 1 ст. 32, ст. 33 НК РФ). Поэтому суды занимают позицию налогоплательщиков и отменяют решения, основанные на незаконных доказательствах, ссылаясь на п. 3 ст. 64 а ПК РФ, согласно которому не допускается использовать доказательства, полученные с нарушением закона.

Порядок проведения выездной налоговой проверки четко регламентирован, в связи с чем любое отступление от правил может поставить под сомнение законность ее результатов.

И.В. Разумова

Ведущий консультант по вопросам бухгалтерского учета и налогообложения

консультационно-правового отдела Группы компаний

«Ю-Софт», советник государственной гражданской службы РФ 3 класс

Определение полевого аудита

К

Адам Хейс

Полная биография

Адам Хейс, доктор философии, CFA, финансовый писатель с более чем 15-летним опытом работы на Уолл-стрит в качестве трейдера деривативов. Помимо своего обширного опыта торговли деривативами, Адам является экспертом в области экономики и поведенческих финансов. Адам получил степень магистра экономики в Новой школе социальных исследований и докторскую степень. из Университета Висконсин-Мэдисон по социологии. Он является обладателем сертификата CFA, а также лицензий FINRA Series 7, 55 и 63. В настоящее время он занимается исследованиями и преподает экономическую социологию и социальные исследования финансов в Еврейском университете в Иерусалиме.

Узнайте о нашем

редакционная политика

Обновлено 29 марта 2021 г.

Рассмотрено

Леа Д. Ураду

Рассмотрено

Леа Д. Ураду

Полная биография

Леа Ураду, доктор юридических наук, выпускница юридического факультета Университета Мэриленда, специалист по подготовке налоговых деклараций, зарегистрированный в штате Мэриленд, сертифицированный нотариус штата, сертифицированный специалист по подготовке налоговых деклараций VITA, участник программы ежегодного сезона подачи налоговых деклараций IRS, налоговая служба. Писатель и основатель L.A.W. Услуги по урегулированию налогов. Леа работала с сотнями федеральных частных лиц и иностранных налоговых клиентов.

Узнайте о нашем

Совет финансового контроля

Факт проверен

Майкл Логан

Факт проверен

Майкл Логан

Полная биография

Майкл Логан — опытный писатель, продюсер и руководитель редакции. Как журналист, он широко освещал деловые и технические новости в США и Азии. Он создал мультимедийный контент, который собрал миллиарды просмотров по всему миру.

Как журналист, он широко освещал деловые и технические новости в США и Азии. Он создал мультимедийный контент, который собрал миллиарды просмотров по всему миру.

Узнайте о нашем

редакционная политика

Что такое выездной аудит IRS?

Выездная проверка — это комплексная налоговая проверка, проводимая Налоговой службой (IRS) в доме налогоплательщика, в офисе или в офисе бухгалтера, чтобы они могли проверить ваши личные или деловые финансовые документы, чтобы убедиться, что вы правильно подали налоговую декларацию.

Ключевые выводы

- Аудит — это тщательный учет налоговой информации для проверки точности деклараций и суммы уплаченных налогов.

- IRS ежегодно проводит проверки выборки налогоплательщиков либо случайным образом, либо если их отчеты вызывают определенные опасения.

- Выездная проверка включает в себя личное собеседование и тщательное изучение налоговых документов и документов на месте.

Понимание выездных проверок IRS

Налоговое управление США регулярно проводит проверки, чтобы проверить точность декларации налогоплательщика и конкретных транзакций. Когда IRS проверяет человека или компанию, это обычно имеет негативный оттенок и рассматривается как свидетельство какого-либо правонарушения со стороны налогоплательщика. Однако выбор для аудита не обязательно свидетельствует о каком-либо правонарушении.

Когда IRS проверяет человека или компанию, это обычно имеет негативный оттенок и рассматривается как свидетельство какого-либо правонарушения со стороны налогоплательщика. Однако выбор для аудита не обязательно свидетельствует о каком-либо правонарушении.

Выбор аудита IRS обычно осуществляется с помощью случайных статистических формул, которые анализируют декларацию налогоплательщика и сравнивают ее с аналогичными декларациями. Налогоплательщик также может быть выбран для проверки, если он имеет какие-либо отношения с другим лицом или компанией, в отношении которых в ходе проверки были обнаружены налоговые ошибки.

Доступны три возможных результата аудита IRS: отсутствие изменений в налоговой декларации, изменение, которое принимается налогоплательщиком, или изменение, с которым налогоплательщик не согласен. Если изменение будет принято, налогоплательщик может заплатить дополнительные налоги или штрафы. Если налогоплательщик не согласен, необходимо пройти процедуру, которая может включать посредничество или апелляцию.

Выездная проверка в сравнении с заочной проверкой

Выездная проверка отличается от заочной проверки тем, что выездная проверка проводится лично, а не по почте, агентом по доходам IRS, который просматривает ваши налоговые отчеты за определенный год. Продолжительность аудита зависит от типа аудита, сложности вопросов и наличия запрашиваемой информации.

Выездные проверки обычно планируются для более сложных проверок и могут быть чрезвычайно навязчивыми. При аудите предприятий агент по доходам также будет беседовать с сотрудниками о ключевых операциях бизнеса, включая процессы, процедуры бухгалтерского учета, структуру управления и внутренний контроль.

Очень важно быть представленным налоговым адвокатом и/или лицом, подготовившим и подавшим налоговую декларацию, во время проверки, особенно если были занижены доходы, завышены вычеты или если ваша налоговая декларация содержал ложную или вводящую в заблуждение информацию. Большинство адвокатов советуют вам отвечать как можно проще и никогда не предлагать дополнительную информацию, поскольку это может позволить агенту расширить объем аудита. Штрафы после выездной проверки, которая выявляет ошибки или мошенничество, включают уплату дополнительных налогов, штрафов, залогов на имущество, конфискацию заработной платы, уголовные расследования и судебные слушания.

Штрафы после выездной проверки, которая выявляет ошибки или мошенничество, включают уплату дополнительных налогов, штрафов, залогов на имущество, конфискацию заработной платы, уголовные расследования и судебные слушания.

У IRS есть три года с даты подачи отчета для проверки налогоплательщика. Есть исключения. Например, если налогоплательщик упустил более 25% надлежащего дохода из своей декларации, у IRS есть шесть лет для проведения проверки.

IRS также может запросить продление периода проверки, что дает службе дополнительное время для сбора информации, а также дополнительное время налогоплательщика для обжалования определения.

Источники статей

Investopedia требует, чтобы авторы использовали первоисточники для поддержки своей работы. К ним относятся официальные документы, правительственные данные, оригинальные отчеты и интервью с отраслевыми экспертами. Мы также при необходимости ссылаемся на оригинальные исследования других авторитетных издателей. Вы можете узнать больше о стандартах, которым мы следуем при создании точного и беспристрастного контента, в нашем

Вы можете узнать больше о стандартах, которым мы следуем при создании точного и беспристрастного контента, в нашем

редакционная политика.

Налоговая служба. «Аудит налоговой службы». По состоянию на 10 декабря 2020 г.

Налоговая служба. «Публикация 556: Проверка возвратов, прав на апелляцию и требований о возмещении». По состоянию на 10 декабря 2020 г.

Налоговая служба. «Леви». По состоянию на 10 декабря 2020 г.

Палата представителей США, Управление советника по пересмотру законодательства. «26 USC 6501: Ограничения на оценку и сбор». По состоянию на 10 декабря 2020 г.

Налоговая служба. «Публикация 1035: Продление периода налогообложения», стр. 1. По состоянию на 10 декабря 2020 г.

Четыре вида налоговых проверок | Аудит соблюдения налогового законодательства | Налоговый аудит

Аудит соблюдения налогового законодательства

Четыре вида налоговых проверок и соблюдение налогового законодательства. Нет ничего более надежного, чтобы вызвать чувство паники, чем получение письма от IRS и по уважительной причине. Налоговые вопросы и штрафы могут иметь серьезные, а иногда и долгосрочные последствия для финансового здоровья человека или бизнеса. Хотя некоторые письма или уведомления не вызывают особого беспокойства, к аудиторскому уведомлению не следует относиться легкомысленно. Все аудиты не одинаковы, и некоторые из них вызывают большую тревогу, чем другие. В конечном итоге есть четыре типа Проверка IRS , которую вы могли бы получить.

Нет ничего более надежного, чтобы вызвать чувство паники, чем получение письма от IRS и по уважительной причине. Налоговые вопросы и штрафы могут иметь серьезные, а иногда и долгосрочные последствия для финансового здоровья человека или бизнеса. Хотя некоторые письма или уведомления не вызывают особого беспокойства, к аудиторскому уведомлению не следует относиться легкомысленно. Все аудиты не одинаковы, и некоторые из них вызывают большую тревогу, чем другие. В конечном итоге есть четыре типа Проверка IRS , которую вы могли бы получить.

1) Заочный аудит

Первый из четырех видов налоговых проверок — заочный аудит — наиболее распространенный вид проверок IRS. Фактически, они составляют примерно 75% всех проверок IRS. Заочный аудит является самым простым типом аудита и включает в себя отправку IRS письма по почте (обычно письмо 566 ) с запросом дополнительной информации об определенной части налоговой декларации. Например, у IRS могут возникнуть вопросы, касающиеся расходов на авто, и она может попросить вас прислать квитанции для подтверждения вашего вычета.

Другой корреспонденцией, которую вы можете получить вместо письма 566, будет уведомление CP2000 . Если информация, предоставленная вами в налоговых декларациях, не соответствует информации, имеющейся у Налогового управления США в отношении вашей учетной записи, вам будет отправлено уведомление CP2000, уведомляющее вас о том, что Налоговое управление США предлагает внести корректировку в связи с недоплатой или переплатой налоговых обязательств. Вам нужно будет ответить, согласны ли вы или не согласны с уведомлением. Если вы не согласны, вам необходимо будет предоставить подтверждающую документацию и вернуть форму в течение 30 дней с даты получения. Если вы согласны и должны деньги, вам нужно будет немедленно отправить платеж в IRS или запросить план платежей.

Вы никогда не должны игнорировать письмо с запросом информации, если вы его получили, так как это только усугубит то, что в противном случае должно было бы быть простой перепиской. Если вы правильно подготовили свою налоговую декларацию и у вас есть первичная документация (квитанции, счета-фактуры, платежи и т. д.), подтверждающая позиции в вашей декларации, налогоплательщик, как правило, может самостоятельно проводить проверки корреспонденции и, вероятно, ему не придется с агентом IRS лично. Простое предоставление запрошенной документации должно положить конец этому вопросу.

д.), подтверждающая позиции в вашей декларации, налогоплательщик, как правило, может самостоятельно проводить проверки корреспонденции и, вероятно, ему не придется с агентом IRS лично. Простое предоставление запрошенной документации должно положить конец этому вопросу.

Если вам не хватает квитанций или документации, вы можете обратиться к специалисту, имеющему дело с IRS, чтобы помочь вам решить этот вопрос. Всегда могут быть штрафы, пени и проценты, если в конце аудита есть увеличение налога, подлежащего уплате.

2) Аудит офиса

Второй тип аудита — аудит офиса. Если у IRS есть вопросы о вашей декларации, которые слишком сложны или объемны для корреспонденции, но слишком малы для выездной проверки, вы получите письмо по почте с просьбой явиться в офис IRS для проверки. Вообще говоря, аудит офиса более детальный и может иметь больше вопросов. Аудиты офисов обычно связаны с вопросами, касающимися постатейных вычетов (таблица A), прибылей/убытков бизнеса (таблица C) или доходов/расходов от аренды (таблица E). Часто одна проблема с графиком может инициировать аудит, но аудиты могут быстро расшириться, если аудитор подозревает, что могут быть проблемы в других областях возврата.

Часто одна проблема с графиком может инициировать аудит, но аудиты могут быстро расшириться, если аудитор подозревает, что могут быть проблемы в других областях возврата.

Собеседование в офисе будет состоять из вопросов, связанных с рассматриваемым вопросом. Также могут быть более общие вопросы о занятости, финансовом положении и образе жизни в попытке найти другие причины для беспокойства (например, возможность занижения дохода). Человек должен внимательно рассмотреть ответы и документацию, предоставленную IRS. Налогоплательщику очень легко непреднамеренно дать аудитору повод расширить объем проверки.

Аудиторы — это хорошо обученные специалисты по налогам, которые очень хорошо умеют заставить нервничать налогоплательщиков, чтобы они предоставили компрометирующую информацию. В ваших же интересах обратиться за юридической консультацией к налоговому юристу до проведения офисной проверки. Офисный аудит с IRS обычно завершается всего через один день. Если Агенту нужна дополнительная информация, он даст вам время, чтобы предоставить необходимую информацию.

3) Выездная проверка

Выездная проверка является наиболее полной из четырех видов налоговых проверок и подробной проверки IRS. Это включает в себя посещение IRS налогоплательщика в его доме или на рабочем месте для изучения записей. Выездные проверки проводятся налоговыми агентами IRS, которые, как правило, более квалифицированы и осведомлены, чем большинство других представителей IRS. Агенты по доходам IRS также часто специализируются в определенной отрасли.

Когда налоговая служба посещает дом или предприятие, они могут попросить показать вещи, не входящие в определенные записи. Они не хотят ограничивать себя конкретным пунктом. Типичный аудит для бизнеса включает в себя обзор финансовых отчетов, интервью с сотрудниками и посещение бизнес-объекта. Интервью будут использоваться для получения общего представления о структуре управления, процедурах бухгалтерского учета и внутреннего контроля. Для физического лица аудит будет состоять только из проверки финансовой документации и интервью с налогоплательщиком. Аудит может длиться от одного дня до недели, в зависимости от сложности учетной записи.

Аудит может длиться от одного дня до недели, в зависимости от сложности учетной записи.

Выездные проверки являются наиболее навязчивой и серьезной формой проверки. Если вас выбрали для выездной проверки, вам следует воспользоваться услугами налогового юриста, который может присутствовать во время проверки. Все, что вы скажете, может быть использовано против вас для расширения масштабов проверки. Налоговый адвокат может общаться с аудитором от вашего имени, чтобы случайно не расширить сферу действия.

4) Аудит Программы оценки соблюдения требований налогоплательщиками (TCMP)

Четвертый вид аудита – это Аудит Программы оценки соблюдения налогоплательщиками (TCMP). Основной целью аудита этого типа является обновление данных для оценок DIF IRS. Оценки DIF выводятся на основе анализа большой группы (включающей до 50 000 случайно выбранных результатов) интенсивных аудитов, проводимых каждые несколько лет. В ходе аудита TCMP IRS проанализирует каждый пункт налоговой декларации, и каждая часть декларации должна быть подтверждена документацией. Стандартная проверка занимает много времени, поскольку налогоплательщик должен найти чеки, счета-фактуры, контракты, банковские выписки и т. д. по предметам, выбранным для проверки. При аудите TCMP проверяется каждая строка налоговой декларации, поэтому вы должны предоставить документацию по всем вычетам, а не по нескольким выбранным пунктам.

Стандартная проверка занимает много времени, поскольку налогоплательщик должен найти чеки, счета-фактуры, контракты, банковские выписки и т. д. по предметам, выбранным для проверки. При аудите TCMP проверяется каждая строка налоговой декларации, поэтому вы должны предоставить документацию по всем вычетам, а не по нескольким выбранным пунктам.

С какой бы проверкой вы ни столкнулись, всегда лучше собраться и сохранять спокойствие. Например, извлеките все отмененные чеки, квитанции и другую информацию, связанную с предметами, подлежащими аудиту, и получите эту информацию в последовательном порядке.

Важность обращения за юридической консультацией

Из-за неопытности в работе с IRS люди склонны предоставлять агентам IRS слишком много информации, что в конечном итоге может нанести им вред. Эксперты советуют привлечь налогового юриста для оказания помощи в разрешении вопроса о проверке. Налоговый поверенный будет предоставлять агенту/аудитору только ограниченную запрошенную информацию в организованном порядке, что ограничивает объем информации, которая подвергается проверке IRS.

В данном случае срок также может быть увеличен.

В данном случае срок также может быть увеличен.