КБК по страховым взносам в 2018 году. Взносы фсс в 2018 году кбк

КБК ФСС 2018

Главная → Бухгалтерские консультации → ФСС

Актуально на: 14 сентября 2018 г.

Фонд социального страхования (ФСС) РФ с 01.01.2017 отвечает за администрирование страховых взносов только на обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний. Напомним, что до 2017 год в ФСС также уплачивались взносы на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством. А на какой КБК и в какие сроки в 2018 году уплачиваются взносы в ФСС?

В какой срок нужно перечислять взносы в ФСС?

Страховые взносы на «травматизм» за конкретный месяц страхователи уплачивают ежемесячно не позднее 15-го числа следующего месяца. Если последний день уплаты придется на выходной или нерабочий праздничный день, уплатить взносы можно будет и в первый рабочий день, следующий за таким днем (п. 4 ст. 22 Федерального закона от 24.07.1998 № 125-ФЗ).

На какой КБК платить взносы в ФСС?

КБК в ФСС 2018 за сотрудников не изменились по сравнению с 2017 годом и зависят все так же от вида платежа (взносы, пени или штрафы):

| Взносы | 393 1 02 02050 07 1000 160 |

| Пени | 393 1 02 02050 07 2100 160 |

| Штраф | 393 1 02 02050 07 3000 160 |

Приведенные в таблице КБК будут одни и те же, независимо от того, уплачиваются ли взносы на «травматизм» за периоды до 2017 года или позднее.

Но если страхователю в 2018 году необходимо перечислить взносы на ВНиМ, которые до 01.01.2017 уплачивались в ФСС, то необходимо помнить, что такие взносы нужно перечислять теперь в ФНС. А КБК для уплаты взносов будут такие:

| За периоды, истекшие до 01.01.2017 | |

| Взносы | 182 1 02 02090 07 1000 160 |

| Пени | 182 1 02 02090 07 2100 160 |

| Штраф | 182 1 02 02090 07 3000 160 |

| За периоды с 01.01.2017 | |

| Взносы | 182 1 02 02090 07 1010 160 |

| Пени | 182 1 02 02090 07 2110 160 |

| Штраф | 182 1 02 02090 07 3010 160 |

glavkniga.ru

КБК для уплаты налогов и страховых взносов в 2018 году

Главная → Бухгалтерские консультации → Платежное поручение

Актуально на: 24 апреля 2018 г.

В наших таблицах вы найдете КБК, необходимые для правильного заполнения поля 104 платежек на перечисление налогов/взносов в 2018 году.

КБК-налоги: для уплаты налогов для организаций и ИП на ОСН

| Налог на прибыль организаций (кроме КГН), в том числе: | |

| — в федеральный бюджет (ставка — 3%) | 182 1 01 01011 01 1000 110 |

| — в региональный бюджет (ставка от 12,5% до 17%) | 182 1 01 01012 02 1000 110 |

| НДС | 182 1 03 01000 01 1000 110 |

| Налог на имущество: | |

| — по любому имуществу, за исключением входящего в Единую систему газоснабжения (ЕСГС) | 182 1 06 02010 02 1000 110 |

| — по имуществу, входящему в ЕСГС | 182 1 06 02020 02 1000 110 |

| НДФЛ (ИП «за себя») | 182 1 01 02020 01 1000 110 |

КБК-налоги: для уплаты налогов для организаций и ИП на спецрежимах

| Налог при УСН, когда применяется объект налогообложения: | |

| — «доходы» | 182 1 05 01011 01 1000 110 |

| — «доходы минус расходы» (налог, уплачиваемый в общем порядке, а также минимальный налог) | 182 1 05 01021 01 1000 110 |

| ЕНВД | 182 1 05 02010 02 1000 110 |

| ЕСХН | 182 1 05 03010 01 1000 110 |

КБК: страховые взносы-2018

| Страховые взносы на ОПС | 182 1 02 02010 06 1010 160 |

| Страховые взносы на ВНиМ | 182 1 02 02090 07 1010 160 |

| Страховые взносы на ОМС | 182 1 02 02101 08 1013 160 |

| Страховые взносы на ОПС в фиксированном размере (в т.ч. 1%-ные взносы*) *Приказом Минфина от 28.02.2018 № 35н отменен отдельный КБК для уплаты 1%-ных взносов, введенный ранее Приказом Минфина от 27.12.2017 N 255н. Тем, кто уже успел перечислить 1%-ные на отдельный КБК, скорее всего, придется уточнить платеж | 182 1 02 02140 06 1110 160 |

| Страховые взносы на ОМС в фиксированном размере | 182 1 02 02103 08 1013 160 |

| Дополнительные страховые взносы на ОПС за работников, которые трудятся в условиях, дающих право на досрочную пенсию, в том числе: | |

| – для занятых на работах с вредными условиями труда (п. 1 ч. 1 ст. 30 Федерального закона от 28.12.2013 г. № 400-ФЗ) (доптариф не зависит от результатов спецоценки) | 182 1 02 02131 06 1010 160 |

| – для занятых на работах с вредными условиями труда (п. 1 ч. 1 ст. 30 Федерального закона от 28.12.2013 г. № 400-ФЗ) (доптариф зависит от результатов спецоценки) | 182 1 02 02131 06 1020 160 |

| – для занятых на работах с тяжелыми условиями труда (пп. 2-18 ч. 1 ст. 30 Федерального закона от 28.12.2013 г. № 400-ФЗ) (доптариф не зависит от результатов спецоценки) | 182 1 02 02132 06 1010 160 |

| – для занятых на работах с тяжелыми условиями труда (пп. 2-18 ч. 1 ст. 30 Федерального закона от 28.12.2013 г. № 400-ФЗ) (доптариф зависит от результатов спецоценки) | 182 1 02 02132 06 1020 160 |

| Страховые взносы «на травматизм» | 393 1 02 02050 07 1000 160 |

КБК-2018 для уплаты прочих налогов для всех организаций и ИП

| НДФЛ с доходов, источником которых является налоговый агент | 182 1 01 02010 01 1000 110 |

| НДС (как налоговый агент) | 182 1 03 01000 01 1000 110 |

| НДС по импорту из Беларуси и Казахстана | 182 1 04 01000 01 1000 110 |

| Налог на прибыль при выплате дивидендов: | |

| — российским организациям | 182 1 01 01040 01 1000 110 |

| — иностранным организациям | 182 1 01 01050 01 1000 110 |

| Налог на прибыль при выплате доходов иностранным организациям (кроме дивидендов и процентов по государственным и муниципальным ценным бумагам) | 182 1 01 01030 01 1000 110 |

| Налог на прибыль с доходов по государственным и муниципальным ценным бумагам | 182 1 01 01070 01 1000 110 |

| Налог на прибыль по полученным от иностранных организаций дивидендам | 182 1 01 01060 01 1000 110 |

| Транспортный налог | 182 1 06 04011 02 1000 110 |

| Земельный налог | 182 1 06 0603х хх 1000 110где ххх зависит от места расположения земельного участка |

| Сбор за пользование водными биоресурсами: | |

| — по внутренним водным объектам | 182 1 07 04030 01 1000 110 |

| — по иным водным объектам | 182 1 07 04020 01 1000 110 |

| Водный налог | 182 1 07 03000 01 1000 110 |

| Плата за негативное воздействие на окружающую среду | 048 1 12 010х0 01 6000 120где х зависит от вида загрязнения окружающей среды |

| Регулярные платежи за пользование недрами, которые используются: | |

| — на территории РФ | 182 1 12 02030 01 1000 120 |

| — на континентальном шельфе РФ, в исключительной экономической зоне РФ и за пределами РФ на территориях, находящихся под юрисдикцией РФ | 182 1 12 02080 01 1000 120 |

| НДПИ | 182 1 07 010хх 01 1000 110где хх зависит от вида добываемого полезного ископаемого |

| Налог на прибыль организаций с доходов в виде прибыли КИК | 182 1 01 01080 01 1000 110 |

КБК: пени

По общему правилу при уплате пени 14-17-й разряды принимают значение «2100». Однако из этого правила есть исключение:

| Страховые взносы на ОПС | 182 1 02 02010 06 2110 160 |

| Страховые взносы на ВНиМ | 182 1 02 02090 07 2110 160 |

| Страховые взносы на ОМС | 182 1 02 02101 08 2013 160 |

| Страховые взносы на ОПС в фиксированном размере, уплачиваемые ИП за себя (в т.ч. 1%-ные взносы) | 182 1 02 02140 06 2110 160 |

| Страховые взносы на ОМС в фиксированном размере, уплачиваемые ИП за себя | 182 1 02 02103 08 2013 160 |

| Дополнительные страховые взносы на ОПС за работников, которые трудятся в условиях, дающих право на досрочную пенсию, в том числе: | |

| – для занятых на работах с вредными условиями труда (п. 1 ч. 1 ст. 30 Федерального закона от 28.12.2013 г. № 400-ФЗ) (доптариф не зависит от результатов спецоценки) | 182 1 02 02131 06 2110 160 |

| – для занятых на работах с тяжелыми условиями труда (пп. 2-18 ч. 1 ст. 30 Федерального закона от 28.12.2013 г. № 400-ФЗ) (доптариф не зависит от результатов спецоценки) | 182 1 02 02132 06 2110 160 |

КБК: штраф

При уплате штрафа, как правило, 14-17-й разряды КБК принимают значение «3000». Но и здесь не стоит забывать об исключительных случаях:

| Страховые взносы на ОПС | 182 1 02 02010 06 3010 160 |

| Страховые взносы на ВНиМ | 182 1 02 02090 07 3010 160 |

| Страховые взносы на ОМС | 182 1 02 02101 08 3013 160 |

| Страховые взносы на ОПС в фиксированном размере, уплачиваемые ИП за себя (в т.ч. 1%-ные взносы) | 182 1 02 02140 06 3010 160 |

| Страховые взносы на ОМС в фиксированном размере, уплачиваемые ИП за себя | 182 1 02 02103 08 3013 160 |

| Дополнительные страховые взносы на ОПС за работников, которые трудятся в условиях, дающих право на досрочную пенсию, в том числе: | |

| – для занятых на работах с вредными условиями труда (п. 1 ч. 1 ст. 30 Федерального закона от 28.12.2013 г. № 400-ФЗ) (доптариф не зависит от результатов спецоценки) | 182 1 02 02131 06 3010 160 |

| – для занятых на работах с тяжелыми условиями труда (пп. 2-18 ч. 1 ст. 30 Федерального закона от 28.12.2013 г. № 400-ФЗ) (доптариф не зависит от результатов спецоценки) | 182 1 02 02132 06 3010 160 |

КБК-страховые взносы (старые периоды)

Если вам надо перечислить в ИНФС взносы на ОПС, ОМС или ВНиМ за периоды, истекшие до 01.01.2017, то перечисляются они на КБК, отличные от «свежих» КБК:

| Страховые взносы на ОПС | 182 1 02 02010 06 1000 160 | 182 1 02 02010 06 2100 160 | 182 1 02 02010 06 3000 160 |

| Страховые взносы на ВНиМ | 182 1 02 02090 07 1000 160 | 182 1 02 02090 07 2100 160 | 182 1 02 02090 07 3000 160 |

| Страховые взносы на ОМС | 182 1 02 02101 08 1011 160 | 182 1 02 02101 08 2011 160 | 182 1 02 02101 08 3011 160 |

| Страховые взносы на ОПС в фиксированном размере | 182 1 02 02140 06 1100 160 | 182 1 02 02140 06 2100 160 | 182 1 02 02140 06 3000 160 |

| Страховые взносы на ОПС в фиксированном размере (1%-ные взносы) | 182 1 02 02140 06 1200 160 | 182 1 02 02140 06 2100 160 | 182 1 02 02140 06 3000 160 |

| Страховые взносы на ОМС в фиксированном размере | 182 1 02 02103 08 1011 160 | 182 1 02 02103 08 2011 160 | 182 1 02 02103 08 3011 160 |

Правда, КБК для допвзносов на ОПС за периоды, истекшие до 01.01.2017, такие же, как для периодов начиная с 01.01.2017.

glavkniga.ru

КБК для уплаты налогов и страховых взносов в 2018 году

Уведомляем налоговиков и фонды

ОСН | УСН | ЕНВД | ЕСХН | ПСН | | Организации | Предприниматели | с работниками | без работников | Граждане

В наших таблицах вы найдете КБК, необходимые для правильного заполнения поля 104 платежек на перечисление налогов/взносов в 2018 году.

КБК-налоги: для уплаты налогов для организаций и ИП на ОСН

| Налог на прибыль организаций (кроме КГН), в том числе: | |

| — в федеральный бюджет (ставка — 3%) | 182 1 01 01011 01 1000 110 |

| — в региональный бюджет (ставка от 12,5% до 17%) | 182 1 01 01012 02 1000 110 |

| НДС | 182 1 03 01000 01 1000 110 |

| Налог на имущество: | |

| — по любому имуществу, за исключением входящего в Единую систему газоснабжения (ЕСГС) | 182 1 06 02010 02 1000 110 |

| — по имуществу, входящему в ЕСГС | 182 1 06 02020 02 1000 110 |

| НДФЛ (ИП «за себя») | 182 1 01 02020 01 1000 110 |

КБК-налоги: для уплаты налогов для организаций и ИП на спецрежимах

| Налог при УСН, когда применяется объект налогообложения: | |

| — «доходы» | 182 1 05 01011 01 1000 110 |

| — «доходы минус расходы» (налог, уплачиваемый в общем порядке, а также минимальный налог) | 182 1 05 01021 01 1000 110 |

| ЕНВД | 182 1 05 02010 02 1000 110 |

| ЕСХН | 182 1 05 03010 01 1000 110 |

КБК: страховые взносы-2018

| Страховые взносы на ОПС | 182 1 02 02010 06 1010 160 |

| Страховые взносы на ВНиМ | 182 1 02 02090 07 1010 160 |

| Страховые взносы на ОМС | 182 1 02 02101 08 1013 160 |

Страховые взносы на ОПС в фиксированном размере, в т.ч. 1%-ные взносы* *Приказом Минфина от 28.02.2018 № 35н отменен отдельный КБК для уплаты 1%-ных взносов, введенный ранее Приказом Минфина от 27.12.2017 N 255н. Тем, кто уже успел перечислить 1%-ные на отдельный КБК, скорее всего, придется уточнить платеж | 182 1 02 02140 06 1110 160 |

| Страховые взносы на ОМС в фиксированном размере | 182 1 02 02103 08 1013 160 |

| Дополнительные страховые взносы на ОПС за работников, которые трудятся в условиях, дающих право на досрочную пенсию, в том числе: | |

| – для занятых на работах с вредными условиями труда (п. 1 ч. 1 ст. 30 Федерального закона от 28.12.2013 г. № 400-ФЗ) (доптариф не зависит от результатов спецоценки) | 182 1 02 02131 06 1010 160 |

| – для занятых на работах с вредными условиями труда (п. 1 ч. 1 ст. 30 Федерального закона от 28.12.2013 г. № 400-ФЗ) (доптариф зависит от результатов спецоценки) | 182 1 02 02131 06 1020 160 |

| – для занятых на работах с тяжелыми условиями труда (пп. 2-18 ч. 1 ст. 30 Федерального закона от 28.12.2013 г. № 400-ФЗ) (доптариф не зависит от результатов спецоценки) | 182 1 02 02132 06 1010 160 |

| – для занятых на работах с тяжелыми условиями труда (пп. 2-18 ч. 1 ст. 30 Федерального закона от 28.12.2013 г. № 400-ФЗ) (доптариф зависит от результатов спецоценки) | 182 1 02 02132 06 1020 160 |

| Страховые взносы «на травматизм» | 393 1 02 02050 07 1000 160 |

КБК-2018 для уплаты прочих налогов для всех организаций и ИП

| НДФЛ с доходов, источником которых является налоговый агент | 182 1 01 02010 01 1000 110 |

| НДС (как налоговый агент) | 182 1 03 01000 01 1000 110 |

| НДС по импорту из Беларуси и Казахстана | 182 1 04 01000 01 1000 110 |

| Налог на прибыль при выплате дивидендов: | |

| — российским организациям | 182 1 01 01040 01 1000 110 |

| — иностранным организациям | 182 1 01 01050 01 1000 110 |

| Налог на прибыль при выплате доходов иностранным организациям (кроме дивидендов и процентов по государственным и муниципальным ценным бумагам) | 182 1 01 01030 01 1000 110 |

| Налог на прибыль с доходов по государственным и муниципальным ценным бумагам | 182 1 01 01070 01 1000 110 |

| Налог на прибыль по полученным от иностранных организаций дивидендам | 182 1 01 01060 01 1000 110 |

| Транспортный налог | 182 1 06 04011 02 1000 110 |

| Земельный налог | 182 1 06 0603х хх 1000 110где ххх зависит от места расположения земельного участка |

| Сбор за пользование водными биоресурсами: | |

| — по внутренним водным объектам | 182 1 07 04030 01 1000 110 |

| — по иным водным объектам | 182 1 07 04020 01 1000 110 |

| Водный налог | 182 1 07 03000 01 1000 110 |

| Плата за негативное воздействие на окружающую среду | 048 1 12 010х0 01 6000 120где х зависит от вида загрязнения окружающей среды |

| Регулярные платежи за пользование недрами, которые используются: | |

| — на территории РФ | 182 1 12 02030 01 1000 120 |

| — на континентальном шельфе РФ, в исключительной экономической зоне РФ и за пределами РФ на территориях, находящихся под юрисдикцией РФ | 182 1 12 02080 01 1000 120 |

| НДПИ | 182 1 07 010хх 01 1000 110где хх зависит от вида добываемого полезного ископаемого |

| Налог на прибыль организаций с доходов в виде прибыли КИК | 182 1 01 01080 01 1000 110 |

КБК: пени

По общему правилу при уплате пени 14-17-й разряды принимают значение «2100». Однако из этого правила есть исключение:

| Страховые взносы на ОПС | 182 1 02 02010 06 2110 160 |

| Страховые взносы на ВНиМ | 182 1 02 02090 07 2110 160 |

| Страховые взносы на ОМС | 182 1 02 02101 08 2013 160 |

| Страховые взносы на ОПС в фиксированном размере, уплачиваемые ИП за себя (в т.ч. 1%-ные взносы) | 182 1 02 02140 06 2110 160 |

| Страховые взносы на ОМС в фиксированном размере, уплачиваемые ИП за себя | 182 1 02 02103 08 2013 160 |

| Дополнительные страховые взносы на ОПС за работников, которые трудятся в условиях, дающих право на досрочную пенсию, в том числе: | |

| – для занятых на работах с вредными условиями труда (п. 1 ч. 1 ст. 30 Федерального закона от 28.12.2013 г. № 400-ФЗ) (доптариф не зависит от результатов спецоценки) | 182 1 02 02131 06 2110 160 |

| – для занятых на работах с тяжелыми условиями труда (пп. 2-18 ч. 1 ст. 30 Федерального закона от 28.12.2013 г. № 400-ФЗ) (доптариф не зависит от результатов спецоценки) | 182 1 02 02132 06 2110 160 |

КБК: штраф

При уплате штрафа, как правило, 14-17-й разряды КБК принимают значение «3000». Но и здесь не стоит забывать об исключительных случаях:

| Страховые взносы на ОПС | 182 1 02 02010 06 3010 160 |

| Страховые взносы на ВНиМ | 182 1 02 02090 07 3010 160 |

| Страховые взносы на ОМС | 182 1 02 02101 08 3013 160 |

| Страховые взносы на ОПС в фиксированном размере, уплачиваемые ИП за себя (в т.ч. 1%-ные взносы) | 182 1 02 02140 06 3010 160 |

| Страховые взносы на ОМС в фиксированном размере, уплачиваемые ИП за себя | 182 1 02 02103 08 3013 160 |

| Дополнительные страховые взносы на ОПС за работников, которые трудятся в условиях, дающих право на досрочную пенсию, в том числе: | |

| – для занятых на работах с вредными условиями труда (п. 1 ч. 1 ст. 30 Федерального закона от 28.12.2013 г. № 400-ФЗ) (доптариф не зависит от результатов спецоценки) | 182 1 02 02131 06 3010 160 |

| – для занятых на работах с тяжелыми условиями труда (пп. 2-18 ч. 1 ст. 30 Федерального закона от 28.12.2013 г. № 400-ФЗ) (доптариф не зависит от результатов спецоценки) | 182 1 02 02132 06 3010 160 |

КБК-страховые взносы (старые периоды)

Если вам надо перечислить в ИНФС взносы на ОПС, ОМС или ВНиМ за периоды, истекшие до 01.01.2017, то перечисляются они на КБК, отличные от «свежих» КБК:

| Страховые взносы на ОПС | 182 1 02 02010 06 1000 160 | 182 1 02 02010 06 2100 160 | 182 1 02 02010 06 3000 160 |

| Страховые взносы на ВНиМ | 182 1 02 02090 07 1000 160 | 182 1 02 02090 07 2100 160 | 182 1 02 02090 07 3000 160 |

| Страховые взносы на ОМС | 182 1 02 02101 08 1011 160 | 182 1 02 02101 08 2011 160 | 182 1 02 02101 08 3011 160 |

| Страховые взносы на ОПС в фиксированном размере | 182 1 02 02140 06 1100 160 | 182 1 02 02140 06 2100 160 | 182 1 02 02140 06 3000 160 |

| Страховые взносы на ОПС в фиксированном размере (1%-ные взносы) | 182 1 02 02140 06 1200 160 | 182 1 02 02140 06 2100 160 | 182 1 02 02140 06 3000 160 |

| Страховые взносы на ОМС в фиксированном размере | 182 1 02 02103 08 1011 160 | 182 1 02 02103 08 2011 160 | 182 1 02 02103 08 3011 160 |

Правда, КБК для допвзносов на ОПС за периоды, истекшие до 01.01.2017, такие же, как для периодов начиная с 01.01.2017.

Вернуться к спискуglavkniga.ru

КБК в ФСС на 2018 год для юридических лиц — Контур.Бухгалтерия

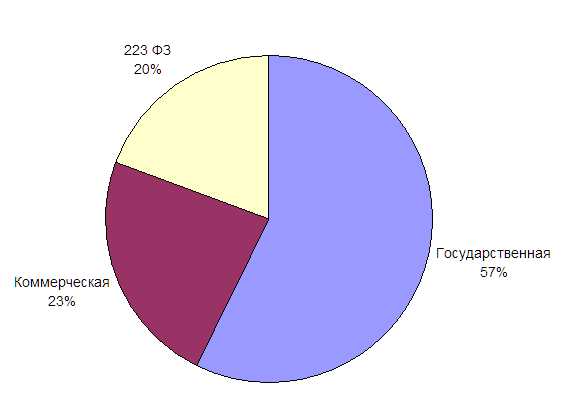

Для юридических лиц предусмотрено несколько страховых взносов по социальному страхованию, из них в ФСС платятся только взносы на травматизм (несчастные случаи). Приведем коды бюджетной классификации для этих взносов.

КБК травматизм на 2018 год

Работодатели обязаны платить взносы на травматизм за сотрудников. Для всех организаций и предпринимателей действует одинаковый порядок.

“Несчастные” взносы перечисляйте в отделение ФСС по адресу компании. Если у вашей организации есть самостоятельные подразделения, то они вправе сами уплачивать взносы за работников при условии, что:

- отделение самостоятельно начисляет и выплачивает зарплату работникам;

- отделение находится на отдельном балансе и имеет расчетный счет.

Если одно из 2 условий не соблюдено, то платежи в соцстрах уплачивает головная компания.

Код для взносов от несчастных случаев - 393 1 02 02050 07 1000 160. Он прописывается в поле 104 платежной ведомости. Сам код представляет собой 20 символов:

393 — код ФСС;

393 — код ФСС;- 1- код бюджетного дохода;

- 0 2- подгруппа «социальные платежи»;

- 02050 — статья и подстатья бюджетных фондов;

- 07 — Назначение платежа — ФСС;

- 1000 — тип платежа: 1000 — взнос; 2100 — пени; 3000 — штраф.

- 160 — виды поступлений — соцвзносы.

КБК пени от несчастных случаев

Организации перечисляют взносы до 15 числа месяца после отчетного. Если дата платежа — выходной день, вносите оплату в ближайший будний день. Если вы перечислили взносы не вовремя, то за каждый день просрочки пеня будет увеличиваться. КБК для уплаты пени:

393 1 02 02050 07 2100 160

КБК штрафа по страховым взносам от несчастных случаев

Если вы не платите взносы в ФСС или платите, но не полностью, вам выпишут штраф. Согласно статье 26.24 125-ФЗ, штраф увеличится, если работники ФСС докажут, что организация не платила взносы специально. Код для перечисления штрафа:

393 1 02 02050 07 3000 160

Ошибки в кодах по страховым взносам от несчастных случаев

Если вы указали КБК с ошибкой, обязанность по уплате взносов будет неисполненной. Тогда у организации появляется задолженность по платежам в Соцстрах, и позже ей будут начислены пени. При обнаружении ошибки, необходимо написать заявление в ФСС об уточнении платежа.

Важно! Фонд социального страхования будет рассматривать ваше заявление, если допущена ошибка в любой цифре, кроме первых трех. Если вы указали код не 393, а другие цифры, то платежка не подходит под админтстрирование ФСС, и фонд не сможет его проверить. Заявление составляется в свободной форме.

КБК в ФНС по временной нетрудоспособности и материнству

Все работодатели оплачивают взносы на социальное страхование по материнству и болезни — в налоговую службу. Исключением может быть налогоплательщик, применяющий пониженные тарифы. Код на «материнский» взнос в ФНС:

182 1 02 02090 07 1010 160

Для оплаты пени в этом номере в цифроместах 14-17 пишите 2110. Для оплаты штрафа в цифроместах 14-17 проставьте 3010.

Автор статьи: Александра Аверьянова

Платите взносы без проблем и в срок из сервиса Контур.Бухгалтерия. Здесь вы можете легко вести учет, начислять зарплату, платить налоги и взносы, автоматически формировать отчеты и отправлять их, не вставая из-за стола. Первые 30 дней работайте в сервисе бесплатно.

Поделиться ссылкой

Вам будут интересны статьи по теме «КБК»www.b-kontur.ru

КБК страховые взносы в 2018 году за сотрудников: в ПФР, ФСС, ФОМС

Актуальные КБК в платежке – это залог правильного и своевременного поступления в бюджет налогов и страховых взносов от налогоплательщиков. Поэтому необходимо регулярно отслеживать изменения в классификаторе, чтобы избежать ошибок в оплате платежей и страховых взносов. С 23 апреля действуют новые КБК. Рассмотрим КБК по страховым взносам в таблицах ниже, также вы можете скачать готовую памятку с кодами.

Содержание статьи:

В приказе Минфина РФ № 65н от 01.07.2013 содержится полный перечень кодов классификатора КБК. Текст приказа с последними изменениями смотрите в правовой базе журнала Учет в учреждении.

С 23 апреля 2018 года применяются новые КБК для некоторых платежей (приказ Минфина от 28.02.2018 №35н). Это касается пеней и штрафных взысканий по взносам по доптарифу в ПФР. Для них установлены разные КБК. Коды для пени и штрафов по доптарифам теперь не разделяются по годам. Рассмотрим новые КБК по страховым взносам в 2018 году наглядно в таблицах ниже.

Скачать памятку по новым КБК по страховым взносам в 2018 годуКБК взносы на пенсионное страхование

Пенсионные платежи сейчас необходимо вносить в адрес ИФНС, кроме взносов «за травматизм».

Если были нарушены сроки внесения пенсионных страхвзносов, то придется заплатить пеню. Дело может этим не ограничится и специалисты налоговой инспекции применят штрафные санкции.

| КБК страховые взносы на обязательное пенсионное страхование в 2018 году: | ||

| Пенсионные взносы | пени | штраф |

| 182 1 02 02010 06 1010 160 | 182 1 02 02010 06 2110 160 | 182 1 02 02010 06 3010 160 |

Таблицу по дополнительным взносам на пенсионное страхование вы найдете в конце статьи

КБК взносы на соцстрахование

Налогоплательщики, у которых есть наемный персонал, выплачивают за них платежи в ФСС. Взносы по соцстрахованию уплачиваются в счет страхования по листам временной нетрудоспособности и декретным.

| КБК взносы по временной нетрудоспособности и материнству в 2018 за сотрудников: | ||

| Взносы по соцстрахованию | пени | штраф |

| 182 1 02 02090 07 1010 160 | 182 1 02 02090 07 2110 160 | 182 1 02 02090 07 3010 160 |

Если у Вас возникли вопросы по применению кодов КБК, воспользуйтесь сервисом от Системы Госфинансы. В сервисе можно определить КБК по платежу или узнать вид платежа по конкретному КБК.

КБК взносы на ОМС

В настоящее время администратором платежей на ОМС является налоговая инспекция, а не фонды. Чтобы платежи попали правильно в казну бюджета, в платежках указывают следующие КБК:

| КБК взносы на обязательное медицинское страхование в 2018 за сотрудников: | ||

| Взносы по ОМС | пени | штраф |

| 182 1 02 02101 08 1013 160 | 182 1 02 02101 08 2013 160 | 182 1 02 02101 08 3013 160 |

КБК взносы на травматизм в ФСС

Платежи на травматизм необходимо оплачивать в бюджет ФСС.

Если обязательные платежи перечислены с опозданием - начисляются пени. Пени рассчитываются за каждый день просрочки.

Не перечисленные или заниженные взносы на травматизм, выявленные контролерами, облагаются штрафом до 20% от неуплаченной суммы. Умышленное нарушение по расчетам и перечислению страхвзносов приведет к увеличению штрафных санкций в 2 раза.

| КБК взносы на травматизм в 2018 году: | ||

| Взносы по травматизму | пени | штраф |

| 393 1 02 02050 07 1013 160 | 393 1 02 02050 07 2013 160 | 393 1 02 02050 07 3013 160 |

КБК пенсионные допвзносы

Если у работодателя имеются наемные сотрудники, работающие во вредных или тяжелых условиях, то к выплатам применяют доптариф страхвзносов на ОПС. Для уплаты взносов по доптарифам используются специальные коды КБК.

Раньше взносы перечислялись в ПФР и для них были предусмотрены два разных значения КБК. В 2018 году платежи контролируются налоговыми службами и для этих целей применяются четыре КБК.

Новые КБК по страховым допвзносам с 2018 года:

| Вид платежа | КБК по доптарифам на ОПС | |

| не зависящий тариф от спецоценки | зависящий тариф от спецоценки | |

| Взносы за сотрудников, занятых на работах, указанных в п.1 ч.1 ст.30 Федерального закона от 28.12.2013 г. № 400-ФЗ (список 1) | ||

| Взносы | 182 1 02 02131 06 1010 160 | 182 1 02 02131 06 1020 160 |

| Пени | 182 1 02 02131 06 2100 160 | |

| Штрафы | 182 1 02 02131 06 3000 160 | |

| Взносы за сотрудников, занятых на работах, указанных в п.п. 2-18 ч.1 ст.30 Федерального закона от 28.12.2013 г. № 400-ФЗ (список 2) | ||

| Взносы | 182 1 02 02132 06 1010 160 | 182 1 02 02132 06 1020 160 |

| Пени | 182 1 02 02132 06 2100 160 | |

| Штрафы | 182 1 02 02132 06 3000 160 | |

Все таблицы вы можете скачать в формате памятки в начале статьи

www.budgetnik.ru

КБК в ФСС от несчастных случаев на 2018 год для юридических лиц

Коды КБК ФСС 2018 на травматизм и по материнству. Как правильно платить взносы, в какие сроки и какие коды использовать. Разберемся в новых правилах.

Все работодатели, вне зависимости от организационной формы, платят в Фонд социального страхования (ФСС) взносы за своих сотрудников. Эти деньги идут на медицинское обеспечение работников после несчастных случаев, при возникновении профзаболеваний (соц. страх. на НЗ и ПЗ) и т.д. Для оплаты взносов необходимо точно знать код бюджетной классификации (КБК). С 2017 года произошел ряд изменений в порядке начисления страховых взносов. Изменились ли КБК ФСС 2018 за сотрудников или остались прежними?

Давайте разберемся, какие КБК ФСС 2018 на случай временной нетрудоспособности и от несчастных случаев надо использовать. Все коды бюджетной классификации утверждены на законодательном уровне и прописаны в приказе Минфина РФ №65н от 01.07.2013. Текст приказа с последними изменениями смотрите в правовой базе журнала Учет в учреждении.

КБК в ФСС для юридических лиц в 2018 году

В ФСС традиционно выплачивались взносы по двум направлениям: страхование от несчастных случаев на производстве («взносы на травматизм») и страхование в связи с материнством и временной нетрудоспособностью. С 2017 года вступили в силу изменения, согласно которым право контроля за страховыми взносами по материнству и временной нетрудоспособности передано Налоговой службе. Взносы теперь уплачивается не в ФСС, а в ФНС. Соответственно, поменялись коды КБК в ФСС 2018 на случай временной нетрудоспособности.

Работодатель самостоятельно оплачивает все взносы в ФСС и ФНС в контролирующий орган по юридическому адресу компании. Размер всех налоговых взносов за сотрудника составляет 30% (22% - обязательные отчисления в Пенсионный фонд, 2,9% - в ФСС и ФНС, 5,1% - на ОМС).

Коды КБК в ФСС 2018 от несчастных случаев остались такими же, как и в 2017 году. При неуплате взносов вовремя, работодателю начисляют пени за каждый день просрочки платежа (включая выходные и праздничные дни). Количество дней просрочки считается со следующего календарного дня после срока оплаты взносов. Если факт недоимки будет выявлен при проверке ФСС, тогда работодатель получает штраф в размере 20% или 40% от суммы недоимки.

КБК травматизм на 2018 год для юридических лиц:

|

Тип платежа в ФСС |

КБК |

|

Взносы |

393 1 02 02050 07 1000 160 |

|

Пени |

393 1 02 02050 07 2100 160 |

|

Штраф |

393 1 02 02050 07 3000 160 |

Важно! При уплате взносов за травматизм нет разницы, за какой период идет оплата, до 2017 года или после. КБК в ФСС 2018 от несчастных случаев остаются одинаковыми.

Если у Вас возникли вопросы по применению кодов КБК, воспользуйтесь сервисом от Системы Госфинансы. В сервисе можно определить КБК по платежу или узнать вид платежа по конкретному КБК.

КБК в ФНС 2018 на случай временной нетрудоспособности и материнства несколько изменились и зависят от периода – до 2017 года (когда отчисления шли в ФСС) или после (в ФНС).

|

Взносы на ВНиМ |

КБК |

|

За периоды, истекшие до 01.01.2017 |

|

|

Взносы |

182 1 02 02090 07 1000 160 |

|

Пени |

182 1 02 02090 07 2100 160 |

|

Штраф |

182 1 02 02090 07 3000 160 |

|

За периоды с 01.01.2017 (применяются в 2018 году) |

|

|

Взносы |

182 1 02 02090 07 1010 160 |

|

Пени |

182 1 02 02090 07 2110 160 |

|

Штраф |

182 1 02 02090 07 3010 160 |

Сроки уплаты взносов

Порядок и сроки уплаты взносов установлены в главе 34 Налогового кодекса РФ. Взносы должны быть внесены не позднее 15 числа месяца, следующего за отчетным. Если дата выпадает на выходные, то крайний срок переносится на следующий за ним рабочий день. Так, взносы за май должны быть уплачены не позднее 15 июня, а взносы за июнь – не позднее 16 июля (т.к.15 июля – воскресенье).

Сроки уплаты взносов по КБК в ФСС 2018:

|

Период |

Срок уплаты |

|

Январь 2018 |

15.02.2018 |

|

Февраль |

15.03.2018 |

|

Март |

16.04.2018 |

|

Апрель |

15.05.2018 |

|

Май |

15.06.2018 |

|

Июнь |

16.07.2018 |

|

Июль |

15.08.2018 |

|

Август |

17.09.2018 |

|

Сентябрь |

15.10.2018 |

|

Октябрь |

15.11.2018 |

|

Ноябрь |

17.12.2018 |

|

Декабрь |

15.01.2019 |

Будьте внимательны и оплачивайте все взносы вовремя!

www.budgetnik.ru

Страховые взносы от несчастных случаев в 2018 году кбк

Внимание ГлавнаяПорядок исчисления и уплаты страховых взносов с 2017 года изменен в связи с передачей администрирования ИФНС. Перечисление сумм производится по реквизитам ИФНС. В КБК для уплаты сумм изменены первые 3 цифры.

ВажноИсключение составляют отчисления на страхование от несчастных случаев на производстве и профессиональных заболеваний (НС и ПЗ), при исчислении которых остался прежний порядок. Контроль над страховыми платежами производит ФСС. Использование КБК в платежных поручениях Коды бюджетной классификации (КБК) введены в 1998 году с целью упорядочения финансовых потоков, идентификации налоговых платежей, распределения бюджета.

ИнфоКБК регулярно подвергаются пересмотру, что требует контроля над изменениями реквизита. Актуальность используемого при оплате взносов КБК является основным гарантом верного перечисления платежей.

Онлайн журнал для бухгалтера

Данное обстоятельство предопределяет использование в платежках по взносам КБК с кодом администратора взносов в лице соответствующего государственного фонда: 39310202050071000160, в котором первые 3 цифры (393) соответствуют коду ФСС. Чтобы образовать КБК, который применяется для пеней по взносам от несчастных случаев, в указанном коде 14-й и 15-й знаки (под значением 10) нужно заменить на 21, то есть в поле 104 поручения при уплате пеней указывается КБК 39310202050072100160.

В КБК в платежках по штрафам значение 10 меняется на 30. Подробнее об этом см. в статье «Куда платить страховые взносы в 2017-2018 годах?». « Несчастные» взносы как за расчетные периоды 2017-2018 годов, так и за предыдущие годы следует отправить по реквизитам территориального отделения соцстраха. Подробности см. в материале «Реквизиты ФСС для уплаты страховых взносов в 2017-2018 годах».

Кбк по страховым взносам на травматизм в 2018 году

Вернуться назад на Страховой случай 2018КБК на взносы ФСС на 2018 год можно найти в приказе Минфина России от № 65н. Стоит помнить, что по взносам КБК ФСС на случай временной нетрудоспособности 2018 года и КБК по травматизму отличается.

Взносы на обязательное социальное страхование по материнству и болезни оплачивают практически все работодатели-юрлица. Исключение составляют налогоплательщики, которые по тем или иным основаниям применяют пониженные тарифы страховых взносов. В этом случае тариф на социальные взносы может снижаться до нуля. Следует отметить, что платят социальные страховые взносы не только юридические лица, но и предприниматели, которые используют наемный труд. А также те предприниматели, которые по собственному желанию перечисляют взносы на обязательное социальное страхование за себя. КБК в этом случае такой же как для юридических лиц.

Кбк страховых взносов от несчастных случаев в 2017-2018 годах

При уплате сумм в ФСС на травматизм в поле 101 платежки «Статус плательщика» ставится код 08. А вот для взносов в ФНС на пенсионное, медицинское и социальное страхование компании применяют общий код 01; предприниматели — 09.

В поле 107 «Налоговый период» при перечислении взносов на травматизм ставится 0. С платежами в ФНС все не так просто. В данном случае вписывается 10-значный код налогового периода в формате «МС.ММ.ГГГГ».

Скажем, при перечислениях в ФНС за январь 2018 года будет фигурировать код «МС.01.2018», за февраль — код «МС.02.2018» и т. д. Также в поле 24 платежного поручения будут разными формулировки, поясняющие назначение платежа. Проверьте, чтобы стоял правильный получатель средств (ФНС или же СС). Также в платежке в фонд социального страхования принято указывать регистрационный номер страхователя.

Кбк в фсс в 2018 году для юридических лиц

В избранноеОтправить на почту КБК — страховые взносы от несчастных случаев 2017-2018 годов предполагают его указание в платежках по перечислениям в ФСС — значительно отличается от КБК при уплате взносов по больничным и декретным. Рассмотрим, чем это может быть обусловлено и какие именно коды следует применять плательщикам взносов в тех или иных случаях. КБК для уплаты взносов от несчастных случаев Начисление и уплата страховых взносов от несчастных случаев в 2017-2018 годах: нюансы Итоги КБК для уплаты взносов от несчастных случаев В рамках реформы по передаче части полномочий государственных фондов в ФНС соответствующие компетенции по администрированию взносов на травматизм не были переданы налоговикам. «Несчастные» взносы, как и прежде, уплачиваются непосредственно в ФСС.

Кбк для взносов на травматизм в 2018 году

Назначение КБК Страховые взносы в ФСС от НС и ПЗ 393 1 02 02050 07 1000 160 Пени, начисленные по отчислениям на страхование на предупреждение от НС и ПЗ 393 1 02 02050 07 2100 160 Штрафы, начисленные по отчислениям на страхование от НС и ПЗ 393 1 02 02050 07 3000 160 КБК для перечисления взносов одинаков для всех типов предприятий вне зависимости от выбранной системы налогообложения. Плательщиками являются организации и ИП, имеющие наемных работников. Последствия неверных реквизитов платежа При неверно указанных реквизитах в платежном поручении обязанность налогоплательщика считается невыполненной, что приводит к просрочке платежа на страхование от НС и ПЗ, наложении пени и штрафов. В 2017 году в отношении начисления пени введено нововведение. На сумму просрочки, образовавшейся на срок до 30 дней, порядок применения санкции остался прежний.

Кбк на страховые взносы в 2018 году

В ФСС видят основную причину образования долгов в том, что некоторые компании не платят взносы к установленному сроку, а ждут выставления инкассо. Кроме того, долги часто появляются из-за неверного КБК ФСС.

Поэтому фонд просит их перепроверять. Какие КБК ФСС с 2018 года надо указывать, расскажем далее. КБК ФСС от несчастных случаев на2018 год С 2018 года страхование на случай временной нетрудоспособности и в связи с материнством администрирует Федеральная налоговая служба, а взносы от несчастных случаев — по-прежнему ФСС.

Поэтому для взносов на травматизм коды прежние — с администратором платежа 393.Для оплаты пени ФСС КБК в 2018 году такой: Пени по взносам на обязательное соцстрахование по временной нетрудоспособности и материнству в 2018 году — 182 1 02 02090 07 2110 160 Пени по взносам на обязательное соцстрахование по временной нетрудоспособности и материнству – недоимка за период, предшествующий 1 января 2017 года — 182 1 02 02090 07 2100 160 Для штрафов КБК по взносам ФСС в 2018 году выглядит следующим образом: Штраф по взносам на обязательное соцстрахование по временной нетрудоспособности и материнству в 2018 году — 182 1 02 02090 07 3010 160 Штраф по взносам на обязательное соцстрахование по временной нетрудоспособности и материнству – недоимка за период, предшествующий 1 января 2017 года — 182 1 02 02090 07 3000 160 Взносы на страхование от несчастных случаев и профессиональных заболеваний перечисляются в территориальное отделение ФСС, где зарегистрирован страхователь.

Кбк страховые взносы от несчастных случаев в 2018 году

КБК на 2018 год по взносам на травматизм с доходов сотрудников для юридических лиц Платеж КБК Взносы от несчастных случаев и профессиональных заболеваний 393 1 02 02050 07 1000 160 Пени 393 1 02 02050 07 2100 160 Штрафы 393 1 02 02050 07 3000 160 Пример платежного поручения 2018 в ФСС на взносы от травматизма Отличия платежки в ФНС от платежки в ФСС Взносы на обязательное страхование компании теперь платят в ФНС. Первые три цифры (разряда) в КБК обозначают, кто же в отношении проводимого платежа значится главным администратором доходов бюджета. Так вот по травматизм-кодам это число 393 — отличное от всех прочих взносов. Обозначает не что иное, как ФСС. По остальным взносам ставится 182. Соответственно и получатели в платежках значатся разные. Перечислим еще ряд существенных моментов, так или иначе связанных с разницей в КБК.

advocatus54.ru