Как перевести накопительную часть пенсии из НПФ обратно в ПФР? Можно ли перевести пенсионные накопления из пфр в нпф

как свои перевести пенсионные накопления из ПФР

Кто может формировать пенсионные накопления?

Соответственно ФЗ № 424 «О накопительной пенсии» данным видом обеспечения могут воспользоваться лица, которые застрахованы в системе ОПС и в свое время остановили свой выбор на накопительной пенсии. В связи таким с выбором на их счете сформировано некоторое количество накоплений. Как правило, это лица, родившиеся после 1967 года.

- У граждан, которые родились ранее 1966 года, страховые взносы идут только на формировку страхового обеспечения. Но мужчины, родившиеся с 1953 года по 1966 год, и женщины, родившиеся с 1957 года по 1966 год, имеют на лицевых счетах накопления, т.к. в период 2002 — 2005 г.г. работодатели уплачивали на накопительную часть страховые взносы.

- Существует Программа государственного софинансирования пенсий. По данной программе лица могут формировать накопительную пенсию за счет взносов на добровольной основе.

- У женщины есть возможность средства материнского капитала направить на свое пенсионное обеспечение.

Если гражданин по окончанию пятилетнего периода не достиг 23 лет, указанный период пролонгируется до 31 декабря года, в котором ему исполнится 23 года.

Стоит ли переводить накопительную часть пенсии в НПФ?

На сегодняшний день НПФ наделены полномочиями, на основе которых они могут сохранять и формировать как пенсии по обязательному пенсионному страхованию (ОПС), так и негосударственные пенсии клиентов. Среди положительных сторон перехода в НПФ выделяются следующие:

- Выплаты формируются не только из ежемесячных клиентских взносов, но и из дохода, который получен от инвестирования пенсионных резервов.

- Материальная ответственность за вклады клиентов лежит на НПФ. Если доход НПФ ниже процента инфляции, по закону фонд должен компенсировать убытки клиентам за счет резервов.

- НПФ может реагировать на изменения на финансовом рынке. Следовательно, годовой инвестиционный план может быть откорректирован с учетом тенденций.

Но нужно учитывать и минусы перехода в НПФ:

- Отсутствие стабильного дохода. Связано это с тем, что НПФ наверняка не может быть уверенным, что финансовый год сложится удачно.

- У НПФ могут отозвать лицензию. В данной ситуации нужно будет переводить из него накопления, что связано с некоторыми денежными затратами.

Порядок перевода средств

Для начала гражданину необходимо выбрать фонд. Чтобы выбрать надежную во всех отношениях организацию, внимательно стоит изучить все сведения о ней. В первую очередь посмотреть на следующее: возраст фонда, рейтинги надежности и доходности, учредители. Стоит уточнить, заключил ли выбранный НПФ соглашение о взаимном удостоверении подписей с ПФР. Если заключал, то при личном обращении в представительство выбранного НПФ с паспортом и СНИЛС гражданин сможет подписать договор об ОПС.

С апреля следующего года пенсионными накоплениями будет распоряжаться уже новый страховщик.

Выбор негосударственного пенсионного фонда

Принимая решение с каким НПФ заключить договор, нужно обратить свое внимание на такие показатели:

- Степень надежности. Степень надежности фонда складывается из нескольких основных показателей работы НПФ. Для этого можно воспользоваться данными рейтингового агентства, например, как «Эксперт РА». Лучше всего выбирать фонд, который имеет более высокий рейтинг. Помимо рейтинга надо обратить внимание и на его стабильность.

- Возраст фонда.Наилучший вариант, если фонд создан до 1998 года. Чем старше НПФ, тем лучше, тем больше у него опыта в инвестировании пенсионных накоплений, резервов и скорее всего, он успешно распорядится накопительными средствами в неблагоприятных финансовых условиях.

- Доходность.Данный показатель говорит об успешности финансовых операций и на несколько процентов он должен быть выше уровня инфляции. Чем больше среднегодовая доходность, тем больше средств накопится на счете клиента к моменту ухода на пенсию. Важный момент заключен в том, что смотреть следует на показатели не одного года, а на накопленную доход за несколько лет (желательно 5 лет).

- Состав учредителей. Фонды, созданные металлургическими, теплоэнергетическими компаниями, организациями, которые занимаются добычей или транспортировкой полезных ископаемых, более надежные, чем фонды, созданные небольшими компаниями или частными лицами.

- Прозрачность и открытость.При выборе НПФ нужно обратить внимание есть ли у фонда сайт. На сайте должна быть полная и доступная информация о работе фонда: наименование, номер лицензии, состав учредителей, аудиторские заключения, финансовая отчетность, количество застрахованных лиц, результаты инвестирования пенсионных накоплений, правила вступления и возможности выхода из НПФ и т.д. Чем больше информации представляет фонд, чем больше в его штате компетентных сотрудников, тем лучше.

- Репутация фонда.При выборе НПФ не стоит ограничиваться информацией, которую представляет сам фонд. Стоит проверить отзывы клиентов, размещенные на других сайтах и в социальных сетях. Если отзывов о НПФ нет, возможно он на рынке не так давно и данному фонду не желательно доверять.

Заключение с НПФ договора об обязательном пенсионном страховании

Договор ОПС — документ, на основе которого происходит взаимодействие застрахованного гражданина с пенсионным фондом. Каждый НПФ заключает с клиентами договор стандартного образца, который утвержден Правительством РФ. И прежде чем заключить договор с НПФ, полезно будет ознакомиться с характерными особенностями данного документа.

Порядок заключения договора об ОПС между НПФ и застрахованным гражданином определяется ст. 36.4 Федерального закона от 07.05.1998 №75-ФЗ (ред. от 29.06.2015) «О негосударственных пенсионных фондах«.

В один и тот же период времени в отношении каждого застрахованного гражданина может действовать один договор об ОПС.

Договор об ОПС начинает действовать с момента, когда на счет нового страховщика зачислены средства пенсионных накоплений, которые перечислил предыдущий страховщик.

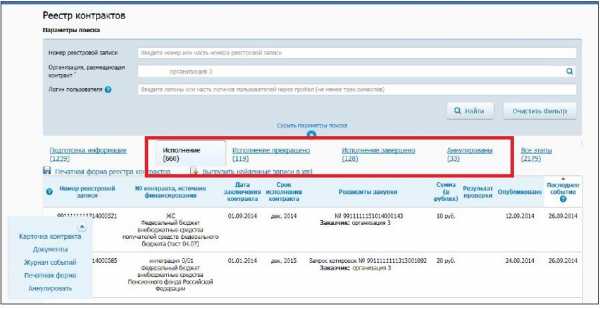

Срок подачи заявления в ПФР о переводе накопительной пенсии

Соответственно законодательству Российской Федерации после того, как закончился календарный год ПФР рассматривает заявки о переводе средств из ПФР в НПФ или заявки о переходе из одного негосударственного ПФ в другой негосударственный ПФ, которые подавались до 31 декабря закончившегося года. А в срок до 1 марта года, идущего за годом подачи заявки вносит соответственные изменения в реестр застрахованных лиц.

- ПФР отправляет уведомление о внесенных изменениях в единый реестр застрахованных лиц до 31 марта года, следующего за годом подачи застрахованным гражданином заявления.

- Это уведомление служит основанием для перевода в НПФ накоплений гражданина.

Продлили ли перевод пенсионных накоплений в НПФ в 2018 году?

Переводить (формировать) накопительную пенсию могут только граждане, которые были рождены после 1967 года и сделавшие в пользу накопительной пенсии свой выбор до 31 декабря 2015 года, и застрахованные лица, за которых с 1 января 2014 года впервые были перечислены взносы на пенсионное страхование (они выбирают вариант обеспечения в течение 5 лет с момента первого перечисления взносов).

В соответствии с законом о федеральном бюджете на 2018 г. на 3 года взносы на накопительную пенсию снова заморожены, весь тариф взноса будет направляться на страховую пенсию, формировка пенсионных накоплений в 2018-2020 гг. не предусматривается. Однако с 2020 года формирование накопительной пенсии должна быть возобновлена.

У Минфина и ЦБ было предложение вывести накопительные взносы из ОПС, оставив солидарной системе 22% тарифа пенсионных взносов. Предлагается накопительную часть переименовать в «индивидуальный пенсионный капитал». Все накопления граждан в НПФ будут переводиться в пенсионный капитал автоматически, а накопления «молчунов» конвертироваться в баллы страховой части, если за 2 года после начала реформы они не переведут накопленные средства в НПФ.Как перевести накопительную часть пенсии из НПФ обратно в ПФР?

Для перевода пенсионных накоплений обратно в ПФР гражданину нужно не позже 31 декабря подать соответственное заявление в ПФР. Подача заявки может происходить следующими способами:

- Лично (или через представителя) в органы ПФР или через МФЦ.

- По почте.

- Через портал государственных услуг в виде электронного документа.

Кроме заявления необходимо предоставить:

- при обращении органы ПФР или в МФЦ — паспорт, СНИЛС;

- при обращении представителя застрахованного в ПФР или в МФЦ — паспорт, СНИЛС застрахованного гражданина, документы, которые удостоверяют личность и полномочия представителя;

- при подаче заявки в виде электронного документа, который подписан усиленной электронной квалифицированной подписью, никаких документов не требуется;

- при отправке заявления по почте документ, удостоверяющий личность, и СНИЛС не прилагаются. В данной ситуации установление личности гражданина и подлинности подписи на заявлении происходит нотариусом или в порядке, установленном п. 2 ст. 185.1 ГК РФ.

pensiya.molodaja-semja.ru

Как перейти из НПФ обратно в государственный пенсионный фонд (ПФР)

- Свернуть

- Развернуть

В результате пенсионной реформы 2015 года и с вступлением в действие Федерального закона «О накопительной пенсии» застрахованным гражданам была предоставлена возможность в установленный законодательством срок определиться с выбором:

Одновременно с принятием решения в пользу накопительной пенсии, необходимо решить, кому передать формирование своих пенсионных накоплений — оставить их в государственном пенсионном фонде или перевести их в негосударственный пенсионный фонд.

В любом случае за человеком сохраняется право в любое время изменить свое решение и в отношении самого формирования пенсионных накоплений, и в отношении выбора органов, которым эти средства будут доверены.

Где можно формировать накопительную пенсию?

Лица, принявшие решение в пользу формирования пенсионных накоплений могут воспользоваться следующими вариантами по их размещению:

- В Пенсионном фонде РФ с выбором управляющей компании (УК). При этом УК может быть любая — частная, с которой ПФР заключил договор, или государственная (Внешэкономбанк).

- В негосударственном пенсионном фонде (НПФ).

В случае, если накопления находятся в УК, то назначение и выплату накопительной пенсии будет производить Пенсионный фонд РФ, при варианте размещения средств в негосударственном пенсионном фонде — выбранный НПФ.

Формирование накопительной пенсии происходит за счет обязательных страховых взносов, перечисляемых работодателем за своих работников на ОПС (обязательное пенсионное страхование), добровольных взносов, и за счет инвестирования этих средств. Страховые взносы перечисляются работодателем в размере 22% от заработной платы работника, из них:

- 6% идет на накопительную пенсию;

- 16% — на страховую пенсию (10%) и солидарный тариф (6%).

Стоит помнить, что с 2016 года пенсионные накопления за счет страховых взносов на ОПС могут формироваться у лиц 1967 года рождения и моложе, которые до 31 декабря 2015 года приняли решение в пользу накопительной пенсии. Такая же возможность сохраняется и у граждан, которые недавно начали трудовую деятельность, и у которых с начала отчисления страховых взносов прошло не более 5 лет.

Порядок формирования пенсии в НПФ или УК

К сожалению, с 2014 года по решению Правительства формирование накопительной пенсии за счет страховых взносов «заморожено». В результате все взносы перечисляются только на страховую пенсию. Мораторий продлен и на 2018 год, а также будет действовать в 2019 и 2020 году. В результате для формирования пенсионных накоплений остается пока только добровольная составляющая.

Порядок формирования накопительной пенсии отличается от формирования страхового пенсионного обеспечения:

- В отличие от страховой пенсии в накопительном варианте не происходит начисления пенсионных баллов. Поступающие средства размещаются на индивидуальном счете гражданина в выбранной им УК или НПФ.

- Пенсионные накопления государством не индексируются, их доходность зависит от их инвестирования на финансовом рынке. При этом существуют риски, поскольку этот процесс может иметь как положительный, так и отрицательный результат. В любом случае имеются государственные гарантии: в случае убытков или аннулирования лицензии у НПФ за застрахованным лицом сохраняются накопления в сумме уплаченных страховых взносов, но без учета инвестиционного дохода.

В случае ухода из жизни застрахованного лица его накопления передаются по наследству и могут быть выплачены его родственникам или лицу, которое застрахованный указал в договоре с НПФ (УК) или в заявлении.

Можно ли из НПФ перейти обратно в ПФР?

Для того чтобы надежно разместить свои пенсионные накопления и получать от их инвестирования максимальный доход необходимо очень ответственно и грамотно подойти к выбору негосударственного пенсионного фонда: основную информацию о НПФ можно получить из данных рейтинговых агентств, также на официальном сайте Центрального банка России, где публикуются данные по доходности НПФ. Там же можно посмотреть, у каких НПФ аннулирована лицензия.

- В таком случае средства, накопленные до этого момента, никуда не исчезнут, а будут продолжать инвестироваться фондом или УК, в котором они размещены, и будут выплачены их получателю в полном объеме при наступлении права на их получение.

- При этом застрахованное лицо может продолжать управление своими накоплениями. Гражданин может перевести их из одного НПФ в другой (или поменять УК) или перевести из НПФ обратно в ПФР, но не на страховую пенсию, а в выбранную управляющую компанию (частную или государственную), которая будет осуществлять их инвестирование.

Как перевести пенсионные накопления в государственный пенсионный фонд?

Переводить пенсионные накопления из одного НПФ в другой, из НПФ в ПФР и обратно, а также менять Управляющую компанию законодательно разрешается ежегодно, но не чаще одного раза в год.

Правда стоит знать, что замена страховщика с периодичностью чаще одного раза в пять лет может привести к потере инвестиционного дохода, который был получен предыдущим страховщиком. Без потери дохода ежегодно можно менять УК или ее инвестиционный портфель.

Для того чтобы все-таки выйти из НПФ и перевести накопления в государственный пенсионный фонд нужно:

- Определиться с выбором Управляющей компании, которая будет заниматься инвестированием полученных средств, и выбрать инвестиционный портфель, который она предлагает. Список УК, с которыми ПФР заключил договор доверительного управления пенсионными накоплениями, можно найти на официальном сайте ПФР.

- Подать в пенсионный фонд РФ заявление о переходе (досрочном переходе) из НПФ в ПФР.

Сроки и способы подачи заявления о переводе средств в ПФР

Заявление о переводе накопительных средств из НПФ в ПФР необходимо подавать до 31 декабря текущего года. В зависимости от вида перехода, перевод будет осуществлен с начала года следующего за годом подачи заявления (при досрочном переходе) или за годом истечения пятилетнего срока с момента его подачи (при обычном переходе):

- Форму заявления можно скачать на сайте ПФР или получить в его территориальном отделении.

- Обратиться в ПФР застрахованному лицу можно так, как ему удобнее всего: лично или через представителя непосредственно в территориальный отдел ПФР или многофункциональный центр (МФЦ), через интернет на портале госуслуг, или через организации-партнеры.

- Параллельно о расторжении договора можно уведомить НПФ, из которого планируется уход и перевод пенсионных накоплений.

Иные необходимые документы

Кроме заявления о своем намерении перейти в ПФР застрахованному лицу необходимо будет представить дополнительно к нему документы: паспорт и свидетельство об обязательном пенсионном страховании (СНИЛС).

До окончания максимального срока подачи документов — до 31 декабря года, предшествующего тому, в котором должен осуществиться переход, гражданин может изменить свое решение относительно выбранного страховщика, либо инвестиционного портфеля, либо управляющей компании и подать новое обращение или уведомление о замене. Та информация, которая поступит последней и будет принята ПФР к рассмотрению.

После получения документов пенсионный орган должен рассмотреть их до 1 марта года, в котором ожидается переход в ПФР, и принять решение об удовлетворении заявления или отказе:

- При удовлетворении обращения ПФР в этот же срок вносит необходимые изменения в единый реестр застрахованных лиц и до 31 марта уведомляет о своем решении застрахованное лицо и НПФ, из которого производится перевод средств.

- При отрицательном решении ПФР также уведомляет застрахованное лицо, при этом никаких изменений в реестр не вносится, а договор с НПФ продолжает действовать.

Обязанность НПФ по переводу накоплений обратно в ПФР

После принятия пенсионным фондом РФ в результате удовлетворения обращения застрахованного лица положительного решения по переводу накоплений из НПФ в ПФР и внесения изменений в единый реестр застрахованных лиц договор с Негосударственным пенсионным фондом прекращает свое действие:

- При этом НПФ на основании уведомления, полученного от ПФР в обязательном порядке должен передать пенсионные накопления застрахованного гражданина в государственный пенсионный фонд. Средства должны быть переданы из НПФ в ПФР не позднее 31 марта года, последующего за годом, когда было подано заявление о переходе.

- ПФР в свою очередь должен передать полученные от НПФ накопления в Управляющую компанию в течение месяца, следующего за месяцем, в котором они в него поступили.

В соответствии с Федеральным законом N 75-ФЗ любой НПФ обязан перевести пенсионные накопления застрахованного лица обратно в ПФР при возникновении иных случаев:

- отзыва у НПФ лицензии на проведение финансовых операций с пенсионными накоплениями;

- ухода из жизни лица, направившего в НПФ для формирования накопительной пенсии средства материнского капитала или их часть;

- на основании уведомления ПФР в случае отказа застрахованного лица от направления на формирование накоплений средств (части средств) материнского капитала;

- прекращения договора об обязательном пенсионном страховании в результате судебного признания его недействительности;

- признания арбитражным судом фонда банкротом с открытием конкурсного производства.

При расторжении договора с застрахованным лицом НПФ должен отправить ему об этом уведомление, а также выдать выписку из его индивидуального лицевого счета, с которого будут передаваться в ПФР средства. ПФР в свою очередь тоже должен уведомить гражданина о поступлении на его лицевой счет накопительных средств от НПФ.

Ответы онлайн-консультанта на вопросы пользователей

или

pensiology.ru

Как перевести пенсионные накопления из ПФР в НПФ? Правила перевода изменены

Начиная с 2016 года, правила перевода средств пенсионных накоплений изменились. Можно ли перевести пенсионные накопления из пенсионного фонда (ПФ) в негосударственные пенсионные фонды (НПФ) в 2016 и последующих годах? Как это можно это сделать и что такое срочный и досрочный перевод пенсионных накоплений? Кого коснулись изменения? Как можно получить пенсионные накопления?Раз в пять лет можно поменять пенсионный фонд с сохранением права на инвестиционный доход. Теперь переходить из Пенсионного Фонда России в негосударственные пенсионные фонды (НПФ) и обратно, а также менять один НПФ на другой, сохраняя права на инвестиционный доход, можно не чаще одного раза в пять лет. Но есть и исключение.

Кого касаются изменения правил

Изменения коснулись не только тех россиян, которые в соответствии с законодательством формируют средства пенсионных накоплений. Они относятся и к гражданам 1967 г.р. и моложе, за счет уплаты работодателями страховых взносов на накопительную пенсию: мужчинам 1953 – 1966 г.р., женщинам 1957 -1966 г.р. за счет отчислений работодателей с 2002 по 2004 гг. (после чего отчисления были прекращены в связи с изменениями в законодательстве), а также ко всем участникам Программы софинансирования пенсий — за счет добровольных взносов.

Заявления «срочные» и «досрочные»

В отделения ПФР поступило множество заявлений граждан о выборе способа управления средствами пенсионных накоплений, выборе управляющей компании или негосударственного пенсионного фонда, переходе из фонда в фонд. С 2016 года обращаться с подобными заявлениями без финансовых потерь можно только раз в пять лет. Существуют две категории подобных заявлений: заявления о переходе («срочные» заявления) или о досрочном переходе («досрочные» заявления).Что такое «срочное» заявление

По «срочному» заявлению переход осуществляется в году, следующем за годом, в котором истекает пятилетний срок с года подачи такого заявления. То есть, если в 2015 году было подано заявление о переходе из ПФР в НПФ, пенсионные накопления будут переданы в НПФ в первом квартале 2021 года. При этом гражданину гарантируется вся сумма пенсионных накоплений, независимо от убытков на финансовом рынке, и сохраняется весь инвестиционный доход. Если в течение такого длительного периода выбор изменится, можно будет подать уведомление о замене страховщика.

Особенности «досрочного» заявления

По «досрочному» заявлению переход осуществляется в году, следующем за годом подачи такого заявления. Например, заявление о досрочном переходе, поданное в 2015 году, будет рассмотрено в 1 квартале 2016 года или подано заявление в 2016 году, а будет рассмотрено в 2017 году. Напомним, что подать заявление можно один раз в году, чтобы изменения вступили в следующем.

При подаче досрочного заявления застрахованное лицо рискует потерять инвестиционный доход. Более того, в случае получения убытка от инвестирования средств полученный результат будет зафиксирован, и сумма накоплений уменьшится. Таким образом, досрочный переход имеет два существенных риска – невыплата инвестиционного дохода и отсутствие гарантии на сохранение «номинала» уплаченных взносов.

Будьте бдительны

Нередко граждане сообщают, что некоторые агенты негосударственных пенсионных фондов ходят по квартирам и, представляясь сотрудниками Пенсионного фонда России, предлагают заключить договоры об обязательном пенсионном страховании. Доверчивые граждане подписывают финансовые документы, не задумываясь, кому и на каких условиях они передали управление своей будущей пенсией.

Что нужно знать, чтобы перевести накопления в 2016 году

Где сейчас находятся средства пенсионных накоплений?

Если информация об этом требует уточнения, ее можно получить с помощью электронных сервисов (например, на Едином Портале государственных услуг, сайте ПФР), а также в местном Отделении ПФР;Какому страховщику вы хотите доверить управление средствами будущей накопительной пенсии?

Таким страховщиком может быть Пенсионный фонд Российской Федерации или один из негосударственных пенсионных фондов. Если выбран один из НПФ, следует поинтересоваться, является ли фонд участником системы гарантирования прав застрахованных лиц. Это важно, так как включение НПФ в данную систему является условием для перевода средств. Кроме того, с фондом потребуется заключить договор об обязательном пенсионном страховании.Если выбран Пенсионный Фонд России, определите для себя управляющую компанию – государственную («Внешэкономбанк») либо одну из частных.

Выбрать срок для рассмотрения заявления

Это также важно: от правильно принятого решения зависит не только срок передачи средств, но и размер инвестиционного дохода, и гарантия сохранности средств.

Следует помнить, что по Федеральному Закону установлены единые сроки рассмотрения заявлений о переходе из ПФР в НПФ и наоборот. Процедура будет совершаться до 1 марта года, следующего за тем, в котором истекает пятилетний срок, начиная с года подачи заявления о переходе.

Как можно получить средства пенсионных накоплений

Средства пенсионных накоплений можно получить в виде:Единовременной выплаты – выплачиваются сразу все пенсионные накопления одной суммой. Получатели:

- граждане, у которых размер накопительной пенсии составляет 5 процентов и менее по отношению к сумме размера страховой пенсии по старости, в том числе с учетом фиксированной выплаты, и размера накопительной пенсии, рассчитанных по состоянию на день назначения накопительной пенсии;

- граждане, получающие страховую пенсию по инвалидности или по случаю потери кормильца либо получающие пенсию по государственному пенсионному обеспечению, которые при достижении общеустановленного пенсионного возраста не приобрели право на страховую пенсию по старости из-за отсутствия необходимого страхового стажа или необходимого количества пенсионных баллов (с учетом переходных положений пенсионной формулы).

Срочной пенсионной выплаты. Ее продолжительность определяет сам гражданин, но она не может быть меньше 10 лет. Выплачивается при возникновении права на пенсию по старости лицам, сформировавшим пенсионные накопления за счет взносов в рамках Программы государственного софинансирования пенсии, в том числе взносов работодателя, взносов государства на софинансирование и дохода от их инвестирования, а также за счет средств материнского (семейного) капитала, направленных на формирование будущей пенсии, и дохода от их инвестирования.

Накопительной пенсии – осуществляется ежемесячно и пожизненно. Ее размер рассчитывается исходя из ожидаемого периода выплаты – 19,5 лет (234 месяца). Чтобы рассчитать ежемесячный размер выплаты, надо общую сумму пенсионных накоплений, учтенную в специальной части индивидуального лицевого счета застрахованного лица, по состоянию на день, с которого назначается выплата, разделить на 234 месяца.

Ожидаемый период выплаты накопительной пенсии в 2016 году составит 234 месяца

Кабинет министров РФ в четверг, 29 октября 2015 г., одобрил подготовленный Минтрудом России законопроект об ожидаемом периоде выплаты накопительной пенсии на 2016 г.До 1 января 2016 г. ожидаемый период выплаты накопительной пенсии, применяемый для расчёта размера накопительной пенсии, определён продолжительностью 19 лет (228 месяцев).

С 1 января 2016 г. продолжительность ожидаемого периода выплаты накопительной пенсии ежегодно определяется федеральным законом на основании официальных статистических данных о продолжительности жизни получателей накопительной пенсии в соответствии с Методикой оценки ожидаемого периода выплаты накопительной пенсии, утвержденной постановлением правительства РФ от 2 июня 2015 г. № 531.

Согласно статье 8 Федерального закона от 28 декабря 2013 г. № 400-ФЗ «О страховых пенсиях» общеустановленный возраст выхода на пенсию составляет для мужчин 60 лет, для женщин – 55 лет.

По данным Росстата за 2014 г., численность мужчин и женщин в данных возрастах составила 852 171 и 1 228 833 человека соответственно, ожидаемая продолжительность предстоящей жизни – 15,87 и 25,53 года соответственно.

В соответствии с расчётами, произведенными на основании Методики, ожидаемый период выплаты накопительной пенсии при её назначении застрахованным лицам в общеустановленном возрасте выхода на пенсию на 2016 г. составил 259 месяцев:

Т = (852 171 х 15,87 + 1 228 833 х 25,53) / (852 171 + 1 228 833) х 12 = 259 месяцев

Таким образом, реальный ожидаемый период выплаты накопительной пенсии – 259 месяцев – значительно превышает установленное Методикой максимальное значение ожидаемого периода выплаты накопительной пенсии на 2016 г. (234 месяца).

С целью постепенного доведения ежегодно устанавливаемого законом ожидаемого периода выплаты накопительной пенсии до приближенных к реальным значениям продолжительности жизни будущих получателей накопительной пенсии в соответствии с Методикой законопроектом предлагается повышение на 6 месяцев – до 234 месяцев.

Подписывайтесь на каналы "Informatio.ru" в TamTam или присоединяйтесь в Facebook, добавляйте нас в Яндекс.Дзен или приходите в группу ВКонтакте, если хотите быть в курсе главных событий в Москве и регионах РФ.

informatio.ru

Как перевести накопительную часть пенсии из НПФ в ПФР в 2018 году

Граждане, подписавшие договор о формировании пенсии по тарифу 6% (страховая и накопительная части), могут самостоятельно выбрать управляющую компанию или негосударственный пенсионный фонд (НПФ) для инвестирования отчислений.

После нескольких лет сотрудничества с НПФ у некоторых вкладчиков возникает вопрос «Имеют ли они право отозвать вклад и сотрудничать с ПФР на более безопасных условиях?»

Можно ли

В соответствии с ФЗ РФ № 111 гражданин имеет право совершить обратный перевод накоплений из НПФ в ПФР. Фонды проводят транзакцию в следующих случаях:

- личного обращения владельца накоплений;

- при изменении статуса НФП (отзыв лицензии, банкротство, судебное решение).

Лицо не может распределить накопительные средства между несколькими инвестиционными портфелями.

Статья 36 ФЗ РФ № 111 обязывает граждан делать выбор в пользу одного инвестиционного фонда, в котором будут храниться его пенсионных накопления.

Условия перехода

Для возвращения денежных средств в ведение Пенсионного фонда, либо другой управляющей компании, владельцу капитала необходимо составить заявление установленного образца.

Переводить деньги из одного инвестиционного портфеля в другой можно ежегодно. Но при этом следует помнить, что операция транзакции обесценивает инвестиционную прибавку к застрахованному взносу.

Финансисты не советуют менять управляющую компанию чаще 1 раза в 5 лет. Именно такой срок потребуется фонду для преумножения вложенных вами средств.

Заявление составляется с указанием даты перевода средств в новый инвестиционный портфель. Год перевода не должен совпадать с годом подачи заявки.

Перевести деньги в ведение ПФР не смогут граждане пенсионного возраста, освоившие накопительную часть. В этом случае деньги останутся в НПФ до полной выплаты средств заявителю.

Как перевести накопительную часть пенсии из НПФ в ПФР

Операциями по возврату и переводу денежных средств занимается государственный Пенсионный фонд. В случаях мошеннических и противоправных действий управляющих компаний, он представляет интересы своих вкладчиков.

Документы на перевод средств из НПФ принимаются и обрабатываются В ПФР. Сотрудники организации принимают решение об удовлетворении или отклонении просьбы, занимаются транзакцией и уведомляют о ее результатах заявителя.

Чтобы совершить перевод накопительной части пенсии в государственный фонд заявитель должен:

- выбрать УК из списка организаций, сотрудничающих с ПФР;

- составить заявление о переводе;

- подать документы в территориальное отделение ПФП;

- дождаться окончательного решения.

Выбор УК. При переводе денежных средств владельцу предложат выбрать новый инвестиционный пакет. Государственный Пенсионный фонд сотрудничает с проверенными инвестиционными организациями и банками. Главным партнером ПФР является Внешэкономбанк.

Заявление о переводе. В бланке нужно указать форму перевода срочная/досрочная, новую управляющую компанию, точный год перевода и достоверную персональную информацию.

Подача документов осуществляется до 31 декабря каждого года. С 1 января открывается набор заявок на новый период. Так, например, инвестор, желающий досрочно вывести деньги в 2019 году, должен подать прошение до конца 2018 года.

Решение ПФР. Государственный фонд уведомляет заявителя и НПФ о своем решении в письменном виде. Деньги со счета негосударственной организации списываются до 31 марта указанного в заявлении года.

Подача заявления

Документы в Пенсионный фонд можно подать при личном обращении, через представителя, почтовым отправлением и на официальном портале Госуслуг. Рассмотрим каждый из вариантов более подробно.

При личном обращении в территориальное отделение фонда гражданин должен иметь при себе удостоверение личности (паспорт/вид на жительство) и СНИЛС.

Бланк заявления вы сможете скачать на сайте ПФР, либо получить у сотрудника фонда. Лица, представляющие интересы заявителей, предоставляют нотариально заверенные заявление и доверенность, а также личный паспорт.

Почтовое отправление. При почтовом отправлении оригиналы документов заменяются нотариально заверенными копиями. Сроком подачи заявки считается дата поступления письма в ПФР.

Портал Госуслуг. Граждане, зарегистрированные на портале Госуслуг, имеют доступ к пенсионному ИЛС (индивидуальному лицевому счету).

Они имеют право не только вносить средства в накопительную часть пенсии через личный кабинет, но также и составить заявление о переходе в МФЦ. Правомочность заявления подтверждается усиленной электронной подписью владельца аккаунта.

В случаях, когда документ заполнен с ошибками и указанием недостоверной информации, сотрудники фонда игнорируют поступившее обращение.

Какие документы необходимы

Чтобы отозвать инвестированные средства из НПФ обратно в Пенсионный фонд России, заявитель представляет в ПФР следующие документы:

- заявление о переходе;

- СНИЛС;

- удостоверение личности (паспорт/вид на жительство).

При подаче документов через представителя вкладчик должен составить заявление, подтверждающее его намерение делегировать свои полномочия указанному лицу.

Доверенное лицо передает сотрудникам фонда регистрационный пакет, а также предъявляет паспорт и нотариально заверенную доверенность.

Срок

Вкладчик может отозвать финансовые средства в срочном или общем порядке. При подаче заявления в общем порядке средства со счета НПФ будут возвращены по истечении 5 лет с момента поступления.

Так, граждане, сформировавшие инвестиционные портфели в 2018 году, могут рассчитывать на расторжение договора только в 2024 году.

Лица, разместившие доход в страховой компании, более 5 лет назад могут рассчитывать на ежегодный инвестиционный доход.

При досрочном возвращении средств, вкладчик получит только номинальную (вложенную) сумму без инвестиционной надбавки. В этом случае деньги поступят на лицевой счет в ПФР по истечении года с момента оформления заявки.

Рассмотрение заявки

После поступления заявки сотрудники фонда регистрируют и обрабатывают ее. По решению ПФР обращение может быть удовлетворено, проигнорировано, либо отклонено.

О своем решении они обязаны сообщить в письменной форме заявителю и его НПФ. Сделать этого работники фонда должны до 31 марта того года, в котором должен состояться перевод.

Если ПФР оставил запрос без рассмотрения, гражданин имеет право по истечении срока ожидания обратиться с жалобой в вышестоящее отделение фонда. Оспорить решение сотрудников организации можно в бумажной и электронной форме.

При дистанционном обращении достаточно отправить письмо на электронный адрес организации с указанием ваших личных данных, номера СНИЛС и кратко описать сложившуюся ситуацию.

К сообщению приложите сканы документов:

- отклоненное заявление о переводе средств из НПФ в ПФР;

- письмо из фонда с обоснованием отказа в предоставлении услуги;

- прочие документы, подтверждающие вашу правоту.

Жалоба будет рассмотрена в течение месяца со дня поступления письма. При установления факта нарушения прав клиента фонд обязуется принять соответствующие меры. После одобрения заявки процедура транзакции проводится до 31 марта текущего года.

Когда могут отказать

Заявление может быть отклонено по причинам, указанным в ФЗ №59. К ним относятся:

- ошибки, опечатки, недостоверная информация, внесенные в документ;

- в прошении на досрочную транзакцию в графе «год перевода» указан текущий;

- заявление не заверено нотариально при обращении через посредников;

- гражданин успел оформить пенсионное пособие и освоить часть выделенных средств;

- в заявлении не указана новая управляющая компания (УК), либо указана организация-банкрот;

- заявитель подал в один день несколько заявлений в ПФР.

В случаях, не установленных законодательством РФ, гражданин имеет право обжаловать причину отказа по суду. Для этого, необходимо обратиться в территориальный суд с паспортом, возвращенным заявлением и официальной причиной отказа.

Обязанности НПФ

НПФ возвращает средства на счет ПФР без предварительного согласования с вкладчиками при следующих условиях:

- у НПФ отозвали лицензию;

- возвращения полной суммы/части средств материнского капитала;

- смерть вкладчика;

- судебным решением договор о переводе признан недействительным;

- Руководство НПФ сообщило о банкротстве организации.

Аннулированная лицензия обязывает НПФ уведомить вкладчиков о своем финансовом положении, разослать выписки ИЛС и перенаправить принятые средства в ПФР в течение 3 месяцев. При поступлении средств в Пенсионный фонд России его сотрудники уведомят граждан о денежных транзакциях.

Обанкротившаяся финансовая организация уведомляет клиентов о возвращении их взносов в ПФР. Уведомления поступают к гражданам не позднее месяца с момента банкротства организации.

По законодательству РФ (ФЗ №55, пункты 2, 5, 6 ) НПФ в течение полугода обязан перечислить поступившие и учтенные средства обратно в ПФР.

Процедура перевода накопительной части песни из НПФ в ПФР занимает продолжительное время (от 1 года до 5 лет). При этом в ряде случаев за вкладчиком не сохраняется право на получение инвестиционной надбавки к застрахованному взносу.

Лица, полностью или частично освоившие средства, не имеют право сменить управляющую компанию.

Забрать деньги из инвестиционного портфеля в дано случае могут граждане, оформившие единовременные накопительные выплаты.

Видео: Накопительную часть пенсии можно будет обналичить: миф или реальность?

lgotypro.ru

Перевод накопительной части пенсии в НПФ: куда лучше перевести накопления

- Свернуть

- Развернуть

В соответствии с пенсионной реформой гражданине нашей стран могут самостоятельно управлять своими пенсионными накоплениями. Один из вариантов управления накопленными средствами — перевести их в НПФ. В этой инвестиции присутствуют как положительные стороны, так и отрицательные. Поэтому необходимо рассмотреть данный вопрос со всех сторон. Стоит внимательно изучить рейтинги надежности и доходности фонда, а также на состав его учредителей и период существования.

После тщательного изучения всей информации можно заключать договор на ОПС с выбранным фондом. Необходимо знать о том, что в отношении застрахованного лица в один период времени может действовать только один договор.

Сейчас формирование накопительной части «заморожено» еще на три года (до 2020 года). В будущем Правительство планирует вовсе отказаться от накопительной пенсии и ввести индивидуальный пенсионный капитал.

Стоит ли формировать накопительную пенсию?

Для большинства граждан тариф взносов по обязательному пенсионному страхованию равен 22%. Вне зависимости от выбранного способа формирования будущей пенсии из данной суммы:

Если у застрахованного лица формируется один из видов обеспечения, то все 16% идут на страховую пенсию. Если же гражданин выбрал формирование пенсии с накопительным элементом, то из 16% индивидуальной части 10% идет на страховую выплату, а 6% — на накопительную.

Формируется накопительная пенсия за счет:

Застрахованное лицо решает самостоятельно, на каком варианте формирования пенсии остановить выбор. Чтобы принять решение необходимо знать, за счет чего может увеличиваться обеспечение, а также другие условия, предусмотренные законодательством.

Плюсы накопительной пенсии заключаются в следующем:

Главный минус накопительного обеспечения — отсутствие гарантии в ежегодном увеличении пенсии, так как эту выплату государство не индексирует, и его доходность зависит от результатов инвестирования НПФ на финансовом рынке.

Зачем переводить накопительную часть в НПФ?

Как правило, доходность, которую получают НПФ при инвестировании пенсионных накоплений, более высокая, чем в ПФР. Это связано с тем, что у НПФ большая гибкость в управлении средствами. В то время как ПФР инвестирует деньги только через Внешэкономбанк.

Высокая доходность — не последнее преимущество НПФ. Они выгодно отличаются:

- Уровнем сервиса — можно следить за состоянием своего счета онлайн.

- Наличием договора — он гарантирует, что единые правила сохранятся на весь срок его действия.

- Открытость — ежегодная публикация финансовой отчётности.

- Безопасность — средства граждан застрахованы и будут возвращены государством в случае отзыва лицензии у НПФ либо его банкротства.

Таким образом, достаточно просто ответить на вопрос, зачем переводить накопительную часть в НПФ: для сохранения накопительной компоненты пенсии и приумножения своей будущей пенсии.

Можно ли перевести накопления в 2018 году?

Законодательство устанавливает предельные сроки, в течение которых человеку необходимо определиться, как будет формироваться его пенсионное обеспечение. Свое мнение нужно было выразить до конца 2015 года. Граждане, которые на тот момент так и не сделали выбор (так называемые «молчуны»), могли попасть в затруднительную ситуацию, так как начисление пенсионного обеспечения производится по-разному.

Для лиц, которые родились в 1967 году и моложе, возможно:

- Отказаться от накопительной части. Тогда накопленные средства войдут в пенсионные накопления как единовременная выплата, и их продолжат индексировать. Если у гражданина есть пенсионные накопления на счетах в НПФ, он может в любое время отказаться от этого, обратившись в управление ПФР.

- Сохранить накопительную пенсию. Она измеряется в рублях, а следовательно, есть возможность завещать данные средства.

Хоть возобновление формирования накопительной части пенсии в 2018 году не предвидится, но принцип инвестирования накопленных средств в НПФ или УК все же останется. Молчунам, не позаботившимся о выборе, придется довольствоваться только страховой пенсией, т.к. использование накопительной для них стало недоступным.

Мораторий на накопительную пенсию

7 декабря 2016 года Госдумой был принят закон, который продлит мораторий на формирование накопительной части пенсии еще на 2017-2019 гг. Все страховые отчисления граждан в эти годы будут направляться на страховую пенсию. Эксперты считают, что продление «заморозки» не приведет к значительному приливу средств в НФП, так как самые активные россияне свой выбор давно сделали.

Для решения проблемы пенсионного обеспечения Минфин и Банк России готовят реформу, которая предусматривает формирование накоплений гражданами на добровольной основе. Средства в величине 6% от доходов гражданина будут направляться на счет в НПФ в форме индивидуального пенсионного капитала в квази-добровольном порядке.

Правительство уверено, что данная мера поможет в скором времени уменьшить дефицит ПФР, перераспределив потоки денежных средств, а в долгосрочной перспективе — создать инвестиционный ресурс для выплаты пенсионного обеспечения пожилым гражданам.

Как перевести накопительную часть пенсии в негосударственный пенсионный фонд

Существует несколько способов обращения в НПФ для передачи данной организации своих пенсионных накоплений:

- Обратиться лично. Это позволяет получить исчерпывающую информацию о работе фонда.

- Электронное обращение через сайт «Госуслуги».

- Услуги почтовой службы, куда необходимо обратиться, чтобы отправить заказное письмо с необходимой документацией в ПФР.

- С помощью доверенного лица, которое выполнит данную процедуру на основании доверенности, которая заверена нотариально.

Операция перевода накопительной части является безвозмездной. В течение одного дня гражданин:

- Обращается в НПФ.

- Пишет заявление с просьбой перевести пенсионные накопления из ПФР в НПФ.

- Проходит процедуру регистрации факта приема его заявления.

- Получает расписку о получении заявления (если требуется).

Несмотря на простоту данной процедуры присутствует важный нюанс: ею можно пользоваться не больше 1 раза в год, и важно учесть тот факт, что обратиться нужно до 31 декабря. Если это сделать в начале года, то и денежные средства будут переведены в НПФ только спустя год, следовательно, срок ожидания значительно увеличится.

Куда лучше перевести (рейтинг НПФ)?

Единой системы оценки надежности НПФ в России нет. Существует несколько рейтинговых агентств, которые проводят независимые экспертные оценки работы НПФ, анализируя их работу за прошедшие периоды. По мнению агентства «Эксперт РА» в список лучших НПФ на 2018 год входят больше 20 фондов. Самую высокую оценку А++ получили:

- ГАЗФОНД;

- Нефтегарант;

- Алмазная осень;

- НПФ Сбербанка;

- НПФ НЕФТЕГАРАНТ;

- Национальный НПФ;

- КИТФинанс НПФ;

- НПФ РГС;

- Сургутнефтегаз;

- ВТБ ПФ и др.

При выборе НПФ помимо надежности немаловажным является уровень доходности фонда, ведь именно данный фактор влияет на величину будущих пенсионных выплат. По результатам отчетов лидирующие позиции в рейтинге доходности занимают:

- АО НПФ «Оборонно-промышленный фонд им. В.В. Ливанова»;

- ЗАО НПФ «Промагрофонд»;

- АО НПФ «Алмазная осень»;

- АО НПФ «Первый промышленный альянс»;

- АО НПФ «УГМК-Перспектива»;

- АО НПФ «Телеком-Союз»;

- АО НПФ «Социум»;

- АО НПФ «Сургутнефтегаз»;

- ЗАО «КИТФинанс негосударственный пенсионный фонд»;

- ЗАО НПФ «Наследие».

Порядок перевода и необходимые документы

Для начала гражданину необходимо определиться с выбором нового фонда. Чтобы выбранная организация была надежна во всех отношениях, стоит внимательно изучить всю информацию о ней. Первым делом посмотреть на следующие критерии:

- учредители;

- возраст фонда;

- рейтинги надежности и доходности.

Также стоит уточнить, заключал ли выбранный НПФ соглашение с ПФР о взаимном удостоверении подписей. Если заключал, то при личном посещении представительства выбранного НПФ с паспортом и СНИЛС лицо может подписать договор об ОПС.

Договор ОПС — определяющий фактор отношений между НПФ и застрахованным лицом. Перед подписанием соответствующей документации, необходимо внимательно прочитать все пункты договора, а также изучить правила выбранного НПФ.

Перевод накоплений из одного НПФ в другой

Если застрахованное лицо неудовлетворено работой выбранного фонда, он может совершить переход в другой НПФ. Закон предусматривает, как право самого гражданина отказаться от услуг НПФ, так и расторжение договора при некорректном оформлении документации. Нельзя сделать перевод в другой НПФ, если лицо хочет оставить часть средств в старой организации. Вся сумма накоплений может находиться только в одном НПФ, и по требованию клиента организация должна перевести все денежные средства и проценты в другой фонд.

Гражданин может воспользоваться одним из двух вариантов перевода:

- досрочным;

- срочным.

Досрочный переход — процесс, который занимает 1 год. Оформляется специальное заявление и указывается другой адрес. И тогда, если бумаги поданы в 2017 году, стоит ожидать перевода уже в 2018, но инвестиционные средства при этом клиент потеряет.

Если же переход срочный, накопления переходят в новую организацию в год, который следует за истекшим 5-летним сроком с момента подписания договора в предшествующей организации. Иными словами, если оформляется данное пожелание в 2017 году, то окончательно процедура завершится в 2022 году. В таком случае все средства останутся в целостности.

Ответы онлайн-консультанта на вопросы пользователей

или

pensiology.ru

Как вернуть накопительную часть пенсии в ПФР из НПФ

Государственный Пенсионный Фонд – респектабельная организация, имеющая крепкую репутацию.

Ее основной целью является выполнение услуг и обеспечение надлежащих условий людям пенсионного возраста за счет надлежащего распределения денежных средств, но некоторые граждане зачастую переходят в негосударственный пенсионный фонд и после пытаются узнать, как вернуть накопительную часть при возвращении в ПФР.

Какие документы потребуются, чтобы вернуться?

Для возврата накопительной части гражданину потребуется подготовить определенные документы и обратиться для решения вопроса (как перевести накопления из НПФ) в ПФР. Решить данный вопрос можно, прибегнув к нескольким вариантам решения:

- прийти лично с заявлением на перевод;

- подать документ через портал государственных услуг;

- написать отказное заявление от НГП, который человек ранее выбрал.

Из приведенных вариантов, несомненно, лучшим станет первый, поскольку ПФР имеет заинтересованность в новых людях, поэтому сотрудники примут все необходимые меры для того, чтобы перевод был осуществлен.

Самое важное, что гражданину, в случае выбора первого варианта, не придется тратить много времени, усилий и собирать большой пакет документов, так как потребуется только паспорт, СНИЛС и ранее заключенный с НПФ договор, чтобы вернуть пенсию из негосударственного пенсионного фонда.

Важно! На процесс подачи обращения также отводятся определенные сроки, установленные законодательно. Так, стоит отметить, что в РФ финансовый год, то есть время составления отчетного периода, оканчивается в марте текущего года. Соответственно, заявление требуется успеть подать до 1 марта года, который последует за годом, когда было подано заявление.

Какой-либо еще комплект документов для возврата более не потребуется. Уже было отмечено – потребуется только предоставить:

- паспорт;

- СНИЛС;

- заявление, заполненное по всем требованиям. Бланк документа гражданин может получить и заполнить в ПФР, также можно заполнить его автоматически, прибегнув при этом к помощи сотрудника данной организации. Для экономии времени, гражданин может обратиться в ПФР с договором, заключенным с НПФ, чтобы сотрудники понимали, в какой фонд человек обратился и впоследствии был переведен, и откуда им предстоит выводить накопленные финансы.

Важно! В настоящее время письменное уведомление гражданина ПФР не производится, поэтому, чтобы «держать руку на пульсе», следует лично контролировать процесс через портал государственных услуг.

Методика возврата накопительной части пенсии

Для перехода и решения вопроса, как вернуть накопительную часть пенсии в Пенсионный Фонд, потребуется поступить следующим способом.

1. Оформление заявления на официальном бланке.

В документе необходимо будет заполнить:

- персональные данные;

- данные фонда, в котором ранее производилось накопление;

- данные, указанные в договоре, ранее заключенном между гражданином и НПФ.

2. Подать оформленное заявление

Выполнить данный пункт можно:

- явившись лично, имея при себе документ, удостоверяющий личность, и страховое свидетельство;

- направить по почте или через курьера, но в таком случае потребуется нотариально заверить документ;

- воспользоваться услугами государственного портала.

3. Дождаться, когда поданное заявление пройдет рассмотрение

После подачи документа останется дождаться на него официального ответа, для того чтобы вернуть накопительную часть пенсии в ПФР.

Важно! Рассматривается документ до марта следующего года.

После рассмотрения фонд примет одно из данных решений:

- положительный ответ на заявление;

- отрицательный ответ.

В первом случае сотрудники в реестре добавляют изменения. После чего заявителю направляется уведомление. Во втором случае фонд ставит в известность лицо с обязательным разъяснением причин, которые потребуется устранить либо же подать иск в суд, для того чтобы оспорить вынесенное решение.

Обязанность НПФ по возврату накопительной части пенсии в ПФР

Основным отличием негосударственных фондов от государственных является то, что они не несут обязательства перед клиентами, с которыми у них заключен договор, они исключительно обеспечивают сохранность финансов и начисляют обещанные проценты, размер которых определен в заключенном между сторонами договоре. Так, можно сказать, что такие негосударственные организации менее надежны, чем государственные, поскольку в них у человека хотя бы есть официальные гарантии.

Важно! В заключенном между сторонами договоре не идет речь о том, что денежные средства, по истечении определенного временного промежутка, возвращаются в ПФР, до момента, когда гражданин, являющийся второй стороной, не достигнет определенного законом пенсионного возраста, а именно: для мужчин возраст определен в 60 лет, а для представительниц слабого пола – 55 лет.

В том случае, когда наступает время выплачивать сбереженные денежные средства, то их можно получить в НПФ или же получить при переводе в ПФР, чтобы гражданин мог забрать их именно оттуда. В данном случае процедура начинается только при подаче заявления, оформленного на бланке. Без заявления организация действовать не будет, поэтому в данном случае человеку стоит принять все меры для ускорения процесса.

Важно! Перед тем, как начать переход из НПФ в ПФР, вкладчику стоит определиться, действительно ли ему следует переходить в ПФР.

Так, если человек выбрал надежный НПФ, то выгода при переводе обратно в ПФР отсутствует – можно попросту не получить процентов, да и под влиянием инфляции его накопления могут вообще обесцениться.

Вывод

Прежде чем принять такое важное решение, как перевести пенсионные накопления из НПФ в ПФР, следует правильно проанализировать все привлекательные и не очень стороны такого решения, и только после этого осуществлять перевод из НПФ в государственный Пенсионный Фонд или же вовсе осуществить досрочный переход из НПФ в ПФР.

Не нашли ответа? Бесплатная консультацияpensiolog.ru

Разъяснения Пенсионного фонда России по правилам перевода средств пенсионных накоплений

30 августа 2016

В связи с участившимися обращениями граждан Государственное учреждение – Отделение Пенсионного фонда Российской Федерации по Свердловской области разъясняет правила перевода средств пенсионных накоплений.

1. В последнее время в банках, страховых компаниях и других местах назойливо требуют перевести мои пенсионные накопления в разные негосударственные пенсионные фонды, один раз даже домой пришли, представились сотрудниками Пенсионного фонда России. И у всех один аргумент – если вы не переведете в НПФ свои накопления, со следующего года государство их заберет и пустит на пенсии пенсионерам. Действительно ли можно остаться без пенсионных накоплений и надо ли переводить деньги из государственного пенсионного фонда в частный?

Пенсионные накопления государство «себе» не заберет и на пенсии нынешним пенсионерам не пустит. Никаких требований и ограничений, связанных с переводом пенсионных накоплений в НПФ не существует. Вне зависимости от того, где они у вас формируются (это может быть как Пенсионный фонд Российской Федерации, так и негосударственные пенсионные фонды), накопления инвестируются, и будут выплачиваться гражданам после выхода на пенсию.

Переводить накопления в негосударственный пенсионный фонд или нет – право самого гражданина.

Вы сами должны решить, кому в части будущей пенсии вы больше доверяете – государству или частным компаниям.

В случае перевода пенсионных накоплений в НПФ, отнестись к выбору фонда следует максимально ответственно. Выбор нужно делать осознанно, а, не подписывая, как это часто бывает, какие-то документы при «приеме на работу», оформлении кредита, покупке мобильного телефона».

2. В случае принятия решения о переводе пенсионных накоплений в НПФ, какой пакет документов следует заполнить. Можно ли вернуть свои пенсионные накопления обратно в Пенсионный фонд Российской Федерации?

Воспользоваться правом перевода пенсионных накоплений можно ежегодно, подав соответствующее заявление в любое территориальное управление ПФР в срок до 31 декабря и заключить договор с выбранным НПФ.

В случае перевода пенсионных накоплений из НПФ обратно в ПФР следует только направить заявление о переводе пенсионных накоплений обратно в Пенсионный фонд Российской Федерации, при этом следует указать инвестиционный портфель государственной управляющей компании либо выбрать частную управляющую компанию.

Вместе с тем, напоминаем, что менять страховщика, переводя свои пенсионные накопления чаще одного раза в пять лет, в настоящее время невыгодно. Такой переход повлечет за собой уменьшение суммы пенсионных накоплений гражданина. Поэтому, чтобы избежать потери инвестиционного дохода или убытков от инвестирования пенсионных накоплений, рекомендуется подавать заявление о переходе к новому страховщику через пять лет.

Более подробно ознакомиться с правилами перевода пенсионных накоплений, а также скачать бланки заявлений можно на интернет-сайте ПФР (www.pfrf.ru), в разделе «Будущим пенсионерам», а также лично в любом управлении ПФР на территории Российской Федерации, по телефону «горячая линия» (343) 251-04-54 (ежедневно), по телефону call-центра ПФР 8 800 775-54-45 (звонок бесплатный из любой точки России).

3. Можно ли в электронном виде направить в ПФР заявление о переводе пенсионных накоплений?

Граждане, имеющие квалифицированную электронную подпись, через "Личный кабинет гражданина" на сайте Пенсионного фонда РФ, дистанционно могут распоряжаться пенсионными накоплениями, включая отказ от их формирования в пользу страховой пенсии.Для подписания и подачи в Пенсионный фонд РФ заявления через "Личный кабинет гражданина" необходима квалифицированная электронная подпись (КЭП) – это требование законодательства. Информацию о подаче заявлений c КЭП можно получить в соответствующей инструкции на сайте Пенсионного фонда.

www.pfrf.ru