Учет услуг банка при УСН «доходы минус расходы» (нюансы). Банковские расходы при усн доходы минус расходы

Учет услуг банка при УСН «доходы минус расходы» (нюансы)

Подписывайтесь на наш бухгалтерский канал Яндекс.Дзен

ПодписатьсяУслуги банка при УСН - доходы минус расходы встречаются в деятельности каждого хозсубъекта. За проведение платежей, сопровождение и регистрацию счета, применение дистанционной системы документооборота, осуществление эквайринга и иные услуги банки взимают плату. В этом материале разберем, в каких случаях и какие услуги от банка может принять упрощенец, исчисляя налог на УСН.

Учет банковских комиссий и процентов при УСН

Банковские операции, относимые на расходы

Банковские расходы по выплатам зарплаты на карточки

Компенсация за «Клиент-банк»

Инкассация и РКО

Эквайринг

Итоги

Учет банковских комиссий и процентов при УСН

Затраты, допустимые для снижения базы упрощенного налога, зафиксированы в п. 1 ст. 346.16 НК РФ.

Ознакомиться со списком таких затрат и с регламентом их принятия можно в статье «Перечень расходов при УСН “доходы минус расходы”».

К затратам при УСН, связанным с банковским взаимодействием, принадлежат расходы, зафиксированные в подп. 9 п. 1 вышеупомянутой статьи:

- проценты, оплаченные за предоставленные займы и кредиты;

- комиссионные за услуги, оказываемые кредитными структурами.

Подробнее о том, как включаются проценты в расходы, читайте в публикации «Принимаемые для налогообложения проценты по кредиту — 2018».

При этом траты на услуги банков учитываются в порядке, применяемом ст. 254, 255, 263, 264, 265 и 269 НК РФ для вычисления налога на прибыль. Ст. 264 причисляет оплату услуг кредитных учреждений к прочим расходам. Что же касается трат за услуги кредиторов, в письме Минфина РФ от 14.07.2009 № 03-11-06/2/124 дается четкое разъяснение о том, с какими банковскими операциями они должны быть связаны. Эти операции упомянуты в ст. 5 закона от 02.12.1990 № 395-1 «О банках и банковской деятельности».

Банковские операции, относимые на расходы

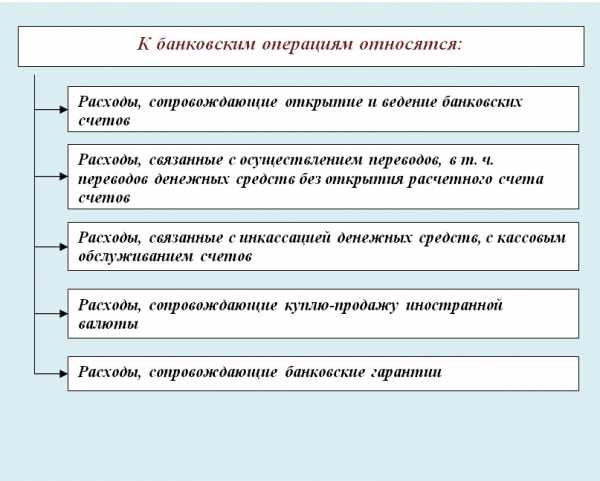

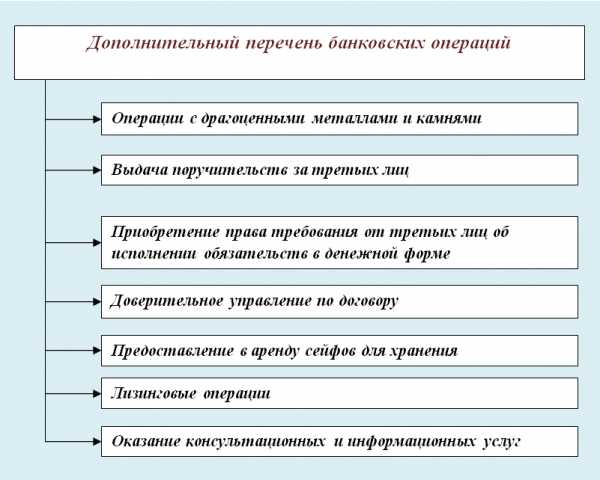

В соответствии с вышеупомянутым законом к издержкам, вызванным проведением банковских операций, имеют отношение следующие:

Кроме основных банковских операций в ст. 5 закона № 395-1 дан список услуг кредитных организаций, которые, согласно всё тому же письму Минфина, дозволено принять в расход:

Принимаемые издержки обязаны подтверждаться соответствующей первичкой. К налоговому учету их берут в момент оплаты (п. 2 ст. 346.16 НК РФ).

Все иные траты, возникающие в ходе взаимодействия с банками, не упомянутые выше, взять в расход для расчета упрощенного налога нельзя. Остановимся на отдельных услугах кредиторов, которые вызывают вопросы при принятии в виде затрат для УСН.

Банковские расходы по выплатам зарплаты на карточки

По письму Минфина от 14.07.2009 № 03-11-06/2/124 комиссия за перевод зарплаты на карты работников считается банковской операцией и уменьшает базу для вычисления налога на УСН. Для принятия этих издержек необходимо указать в трудовом договоре, что зарплата перечисляется не через кассу, а в безналичном порядке.

При этом расходы за открытие карт сотрудникам, по мнению Минфина, высказанному в этом письме, нельзя взять в зачет для налогового учета. А вот по письму московской налоговой службы от 02.06.2005 № 20-12/40107 учесть в расходах для расчета налога на прибыль банковские комиссионные за выпуск карточек сотрудникам организации с целью перечисления на них выплат работодателя можно, но при условии, что эти траты по договору берет на себя организация. Так как банковские комиссии для УСН принимаются в расход согласно нормам ст. 264 и 265 НК РФ, выводы указанного выше письма налоговой службы применимы и для упрощенного налога. Как видим, позиции Министерства финансов и налоговой службы РФ различны.

Компенсация за «Клиент-банк»

С развитием информационных систем применение «Клиент-банка» представляется естественным процессом. Для оперативной работы банкиры предоставляют подобные услуги. В их экономической оправданности нет сомнений. Ст. 346.16 НК РФ показывает на допустимость взятия в расход банковских услуг в порядке, оговоренном в ст. 265 НК РФ. Подп. 15 п. 1 этой статьи буквально указывает на допустимость принятия в расходы услуг банка, вытекающих из применения электронных систем передачи документов от банкиров к заказчику и обратно.

Инкассация и РКО

Затраты, вытекающие из сопровождения проводимых расчетов, а также связанные с инкассацией и пересчетом принимаемых денег, их доставкой в отделение банка являются затратами, уменьшающими базу для УСН. Для признания данного вида расхода стоимость услуг инкассации и РКО фиксируется в договоре, заключенном с банковским учреждением.

Эквайринг

Оплата покупателя по эквайрингу зачисляется в доход упрощенца в полной сумме с учетом банковской комиссии в момент зачисления средств на расчетный счет продавца. А можно ли зачесть в расход для УСН эту комиссию? Да, можно. Основание — подп. 24 п. 1 ст. 346.16 НК РФ (как комиссионные, агентские вознаграждения).

Итоги

Список издержек, снижающих базу по упрощенному налогу, изложен в п. 1 ст. 346.16 НК РФ. Расходы на банковские услуги приведены в подп. 9 п. 1 ст. 346.16 НК РФ — они представлены в виде процентов, оплаченных за займы и кредиты, или комиссий за услуги кредитных учреждений.

Услуги банкиров, которые снижают базу по упрощенному налогу, даны в ст. 5 закона от 02.12.1990 №395-1. Банковские услуги к ним относятся, но в определенном перечне. Банковские комиссионные при УСН берут в расходы в момент фактической оплаты на основании подтверждающей первички.

nalog-nalog.ru

Расходы при УСН на услуги банка

Каждая организация на УСН и большинство индивидуальных предпринимателей имеют расчетный счет в банке, а значит, регулярно оплачивают расчетно-кассовое обслуживание. Однако спектр банковских услуг для бизнеса не ограничивается лишь обслуживанием расчетного счета. Кредиты, депозиты, гарантии — все эти услуги также предоставляет банк, и, пользуясь ими, вы должны платить.

При УСН 2014 расходы, связанные с оплатой услуг кредитных организаций, учитываются на основании подпункта 9 пункта 1 статьи 346.16 НК РФ. И может показаться, что любые суммы, уплаченные банку, можно признать в налоговом учете на основании данной нормы. Однако это заблуждение. Дело в том, что данный подпункт позволяет отражать только проценты по кредитам и займам, а также расходы, связанные с оплатой банковских услуг. И здесь речь идет лишь о тех услугах, которые перечислены в статье 5 Федерального закона от 02.12.90 № 395-1 «О банках и банковской деятельности» (далее — Закон № 395-1). Такое разъяснение содержится в письме Минфина России от 14.07.2009 № 03-11-06/2/124.

Получается, что, прежде чем записать конкретную сумму в Книгу учета доходов и расходов, вам нужно заглянуть в Закон № 395-1 и проверить, является ли оказанная услуга банковской. Понятно, что большинство традиционных банковских операций в этом законе указано. Однако сейчас спектр услуг, которые готовы оказывать кредитные учреждения, растет с каждым годом. И, чтобы вы могли обезопасить себя от возможных ошибок, информацию из Закона № 395-1 о том, какие услуги являются банковскими, мы представили в таблице. Понятно, что кредитные учреждения могут заниматься и теми операциями, которые в списке не указаны, однако при УСН плату за такие операции безопаснее не учитывать. Далее в статье мы поговорим о ситуациях, которые вызывают спорные моменты при отражении расходов на оплату услуг банка.

Таблица. Перечень банковских услуг и операций, не являющихся банковскими, но осуществляемых кредитными организациями

| Вид операций | Перечень |

| Банковские операции и сделки (ст. 5 Закона № 395-1) | Привлечение денежных средств во вклады,размещение привлеченных средств,открытие и ведение счетов,переводы денег,инкассация и кассовое обслуживание,купля-продажа инвалюты,привлечение во вклады и размещение драгметаллов,выдача банковских гарантий,осуществление переводов средств без открытия счетов,выдача поручительств за третьих лиц,приобретение права требования от третьих лиц исполнения обязательств в денежной форме,доверительное управление по договору,осуществление операций с драгметаллами и драгкамнями,предоставление в аренду специальных помещений или находящихся в них сейфов для хранения документов и ценностей,лизинговые операции,иные сделки |

| Операции, которые осуществляются банками, но к банковским в соответствии со статьей 5 Закона № 395-1 не относятся | Открытие и ведение ссудного счета,изготовление зарплатных карт,перевод зарплаты на счета сотрудников,обслуживание зарплатных счетов,факторинг,уступка права требования по кредитному договору |

Оформляя кредит, приходится оплачивать банку комиссию за предоставление дополнительных услуг: открытие ссудного счета, смену условий по кредиту, досрочное погашение долга и др. Возможность учета стоимости такой комиссии в расходах при «упрощенке» будет зависеть от того, какая форма платежа предусмотрена вашим договором с банком.

Если комиссия банка выражена в твердой сумме, например в рублях, то вы сможете учесть ее в составе расходов при упрощенной системе налогообложения в полном размере после оплаты (подп. 9 п. 1 ст. 346.16, подп. 25 п. 1 ст. 264 и подп. 15 п. 1 ст. 265 НК РФ). Аналогичное мнение содержится в письме Минфина России от 19.10.2011 № 03-03-06/1/675.

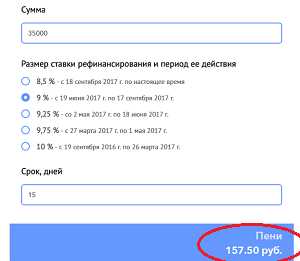

Если же платеж установлен в процентах от какого-либо показателя, например от суммы кредита, то с признанием затрат могут возникнуть сложности. Поскольку чиновники часто рассматривают такие платежи как скрытые проценты по кредиту (письмо Минфина России от 25.07.2007 № 03-03-06/2/142). А проценты при налогообложении учитываются не в полной сумме, а в пределах норм статьи 269 НК РФ (подп. 9 п. 1 и абз. 2 п. 2 ст. 346.16 НК РФ). То есть, прежде чем списать траты, нужно определить норму либо исходя из средней ставки процентов по договору займа, либо исходя из ставки рефинансирования.

В то же время есть судебные решения, где говорится о том, что подобные комиссии являются самостоятельными услугами банка и ограничений на признание таких услуг в НК РФ нет. Вне зависимости от того, как определен размер вознаграждения — в фиксированной сумме или в процентах от суммы займа либо иных показателей (постановления ФАС Московского округа от 23.05.2012 № А40-43771/11-90-188, от 11.04.2011 № КА-А40/1664-11-2 и ФАС Северо-Западного округа от 15.06.2009 № А13-9281/2008).

Таким образом, если вы не готовы отстаивать право на учет подобных расходов в суде, рекомендуем вам все-таки нормировать платежи, установленные в процентах. Или же попробуйте договориться с банком, чтобы он прописал в кредитном договоре фиксированную сумму вознаграждения.

www.26-2.ru

Услуги банка при УСН "доходы минус расходы"

Работа каждой компании или почти любого ИП предполагает взаимодействие с банками. Конечно же, сложно представить современный бизнес, который бы не пользовался возможностью, или же не сталкивался с необходимостью вести расчеты с контрагентами и бюджетом в безналичном виде. Так что само по себе наличие расчетного счета – неотъемлемая часть ведения деятельности. Разумеется, это связано и с дополнительными расходами - ведь бесплатно кредитные учреждения не работают. Соответственно для представителей малого бизнеса, традиционно работающих на спецрежимах, возникает вполне резонный вопрос: можно ли учесть комплекс затрат на услуги банка при УСН «доходы минус расходы».

Виды банковских расходов

Для начала поговорим о том, с какими именно банковскими расходами могут столкнуться в своей деятельности компания или индивидуальный предприниматель.

Перечень операций, осуществляемых банковскими организациями, приведен в статье 5 Федерального закона «О банках и банковской деятельности» от 2 декабря 1990 года № 395-1. Для компаний и предпринимателей в первую очередь будут интересны такие из них, как открытие и ведение банковских счетов, осуществление всевозможных расчетов по этим счетам, инкассация денежных средств, а также купля-продажа иностранной валюты в наличной и безналичной формах.

Обычно каждый банк устанавливает свои конкретные ставки для каждой операции. Иногда стоимость банковских услуг предлагается определенным пакетом согласно тарифному плану, выбранному клиентом. Обычно, чем крупнее банк, тем выше у него ставки. Что ж, это плата за надежность. Небольшие банки, либо же новички в данном бизнесе часто предлагают сниженные тарифы обслуживания или же и вовсе отменяют комиссии за те или иные операции.

Тем не менее есть некий «повседневный» набор банковских комиссий, с которыми приходится сталкиваться регулярно. В большинстве случаев, но не всегда определенная плата взимается просто по факту заключения соглашения об открытии расчетного счета – это плата за открытие. Далее устанавливается некая сумма за ежемесячное обслуживание. Возможность работать со счетом удаленно через онлайн-доступ также может потребовать определенной оплаты. И, наконец, перевод денежных средств контрагентам или же сотрудникам также будет облагаться определенной комиссией.

Комиссия банка в расходах при УСН

Любые расходы на УСН по аналогии с расходами по налогу на прибыль должны быть прежде всего экономически оправданными. И в данном случае это требование вполне выполняется: банковские расходы при УСН «доходы минус расходы» необходимы для поддержания деятельности, и поэтому их целесообразность не может вызывать вопросов у проверяющих.

Далее нужно помнить о том, что на УСН к учету можно принимать только строго определенный и закрытый перечень расходов. Он приведен в пункте 1 статьи 346.16 Налогового кодекса. Расходы на банковское обслуживание при УСН приведены в этом перечне в подпункте 9, как возможные для отражения в налоговой базе затраты на оплату услуг, оказываемых кредитными организациями.

В самом Налоговом кодексе не дается четкого перечня, какие банковские услуги при УСН «доходы минус расходы» подразумеваются в вышеуказанном подпункте. Однако на выше упомянутый Закон № 395-1 от 2 декабря 1990 года ссылаются и налоговики, и специалисты финансового ведомства.

Например, в письме Минфина России № 03-11-06/2/18229 от 21 апреля 2014 года, в котором рассматривается вопрос отнесения в расходы при УСН обслуживание «банка-клиента» – системы электронных платежей, позволяющей работать со счетом удаленно. О том, что всевозможные комиссии банка учитываются в расходах при УСН, если они соответствуют перечню установленных законом банковских услуг, говорится и в других разъяснениях ведомства. Касается это, в частности, таких банковских расходов, как плата за выполнение функций агента валютного контроля, перевод зарплаты на карты работников и даже комиссия за открытие или обслуживание кредитной линии или аккредитива. Словом, любая услуга, кредитного учреждения, если она прописана в Законе № 395-1, может являться обоснованным расходом в УСН.

Расходы на услуги банка при УСН: момент отражения

Как известно, на УСН используется кассовый метод отражения доходов и расходов, который ориентируется на дату поступления или списания денежных средств. Однако при отражении затрат важно также фактическое получение товаров или услуг, которое подтверждается соответствующими накладными или актами.

Банки в большинстве своем отдельных документов по оказанным ими услугам не выставляют. Взаимодействие чаще всего происходит в удаленном режиме, и все возможные документы – платежные поручения, ордера или требования - владелец счета может распечатать в личном кабинете. Таким образом учитываются расходы на обслуживание банка в УСН на момент фактического списания тех или иных сумм комиссий с расчетного счета организации или ИП. Подтверждающим такие затраты документом является, наряду с мемориальными ордерами, сам договор обслуживания банковского счета, в котором, как правило, приводятся утвержденные банком тарифы за обслуживание.

spmag.ru

Услуги банка при усн | Профессиональный бухгалтер

Все предприятия должны открывать расчетный счет в банке, поэтому статья расходов по услугам будет в учете каждого предприятия, независимо от его системы налогообложения, рассмотрим, как отражаются услуги банка при усн в 1С Бухгалтерия 8 редакция 3.0.

В нашем примере мы разберем расходы на ежемесячное расчетно-кассовое обслуживание банковского счета. Данные расходы включаются в состав расходов предприятия на упрощенной системе налогообложения с объектом обложения доходы минус расходы.

При данной системе налогообложения можно уменьшить доходы на сумму расходов по оплате банковских операций в соответствии с пп. 9 п. 1 ст. 346.16 НК РФ. Что бы учесть их в составе расходов они должны быть фактически произведены и оплачены (п. 2 ст. 346.17 НК РФ).

Операция по списанию суммы за обслуживание с расчетного счета отражается при помощи документа «Списание с расчетного счета» с видом операции «Прочее списание».

Документ находится на закладке «Банк и касса» в подразделе «Банк» пункте «Банковские выписки», вид движения «Списание».

Обратите внимание, что при создании нового документа вид операции по умолчанию выходит «Оплата поставщику» и его нужно изменить на «Прочее списание».

Далее в документе нужно отразить списание денежных средств на услуги банка при усн.

В строке получатель указываем банк, которому будет осуществляться списание, счет получателя платежа и сумму.

Ниже выбираем счет дебета 91.02 «Прочие расходы» и вид прочих расходов «Расходы на услуги банков». Они уже есть в справочнике, их нужно только выбрать.

Также в документе можно указать статью движения денежных средств «Оплата товаров, работ, услуг, сырья и иных оборотных активов».

В назначение платежа указываем расчетно-кассовое обслуживание, и за какой месяц оно производится.

После этого проводим документ. По документу будет сформирована проводка Дт 91.02 Кт 51.

Также сумма расходов будет отражена в книге учета доходов и расходов в графе 7 как принимаемые расходы.

Так учитываются услуги банка при усн в программе 1С Бухгалтерия 8 редакция 3.0, про отражение этой операции для предприятия на общем режиме смотрите здесь.

Все предприятия должны открывать расчетный счет в банке, поэтому статья расходов по услугам будет в учете каждого предприятия, независимо от его системы налогообложения, рассмотрим, как отражаются услуги банка при усн в 1С Бухгалтерия 8 редакция 3.0....

prof-accontant.ru

Учет услуг банка при УСН «доходы минус расходы» (нюансы)

Отправить на почту

Услуги банка при УСН — доходы минус расходы встречаются в деятельности каждого хозсубъекта. За проведение платежей, сопровождение и регистрацию счета, применение дистанционной системы документооборота, осуществление эквайринга и иные услуги банки взимают плату. В этом материале разберем, в каких случаях и какие услуги от банка может принять упрощенец, исчисляя налог на УСН.

Учет банковских комиссий и процентов при УСН

Затраты, допустимые для снижения базы упрощенного налога, зафиксированы в п. 1 ст. 346.16 НК РФ.

Ознакомиться со списком таких затрат и с регламентом их принятия можно в статье «Перечень расходов при УСН “доходы минус расходы”».

К затратам при УСН, связанным с банковским взаимодействием, принадлежат расходы, зафиксированные в подп. 9 п. 1 вышеупомянутой статьи:

- проценты, оплаченные за предоставленные займы и кредиты;

- комиссионные за услуги, оказываемые кредитными структурами.

Подробнее о том, как включаются проценты в расходы, читайте в публикации «Принимаемые для налогообложения проценты по кредиту — 2018».

При этом траты на услуги банков учитываются в порядке, применяемом ст. 254, 255, 263, 264, 265 и 269 НК РФ для вычисления налога на прибыль. Ст. 264 причисляет оплату услуг кредитных учреждений к прочим расходам. Что же касается трат за услуги кредиторов, в письме Минфина РФ от 14.07.2009 № 03-11-06/2/124 дается четкое разъяснение о том, с какими банковскими операциями они должны быть связаны. Эти операции упомянуты в ст. 5 закона от 02.12.1990 № 395-1 «О банках и банковской деятельности».

Банковские операции, относимые на расходы

В соответствии с вышеупомянутым законом к издержкам, вызванным проведением банковских операций, имеют отношение следующие:

Кроме основных банковских операций в ст. 5 закона № 395-1 дан список услуг кредитных организаций, которые, согласно всё тому же письму Минфина, дозволено принять в расход:

Принимаемые издержки обязаны подтверждаться соответствующей первичкой. К налоговому учету их берут в момент оплаты (п. 2 ст. 346.16 НК РФ).

Все иные траты, возникающие в ходе взаимодействия с банками, не упомянутые выше, взять в расход для расчета упрощенного налога нельзя. Остановимся на отдельных услугах кредиторов, которые вызывают вопросы при принятии в виде затрат для УСН.

Банковские расходы по выплатам зарплаты на карточки

По письму Минфина от 14.07.2009 № 03-11-06/2/124 комиссия за перевод зарплаты на карты работников считается банковской операцией и уменьшает базу для вычисления налога на УСН. Для принятия этих издержек необходимо указать в трудовом договоре, что зарплата перечисляется не через кассу, а в безналичном порядке.

При этом расходы за открытие карт сотрудникам, по мнению Минфина, высказанному в этом письме, нельзя взять в зачет для налогового учета. А вот по письму московской налоговой службы от 02.06.2005 № 20-12/40107 учесть в расходах для расчета налога на прибыль банковские комиссионные за выпуск карточек сотрудникам организации с целью перечисления на них выплат работодателя можно, но при условии, что эти траты по договору берет на себя организация. Так как банковские комиссии для УСН принимаются в расход согласно нормам ст. 264 и 265 НК РФ, выводы указанного выше письма налоговой службы применимы и для упрощенного налога. Как видим, позиции Министерства финансов и налоговой службы РФ различны.

Компенсация за «Клиент-банк»

С развитием информационных систем применение «Клиент-банка» представляется естественным процессом. Для оперативной работы банкиры предоставляют подобные услуги. В их экономической оправданности нет сомнений. Ст. 346.16 НК РФ показывает на допустимость взятия в расход банковских услуг в порядке, оговоренном в ст. 265 НК РФ. Подп. 15 п. 1 этой статьи буквально указывает на допустимость принятия в расходы услуг банка, вытекающих из применения электронных систем передачи документов от банкиров к заказчику и обратно.

Инкассация и РКО

Затраты, вытекающие из сопровождения проводимых расчетов, а также связанные с инкассацией и пересчетом принимаемых денег, их доставкой в отделение банка являются затратами, уменьшающими базу для УСН. Для признания данного вида расхода стоимость услуг инкассации и РКО фиксируется в договоре, заключенном с банковским учреждением.

Эквайринг

Оплата покупателя по эквайрингу зачисляется в доход упрощенца в полной сумме с учетом банковской комиссии в момент зачисления средств на расчетный счет продавца. А можно ли зачесть в расход для УСН эту комиссию? Да, можно. Основание — подп. 24 п. 1 ст. 346.16 НК РФ (как комиссионные, агентские вознаграждения).

Итоги

Список издержек, снижающих базу по упрощенному налогу, изложен в п. 1 ст. 346.16 НК РФ. Расходы на банковские услуги приведены в подп. 9 п. 1 ст. 346.16 НК РФ — они представлены в виде процентов, оплаченных за займы и кредиты, или комиссий за услуги кредитных учреждений.

Услуги банкиров, которые снижают базу по упрощенному налогу, даны в ст. 5 закона от 02.12.1990 №395-1. Банковские услуги к ним относятся, но в определенном перечне. Банковские комиссионные при УСН берут в расходы в момент фактической оплаты на основании подтверждающей первички.

Узнавайте первыми о важных налоговых изменениях

nanalog.ru