Взносы за работников в ФСС 2016. Отчисления фсс процент

Страховые взносы ФСС | Современный предприниматель

Фонд Социального страхования (ФСС). Занимается администрированием страховых взносов на обязательное социальное страхование и по взносам на травматизм. В ФСС организации и ИП представляют отчетность по форме 4 ФСС РФ (актуальна с отчета за первый квартал 2016 года).

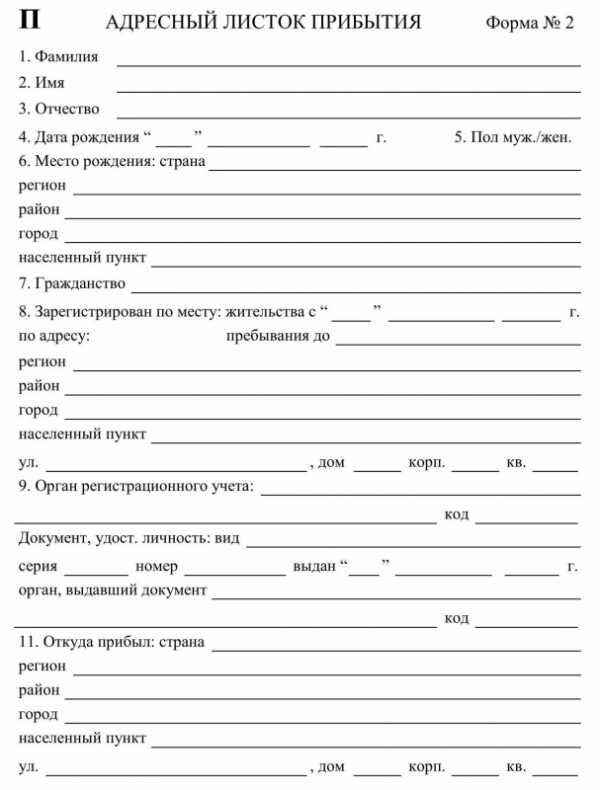

Форма расчета 4-ФСС РФ – это форма для отчета перед ФСС по страховым взносам на травматизм. Ее каждый квартал подают все категории страхователей, кто уплачивает взносы за работников.

Индивидуальные предприниматели, не имеющие сотрудников, могут не платить взносы на социальное страхование. ИП будут платить взносы только, если вступили в добровольные правоотношения с ФСС. В этом случае они уплачивают фиксированный страховой взнос и могут рассчитывать на оплату больничного листа в размере в пределах 1 МРОТ.

Взносы на травматизм уплачивают все работодатели при расчете и выплате зарплаты работникам. Размер взносов на травматизм зависит от класса профессионального риска. Тарифы установлены Федеральным законом от 22 декабря 2005 г. № 179-ФЗ «О страховых тарифах на обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний на 2006 год». Минимальный тариф составляет 0,2 процента, максимальный – 8,5 процента.

Для взносов на травматизм сведения подаются в форме 4-ФСС РФ.

Из средств ФСС выплачиваются пособие по временной нетрудоспособности, пособие по беременности и родам и пособие по уходу за ребенком до 1,5 лет.

Пособие по временной нетрудоспособности выплачивается по больничному листу. Новый больничный лист (листок нетрудоспособности) действует с 1 июля 2011 года. Был обновлен как сам больничный лист, так и правила его выдачи. В частности, теперь нельзя вносить изменения в больничный лист. При наличии ошибок, он подлежит замене.

Пособие по беременности и родам (декретные) выплачиваются на основании листка нетрудоспособности, который выдается период декретного отпуска. Обычный срок декретного отпуска – 140 дней.

Пособие выплачивается до ухода в декретный отпуск, в размере 100 процентов среднего заработка. Средства на оплату пособия по беременности и родам вы можете возместить из средств ФСС, подав расчет по форме 4-ФСС РФ и ряд документов.

После декретного отпуска женщина имеет право взять отпуск по уходу за ребенком до полутора лет и до трех лет. Во время отпуска по уходу за ребенком до полутора лет женщине начисляется детское пособие по уходу за ребенком. Его размер составляет 40 процентов от среднего заработка женщины в период работы за последние 2 года.

spmag.ru

Взносы ООО и ИП в ФСС 2016 год|Страховые взносы за работников в ФСС

Доброго времени суток! Сегодня я пишу последнюю статью из серии страховых взносов (до этого уже рассматривали вопрос ФОМС и ПФР).

Начнем с самого начала, а именно с аббревиатуры ФСС:

ФСС – расшифровывается как фонд социального страхования.

Взносы в ФСС платят только работодатели и если с ООО все понятно (у ООО всегда есть работники, например директор), то с ИП ситуация не такая однозначная.

В случае если предприниматель не является работодателем, а изначально так и есть, то никаких взносов в ФСС он не платит.

Как только ИП принимает к себе работника, то он обязан зарегистрироваться как работодатель в ПФР и ФСС. Регистрация предпринимателя как работодателя производится при приеме на работу первого работника.

Если в последующем будут трудоустраиваться еще работники, то ИП уже нигде регистрироваться не надо и просто при сдаче отчетов указать новых работников.

После заключения трудового договора с работником у предпринимателя есть десять дней для того чтобы пройти регистрацию в ФСС и ПФР. В случае несвоевременной регистрации Вас ждет довольно ощутимый штраф.

Размер взносов в ФСС для ООО и ИП

Скажу сразу, что размер взносов в ФСС никак не зависит от формы собственности бизнеса, что при ИП, что при ООО.

Размер взносов в ФСС зависит от размера заработной платы работника и опасности деятельности в которой он задействован.

Взносы в ФСС делятся на два вида:

- Непосредственно сам взнос в ФСС. Это фиксированный взнос который должны платить за своих работников ООО и ИП, его размер равен 2,9% от заработной платы сотрудника. Как я до этого уже говорил страховые взносы (ПФР, ФОМС и ФСС) работодатель оплачивает за свой счет и ни в коем случае не высчитывается с заработной платы работника;

- Второй взнос в ФСС – от несчастных случаев. Вот тут как раз его размер и зависит от опасности деятельности в которой задействован работник. Разброс размера взноса ФСС от несчастных случаев довольно большой, начиная от 0,2% и заканчивая 8,5%.

Так что размер второго взноса ФСС (от несчастных случаев) Вам необходимо смотреть по виду деятельности в котором работает сотрудник.

Для примера: у меня свой магазин сантехники и за каждого продавца размер ФСС от несчастных случаев равен 0,2%. То есть взнос в ФСС в моем случае будет 3,1% от заработной платы работника (2,9% фиксированный взнос+0,2% от несчастных случаев).

Надеюсь тут особо объяснять не надо, так как все элементарно: работа продавца не является опасной и с ним на рабочем месте мало что может случиться. Именно поэтому в моем случае для торговли процентная ставка ФСС от несчастных случаев самая маленькая.

Вам же обязательно необходимо в ФСС узнать ставку от несчастных случаев для Вашего вида деятельности.

Как отчитываться в ФСС

Отчётность которую необходимо сдавать в ФСС имеет форму 4-ФСС. Сдается данная форма пока что на бумажном носителе, однако если у Вас более 25 работников (что конечно просто мало вероятно для новичка в бизнесе) сдавать нужно в электронном виде.

В прошлом году была введена новая форма бланка 4-ФСС, как всегда Вы можете скачать его с моего Яндекс Диска: скачать бланк 4-ФСС в 2016 году и пояснение по заполнению 4-ФСС от Консультант Плюс.

Срок сдачи отчетности ФСС в 2016 году

Отчетность в ФСС необходимо сдавать каждый квартал:

- Первый квартал – отчетность сдается до 20 апреля 2016 года;

- Второй квартал – отчетность сдается до 20 июля 2016 года;

- Третий квартал – отчетность сдается до 20 октября 2016 года;

- Четвертый квартал – отчетность сдается до 20 января 2017 года.

Стоит отметить, что даже если Вы не вели деятельность, Вам все равно необходимо сдавать отчетность в ФСС.

Как оплачиваются взносы в ФСС

Оплачивать взносы ФСС предприниматель или организация должна ежемесячно до 15 числа месяца следующего за отработанным сотрудником (так оплачиваются все страховые взносы).

При несвоевременной оплате, как всегда штрафы и пенни.

На своевременно выплаченные взносы ФСС можно уменьшать налоги, как и на остальные страховые взносы.

В настоящее время многие предприниматели для расчета налогов, взносов и сдачи отчетности онлайн используют данную Интернет-бухгалтерию, попробуйте бесплатно. Сервис помог мне сэкономить на услугах бухгалтера и избавил от походов в налоговую.

Процедура государственной регистрации ИП или ООО теперь стала еще проще, если Вы еще не зарегистрировали Ваш бизнес, подготовьте документы на регистрацию совершенно бесплатно не выходя из дома через проверенный мной онлайн сервис: Регистрация ИП или ООО бесплатно за 15 минут. Все документы соответствуют действующему законодательству РФ.

По всем вопросам обращаться в группу ВКОНТАКТЕ " Секреты бизнеса для новичка" или в комментарии к статье

На этом все! Всем удачного бизнеса! Пока!

biz911.net

Как рассчитать страховые взносы в ФСС: зарплата, больничные, пособия 2018

Фонд социального страхования (ФСС) является промежуточным элементом, через который впоследствии происходит передача страховых средств из государственного бюджета в руки работника. По этой причине каждая организация обязана вести учет доходов работников и своевременно перечислять страховые взносы. Из них впоследствии ФСС и осуществляет расчет больничного листа и выдачу пособий.

Все граждане РФ обязаны иметь социальное страхование. Это относится не только к работающим в организации работникам, но также к членам семьи, которые находятся на иждивении по причине неработоспособности (старость, болезнь, рождение ребенка и т.д.). Ведением учета дохода сотрудников и расчетов с их страховых взносов в ФСС занимается бухгалтер компании.

Формула расчета страховых взносов

Чтобы понять, как рассчитываются страховые взносы, следует вспомнить, какие виды доходов используются в этих расчетах. К ним относятся:

- премии;

- заработная плата;

- отпускные;

- компенсационная сумма, выплаченная за неиспользованный отпуск.

Для расчета применяется формула:

- Суммы всех доходов * действующий тариф ФСС.

- Из полученной суммы вычитается ранее оплаченная сумма. В итоге получается сумма, которую следует внести в ФСС.

Пример расчета страховых взносов смотрите в видео:

Оплата больничного листа

Чаще всего причиной отсутствия работника на рабочем месте является болезнь его или члена семьи (ребенка). В этой ситуации сотрудник имеет полное право получить от компании компенсационную сумму. В качестве доказательства болезни предоставляется документ с информацией о временной нетрудоспособности, полученный от врача, по которому впоследствии происходит расчет больничного периода.

ФСС расчет пособия возложил на плечи работодателей. Именно от них теперь зависит правильность осуществляемых расчетов и своевременность выплат в страховом случае. При заболевании сотрудника оплата больничного периода происходит из двух источников. Первые три дня оплачивает работодатель. И лишь на четвертый день больничный лист начинает оплачиваться ФСС.

Но в ситуации, когда работнику компании приходится брать больничный по причине ухода за больным либо для улучшения личного самочувствия в курортно-санаторном учреждении, возмещение выданного организацией в этом случае пособия осуществляется с первого дня открытия больничного листа. Особое внимание следует уделить расчетному периоду.

Если ранее для расчета больничного листа он составлял 12 месяцев, то теперь в процессе расчета используются последние 24 месяца работы сотрудника. Это означает, что во время проведения расчетов бухгалтеру компании следует использовать в расчете 730 дней. Независимо от того, попадает ли в эти два года високосный год или нет, в расчетах используется строго 730 дней.

Но если по каким-то причинам во время нахождения сотрудника на больничном компания стала банкротом, проводится расчет ФСС, после чего сотрудник ликвидированной компании получит желаемую выплату.

Возмещение пособий

Все работодатели, осуществившие выплаты по больничным листам и другим видам пособий, имеют полное право возместить выплаченную работникам сумму из ФСС. В случае открытия больничного сотрудником по причине заболевания первые три больничных дня ФСС руководству компании не возмещает.

Но если больничный лист был открыт по причине ухода за больным, то в этой ситуации руководитель компании получает возмещение от ФСС за все больничные дни, оформленные сотрудником. Также будут возмещены выплаты, осуществленные с первого дня болезни сотрудника, при условии, что причиной его недуга стало профзаболевание либо он получил производственную травму.

Что изменилось?

Изменения коснулись расчетного периода, используемого для выплат больничного. Теперь его срок составляет 24 месяца. В страховых стажах изменений не произошло. Таким образом, 100% начисление СДЗ (средне-дневной заработок) происходит в случае наличия у работника компании стажа, превышающего 8 лет. Если стаж составляет менее 8 лет, но превышает 5 лет, начисление составляет 80%, при стаже меньше 5 лет оплата СДЗ составляет 60%.

Во время проведения расчета больничного следует брать во внимание лимитированную величину базы, предназначенную для осуществления начисления страхового взноса в ФСС. Если больничный лист открывается по причине ухода за ребенком, он подвергается НДФЛ.

Также стоит заметить, что с этого года расчеты страховых взносов осуществляются по ставке 2,9% при условии, что осуществляемые выплаты работнику не превышают указанный лимит дохода, с которого осуществляется начисление этих взносов.

Независимо от деятельности компании, стоит помнить, что все больничные листы оплачиваются из ранее высчитанных из зарплат взносов, которые перечисляются в ФСС.

saldovka.com