Свободная маржа на форекс что это? Бэк маржа и фронт маржа

Хеджирующая маржа

Напомним, что на Форекс понятие маржа, прежде всего, подразумевает финансовый залог. Хеджирующая маржа (Hedged margin) или залоговая маржа – минимальное гарантийное денежное обеспечение для поддержания открытых торговых позиций, под которое брокер дает участнику сделки торговый (маржинальный) кредит с учетом кредитного плеча.

Размер минимальной залоговой маржи обязательно указывается в спецификации финансовых инструментов из расчета на 1 полный лот, а окончательная сумма зависит от объема торговой позиции. Пока сделка открыта, сумма хеджирующей маржи блокируется на депозите и в торговых операциях не участвует.

Оставшуюся сумму денежных средств с учетом динамического результата (прибыли или убытка) трейдер может использовать для открытия дополнительных торговых позиций. По закрытию сделки в зависимости от результата: при фиксации прибыли залог трейдеру возвращается, в случае убытка – уходит в доход брокера.

На практике трейдер быстро замечает, что в различных ситуациях сумма хеджирующей маржи может быть разной, даже если в спецификации для различных инструментов указан одинаковый уровень маржи.

Рассмотрим три типовые ситуации.

Ситуация 1.

Открытая позиция объемом в стандартный 1 лот приводит к резервированию в качестве хеджирующей маржи $500 (полная стоимость согласно спецификации). На эту сумму уменьшается свободная (или доступная) маржа.

Ситуация 2.

Чтобы ограничить текущий убыток, открывается встречная позиция по тому же инструменту. В соответствии с условиями брокера и конкретного торгового счета, общий размер хеджирующей (в данной ситуации ее еще называют локирующей) маржи уменьшается на 25-75%, а высвободившаяся сумма залога добавляется к сумме свободной маржи, увеличивая торговые возможности трейдера для открытия позиций.

Существуют брокеры, которые в описанной ситуации «замка» компенсируют полную стоимость залога – в таком случае локирующая маржа равна нулю, а все оставшиеся денежные средства становятся доступными для торгов.

Ситуация 3.

При открытии двух разнонаправленных сделок, но по разным инструментам, размер хеджирующей маржи не уменьшается и равен сумме полной маржи согласно объемам позиций. Свободная маржа уменьшается по стандартной схеме.

Помните: понимание функций хеджирующей маржи и умение пользоваться ее выгодами позволит вам лучше управлять торговой ситуацией и ресурсом своего депозита.

15.05.2015 monetary

monetary.su

Что такое маржа на форекс, уровень маржи

Здравствуйте, друзья форекс трейдеры! Все мы не раз видели в торговом терминале загадочные значения Маржа, Свободная Маржа и Уровень. А вы знаете что они означают? Какую пользу дают в практическом применении? А какая связь с кредитным плечом ? Даже опытные трейдеры зачастую путаются в этом вопросе, что уж говорить о начинающих. Предлагаю разобраться с этими понятиями, т.к. их незнание может закончиться печально….

Что такое Маржа ?

На сегодняшний день, большинство сделок на бирже совершается с целью получить прибыль в краткосрочной перспективе, а целью любого спекулянта, как мы знаем, всегда был заработок на разнице.

Но чтобы произвести достаточно большой оборот нам понадобится немалый начальный капитал. Тут нас выручает принцип маржинальной торговли, то есть торговли на заемные средства, взятые под определенный залог (или маржу). На тот случай, когда средств для открытия позиции достаточного размера не хватает, или вы целенаправленно хотите увеличить торговый оборот, брокеры предлагают услугу краткосрочного кредитования, что позволяет вам открывать позиции во много раз превышающие по размеру ваш изначальный капитал.

В отличие от простого кредита, сумма маржинального кредита может в десятки и сотни раз превышать размер залога. Кредитное плечо, в данном случае, отражает отношение реального объема сделки к сумме залога. В зависимости от рынка и предполагаемых рисков разные компании могут предлагать свои условия кредитования. Как правило, кредитное плечо на Форекс составляет от 1:50 до 1:500. Соответственно, чем большие значение кредитного плеча, тем меньший залог требуется на открытие позиции одного и того же размера.

Мониторинг значений в терминале

В торговом терминале (будь это metatrader 4 или metatrader 5), наряду со значениями баланса, эквити (средств) и совокупной маржи по открытым позициям, вы также найдете значение свободной маржи и текущего уровня.

Свободная маржа – это свободные средства, доступные для открытия новых позиций. По сути, это разница между реальными средствами на счету и размером уже зарезервированных средств.

Уровень – это отношение средств (эквити счета) к используемой марже, выраженное в процентах.

Уровень маржи

Важно запомнить два ключевых лимита по уровню маржи – Margin Call (Маржин Колл) и Stop Out. Достигнув уровня Margin Call, вы больше не сможете открывать новые позиции, поскольку свободных средств будет недостаточно для покрытия еще одного залога. Обычно, брокеры устанавливают это значение на уровне 100%.

Если уровень маржи опускается еще ниже, и достигает значения Stop Out, брокер начнет принудительно закрывать ваши позиции, начиная с самой убыточной. Здесь и проявляется опасность торговли на залоговые средства. Брокер не намерен терять свои средства, и закроет ваши позиции до того, как вы успеете войти в минус.

Как правило, при грамотном управлении капиталом такого происходить не должно. Типичная ошибка начинающих трейдеров – открытие слишком большого лота при большом кредитном плечо. Из-за этого, даже незначительное изменение курса почти сразу приводит к Margin Call. Также новички часто забывают выставлять стопы, из-за чего далеко зашедшие в минус позиции имеют шанс закрыться по Stop Out.

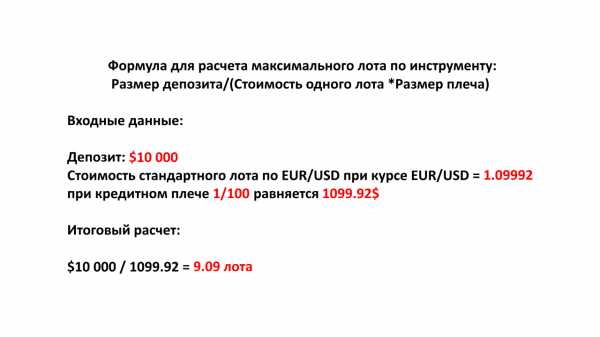

Расчет максимального лота

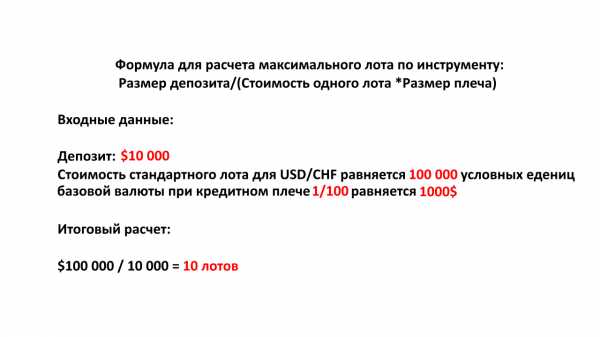

Размер кредитного плеча напрямую влияет на максимальный размер позиции, доступной для открытия. Предположим, что вы хотите открыть новую позицию по USDCHF. Так как стандартный лот на форекс равняется 100 000 единиц базовой валюты, то имея кредитное плечо 1:100, залоговые средства для открытия одного лота по паре USD/CHF будут составлять 1000 долларов. Имея на счету 10000 долларов, максимально вы сможете открыть до 10 лотов. При этом, с плечом 1:200 вы сможете открыть уже в два раза больше, то есть 20 лотов.

Общая формула выглядит так

Стоит учитывать, что стоимость лота у разных инструментов разная. На Форекс, для расчета стоимости одного лота достаточно привести базовую валюту пары к валюте депозита.

Рассмотрим еще один пример. Допустим, на момент открытия позиции, курс EURUSD был равен 1.09992. Значит, при плече 1:100, один стандартный лот по EURUSD будет стоить 1099.92$ доллара. То есть, на те же $10 000 депозита мы смогли бы открыть 9.09 лота по EURUSD.

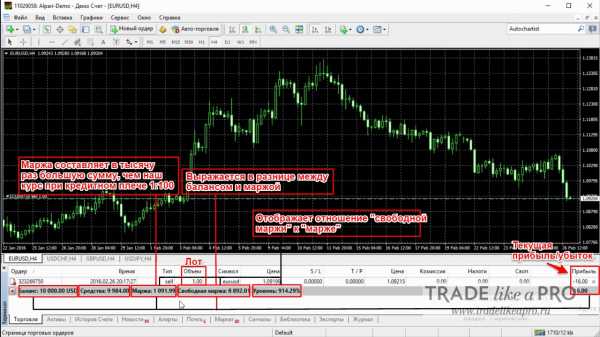

Отображение примера по паре EUR/USD в торговом терминале.

Чтобы не считать все вручную, можете воспользоваться калькулятором маржи.

Крайне не рекомендуется использовать для открытия позиций все имеющиеся в наличии свободные средства. Хорошей практикой считается торговля на определенный процент от депозита (рекомендуется 2-3%), чтобы оставалась некоторая «подушка безопасности». Иначе, в случае ошибки, средства на счету могут неожиданно закончиться и счет будет слит по Stop Out. Поэтому, при открытии позиции важно точно просчитать размер максимально возможного убытка и по возможности использовать ограничители потерь, а именно стоп-лосс.

Практический пример

Пробуем рассмотреть и закрепить только что изученные материалы на живых примерах. Откроем новый, чистый демо-счет для удобства. Вводим сумму депозита 10 000$ с кредитным плечом 1:100. Далее открываем сделку с одним лотом по курсу 1,0919.

Наша маржа составляет в тысячу раз большую сумму, чем наш курс при кредитном плечо 1:100. Свободная маржа выражается в разнице между балансом — маржой и постоянно прыгает, ввиду добавления в эту же разницу текущей прибыли/убытка. Значение уровень отображает отношение свободной маржи к марже.

Итак, если 1 лот составляет примерно 1100$, свободная маржа составляет примерно 8 800$, то мы можем открыть еще около восьми лотов. Открываем еще одну позицию на восемь лотов и это становится нашим пределом по текущему депозиту. В случае, если позиции будут показывать положительный результат, нам становится доступна к использованию свободная маржа с незакрытой прибыли для открытия новых позиций. Но делать это крайне не рекомендуется.

Пробуем рассмотреть несколько иную ситуацию. Открываем демо-счет аналогичный предыдущему, но с кредитным плечом 1:500. Открываем позицию одним лотом по тому же курсу. Итак, наша маржа в пять раз меньше, нежели при плече 1:100. Т.е чем выше плечо, тем меньше средств уходит на наш залог и тем больше позиций мы можем открыть. В данном случае у нас есть возможность дополнительно открыть около 43 лотов.

Заключение

Грамотно используя принцип финансового рычага вы сможете существенно повысить эффективность торговли. Большое кредитное плечо позволяет гибче контролировать риски, а также дает выход на новые торговые возможности. Вы можете торговать на разнице курсов имея на счету лишь небольшой процент от полной стоимости контракта. Риски при этом ограничены небольшой залоговой суммой, которая, в случае положительного исхода сделки, возвращается вам на счет вместе с полученной прибылью. Важно помнить, что с увеличением плеча растет и риск потерь.

Поэтому, перед тем как научиться эффективно использовать маржинальную торговлю, убедитесь в том, что полностью понимаете все торговые риски, связанные с этим начинанием.

С уважением, Алексей ВергуновTradeLikeaPro.ru

tradelikeapro.ru

Что такое маржа - принципы маржинальной торговли на Форекс

Приходя на рынок Форекс, начинающий трейдер рассчитывает на то, что он научиться торговать и будет неплохо зарабатывать. Но большинство новичков не имеют большого стартового капитала, и кажется, что заработать кругленькую сумму будет очень сложно. Однако, даже с первоначальным капиталом в несколько десятков долларов возможно торговать и, спустя определенное время, вполне реально увеличить депозит в разы, а то и в десятки раз. И это возможно благодаря принципу маржинальной торговли на Форекс - торговли на заемные средства, по которому работают современные ДЦ.

Заем трейдеру под залог внесенного депозита предоставляет брокер. По сути, трейдер торгует не на свои средства, а на заемные! Таким образом, имея первоначально небольшой депозит, можно заключать сделки на большие суммы, которые во много раз превышают размер зачисленных на торговый счет средств. Заем может превышать сумму залога в десятки и сотни раз, что и позволяет открывать трейдеру сделки, приносящие ощутимую прибыль даже при небольших собственных вложениях.

Итак, что такое маржа на Форекс? Маржа - это залог, который необходим для получения кредита от брокера, используемого для заключения сделок. Размер маржи под каждую сделку напрямую зависит от кредитного плеча, принцип работы которого подробно расписан в статье Какое кредитное плечо выбирать при открытии счета в ДЦ?.

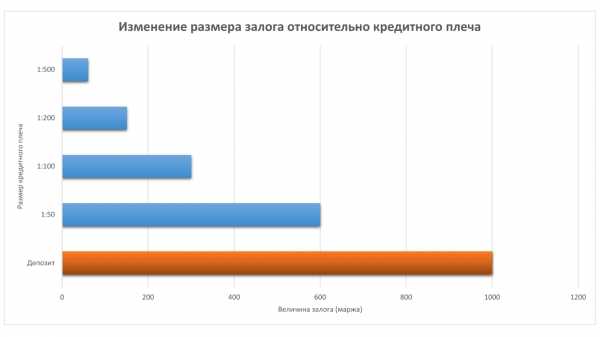

Размер кредитного плеча задается трейдером при регистрации счета. В зависимости от него будет определяться размер маржи (используемого залога) под каждую сделку, а также прибыли/убытка при торговле одним и тем же объемом лота для конкретной валютной пары. То есть, плечо будет отражать отношение реального объема сделки к сумме залога. Размер кредитного плеча варьирует в диапазоне от 1:10 до 1:1000. Чем оно больше, тем меньший залог (маржа) будет использоваться брокером для открытия сделки одного и того же объема (кликните для увеличения изображения):

Размер залога в зависимости от размера кредитного плеча.

Размер залога в зависимости от размера кредитного плеча.Рис. 1. Изменение размера залога в зависимости от размера кредитного плеча.

Вносимые на счет трейдером средства - это так называемый залоговой (защитный) депозит, который брокер держит у себя на случай, если торговля клиента вместо прибыли будет приносить убыток. Когда трейдер зарабатывает, то все нормально. Он выводит свою прибыль, начисленную поверх депозита, продолжает зарабатывать дальше. Брокер получает свою прибыль в виде спреда или комиссии - все довольны.

Что касается максимальных потерь, которые может понести трейдер в случае неудачной торговли, то они будут равняться сумме его депозита. То есть, при внесении 1000 долларов на счет и входе в рынок, максимальная потеря, которая может быть получена в ходе торговли - это 1000 долларов. Понести убыток свыше этой суммы брокер не может себе позволить – в таком случае убытки будет нести уже сам брокер. Именно таким образом он себя страхует от неудачных сделок клиентов, приносящих убытки, которые в итоге легли бы на плечи компании. Это недопустимо. Поэтому размер депозита и будет являться своеобразной защитой от потерь.

Отображение значений маржи в терминале МТ4.

В окне Терминал платформы MetaTrader 4, в строке с отображением суммы баланса счета, средств и маржи, также представлена информация о размере свободной маржи и её текущего уровня:

- - свободная маржа на Форекс - это размер свободных средств, доступных для открытия новых позиций, представлена она в виде разницы между реальными средствами на счете и зарезервированными для уже открытых сделок;

- - уровень маржи Форекс выражает отношение средств к используемой марже. Значение это отображается в процентах:

Рис. 2. Значения маржи, средств и уровня в терминале МТ4.

Чтобы избегать неприятных ситуаций в виде принудительного закрытия сделок брокером, трейдер должен четко уяснить и использовать в своей торговой практике такие понятия как Margin Call и Stop Out. Их основные отличия также раскрыты в статье про кредитное плечо, в блоке Разница между Margin Call и Stop-Out. При достижении уровня Margin Call не получится заключать новых сделок, так как доступных средств не будет достаточно для покрытия очередного залога. Как правило, этот уровень составляет 100%.

При достижении уровня Stop Out, который ниже уровня Margin Call по своему значению, брокер будет принудительно закрывать ордера, начиная с самого убыточного. Делается это по причине того, что компания не желает терпеть убытки (терять свои средства, предоставленные для заема), и закрывает позиции до того, как счет уйдет в минус. Ведь даже одна сделка, открытая большим лотом и при большом кредитном плече, при незначительном колебании курса может привести к достижению уровня Margin Call. И если трейдер соблюдает правила мани-менеджмента и грамотно рассчитывает размеры лотов для входа в сделку, то таких ситуаций происходить не должно. Отсутствие стоп-приказов (стоп-лосса), которые часто игнорируются начинающими трейдерами, также может привести к Stop Out при уходе цены далеко в противоположную сторону.

Расчет максимального лота при маржинальной торговле.

При маржинальной торговле на Форекс размер кредитного плеча определяет максимальный размер сделки в лотах, доступной для открытия при определенном депозите. Ведь при разном размере залога под одну сделку можно использовать один и тот же депозит для открытия разного их количества и объема. Представим, что была открыта сделка 1 лотом по паре USDCHF. С учетом, что стандартный лот на рынке Форекс составляет 100 000 единиц базовой валюты, то при кредитном плече 1:100 залоговые средства для открытия сделки по паре USDCHF составят 1000 долларов. При депозите в 10 000 долларов можно будет открыть сделки совокупным объемом 10 лотов. При кредитном плече 1:200 совокупный объем сделок составит уже 20 лотов, так как маржа (залог) под одну сделку будет в два раза меньше. А при плече 1:50 открыть сделок можно будет уже в два раза меньше - то есть 5 лотов, так как маржа под одну сделку будет больше, чем при плече 1:100.

При расчете максимального лота следует учитывать и то, что стоимость 1 лота у различных инструментов варьирует. Чтобы рассчитать стоимость 1 лота для выбранной валютной пары необходимо привести базовую валюту к валюте депозита. Так, при курсе 1,32735 и при плече 1:100 один стандартный лот по паре GBPUSDБ будет равняться 1 327. 35 долларов. При депозите в 10 000 долларов можно будет открыть сделки объемом 10 000:1 327.35=7.53 лотов. Для быстрого расчета суммы залога под сделку определенным размером лота вы можете воспользоваться Калькулятором расчета стоимости пункта. Кстати, в калькуляторе, в поле "Сумма залога", как раз и отображается маржа – та часть депозита, которая и пойдет на залог за открытие сделки. И если вы будете изменять кредитное плечо при неизменных остальных параметрах – вы увидите, как изменяется маржа при изменении кредитного плеча.

Практический пример по расчету маржи.

Чтобы закрепить полученные знания о марже на Форекс, рассмотрим практический пример. Откроем новый демо-счет с депозитом 10 000 долларов, с кредитным плечом 1:100 в любом ДЦ. Например, откроем демо-счет в компании Альпари с пятизначными котировками. Открываем график любой валютной пары, к примеру, GBPUSD, и для наглядности работы принципа маржи заключим сделку на продажу по цене 1,32735 объемом 1 лот. Значение маржи будет в 1000 раз больше значения текущего курса с учетом нашего плеча. Для нашей сделки брокер взял под залог у трейдера сумму 1 327, 35 долларов - это маржа. Они заморожены, трейдер не может их использовать для открытия других сделок. Значение свободной маржи, которое представлено в виде разницы между балансом и маржой, будет постоянно меняться, так как в этой разнице учитывается значение текущей прибыли/убытка. Уровень маржи Форекс - это отношение средств к марже. Изменение цены инструмента на 1 пункт (при четырехзначных котировках, при пятизначных - 10 пипсов) баланс изменяется на 10 долларов. Если цена растет - то баланс уменьшается, если цена падает, то баланс растет (изображение увеличивается кликом):

Использование маржи на практике.Рис. 3. Отображение значений маржи, средств и уровня в терминале при плече 1:100.

При сделке в 1 лот и залоговым размером 1327 долларов, размер свободной маржи составит 8650 долларов и к открытию будет доступно еще около 6,5 лотов. Если мы откроем ордер объемом 6,5 лотов, то это будет пределом для текущего депозита. Если сделки пойдут в правильном направлении, то показатель свободной маржи будет расти за счет незакрытой прибыли. По сути - можно открывать новые сделки, ведь размер депозита будет расти. Но вот делать этого на практике не стоит.

Для подтверждения наших рассуждений откроем калькулятор стоимости пункта и "забьём" в него те же параметры – валютная пара GBPUSD, объем лота – единица, четырехзначные котировки и кредитное плечо 1:100. И мы увидим, что размер залога составит 1316 USD – все, как и при открытии сделки в терминале МТ4. Небольшое расхождение в цифрах - 1327, 35 в терминале и 1316 в калькуляторе связано с особенностью округления при расчете данных в калькуляторе и изменением цены. Но для расчета маржи при открытии сделки тем или иным объёмом эта погрешность не является существенной.

Откроем еще один счет, но с другим кредитным плечом - 1:500. Совершим сделку все тем же 1 лотом по аналогичному курсу (или в калькуляторе стоимости пункта введем эти же параметры). Что в итоге мы увидим? В отличие от предыдущего примера, значение маржи будет в 5 раз меньше. Это значит, что при более высоком кредитном плече меньше средств идет на залог, а значит при одном и том же депозите можно открыть больше сделок. В нашем примере мы можем открыть сделок в совокупности на 36 лотов - значение свободной маржи нужно разделить на значение маржи, то есть суммы залога под одну сделку объемом 1 лот (кликните для увеличения):

Значение маржи при большем кредитном плече.Рис. 4. Значение маржи, свободной маржи и уровня при кредитном плече 1:500.

Заключение.

Что дает трейдеру грамотное использование полученных знаний о маржинальной торговле на Форекс и кредитном плече на практике? Во-первых, это повышение эффективности работы. Трейдер сам определяет, что для него стоит в приоритете - большая прибыль или умеренные риски. При большом кредитном плече можно лучше контролировать риски, можно торговать при небольшом депозите, так как небольшая его часть идет под залог. В случае прибыльной торговли трейдер получает обратно свой залог, а также прибыль, полученную в результате торговли на заемные средства. Поэтому перед тем, как начать торговать на Форекс, следует четко уяснить все принципы маржинальной торговли и ее особенностей, так как это является основой для успешной торговли на валютном рынке Forex.

avtoforex.ru

Что такое кредитное плечо и что такое маржа на рынке форекс

Что такое кредитное плечо (леверидж)?

Конечно, мы уже касались этой темы ранее, однако она настолько важна, что мы сочли необходимым обсудить её снова.

Согласно определению, леверидж, или кредитное плечо, – возможность оперировать крупными денежными средствами, только малая часть которых принадлежит вам. Большая часть предоставляется в долг.

Например, чтобы контролировать позицию в $100 000, ваш форекс брокер отложит с вашего счета $1 000. В данном случае ваше кредитное плечо, выраженное в соотношении, составляет 100:1. Итак, Вы контролируете $100 000, имея $1 000. Допустим, ваша инвестиция в $100 000 повышается в стоимости до $101 000, или на $1 000. Если бы вы все $100 000 были вашими кровными, то ваш доход составил бы жалкий 1% ($1 000 прибыли / $100 000 первоначальных капиталовложений). Это можно назвать левериджем в соотношении 1:1. Я думаю, что это вообще нельзя назвать левериджем: если все деньги, которые вы пытаетесь контролировать, ваши, то где же тут плечо?

К счастью, вы использовали кредитное плечо не 1:1, а 100:1. Брокер отсчитал $1 000 с вашего счета, и ваша прибыль составляет целых 100% ($1 000 прибыли / $1 000 первоначальных капиталовложений х 100%).

Теперь выполните одно небольшое упражнение. Посчитайте, сколько составят ваши убытки, если вы потеряете $1 000. Если ваши расчёты совпадают с нашими, то вот что у вас должно получится: вы потеряете 1% при кредитном плече 1:1 и (ни фига себе!) 100% при плече 100:1.

Наверняка вы слышали эти заезженные выражения: «Кредитное плечо – это палка о двух концах» или «Кредитное плечо – обоюдоострый меч». Как видите, они абсолютно правильны!

• Прибыльное обучение на форексе бесплатно

Что такое маржа?Итак, что же такое маржа? Отличный вопрос. Давайте вернёмся назад, к одному из примеров:

Например, позицию в $100 000 можно контролировать, имея на собственном счёте сумму в $1 000. В данном случае ваше кредитное плечо, выраженное в соотношении, составляет 100:1. Вы можете контролировать $100 000, имея $1 000. Депозит в $1 000 – это не что иное, как маржа, которая должна быть у вас в наличии для того, чтобы вы могли использовать кредитное плечо.

Таким образом, маржа – гарантийный депозит, необходимый, чтобы торговать с использованием кредитного плеча. Она используется брокером для поддержания вашей позиции. По сути, он берёт ваш маржинальный депозит и объединяет с такими же депозитами других трейдеров и использует его как «супермаржинальный депозит» для осуществления торгов в межбанковской сети.

Маржа обычно выражается в процентах от полной суммы позиции. Например, большинство форекс-брокеров требуют 2%, 1%, 0,5% или 0,25% маржи.

Основываясь на требованиях маржи своего брокера, вы можете рассчитать максимально допустимое кредитное плечо, которое вам доступно. Если ваш брокер требует 2% маржи, вы получите кредитное плечо 50:1.Вот другие популярные соответствия, предлагаемые большинством брокеров:

| Margin Required | Maximum Leverage |

| 5.00% | 20:1 |

| 3.00% | 33:1 |

| 2.00% | 50:1 |

| 1.00% | 100:1 |

| 0.50% | 200:1 |

| 0.25% | 400:1 |

На своей торговой платформе, помимо «требуемой маржи», вы можете увидеть и другие различные «маржи», в которых можно легко запутаться. Поэтому давайте разберёмся, что к чему, и рассмотрим каждый термин:

Требуемая маржа. Простой термин, о котором мы только что говорили. Это денежная сумма, которая нужна вашему брокеру, чтобы открыть позицию. Она выражается в процентах.

Маржа счёта – ваш торговый капитал, все, что есть у вас на счете.

Использованная маржа – сумма денег, которую брокер блокирует, чтобы удерживать ваши текущие позиции открытыми. Теоретически, эти деньги принадлежат вам, но воспользоваться ими вы не сможете до тех пор, пока брокер не вернёт их вам, пока позиция не будет закрыта, или пока не произойдёт маржин-колл.

Свободная (доступная) маржа – деньги на вашем счёте, которые свободны для открытия новых позиций.

Маржин-колл (запрос на увеличение маржи). Его вы получаете, если баланс вашего счёта падает ниже уровня используемой маржи. В данном случае некоторые или все открытые позиции будут закрыты брокером по рыночным ценам.

Читайте далее - Маржин-колл в примерах

babyforex.ru

Что такое процентная маржа?

Понятие процентной маржи широко используется в банковском секторе в качестве одного из ключевых показателей оценки успешности коммерческой деятельности. Данный показатель служит основным источником, формирующим прибыль практически любого банковского учреждения. Исключением являются банки, основная деятельность которых связана с операциями по непроцентным доходам.

Читать также по теме «Что такое маржа? Расчет маржинальности»

Что такое процентная маржа?

[ads_top]В самом простом понимании суть процентной маржи может быть проиллюстрирована следующей формулой:

процентная маржа = сумма процентных доходов — сумма процентных расходов

Таким образом, процентная маржа отражает сальдо, образующее при сравнении процентов полученных и процентов уплаченных.

Значение показателя процентной маржи может быть представлено как в абсолютном, так и в относительном выражении. В первом случае речь идет о представлении в денежном выражении, во втором – в значениях коэффициентов. Среди подобного рода коэффициентов принято выделять показатели, характеризующие фактический уровень, а также уровень, определенный в качестве достаточного для банка в конкретный момент времени. Таким образом, процентная маржа может выступать в качестве ориентира для дальнейшего развития, либо же в качестве эталона, на который необходимо ориентировать в процессе оперативной деятельности.

Особенности расчета процентной маржи

В процессе осуществления расчета показателя процентной маржи необходимо уделять внимание главной цели проводимого анализа. Именно цель будет определять используемые при вычислении величины. Так, например, для расчета показателя фактического уровня процентной маржи необходимо в числителе представить размер фактической маржи за конкретный период. Эта часть выражения будет константой. Однако, если мы говорим про знаменатель, он может выражать различные показатели. Средний остаток всех активов банка на конкретный период, остаток активов, которые приносят доход, средний остаток задолженности по кредитам – какой именно показатель выбрать для вычисления зависит исключительно от целей проводимого анализа.

Соответственно, если Вам предоставляется значение показателя процентной маржи, проанализируйте контекст, в котором применяется данный показатель, и лишь после этого приступайте к анализу значения самого показателя. В противном случае, Вы можете прийти к ошибочным выводам.

[ads_top]marketing-now.ru

Ответы@Mail.Ru: Что такое маржа?

В управленческом учете маржа - разница между стоимостью продукта и суммой переменных расходов на него. В управленческом учете и анализе деятельности компании - важнейший показатель, определяющий возможность предприятия за счет основной деятельности покрывать издержки на производство. Определение : "цена - себестоимость" менее функциоанально с аналитической точки зрения, так как классический термин "себестоимость" не делит затраты на переменные и постоянные, что затрудняет аналитику. Еще есть термин "маржинальная себестоимость", редко используемое при оценке принятия решения в области ценообразования. Показывает себестоимость изменения объема производства вследствие изменения цены на продукт или даже без изменения цены. Сейчас чаще используют понятие "операционный рычаг" и анализ его изменения, что по сути похоже.

Ма́ржа (англ. Margin от фр. Marge — поле страницы, край) — термин, применяемый в торговой, биржевой, страховой и банковской практике для обозначения разницы между ценами товаров, курсами ценных бумаг, процентными ставками, другими показателями. Ма́ржа — в общерыночной терминологии — разница между ценой и себестоимостью. Может быть выражена как в абсолютных величинах (например, рубли) , так и в процентах, как отношение разницы между ценой и себестоимостью к цене (в отличие от торговой наценки, которая вычисляется, как та же самая разница по отношению к себестоимости) . Маржа́ — залог, обеспечивающий возможность получить во временное пользование кредит деньгами или товарами, которые используются для совершения сделок при маржинальной торговле. Обычно выражается в процентах, как отношение суммы залога к сумме сделки (например, 25 %) или как соотношение долей (например, 1:4).

Маржа - в маркетинге - торговая наценка, устанавливаемая промышленными предприятиями

это разница между ценой покупателя и продавца.. . если своими словами.. .

В кратце маржа - это те деньги, котолрые распределяют между собой рекламодатели, перевозчики, те кто сбывает товар - 100% цена товара по которой мы его покупаем минус сибестоимомть - всё остальное маржа. Более понятно и развёрнуто описано в статье <a rel="nofollow" href="http://ktovdele.ru/chto-takoe-marzha.html" target="_blank">http://ktovdele.ru/chto-takoe-marzha.html</a>

На этом сайте отлично описывается эта тема: <a rel="nofollow" href="http://ktovdele.ru/chto-takoe-marzha.html" target="_blank">http://ktovdele.ru/chto-takoe-marzha.html</a> к стати там есть отличные формулы для расчета, я так понимаю они тебе тоже могут понадобиться.

В торговле маржа - это процент дохода. Она может быть различной - фронт маржа, бэк, гросс. Подробное описание есть на сайте <a href="/" rel="nofollow" title="50506305:##:finance/fmbm/">[ссылка заблокирована по решению администрации проекта]</a>

touch.otvet.mail.ru

Уровень маржи на форекс: обычной, свободной

Автор: Алексей Лобода | Рубрика: Форекс начинающим - основы

На валютном рынке Форекс маржа – это сумма депозита, которая принимает участие в торговле в качестве залога для открытия позиций с заемными средствами брокера.

То есть, трейдер торгует не своими деньгами, а выбирает нужное значение кредитного плеча 1:100, 1:200, 1:500 и т.д., что значит, что на каждый его доллар приходится 100 долларов средств брокера ⇒

То есть, трейдер торгует не своими деньгами, а выбирает нужное значение кредитного плеча 1:100, 1:200, 1:500 и т.д., что значит, что на каждый его доллар приходится 100 долларов средств брокера ⇒

В итоге полученная прибыль делится между торговцем и брокерской компанией, а вот убыток полностью покрывается трейдером, как раз за счет залога. Эта сумма нужна для того, чтобы в случае не прогнозированного движения цены и закрытия сделки с убытком именно эти деньги ушли на покрытие потерянных брокером средств. Размер маржи напрямую зависит от объема сделки и значения кредитного плеча.

Особенности обычной маржи:

- Прямая зависимость от кредитного плеча, объема ордера и котировки: чем больше ордер, тем больше залог; обратная связь с кредитным плечом; если базовая валюта USD, значение стандартное, если базовая валюта по цене больше доллара – увеличенное, меньше – уменьшенное.

- Залог на счет возвращается лишь после закрытия сделки, при убытке – уходит к брокеру в качестве компенсации и прибыли

- Размер залога со счета списывается сразу же при открытии позиции и в дальнейших расчетах прибыли/убытка не учитывается

В отличие от обычного залога, который списывается при открытии сделки и страхует средства брокера, свободная маржа – это разница между балансом торгового счета и маржой, которая уже участвует в сделках.

Формула такая: Free Margin = Equity – Margin

В случае, если позиций открытых на счету трейдера нет, что означает, что он ничего не должен брокеру и не может потерять, то все финансовые ресурсы полностью свободны и доступны для торговли – то есть, значение Free Margin равно текущему балансу.

Отличия обычной и свободной Margin, отображение в МТ4

Если говорить простыми словами о том, чем отличается обычная от свободной маржи, то речь идет о двух абсолютно разных величинах: первая показывает, сколько денег у трейдера нет на счету (вернутся лишь после прибыльного закрытия позиции), вторая демонстрирует наличие свободных инвестиций, которые можно использовать для дальнейшего открытия сделок.

В некоторых случаях брокер может предлагать клиентам бонусы или торговые кредиты – средства, которые отображаются на счету, могут брать участие в залоге, но не могут быть сняты с текущего счета, так как являются виртуальными. В таких случаях уровень Free Margin может увеличиваться и быть равным Free Margin = (Equity+Bonus) – Margin.

Чтобы понять, что такое свободная маржа на мт4,

достаточно посмотреть на терминал, где отображаются такие значения:

- Маржа – залог, который удерживается со счета при открытых позициях, что значит, трейдер не может им распоряжаться

- Баланс – все свободные средства, сумма которых меняется в соответствии с изменениями показателей текущих открытых позиций

- Свободная маржа – сумма, что может принимать участие в дальнейшей торговле: увеличивается, если по сделкам наблюдается прибыль, меньше – если убыток

- Средства – полная сумма депозита, которая останется на счету при закрытии позиций в данный момент (баланс + Free Margin)

- Уровень маржи – соотношение средств на счету к Free Margin в процентах. Чем более высокое значение, тем меньшие риски

Подсчеты и определение уровня

Чтобы знать, сколько средств можно потратить и верно организовать работу, трейдеру нужно все очень тщательно просчитывать и учитывать множество показателей.

Чтобы знать, сколько средств можно потратить и верно организовать работу, трейдеру нужно все очень тщательно просчитывать и учитывать множество показателей.

Большое значение в подсчете залога играют уровни – это Margin Call и Stop Out.

По достижении маржин колл запрещено открывать дополнительные позиции, так как депозит исчерпан и еще один залог покрыть неоткуда. Брокер не позволяет рисковать своими средствами.

При достижении уровня стоп аут брокер начинает закрывать сделки в принудительном режиме – это значит, что убыток равен залогу и терять свои средства он не намерен.

Позиции закрываются поочередно, начиная с наиболее убыточной. Чтобы избежать этих проблем, не стоит открывать очень большие лоты с внушительным кредитным плечом.

Благодаря подсчетам свободной маржи трейдер может понять, какое количество сделок и на какие суммы он может заключить в конкретный момент времени, что также немаловажно для определения дальнейших действий.

Так же рекомендую обратить внимание на ТОП50+ стратегий ⇒

strategy4you.ru