Образец справки о численности сотрудников в налоговую. Бланк сведения о среднесписочной численности работников

Сведения о среднесписочной численности работников. Форма по КНД 1180011

Как правильно заполнить форму сведений

У многих возникает вполне уместный вопрос: зачем нужен сам бланк? Прежде всего, он помогает вычислить налоговую нагрузку на фирму и регулировать рынок рабочей силы. Кроме того, он пресекает неофициальное трудоустройство.

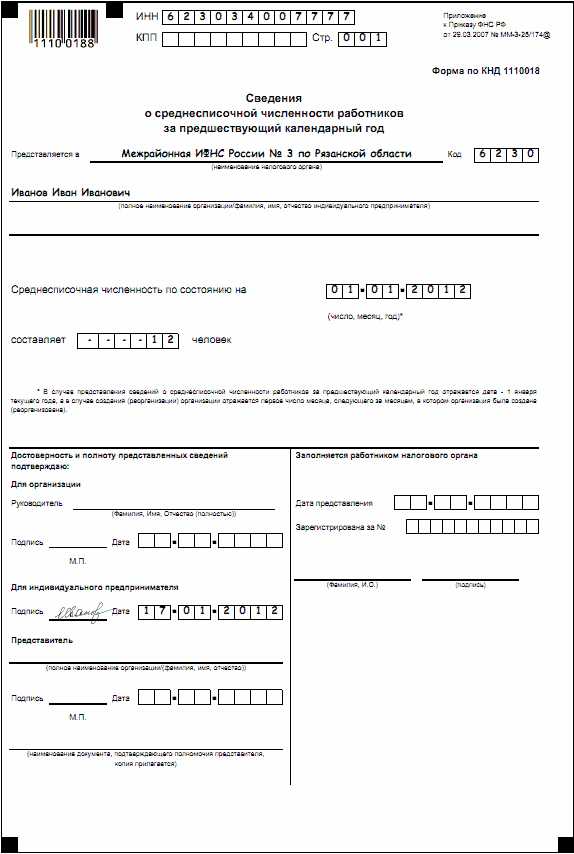

Теперь несколько слов о нюансах заполнения. Форма КНД 1110018 предоставляется индивидуальным предпринимателем в двух экземплярах, один из которых остаётся в налоговой, а второй – со специальными отметками возвращается в пользование подающего. Среднесписочная численность работников за минувший год может подаваться как в письменном виде, так и в электронном. В бланк вносится полная информация об индивидуальном предпринимателе и его служащих, включая и идентификационный номер налогоплательщика. Заполняется и поле с точным названием налогового отделения, в которое подается данный документ.

При заполнении учитываются все работники, в том числе и те, кто отсутствует по причине командировок, декретного отпуска, больничного листа, обучения или переквалификации. Если у нанимателя нет других работников, кроме него самого, то в графе численность проставляется "0". При этом сам организатор фирмы и частного предприятия за работника не считается.

Правая сторона документа остается незаполненной – это место для внесения информации налоговым инспектором. Если вся предоставленная информация верна, то в установленный законом срок (максимум через месяц) второй экземпляр формы будет возвращен подающему. Он является действительным в течение всего календарного года и в случае утери восстанавливается в налоговой службе по месту регистрации фирмы.

Таким образом, данная форма является важным документом, без которого невозможна деятельность индивидуальных предпринимателей. Вот почему во избежание крупных административных взысканий или прекращения работы ежегодно до 20 января юридическими лицами должна заполняться форма КНД 1110018.

Как автоматизировать работу с документами и не заполнять бланки вручную

Автоматическое заполнение бланков документов. Сэкономьте свое время. Избавьтесь от ошибок.

Подключитесь к КЛАСС365 и пользуйтесь полным спектром возможностей:

- Автоматически заполнять актуальные типовые формы документов

- Печатать документы с изображением подписи и печати

- Создавать фирменные бланки с вашим логотипом и реквизитами

- Составлять лучшие коммерческие предложения (в том числе по собственным шаблонам)

- Выгружать документы в форматах Excel, PDF, CSV

- Рассылать документы по email прямо из системы

С КЛАСС365 вы сможете не только автоматически готовить документы. КЛАСС365 позволяет управлять целой компанией в одной системе, с любого устройства, подключенного к интернету. Легко организовать эффективную работу с клиентами, партнерами и персоналом, вести торговый, складской и финансовый учет. КЛАСС365 автоматизирует всё предприятие.

class365.ru

Справка о среднесписочной численности работников

В обязанности фирм и частных бизнесменов входит подача в налоговую службу отчета о среднесписочном количестве своего наемного персонала. Сделать они это могут с помощью специальной справки. Образец справки о среднесписочной численности работников вы можете найти в данной статье.

Кто должен сдавать справку

Подавать справку о среднесписочной численности персонала должны руководители всех абсолютно всех фирм, вне зависимости, используют ли они в своей деятельности наемный труд.

Частные бизнесмены же должны сдавать справку только в том случае, если в предыдущем году они привлекали в деятельности наемных служащих.

Куда подавать справку

Справка о среднесписочной численности должна подаваться:

- Частными бизнесменами – в территориальное отделение налоговой службы по месту проживания;

- Фирмами – в территориальное отделение налоговой инспекции по месту регистрации (по юридическому адресу).

Сроки сдачи

В общем случае, справка о численности подается до двадцатого января года, который следует за годом отчета.

Однако если компания была недавно создана или реорганизована, подать справку она должна до двадцатого числа месяца, идущего за месяцем реорганизации или открытия.

Бланк справки

Форма справка в 2017 году такая же, какая была утверждена 10 лет назад. За это время в нее не было внесено никаких поправок. Она состоит всего из одной страницы, которая похожа на титульную страницу деклараций.

Условно его можно разделить на две части: первую часть заполняет фирма или частный бизнесмен, а вторую часть – специалист налоговой службы.

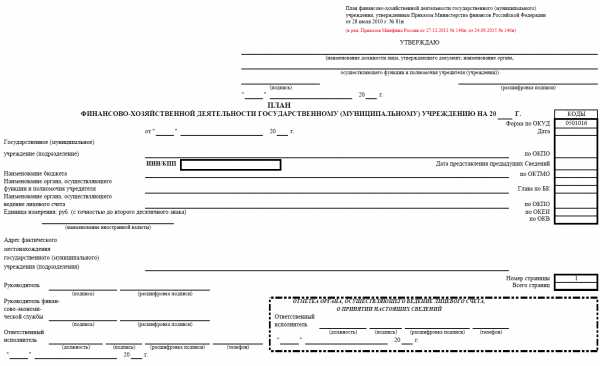

Бланк справки о среднесписочной численности работников приведен ниже:

Скачать Бланк справки о среднесписочной численности

Порядок заполнения и образец

Фирма или частный бизнесмен должны указать в справке следующие сведения:

- ИНН.

- КПП (только для фирм).

- Полное название и код территориальной налоговой службы, куда осуществляется подача справки.

- Полное название фирмы, в соответствии с ее документами о регистрации, либо ФИО (последнее – при наличии) частного бизнесмена без сокращений.

- Указывается дата, по состоянию на которую приводится величина средней списочной численности. Для давно действующих фирм и бизнесменов показатель должен быть исчислен и являться актуальным по состоянию на первое января текущего года. Для недавно открытых компаний и предпринимателей отражается величина показателя по состоянию на первое число месяца, который следует за месяцем регистрации.

- Руководитель должен прописать свои ФИО полностью, проставить свою личную подпись, а также заверить ее фирменным штампом. Обязательно нужно указать дату составления документа.

- Частный бизнесмен должен полностью указать ФИО, подписать документ личной подписью и указать дату подписания.

- В случае, если отчет заполняет представитель, он должен указать свои данные. Если представитель – физлицо, он указывает свои ФИО в соответствии с удостоверяющим документом. Если представителем является компания, руководитель этой фирмы должен проставить свою личную подпись и заверить фирменным штампом. В конце необходимо указать наименование и номер документа, который подтверждает полномочия представителя. К форме прикладывается его копия.

Образец справки о среднесписочной численности работников приведен ниже:

Скачать Образец заполнения справки о среднесписочной численности

okbuh.ru

Образец бланка справки о среднесписочной численности работников организации в 2018 году: отчет кнд 1110018

Количество справок о численности работников довольно велико, основными при этом считаются три из них. Составление таких документов требуется, прежде всего, для подачи в налоговые органы, хотя такая необходимость может возникнуть и по иным основаниям.

Справку нужно оформить не позднее 20 января следующего года, особо оговорена её необходимость при создании предприятия, изменения его организационно-правовой формы и прекращении его существования.

Содержание статьи

Для чего нужна такая справка

В большинстве случаев предприятию требуется подавать в налоговые органы справку, относящуюся к трём основным видам численности, а именно среднюю, списочную и среднесписочную.

Наиболее часто требуемый показатель — это списочная численность. Данный параметр даёт самое чёткое представление о том, какое количество сотрудников занято в той или иной организации. Далее высчитывается средняя численность, а уже на её основании и среднесписочная. В разделе ниже будет рассказано как об этих, так и об иных, менее значимых, видах численности.

Именно данные три разновидности численности необходимо определять всем организациям. Их расчётом занимаются в кадровой службе компании (в том числе ИП), далее составляется соответствующий документ.

Оформление справки о численности может потребоваться по целому ряду причин. Основная из них — это требование налоговой службы. В соответствии с действующим законодательством юридические лица обязаны подавать подобную отчётность в налоговую службу. Закон указывает, что в каждом году компаниям требуется предоставить соответствующие сведения, относящиеся к предыдущему году.

Также следует отправить данную бумагу в Федеральную Налоговую Службу, если предприятие открывается, реорганизуется или прекращает своё функционирование. При этом налоговая инстанция может определить, от каких организаций требуется электронная форма отчётности, и какие юридические лица могут подавать её в бумажной форме.

Существует правило, согласно которому в бумажном виде подают отчётность компании, в которых число сотрудников превышает сто человек. Если же оно не достигло этой цифры, то документ можно отсылать в налоговую инстанцию в бумажном виде.

Также данный документ может потребоваться, когда производится вычисление единого налога на вменённый доход в отношении конкретных услуг, и предприятие претендует на упрощённую систему налогообложения.

Документ может понадобиться Пенсионному фонду России или Фонду социального страхования, а также Службе статистики.

Наконец, потребность в подобной справке может возникнуть у банковского учреждения при выдаче кредита организации. Также такая необходимость может появиться у собственника компании.

В какие органы она подаётся

Этот документ подаётся в налоговую инспекцию. В частности его требуется предоставить в налоговую инспекцию, к которой территориально относится адрес, где зарегистрировано данное предприятие.

Этот документ подаётся в налоговую инспекцию. В частности его требуется предоставить в налоговую инспекцию, к которой территориально относится адрес, где зарегистрировано данное предприятие.

При наличии у юридического лица обособившихся подразделений данное юридическое лицо отправляет эту справку в ту инспекцию, которая также располагается по месту нахождения головного отделения.

Очень важно помнить, что:

- составитель заполняет все имеющиеся в данном документе поля за исключением нижнего правого раздела, в который требуемые сведения вносит работник налогового ведомства;

- форму, в которой заполнены все поля, допускается отправить в инспекцию по почте с описанием отправленного вложения либо принести в инспекцию лично;

- в настоящее время также допускается отправка этой формы электронным способом.

Виды численности

Существует несколько видов численности сотрудников на предприятии. В частности, это:

- Общая численность. персонала, под которой понимают среднюю численность занятых на нём сотрудников, в которой учитываются все кадры, входящие в списочный состав, включая женщин в отпуске по беременности и родам и по уходу за ребёнком, сотрудников, которые находятся на больничном, а также в отпуске и, кроме того, отсутствующие на предприятии по иным причинам. Также в данную категорию включаются и работники, которые подписали с компанией договор гражданско-правового характера и работающие в ней на условиях внешнего совместительства.

- Списочная численность, под которой понимают количество персонала на определённое число месяца (один из ключевых видов). Для её определения складывают всех работников, которые официально трудоустроены в данной организации, как на постоянной, так и на временной основе. Кроме того, в эту категорию включают и владельцев, при условии, что им выплачивают заработную плату. Не зачисляют в эту категорию сотрудников, которые работают по гражданско-правовому договору (подряда и т.п.). В данную категорию равно включают и сотрудников, которые в этот день пришли на рабочее место, и сотрудников, которые туда не явились.

- Среднесписочная численность, под которой понимают число сотрудников в течение периода в среднем (ещё один ключевой вид). Калькуляция данного показателя за месяц производится путём сложения сотрудников за все дни и деления получившегося показателя на количество календарных дней в месяце. Вычисление же аналогичного показателя за период длиннее месяца осуществляется посредством сложения совокупного показателя для всех месяцев внутри квартала либо года и последующего деления на число месяцев в этом периоде.

- Явочная численность, под которой полагают количество работников, которые обязаны приходить на рабочее место в каждое число. Этот параметр характеризует, какое количество работников требуется, чтобы осуществить намеченные рабочие процессы, так чтобы начать запланированную работу и через все этапы довести её до конца.

- Нормативная численность, под которой понимают наибольшее возможное количество сотрудников, вычисляемое согласно показателям затрат труда определённой категории кадров.

- Плановая численность, под которой понимают количество работников по трудовым нормативам при внесении поправки на сложившиеся в организации рабочие условия.

- Штатная численность, под которой понимают число сотрудников, которые включены в штат юридического лица. В этот показатель не входят работники, которых нанимают временно, в том числе на определённый сезон. Обычно данный показатель уступает плановой численности, поскольку работодателю нередко рациональнее нанимать сотрудников для работы только в определённый промежуток времени, но не сохранять их в штате постоянно.

- Фактическая численность, под которой понимают совокупное количество работников в организации на определённую дату. В эту категорию входят все лица, которые так или иначе выполняли трудовые функции на данном предприятии, независимо от того, какова была продолжительность их работы.

- Наконец, средняя численность сотрудников. Это составное понятие, которое представляет собой сумму: среднесписочного показателя, среднего количества лиц, занятых в данной организации в качестве внешних совместителей, среднего количества персонала, трудящегося в данной организации на условиях гражданско-правового договора.

Как заполнять документ: общие правила

В справке имеется ряд полей, в которые следует вносить надлежащие сведения:

- поле ИНН — требует внесения присвоенного налогоплательщику уникального номера;

- поле КПП — требует указания кода из девяти знаков, который является основанием, чтобы поставить на учёт по месту регистрации компании;

- поле «Предоставляется в», код — в нём следует указать название налогового органа, в который отправляется данный документ, и код этого органа;

- поле «Организация (ИП)» — в нём следует прописать наименование предприятие, такое, каким оно указано в учрёдительных документах, при этому индивидуальный предприниматель прописывает собственные паспортные данные;

- поле «Среднесписочная численность по состоянию на» — в нём требуется указать количественный показатель численности, при этом он должен быть приведён на первое января этого года, если же предприятие возникло лишь в этом году, то следует написать показатель на первое января месяца, идущего вслед за тем, когда .оно было образовано;

- поле «»Руководитель, подпись и дата» — в нём необходимо указать ФИО генерального директора или иного руководителя, внести его подпись и подтвердить документ печатью, а также написать день, когда была поставлена подпись;

- поле «Для ИП, подпись и печать» — там требуется индивидуальному предпринимателю внести соответствующие реквизиты;

- поле «Представитель» — в нём необходимо указать данный о доверенном лице, если бумагу пишет другое лицо, нежели глава компании.

Для верного указания численности сотрудников требуется:

- определить их количество во все календарные дни;

- сложить эти показатели друг с другом;

- поделить эти показатели на количество календарных дней в данном месяце;

- получившийся показатель округлить до целой цифры.

В то же время:

- в ходе калькуляции необходимо определить число сотрудников, которые во все календарные дни, относящиеся к рассчитываемому периоду, трудились неполные дни;

- лицам, которые проработали неполное количество часов на основании больничного либо отпуска, указывается количество часов, которые они протрудились в предыдущие дни.

Форма и особенности (кнд 1110018)

Форма по КНД 1110018 была введена принятым Федеральной Налоговой Службой приказом, вышедшим 29 марта 2007 года.

В ходе составления справки о численности работников требуется писать количество сотрудников, которое было на работе в предыдущий день каждый раз, когда требуется указать их количество для выходного или для праздника. При наличии в компании единственного сотрудника (в частности, являющегося её директором),указывают число 1 (единица).

В соответствии с этим нормативным актом предоставить сведения о количестве персонала необходимо не позднее 20 января года, следующего за тем, для которого подаётся данный документ.

Лица не включаются в состав персонала, когда оформляют справку о численности:

- владельцы предприятия, которые также работают в компании, но при этом не получают заработной платы;

- сотрудники, которых проходят образовательную подготовку с отрывом от производства;

- внешние совместители в данной организации, то есть сотрудники, которые трудятся полный рабочий день в другом юридическом лице и дополнительные часы в этом предприятии;

- работницы, ушедшие в декретный отпуск;

- лица, которые выполняют работу на предприятии на основании договоров гражданско-правового характера.

Документ требуется составить в двух экземплярах. Один из них соответственно предоставляется в налоговую инспекцию, а второй передаётся самому налогоплательщику с указанием числа и времени предоставления данной бумаги.

Образец справки

В данном видео полезная информация для тех, кому необходимо правильно подсчитать среднесписочную численность сотрудников.

znaybiz.ru

Сведения о среднесписочной численности работников

Сведения о среднесписочной численности работников – документ, заполнение которого является необходимым для каждого предприятия с целью предоставления его в дальнейшем в налоговый орган, а так же в органы государственной статистики.

Показатель среднесписочной численности работников необходим так же при расчете суммы ЕНВД, которая уплачивается в случае, если деятельность предприятия связана с оказанием услуг по ремонту, мойке автомобилей, ветеринарных, бытовых и других услуг.

Документ имеет унифицированную форму, установленную Приказом ФНС России от 29 марта 2007 г. Код формы КНД 1180011.

При заполнении данного документа необходимо отобразить следующую информацию:

- наименование документа;

- полное наименование налогового органа, в который предоставляется данная форма документа;

- должность и ФИО работника налогового органа, заполняющего данный документ;

- подпись уполномоченного работника налогового органа;

- полное наименование организации или же частного предпринимателя (согласно учредительным документам), которые подают сведения;

- идентификационный номер, присвоенный налогоплательщику;

- информация о среднесписочной численности работников предприятия по состоянию на 1 января отчетного года;

- дата составления документа;

- ФИО, а так же подпись руководителя предприятия или частного предпринимателя.

Сведения о среднесписочной численности работников необходимо подавать даже в случае, если частный предприниматель работает без наемных работников. Таким образом, в строке, предназначенной для отображения численности работников, необходимо ставить «0».

От размера среднесписочной численности работников предприятия зависит будущий способ предоставления декларации в налоговый орган. В связи с этим, данный документ должен быть подан в налоговые органы не позднее 20 января отчетного года. Если число работников предприятия составляет менее 100 человек, то налоговую декларацию нужно представлять в письменной форме. Если же данный показатель превышает 100 работников, декларацию стоит предоставлять в электронном виде.

Форма документа, касающегося сведений о среднесписочной численности работников составляется в двух экземплярах – один сдается в налоговый орган, а другой возвращается организации (частному предпринимателю) с пометкой о подаче документа, а так же с датой ее проставления.

forms-docs.ru

Расчет среднесписочной численности работников | Современный предприниматель

До 20 января всем организациям и ИП необходимо сдать еще один небольшой отчет в налоговую инспекцию. Это сведения о среднесписочной численности работников. Не надо его сдавать только предпринимателям, у которых нет сотрудников. Остальным вменяется в обязанность отчитаться о количестве работающего персонала.

С прошлого года, кстати, этот небольшой отчет еще и может повлиять на попадание в реестр субъектов малого предпринимательства, который с августа 2016 года ведет ФНС. Как в свое время комментировали специалисты налоговой службы, в реестр не попадают организации и ИП, которые не сдают те или иные отчеты. А если у налоговой нет сведений о количестве ваших сотрудников, то и в реестр вас могут не включить, так как в него, в том числе, включаются определенные субъекты хозяйственной деятельности с предельной численностью до 100 человек – для малых предприятий, до 15 – для микропредприятий, до 250 – для средних компаний, а данных о численности у ИФНС нет. Поэтому сведения о среднесписочной численности работников надо сдать обязательно.

Форма сведений о среднесписочной численности

Форма этого отчета утверждена приказом ФНС от 29.03.2007 №ММ-3-25/174, и с тех пор в нее изменений не вносилось. Формат для электронных сведений утвержден чуть позже, приказом ФНС от 10.07.2007 №ММ-3-13/421.

В отчете указывается среднесписочная численность на 1 января года, следующего за отчетным, в текущей ситуации на 1 января 2017 года. Форма сама по себе проста и не вызывает сложностей при заполнении. Бланк сведений о среднесписочной численности скачать можно ниже.

Сложность этот отчета лишь в том, чтобы правильно рассчитать среднесписочную численность сотрудников.

Расчет среднесписочной численности

Чтобы правильно произвести все расчеты, необходимо обратиться к указаниям, утвержденным приказом Росстата от 26.10.2015 №498. Неважно, за какой период вам надо узнать численность, согласно статуказаниям, расчет среднесписочной численности ведется на основе данных о наличии работников за каждый месяц.

Сначала определяем, сколько сотрудников полностью заняты в организации (ИП) на каждый календарный день месяца. Здесь считаются все сотрудники с обычным трудовым договором на полную занятость, включая тех, кто на больничном, в отпуске или не вышел на работу по другим каким-то причинам (командировка, к примеру). В соответствии с п. 78 указаний Росстата, численность сотрудников в праздничные нерабочие и выходные дни равна числу работников на предшествующий рабочий день.

После расчета работников, отработавших на предприятии полностью, приступаем к подсчету тех, кто работает неполное рабочее время. Их считают по часам.

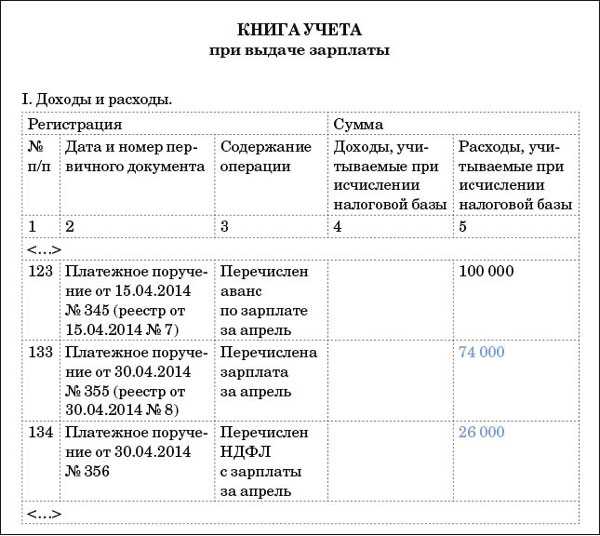

Пример расчета среднесписочной численности

В организации 2 сотрудника, рабочий день которых равен 4 часам. Нормальная продолжительность рабочего времени – 8 часов. Расчет среднесписочной численности неполностью занятых сотрудников в декабре 2016 года будет равен:

(4 + 4) х 22 / (8 х 22) = 1, где 4 – это количество отработанных дней одним сотрудником, 22 – количество рабочих дней в декабре, 8 – нормальная продолжительность рабочего дня в организации.

После раздельного расчета среднесписочной численности полностью отработавших сотрудников, и тех, кто работал лишь часть дня, получившееся количество надо сложить, чтобы выяснить ту самую среднесписочную численность всех сотрудников фирмы. При необходимости, получившееся число округляем по обычному правилу – менее 0,5 отбрасывается, более 0,5 – увеличивается до полной единицы.

Также считается среднесписочная численность сотрудников за год: получившиеся значения за каждый месяц необходимо сложить и разделить на 12.

Тех, кто работал только по ГПХ, в расчет включать не надо.

spmag.ru