Содержание

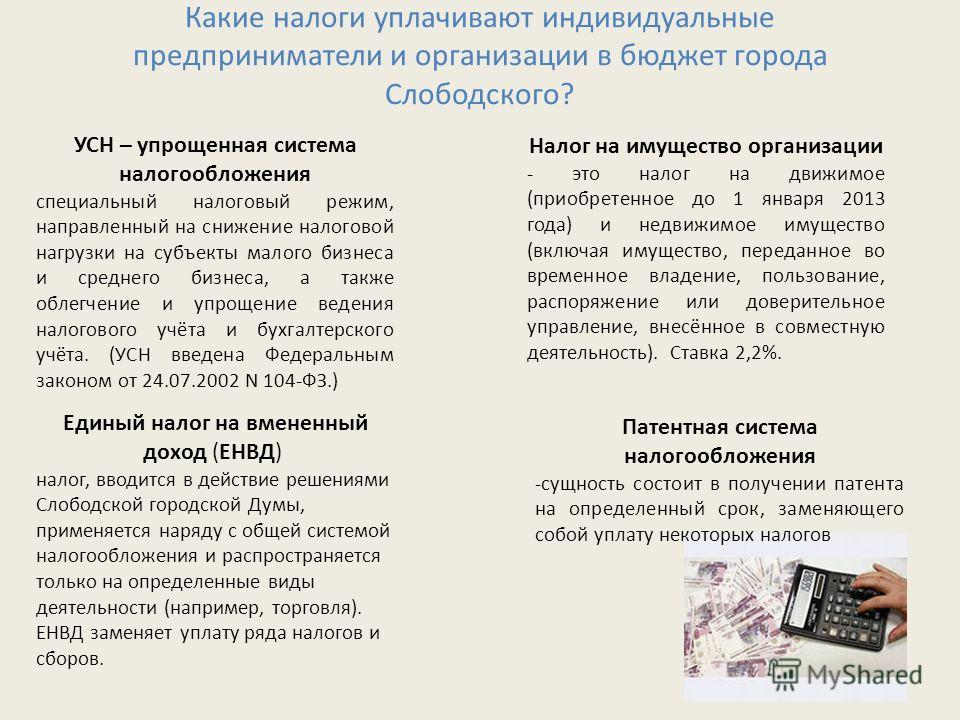

Единый налог на вмененный доход (ЕНВД)

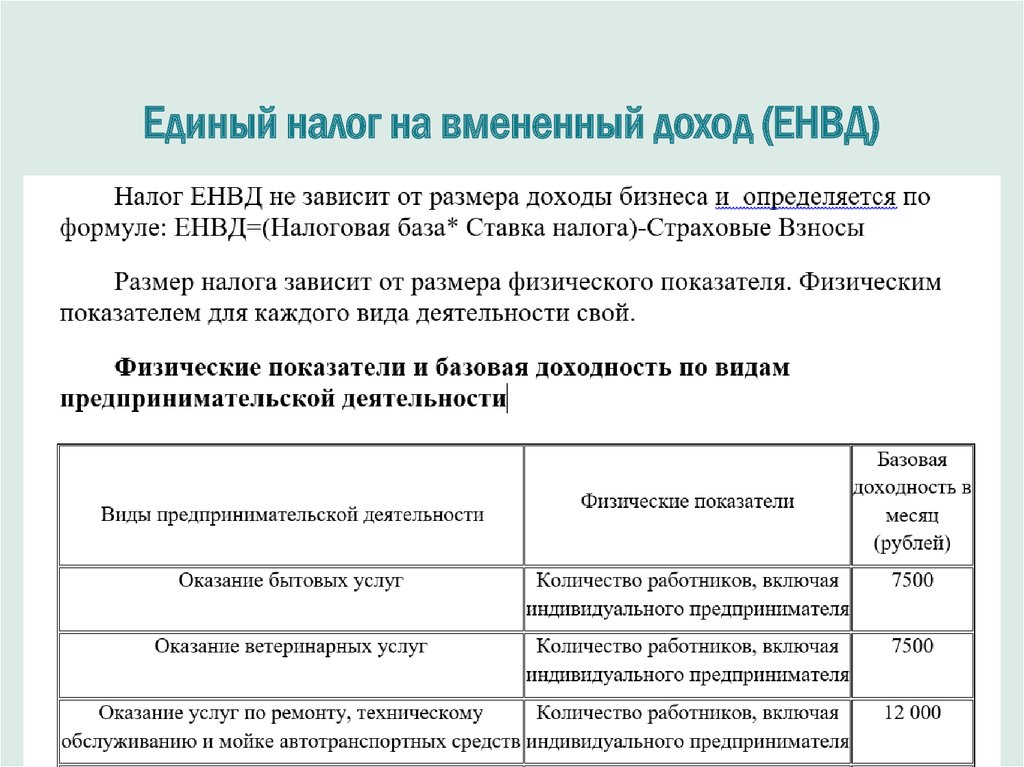

ЕНВД – это единый налог на вмененный доход, который уплачивается при осуществлении определенных видов деятельности. При этом базой для расчетов по этому налогу являются различные физические показатели, устанавливаемые по каждому из видов деятельности, отнесенных к вмененке.

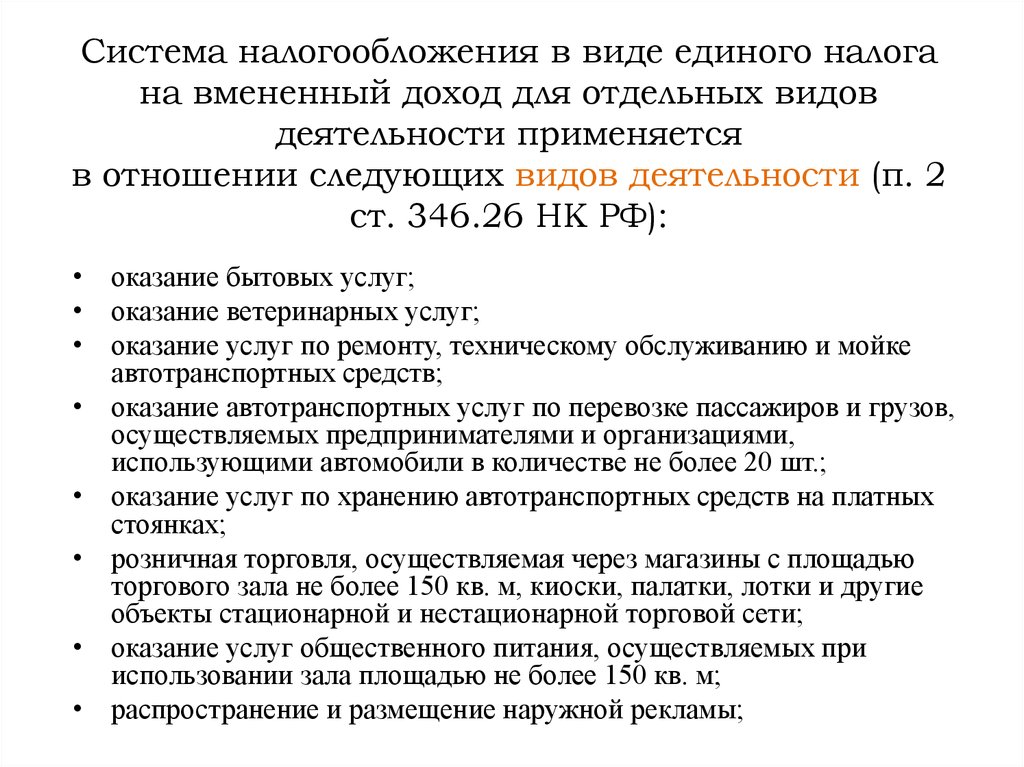

Федеральным законодательством устанавливается общий перечень видов деятельности, при которых есть возможность переходить на налог ЕНВД в соответствии со 2 пунктом 346.26 статьи НК. Также наряду с ним существует и список видов деятельности, при которых невозможно применение ЕНВД.

У региональных властей есть возможность вносить коррективы в список разрешенных для ЕНВД видов деятельности, но только в сторону сокращения их. Также предоставлено этим органам право применять коэффициенты к установленным ставкам.

Плательщики налога ЕНВД

Плательщиками ЕНВД могут являться ЮЛ и ИП, которые соответствуют определенному перечню критериев, а также осуществляют экономическую деятельность, коды которой поименованы во 2 пунктом 346. 26 статьи НК.

26 статьи НК.

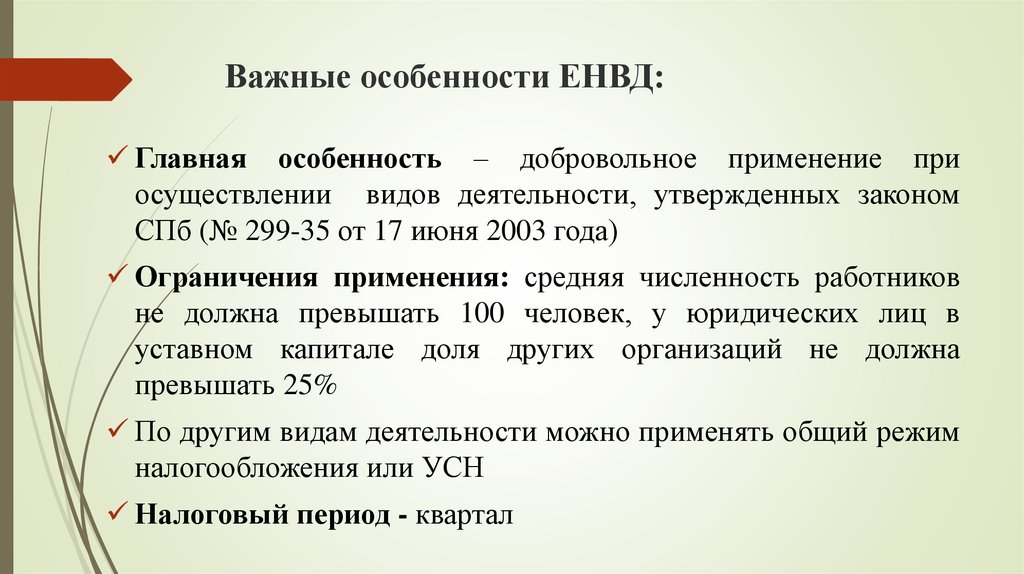

Что касается критериев, необходимых для применения ЕНВД, то они следующие:

- Среднесписочная численность сотрудников, которые находятся в штате ЮЛ или ИП не должна превышать 100 человек, согласно показателям года, предшествующего переходу на ЕНВД;

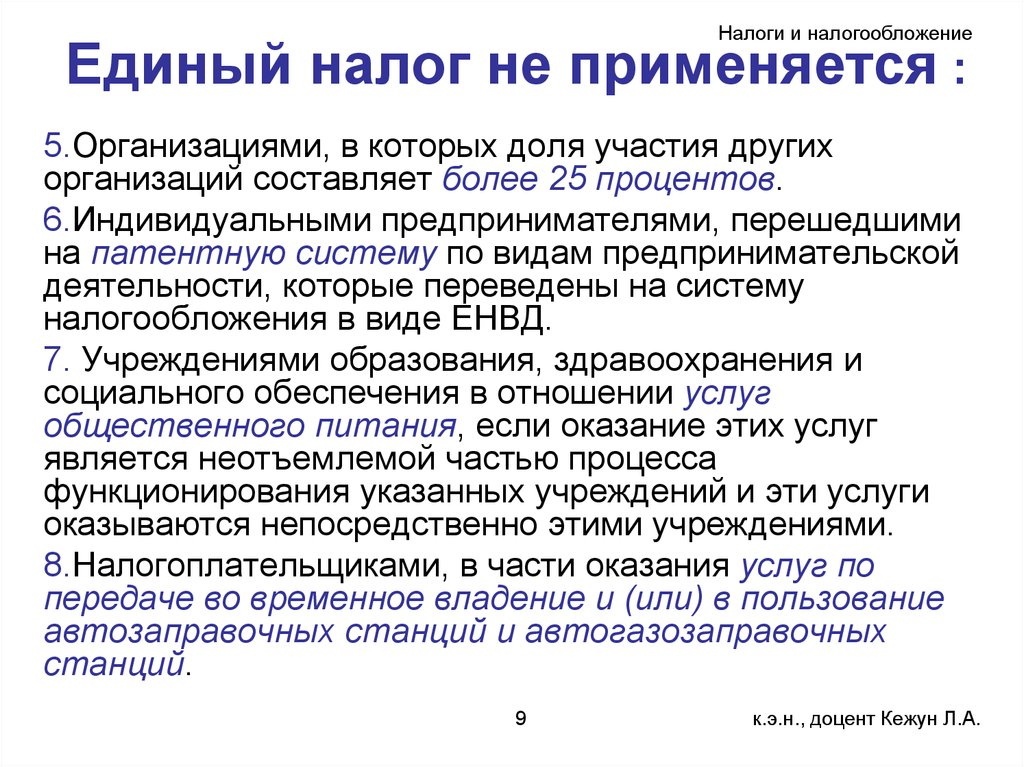

- Что касается ЮЛ, то доля входящих в состав участников этого общества других ЮЛ не должна превышать 25%;

- Желающие перейти на ЕНВД не должны входить в список крупнейших налогоплательщиков;

- Организация или ИП, пожелавшие перейти на ЕНВД не могут применять патентную систему налогообложения;

- Если вы хотите применять ЕНВД, то нельзя быть плательщиком СХ/налога или находиться в составе простого товарищества;

- Те лица, которые передали в аренду свои автогазозаправочные или автозаправочные станции также не вправе стать плательщиками налога ЕНВД.

Налоговая о налоге ЕНВД в 2013 году

В настоящий момент такая система, как ЕНВД, является обязательной для всех индивидуальных предпринимателей и юридических лиц, которые подпадают под указанные критерии и осуществляют закрепленные законодательством виды деятельности. Но уже с 2013 года ситуация изменится и такой налог, как ЕНВД, из обязательного превратиться в добровольный.

Но уже с 2013 года ситуация изменится и такой налог, как ЕНВД, из обязательного превратиться в добровольный.

До конца же 2012 года для того, чтобы прекратить применять налог ЕНВД надо либо перестать осуществлять виды деятельности, которые подлежат этой системе, либо не соответствовать хотя бы одному из поименованных критериев. Налоговая инспекция сообщает, что желающим сменить статус плательщика ЕНВД на какой-либо другой, осталось подождать совсем немного.

Если Вы заметили на сайте опечатку или неточность, выделите её |

Прощаемся с ЕНВД: на что бизнесу стоит обратить внимание, — интервью

До конца года плательщикам единого налога на вмененный доход (ЕНВД) предстоит выбрать иную систему налогообложения: со следующего года «вмененка» отменена

На вопросы РБК-Новосибирск отвечает руководитель УФНС России по Новосибирской области Алексей Легостаев.

— Алексей Викторович, поясните, почему было принято решение об отмене ЕНВД?

— Уже мало кто помнит, что единый налог на вмененный доход был введен на территории Новосибирской области более 20 лет назад (Законом Новосибирской области от 10.01.1999 № 38-ОЗ). Тогда пытались вывести из тени виды деятельности, которые не поддавались контролю.

С развитием цифровых технологий, применением новой контрольно-кассовой техники у налоговых органов появилась возможность контролировать фактически полученный доход. В то время как плательщики ЕНВД по-прежнему исчисляют налог с физических показателей, что приводит к злоупотреблениям со стороны хозяйствующих субъектов. Некоторые крупные компании используют ЕНВД для минимизации налогов.

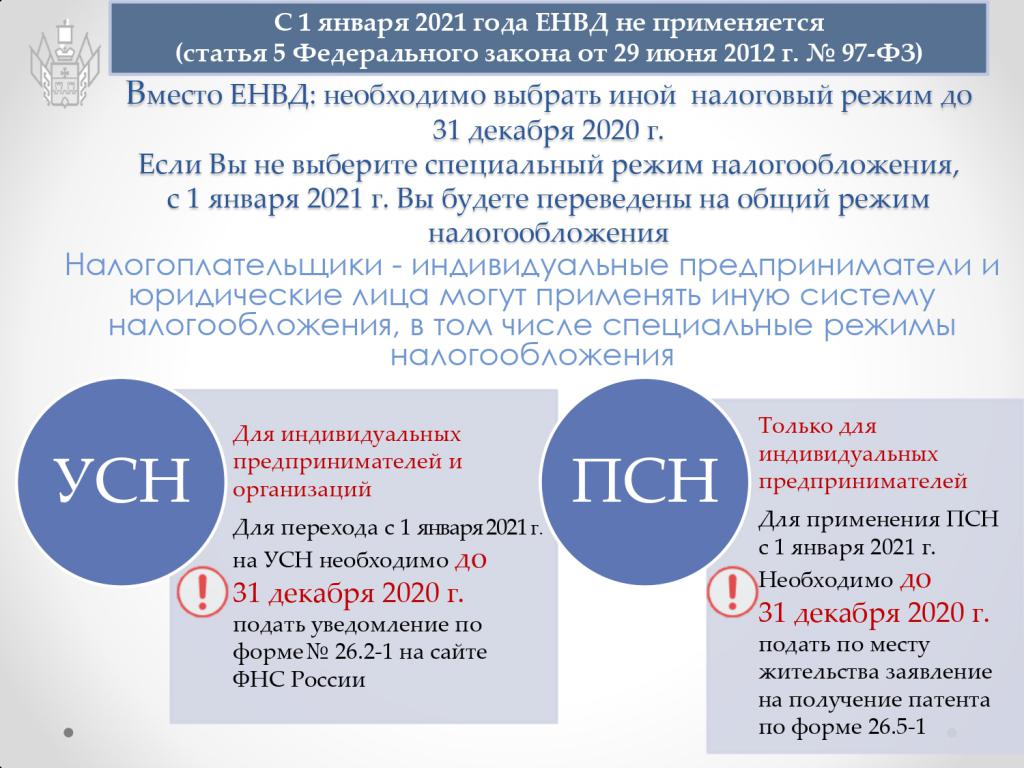

Отмена ЕНВД — плановая, законодательство установило, что действие этого налогового режима заканчивается с 1 января 2021 года.

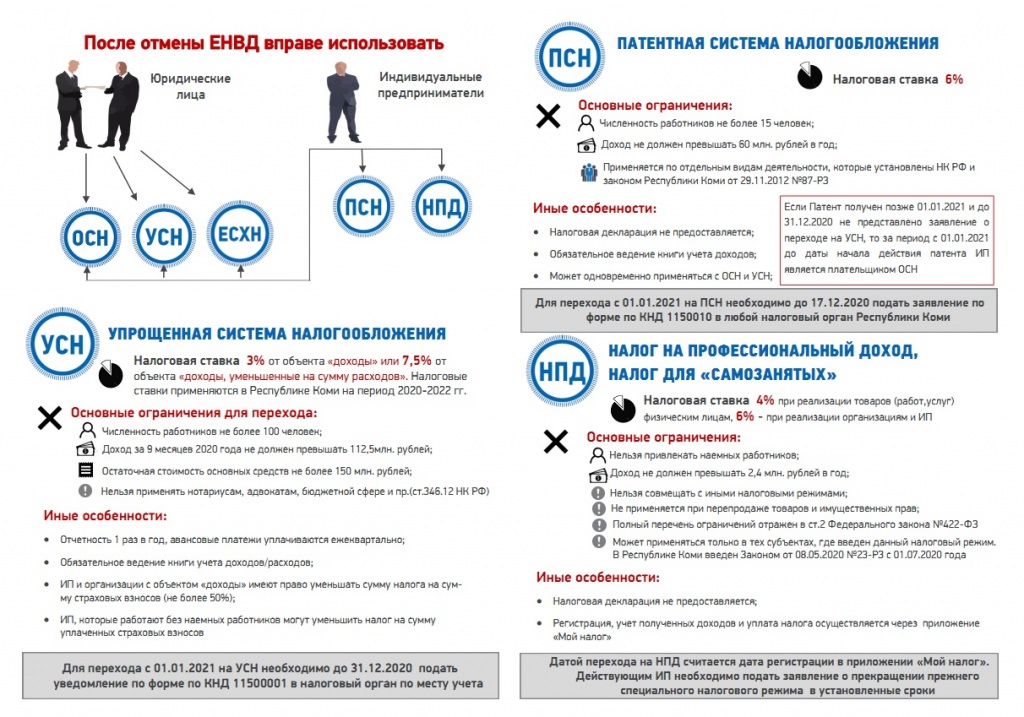

— Что могут выбрать организации и индивидуальные предприниматели в качестве альтернативы ЕНВД?

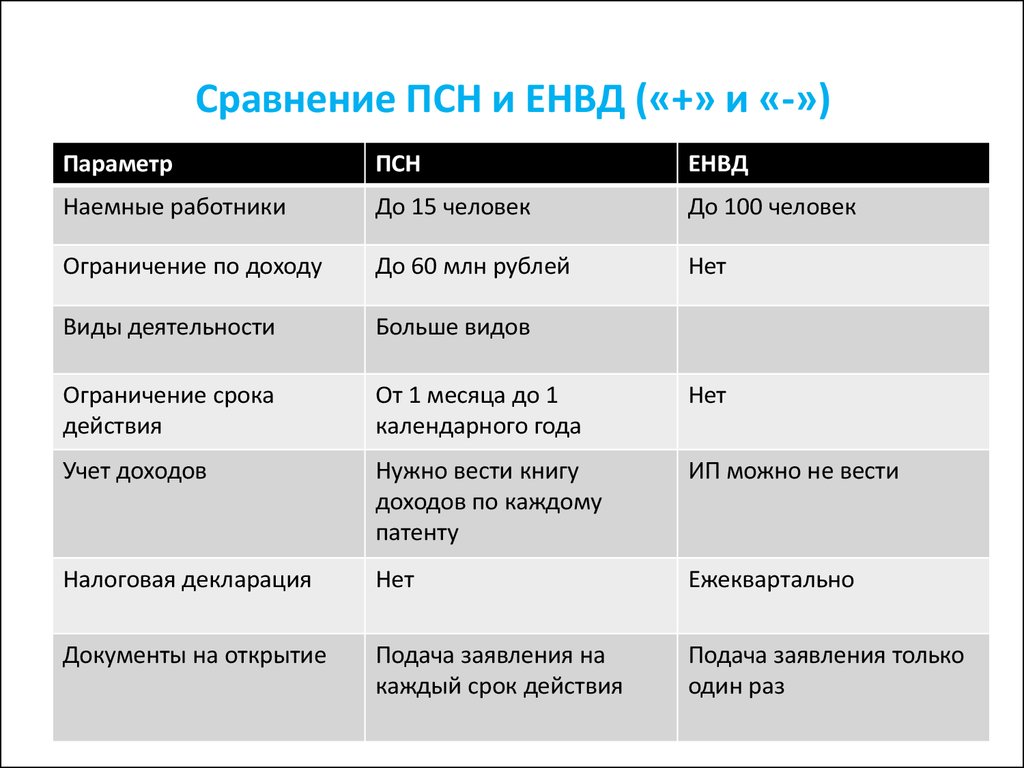

— В качестве альтернативы юридические лица могут перейти на упрощенную систему налогообложения, для индивидуальных предпринимателей кроме УСН доступна патентная система налогообложения (при условии, что они привлекают при осуществлении своей деятельности не более 15 работников без учета самого ИП).

Организации и индивидуальные предприниматели, являющиеся сельскохозяйственными товаропроизводителями, вправе применять единый сельскохозяйственный налог.

Индивидуальные предприниматели, не имеющие наемных работников, могут перейти на применение налога на профессиональный доход (НПД).

Организации и предприниматели, не определившиеся с иным специальным налоговым режимом в установленные для этого сроки, автоматически переходят с 1 января 2021 года на общий режим налогообложения.

Определиться с выбором альтернативной системы налогообложения можно с помощью специальных сервисов на сайте ФНС России nalog.ru в разделе «Вместо ЕНДВ: какой налоговый режим выбрать». Здесь же размещен налоговый калькулятор «Выбор подходящего режима налогообложения».

— В связи с внесением изменений в Налоговый кодекс, принятых на днях, предполагаются ли какие-то дополнительные условия и преференции для тех, кто меняет ЕНВД на другие налоговые режимы?

— Действительно, для обеспечения «бесшовного» перехода с ЕНВД на иные специальные налоговые режимы Федеральным законом от 23. 11.2020 № 373-ФЗ были внесены изменения в Налоговый кодекс Российской Федерации и Федеральный закон «О применении контрольно-кассовой техники при осуществлении расчетов в Российской Федерации».

11.2020 № 373-ФЗ были внесены изменения в Налоговый кодекс Российской Федерации и Федеральный закон «О применении контрольно-кассовой техники при осуществлении расчетов в Российской Федерации».

Какие дополнительные условия и преференции предусмотрены этими изменениями? Например, плательщикам патентной системы налогообложения также, как и плательщикам ЕНВД, предоставлено право уменьшать сумму налога, исчисленную за налоговый период, на страховые взносы.

Расширен перечень видов деятельности, в отношении которых может применяться ПСН, в том числе теми, которые применялись в рамках ЕНВД: автостоянки, ремонт, техническое обслуживание и мойка автотранспортных средств. Субъекты РФ получат право вводить на своей территории ПСН в отношении любых видов деятельности, поименованных в ОКВЭД, устанавливать в отношении таких видов деятельности любые физические показатели для расчета налоговой базы по ПСН.

Увеличены ограничения по площади в отношении розничной торговли, осуществляемой через объекты стационарной торговой сети, и оказания услуг общественного питания, осуществляемых через объекты организации общественного питания, с 50 до 150 кв. м.

м.

Кроме того, до принятия соответствующих законов субъектов Российской Федерации предусмотрен переходный период, в рамках которого налогоплательщики смогут до 31.03.2021 применять ПСН по виду деятельности розничная торговля, общепит, стоянка автомобилей и автомастерские на расчетных условиях, максимально приближенных к действующим на ЕНВД в 2020 году. Такие патенты могут быть получены индивидуальными предпринимателями, если они применяли ЕНВД по соответствующему виду предпринимательской деятельности в четвертом квартале 2020 года.

Также при переходе плательщиков ЕНВД на применение упрощенной системы налогообложения в составе расходов по УСН будут учтены расходы в виде стоимости сырья и материалов, приобретенных и оплаченных в период применения ЕНВД, но использованных в период применения УСН.

Дополнительно предусмотрена возможность уменьшить ЕНВД на сумму уплаченных после 31.12.2020 по данному режиму страховых взносов.

Кроме того, в соответствии с Законом № 373-ФЗ организации потребительской кооперации, а также хозяйственные общества, единственными учредителями которых являются потребительские общества и их союзы, с численностью работников более 100 человек, применяющие ЕНВД, смогут перейти на УСН.

Указанные изменения вступают в силу с начала следующего года

— Как идет процесс смены режима ЕНВД на другие режимы в Новосибирской области?

— В налоговых органах Новосибирской области в качестве плательщиков ЕНВД на начало года состояли на учете около 34600 индивидуальных предпринимателей и 7300 юридических лиц.

По видам деятельности, облагаемой ЕНВД, налогоплательщики распределились следующим образом.

- Розничную торговлю осуществляли 60% от количества представивших налоговые декларации по ЕНВД. Из них треть в качестве торговых объектов использовали магазины и павильоны.

- Автотранспортные услуги, связанные с перевозкой грузов оказывали 17% налогоплательщиков, с пассажирскими перевозками — 2%.

- Предоставляли бытовые услуги 12%, услуги общественного питания — 5%, услуги по ремонту, техническому обслуживанию и мойке автомототранспортных средств — 4%.

По состоянию на 1 ноября снялись с учета в качестве плательщиков ЕНВД около 900 организаций, из них каждая вторая совмещала применение ЕНВД и УСН, т. е. они остались на УСН.

е. они остались на УСН.

Кроме того, на указанную дату снялись с учета в качестве плательщиков ЕНВД около 6 тыс. индивидуальных предпринимателей. Из них половина окончательно прекратили деятельность в качестве ИП, а 2,5 тыс. перешли на иные системы налогообложения. В частности, около 500 ИП перешли на УСН, примерно столько же зарегистрировались в качестве плательщиков НПД. Из тех, кто прекратил предпринимательскую деятельность, 200 человек зарегистрировались в качестве плательщиков НПД.

— Каков порядок смены налогового режима?

— Снятие с учета в качестве плательщика ЕНВД произойдет автоматически, заявления о прекращении деятельности по ЕНВД в налоговые органы подавать не нужно.

Для перехода на специальные налоговые режимы необходимо подать в налоговые органы следующие документы:

• уведомление о переходе на УСН не позднее 31 декабря 2020 года;

• заявление на получение патента не позднее, чем за 10 дней до начала применения ПСН;

• уведомление о переходе на ЕСХН не позднее 31 декабря 2020 года;

• для перехода на НПД пройти регистрацию в приложении «Мой налог».

Уведомление (заявление) о применении выбранного режима налогообложения можно подать через Личный кабинет налогоплательщика (юридического лица или индивидуального предпринимателя), по телекоммуникационным каналам связи, почтовым отправлением с описью вложения или лично в территориальный налоговый орган.

Отмечу еще некоторые организационные нюансы. Налоговую декларацию по ЕНВД за 4 квартал 2020 года необходимо представить не позднее 20.01.2021, уплатить налог не позднее 25.01.2021. При этом налоговая декларация представляется в налоговый орган, в котором организация или индивидуальный предприниматель до отмены указанного режима налогообложения состояли на учете в качестве налогоплательщиков ЕНВД.

Система вмененного налога для ООО и ИП

Популярные

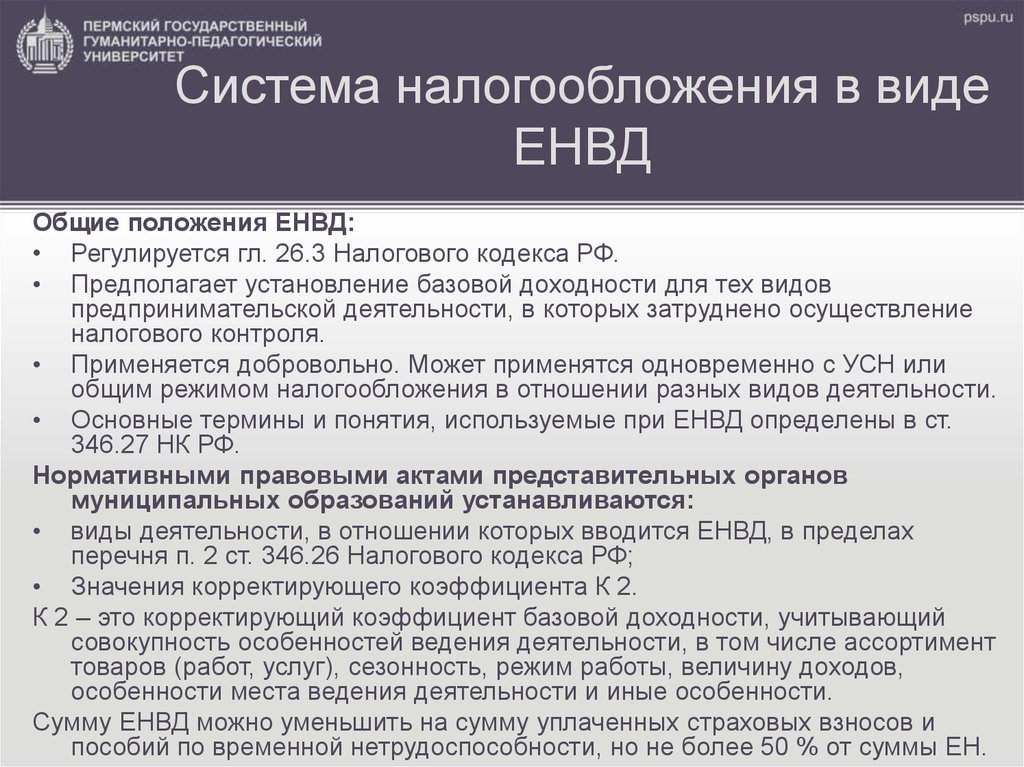

Система вмененного налога для ООО и ИП предусматривает освобождение от ряда отчислений в бюджет. В ст. 346.26, с. 4, ТС перечисляет случаи, когда действует этот режим. Далее рассмотрим более подробно, что представляет собой система вмененного налога.

Далее рассмотрим более подробно, что представляет собой система вмененного налога.

Общая информация

Упрощенная и вмененная система налогообложения может применяться к предпринимателям в случаях, установленных Налоговым кодексом. Уплата отчислений по данной схеме предусматривает освобождение от налога на прибыль (в отношении доходов, облагаемых ЕНВД), на имущество (в отношении той части, которая используется в предпринимательской деятельности для получения доходов, облагаемых ЕНВД). Также компания не платит следующие налоги при системе вмененного налога:

- Социальные отчисления (в части выплат, производимых физическими лицами в связи с участием в коммерческом обороте, облагаемом ЕНВД).

- НДС (по связанным операциям).

В последнем случае исключением будет НДС, подлежащий уплате в соответствии с НК РФ при ввозе продукции на таможенную территорию РФ.

Страховые взносы

Система вмененного налога предполагает отчисления в Пенсионный фонд в порядке, предусмотренном Федеральным законом № 167. Кроме того, плательщики уплачивают взносы на обязательное социальное страхование от профессиональных заболеваний и несчастных случаев. Данная норма предусмотрена Федеральным законом № 125.

Кроме того, плательщики уплачивают взносы на обязательное социальное страхование от профессиональных заболеваний и несчастных случаев. Данная норма предусмотрена Федеральным законом № 125.

Налоговый кодекс: система вмененного налога

В соответствии с законодательством предприниматели должны соблюдать правила проведения расчетно-кассовых операций в безналичной и наличной формах. Согласно ст. 346.26, пункт 5, предписано использование КМЦ. Объектом налогообложения при ЕНВД выступает вмененный доход. Он представлен как потенциальная прибыль. Он рассчитывается в соответствии с комплексом условий, которые непосредственно влияют на получение этого дохода. Система вмененного налога предусматривает определенную ставку для определения суммы, подлежащей уплате.

Платеж

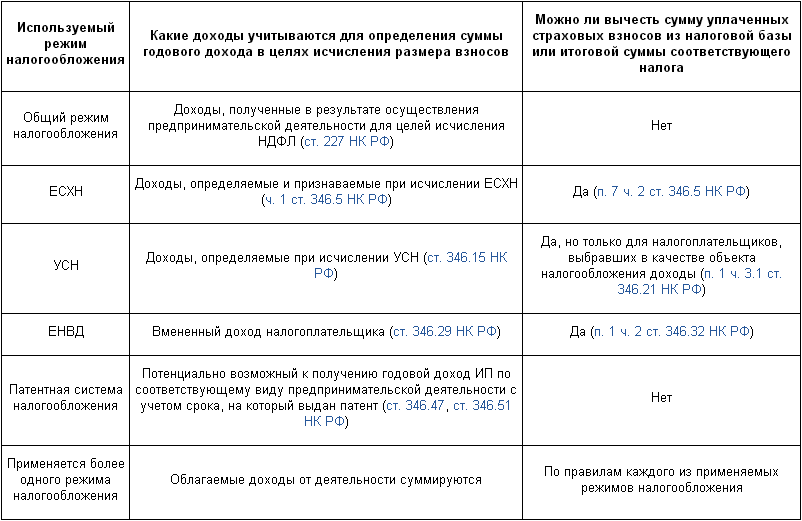

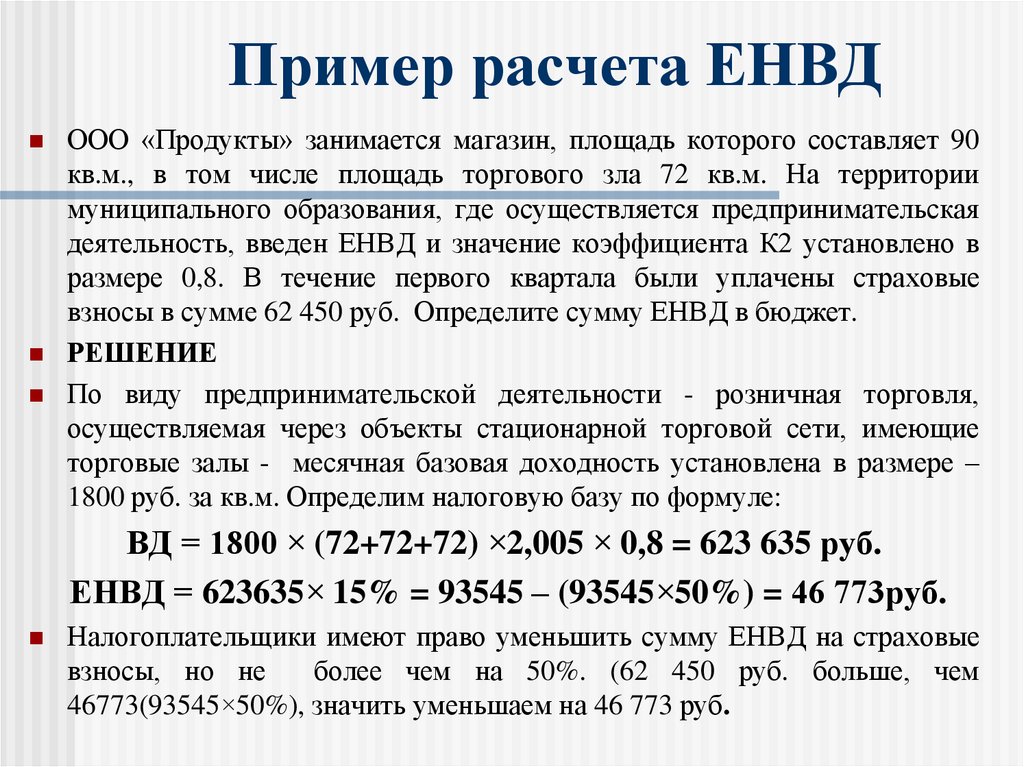

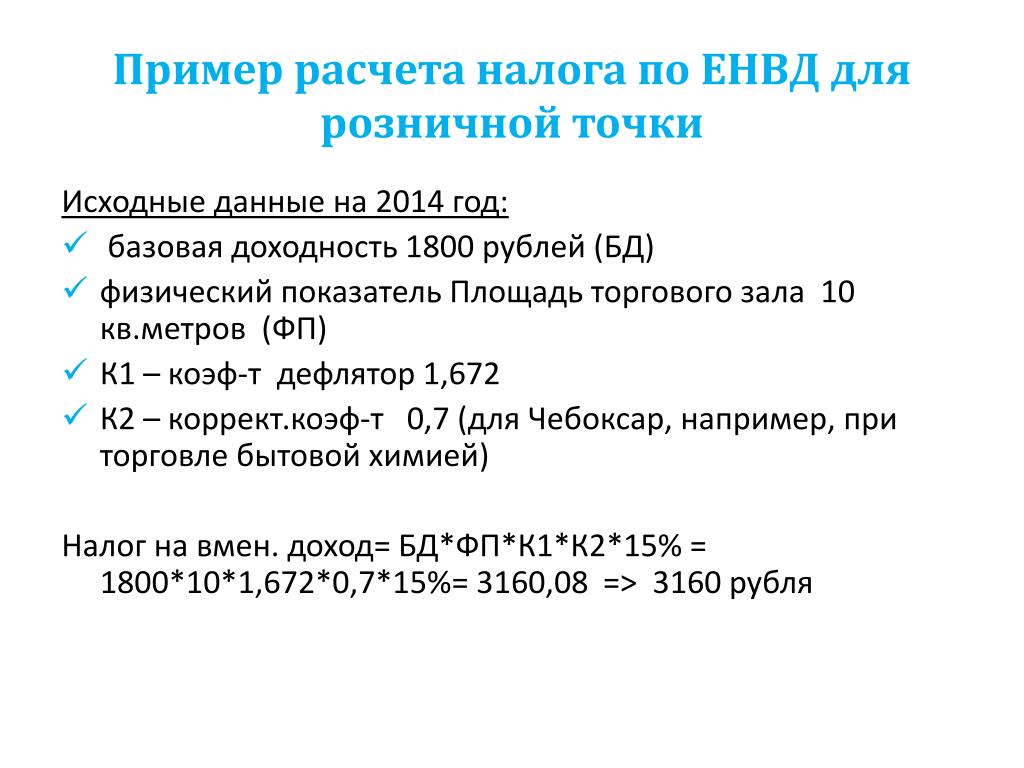

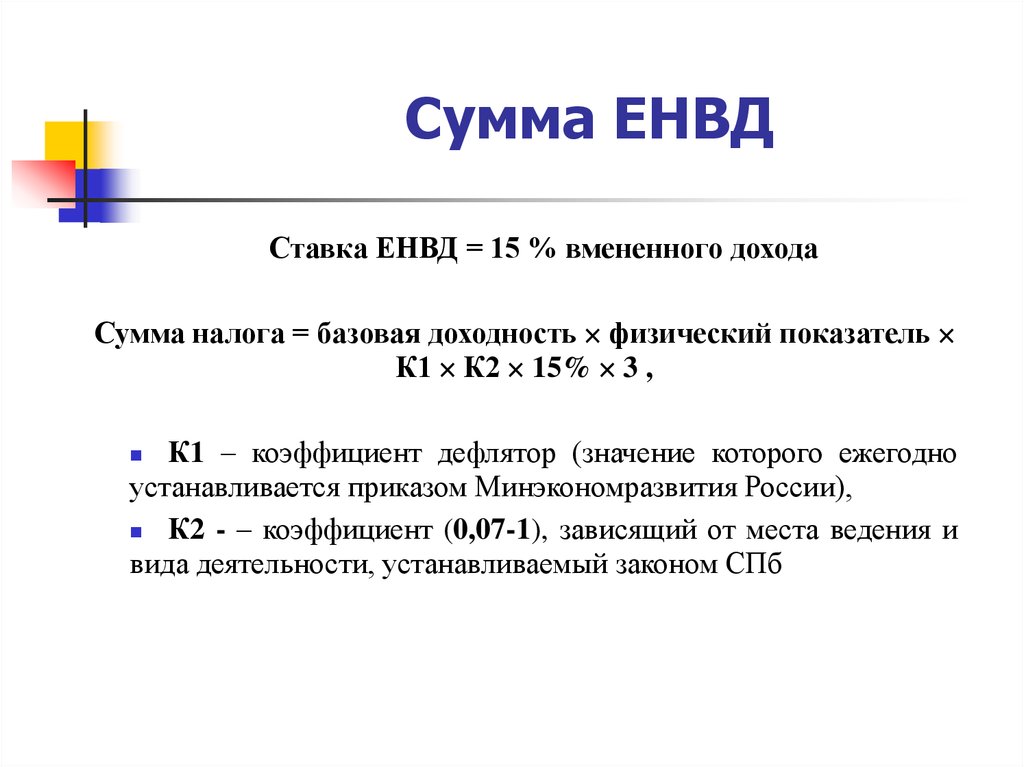

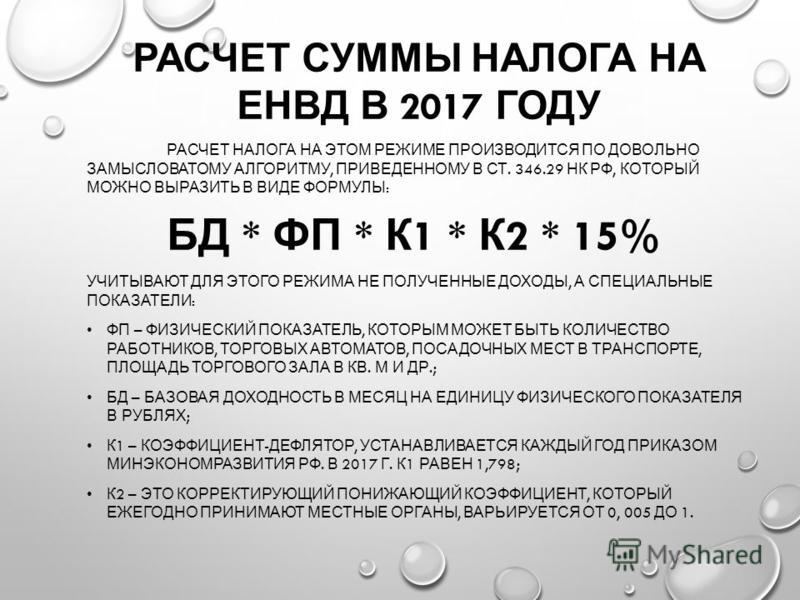

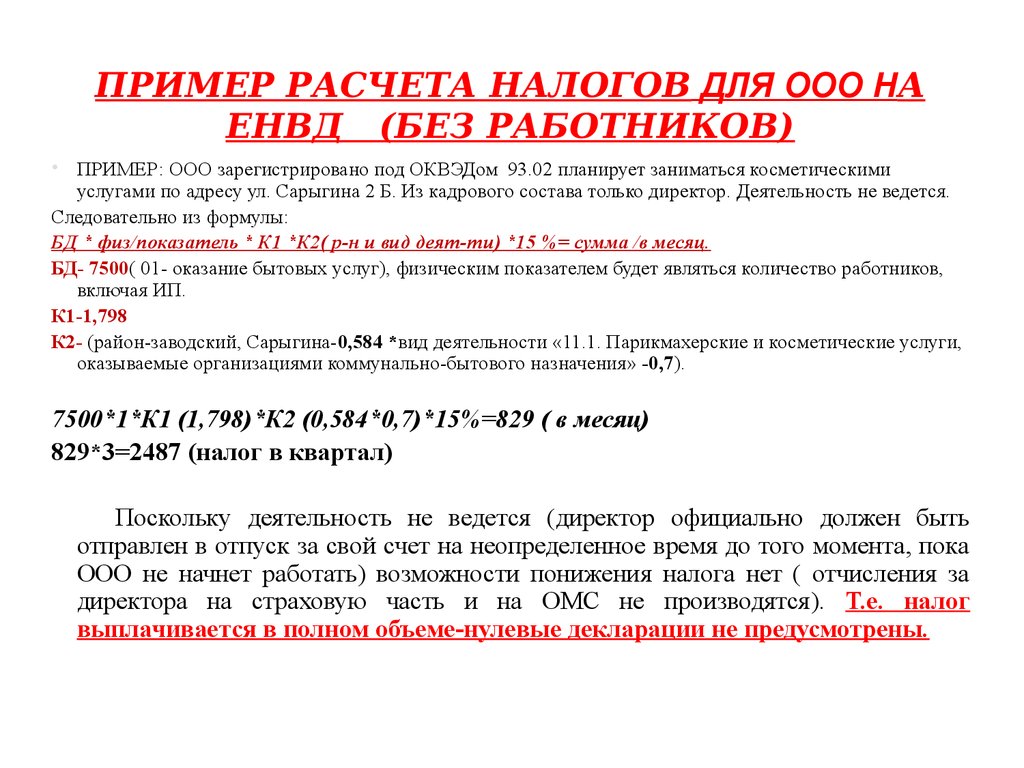

Сумма вмененного дохода выступает налоговой базой для исчисления суммы ЕНВД. Он рассчитывается как произведение общей прибыли — условной месячной доходности в стоимостном выражении, определенной за период, и величины физического показателя. Последняя характеризует вид деятельности предприятия. Полученная сумма корректируется соответствующими коэффициентами путем умножения на них. Эти тарифы показывают степень влияния определенных условий на результат коммерческой деятельности, облагаемой вмененным налогом. В частности, используются коэффициенты:

Последняя характеризует вид деятельности предприятия. Полученная сумма корректируется соответствующими коэффициентами путем умножения на них. Эти тарифы показывают степень влияния определенных условий на результат коммерческой деятельности, облагаемой вмененным налогом. В частности, используются коэффициенты:

1 TO 1. Устанавливается на календарный год. Этот коэффициент-дефлятор учитывает изменение потребительской стоимости продукции (услуг/работ) в предыдущем периоде.

2. К2. Это корректирующий показатель базовой доходности. Он учитывает сложные особенности ведения бизнеса. Среди них:

- диапазон;

- сезонность;

- режим работы;

- сумма дохода;

- особенности места проведения работ и так далее.

Квартал является налоговым периодом. Ставка ЕНВД – 15% от дохода. Этот размер установлен в ст. 346.31 НК РФ. Срок установлен в ст. 346.32, п. 1. Вычет производится по итогам периода до 25 числа месяца, следующего за его окончанием.

Корректировка суммы

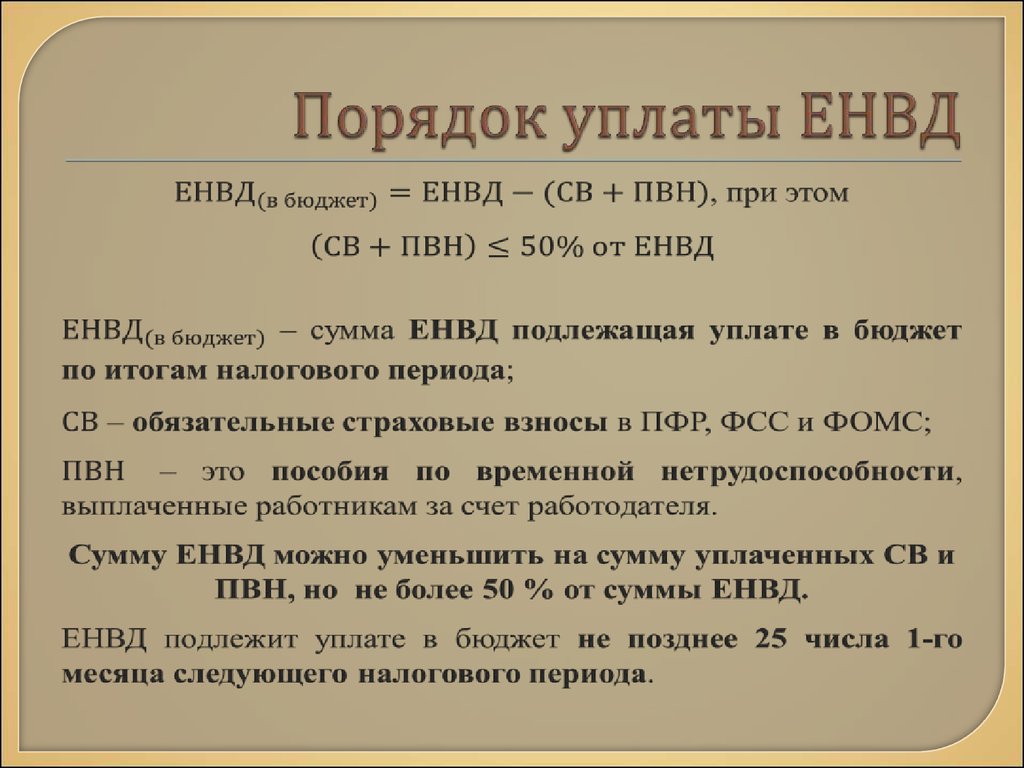

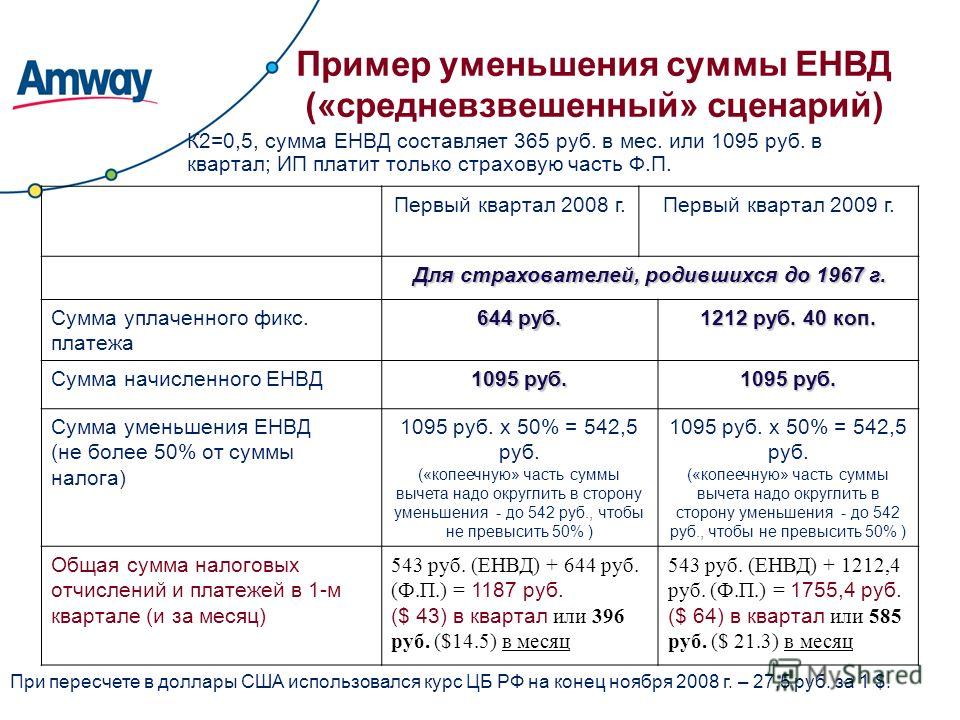

В ст. 346.32 пунктом 2 предусмотрено уменьшение суммы единого налога, исчисленной за период, на:

- взносы, уплачиваемые за тот же период на пенсионное (обязательное) страхование работников, занятых в соответствующих отраслях;

- Компенсация по временной нетрудоспособности выплачивается работнику за счет средств налогоплательщика.

Взносы на пенсионное (обязательное) страхование могут уменьшить размер ЕНВД не более чем на 50%. Это требование содержится в ст. 346.32, с. 2.

Подача декларации

Отчетность по итогам периода представляется в уполномоченные органы ежеквартально, не позднее 20 числа месяца следующего цикла. Приказом Минфина утверждена инструкция по составлению и форме декларации. Документ включает следующие части:

- Титульный лист. В нем содержится информация о предпринимателе и органе, куда подается отчет, и другая общая информация.

- Раздел 1.

В нем указывается сумма ЕНВД, подлежащая уплате предпринимателями, применяющими систему вмененного налога (виды деятельности, попадающие под ЕНВД, перечислены в главе 26.3 НК РФ).

В нем указывается сумма ЕНВД, подлежащая уплате предпринимателями, применяющими систему вмененного налога (виды деятельности, попадающие под ЕНВД, перечислены в главе 26.3 НК РФ). - Раздел 2. Он рассчитывает ЕНВД по каждому конкретному виду деятельности и месту ее осуществления.

- Раздел 3. В нем отражается сумма за период. В данном разделе производится расчет ежеквартальной суммы отчислений, которые предусмотрены системой вмененного налога для индивидуальных предпринимателей, деятельность которых подпадает под ЕНВД.

- Раздел 3.1. В нем отражается сумма ЕНВД, которая подлежит отчислению за период в бюджет. Расчет производится по определенному коду ОКАТО.

Упрощенная система и система вмененного налога

Многие предприниматели и малый бизнес не могут использовать УСН, так как подпадают под ЕНВД. В 19№ 98 в рамках налоговой реформы был принят Федеральный закон, устанавливающий единый налог, посредством которого государство пыталось упростить систему отчетности для малых предприятий и увеличить доходы от них. Впоследствии в НК была создана целая глава, посвященная ЕНВД. Вмененная система налогообложения должна была привлечь предприятия, занятые в таких сферах, где контроль очень затруднителен, к уплате обязательных платежей. Среди них розничная торговля, транспорт и бытовое обслуживание, общественное питание и другие отрасли, в рамках которых расчеты осуществляются преимущественно в наличной форме (наличными).

Впоследствии в НК была создана целая глава, посвященная ЕНВД. Вмененная система налогообложения должна была привлечь предприятия, занятые в таких сферах, где контроль очень затруднителен, к уплате обязательных платежей. Среди них розничная торговля, транспорт и бытовое обслуживание, общественное питание и другие отрасли, в рамках которых расчеты осуществляются преимущественно в наличной форме (наличными).

Практическое применение режима

По мнению некоторых экспертов, введение единой системы налогообложения было несколько неудачным решением. Практически сразу после появления систему назвали «безумной». Это было связано с большим количеством различных ошибок и неточностей, а также фискальной направленностью, выраженной достаточно ярко. В то же время следует сказать, что в целом идея применения единого налога на вмененный доход весьма привлекательна и успешно применяется на практике. Малое предприятие делает отчисления, рассчитанные на основе объективных показателей, на доход, который для него установлен законом, и спокойно работает дальше, не беспокоясь об обязательствах перед ФНС. При практической реализации в рамках отечественной экономики ЕНВД доставил немало трудностей в работу предпринимателей.

При практической реализации в рамках отечественной экономики ЕНВД доставил немало трудностей в работу предпринимателей.

Основные недостатки ЕНВД

Переход на вмененную систему обязателен для предприятий, работающих в отраслях, достаточно популярных у малого бизнеса (торговля, бытовое обслуживание и так далее). Государство, видимо, считает, что массовое применение УСН приведет к общему уклонению от уплаты обязательных платежей в бюджет. Однако на практике режим ЕНВД препятствует оптимальной работе предприятий.

Ряд экспертов, анализирующих вмененную систему, говорят о ее несовершенстве и субъективности. Эксперты аргументируют свою позицию тем, что в расчетах применяется небольшое количество понижающих (повышающих) коэффициентов, искажающих основные показатели рентабельности. Кроме того, приемлемые ставки для расчета ЕНВД в РФ не могут быть связаны с изменением экономики и отсутствием статистической информации. Из-за несовершенства методики расчета сумма налога, как правило, достаточно высока. Это, безусловно, увеличивает объем обязательств предприятия. Отсюда становится понятной причина отсутствия добровольцев для перехода на ЕНВД.

Это, безусловно, увеличивает объем обязательств предприятия. Отсюда становится понятной причина отсутствия добровольцев для перехода на ЕНВД.

Мнение предпринимателей

Многочисленные отзывы свидетельствуют о том, что введение системы вмененного налога увеличило нагрузку на предприятия как минимум в 10 раз. Еще одним недостатком является нерешенность вопроса по НДС. Эта проблема не решена даже при применении упрощенной системы налогообложения. Региональный характер вмененной системы привел к тому, что местное самоуправление, отметив в течение первого года неплохие результаты по объему поступивших от предприятий средств в бюджет, решило не останавливаться на достигнутом. В результате базовая норма доходности была изменена в сторону увеличения. Это, в свою очередь, привело к новому ужесточению бремени обязательств.

- 0

- 0

- Бухгалтерия

Поделись этим:

Читайте также

- Что такое ЕНВД.

Декларация по ЕНВД

Декларация по ЕНВД - Система налогообложения индивидуальных предпринимателей. Как выбрать систему налогообложения для ИП

- Что такое вмененный доход? Расчет вмененного дохода

- Система налогообложения для ООО. Какая система налогообложения лучше для ООО

- ЕНВД — налог на что?

- Какие существуют режимы налогообложения? Как выбрать налоговый режим?

- Единый налог на вмененный доход для отдельных видов деятельности. Что такое ЕНВД?

Новости партнеров

Что такое вмененный доход и как он влияет на заработную плату

Если вы являетесь сотрудником, который получает определенные виды «дополнительных льгот» — или неденежные товары или услуги, подлежащие налогообложению, — от вашего работодателя, существует специальный термин для дохода полученный из него… Это называется вмененный доход. Это денежная эквивалентность неденежных пособий, полученных сотрудниками W-2.

Это денежная эквивалентность неденежных пособий, полученных сотрудниками W-2.

Эти дополнительные услуги на работе могут быть отличным преимуществом, но следует помнить о последствиях налога на вмененный доход. Читайте дальше, пока мы приводим примеры вмененного дохода и то, как вмененный доход влияет на вашу налоговую декларацию.

Приведите примеры льгот, которые могут генерировать вмененный доход?

Существует множество различных видов дополнительных пособий, которые приводят к вмененному доходу. Обычная вмененная заработная плата, на которую не распространяются лимиты или ограничения:

Служебный автомобиль

Если вы часто бываете в разъездах по работе, довольно часто вы получаете служебный автомобиль или фургон, который вы используете как для личных, так и для деловых целей. Существуют определенные правила в отношении того, как ваша компания будет начислять доход на транспортное средство.

Скидки и привилегии для сотрудников

Некоторые компании предлагают сотрудникам дополнительные скидки на товары или услуги компаний-партнеров. Эти льготы могут привести к вмененному доходу.

Эти льготы могут привести к вмененному доходу.

Абонементы в спортзал

Многие крупные компании предлагают абонементы в тренажерные залы для укрепления здоровья сотрудников — такие абонементы относятся к категории вмененного дохода.

Возмещение расходов на переезд

Если вы переезжаете в поисках работы, вы, вероятно, подсчитаете расходы, понесенные в пути: аренда фургона для переезда, расходы на переезд, гонорары риэлторов и другие расходы на переезд.

Некоторые другие примеры статей, которые приводят к вмененному доходу с определенными ограничениями:

Помощь в усыновлении

Как правило, помощь в усыновлении на сумму более 15 950 долларов США на ребенка (на 2023 год) приводит к вмененному доходу. Узнайте больше о налоговых последствиях приемных детей для потенциальных родителей.

Иждивенческий уход

Ваша компания может предложить иждивенческий уход за вашими детьми или другими иждивенцами. (Иждивенцы на сумму более 5000 долларов США облагаются налогом как вмененный доход.)

(Иждивенцы на сумму более 5000 долларов США облагаются налогом как вмененный доход.)

Групповое срочное страхование жизни

Групповое срочное страхование жизни на сумму более 50000 долларов США облагается налогом как вмененный доход.

Помощь в образовании и обучение

Помощь в образовании (когда компании компенсируют сотрудникам оплату за обучение в высших учебных заведениях), превышающая 5 250 долларов США, облагается налогом как вмененный доход.

Прощение долгов

Некоторые работодатели (обычно учреждения здравоохранения) погашают задолженность по студенческому кредиту своих сотрудников.

Счета с гибкими расходами и сберегательные счета для здоровья не классифицируются как вмененный доход.

Как вмененный доход влияет на мою федеральную налоговую декларацию?

Если вам интересно, каковы последствия налога на вмененный доход, это зависит от двух вещей: типа пособия и суммы.

Некоторые льготы считаются незначительными. Пособие de minimis — это вознаграждение для сотрудников, которое Служба внутренних доходов (IRS) считает административно непрактичным для отслеживания и которое оценивается менее чем в 100 долларов США. Примеры того, что IRS считает льготами de minimis:

Пособие de minimis — это вознаграждение для сотрудников, которое Служба внутренних доходов (IRS) считает административно непрактичным для отслеживания и которое оценивается менее чем в 100 долларов США. Примеры того, что IRS считает льготами de minimis:

· Закуски или обеды для сотрудников

· Подарки сотрудникам с низкой справедливой рыночной стоимостью

· Одежда или предметы для работодателя,

· Цветы, книги или фрукты, предоставляемые при особых обстоятельствах

· Случайные билеты на спортивные или развлечения

· Случайные вечеринки или пикники для сотрудников

· Личное применение офисного копирования или принтера

Если вы задаетесь вопросом, почему в вашей платежной квитанции указан вмененный доход, на это есть причина. Что касается предметов, не являющихся минимальными, ваш работодатель должен сообщить об этом в вашей форме W-2 вместе с вашей стандартной заработной платой.

Налог рассчитывается на вмененный доход от налогооблагаемых не минимальных выплат. Вы и ваш работодатель будете платить налог FICA, который покрывает взносы в систему социального обеспечения и Medicare, с большинства статей вмененного дохода. Налогооблагаемый вмененный доход группируется вместе с вашим обычным налогооблагаемым доходом, но только в том случае, если пособие соответствует требованиям. Таким образом, соответствующие льготы облагаются налогом по обычным ставкам федерального подоходного налога.

Вы и ваш работодатель будете платить налог FICA, который покрывает взносы в систему социального обеспечения и Medicare, с большинства статей вмененного дохода. Налогооблагаемый вмененный доход группируется вместе с вашим обычным налогооблагаемым доходом, но только в том случае, если пособие соответствует требованиям. Таким образом, соответствующие льготы облагаются налогом по обычным ставкам федерального подоходного налога.

, если сумма пособия не превышает 1 миллион долларов. В этом случае ставка налога составляет 37%.

В редких случаях ваш работодатель может удержать фиксированную дополнительную ставку заработной платы в размере 22% от суммы пособия.

А если вам интересно, как рассчитать вмененный доход, загляните в свою платежную квитанцию. Существует специальная область, в которой перечислены неденежные доходы.

Проконсультируйтесь со специалистом по подоходному налогу

В вопросах, связанных с налогом на вмененный доход, могут быть нюансы, поэтому мы здесь, чтобы поддержать вас.

В нем указывается сумма ЕНВД, подлежащая уплате предпринимателями, применяющими систему вмененного налога (виды деятельности, попадающие под ЕНВД, перечислены в главе 26.3 НК РФ).

В нем указывается сумма ЕНВД, подлежащая уплате предпринимателями, применяющими систему вмененного налога (виды деятельности, попадающие под ЕНВД, перечислены в главе 26.3 НК РФ). Декларация по ЕНВД

Декларация по ЕНВД