Содержание

как работает онлайн-оплата, как подключить?

Рецепты для бизнеса

Про ЮKassa

09.07.2021

Онлайн-оплата для интернет-магазинов стала практически обязательной опцией. Ещё бы, ведь по данным Mediascope ещё в 2019 году 90% россиян хотя бы раз оплачивали товары и услуги онлайн, а в период пандемии покупки через интернет стали частью повседневной жизни большинства наших сограждан. В этой статье мы разберём, как подключить онлайн-оплату для интернет-магазина, выбрать платёжную систему для сайта и начать принимать платежи от клиентов через интернет.

Онлайн-платежи: особенности и способы

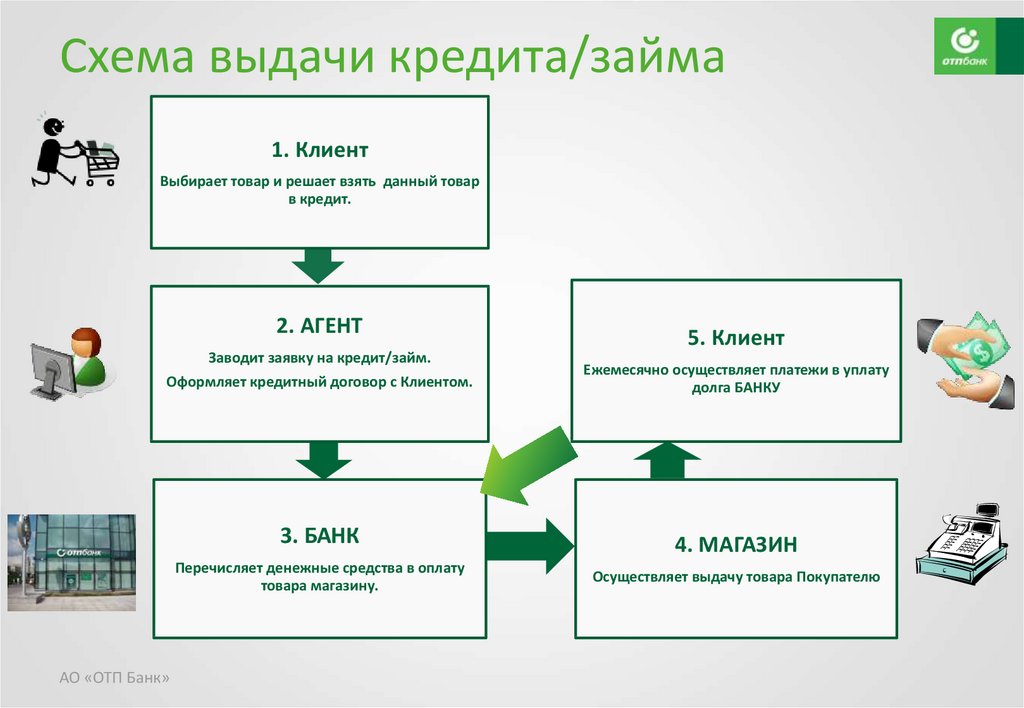

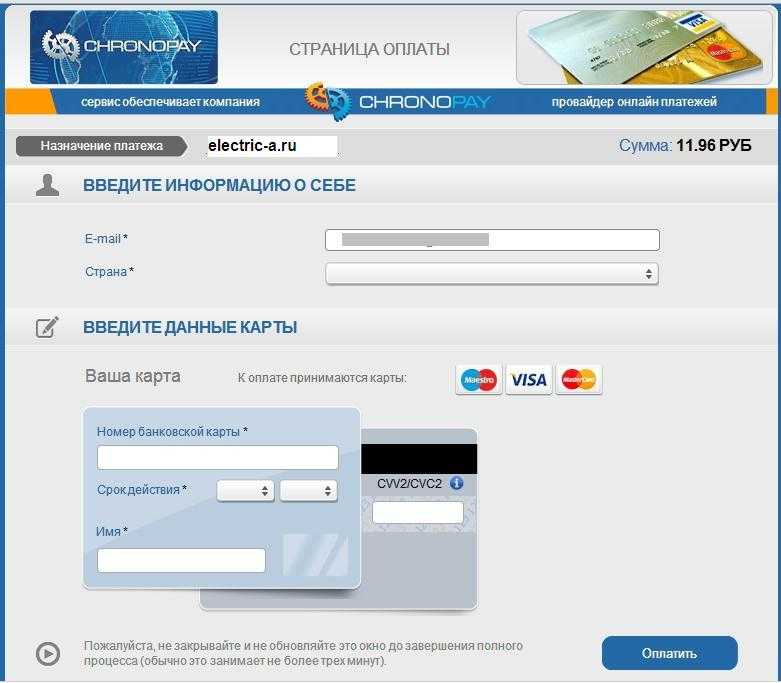

Онлайн-оплата на сайте совершается через интернет без использования наличных, когда клиент приобретает товары или услуги. Их можно совершать на сайтах интернет-магазинов, в мобильных приложениях, через платёжные формы и так далее. Обычно это выглядит следующим образом:

- Клиент выбирает товар или услугу на сайте/в приложении/на странице продавца в соцсетях, а затем оформляет заказ.

- Покупатель переходит к оплате заказа и вводит свои платёжные реквизиты — например, данные банковской карты.

- Банк или другая финансовая организация подтверждает наличие нужного количества денег на счету клиента. Нередко ему требуется подтвердить платёж кодом из смс или push-уведомления.

- Продавец подтверждает факт продажи, деньги перечисляются на его счёт.

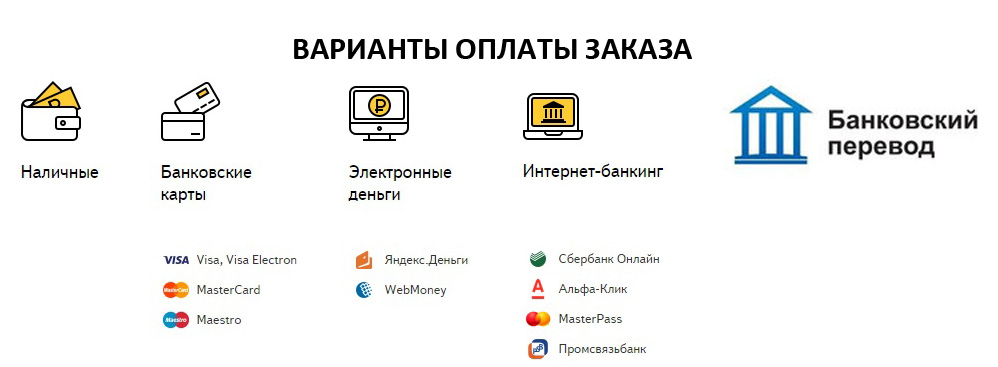

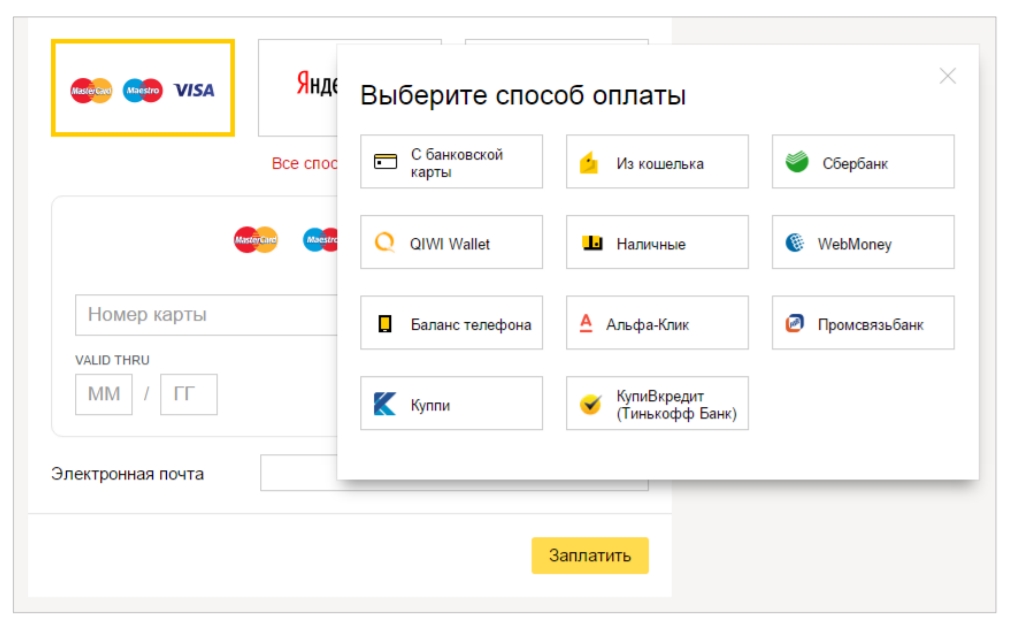

Существуют разные способы оплачивать покупки онлайн. Так, платёжная система для сайта от ЮKassa позволяет подключить 20 методов оплаты, чтобы клиент мог выбрать привычный для себя. Ниже перечислим самые популярные из них.

- Банковские карты. Это перевод денег за покупку с карточного счёта на счёт продавца. В нём участвуют банк и процессинговая компания, отвечающая за приём платежей на сайте. Такой способ оплаты в интернет-магазине знаком большинству пользователей.

- Электронные кошельки: ЮMoney, QIWI, WebMoney и другие. У клиента должен быть кошелёк, зарегистрированный в соответствующем сервисе, с достаточным остатком средств для совершения покупки.

- ApplePay и AndroidPay — токенизированная мобильная оплата. В смартфоне клиента содержится токен, с помощью которого осуществляется доступ к прикреплённой карте покупателя для списания средств. Покупателю не нужно вводить данные карты для покупки, платёж подтверждается через TouchID или FaceID. Этот способ оплаты набирает обороты, поскольку он не только быстрый, но и безопасной.

- Внесение наличных через терминал или в салоне связи. Клиент вносит наличные через платёжный терминал или банкомат в пользу системы приёма платежей, к которой подключен продавец. Это можно сделать в банках, салонах Связной, Мегафон и МТС, через терминалы QIWI, QuickPay и другие.

- Платёж с баланса мобильного телефона — нередко используется в играх и мобильных сервисах. Для такой оплаты клиенту нужно указать в платёжной форме номер телефона для списания, а затем подтвердить оплату по инструкции в смс от оператора.

- Интернет-банкинг: Сбербанк Онлайн, Тинькофф, Альфа-Клик и другие.

Оплата происходит через личный кабинет в интернет-банке или мобильном банке, часто требуется подтверждение через смс.

Оплата происходит через личный кабинет в интернет-банке или мобильном банке, часто требуется подтверждение через смс.

Чтобы принимать платежи онлайн за свои товары или услуги, требуется подключение платёжной системы к сайту, приложению или другому ресурсу, который вы используете для торговли. О том, что такое платёжная система и как её выбрать, читайте ниже.

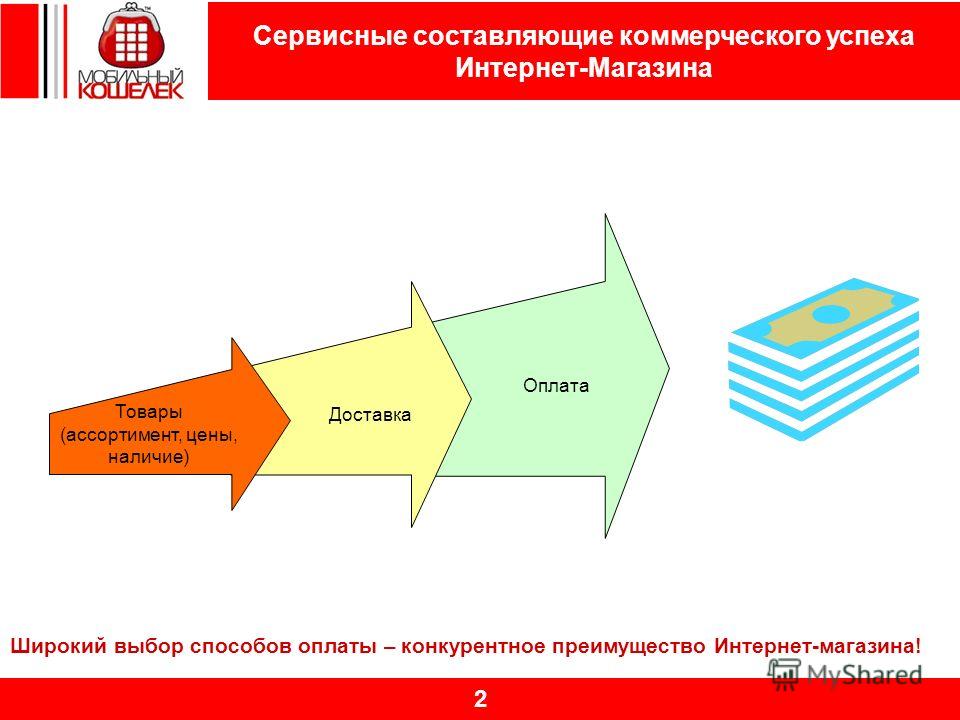

Краткий гид по платёжным системам

Платёжная система для интернет-магазина— это сервис, который обеспечивает приём платежей на сайте от клиентов и перечисление средств на счёт продавца в автоматическом режиме. Обычно платёжные системы взимают комиссию с транзакций, но заметно упрощают процесс оплаты как для бизнеса, так и для покупателя.

Есть два основных способа наладить приём платежей на сайте: интернет-эквайринг от банков или услуги агрегатора платежей. Рассмотрим особенности каждого из них.

Услуги интернет-эквайринга оказывают многие банки, в том числе СБЕР, Тинькофф, Альфа-Банк. Перечисление средств на счёт продавца происходит через процессинговый центр на следующий рабочий день. Для подключения услуги вам потребуется договор с банком — нужно будет собрать пакет документов и дождаться завершения процедуры верификации. Комиссия для небольших бизнесов обычно достаточно высока, зато средства перечисляются моментально. Кроме того банки заботятся о безопасности транзакций. У всех перечисленных банков есть готовые модули для CMS и интеграция по API, что упрощает процесс подключения оплаты на сайт.

Перечисление средств на счёт продавца происходит через процессинговый центр на следующий рабочий день. Для подключения услуги вам потребуется договор с банком — нужно будет собрать пакет документов и дождаться завершения процедуры верификации. Комиссия для небольших бизнесов обычно достаточно высока, зато средства перечисляются моментально. Кроме того банки заботятся о безопасности транзакций. У всех перечисленных банков есть готовые модули для CMS и интеграция по API, что упрощает процесс подключения оплаты на сайт.

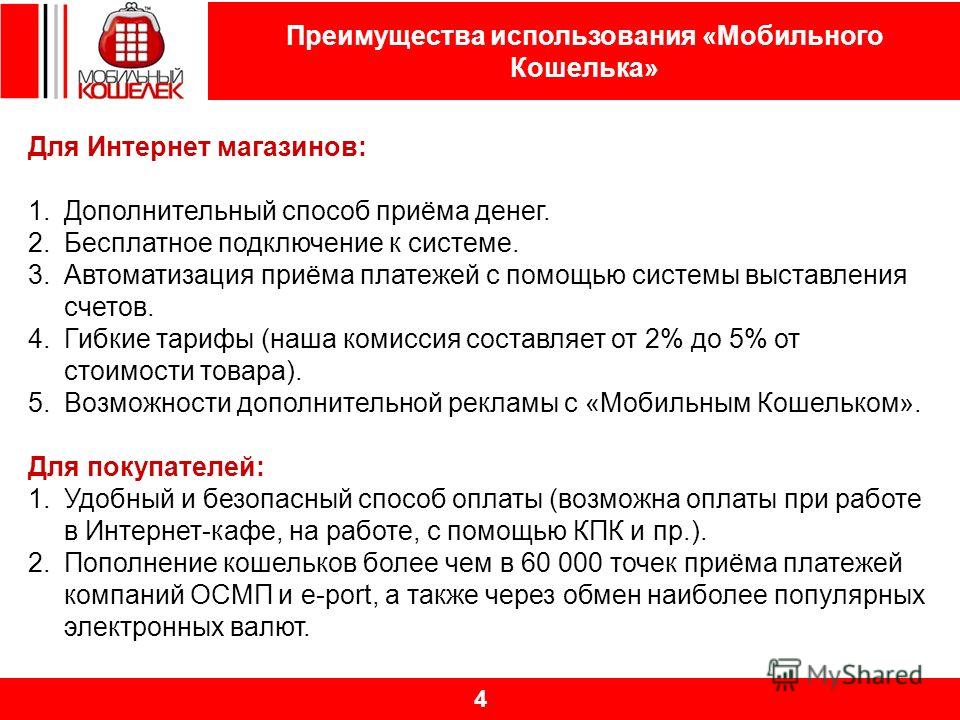

Агрегаторы платежей позволяют подключить разные способы оплаты, заключив всего один договор. Клиент сам выбирает, как ему платить: картой, с электронного кошелька, через интернет-банк или как-то ещё. Агрегаторы тоже взимают комиссию за свои услуги, её размер может варьироваться в зависимости от типа и оборотов бизнеса, способов оплаты и тарифов поставщика услуг.

Помимо разнообразия способов оплаты к плюсам агрегаторов относится быстрое подключение и простая интеграция с онлайн-кассами для формирования фискальных чеков в соответствии с законом 54-ФЗ.

Платёжных агрегаторов немало: самый крупный из них — ЮKassa, к которому подключено более 120 000 магазинов в Рунете, также популярны Робокасса, CloudPayments, PayU и другие.

Как выбирать платёжную систему?

Обращайте внимание не только на тарифы, но и на соответствие системы приёма платежей требованиям вашего бизнеса. Ниже перечислим ключевые моменты, на которые стоит обратить внимание.

- Методы оплаты. Несмотря на то, что платежи картами в большинстве случае преобладают, есть клиенты, которым будет удобнее платить другими способами. Чем больше выбор у клиента, тем лучше.

- Репутация. Если агрегатор давно работает на рынке и им пользуются крупные интернет-магазины, он, как правило, дорожит своей репутацией. У известных агрегаторов платежей могут быть выгодные партнёрские предложения для организации документооборота, бухгалтерии и других бизнес-процессов на аутсорсе. Почитайте отзывы, прежде чем принять решение.

- Скорость техподдержки. Сложности с оплатой покупки могут возникнуть у клиента в любой момент. Важно, чтобы специалист платёжной системы мог быстро отреагировать и помочь в любое время.

- Условия перечисления средств. Важны сроки перевода денег на счёт продавца а также отсутствие комиссии за вывод.

- Простота интеграции. Это особенно важно, если вам нужно быстро стартовать, а также если у вас небольшой бизнес и в штате нет разработчика. Подключение некоторых платёжных систем для интернет-магазина требует серьёзных доработок сайта, а значит затрат времени и денег.

- Возможность тестирования. В отличие от банков, крупные агрегаторы работают с самозанятыми, то есть вы сможете их протестировать, не создавая юридического лица. Кроме того, вы сможете продолжать работу без юрлица, пока вам не понадобится, скажем, нанимать сотрудников или наращивать обороты.

- Дополнительные возможности. Сюда входят подписка на платежи, оформление возвратов, приём оплаты от юрлиц, платежи картами зарубежных банков, кредитование покупателей и многое другое.

О том, как наличие дополнительных платёжных инструментов влияет на продажи, мы писали ранее. Проверьте, есть ли в выбранной платёжной системе все необходимые функции.

О том, как наличие дополнительных платёжных инструментов влияет на продажи, мы писали ранее. Проверьте, есть ли в выбранной платёжной системе все необходимые функции.

Как подключить на сайте платежную систему?

Итак, вы выбрали платёжную систему для сайта. Что дальше? Схема подключения будет похожей для большинства сервисов, но в ряде случаев будет различаться пакет документов, сроки заключения договора, процесс интеграции. Мы разберём самый простой вариант подключения платёжной системы для сайта на примере ЮKassa.

- Зарегистрируйтесь на сайте, и у вас появится личный кабинет.

- Заключите договор. Для этого в личном кабинете заполните заявку на подключение ЮKassa с указанием нужных вам способов оплаты и платёжных инструментов. ЮKassa заключает один договор на все методы платежа, вся процедура проходит онлайн, от вас нужен только паспорт.

- Установите платёжную систему на сайт. В случае с ЮKassa возможна интеграция по API, а также использование готовых модулей для любой популярной CMS.

Все способы интеграции есть на сайте ЮKassa.

Все способы интеграции есть на сайте ЮKassa.

Резюме

- Перед тем, как сделать онлайн-оплату на сайте, выберите платёжную систему. Два наиболее распространённых варианта: услуги банков и агрегаторы платежей.

- Интернет-эквайринг от банков позволяет принимать оплату картами. Его существенный плюс — моментальное перечисление средств, а также выгодные условия для крупных бизнесов. Комиссия, которую взимают банки с небольших компаний, может быть довольно высока. Кроме того вам потребуется собрать пакет документов для заключения договора и пройти верификацию, в связи с чем процесс подключения платёжной системы на сайт может затянуться.

- Через агрегаторы платежей можно принимать оплату разными способами: как банковскими картами, так и через интернет-банк, со счёта мобильного, электронными деньгами и так далее. При этом вы заключаете только один договор с агрегатором. Агрегаторы хороши для быстрого старта, так как сделать на сайте платёжную систему можно за 2–3 дня.

Оформление документов и интеграция с помощью готовых платёжных модулей происходят быстро.

Оформление документов и интеграция с помощью готовых платёжных модулей происходят быстро. - При выборе платёжной системы обращайте внимание на её репутацию, отзывы клиентов, размер комиссии, условия вывода средств, количество способов оплаты, а также скорость и качество поддержки.

- Подключение онлайн-оплаты на сайте состоит из двух основных этапов: заключение договора и интеграция самой системы на сайт. В случае с ЮKassa весь процесс происходит онлайн, вам понадобится только паспорт и три рабочих дня. ЮKassa — самое популярное платёжное решение в рунете, его используют более 120 000 магазинов.

Выбираем интернет-эквайринг для оплаты на сайте

В статье рассматривается вариант выбора организации, оказывающей услуги интернет-эквайринга для корпоративных клиентов, одновременно

осуществляющей расчеты и техническое подключение без привлечения сторонних процессинговых компаний.

1.

Кто имеет право оказывать услуги интернет-эквайринга?

Кто имеет право оказывать услуги интернет-эквайринга?

Многочисленные публикации на тему приема платежей в интернете подробно описывают, в основном, общие вопросы выбора контрагента,

оказывающего услуги интернет-эквайринга, редко уделяя внимание юридическим вопросам взаимоотношений между участниками процесса.

Попробуем чуть подробнее остановиться на юридических вопросах.

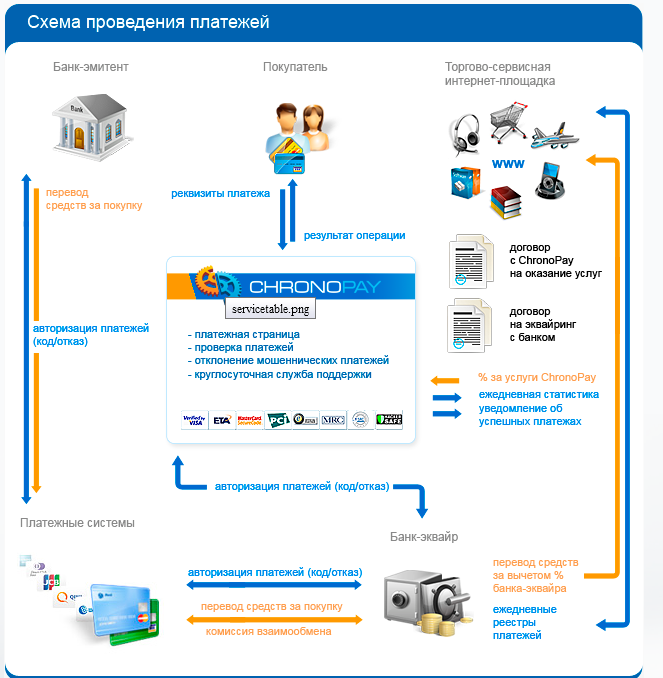

По смыслу операции интернет-эквайринг – это безналичный перевод денежных средств с банковской карты в пользу поставщика товаров

или услуг.

На банковской карте денежные средства не хранятся и не учитываются, реквизиты банковской карты являются инструментом управления

денежными средствами, находящимися на банковском счете (классические дебетовые или кредитные карты) или денежными средствами,

предварительно предоставленными физическим лицом кредитной организации, без открытия банковского счета (предоплаченные карты).

В Российской Федерации безналичные услуги (с открытием или без открытия банковского счета) перевода денежных средств могут

оказывать исключительно кредитные организации.

Из этого следует, что наличие договора с кредитной организацией на получение безналичных платежей через интернет-ресурсы является

для поставщика товаров и услуг обязательным. Денежные средства при этом могут быть зачислены исключительно на банковский расчетный

счет поставщика товаров или услуг, кроме операций по возврату денежных средств.

Иногда, для того чтобы «докопаться» до «истины», с кем же будет заключен договор, требуется много времени на внимательное

изучение всех страниц сайта в поисках договора или прямой информации о том, кто же «стоит» за платежным сервисом.

На рынке есть предложения от компаний, не имеющих банковскую лицензию, по приему платежей банковскими картами в интернете.

Схема проста – компания предлагает данные услуги от своего имени, фактически получая деньги от банка-эквайера на свой расчетный

счет (например на ООО «Ромашка»). В этом случае клиент при оплате банковской картой увидит, что получателем платежа является

не ваш интернет-магазин, а ООО «Ромашка». В банковской выписке клиента по карточным операциям будет указана то же ООО «Ромашка».

Чем привлекательна такая схема для магазина? Вывод полученных денежных средств ООО «Ромашка» может осуществить на любые платежные

инструменты: банковские счета, банковские карты, счета по учету электронных денежных средств (Yandex.Money,), на электронные

чеки (WebMoney). Однако данная схема подпадает под определение незаконной банковской деятельности с точки зрения правовой

Однако данная схема подпадает под определение незаконной банковской деятельности с точки зрения правовой

ответственности самой ООО «Ромашка», действия получателя денежных средств (поставщика товаров и слуг) могут быть квалифицированы

как операции, конечной целью которых является уход от налогообложения.

Заключая договор на прием платежей с компанией, не имеющей банковской лицензии, все риски деятельности этой компании перекладываются

на получателя денежных средств.

С учетом того, что ЦБ РФ будет предпринимать в 2014 году меры по «зачистке» рынка от подобных посредников, существует вероятность

потери денег при работе подобным образом. Хотя конечно «свистопляска» с отзывом лицензий у банков тоже не добавляет оптимизма.

2.

Особенности оказания кредитными организациями услуг по приему платежей в интернете альтернативными способами

Особенности оказания кредитными организациями услуг по приему платежей в интернете альтернативными способами

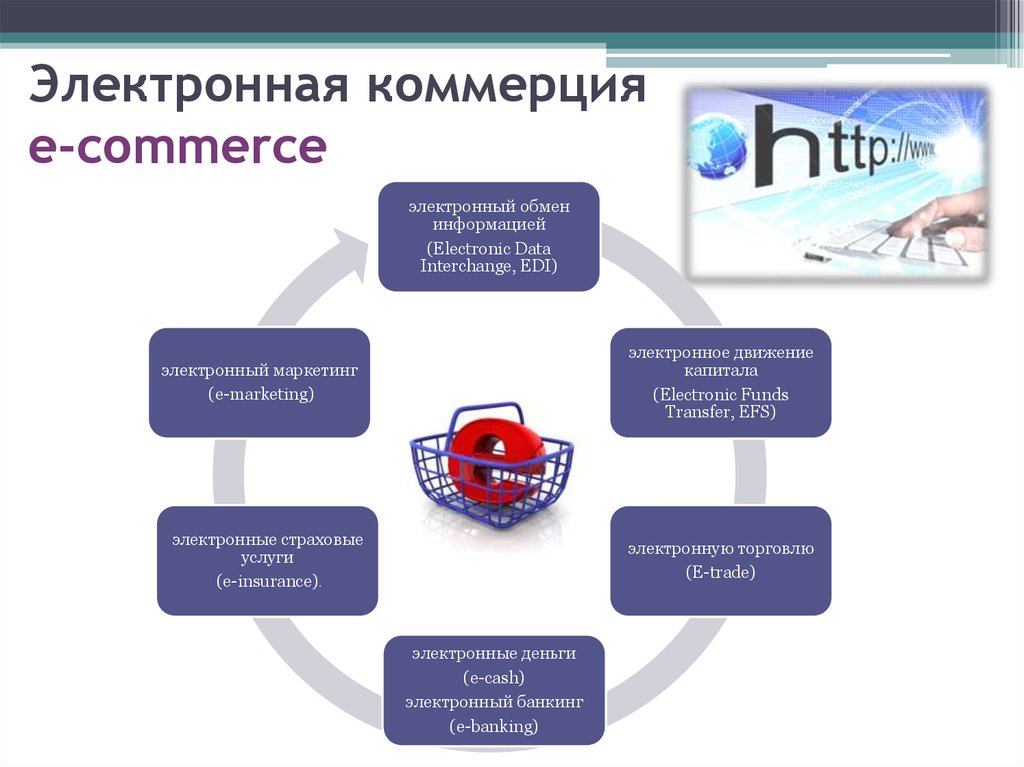

Бурное развитие альтернативных способов оплаты в РФ привело к формированию мнения, что для успешного ведения бизнеса, интернет-ресурс

должен принимать все возможные способы оплаты.

Появился термин «платежный агрегатор» – организация, предоставляющая возможность интернет-ресурсу принимать денежные средства

различными способами по единому договору. С юридической точки зрения, в случае заключения одного договора на прием платежей

разными способами, «платежный агрегатор» должен быть кредитной организацией.

Для оказания «агрегаторских» услуг кредитная организация заключает соответствующие договоры с банками, мобильными операторами

и другими участниками рынка, предоставляющими возможность оплаты альтернативными способами.

3. С кем заключается договор?

В случае с классическими банками такого вопроса не возникает, услуга интернет-эквайринга предлагается на сайте кредитной организации,

очевидно, что договор будет заключаться с ней.

Рынок интернет-эквайринга еще не достиг «зрелости», прежде всего, это проявляется в отсутствии публичных тарифов и окончательных

условий, публикуемых в открытом доступе большинством кредитных организаций. «Альфа-Банк», «Русский стандарт», «ВТБ-24», «Сбербанк

РФ», «ПСКБ», «КИТ-финанс» и другие банки указывают лишь общую информацию о возможности предоставления услуги интернет-эквайринга,

предлагая на сайте оставить контактную информацию для последующего общения и определения условий работы. Многие банки для

обеспечения информационного взаимодействия привлекают сторонние процессинговые компании, в этом случае договор на услуги интернет-эквайринга

будет либо трехсторонним, либо договоров придется заключать несколько.

Большая часть классических банков, оказывающих услуги интернет-эквайринга, не предлагает возможность получения оплаты альтернативными

способами.

Отдельную нишу занимают кредитные организации, предоставляющие сервис не только интернет-эквайринга, но и возможность получения

оплаты другими способами, при этом они предлагают платежные услуги на отдельных сайтах под брендированным наименованием. Для

них данный вид бизнеса является одним из основных, и они с готовностью рассказывают на своих интернет ресурсах о всех существенных

деталях будущего взаимодействия.

4. Документы

Какие документы требуются для заключения договора с кредитной организацией на интернет-эквайринг?

Требования у всех разные, и это неудивительно. Например, для открытия банковского счета во всех банках (за редким исключением)

Например, для открытия банковского счета во всех банках (за редким исключением)

с вас возьмут стандартный перечень. Это понятно: он определен инструкцией ЦБ РФ №28-И.

Кредитная организация, заключая договор на прием платежей (скорее всего, в названии договора будут фигурировать формулировки

о переводах без открытия счета и информационно-технологическом взаимодействии), как правило, не требует открытия у себя банковского

счета, поэтому законодательно установленного перечня документов нет.

Кредитная организация при составлении перечня документов для подключения услуги интернет-эквайринга будет руководствоваться

внутренними документами и представлениями, основанными на действующем законодательстве. Информация о требуемом пакете документов,

о способах их заверения и о порядке обмена документами должны быть доступны на сайте кредитной организации.

5. Интересные тарифы

Мнение о том, что для получения наиболее выгодного предложения по тарифам интернет- ресурс должен заключать прямые договоры

по всем способам оплаты, является верным только отчасти. Для некоторых платежных методов получение более выгодных ставок,

чем может предложить «платежный агрегатор», возможно только при условии достижения определенного объема совершаемых операций.

Рынок интернет-эквайринга крайне конкурентный с точки зрения «легкости» выбора контрагента.

Причина в том, что для подключения услуги не требуется физическое присутствие банковского офиса в регионе, где располагается

персонал интернет-ресурса, не нужно никуда приходить, подключение и сама услуга предоставляется через интернет.

Привлечение клиента кредитная организация осуществляет либо через прямые продажи (выставки, телефонные переговоры), либо через

рекламу услуги в интернете; подписанные документы могут быть присланы по почте.

Хотя тарифы точно не являются единственным определяющим фактором при выборе, с кем работать, размер комиссий очень важен.

Сделав правильный выбор, интернет-магазин будет нести меньше расходов – при этом делать-то ничего не нужно, главное – на начальном

этапе правильно выбрать с кем работать, если необходимо – договориться на индивидуальные условия оказания услуги.

Размер комиссии чаще всего будет зависеть от конкретного способа оплаты, самые высокие ставки при оплате со счетов мобильных

операторов, самые низкие – банковский и почтовый перевод.

Для большинства интернет-проектов основным способом оплаты за продаваемые товары или услуги будет банковская карта. Доля оплат

картами будет составлять 75-85% от общего оборота при онлайн оплате.

Поэтому, выбирая с кем работать, прежде всего, надо обращать внимание на размер комиссии по банковским картам. Возможно, вам

предложат минимальные тарифы по альтернативным способам, однако, простая арифметика подсказывает, что лучшая комиссия должна

быть по операциям, имеющим наибольшую долю в обороте.

Еще одним примером «заманивания» клиента является низкая комиссия на входе, одновременно с дополнительной комиссией за перевод

принятых платежей (вывод) на банковский счет. Итоговая комиссия за операцию в этом случае будет, скорее всего, выше – поэтому,

Итоговая комиссия за операцию в этом случае будет, скорее всего, выше – поэтому,

принимая решение с кем работать, необходимо внимательно смотреть на совокупность тарифов.

6. Техническая интеграция

Для распространенных CMS (систем управления сайтом), скорее всего, можно будет использовать готовый платежный модуль, для

уникального интернет-ресурса потребуется провести полноценную интеграцию через API (интерфейс программирования приложений),

предоставленный «платежным агрегатором». Информация о наличии разработанных готовых модулях для CMS доступна как на информационном

ресурсе платежного агрегатора, так и на сайтах компаний разработчиков CMS.

Услуги по подключению вполне можно доверить внешнему программисту, привлеченному на выполнение разовой работы, например, через

«фрилансовые» ресурсы. Сроки выполнения работы будут зависеть от его квалификации и, как правило, составят несколько рабочих

Сроки выполнения работы будут зависеть от его квалификации и, как правило, составят несколько рабочих

дней. Интеграция с «платежным агрегатором» позволит в рамках одного технического решения принимать оплату всеми предлагаемыми

способами оплаты, в соответствии с заключенным договором.

7. Делаем правильный выбор

- выбираем нужные способы оплаты для интернет-ресурса;

- выбираем среди публичных предложений несколько, удовлетворяющих по размерам комиссии по банковским картам, при этом, для плательщика

проведение операции должно быть бесплатным; - анализируем требуемый пакет документов для заключения договора;

- анализируем трудоемкость и стоимость технической интеграции;

- анализируем наличие поддержки плательщиков в режиме 24х7 – плательщик не должен остаться один на один с возможной проблемой

при совершении оплаты; - сравниваем платежные формы – плательщику должно быть удобно и понятно;

- общаемся с менеджерами кредитной организации, отвечающими за подключение – проверяем скорость реагирования на запросы, качество

и полноту ответов, пытаемся получить индивидуальный тариф; - принимаем решение и подключаемся;

- при достижении значительных объемов операций повторно запрашиваем у кредитной организации индивидуальные условия.

Автор — Елена Горбова. Оригинал статьи — на сайте shopolog.ru

Лучшие поставщики услуг онлайн-платежей в 2022 году

Если вы до сих пор обрабатывали платежи вручную, вам должно быть интересно: есть ли лучший способ?

Десять лет назад люди скептически относились к вводу информации о своей кредитной карте в Интернете, но сегодня 3 из 4 пользователей Интернета осуществляют банковские операции в Интернете.

Мир услуг онлайн-платежей может показаться сложным, но его суть заключается в том, чтобы облегчить вашим участникам, клиентам или спонсорам поддержку удобным для них способом.

Поведение людей быстро изменилось, чтобы адаптироваться к новой технологии онлайн-платежей. Теперь очень важно предложить вариант онлайн-платежей, независимо от вашей организации, если вы хотите иметь возможность связаться со всеми своими потенциальными клиентами, донорами или членами.

Например, этим летом Гэри Рубенс из Лыжного клуба Вашингтона, округ Колумбия, начал принимать онлайн-платежи с помощью программного обеспечения для управления членством WildApricot.

В течение одного месяца после продвижения предстоящего зимнего путешествия его клуба все места были заполнены, а денежный поток клуба увеличился на 18 000 долларов, что позволило Гэри покрыть все свои депозиты.

Как сказал Гэри: «Это НАМНОГО раньше, чем когда-либо мы распродали лыжную поездку… Наш президент и правление также чрезвычайно впечатлены».

Гэри смог связаться с людьми, которые, возможно, не зарегистрировались бы для участия в мероприятии, если бы он не принимал онлайн-платежи.

И это только один пример из тысяч организаций, с которыми мы работаем каждый день, которые добились невероятного роста после принятия онлайн-платежей.

Хотя поначалу реализация онлайн-платежей может показаться пугающей, в этом посте мы поможем вам разобраться во всех различных вариантах и расшифровать жаргон.

Зачем нужны услуги онлайн-платежей?

Если вы похожи на многие небольшие организации, вы собираете платежи в основном наличными или чеками. Хотя это может работать на вас в данный момент, добавление онлайн-платежей дает ряд преимуществ вам и вашим сторонникам.

Хотя это может работать на вас в данный момент, добавление онлайн-платежей дает ряд преимуществ вам и вашим сторонникам.

Оправдать ожидания

Людям становится все удобнее платить онлайн. Когда участники, клиенты или сторонники готовы зарегистрироваться, зарегистрироваться для участия в мероприятии или сделать пожертвование, они хотят сделать это быстро и легко. Фактически, веб-сайты, которые не поддерживают онлайн-платежи, могут рассматриваться как отстающие.

Ускорьте процесс

Онлайн-платежи выполняются быстрее, чем платежи вручную, так как вам не нужно ждать прибытия чека или его оплаты. Весь процесс — от отправки онлайн-платежа до обновления вашего банковского счета — может занять несколько секунд. Конечным результатом является улучшение денежного потока для вашей организации и почти мгновенное подтверждение транзакций. Потенциальным участникам не придется ждать, чтобы присоединиться к вашей организации, и участники сразу узнают, успешно ли они зарегистрировались для участия в мероприятии.

Кроме того, служба онлайн-платежей позволяет сразу узнать, достаточно ли средств у лица, совершающего онлайн-платеж, для покрытия транзакции, а не через неделю, когда чек не будет возвращен.

Избавьте вас от многих проблем…

Автоматические платежи также избавят вас от необходимости вносить чек и регистрировать платеж вручную. Как только вы настроите онлайн-платежи для своего веб-сайта, они будут автоматически обработаны. Вы не обрабатываете и не храните информацию о кредитной карте. Любые обновления записей участников обрабатываются автоматически.

…Но по цене

Конечно, все ценное имеет свою цену, и в этом случае ваш платежный провайдер будет взимать с вас комиссию за транзакцию, а некоторые также взимают другие комиссии, например плата за установку или ежемесячная плата.

Но если онлайн-платежи помогут вам расширить членство, сбор средств или ваш онлайн-бизнес, они отнимут у вас кусок гораздо большего пирога.

Мы рассмотрим расходы позже, но сейчас, прежде чем вы начнете думать о выборе конкретного поставщика платежных услуг, важно понять некоторую терминологию онлайн-платежей, в том числе платежная система .

Что такое онлайн-платежи? Понимание терминологии онлайн-платежей

Существует несколько терминов, которые используются почти взаимозаменяемо при описании онлайн-платежей: ваш веб-сайт и ваш клиент, а также между вами обоими и вашими банковскими счетами . Каждый из них облегчает завершение онлайн-транзакций и обработку онлайн-платежей.

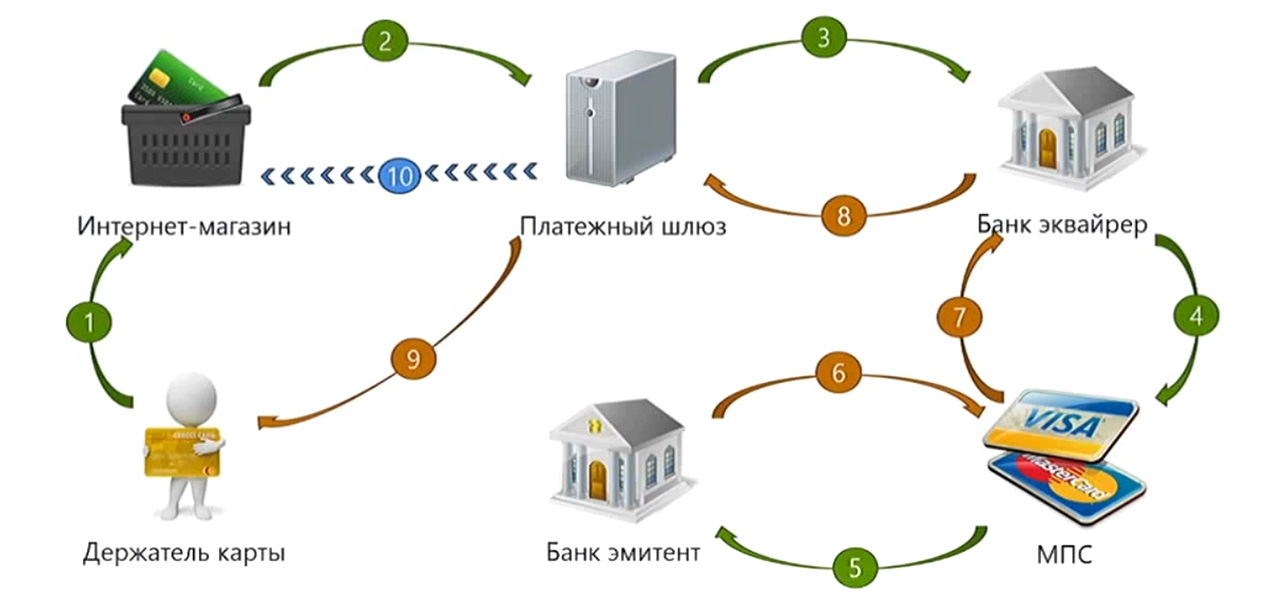

Платежный шлюз

Платежный шлюз – это служба, которая получает запрос на онлайн-платеж с вашего веб-сайта и направляет его платежной системе . Вы можете представить платежный шлюз как цифровой эквивалент торгового автомата, в который вы вставляете свою карту в продуктовом магазине.

Платежный процессор

Платежный процессор – это служба, которая проверяет данные кредитной карты покупателя (например, данных вашего участника, спонсора или сторонника) и проверяет, достаточно ли средств на их счету для оплаты платежа. . Если у клиента достаточно средств, транзакция авторизуется, и средства переводятся со счета клиента. Статус транзакции передается обратно на платежный шлюз, который затем отправляет сообщение о статусе на ваш веб-сайт. Компания, занимающаяся обработкой платежей, также может предоставить вам оборудование, необходимое для приема личных платежей, например устройство для считывания карт.

. Если у клиента достаточно средств, транзакция авторизуется, и средства переводятся со счета клиента. Статус транзакции передается обратно на платежный шлюз, который затем отправляет сообщение о статусе на ваш веб-сайт. Компания, занимающаяся обработкой платежей, также может предоставить вам оборудование, необходимое для приема личных платежей, например устройство для считывания карт.

Платежный провайдер

A Платежный провайдер (или провайдер платежных услуг) — это компания, которая управляет платежным шлюзом или услугами платежной системы. Некоторые будут работать оба.

Платежная служба или платежная система

Если поставщик платежных услуг предлагает несколько типов платежных шлюзов с различными функциями и ценами, каждый тип называется платежной услугой или платежная система . Например, PayPal — это поставщик платежных услуг, который предлагает ряд платежных услуг или платежных систем, таких как PayPal Payflow Pro и PayPal Express Checkout (и вот отличный список, если вы ищете альтернативу Paypal, или продолжайте читать, чтобы увидеть наши обзор различных систем онлайн-платежей внизу этого поста).

Аккаунт продавца

Аккаунт продавца – еще один важный для понимания термин. Когда онлайн-транзакция успешно завершена, средства переводятся со счета покупателя на ваш торговый счет, особый вид банковского счета, используемый исключительно для хранения средств, полученных от транзакций по кредитным и дебетовым картам. Чтобы принимать онлайн-платежи, вам обычно необходимо создать учетную запись продавца у поставщика платежей. Средства, накапливающиеся на вашем торговом счете, регулярно переводятся на банковский счет вашей организации.

Платежный шлюз и платежный процессор: в чем разница?

Хотя термины «платежный шлюз» и «процессор платежей» иногда используются взаимозаменяемо, на самом деле они относятся к разным частям платежного процесса.

В онлайн-транзакции платежный шлюз — это то, что удостоверяет платеж клиента, тогда как платежный процессор — это механизм, который передает транзакцию между банком и продавцом.

Это различие важно, поскольку при физической транзакции требуется только платежный процессор. Однако в виртуальной транзакции необходим дополнительный уровень аутентификации.

Однако, чтобы еще больше запутать, платежный шлюз и платежный процессор иногда объединяют в единую службу, известную под любым названием. Некоторые компании будут управлять обеими сторонами процесса, в то время как другие занимаются только одной.

Итак, когда вы читаете наш список платежных систем, помните об этом простом, но жизненно важном различии.

Как работает процесс онлайн-платежей

Чтобы полностью понять, как работают онлайн-платежи, давайте проследим транзакцию от начала до конца. Таким образом, вы можете видеть, как взаимодействуют ваш веб-сайт, ваш участник или донор и ваш поставщик платежных услуг.

Чтобы начать обработку онлайн-платежей, обычно требуется:

учетная запись продавца — хотя некоторые платежные системы (например, PayPal) не требуют наличия учетной записи продавца или могут предоставить вам ее

счет у поставщика платежных услуг

веб-страница с кнопкой (например, «Присоединиться», «Пожертвовать», «Купить»), которая инициирует процесс транзакции — вы можете использовать код, предоставленный вашим поставщиком услуг, или специализированное программное обеспечение для корзины покупок

После того, как вы настроите свою веб-страницу и подключите ее к системе онлайн-платежей, посетители вашего сайта смогут оплачивать товары или услуги в Интернете. Процесс онлайн-платежа начинается, когда посетитель нажимает кнопку, чтобы оплатить онлайн членские взносы или регистрацию на мероприятие, сделать пожертвование или купить что-то в вашем интернет-магазине.

В появившейся форме онлайн-платежа посетитель вводит данные своей кредитной карты и отправляет запрос на транзакцию. В зависимости от вашего поставщика услуг онлайн-платежей форма может появиться на вашем веб-сайте, или ваш покупатель может быть перенаправлен на форму на веб-сайте вашего поставщика услуг.

В зависимости от вашего поставщика услуг онлайн-платежей форма может появиться на вашем веб-сайте, или ваш покупатель может быть перенаправлен на форму на веб-сайте вашего поставщика услуг.

Запрос на транзакцию вместе с информацией о кредитной карте, введенной покупателем, безопасно передается в платежный шлюз, управляемый вашим поставщиком платежных услуг. Информация зашифрована, поэтому никто, включая вас, не может просмотреть личную и финансовую информацию покупателя.

Затем ваш поставщик платежных услуг будет использовать безопасную службу обработки платежей — собственную или предоставленную другой компанией — для проверки данных кредитной карты покупателя и подтверждения того, что у покупателя достаточно средств для завершения транзакции.

Если учетные данные покупателя действительны и средств достаточно для завершения транзакции, ваш поставщик платежных услуг инициирует перевод средств с банковского счета покупателя на счет продавца, связанный с вашим веб-сайтом, и уведомит ваш веб-сайт о том, что транзакция завершена. был одобрен. В зависимости от того, как настроен ваш веб-сайт, эта информация может использоваться для автоматического обновления записей на вашем сайте (например, для обновления базы данных управления членством или регистрации событий).

был одобрен. В зависимости от того, как настроен ваш веб-сайт, эта информация может использоваться для автоматического обновления записей на вашем сайте (например, для обновления базы данных управления членством или регистрации событий).

Если транзакция отклонена по какой-либо причине, например, из-за неверных учетных данных или недостаточности средств, средства не будут переведены, но информация о состоянии все равно будет отправлена на ваш веб-сайт.

11 лучших систем онлайн-платежей для вашей организации

Теперь, когда мы рассмотрели анатомию онлайн-транзакций, вот несколько платежных систем, которые вы можете использовать для обработки онлайн-платежей вашей организации.

Мы включили причины, по которым вы можете выбрать один процессор, а не другой, а также обзор комиссий, которые они взимают за транзакцию.

(Обратите внимание, что это может быть не точно для всех провайдеров, так как некоторые компании, выпускающие кредитные карты, взимают дополнительную комиссию, как и транзакции, которые проходят за пределами вашей страны, поэтому это предназначено только для сравнения. )

)

Имея это в виду, вот одиннадцать лучших систем онлайн-платежей для всех ваших потребностей в обработке платежей (а если вы некоммерческая организация, ознакомьтесь с нашим полным руководством по некоммерческим платежным системам здесь).

1. Платежи WildApricot

WildApricot Payments — это собственная система обработки платежей WildApricot, основанная на AffiniPay, платежном шлюзе, специализирующемся на платежных решениях для ассоциаций.

AffiniPay имеет более чем десятилетний опыт работы в платежной индустрии и рейтинг A+ от Better Business Bureau. Как AffiniPay, так и WildApricot Payments полностью совместимы с PCI и были созданы специально для некоммерческих транзакций, что означает, что они поддерживают регулярные пожертвования и предлагают бесплатную поддержку и соответствие PCI, а также не требуют установки или ежемесячных сборов.

Кроме того, в то время как некоторые системы онлайн-платежей требуют, чтобы вы переводили деньги на свой банковский счет, с платежами WildApricot полная сумма транзакции зачисляется непосредственно на ваш банковский счет без вашего участия.

Если вы хотите настроить онлайн-платежи для своей организации, начните безрисковую 30-дневную пробную версию программного обеспечения для управления членством WildApricot

Затраты: 2,9% + 0,30 долл. США за операцию по кредиту/дебету

2. Полоса

Stipe — самая гибкая платежная система на рынке. Независимо от того, являетесь ли вы крупной некоммерческой организацией с различными потоками пожертвований или небольшим клубом/ассоциацией, API Stripe легко свяжет ваши платежи в любом месте, где это необходимо. Вы даже можете перейти из ООО в корпоративный статус!

Вы даже можете перейти из ООО в корпоративный статус!

Затраты: 2,9% и 0,30 доллара США за кредитную/дебетовую транзакцию + 0,4% за повторяющийся счет

3. Apple Pay

Для онлайн-платежей Apple Pay предлагает самые удобные способы оплаты на рынке. Пользователи могут мгновенно платить, используя свои существующие кошельки Apple, одним нажатием кнопки (или сканированием отпечатков пальцев). Обратите внимание, что они не являются поставщиком платежей, поэтому вам нужно будет настроить его через один из других в этом списке, если вы хотите принимать другие виды платежей.

Затраты: Никаких дополнительных комиссий сверх обычных комиссий за кредитные транзакции (в среднем 1,5–5% в США)

4. Дволла

Dwolla имеет широкий спектр интеграций и очень гибкий. Если вам требуется несколько структур платежей, таких как платежи в рассрочку, многоэтапные проценты и различные повторяющиеся платежи, Dwolla может справиться со всем этим. Лучше всего то, что их структура оплаты очень конкурентоспособна.

Если вам требуется несколько структур платежей, таких как платежи в рассрочку, многоэтапные проценты и различные повторяющиеся платежи, Dwolla может справиться со всем этим. Лучше всего то, что их структура оплаты очень конкурентоспособна.

Стоимость: 25 долларов США в месяц + 0,5% за транзакцию

5. Причитающийся

Due — многофункциональный платежный процессор, отвечающий потребностям 21 века. Due предоставляет пользователям доступ к виртуальным кошелькам, безопасным транзакциям и даже программному обеспечению для отслеживания времени. Если вы ищете универсальное решение с различными формами оплаты, Due — отличный выбор.

Затраты: 2,8% + 2,9% и 0,30 доллара США за операцию по кредиту/дебету

6. Квадрат

Square первой в игре представила считыватель кредитных карт, который можно было прикрепить к мобильному телефону, подключить к приложению и обрабатывать транзакции. Их технология только улучшилась благодаря расширенным функциям касания, а также полностью инклюзивному программному обеспечению для безопасной и надежной обработки ваших транзакций.

Их технология только улучшилась благодаря расширенным функциям касания, а также полностью инклюзивному программному обеспечению для безопасной и надежной обработки ваших транзакций.

Стоимость: 2,65% за транзакцию по карте, 2,9% + 30 центов за оплаченный Square Invoice или онлайн-транзакцию, 3,4% + 15 центов за транзакцию, введенную вручную, и 0,10 долл. США за каждую операцию по дебетовому платежу Interac

7. PayPal

PayPal является одним из наиболее широко используемых поставщиков платежных услуг, что является их самым большим преимуществом. Скорее всего, у большинства ваших потенциальных сторонников и клиентов уже есть счета в PayPal, и они могут легко совершать платежи. PayPal также берет на себя все проблемы безопасности, а это означает, что вы не будете хранить информацию о кредитной карте (как и большинство других платежных систем).

Затраты: 2,9% + 0,30 долл. США за операцию по кредиту/дебету

8. Authorize.net

Как старейшее и наиболее распространенное платежное решение в этом списке, Authorize.net может делать практически все, что вам когда-либо понадобится для обработки платежей. С Authorize.net у вас никогда не будет неподдерживаемого типа оплаты, поскольку они всегда в курсе самых популярных способов оплаты и даже получили награду за выдающуюся интеграцию API.

Затраты: 25 долларов США в месяц + 2,9% и 0,30 доллара США за транзакцию

9. Freshbooks

Freshbooks — это не просто платежный процессор, это мощная бухгалтерская программа, используемая миллионами компаний по всему миру. Вы не найдете более четкой финансовой отчетности в отрасли, поскольку они известны своим потрясающим пользовательским интерфейсом и поддержкой клиентов. Если вы ищете совершенный инструмент отчетности и платежный процессор в одном, Freshbooks поможет вам.

Если вы ищете совершенный инструмент отчетности и платежный процессор в одном, Freshbooks поможет вам.

Затраты: 2,9% фиксированная плата

10. Монерис

Подобно Freshbooks, Moneris предоставляет клиентам не только платежный процессор, но и модульную отчетность по данным и даже отслеживание запасов. Преимуществом Moneris является их выдающаяся круглосуточная служба поддержки клиентов с рейтингами выше крыши. Они гордятся своей надежностью и всегда рядом, когда они вам больше всего нужны.

Стоимость: 19,95 канадских долларов в месяц, + 2,75% за кредитную транзакцию

Если после просмотра этого списка вам нужна дополнительная помощь по выбору поставщика услуг онлайн-платежей, ознакомьтесь с нашим руководством, как это сделать.

11. Регпак

Regpack объединяет регистрацию и обработку платежей на любом веб-сайте. Система позволяет вашей организации легко собирать платежи на вашем веб-сайте для управления вашими программами, мероприятиями, пожертвованиями и многим другим. Его функции обработки платежей направлены на удовлетворение любых ваших потребностей в регистрации, таких как предоставление группам возможности оплачивать мероприятие под одной учетной записью, включение автоматических скидок на основе известных данных и регистрационной информации и даже упрощение настраиваемых автоматизированных планов выставления счетов. В сочетании с полным набором инструментов управления данными, такими как электронная почта, инструменты отчетности и параметры фильтрации: Regpack — это универсальный магазин для управления вашими клиентами, программами и платежами.

Затраты: От 1,5 %

Программное обеспечение, которое тысячи членских организаций используют для обработки платежей.

сборы за мероприятия.

сборы за мероприятия.

Это программное обеспечение называется Membership Management Software и представляет собой комплексное решение для управления, предназначенное для малых и средних некоммерческих организаций. Вот что еще он может сделать для вас:

- Мгновенная обработка онлайн-платежей, сборов и пожертвований (есть даже собственный платежный процессор, который вы можете использовать)

- Предоставить вам профессиональный, простой в создании веб-сайт, на котором вы можете разместить раздел новостей, уведомления, ресурсы, каталог участников, календарь событий и многое другое.

- Настройте онлайн-страницы регистрации волонтеров, участников и участников мероприятий.

- Поддерживайте полную базу данных контактов, которую легко искать, фильтровать и обновлять.

- Улучшите общение участников с помощью автоматических счетов, электронных писем, информационных бюллетеней и запросов на техническое обслуживание.

- Предоставление вам финансовых отчетов, аналитики и сводок по членству за считанные секунды.

- Принимайте платежи через мобильное приложение.

Программное обеспечение для управления членством устраняет необходимость в нескольких системах и обработке, необходимой для их обслуживания, путем объединения всего в одно простое в использовании решение.

Если вы хотите настроить это программное обеспечение для своей организации, я рекомендую вам начать бесплатную пробную версию WildApricot. WildApricot — это программное обеспечение для управления членством № 1, используемое более чем 20 000 организаций по всему миру. Вы можете получить бесплатную 30-дневную пробную версию здесь.

«Как небольшая некоммерческая организация, полностью состоящая из добровольцев, мы не можем вручную регистрировать членство и регистрацию на обучение. Теперь у нас есть автоматизированные платежи, регистрации, продления и мы можем общаться в мгновение с нашим членством. Также очень приятно иметь все это с удобным веб-сайтом в одном месте!»

— DeeDee LeBaron, Орегонская ассоциация занятости и обучения

Мы надеемся, что вы нашли этот пост полезным и теперь готовы выбрать поставщика онлайн-платежей! Не стесняйтесь, дайте нам знать, если у вас есть дополнительные вопросы или комментарии.

9 Лучшие системы онлайн-платежей для платежей в электронной торговле

У современных продавцов электронной коммерции есть множество вариантов, когда речь идет о системах онлайн-платежей. Вот почему в этой статье мы рассмотрим мои лучшие решения для приема платежей в Интернете.

Этот список поможет вам понять некоторые из самых популярных решений для онлайн-платежей и выбрать подходящее для вашего бизнеса.

Краткое руководство по методам онлайн-платежей

Прежде чем приступить к работе, вот несколько определений, связанных с системами онлайн-платежей.

- Платежи ACH — это электронные кредитовые и дебетовые переводы, позволяющие клиентам осуществлять платежи со своих банковских счетов за коммунальные услуги, ипотечные кредиты и другие виды счетов. ACH расшифровывается как Automated Clearing House, и большинство платежных систем предлагают своим клиентам варианты оплаты ACH, особенно для ежемесячных транзакций и транзакций на основе подписки.

Большинство платежных решений используют ACH для отправки денег (за вычетом комиссии) своим клиентам.

Большинство платежных решений используют ACH для отправки денег (за вычетом комиссии) своим клиентам. - Торговый счет — это банковский счет, который позволяет покупателю получать платежи с помощью кредитных или дебетовых карт. Торговые провайдеры обязаны соблюдать правила, установленные карточными ассоциациями. Многие процессоры (например, перечисленные ниже) действуют как учетная запись продавца и платежный шлюз.

- Платежный шлюз позволяет продавцам безопасно передавать информацию о кредитной карте между покупателем и продавцом, а также между продавцом и обработчиком платежей. Платежный шлюз является посредником между продавцом и его банком-спонсором.

- Платежный процессор — это компания, которую продавец использует для обработки транзакций по кредитным картам. Платежные системы реализуют меры по борьбе с мошенничеством, чтобы обеспечить защиту как клиента, так и продавца.

- Соответствие PCI — это когда продавец или платежный шлюз настраивают свою платежную среду таким образом, чтобы она соответствовала стандарту безопасности данных индустрии платежных карт (PCI DSS).

Стандарт PCI DSS был создан Советом по стандартам безопасности индустрии платежных карт для повышения безопасности данных держателей карт и снижения уровня мошенничества.

Стандарт PCI DSS был создан Советом по стандартам безопасности индустрии платежных карт для повышения безопасности данных держателей карт и снижения уровня мошенничества.

9 лучших платформ онлайн-платежей

У вас есть множество вариантов способов онлайн-платежей. Вот девять лучших платформ для онлайн-платежей:

- Authorize.Net

- PayPal

- Google Pay

- Amazon Pay

- Дволла

- Полоса

- Брейнтри

- WePay

- Verifone (ранее 2Checkout)

1. Authorize.net

С базой пользователей, насчитывающей более 445 000 продавцов, Authorize.net является одним из наиболее широко используемых платежных шлюзов в Интернете. Это платежное решение от Visa существует с 19 года.96 и теперь обрабатывает более миллиарда транзакций в год.

Многие широко используемые платформы электронной коммерции, такие как Magento, Volusion и X-Cart, легко интегрируются с Authorize. net.

net.

Цена: За комплексное решение, включающее учетную запись продавца и платежный шлюз, вы будете платить 25 долларов США в месяц и 2,9% плюс 30 центов за транзакцию. Только для платежного шлюза вы будете платить 25 долларов в месяц, 10 центов за транзакцию и 10 центов за ежедневную комиссию за пакет.

Источник: Authorize.Net, страница цен

2. PayPal

PayPal — самый широко используемый в мире платежный эквайер, обработавший более 19 миллиардов платежей в 2021 году. PayPal используют более 30 миллионов продавцов и 400 миллионов активных клиентов.

Платежи производятся с использованием существующей учетной записи пользователя или с помощью кредитной карты. Деньги могут быть отправлены непосредственно на адрес электронной почты, что побуждает пользователей зарегистрировать новую учетную запись PayPal.

В дополнение к приему платежей, PayPal также позволяет своим пользователям отправлять деньги через службу, что является функцией, которую предоставляют лишь несколько решений для онлайн-платежей.

Цена: PayPal взимает 49 центов за транзакцию плюс от 2% до 4% для большинства типов внутренних транзакций и не имеет платы за установку или ежемесячной платы.

Источник: комиссия продавца PayPal

3. Google Pay

Google Pay — это ответ Google PayPal. Google Pay позволяет пользователям оплачивать товары и услуги через учетную запись, связанную с их профилем Google.

Основное преимущество Google Pay перед конкурентами заключается в том, что миллионы пользователей Интернета используют Google для других услуг, что упрощает процесс покупки через Google Pay.

Цены: Google не взимает комиссию с продавцов за прием платежей через Google Pay. Однако если покупатель использует кредитную карту через Google Pay в магазине, компания-эмитент кредитной карты может взимать комиссию за транзакцию.

Источник: Справочный центр Google Pay для продавцов. Продавцы могут добавить кнопку Amazon Pay в свои процессы оформления заказа.

Продавцы могут добавить кнопку Amazon Pay в свои процессы оформления заказа.

Цена: Amazon Pay взимает 2,9% плюс 0,30 доллара США за транзакцию для внутренних платежей через Интернет и мобильные устройства. Для платежей Alexa Amazon взимает 4% плюс 0,30 доллара США.

Источник: Справочный центр Amazon Pay. Он предлагает множество функций, таких как цифровые кошельки, возможность отправлять до 5000 платежей одновременно, платежи в режиме реального времени банкам, участвующим в сети RTP®, и платежи ACH в тот же день.

Цена: План Dwolla с оплатой по мере использования включает комиссию в размере 0,5% за перевод. Компания также предлагает планы с фиксированной ставкой, начиная с 250, 1000 и 2000 долларов в месяц.

Источник: обзор NerdWallet Dwolla. Обходя традиционный процесс регистрации, Stripe действует как учетная запись продавца для своих поставщиков, обрабатывая все требования PCI и утверждения продавцов.

Цена: Stripe взимается 2,9% + 0,30 доллара США за транзакцию без установки или ежемесячной платы.

Источник: страница с ценами Stripe.

PayPal приобрела компанию в 2013 году, и теперь Braintree является частью экосистемы PayPal. Braintree, однако, ориентирован на компании с большими объемами продаж, которым нужны возможности настройки.

С помощью Braintree клиенты также могут использовать ряд способов онлайн-платежей, включая PayPal, Venmo, дебетовые и кредитные карты, Google Pay и другие.

Цена: Никаких ежемесячных сборов и абонентской платы. Комиссия за транзакцию составляет 2,59% + 0,49 доллара США за транзакцию для стандартных продавцов и транзакций с использованием большинства карт и цифровых кошельков.

Источник: страница цен Braintree

8. WePay

WePay — компания, занимающаяся онлайн-платежами, которая предоставляет платежную инфраструктуру для независимых поставщиков программного обеспечения и программных платформ.

Эта инфраструктура позволяет малым предприятиям принимать платежи через программные платформы. JPMorgan Chase приобрела WePay в 2017 году, что обеспечило такие функции, как депозиты в тот же день на банковские счета Chase.

Цена: Каждый поставщик программного обеспечения или платформа договаривается с WePay о своей цене. Если поставщик или платформа решит не устанавливать собственную ставку, стандартная комиссия WePay составит 30 центов плюс 2,9% за транзакцию. Источник: Условия обслуживания WePay

9. Verifone (ранее 2Checkout)

Verifone — компания, занимающаяся платежными решениями, которая начинала с оборудования для точек продаж, а теперь также занимается программными приложениями.

Компания приобрела 2Checkout в 2020 году, что позволило ей расширить свою деятельность в сфере электронной коммерции. 2Checkout, который теперь является частью Verifone, предлагает различные решения для цифровой коммерции, включая платежи, выставление счетов и управление подписками.

Оплата происходит через личный кабинет в интернет-банке или мобильном банке, часто требуется подтверждение через смс.

Оплата происходит через личный кабинет в интернет-банке или мобильном банке, часто требуется подтверждение через смс.

О том, как наличие дополнительных платёжных инструментов влияет на продажи, мы писали ранее. Проверьте, есть ли в выбранной платёжной системе все необходимые функции.

О том, как наличие дополнительных платёжных инструментов влияет на продажи, мы писали ранее. Проверьте, есть ли в выбранной платёжной системе все необходимые функции. Все способы интеграции есть на сайте ЮKassa.

Все способы интеграции есть на сайте ЮKassa. Оформление документов и интеграция с помощью готовых платёжных модулей происходят быстро.

Оформление документов и интеграция с помощью готовых платёжных модулей происходят быстро.

Большинство платежных решений используют ACH для отправки денег (за вычетом комиссии) своим клиентам.

Большинство платежных решений используют ACH для отправки денег (за вычетом комиссии) своим клиентам. Стандарт PCI DSS был создан Советом по стандартам безопасности индустрии платежных карт для повышения безопасности данных держателей карт и снижения уровня мошенничества.

Стандарт PCI DSS был создан Советом по стандартам безопасности индустрии платежных карт для повышения безопасности данных держателей карт и снижения уровня мошенничества.