Содержание

О представлении декларации по ЕНВД

Mуниципальные районы

Спасский муниципальный район

Службы и организации района

Федеральная налоговая служба

Информация

О представлении декларации по ЕНВД

|

|

|

| |||

МИНФИН РОССИИ

ФЕДЕРАЛЬНАЯ

НАЛОГОВАЯ СЛУЖБА

(ФНС России)

ЗАМЕСТИТЕЛЬ РУКОВОДИТЕЛЯ

Неглинная, 23, Москва, 127381

Телефон: (495) 913-00-09; Телефакс: (495) 913-00-05;

www.nalog.ru

|

|

Управления ФНС России

по субъектам Российской Федерации

Межрегиональные инспекции ФНС России по федеральным округам

АО «ГНИВЦ»

| |||

|

|

№

|

| |||

|

|

|

| |||

|

На №

|

| ||||

|

|

| ||||

|

О представлении декларации по ЕНВД

| |||||

Федеральная налоговая служба в связи со вступлением в силу приказа ФНС России от 26. 06.2018 № ММВ-7-3/414@ «Об утверждении формы налоговой декларации по единому налогу на вмененный доход для отдельных видов деятельности, порядка ее заполнения, а также формата представления налоговой декларации по единому налогу на вмененный доход для отдельных видов деятельности в электронной форме» (далее — приказ ФНС России № ММВ-7-3/414@) сообщает следующее.

06.2018 № ММВ-7-3/414@ «Об утверждении формы налоговой декларации по единому налогу на вмененный доход для отдельных видов деятельности, порядка ее заполнения, а также формата представления налоговой декларации по единому налогу на вмененный доход для отдельных видов деятельности в электронной форме» (далее — приказ ФНС России № ММВ-7-3/414@) сообщает следующее.

Согласно абзацу 2 пункта 5 статьи 5 Налогового кодекса Российской Федерации (далее – Кодекс) нормативные правовые акты, предусматривающие утверждение новых форм (форматов) налоговых деклараций (расчетов) или внесение изменений в действующие формы (форматы) налоговых деклараций (расчетов), вступают в силу не ранее чем по истечении двух месяцев со дня их официального опубликования.

Приказ ФНС России № ММВ-7-3/414@, опубликованный 25.09.2018 на Официальном интернет-портале правовой информации http://www.pravo.gov.ru, вступает в силу 26.11.2018.

В соответствии с пунктом 3 статьи 346. 32 Кодекса налоговая декларация по единому налогу на вмененный доход для отдельных видов деятельности за 3 квартал 2018 должна быть представлена в налоговый орган в срок не позднее 22.10.2018, то есть до вступления в силу приказа ФНС России № ММВ-7-3/414@.

32 Кодекса налоговая декларация по единому налогу на вмененный доход для отдельных видов деятельности за 3 квартал 2018 должна быть представлена в налоговый орган в срок не позднее 22.10.2018, то есть до вступления в силу приказа ФНС России № ММВ-7-3/414@.

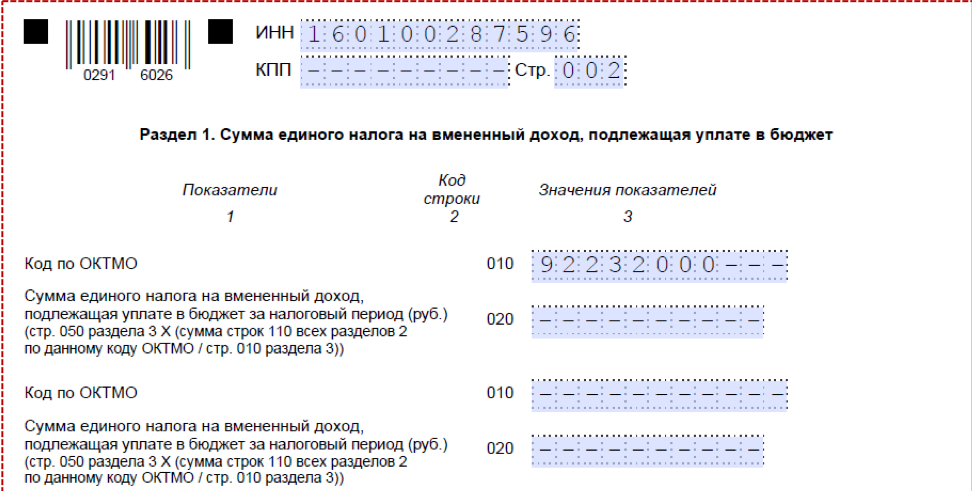

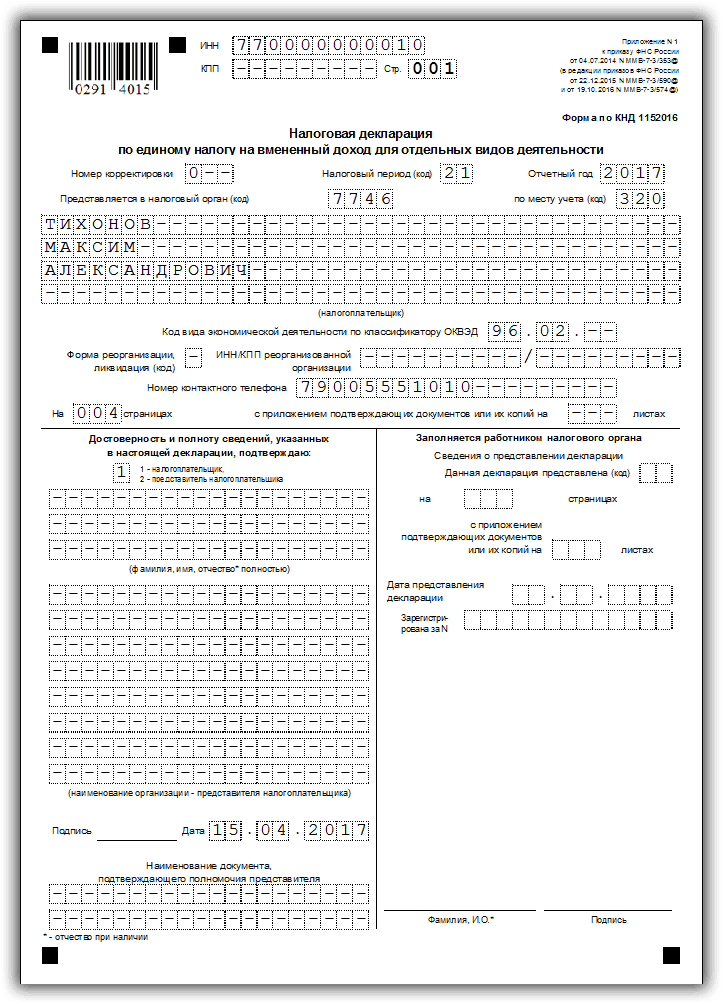

Учитывая изложенное, декларация по единому налогу на вмененный доход для отдельных видов деятельности за 3 квартал 2018 представляется по форме и формату, утвержденными приказом ФНС России от 04.07.2014 № ММВ-7-3/353@ «Об утверждении формы налоговой декларации по единому налогу на вмененный доход для отдельных видов деятельности, порядка ее заполнения, а также формата представления налоговой декларации по единому налогу на вмененный доход для отдельных видов деятельности в электронной форме» или по рекомендуемой форме и формату, согласно приложениям к письму ФНС России от 25.07.2018 № СД-4-3/14369@ «О рекомендуемой форме налоговой декларации по единому налогу на вмененный доход для отдельных видов деятельности».

Налоговые декларации по единому налогу на вмененный доход для отдельных видов деятельности по форме и формату, утвержденными приказом ФНС России № ММВ-7-3/414@, представляются налогоплательщиками начиная с отчетности за налоговый период 4 квартал 2018 года.

Действительный государственный советник

Российской Федерации 3 класса Д.С. Сатин

О. В. Чернуха

В. Чернуха

(99) 25-03

Последнее обновление: 29 октября 2018 г., 16:23

Все материалы сайта доступны по лицензии:

Creative Commons Attribution 4.0 International

Обнаружили ошибку?

Выделите слово или предложение и нажмите CTRL+ENTER

Налоговые расходы | Министерство финансов США

Что такое налоговые расходы?

Налоговые расходы определяются законом как «потери доходов, относимые на счет положений федерального налогового законодательства, которые разрешают специальное исключение, освобождение или вычет из валового дохода или которые предусматривают специальный кредит, льготную ставку налога или отсрочку налоговое обязательство.» Эти исключения можно рассматривать как альтернативу другим инструментам политики, таким как расходы или программы регулирования.

Каковы самые большие налоговые расходы? (оценка за десять лет, 2023–2032 финансовые годы)

- За исключением взносов работодателей на медицинское страхование и медицинское обслуживание (3 366 320 млн долл.

США)

США) - Исключение чистого вмененного дохода от аренды (1 679 550 млн долл. США)

- Планы работодателей с установленными взносами (1 535 700 миллионов долларов США)

- Прирост капитала (кроме сельского хозяйства, древесины, железной руды и угля) (1 492 400 миллионов долларов США)

Учитываются ли поведенческие реакции в оценках налоговых расходов?

Как правило, нет, оценки предполагают, что налогоплательщики не меняют свой выбор в отношении того, какую деятельность осуществлять. Однако оценки допускают «поведение налоговой формы», поскольку налогоплательщики пытаются минимизировать налоговые обязательства. Например, налоговые расходы на вычет процентов по ипотечным кредитам позволяют налогоплательщикам перейти от постатейных вычетов к стандартным вычетам, если они более обеспечены. Напротив, налоговые расходы на взносы 401 (k) не позволят перейти на взносы IRA, даже если это фактически та же самая экономическая деятельность, потому что переход требует от работников покупки IRA, а в некоторых случаях требует пересмотра трудовых договоров для преобразования IRA. доля фирмы в взносах 401(k) на заработную плату, и, таким образом, включает в себя нечто большее, чем простое поведение налоговой формы.

доля фирмы в взносах 401(k) на заработную плату, и, таким образом, включает в себя нечто большее, чем простое поведение налоговой формы.

Принесет ли отмена положения доход, эквивалентный оценкам в этих таблицах?

Нет. Во-первых, налоговые расходы не включают влияние изменений в экономическом поведении. Во-вторых, оценки налоговых расходов предназначены для полностью поэтапных налоговых изменений. Для положений с важным временным эффектом сумма доходов, полученных в результате отмены в течение типичного десятилетнего бюджетного окна, может отличаться от оценки налоговых расходов. В-третьих, оценки налоговых расходов учитывают только изменения налога на прибыль. Изменение некоторых налоговых положений может повлиять на другие налоги, такие как налоги на заработную плату или налоги на недвижимость.

В чем разница между эффектами текущей выручки и эффектами приведенной стоимости?

В отчете о текущих доходах указывается годовая стоимость налоговых расходов в денежном потоке, включающая влияние удержания налога, расчетных платежей и сроков подачи налоговых деклараций. Текущая стоимость представляет собой суммарную меру влияния доходов за несколько лет, дисконтированную до настоящего момента, чтобы отразить временную стоимость денег. Это особенно полезно для налоговых расходов, связанных с отсрочкой налоговых платежей в будущем.

Текущая стоимость представляет собой суммарную меру влияния доходов за несколько лет, дисконтированную до настоящего момента, чтобы отразить временную стоимость денег. Это особенно полезно для налоговых расходов, связанных с отсрочкой налоговых платежей в будущем.

Почему некоторые налоговые расходы приносят доход?

Оценка налоговых расходов для резерва, который по праву считается налоговой субсидией или налоговой льготой, тем не менее может принимать отрицательное значение в некоторые годы, указывая на то, что в эти годы он приносит доход. Это происходит из-за временных эффектов. Резервы, которые ускоряют вычеты или откладывают признание дохода, со временем компенсируют влияние на доход и, в зависимости от модели основной экономической деятельности, могут иметь негативное влияние на доход в конкретном году. Для этих видов налоговых расходов оценки приведенной стоимости обеспечивают более содержательную меру стоимости резерва.

Что такое отрицательные налоговые расходы?

Закон о бюджете определяет налоговые расходы как положения налогового законодательства о потере доходов. Налоговый резерв, увеличивающий доход, иногда называют отрицательными налоговыми расходами (обратите внимание, что это отличается от отрицательных налоговых расходов, см. выше). Примеры, которые можно считать отрицательными налоговыми расходами, включают отказ в вычете компенсации за неэффективность, превышающую 1 миллион долларов США для публичных компаний, и поэтапный отказ от личного освобождения налогоплательщиков с высокими доходами.

Налоговый резерв, увеличивающий доход, иногда называют отрицательными налоговыми расходами (обратите внимание, что это отличается от отрицательных налоговых расходов, см. выше). Примеры, которые можно считать отрицательными налоговыми расходами, включают отказ в вычете компенсации за неэффективность, превышающую 1 миллион долларов США для публичных компаний, и поэтапный отказ от личного освобождения налогоплательщиков с высокими доходами.

Почему не указывается общая сумма всех налоговых расходов?

Важное допущение, лежащее в основе каждой приведенной ниже оценки налоговых расходов, заключается в том, что другие части Налогового кодекса остаются неизменными. Из-за взаимодействия между положениями, как правило, неправильно добавлять отдельные налоговые расходы для каждого положения, чтобы получить общую сумму для отмены всех сразу. Эти взаимодействия могут увеличивать или уменьшать ожидаемое влияние налоговых расходов на доходы. Например, отдельные постатейные вычеты по благотворительным взносам, расходы по процентам по ипотечным кредитам, а также государственные и местные налоги — все это налоговые расходы. При индивидуальном рассмотрении сумма их влияния на доход больше, чем при их совместном рассмотрении. Это связано с тем, что, когда все отменяются сразу, более вероятно, что оптимальным поведением налогоплательщика будет заявление о стандартном вычете, который ограничивает общий прирост дохода от отмены постатейных вычетов. В другом примере из-за прогрессивной шкалы ставок совместное рассмотрение исключений по доходам подтолкнет некоторых налогоплательщиков к более высоким налоговым категориям и, таким образом, увеличит совместную оценку по сравнению с оценками индивидуальных налоговых расходов.

При индивидуальном рассмотрении сумма их влияния на доход больше, чем при их совместном рассмотрении. Это связано с тем, что, когда все отменяются сразу, более вероятно, что оптимальным поведением налогоплательщика будет заявление о стандартном вычете, который ограничивает общий прирост дохода от отмены постатейных вычетов. В другом примере из-за прогрессивной шкалы ставок совместное рассмотрение исключений по доходам подтолкнет некоторых налогоплательщиков к более высоким налоговым категориям и, таким образом, увеличит совместную оценку по сравнению с оценками индивидуальных налоговых расходов.

Как обрабатываются резервы с истекающим сроком действия?

Расчеты производятся с учетом действующего законодательства по состоянию на 1 июля календарного года, в котором выпущены последние расчеты. Оценки представляются для резервов, срок действия которых истек или истекает, если они оказывают влияние на доход в первом финансовом году, указанном в таблицах налоговых расходов, и далее, до тех пор, пока эти положения не будут поэтапно отменены и не будут продлены.

Вмененный доход | UCnet

В соответствии с действующими правилами Налоговой службы стоимость вклада UC в покрытие стоимости медицинского страхования, предоставляемого определенным членам семьи, которые не являются ваши налоговых иждивенцев могут считаться вмененным доходом, который будет облагаться федеральным подоходным налогом, FICA (Social Security and Medicare) и любыми другими обязательными налогами на заработную плату. В некоторых случаях вы также можете иметь вмененный доход для целей подоходного налога штата Калифорния.

Вмененный доход для целей федерального подоходного налога (включая FICA)

Для целей федерального подоходного налога вы будете иметь вмененный доход для части стоимости страхового покрытия UC, предоставляемого вашему сожителю и/или детям вашего партнера, если этим членам семьи не исполнилось 9 лет.0065 ваши налоговые иждивенцы. Вы также будете иметь вмененный доход для покрытия, предоставляемого любым внукам вашего домашнего партнера, если они не являются вашими налоговыми иждивенцами.

Изменения в правилах вмененного дохода в соответствии с федеральной реформой здравоохранения

В соответствии с изменениями 2010 года в федеральном налоговом законодательстве вы не будете иметь федерального вмененного дохода для покрытия ваших родных или усыновленных детей и/или приемных детей, которые являются детьми вашего супруга, , даже если они не являются вашими налоговыми иждивенцами.

Вмененный доход для подоходного налога штата Калифорния

У вас не будет вмененного дохода в штате Калифорния для страхового покрытия, предоставленного вашему сожителю, если совместная жизнь зарегистрирована в штате Калифорния. Если семейное партнерство не было зарегистрировано в штате Калифорния, применяется вмененный доход штата Калифорния; однако, если вы вступили в действительный однополый союз, кроме брака, в другой юрисдикции, и Калифорния признает этот союз в значительной степени эквивалентным зарегистрированному в Калифорнии домашнему партнерству, вы можете исключить вмененный доход из налогообложения штата. при подаче налоговой декларации штата.

при подаче налоговой декларации штата.

Вмененный доход штата Калифорния применяется к детям или внукам вашего домашнего партнера, на которых распространяется страхование, если дети не являются вашими налоговыми иждивенцами.

Формы и процедура

Если вы регистрируетесь для получения пособий через UCPath, вы указали в процессе регистрации, являются ли зарегистрированные члены вашей семьи (включая вашего домашнего партнера и/или детей или внуков партнера) вашими налоговыми иждивенцами, и зарегистрировано ли ваше партнерство со штатом Калифорния.

Если вы регистрируетесь для получения пособий в качестве пенсионера через программу UC Retirement At Your Service, вам необходимо подать форму регистрации пособий UC (UBEN 100), чтобы запросить страховку и указать, зарегистрированы ли вы и ваш сожитель в Калифорнии. Для участников программы Medicare требуется дополнительная форма и копия формы Medicare.

Если вы уведомили UC о том, что вы и ваш сожитель зарегистрированы в Калифорнии, вы не будете иметь вмененный доход в Калифорнии для покрытия вашего партнера.

США)

США)