Единый сельскохозяйственный налог в 2018 году. Есхн ип

ЕСХН. Единый сельскохозяйственный налог . Расчет ЕСХН.

Что такое единый сельскохозяйственный налог

Специальный налоговый режим, который разработан и введен специально для производителей сельскохозяйственной продукции. Единый сельскохозяйственный налог, наиболее выгодный и экономически целесообразный режим налогообложения сельхозпроизводителей.Для налогообложения к сельхозпродукции относится продукция растениеводства, сельского, лесного хозяйства и животноводства. В том числе полученная в результате выращивания и доращивания рыб и других водных биологических ресурсов.

Для бесплатного формирования документов необходимых для регистрации ИП и ООО (заявления на регистрацию Р21001-для ИП, P11001-для ООО, заполненной квитанции госпошлины, Устав ООО и т.д.) рекомендуем надежный сервис Регистрация ИП и ООО бесплатно.Применение ЕСХН.

Налогоплательщики сельхозналога

Единый сельскохозяйственный налог могут применять:

- Организации и индивидуальные предприниматели, производящие сельхозпродукцию.

- С 01.01.2017 имеют право применять сельхозналог, организации и индивидуальные предприниматели, оказывающие услуги сельскохозяйственным товаропроизводителям в области растениеводства и животноводства. Это услуги, которые в соответствии с ОКВЭД относятся к вспомогательной деятельности в области производства сельскохозяйственных культур и послеуборочной обработки сельхозпродукции (посев сельхозкультур, обрезка фруктовых деревьев, уборка урожая, выпас скота и пр).

- Рыбохозяйственные организации и ИП, осуществляющие вылов водных биологических ресурсов.

• Организации (ИП), не производящие сельхозпродукцию, а только осуществляющие ее первичную или последующую (промышленную) переработку, не вправе применять сельхозналог.• Не вправе применять ЕСХН: организации и индивидуальные предприниматели, занимающиеся производством подакцизных товаров, организации, осуществляющие деятельность в сфере игорного бизнеса, а также казенные, бюджетные и автономные учреждения.

Условия применения ЕСХН

- Доход от сельскохозяйственной деятельности не менее 70 %

- ИП и ООО оказывающие услуги сельхозпроизводителям в области растениеводства и животноводства, вправе перейти на уплату сельхозналога, при условии, что доля дохода от реализации указанных выше услуг составляет не меньше 70 %.

- Для рыбохозяйственных организаций и ИП, осуществляющие вылов водных биологических ресурсов, доход от реализации рыбной продукции не менее 70%, а количество сотрудников не должно превышать 300 человек. (подробнее п.2.1 ст.346.2 НК РФ.)

Расчет ЕСХН

Налог ЕСХН = 6%(ставка) x «Доходы — расходы»(налоговая база)

Расходы которые можно учитывать приведены в п. 2-4.1,5 ст. 346.5 НК РФ.Налоговая база может быть уменьшена на сумму убытка полученного в предыдущих годах. Если убытки были несколько лет, то они переносятся в той очередности, в которой были получены.

Переход на единый сельскохозяйственный налог

- Для перехода на ЕСХН необходимо подать уведомление в налоговый орган ( ИП по месту жительства, организации по месту нахождения).

- При регистрации ИП или организации, уведомление необходимо подать с документами на регистрацию, либо в течение 30 календарных дней после регистрации.

- Действующие ИП и организации могут перейти на ЕСХН только с 1 января следующего года. Для этого необходимо подать уведомление до 31 декабря текущего года.

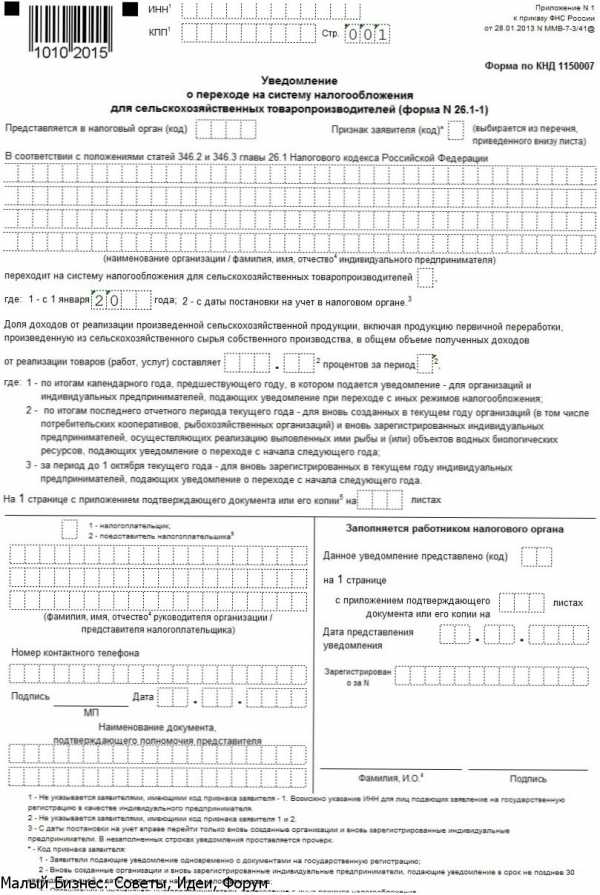

Уведомление о переходе на систему налогообложения для сельскохозяйственных товаропроизводителей (форма N 26.1-1)

Оплата и отчетность ЕСХН.

| Отчетный период | Налоговый период |

| • полугодие | • календарный год |

1. Платим налог авансомне позднее 25 календарных дней со дня окончания отчетного периода (полугодия).2. Платим налог по итогам годане позднее 31 марта года, следующего за истекшим налоговым периодом.Уплаченные авансовые платежи засчитываются в счет налога по итогам года.3. Заполняем и подаем декларацию по ЕСХНне позднее 31 марта года, следующего за истекшим налоговым периодом.

В случае прекращения предпринимательской деятельности в качестве сельхозпроизводителя декларация представляется не позднее 25-го числа месяца, следующего за месяцем, в котором согласно уведомлению, представленному налогоплательщиком в налоговый орган, такая деятельность им прекращена. Уведомление подается в течение 15 дней после окончания осуществления деятельности.

Скачать:• Налоговая декларация ЕСХН• Порядок заполнения декларации ЕСХН

otbiznes.ru

ЕСХН. Единый сельскохозяйственный налог. Плюсы и минусы

Для тех компании и предпринимателей, которые выбрали в качестве основной своей деятельности сельскохозяйственное производство, законодательством РФ предусмотрен специальный Единый сельскохозяйственный налог (ЕСХН).

Единый сельхоз налог: кто может его применять

По закону, применять сельскохозяйственный налог могут ИП и организации, которые занимаются выполнением сельскохозяйственных работ, изготовлением, переработкой и продажей с/х продукции. К сельхозпродукции в данном случае относится продукция сельского и лесного хозяйства, растениеводство, животноводство. Сюда же включается деятельность по промышленному выращиванию и размножению рыб и других биологических ресурсов, как морских, так и речных, прудовых.

Как перейти на сельскохозяйственный налог: требования закона

Перейти на сельскохозяйственный налог не трудно: это происходит на основе добровольного волеизъявления. Для этого достаточно подать в налоговую службу уведомление заданного образца (Форма 26.1-1).

Сделать это можно как в момент постановки предприятия или ИП на государственный налоговый учет, так и в процессе дальнейшей работы. Важным условием является то, что перейти на ЕСХВ с другого налогового режима бизнесмены смогут только с начала следующего календарного года.

История. До 2013 года переход на ЕСХН носил заявительный характер, то есть после обращения предпринимателя или организации в налоговую службу с желанием применять ЕСХН, специалисты налоговой некоторое время рассматривали заявление и по результатам рассмотрения выносили решении о том, имеет ли право тот или иной заявитель применять сельскохозяйственный налог.

Размер налоговой ставки на ЕСХН

ИП и организации, применяющие с/х налог, используют ставку в 6% от дохода, уменьшенного на затраты, произведенные в рамках сельскохозяйственной коммерческой деятельности. Все расходы для снижения налогооблагаемой базы нужно подтверждать документально (чеками, квитанциями, договорами и т.д.).

Условия применения ЕСХН

Единый сельскохозяйственный налог, как и почти все другие виды налогов, требует соблюдения ряда параметров. В частности:

- для того, чтобы право на использование ЕСХВ не было утрачено, нужно, чтобы доля прибыли от вышеуказанной деятельности составляла не менее 70 % от общего дохода предприятия или ИП. Если в каком-либо периоде прибыль от сельскохозяйственных работ отсутствует, налоговая служба может отказать в применении сельхоз налога;

- если предприятие или ИП заняты в рыбном хозяйствовании, то они должны соответствовать следующим условиям:

- доля дохода от рыбного промысла, выращивания, доращивания, размножения рыб и реализации рыбной продукции должна быть не меньше 70% от общего объема прибыли;

- рыболовная деятельность должна осуществляться только на тех судах, которые принадлежат организации или ИП по договорам фрехтования или на правах собственности;

- численность наемного персонала должна быть не выше 300 человек.

Когда нельзя использовать ЕСХН

Для ЕСХН предусмотрены некоторые ограничения, обозначенные в Налоговом кодексе РФ. В частности, единым сельхоз налогом не могут пользоваться:

- ИП и организации, которые производят подакцизные товары и при этом заняты в игорном бизнесе;

- предприятия и ИП не производящие сельскохозяйственную продукцию, а делающие только ее переработку (первичную и последующую).

Помимо этих двух пунктов, применять ЕСХН не имеют права автономные, государственные и бюджетные учреждения.

Преимущества и недостатки ЕСХН

Применение единого сельскохозяйственного налога имеет свои плюсы:

- юридические лица освобождаются от уплаты целого ряда налогов, в т.ч. НДС, налога на прибыль, налога на имущество и т.д.;

- индивидуальные предприниматели на ЕСХН могут не платить НДФЛ (но только в тех случаях, когда нет доходов, подходящих под обложение по специальным ставкам) и налог на имущество физических лиц по тому имуществу, которое используется для коммерческой деятельности;

- возможность совмещения ЕСХН с другими налоговыми режимами: ЕНВД (для юридических лиц) и ЕНВД и ПНС (для ИП). При совмещении налоговых систем нужно вести по ним раздельный бухгалтерский и налоговый учет;

- отсутствие необходимости выплаты минимального налога при убытках, а также возможность перенесения допущенных убытков на будущие налоговые периоды;

- переход на ЕСХН носит уведомительный характер.

Кроме того, важнейшей положительной стороной ЕСХН является простое ведение учета и отчетности, а также двухразовая оплата налога по результатам годового налогового периода (в середине и конце года) и единоразовая сдача отчетности.

Одновременно с этим есть у сельхозналога и некоторые минусы:

- доля доходности от деятельности, связанной с сельскохозяйственными работами, должна быть не ниже 70% от общего объема прибыли;

- список расходов, которые могут снизить налоговую базу меньше, чем на общей системе налогообложения;

- кассовый метод признания доходов;

- отсутствие возможности делать вычет НДС с приобретаемых товаров, что, в свою очередь, приводит к увеличению затрат.

Сроки оплаты ЕСХН

Оплачивать сельскохозяйственный налог необходимо дважды в год:

- не позже 25 июля по итогам первого отчетного периода (полугодия) – здесь надо выплачивать авансовый платеж;

- не позже 31 марта следующего за отчетным года, по итогам годового налогового периода – с учетом произведенного ранее авансового платежа.

Отчетность по сельскохозяйственному налогу

ИП и организации, применяющие ЕСХН, должны сдавать налоговую декларацию единожды в год. Предприятия должны предоставлять ее в налоговые органы не позднее 31 марта. Индивидуальные предприниматели — до конца апреля. Если коммерческая деятельность, подпадающая под данный налог, прекращается в середине года, то декларацию надо подавать в следующем месяце до 25 числа включительно.

Налоговый учет при сельскохозяйственной налоге: основные правила

При ЕСХН индивидуальные предприниматели обязаны вести Книгу учета доходов и расходов (КУДиР) по строго утвержденной форме. Главными принципами при ее ведении являются:

- необходимость подтверждения доходов кассовым методом;

- необходимость подтверждения расходов. Список расходов, которые могут служить основанием для уменьшения налогоисчисляемой базы, подробно прописан в НК РФ.

Внимание! На ЕСХН убытки, понесенные в прошлых налоговых периодах, могут быть перенесены на будущие периоды, но не далее чем на 10 лет вперед и только в той последовательности, в которой они были получены.

Юридические лица, находящиеся на ЕСХН, для правильного ведения налогового учета обязательно должны пользоваться бухгалтерским учетом.

assistentus.ru

Единый сельскохозяйственный налог (ЕСХН) ИП бизнес

Содержание статьи:

Малый бизнес, пытающийся зарабатывать ведением сельского хозяйства, часто сталкивается с различными затруднениями и проблемами. При этом иногда трудностей оказывается настолько много, что вести дело бывает почти невозможно. В подобных ситуациях заметно облегчить положение индивидуальных предпринимателей (ИП) способен единый сельскохозяйственный налог (ЕСХН).

Данный налог хорош тем, что его ставка значительно меньше ныне существующей в России налоговой ставки. При этом данный налог учитывает сложности, с которыми может столкнуться предприниматель, и помогает избежать слишком масштабных выплат в пользу государства.

Хорош этот налог и тем, что включает в себя практически все налоговые выплаты, которые обязан вносить бизнесмен. Это позволяет избавиться от лишних хлопот и больше внимание уделять самому бизнесу, а не сопутствующей ему суете.

Словом, данная форма налогообложения отвечает практически всем требованиям ИП и позволяет тем, кто ведёт малый бизнес, избегать различных ошибок и мелких оплошностей.

Кто может воспользоваться единым сельскохозяйственным налогом?

ЕСХН, как видно из его названия, создан специально для сельскохозяйственных производителей. Воспользоваться им могут лишь те предприниматели, которые ведут бизнес в сфере, тесно связанной с сельским хозяйством.

В первую очередь получить право на ЕСХН могут предприниматели, занимающиеся выращиванием различных сельскохозяйственных культур или разведением скота. При этом данный важнейшим условием, согласно которому малый бизнес будет считаться сельскохозяйственным товарозаготовителем, являются размеры дохода, полученного от ведения подобной деятельности.

Согласно имеющемуся теперь законодательству, они обязаны составлять ничуть не меньше 70% от общего дохода предпринимателя. В случае, если иные доходы от ведения бизнеса, получаемые предпринимателем, превышают 30% от общей суммы доходов, рассчитывать на ЕСХН бессмысленно.

Могут рассчитывать на выплату ЕСХН и те бизнесмены, которые заняты в сфере рыбного бизнеса. Общие требования, предъявляемые к ним, не отличаются от тех условий, которым должны соответствовать иные товарозаготовители. Но важно, что на рыбозаготовительных предприятиях, помимо прочих условий, средняя численность рабочих не может превышать 300 человек.

Важно, что присутствует в налоговом кодексе и указание на таких производителей, которые не имеют права на переход на ЕСХН. В первую очередь это относится к тем, кто занимается производством подакцизных товаров. Кроме того налоговые органы не одобрят переход на ЕСХН тех предпринимателей, которые занимаются организацией и проведением азартных игр. Ну и последними организациями, которые точно не перейдёт на ЕСХН, являются казённые, бюджетные и автономные предприятия.

Размер ЕСХН для ИП

Важнейшим вопросом, волнующим любого предпринимателя, собирающегося перейти на упрощённое налогообложение, является размер налоговой ставки. Именно от неё зависит то, какую часть дохода ему придётся выплачивать в качестве налогов.

Малый бизнес, собирающийся перейти на ЕСХН, будет платить 6% от налогооблагаемой базы. Это довольно низкий показатель, но ещё выгоднее он начинает выглядеть при расчёте самой налогооблагаемой базы. Она состоит из расходов и доходов предпринимателя.

Чтобы понять, какая сумма облагается налогом, необходимо провести простейшие вычисления. Нужно просто вычесть из полученных доходов сумму всех имевшихся при ведении бизнеса расходов. Именно полученный результат будет облагаться налогом.

Важно знать и то, что убытки, полученные за прошедший налоговый период, переносятся в счет расходов при расчете нового налогового периода. При этом, если бизнесмен получает убыток в течение нескольких налоговых периодов, те переносятся в расходы последующих отчётных периодов в хронологическом порядке. Но стоит помнить, что убыток, полученный при иной форме налогообложения, при расчёте дохода для уплаты ЕСХН не учитывается.

В связи с расчётом доходов и расходов, каждый предприниматель, платящий данный сельскохозяйственный налог, обязан вести книгу учёта. Она нужна для отчётности и подтверждения, если оно понадобится, предоставленных в налоговую сведений.

Нельзя не упомянуть и о времени и форме внесения налоговых выплат. ЕСХН считается нарастающим итогом и выплачивается дважды в год. Первая выплата обязана быть совершена не позднее 25 дней после завершения полугодия, а вторая часть вносится не позднее 31 марта.

Помимо прочего предприниматели обязаны помнить, что некоторые выплаты они обязаны делать независимо от выбранного типа налогообложения. Это относится к страховым и пенсионным взносам и оплате налогов на имущество, не имеющего прямого отношения к бизнесу.

Время и место подачи уведомления о переходе на ЕСХН

Желающим платить единый сельскохозяйственный налог стоит заранее задуматься о времени подачи соответствующего уведомления.

Те личности, которые только недавно открыли собственное дело, имеют на подачу уведомления ровно месяц с момента регистрации ИП. Если данный срок окажется пропущен, им придётся переходить на ЕСХН на общих основаниях.

Тот малый бизнес, который существует уже достаточно давно, может обращаться в налоговую до конца декабря. Но, когда бы ни было подано соответствующее уведомление, начать выплачивать налоги по упрощённой системе можно будет лишь с нового календарного года. Именно поэтому начинающим предпринимателям важно задуматься о типе налогообложения заранее. Ведь в случае промедления можно упустить свой шанс и столкнуться с необходимостью ждать начала года.

Подавать уведомление о переходе на ЕСХН следует в налоговое подразделение, расположенное по месту жительства предпринимателя. В ином месте сделать этого не выйдет. А в тех случаях, когда попасть в необходимое подразделение слишком сложно, можно воспользоваться помощью представителя. Правда, документ, подтверждающий полномочия представителя, обязательно должен иметь нотариальное заверение.

Уведомление о переходе на ЕСХН

Написание уведомления о переходе на ЕСХН точно не вызовет у бизнесменов трудностей. Каждый пункт необходимого для заполнения бланка предельно прост и ясен. Сам бланк содержит только самые важные, необходимые сведения, позволяющие налоговой определить, имеет ли указанный в уведомлении малый бизнес право на упрощённую уплату налогов.

Первым делом подающему уведомление предпринимателю необходимо указать ИНН и КПП. При этом тем, кто заполняет данную форму одновременно с регистрацией ИП, данные пункты следует пропустить.

Следующим пунктом указывается код налогового подразделения, где состоит на учёте бизнес предпринимателя, и цифра, которая отразит статус бизнесмена. 1, 2 или 3, в зависимости от того, происходит ли регистрация индивидуального предпринимателя сейчас, является ли бизнес вновь созданным или переход на ЕСХН осуществляется с другого типа налогообложения, соответственно.

Следом предприниматель указывает название организации или имя, фамилию и, если имеется, отчество ИП. После чего вновь цифрой необходимо указать дату грядущего перехода. 1 для тех, кто собирается платить ЕСХН сразу с момента регистрации бизнеса, и 2 тем, кто перейдёт на данный тип налогообложения с нового календарного года. При этом вторым потребуется указать ещё и год, с которого они станут пользоваться упрощённым налогообложением.

Последним пунктом уведомления является поле, куда необходимо внеси сведения о доходах, полученных от ведения сельскохозяйственного бизнеса. При этом размер дохода указывается в процентах от общего объёма доходов всего имеющегося у человека бизнеса. Отчётный период, за который указываются данные сведения, может составлять год, полгода или несколько месяцев. Важно, что данный пункт нужно заполнять лишь тем, кто собирается перейти на ЕСХН с иного типа налогов.

Ну и логичным завершением бланка являются поля для указания номера телефона, даты подачи данного уведомления и подписи бизнесмена. Стоит добавить, что в те пункты, которые останутся незаполненными, необходимо поставить прочерк.

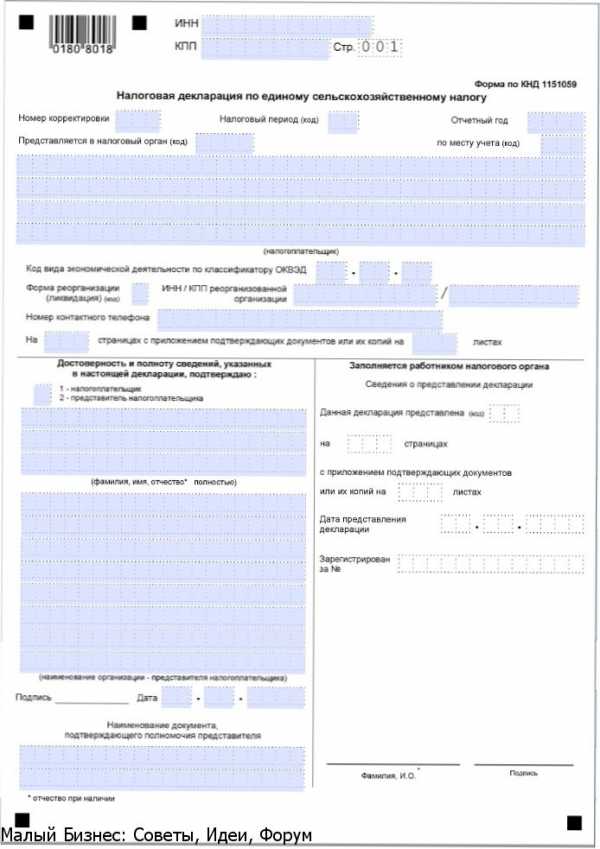

Заполнение декларации

Недолжно вызвать серьёзных трудностей и заполнение налоговой декларации по ЕСХН. Она, как и уведомление, не содержит ничего необычного или затруднительного. Так, на первой странице декларации налогоплательщику придётся указать важнейшие сведения о себе и своём деле.

Помимо ИНН и КПП малый бизнес обязан указать отчётный период и год, за который подаётся декларация, и код налоговой, куда она подаётся. Помимо этого потребуется имя и фамилия предпринимателя и код той экономической деятельности, которой он занимается. Найти его не сложно, он имеется в соответствующем перечне ОКВЭД.

Помимо этого понадобится указать контактный телефон и ещё раз внести сведения о человеке, подающем декларацию, в том числе фамилию, имя и наименование предприятия. Ну и последним штрихом данной страницы окажется подпись и дата.

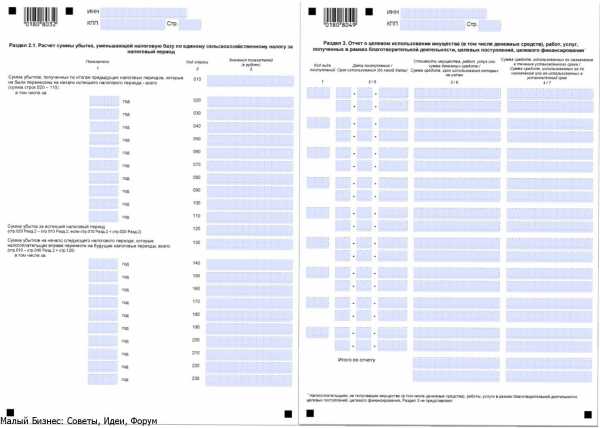

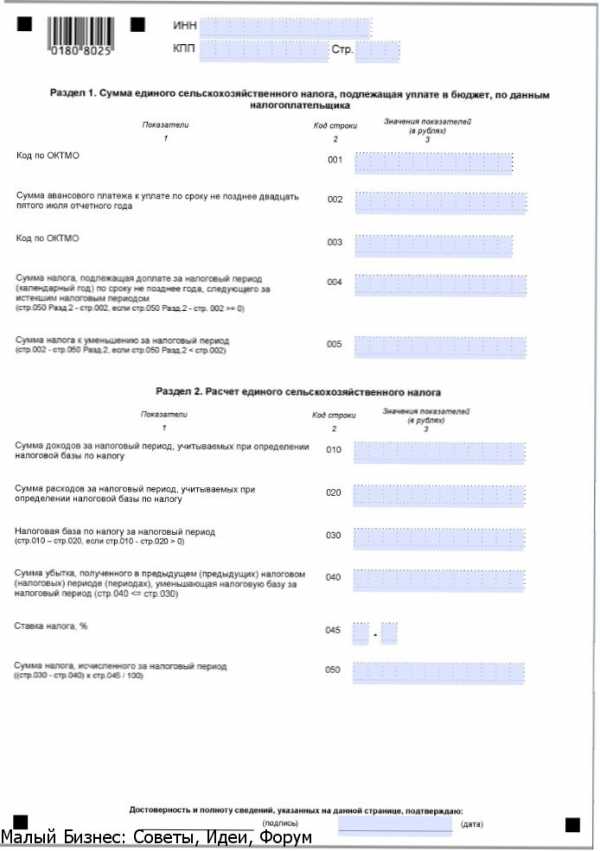

Следующий лист посвящён указанию той суммы, которая будет уплачена. В верхней его половине налогоплательщик обязан указать суммы, соответствующие показателям по кодам ОКТМО, а в нижней половине провести расчет налога и налоговой базы с учётом всех имеющихся расходов, доходов и убытков за прошлые отчётные периоды.

Два последних листа содержат дополнительные сведения, касающиеся убытков, которые понёс малый бизнес в предыдущие отчётные периоды, и расходов средств, которые предприниматель получил благодаря целевым программам и благотворительности.Указание всех этих сведений не вызовет у ИП затруднений.

Но, чтобы избежать даже самых незначительных ошибок, важно помнить, что каждый имеющийся лист должен быть использован только с одной стороны. Нерекомендовано подача сведений, важных для налоговой, сразу с двух сторон одного листа.

malyybiznes.ru

ЕСХН – индивидуальный предприниматель

При переходе на ЕСХН индивидуальный предприниматель освобождается от уплаты трех основных налогов путем замены его на единую ставку. Итак, единый сельскохозяйственный платеж включает налоги:

- на добавленную стоимость;

- на прибыль;

- на имущество.

Благодаря ЕСХН индивидуальный предприниматель может больше не заботиться об уплате НДС. Однако существуют случаи, являющиеся исключением. В качестве примера можно привести поставку импортного сырья для производства. Налог на добавленную стоимость начисляется, так как товар пересекает таможню.

Конечно, налогооблажение ИП не ограничивается тремя базовыми налогами. Прочие обязательные платежи в бюджет подлежат расчету, начислению и выплате в установленном Налоговым кодексом порядке. В связи с этим от хозяйствующего субъекта требуется в утвержденный срок рассчитать налоговую сумму и перечислить ее на расчетный счет соответствующей бюджетной организации, своевременно сообщать о невозможности произвести выплаты, вести четкую хронологию всех перечислений в бюджет за несколько последних лет и их хранение.

Очень удобен ЕСХН: индивидуальный предприниматель получает возможность упростить схему заполнения документации, то есть значительно уменьшается объем канцелярской работы. Кроме того, становится легче вести бухгалтерию, а для малого предприятия это весомое преимущество. Однако далеко не все хозяйствующие субъекты, занимающиеся сельским хозяйством, имеют право на переход к единому налогообложению. Итак, согласно действующим законодательным нормам, таким правом могут воспользоваться предприятия, которые:

1. Занимаются реализацией, производством и переработкой продукции, входящей в общий перечень, официально утвержденный государственными органами.

2. Получают достаточный объем прибыли, что дает возможность не только покрыть произведенные расходы, но и обеспечить следующий цикл производственного процесса. Налоговые органы требуют, чтобы доходная часть составляла не менее 70%.

3. Не являются собственниками или соучредителями компаний, относящихся к сфере игорного бизнеса. Также не подлежат переходу на единый налог учреждения, производящие подакцизные товары, и бюджетные организации. Если предприниматель организует фирму, которая предоставляет услуги по переработке сельскохозяйственной продукции, то претендовать на начисление ЕСХН ему не стоит.

Переход на ЕСХН индивидуальный предприниматель может осуществить непосредственно после регистрации. На подачу заявления в соответствующий орган ему дается пять рабочих дней с момента получения официального статуса. Предприниматель ежегодно подтверждает систему налогообложения, поэтому в начале каждого отчетного периода он может написать заявление на исчисление в будущем единого налога. Государственные органы установили срок подачи заявления с 20 октября до 20 декабря отчетного периода. Переход с упрощенной на обычную систему налогообложения хозяйствующий субъект вправе осуществлять в свободном порядке и по собственному усмотрению.

Единый сельхозналог является огромным подспорьем в деятельности малого предприятия. Однако это преимущество не только тяжело получить, но и нелегко удержать. В случае нарушения хоть одного требования, предъявляемого к таким организациям, предпринимателю придется в течение месяца оповестить об этом налоговый орган и произвести полный перерасчет трех замененных налогов. Затем он должен уплатить выявленную разницу с учетом пени за просрочку. Только так предприятие сможет избежать начисления серьезных штрафных санкций. Если все сделать вовремя, то предприятие лишь воспользуется средствами резервного фонда, но сохранит стабильное производство.

fb.ru

ЕСХН (Единый сельскохозяйственный налог): — Бухгалтерия Онлайн

Единый сельскохозяйственный налог платят организации и ИП, которые являются сельхозпроизводителями, добровольно перешедшими на ЕСХН. Налог начисляется на разницу между доходами и расходами. В большинстве случаев налоговая ставка составляет 6 %. Настоящая статья посвящена главе 26.1 НК РФ «Система налогообложения для сельскохозяйственных товаропроизводителей (единый сельскохозяйственный налог)». В ней доступно, простым языком рассказано о порядке расчета и уплаты ЕСХН и сроках сдачи отчетности. Данный материал является частью цикла «Налоговый кодекс «для чайников»». Обратите внимание: статьи из этого цикла дают только общее представление о налогах; для практической деятельности необходимо обращаться к первоисточнику — Налоговому кодексу Российской Федерации.

Кто платит ЕСХН

Российские организации и индивидуальные предприниматели, являющиеся сельскохозяйственными товаропроизводителями и добровольно перешедшие на уплату ЕСХН.

Компании и предприниматели, наделенные статусом сельхозпроизводителя, но не изъявившие желания перейти на уплату единого сельхозналога, по умолчанию применяют иные системы налогообложения. Другими словами, переход на ЕСХН не может быть принудительным.

Кто относится к сельскохозяйственным товаропроизводителям

- предприятия и ИП, которые производят, перерабатывают и продают сельхозпродукцию. Здесь есть одно важное условие: доля дохода от реализации такой продукции должна составлять не менее 70 процентов дохода от продажи всех товаров и услуг;

- сельскохозяйственные потребительские кооперативы, у которых доля дохода от продажи сельхозпродукции собственного производства не менее 70 процентов дохода от реализации всех товаров и услуг;

- рыбохозяйственные организации и предприниматели, соответствующие ряду условий (доля дохода от продажи улова не менее 70 процентов от всего дохода, рыболовные суда принадлежат им на праве собственности или по договорам фрахтования и др.)

- организации и ИП, которые оказывают производителям сельхозпродукции услуги, относящиеся к вспомогательной деятельности в области производства сельхозкультур и послеуборочной обработки сельхозпродукции: подготовка полей, посева, перегонка и выпас скота и проч. Доля дохода от реализации перечисленых услуг должна составлять не менее 70 процентов дохода от продажи всех товаров и услуг

Кто не вправе перейти на ЕСХН

Компании и предприниматели, которые производят подакцизные товары и (или) занимаются игорным бизнесом, а также казенные, бюджетные и автономные учреждения. Ранее права на уплату ЕСХН были лишены организации, открывшие филиалы и обособленные подразделения. Но сейчас данное ограничение отменено, и в настоящее время наличие филиалов не препятствует переходу на единый сельхозналог.

Где действует система в виде уплаты единого сельхозналога

На всей территории РФ без каких-либо региональных или местных ограничений. Правила перехода на ЕСХН и возврата на другие системы налогообложения одинаковы для всех российских компаний и предпринимателей независимо от местонахождения.

От каких налогов освобождены плательщики ЕСХН

В общем случае организации, начисляющие единый сельхозналог, освобождаются от налога на прибыль., а предприниматели — от НДФЛ. Кроме того, компании не платят налог на имущество, а ИП — налог на имущество физлиц (с 2018 года освобождение распространяется только на объекты, используемые при производстве сельхозпродукции, первичной и последующей промышленной переработке и продаже этой продукции, а также при оказании услуг сельскохозяйственными товаропроизводителями). Кроме того, вплоть до 2019 года и те и другие не платят налог на добавленную стоимость (за исключением НДС при импорте).

Прочие налоги и сборы нужно платить в общем порядке. В частности, с зарплаты сотрудников надо делать взносы на обязательное страхование, удерживать и перечислять НДФЛ.

Обратите внимание: компании, относящиеся к категории сельскохозяйственных товаропроизводителей, но не перешедшие на ЕСХН, платят налог на прибыль по общей ставке 20 процентов.

Как перейти на уплату единого сельхозналога

Компании и ИП, являющиеся сельхозпроизводителями, а также сельскохозяйственные потребительские кооперативы могут перейти на уплату ЕСХН, если выполнено следующее условие. За календарный год, предшествующий году подачи заявления о переходе, доля дохода от продажи сельхозпродукции собственного производства должна быть не менее 70 процентов дохода от реализации всех товаров и услуг. Для тех, кто зарегистрирован в текущем году, данное условие должно выполняться применительно к последнему отчетному периоду, то есть полугодию.

Рыбхозы вправе перейти на единый сельхозналог, если за календарный год, предшествующий году подачи заявления о переходе, доля дохода от продажи улова не менее 70 процентов от всего дохода. Для рыбхозов, зарегистрированных в текущем году, данное условие должно выполняться применительно к последнему отчетному периоду, то есть полугодию. Кроме того, для рыбохозяйственных предприятий и ИП предусмотрены дополнительные условия по численности работников и по принадлежности судов промыслового флота.

Если все необходимые условия выполнены, нужно подать заявление в налоговую инспекцию не позднее 31 декабря, и с января следующего года можно применять ЕСХН.

Вновь созданные предприятия и вновь зарегистрированные ИП вправе стать плательщиками единого сельхозналога с даты постановки на учет в налоговой инспекции. Для этого необходимо подать заявление не позднее 30 календарных дней с даты постановки на налоговый учет. Кроме того, для «новичков» действует правило: если в год подачи заявления доходы от сельскохозяйственной деятельности равны нулю, то в отношении следующего года 70-ти процентный лимит не применяется.

«Уход» с ЕСХН: добровольный и принудительный варианты

Налогоплательщик, перешедший на единый сельхозналог, должен начислять его до конца налогового периода, то есть по 31 декабря текущего года включительно. До этого времени отказаться от ЕСХН нельзя. Сменить систему по собственному желанию можно только с 1 января следующего года, о чем нужно письменно уведомить налоговую инспекцию в срок до 15 января.

Предусмотрен и принудительный возврат с ЕСХН на другие системы налогообложения. Он происходит, когда по итогам года доля доходов от реализации сельхозпродукции собственного производства оказалась менее 70 процентов дохода от всей реализации, либо рыбхоз не выполнил установленные для него условия. Еще одна причина обязательного перехода с ЕСХН — начало производства подакцизных товаров, либо занятие игорным бизнесом. Во всех перечисленных случаях право на единый сельхозналог считается утраченным с начала года, в котором допущено несоответствие.

При принудительном возврате с ЕСХН налогоплательщику следует задним числом пересчитать налоги за предыдущий год и заплатить их в январе наступившего года. Возможно, придется еще и перечислить пени. Если выяснится, что налогоплательщик изначально стал применять сельхозналог, не имея на это права (например, скрыл свою принадлежность к сфере игорного бизнеса), то пени начислят за весь прошлый год. Если же возврат произошел, потому что в течение прошлого года нарушены ограничения по доле доходов от продажи сельхозпродукции (либо критериев, утвержденных для рыбхозов), и при этом налогоплательщик не пересчитал налоги в январе, то пени будут начислены с февраля наступившего года.

Если налогоплательщик перестал заниматься сельскохозяйственной деятельностью, то в течение 15 дней ему необходимо уведомить об этом свою инспекцию.

Как рассчитать единый сельхозналог

Нужно определить налоговую базу, то есть разность между доходами и расходами, и умножить ее на 6 процентов. Налоговая база рассчитывается нарастающим итогом с начала налогового периода, который равен одному календарному году. Иными словами, базу определяют в течение периода с 1 января по 31 декабря текущего года, затем расчет налоговой базы начинается с нуля.

Учет доходов и расходов при ЕСХН

Налогооблагаемыми доходами при системе ЕСХН является выручка по основному виду деятельности (доходы от реализации), а также суммы, полученные от прочих видов деятельности (внереализационные доходы).

Список расходов строго ограничен. В него входят все наиболее распространенные затраты, в частности, заработная плата, стоимость основных средств, издержки на рекламу и т д. Но при этом в перечне отсутствует такой пункт как «прочие расходы». Поэтому налоговики при проверках проявляют строгость и аннулируют любые затраты, которые прямо не упомянуты в списке.

Необходимо учитывать все доходы и расходы. Организации должны заполнять регистры бухгалтерского учета, предприниматели — вести специальную книгу учета доходов и расходов, форма которой утверждена приказом Минфина России от 11.12.06 № 169н.

Налогоплательщики ЕСХН применяют кассовый метод признания доходов и расходов. Это значит, что доходы в общем случае признаются в момент поступления денег на расчетный счет или в кассу, а расходы — в момент, когда предприятие или ИП погасили обязательство перед поставщиком.

Когда перечислять деньги в бюджет

По итогам полугодия не позднее 25 июля нужно перечислить в бюджет авансовый платеж. Он равен налоговой базе за январь-июнь, умноженной на 6 процентов.

По окончании налогового периода необходимо перечислить в бюджет итоговую сумму ЕСХН. Последний день уплаты — 31 марта следующего года. При перечислении итоговой величины налога следует учесть авансовый платеж, сделанный в течение года.

Как отчитываться по ЕСХН

Отчитываться по единому сельскохозяйственному налогу нужно один раз в год. Декларацию необходимо предоставить не позднее 31 марта года, следующего за налоговым периодом. Отчетность по итогам полугодия не предусмотрена.

Если в течение года налогоплательщик перестал заниматься сельхоздеятельностью, то он должен предоставить декларацию не позднее 25-го числа следующего месяца.

Совмещение единого сельхозналога с ЕНВД, либо с патентной системой

Налогоплательщик вправе по одним видам деятельности начислять «вмененный» налог, а по другим ЕСХН. Не исключен вариант, когда предприниматель по одним видам деятельности платит ЕСХН, а по другим применяет патентную систему налогообложения.

В таком случае необходимо вести раздельный учет доходов и расходов, относящихся к каждому из спецрежимов. Если это невозможно, то затраты следует распределять пропорционально доходам от видов деятельности, подпадающих под разные системы налогообложения. Доходы и расходы, относящиеся к ЕНВД или к ПСН, не учитываются при определении налоговой базы по единому сельхозналогу.

Также надо иметь в виду, что при совмещении ЕСХН и «вмененки» 70-ти процентное ограничение, введенное для плательщиков единого сельхозналога, нужно рассчитывать исходя из всех доходов, в том числе и подпадающих под ЕНВД..

Помимо этого следует следует помнить, что согласно Налоговому кодексу, продажа сельхозпродукции собственного производства через свои магазины, торговые точки и столовые на ЕНВД не переводится.

www.buhonline.ru

ЕСХН - единый сельскохозяйственный налог | Я

Строительство домов в Переславле-Залесском.

- огромное озеро

- сосновые леса

- охота и рыбалка

- 1,5 часа от Москвы

ЕСХН – единый сельскохозяйственный налог, применяемый добровольно. Его уплачивают, только те, кто на него перешел, это могут быть организации и предприниматели, которые являются сельхозпроизводителями.

Кто относится к сельскохозяйственным товаропроизводителям

- Фирмы и ИП производящие собственную с/х продукцию и реализующие ее.

- с/х потребительские кооперативы

- рыбохозяйственные компании и ИП, занимающиеся рыболовством.

Главное условие, для того чтобы считаться сельхозпроизводителями – часть дохода от реализации составляет не менее 70%. Для рыбохозяйственные фирм, еще одно условие – наличие судов в собственности или по договорам аренды.

Кто не вправе перейти на ЕСХН

Организации и ИП, не могут перейти на ЕСХН

- Если производят подакцизные товары

- Если занимаются игорным бизнесом

- Если это казенные, бюджетные и автономные учреждения

Сейчас отменено ограничение на организации имеющие филиалы и обособленные подразделения, раньше они не могли применять ЕСХН.

От каких налогов освобождены на ЕСХН

При применении ЕСХН, освобождаются от уплаты;

- Организации: налог на прибыль, на имущество, НДС (за исключением импорта).

- ИП: НДФЛ, налог на имущество, НДС (за исключением импорта).

Остальные платежи и сборы платятся как обычно. Это и страховые платежи (с 2011 по 2014 годы — по льготным тарифам) и удержание НДФЛ,

Организации, являющиеся сельхозпроизводителями, применяющие ОСНО (не перешедшие на ЕСХН), в 2011 – 2012 года, начисляют налог на прибыль по ставке 0%. С 2013-2015 – 18%. А с 2016 – 20% (ст.2.1 ФЗ от 06.08.01 №110-ФЗ).

Как перейти на уплату единого сельхозналога

Если организация относится к сельхозпроизводителям, см. выше Кто относится к сельскохозяйственным товаропроизводителям, и выполнены все необходимые условия, необходимо подать заявление в ФНС в период с 20 октября по 20 декабря года, и с января следующего года вы вправе применять ЕСХН.

При регистрации ООО или ИП, также как и на УСН, вы можете подать заявление о применении к вам ЕСХН, в день регистрации или в 5-дневный срок после.

«Переход» с ЕСХН: добровольный и принудительный варианты

Организация, применяющая ЕСХН, начисляет его до конца налогового периода (31.12). До конца года, отказаться от сельхозналога нельзя. Для смены ЕСХН, нужно подать заявление в ФНС до 15 января.

Также есть и принудительная отмена права применять единый сельхозналог, это происходит, если доля реализованной сельхозпродукции в организации стала меньше 70% либо фирма начала производить подакцизный товар или заниматься игорным бизнесом.

При этом варианте компания, задним числом должны пересчитать все налоги за предшествующий год и заплатить их в январе следующего года

Как рассчитать единый сельхозналог

Сельхозналог рассчитывается так, из доходов вычитаем расходы и умножаем на 6%. Налог рассчитывается за год, с 1.01 по 31.12 текущего года.

Учет доходов и расходов при ЕСХН

При ЕСХН налогом облагается выручка по доходам от реализации, и суммы внереализационных доходов

Важно то, что расходы строго ограничены. В список возможно расходов входят такие затраты как, заработная плата, реклама, стоимость основных средств. Но при этом в списке нет пункта «прочие расходы». Поэтому при проверках сотрудники ФНС, проявляют особое внимание к расходам.

Организации ведут бухгалтерский учет, ИП обязаны вести книгу учета доходов и расходов. При применении сельхозналога, используется ККМ. Это значит, что доходы признаются, только те которые поступили на расчетный счет или в кассу.

Когда перечислять деньги в бюджет

Авансовые платежи платятся в бюджет 25 июля (за полугодие.) Итоговая сумма сельхозналога уплачивает до 31 марта следующего года.

Как отчитываться по ЕСХН

Организации и индивидуальные предприниматели, сдают декларацию по ЕСХН до 31 марта года, следующего за отчетным годом.

Совмещение ЕНВД и ЕСХН

Так как применение ЕНВД обязательно, для некоторых видов деятельности, по остальным видам деятельности нужно применять ЕСХН. А ограничение на долю менее 70%, нужно рассчитывать исходя из всех доходов. Необходимо сказать, что продажа продукции собственной продукции через свои торговые точки, под ЕНВД не попадает.

ya-ip.ru

Единый сельскохозяйственный налог в 2018 году

Сельское хозяйство – достаточно рисковый вид бизнеса. Сельхозпроизводители часто зависят от факторов, не зависящих от них. Это и неблагоприятные природные условия, и вредители сельхозкультур на полях, и инфекционные заболевания поголовья скота и птицы.

Еще одна серьезная проблема производителей сельхозпродукции – это ее сбыт. Прежде чем зерно, крупы, овощи и фрукты, молочная и мясная продукция попадут к потребителю, они должны пройти переработку. Если же сдавать продукцию в виде сырья, то производитель с трудом компенсирует затраты даже на ее выращивание.

При этом обеспечение населения полноценными продуктами питания – это основа жизнедеятельности любого государства. Именно поэтому во многих странах сельхозпроизводители получают гранты, субсидии, дотации и пользуются налоговыми льготами.

В России тоже действуют целевые программы помощи сельхозпроизводителям, особенно для крестьянско-фермерских хозяйств. Кроме того, существует специальный налоговый режим, предназначенный только для аграриев и рыбохозяйственных организаций — единый сельскохозяйственный налог или ЕСХН.

Бесплатная консультация по налогообложению

Особенности ЕСХН

ЕСХН для ИП, фермеров и организаций – это вариант льготного налогообложения. Расскажем, что это такое простыми словами, понятными для неспециалистов в учете.

В отличие от общей системы налогообложения, где установлены несколько видов налогов, сельхозпроизводители платят всего один налог. Плательщики ЕСХН не платят налог на прибыль, НДФЛ, НДС (кроме того, который уплачивают при ввозе товаров на территорию РФ), налог на имущество (за исключением тех объектов, которые имеют кадастровую стоимость).

Ставка ЕСХН составляет всего 6% от разницы между доходами и расходами. Для сравнения, ставка налога на прибыль в общем случае намного выше – 20%.

Чтобы работать на таких льготных условиях ЕСХН для ИП и юридических лиц, надо выполнять определенные требования:

- своевременно подать заявление о переходе на единый сельскохозяйственный налог;

- не производить подакцизные товары, например, табачные изделия и алкогольную продукцию;

- не относиться к категории казенных, бюджетных и автономных учреждений;

- не менее 70% всех доходов должны приходиться на доходы от ведения специализированной деятельности — производства аграрной или рыболовецкой продукции, а также оказания услуг производителям по производству такой продукции;

- численность работников рыбохозяйственных организаций и индивидуальных предпринимателей, занятых в сфере рыболовства, не должна превышать 300 человек (для сельского хозяйства такого ограничения по численности работников нет).

В отличие от упрощенной системы налогообложения, ЕСХН для ИП, организаций и фермеров не устанавливает ограничений по лимиту доходов за год.

Кроме того, статья 346.2 Налогового кодекса содержит более подробную характеристику бизнесменов, которые могут перейти на уплату сельхозналога в 2018 году:

- Юридические лица, сельскохозяйственные потребительские кооперативы и ИП, производящие, перерабатывающие и реализующие сельхозпродукцию собственного производства.

- Градо- и поселкообразующие российские рыбохозяйственные организации, если численность работающих в них (с учетом совместно проживающих членов семьи) не менее половины общей численности населения населенного пункта.

- Рыбохозяйственные организации (не относящиеся к градо- и поселкообразующим) и индивидуальные предприниматели, если они занимаются рыболовством на принадлежащих им судах или используют их на основании договоров фрахтования.

- Организации и ИП, оказывающие услуги сельскохозяйственным производителям: подготовка полей, посев, возделывание, выращивание, опрыскивание сельхозкультур, уборка урожая, обработка семян до посева, перегонка и выпас скота, содержание и уход за сельскохозяйственными животными.

Как следует из закона, переработчики сельхозпродукции, не производящие ее, не имеют права перейти на сельскохозяйственный налог в 2018 году. С одной стороны, такой запрет ставит в льготное положение только сельхозпроизводителей, и это справедливо. Но с другой – производители и переработчики сельхозпродукции зависят друг от друга. Возможность быстрой, качественной и недорогой переработки могла бы стимулировать товаропроизводителей на большие объемы производства. В итоге, выиграли бы все.

Как перейти на уплату сельхозналога

Переход на ЕСХН для ИП и юрлиц – это их право, а не обязанность. Сельхозпроизводители и рыбохозяйственные организации могут также работать на упрощенной или общей системе налогообложения.

Но если выполняются все условия льготного сельхозрежима, то, в большинстве случаев, выгоднее все-же перейти на него. Напомним, что ставка ЕСХН составляет всего 6% налоговой базы (доходы за минусом расходов). А для Крыма и Севастополя в 2017-2021 годах ставка может составлять даже 4%.

Срок перехода на ЕСХН для ИП, крестьянско-фермерских хозяйств и организаций аналогичен переходу на упрощенную систему:

- в течение 30 дней после государственной регистрации в любое время года;

- с начала следующего года, если сельхозпроизводитель уже работает на какой-то другой системе налогообложения (в этом случае сообщить о переходе надо до 31 декабря текущего года).

Заявление о переходе на уплату единого сельскохозяйственного налога заполняется на специальном бланке по форме № 26.1-1.

Скачать бланк уведомления о переходе на ЕСХН для ИП и юридических лиц

В уведомлении налогоплательщик указывает свои регистрационные данные и срок перехода на сельхозналог – с даты государственной регистрации или с начала нового года. Если сельхозпроизводитель уже какое-то время работал до перехода на спецрежим, то в уведомлении надо также указать долю доходов от реализации собственной продукции.

Заявление подается в налоговую инспекцию по месту прописки индивидуального предпринимателя или по юридическому адресу организации. Подготовьте два экземпляра уведомления и храните свой экземпляр с отметкой ИФНС.

От уплаты сельхозналога можно отказаться только с начала следующего года, для этого надо до 15 января подать форму № 26.1-3. После добровольного отказа от ЕСХН вернуться на него можно лишь после того, как пройдет не меньше одного полного года работы на других системах налогообложения.

Отчетность и уплата сельхозналога

На ЕСХН сдается всего одна годовая декларация – до 31 марта года, следующего за отчетным. Кроме того, индивидуальные предприниматели на этом режиме ведут специальную Книгу учета доходов и расходов (приложение № 1 к приказу Минфина от 11.12.2006 № 169н). Организации КУДиР не заполняют, все доходы и расходы они отражают в регистрах бухгалтерского учета.

Налоговым периодом по уплате единого сельскохозяйственного налога является год, поэтому крайняя дата его перечисления в бюджет – 31 марта года, следующего за отчетным.

Кроме того, по итогам полугодия (не позднее 25 июля) надо рассчитать и оплатить авансовый платеж, который учитывается при уплате годового налога. Положительное отличие ЕСХН от упрощенной системы в том, что здесь нет обязанности уплачивать минимальный налог.

Однако, несмотря на малое количество налоговой отчетности, этот льготный режим сложен для учета и вести его без бухгалтера или специализированных программ очень трудно. Проблема здесь заключается в учете расходов, потому что они должны попадать в перечень, указанный в статье 346.5 НК РФ, быть документально подтвержденными и направленными на получение прибыли.

Итоги

Еще раз кратко повторим все особенности единого сельхозналога в 2018 году:

- Применять ЕСХН могут только крестьянско-фермерские хозяйства, организации и индивидуальные предприниматели, которые сами производят сельхозпродукцию или занимаются рыболовным промыслом (в том числе, выращиванием рыбы). Кроме того, работать на этом режиме могут те, кто оказывает сельхозпроизводителям услуги, связанные с производством продукции. Переработчики и поставщики, которые не производят сельхозпродукцию, а только перерабатывают и продают, не вправе работать на этом льготном режиме.

- Доля доходов от реализации собственной продукции в общих доходах сельхозпроизводителя не должна быть меньше 70%.

- Налоговая ставка ЕСХН составляет всего 6% разницы между доходами и расходами, а на территории Крыма и Севастополя в период с 2017 по 2021 год она может быть снижена до 4%.

- Для перехода на ЕСХН надо своевременно подать уведомление по форме № 26.1-1. Срок подачи документа – 30 дней после госрегистрации или до 31 декабря, если переход планируется с начала нового года.

- Хотя плательщики сельхозналога сдают всего одну годовую декларацию, вести учет на этой системе налогообложения достаточно сложно.

- Налог платят один раз по итогам года (до 31 марта включительно), но не позднее 25 июля надо перечислить авансовый платеж.

ipnalogi.ru