Деятельность фонда соц страхования в России. Фсс 2 9 что это

Ставка и процент страховых взносов в ФСС 2018

В отличие от НДФЛ, оплата в ФСС осуществляется не из дохода, получаемого наемным работником, а организацией, в которой он занимается трудовой деятельностью. После того как бухгалтерия организации проведет расчеты по заработной плате, нужно рассчитать процент, который следует перечислить в ФСС. Сложность этой процедуры в том, что размер страховых взносов зависит не только от величины дохода работника, но и от процентов, применяемых для исчисления взносов.

Как и в оплате разного вида налогов, уплачивать взносы необходимо в обозначенные сроки. В случае невыполнения этого требования работодатель со стороны ФСС подвергается штрафным санкциям. Помимо своевременного платежа, организациями должны регулярно заполняться формы отчетности, в которых предоставляется информация об уплаченных в фонд средствах.

Размеры страховых взносов в ФСС

Сейчас ставка ФСС составляет 2,9%. Но, помимо регулярного перечисления этой суммы, с каждого дохода работника высчитывается и взнос ПФР, составляющий 22%. К этим взносам прибавляется и регулярный платеж в ФОМС. Величина суммы, перечисляемой в него, должна составлять 5,1% от всего дохода работника. При подсчете всех сборов получается, что организация обязана перечислять 30% от размера выплачиваемого работнику дохода.

Высчитываемый ФСС процент должен перечисляться в фонд не самим работником, а организацией, где он ведет трудовую деятельность.

В зависимости от ситуации начисляемая фондом сумма будет иметь особую величину.

К примеру, в ситуации с заболеванием работника сумма выплаты из фонда будет составляться на основе двух факторов: осуществляемых ранее перечислений в фонд из зарплаты работника, а также срока его деятельности на текущей работе. При этом величина суммы, перечисляемой с зарплаты работника в фонд, не имеет зависимости от частоты страховых ситуаций. Не зависит также и величина выплачиваемой впоследствии фондом суммы в случае заболевания и выхода в декрет работника.

Смотрите также видео об изменениях в тарифах по страховым взносам до 2018 года включительно:

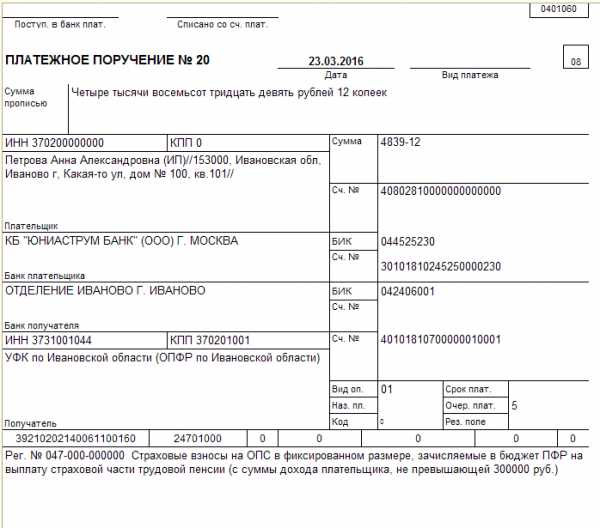

Сроки уплаты отчислений в фонд

Для проведения процедуры оплаты высчитанных по зарплате работников взносов выделяется срок до 15 числа месяца, следующего за оплачиваемым. Перечисление взносов организации обязаны осуществлять каждый месяц. Таким образом, в зависимости от размера начисляемой работнику зарплаты и возможных его заболеваний перечисляемая в фонд сумма может немного различаться.

Сумма ежемесячного платежа взносов организациями высчитывается следующим образом. Для получения точной суммы взносов, которую необходимо внести за прошедший месяц, используется сумма пособий, которые были начислены с фонда ФСС в текущем месяце. Из этой суммы происходит вычитание взносов, идущих на страховые случаи, связанные с материнством и заболеваниями. В эти взносы входят начисления, произведенные по основной ставке, а также по пониженной. Полученная в итоге сумма и будет являться обязательным взносом, который следует уплатить компании за прошедший месяц.

Пример пошагового расчета

Расчет суммы, выплачиваемой ФСС, происходит в несколько этапов:

- Осуществляется подсчет сумм доходов, выплачиваемых работникам, числящимся в организации.

- К полученной единой сумме добавляются средства за физ. лиц, ведущих в организации временный вид деятельности.

- Из полученной таким образом суммы происходит вычитание суммы пособий, ранее выданных ФСС работникам организации.

Передаваемая организацией в фонд сумма, начисляемая с зарплаты работника на несчастный случай, составляет всего 0,2%. В зависимости от численности дней деятельности работника, величина зарплаты, а также и перечисляемой суммы подвергается изменению. Перечисляемые ежемесячно в фонд суммы впоследствии подвергаются суммированию.

На что идут отчисления в ФСС

Все перечисляемые в фонд организацией суммы предназначены для поддержки финансового положения работников организации в ряде непредвиденных ситуаций. К таким ситуациям, при которых положена работнику материальная помощь, относится:

- Временная нетрудоспособность, связанная с болезнью работника. Выплаченные фондом средства идут на погашение части суммы, потраченной работником на лечение.

- Необходимая реабилитация работника в санатории и другом учреждении частично компенсируется средствами из фонда.

- Безработный. Для людей, не имеющих официального трудоустройства, фондом предусмотрена временная финансовая поддержка.

- Беременность. На этот случай в фонде предусмотрено особое пособие.

- Рождение и последующий уход за ребенком. На весь период больничного фонд осуществляет особую выплату пособия.

- Поддержка дошкольников. Осуществляется постоянная передача средств фондом на частичное их обеспечение.

- Система страхования. Всегда имеются изъяны, и для их устранения в существующей ныне системе социального страхования фондом выделяются определенные суммы.

В данный момент каждый руководитель обязан регулярно перечислять в фонд средства, равные 2,9% сумме зарплаты, получаемой работником.

saldovka.com

Фонд соц страхования в РФ имеет огромную роль в социальной пооддержке граждан

Фонд социального страхования — это государственный внебюджетный фонд, созданный с целью социальной защиты граждан 1 января 1991 г.

Его деятельность регулируется Бюджетным кодексом, ФЗ «Об основах обязательного социального страхования» и другими законодательными актами.

Выплаты из фонда производятся при несчастном случае на производстве, в случае болезни, в декретном отпуске.

Фонд осуществляет обязательное социальное страхование российских граждан, работающих по найму.

Военнослужащие и лица, работающие на себя, не подлежат обязательному страхованию.

История ФСС

В 1991 г. произошло слияние фонда социального страхования колхозников с системой социального страхования рабочих и служащих.

В течение 1991-1992 годов шли работы по структуризации фонда, созданию правления и исполнительного органа.

В 1994 г. на основе ФСС РСФСР был создан ФСС РФ. В 1997 г. стал осуществляться переход управления государственным социальным страхованием с отраслевого на территориальный принцип.

В это время в регионах активно стали создаваться территориальные филиалы региональных отделений.

В конце 1990-х гг. вместо ранее применяющихся институтов возмещения ущерба, которые не гарантировали выплаты в случае тяжелого бюджетного положения работодателя, была создана система обязательного социального страхования от травматизма на производстве и профзаболеваний.

Благодаря этому с 2000 г. ФСС РФ осуществляет обязательное социальное страхование от производственного травматизма.

С 2001 г. изменился контроль за финансовой стороной деятельности фонда.

До этого тариф составлял 5,4 % от фонда зарплаты предприятия. С 2001 г. был введен ЕСН и размер отчислений в ФСС составил 4 %. С 2005 г.

ЕСН был снижен до 3,2%, а с 2006 г. – до 2,9 %.

Контроль за доходной частью бюджета был передан налоговым органам, а за расходной – контрольно-ревизионным службам регионального отделения.

С 2005 г. ФСС занимается обеспечением инвалидов средствами реабилитации, протезами и пр., а с 2006 г. — выдачей родовых сертификатов. С 2007 г. фонд финансирует выплату пособий неработающим гражданам по уходу за детьми до полутора лет.

С 2012 года произошли серьезные изменения по оплате больничных листов.

До этого больничный оплачивал работодатель в счет уплаты последующих взносов.

Теперь работодатель оплачивает первые 3 дня больничных, а остальное оплачивает фонд.

С каждым годом ФСС работает в сторону все большей модернизации системы социального страхования.

Раньше он занимался профилактическим оздоровлением застрахованных, распределяя средства на санаторно-курортный отдых работающих.

Сейчас эта строка расходов оставлена только у льготных категорий граждан.

Какие виды обязательного страхования действуют в настоящее время в Российской Федерации

По какой формуле рассчитывается ОСАГО, откуда берется страховой коэффициент и сколько лет надо проехать без аварий для получения максимальной скидки КБМ ТУТ

Как пополняется бюджет фонда?

Бюджет ФСС пополняется:

- страховыми взносами работодателей, предпринимателей;

- добровольными взносами граждан и юрлиц;

- бюджетными ассигнованиями;

- доходами от инвестирования свободных средств в ликвидные государственные ценные бумаги или банковские вклады.

Работодатель отчисляет страховые отчисления в фонд за своих работников в размере, зависящем от размера зарплаты.

Отчисления в ФСС в 2014 году установлены в размере 2,9 % начисленной оплаты труда.

За неработающих отчисления производит уполномоченный орган государственной власти.

Все денежные средства и другое имущество, которое находится в оперативном управлении ФСС и подведомственных ФСС санаторно-курортных учреждениях, являются федеральной собственностью.

ФСС — второй по финансовому объему ресурс после Пенсионного фонда.

В нем сконцентрирован объем финансов, достаточный для выплат всех видов страхового обеспечения и пр.

В нем сконцентрирован объем финансов, достаточный для выплат всех видов страхового обеспечения и пр.

Нельзя допускать того, чтобы объем финансов в фонде был бы излишним, потому что это будет излишнее бремя на работодателя.

Уплата страховых взносов в ФСС производится в соответствии с тарифом на текущий финансовый год.

Работодатели обязаны зарегистрироваться в качестве страхователей в региональных отделениях ФСС.

Прогнозные показатели тарифов на соцстрах определяются с использованием актуарных расчетов.

Это система математических закономерностей, которые определяют взаимоотношения между страховщиком и страхователем.

Метод актуарных расчетов производится с использованием теории вероятностей, финансовых исчислений, демографии.

Взносы в фонд перечисляются ежемесячно до пятнадцатого числа последующего месяца после отчетного. Страхователь перечисляет 2 типа взносов:

- по временной нетрудоспособности или в связи с материнством — 2,9 %,

- по травматизму — от 0,2 до 8,5 % от зарплаты.

После того как организация-страхователь подтвердит свой основной род деятельности, фонд присваивает ей определенный класс профессионального риска, в соответствии с которым и перечисляется процент.

В случае обмана страхователем фонда и перечисления заниженной суммы взносов уплачивается штраф в размере 20 % от сокрытой суммы.

Состав фонда

В фонд, кроме головного отделения, входят исполнительные органы:

- самостоятельные региональные отделения;

- отраслевые отделения, которые функционируют в отдельных отраслях хозяйства;

- филиалы, которые создаются по согласованию с председателем фонда.

ФСС и все отделения и филиалы являются самостоятельными юрлицами с гербовыми печатями и текущими банковскими счетами.

Основные задачи организации — это:

- выплата социальных пособий;

- выплаты по производственному травматизму и профзаболеваниям;

- социальное страхование некоторых категорий граждан;

- обеспечение льготными путёвками;

- обеспечение инвалидов протезами и др.;

- компенсация инвалидам на содержание собак-проводников;

- доплата за диспансеризацию;

- оплата родовых сертификатов;

- выплаты на погребение умерших застрахованных лиц и пр.

Некоторые выплаты фонда имеют нестраховой характер (новогодние подарки, средства на детские лагеря, спортивные школы).

ФСС полностью автономен, независим и имеет постоянный источник бюджетного формирования.

Также фонд участвует в разработке и реализации программ защиты здоровья населения, контактирует с аналогичными иностранными фондами, участвует совместно с Минтруда и соцразвития РФ и Министерством финансов в разработке размеров тарифа страховых взносов на социальное страхование.

Как работает фонд?

Характерной особенностью системы страхования в России являлось раньше то, что всю фактическую деятельность по назначению и выплате пособий осуществлял работодатель.

Фонд же с отделениями выполнял организационно-контрольные функции: контролировал правильное начисление работодателем страховым взносов, целевое использование страховых средств, обоснованность назначения пособий.

Распределение средств на предприятии было возложено на руководителя и главного бухгалтера.

Спорные вопросы решались специальной комиссией по социальному страхованию на предприятии.

Сейчас же полностью все выплаты производит фонд на личные счета застрахованных.

Таким образом снята нагрузка с предприятия, которое только переводит взносы.

Предприятие осуществляет выплаты только за первые три дня больничного работника.

СНИЛС – это фактически ваш индивидуальный идентификационный номер, привязанный к вашему счету в Пенсионном фонде России:

Что делать если потерял СНИЛС

Как поменять СНИЛС при смене фамилии ТУТ

Зачем ребенку СНИЛС: //pension/ops/snils-dlya-rebenka.html

Что подается в ФСС

Регистрация в фонде организаций осуществляется сразу же после регистрации в ИФНС независимо от наличия договора.

ИП должен зарегистрироваться в течение десяти дней после заключения первого же договора с работником.

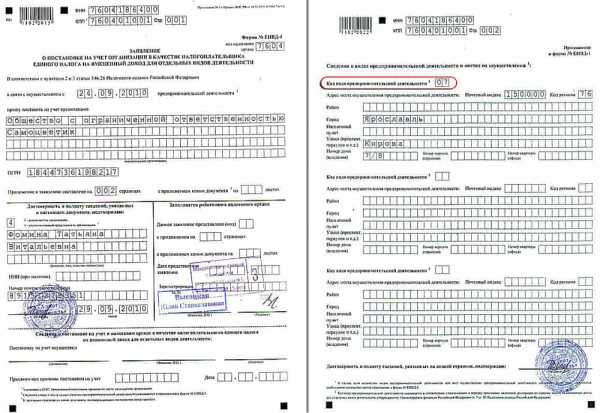

Для регистрации ИП в ФСС нужно подать:

- заявление о регистрации по установленной форме;

- паспорт и копию;

- копию свидетельства ИНН;

- копию свидетельства о госрегистрации в качестве ИП;

- выписку из ЕГРИП;

- банковскую справку об открытии счета;

- копию трудовой работника или договора.

В течение семи рабочих дней страхователь получает самостоятельно или по почте извещение о регистрации.

За пропуск десятидневного срока регистрации работодатель выплачивает довольно серьезные штрафы.

В дальнейшем организации и ИП с работниками сдают отчетность в ФСС.

Организации, в которых работает больше 50 сотрудников (в ближайшем будущем эта цифра будет снижена до 25) отчетность сдают в электронном виде.

Форма 4-ФСС сдается в территориальный филиал ФСС поквартально до 15-го числа месяца, который идет за отчетным периодом.

Отчетность можно сдавать лично, при этом можно сразу подкорректировать возможные ошибки, ответить на вопросы инспектора.

Минус этого способа сдачи — потеря большого количества времени.

Сдача отчета в электронном виде хороша тем, что сделать это можно вплоть до 23.59 последнего дня.

Но для реализации такого способа сдачи необходимо заключить договор с филиалом.

Иногда можно отправить отчетность по почте заказным письмом.

Но при этом нужно быть готовым к тому, что оператор, вбивая ваши цифры в базу, может совершить опечатку.

Поэтому пользоваться таким способом нужно либо в случае сдачи нулевой отчетности, либо если вы действительно опоздали с отправкой отчета.

strahovkunado.ru

О страховых тарифах на обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний на 2001 год (N 17-ФЗ)

ФЕДЕРАЛЬНЫЙ ЗАКОН РОССИЙСКОЙ ФЕДЕРАЦИИот 12 февраля 2001 года N 17-ФЗ

О СТРАХОВЫХ ТАРИФАХ НА ОБЯЗАТЕЛЬНОЕ СОЦИАЛЬНОЕ СТРАХОВАНИЕ ОТ НЕСЧАСТНЫХ СЛУЧАЕВ НА ПРОИЗВОДСТВЕ И ПРОФЕССИОНАЛЬНЫХ ЗАБОЛЕВАНИЙ НА 2001 ГОД

Принят Государственной Думой 22 декабря 2000 года Одобрен Советом Федерации 31 января 2001 года

(с изм., внесенными Федеральными законами от 29.12.2001 N 184-ФЗ, от 27.12.2002 N 183-ФЗ, от 08.12.2003 N 167-ФЗ)

Статья 1. Установить на 2001 год для страхователей (включая страхователей, перешедших на уплату единого налога на вмененный доход для определенных видов деятельности) страховые тарифы на обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний в процентах к начисленной оплате труда по всем основаниям (доходу) застрахованных, а в соответствующих случаях - к сумме вознаграждения по гражданско - правовому договору по группам отраслей (подотраслей) экономики в соответствии с классами профессионального риска в следующих размерах: I класс профессионального риска 0,2 II класс профессионального риска 0,3 III класс профессионального риска 0,4 IV класс профессионального риска 0,5 V класс профессионального риска 0,6 VI класс профессионального риска 0,7 VII класс профессионального риска 0,8 VIII класс профессионального риска 0,9 IX класс профессионального риска 1,0 X класс профессионального риска 1,1 XI класс профессионального риска 1,2 XII класс профессионального риска 1,5 XIII класс профессионального риска 1,7 XIV класс профессионального риска 2,1 XV класс профессионального риска 2,5 XVI класс профессионального риска 3,0 XVII класс профессионального риска 3,4 XVIII класс профессионального риска 4,2 XIX класс профессионального риска 5,0 XX класс профессионального риска 6,0 XXI класс профессионального риска 7,0 XXII класс профессионального риска 8,5

Статья 2. Установить, что в 2001 году страховые взносы на обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний уплачиваются в размере 60 процентов размера страховых тарифов, установленных статьей 1 настоящего Федерального закона:

1) организациями любых организационно - правовых форм в части начисленных по всем основаниям независимо от источников финансирования выплат в денежной и (или) натуральной формах (включая в соответствующих случаях вознаграждения по гражданско - правовым договорам) работникам, являющимся инвалидами I, II и III групп;

2) следующими категориями работодателей:

общественными организациями инвалидов (в том числе созданными как союзы общественных организаций инвалидов), среди членов которых инвалиды и их законные представители составляют не менее 80 процентов;

организациями, уставный капитал которых полностью состоит из вкладов общественных организаций инвалидов и в которых среднесписочная численность инвалидов составляет не менее 50 процентов, а доля заработной платы инвалидов в фонде оплаты труда составляет не менее 25 процентов;

учреждениями, которые созданы для достижения образовательных, культурных, лечебно - оздоровительных, физкультурно - спортивных, научных, информационных и иных социальных целей, а также для оказания правовой и иной помощи инвалидам, детям - инвалидам и их родителям, единственными собственниками имущества которых являются указанные общественные организации инвалидов.

Статья 3. Разрешить Фонду социального страхования Российской Федерации в целях осуществления мероприятий по охране труда, включая периодические медицинские осмотры, профилактике профессиональных заболеваний, снижению производственного травматизма в 2001 году направлять до 20 процентов сумм страховых взносов на медицинскую, социальную и профессиональную реабилитацию пострадавших, финансирование санаториев - профилакториев и медицинских учреждений, находящихся в собственности страхователей.

Порядок осуществления финансирования, установленного частью первой настоящей статьи, определяется Правительством Российской Федерации.

Статья 4. Поручить Правительству Российской Федерации привести свои нормативные правовые акты в соответствие с настоящим Федеральным законом.

Статья 5. Настоящий Федеральный закон вступает в силу со дня его официального опубликования.

Президент Российской Федерации В.ПУТИН

fss.ru

Ставка взноса на страхование от несчастных случаев

Главная → Бухгалтерские консультации → Страховые взносы

Актуально на: 26 января 2018 г.

На сегодняшний день установлено 32 различных тарифа страховых взносов от несчастных случаев: свой тариф для каждого класса профессионального риска, которых тоже 32 (ст. 21 Закона от 24.07.1998 N 125-ФЗ). Все виды экономической деятельности отнесены к одному из таких классов (Классификация видов экономической деятельности, утв. Приказом Минтруда от 30.12.2016 N 851н).

В один класс попадают виды деятельности со схожими показателями производственного травматизма, профессиональных заболеваний и, как следствие, расходов на обеспечение по страхованию (ст. 3 Закона от 24.07.1998 N 125-ФЗ). Чем выше класс (риск того, что работник может получить травму или заболевание, поскольку занят в данном виде деятельности), тем выше ставка взносов на страхование от несчастных случаев.

К примеру, издательская деятельность (код по ОКВЭД – 58.1) относится к 1 классу профессионального риска. И тариф страховых взносов на травматизм для издателей установлен в размере 0,2%. А добыча торфа (код по ОКВЭД – 08.92.1) – это уже 18 класс риска. И тариф взносов для таких организаций составляет 2,3%.

Формально размеры тарифов устанавливаются ежегодно (ст. 21 Закона от 24.07.1998 N 125-ФЗ). Но в действительности их значения не менялись с 2006 года (ст. 1 Федерального закона от 31.12.2017 N 484-ФЗ, ст. 1 Закона от 22.12.2005 N 179-ФЗ). Актуальные на 2018 год тарифы страховых взносов на травматизм приведены в таблице.

| I | 0,2 | XVII | 2,1 |

| II | 0,3 | XVIII | 2,3 |

| III | 0,4 | XIX | 2,5 |

| IV | 0,5 | XX | 2,8 |

| V | 0,6 | XXI | 3,1 |

| VI | 0,7 | XXII | 3,4 |

| VII | 0,8 | XXIII | 3,7 |

| VIII | 0,9 | XXIV | 4,1 |

| IX | 1,0 | XXV | 4,5 |

| X | 1,1 | XXVI | 5,0 |

| XI | 1,2 | XXVII | 5,5 |

| XII | 1,3 | XXVIII | 6,1 |

| XIII | 1,4 | XXIX | 6,7 |

| XIV | 1,5 | XXX | 7,4 |

| XV | 1,7 | XXXI | 8,1 |

| XVI | 1,9 | XXXII | 8,5 |

Как страхователю узнать свой тариф взносов «на травматизм»

Конкретный класс профессионального риска и, соответственно, тариф определяется в зависимости от основного вида экономической деятельности (кода ОКВЭД), которым занимался страхователь в прошлом году (п. 8 Правил, утв. Постановлением Правительства РФ от 01.12.2005 N 713).

Организация должна ежегодно подтверждать свой основной вид экономической деятельности за прошлый год (п. 11 Правил, утв. Постановлением Правительства РФ от 01.12.2005 N 713). Для этого нужно не позднее 15 апреля каждого года направлять в свое отделение ФСС (п. 3 Порядка, утв. Приказ Минздравсоцразвития РФ от 31.01.2006 N 55):

Последний документ вправе не представлять страхователи, которые относятся к субъектам малого предпринимательства.

На основании полученных документов ФСС устанавливает плательщику тариф с начала текущего года.

glavkniga.ru