Содержание

Как обналичить деньги с расчетного счета ИП легально в 2021 году

Обновлено:

13.11.2021

Автор:

Моё дело

ИП — самый простой вид регистрации предпринимательства по критерию вывода прибыли. Это значит, что предпринимателю не нужно думать о том, нужно ли платить какие-либо дополнительные налоги. А забирать прибыль можно хоть каждую минуту.

Оглавление

Скрыть

Облагаются ли эти деньги налогом

Осторожно: 115-ФЗ!

Если вы индивидуальный предприниматель, то все доходы, которые поступили в наличном или безналичном виде, безоговорочно ваши. Этим ИП выгодно отличается от ООО – там просто так деньгами не воспользуешься, они выводятся через дивиденды и заработную плату.

Когда ИП нужно обналичить свои доходы, он делает это любым удобным способом:

- Снимает наличку с расчетного счета через кассу в банке. При этом нужно указать в назначении платежа, что деньги снимаются на личные нужды. Формулировка может быть вольная, главное смысл.

- Переводит деньги на свой личный счет, а потом снимает с этого счета или расплачивается с привязанной к нему карты. В этом случае тоже нужно указать в назначении платежа, что средства переводятся на личный счет или карту.

- Переводит деньги на свой банковский вклад.

Узнайте в своем банке, будет ли комиссия при выводе денег с ИП, и если будет, то какая, чтобы выбрать более выгодный вариант.

Ваш счёт в банке может заблокировать сам банк!

Проверьте вероятность блокировки бесплатно

Обезопасить счёт

Облагаются ли эти деньги налогом

Ваши доходы облагаются налогом один раз в зависимости от режима: НДФЛ, УСН, ПСН, ЕНВД или ЕСХН. Больше никаких дополнительных налогов с тех средств, которые выводите со счета, платить не нужно. Вносить в КУДиР средства, снятые на личные нужды не нужно, потому что это не расход. А вот если хотите снять наличку в рабочих целях, то укажите соответствующее назначение платежа, и когда потратите деньги сможете внести расходы в КУДиР, если будут подтверждающие документы: акты, накладные, чеки, ведомости и т.д.

Больше никаких дополнительных налогов с тех средств, которые выводите со счета, платить не нужно. Вносить в КУДиР средства, снятые на личные нужды не нужно, потому что это не расход. А вот если хотите снять наличку в рабочих целях, то укажите соответствующее назначение платежа, и когда потратите деньги сможете внести расходы в КУДиР, если будут подтверждающие документы: акты, накладные, чеки, ведомости и т.д.

Осторожно: 115-ФЗ!

Денежные средства ИП принадлежат ему на праве собственности и теоретически предприниматель может распоряжаться своими деньгами, как угодно (статья 209 ГК РФ). Но на практике могут возникнуть проблемы. Банки обязаны соблюдать закон 115-ФЗ «О противодействии легализации (отмыванию) доходов, полученных преступным путем, и финансированию терроризма» и отслеживать сомнительные операции.

Если посмотреть Методические рекомендации Центробанка № 18-МР от 21.07.2017г., то любое снятие налички, не связанное с выплатой заработной платы, пособий, покупкой канцтоваров и хозяйственными расходами, могут счесть за сомнительную операцию, а значит могут запросить информацию о расходах, подтверждающие документы или вовсе заблокировать счет. Иногда под подозрение попадают и переводы с расчетного на личный счет ИП.

Иногда под подозрение попадают и переводы с расчетного на личный счет ИП.

Чтобы избежать проблем, лучше не снимать крупные суммы и стараться оплачивать расходы картой, а также вовремя давать банку разъяснения и документы, если потребуется. Также, снимая деньги, не забудьте оставить часть на уплату налога, ни то придет время расплачиваться с бюджетом, а на счету пусто.

И раз уж заговорили о налогах, то напомним, что за неуплату налога и непредставление декларации в положенный срок расчетный счет могут заблокировать, и тогда снятие прибыли ИП будет невозможным, пока не реабилитируетесь перед налоговой и не погасите долги. Это займет как минимум несколько дней, и деньги все это время будут заморожены.

Если будете вести учет в сервисе «Моё дело», то никаких сроков не пропустите – персональный налоговый календарь напомнит, что пора платить или сдавать отчеты.

Убедитесь лично в функциональных возможностях сервиса

Зарегистрируйтесь прямо сейчас в интернет-бухгалтерии «Моё дело» и оцените все возможности системы в течение бесплатного пробного периода.

Получить бесплатный доступ

Вам будет интересно

Похожие статьи

Взнос собственных средств ИП

Взнос собственных средств в ООО

Как выплачивать дивиденды на ОСНО и других режимах

Договоры с клиентами

Оформление сделок ИП и ООО

Перечень расходов при УСН «Доходы минус расходы» в 2021 году: таблица с расшифровкой

«Обналичка» денег через карточку: как не стать злостным неплательщиком подоходного налога с миллионным долгом | ФНС России

66 Свердловская область

Дата публикации: 06. 02.2015

02.2015

Издание: Интернет портал Екатеринбурга Е-1

Тема: Контрольная работа налоговых органов

Источник:

http://www.e1.ru/news/spool/news_id-418744-section_id-165.html

Предложений помочь с «обналичкой» средств в интернете очень много. Дельцы предлагают жертве за скромный процент перечислить на карточку огромную сумму, которую «просто нужно передать заказчику». Эксперты рассказали, чем грозит «обналичка» для физических лиц и каким образом налоговая ловит участников схем по легализации денег.

Зачем обналичивают деньги и сколько за это платят?

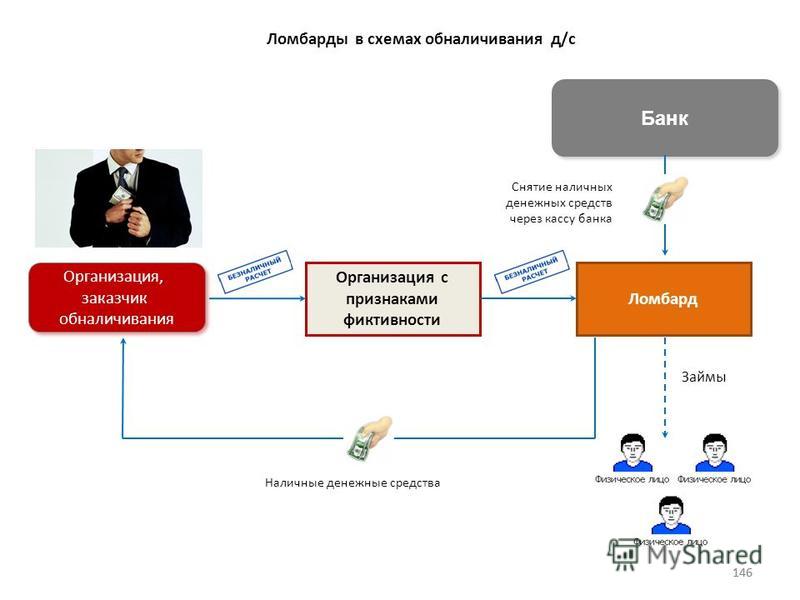

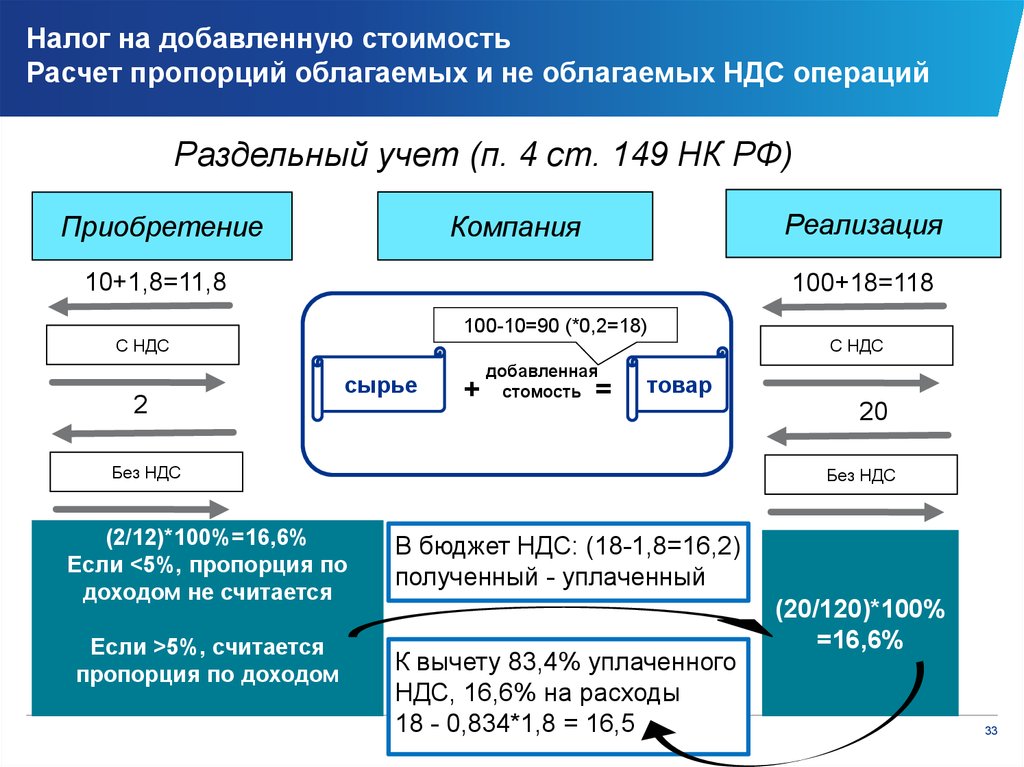

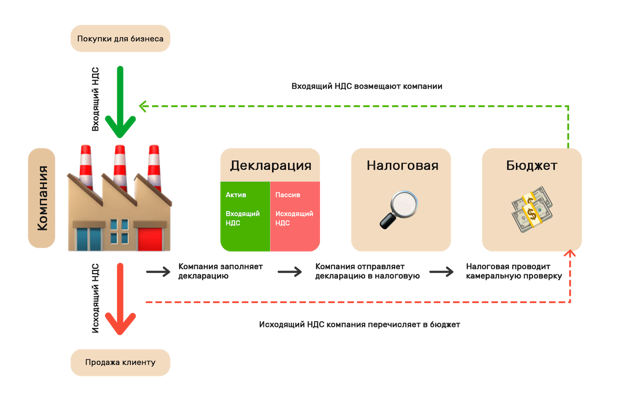

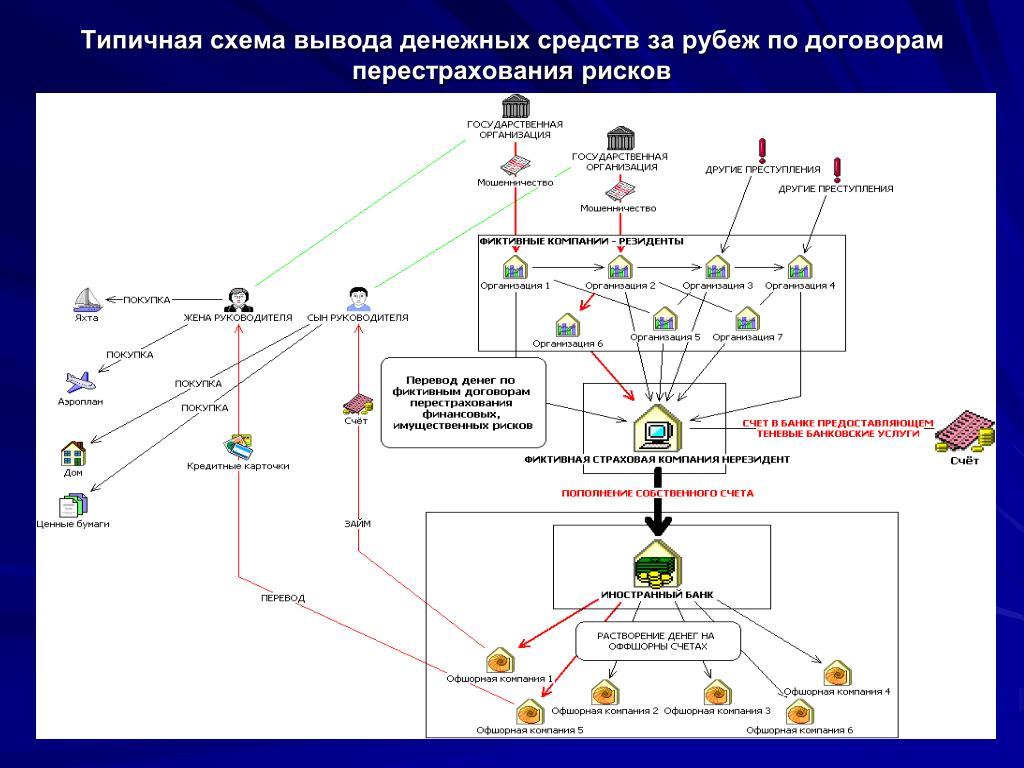

Схема по выводу денег предприятий через счета физлиц используется фирмами для ухода от налогов – в первую очередь, от НДС и для получения «свободных денег» на откаты и взятки. Механизмов «обналички» много, но основные сводятся к следующему: крупная сумма уходит из фирмы в компанию-однодневку, а та переводит деньги на карточку частному лицу, которое возвращает деньги заказчику, при этом оставляя себе вознаграждение в пределах 3–10% от суммы.

Обычно средства на карточку предлагают получить либо собственникам предприятия и приближенным к ним персонам, либо, что чаще бывает, посторонним лицам, которых элементарно подставляют под налоговые санкции. В качестве подставных лиц, как сообщили E1.RU в региональном Управлении ФНС, часто выступают люди старше 50 лет, с небольшим доходом, живущие в сёлах и маленьких городах. Они часто даже не понимают, что, предоставив свою карту для перекачки огромных чужих сумм, рискуют превратиться в злостных неплательщиков подоходного налога с миллионными долгами перед бюджетом.

Понятно, что если деньги прошли через карточку подставного лица, то у этого человека нет средств, чтобы заплатить налог. Ведь суммы, снятые со счёта, он передал заказчику, а от него несопоставимы с символическим вознаграждением. Но формально владелец карты всё равно считается лицом, получившим огромный доход, который подлежит налогообложению. Кроме того, неплательщикам начисляются пени за задержку и штрафы в размере 20% от неуплаченной суммы. А если человек попытается уклониться от уплаты намеренно, то до 40%.

А если человек попытается уклониться от уплаты намеренно, то до 40%.

Как налоговая ловит «обнальщиков»?

– Основная претензия к держателям карт, на которые приходят деньги, – неуплата налога на доход физических лиц (НДФЛ) с суммы, поступившей на карту, – сообщила E1.RU заместитель руководителя Управления ФНС России по Свердловской области Марина Рябова.

Ловятся «обнальщики» просто. Во время выездных проверок на предприятия налоговики запрашивают информацию о движении денежных средств через банковские счета. Особенно интересуются переводами на счета частных лиц, а дальше уже разбираются с ними.

Как пояснил E1.RU индивидуальный аудитор Артур Каримов, для обычного человека ситуация выглядит очень печальной.

– Фискальное ведомство легко докажет получение им дохода – банк подтвердит получение и снятие денег физлицом. В свою очередь гражданин не сможет подтвердить того, что он предоставил декларацию на эту сумму и оплатил НДФЛ, – заявил Каримов. – Даже если человек заявит, что карту он потерял и ничего не знает о перечисленных на неё деньгах, это ему не поможет. Все договоры по карточным счетам содержат пункт, согласно которому гражданин обязан уведомить банк об утере карты и заблокировать счёт. Поэтому ни на налоговую, ни на суды рассказы об исчезнувшей карте впечатления не произведут.

– Даже если человек заявит, что карту он потерял и ничего не знает о перечисленных на неё деньгах, это ему не поможет. Все договоры по карточным счетам содержат пункт, согласно которому гражданин обязан уведомить банк об утере карты и заблокировать счёт. Поэтому ни на налоговую, ни на суды рассказы об исчезнувшей карте впечатления не произведут.

Как поясняет Марина Рябова, если держатель карты скажет, что передал деньги третьему лицу, он должен будет предоставить доказательства, каковых, как правило, не имеется. Ещё вариант – человек может заявить, что полученные им деньги – это заём. Однако в этом случае суд также попросит документальное подтверждение.

– Анализ судебной практики показывает, что при рассмотрении дел о налогообложении граждан, предоставлявших свои карты для «обналички», слуги Фемиды неизменно встают на сторону налоговиков, – говорит Артур Каримов.

Кроме того, с 1 июля 2014 года вступили в силу изменения Налогового кодекса, и теперь банки будут «сдавать» налоговой граждан, открывающих и закрывающих счета и депозиты. Раньше это касалось только предприятий и предпринимателей.

Раньше это касалось только предприятий и предпринимателей.

Наказание неотвратимо?

Но в этой сфере не работало бы так много людей, если бы наказание было неминуемым. Как заметила Марина Рябова, законодательные новации предусматривают рассекречивание информации только об открытии и закрытии счетов граждан. Суммы, лежащие на счетах, разглашению не подлежат.

Как превратить НДС в деньги для вашего бизнеса

При поддержке

Юрай Махолани и Сильвия Петкова из TMF Group объясняют, как компании могут думать наперед во время пандемии коронавируса, чтобы сохранить денежные резервы и поддержать свою деятельность.

Пандемия COVID-19 далека от завершения, и страны с разной скоростью открывают свои границы и предприятия.

У предприятий, переживших глобальное закрытие, есть одна общая черта: потребность в наличных деньгах, чтобы пройти этап восстановления.

Последние несколько месяцев доказали, что быстрые действия по сохранению денежных резервов могут стать разницей между продолжением торговли и необходимостью закрыть двери вашего бизнеса.

НДС представляет собой прекрасную возможность потенциального доступа к наличным деньгам. Здесь вы можете найти НДС для поддержки вашего бизнеса.

Для быстрого решения проблемы

Обзор домашних расходов

Командировки, суточные и другие расходы, понесенные персоналом, могут быть возмещены. Многие предприятия думают, что это не стоит хлопот, но эти затраты складываются.

Изучив и включив то, что может быть возмещено во всех юрисдикциях, где вы можете их получить, ваш бизнес, скорее всего, либо заплатит меньше налогов, либо получит возмещение в течение следующего месяца или двух, что, несомненно, пригодится.

Просмотрите всю документацию по импорту

Если вы импортировали или все еще импортируете товары, убедитесь, что у вас есть все соответствующие документы. Убедитесь, что вы активно включаете все подходящие импортные операции в свои декларации по НДС, чтобы уменьшить свой налоговый счет или получить возмещение от правительства.

Внутренние и иностранные налоговые льготы/НДС

Страны по-разному относятся к зачетам НДС. У некоторых есть счета, на которых находится кредит, некоторые позволяют предприятиям переносить кредиты, но многие страны возвращают кредиты НДС только по запросу.

Очень важно уделить время расследованию, связаны ли какие-либо кредиты входящего НДС либо со счетом налоговой инспекции, либо с вашей декларацией по НДС.

Вам также следует проверить наличие каких-либо заявок на получение кредита по НДС, поскольку правительства могут медленнее обрабатывать возмещение. Убедитесь, что вы следите за ними регулярно.

Более длительный срок

Возврат НДС за рубежом

Проверьте любые иностранные расходы, понесенные вашим бизнесом, так как они могут значительно возрасти в течение года. Вы можете получить возврат наличных на свой банковский счет через 3-5 месяцев после подачи заявления о возмещении НДС. Если вы будете действовать быстро, вы можете получить свой 2019возврат средств на ваш банковский счет до конца 2020 года.

Льгота по НДС на импорт

Изучите страны, в которые вы импортируете товары, чтобы позволить предприятиям отсрочить импортный НДС в пункте въезда. Если вместо этого вы можете учесть импортный НДС в декларации по НДС, это приведет к нулевым расходам денежных средств. В то же время нет необходимости ждать возмещения НДС, поэтому вам не нужно беспокоиться о том, чтобы потратить деньги, а затем ждать, чтобы получить их обратно.

Списание безнадежных долгов по НДС

Списание безнадежной задолженности по НДС позволяет компаниям возместить НДС, уплаченный налоговым органам, когда их клиенты не заплатили им полностью или вообще не заплатили.

Страны, предлагающие эти схемы, устанавливают определенные условия для возмещения НДС, но если вы можете их выполнить, подайте заявку на эту льготу, поскольку она снижает ваши расходы, связанные с неоплаченными счетами.

Проверка на некорректность обработки транзакций вашими поставщиками

Компании часто обрабатывают неверные счета-фактуры поставщиков, что приводит к проблемам при запросе кредита по НДС. Налоговые органы могут отклонить счет-фактуру на том основании, что его обработка неверна, и заявить, что НДС по этому счету-фактуре не подлежит возмещению с их, но от поставщика через исправление.

Поскольку многие предприятия изо всех сил пытаются продолжить работу, выполнение этих проверок может помочь вам выявить любые проблемные транзакции сейчас, чтобы вы могли запросить кредит у своего поставщика, пока не стало слишком поздно.

Эти разговоры могут продолжаться некоторое время, когда поставщики не хотят предоставлять кредит. Раннее начало является ключом к получению наличных как можно скорее.

Раннее начало является ключом к получению наличных как можно скорее.

Другие возможности см. в местном законодательстве

Выясните, предлагают ли страны, в которых вы работаете, другие варианты или упрощения, которые могли бы принести пользу вашему бизнесу. Сюда могут входить:

Схемы кассового учета;

Годовые схемы бухгалтерского учета;

Групповые регистрации;

Ускоренный возврат; а также

Другая помощь для конкретной страны.

Все вышеперечисленное может значительно увеличить денежные резервы вашего бизнеса и помочь вам погасить любые убытки, связанные с COVID-19.государственные кредиты или программы, на которые вы могли подавать заявки.

Юрай Махолани

эл. почта: [email protected]

Сильвия Петкова

Электронная почта: contact@tmf-group. com

com

W: https://www.tmf-group.com/

Более полную версию этой статьи можно найти на сайте TMF Group.

Возврат НДС

: подача заявления онлайн — Ваша Европа

Последняя проверка: 07.08.2022

Возврат НДС для предприятий ЕС

Когда можно требовать возмещения НДС?

Если вы платите НДС за коммерческую деятельность в стране ЕС, где вы не зарегистрированы,

вы можете иметь право на возмещение НДС властями этой страны.

Предупреждение

Некоторые страны ЕС не разрешают возмещение определенных категорий расходов (например,

расходы на рестораны, развлекательные мероприятия, автомобили, топливо и т. д.).

Выберите страну

Как получить возврат НДС

Вы должны подать заявку на возмещение НДС онлайн через органы власти в страна, в которой находится ваш бизнес .

Если вы имеете право на возмещение, власти передадут ваше требование властям.

в другой стране.

Процедура возмещения НДС гармонизирована на уровне ЕС. Ниже приведен краткий обзор процесса возмещения НДС с указанием обязанностей национальных налоговых органов.

Подробнее о процедурах возмещения НДС можно прочитать за предприятий ЕС в каждой стране ЕС ниже:

Выберите страну

Национальные контактные пункты

Чтобы быть уверенным, что у вас есть верная информация, вам следует проверять национальные налоговые веб-сайты для каждого конкретного случая.

Просрочка платежа

Если страна задерживает возмещение вашего НДС, вы можете подать заявку проценты .

Если у вас возникли трудности с государственными органами, вы можете запросить помощь

от наших справочных и консультационных услуг.

Оформление претензии – коды товаров/услуг

При подаче заявки на возмещение необходимо ввести определенные стандартные коды для описания

тип товаров/услуг, по которым вы уплатили НДС.

Коды товаров/услуг

Характер приобретаемых товаров и услуг должен быть описан в соответствии с

следующие коды расходов.

- Топливо.

- Аренда транспортных средств.

- Расходы, связанные с транспортными средствами.

- Дорожные сборы и сборы с пользователей дорог.

- Командировочные расходы, такие как оплата проезда на такси, проезд в общественном транспорте.

- Проживание.

- Еда, напитки и ресторанные услуги.

- Вход на ярмарки и выставки.

- Расходы на предметы роскоши, развлечения и развлечения.

- Другой.

В некоторых странах ЕС также требуется использовать дополнительные субкоды для каждого типа товаров/услуг.

Онлайн-курс – как подать заявление на возмещение НДС

Вы можете записаться на бесплатный курс электронного обучения о том, как подать заявку на возмещение НДС, на портале электронного обучения «Налогообложение и Таможенный союз». Курсы проводятся Европейской комиссией в сотрудничестве с национальными администрациями.

Возврат НДС для предприятий, не входящих в ЕС

Когда можно требовать возмещения НДС?

Если ваш бизнес не основан в ЕС, и вы платите НДС на бизнес

деятельности в стране ЕС, где вы не поставляли товары или услуги, вы можете

иметь право на возмещение НДС властями этой страны. Например,

компания, основанная в Швейцарии, принимает участие в конференции в Бельгии и

начислили НДС в BE на свой гостиничный счет.